外貨預金の為替差益の税金は確定申告しないとバレる?

外貨預金の為替差益の税金は確定申告しないとバレるのが一般的です。ここではどのような理由でバレるのか、紹介します。

(1)税務調査でバレる

確定申告をしていない方は税務調査で指摘され、バレる可能性があります。

税務調査とは、企業や個人の税務申告が適切かどうかを確認するために、税務署が実施する調査です。

調査官が銀行口座や請求書等の証憑を確認するので、お金の流れが分かるようになっているのです。

その他にもさまざまな方法で税務署は調査するので、すぐにバレてしまうケースが一般的です。

(2)給与所得者で20万円超の利益が出たら確定申告が必要

サラリーマンなどの給与所得者の場合、給与以外の年間所得が20万円を超えたら確定申告が必要です。

また、年金受給者も年金以外の所得が20万円を超えた場合、確定申告しなければいけません。つまり、外貨預金の為替差益で20万円を超えた方は確定申告が必要です。

(3)個人事業主・専業主婦・無職は所得が95万円を超えたら確定申告が必要になる可能性

個人事業主・専業主婦・無職は利益が95万円を超えたら確定申告が必要となる可能性が高いです。

この「95万円」とは、132万円以下の所得の方が受けられる基礎控除額です。

令和6年までの基礎控除は48万円、税制大綱段階では58万円と改正されましたが、令和7年度税制改正の大綱では、200万円以下の所得の方の基礎控除が95万円と引き上げられています。【令和7年・8年分限定の特例控除(時限措置)】

そのため95万円以上の所得を得ると確定申告は必要です。ただし、所得控除には基礎控除以外にもさまざまあります。

これらの控除も適用できればさらに大きな所得を得ても確定申告が不要となるケースもあります。

必ず税理士などの専門家に相談するようにしましょう。

なお、令和7年度税制改正の大綱では住民税の基礎控除額(43万円)には変更がないため、住民税の計算には注意しましょう。

外貨預金にかかる2つの税金

外貨預金にかかる税金は2種類あります。外貨預金の為替差益で利益を得ると両方課税されるため大きな税金になるので、1つずつ確認しておきましょう。

(1)利息に対する税金

外貨預金の利息は「利子所得」として課税されます。利子所得に対し、20.315%(所得税15%+住民税5%+復興特別所得税0.315%)をかけた金額を納税しなければいけません。

ただし、外貨預金の場合、金融機関が税金分を差し引いて納付するので、原則としては確定申告は不要です。国外の金融機関で預金している場合は、税率が異なるので注意しましょう。

(2)為替差益

外貨を円に換えた際に発生する利益(為替差益)は「雑所得」として課税されます。

累進課税が適用されるので、雑所得の金額が増えるほど、税率も上がる仕組みになっています。ただし、年間の為替差益が20万円以下であれば確定申告は不要となります。

外貨預金の為替差益にかかる税金を確定申告をしなかった時のペナルティ

外貨預金の為替差益にかかる税金を確定申告をしなかった場合、ペナルティが課せられます。

ペナルティには以下の4種類あり、それぞれ税率などにも違いがあるのです。

(2)過少申告加算税

(3)無申告加算税

(4)重加算税

1つずつ紹介します。

(1)延滞税

延滞税とは期限を過ぎてしまった場合に課せられるペナルティです。確定申告の締め切り期限の翌日から適用され、延滞日数に応じて加算される仕組みです。

延滞税=(未納額×税率×延滞日数)/365日

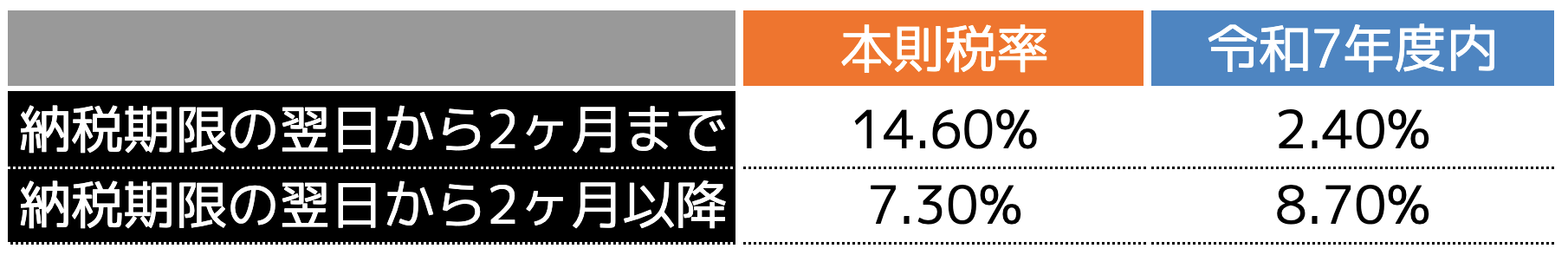

延滞税の税率は、延滞した期限から2か月を境に税率が異なり、以下の表のとおり定められています。

例えば未納額が100万円と仮定し、延滞日数が70日と仮定すると、「100万円×8.7%×70日/365日=1万6,685円」と計算できます。

延滞税は延滞した日数が長くなるほど、納税額が大きくなるため注意しましょう。

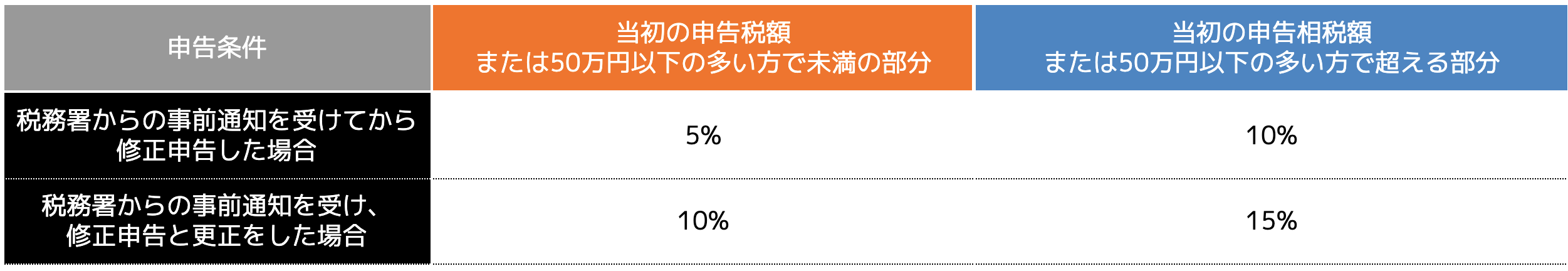

(2)過少申告加算税

過少申告加算税とは、納税者が本来支払うべき税額よりも過少に申告した場合に課されるペナルティです。

過少申告加算税は、過少申告額に税率を掛けた金額を納税する必要があります。

万が一誤りがあった場合は、税務調査前に 自主的に修正申告 すれば、加算税率が軽減されますが、税務署から事前通知を受け取ってからでは税率も高くなるので注意が必要です。

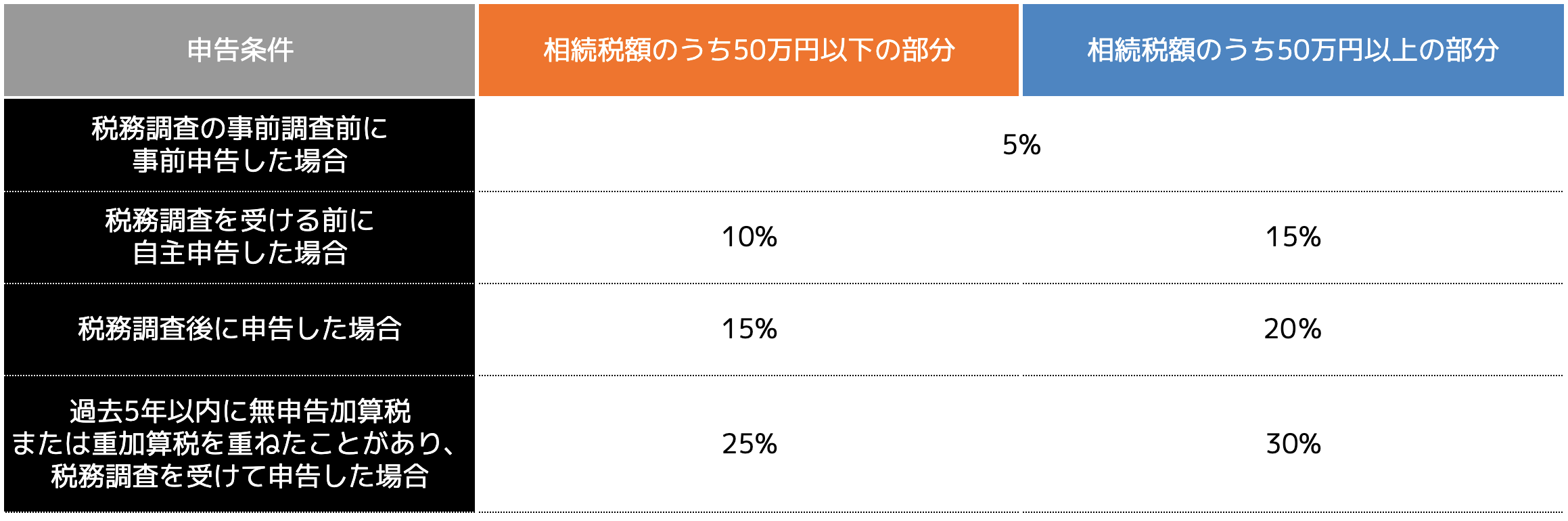

(3)無申告加算税

無申告加算税とは、納税者が税務申告を期限までに行わなかった場合に課されるペナルティです。

納税額に対し、税率を掛けた金額を支払う必要があります。

無申告加算税は無申告の納税額が50万円を境に、かつ税務署からの事前調査のタイミングで税率が異なります。

自主的に期限後に申告した場合は5%の税率で済みますが、税務署から指摘を受けた後では税率が大きく増えてしまいます。

無申告加算税は、「自分は課税対象ではないと思った」という方がよく課せられる税金なので、不注意や判断ミスには注意しましょう。

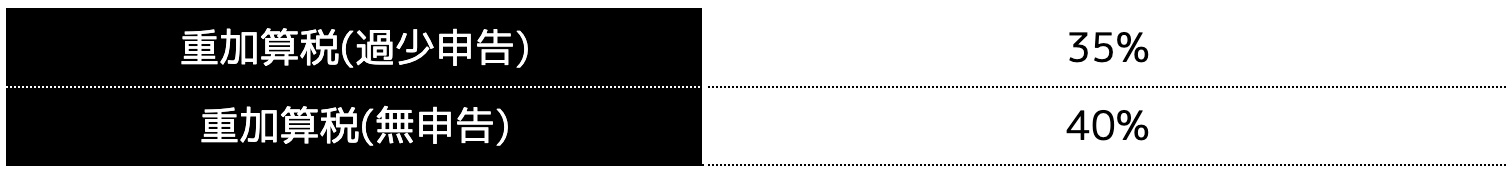

(4)重加算税

重加算税とは、税金の申告において 故意に不正を行った場合に課される4つの中で最も厳しいペナルティです。

申告していない金額に対し、以下の税率を掛けた金額を納税する必要があります。

さらに申告を隠蔽や偽装した場合は脱税とみなされ、刑事罰にもなりかねないため注意しましょう。

外貨預金で為替差益が発生しても確定申告が不要なケース

外貨預金で為替差益が発生しても確定申告が不要なケースが3つあります。

(2)給与所得・年金所得以外の所得の合計額が20万円以下の場合

(3)年間の所得が基礎控除額以下の場合

上記に該当すれば確定申告は不要となるので1つずつ確認しましょう。

(1)外貨預金を引き出していない場合

外貨預金を引き出していない場合は確定申告は不要です。外貨を円に換えずに貯金のまま保有している場合は為替差額は未確定の状態なので、課税対象にはなりません。

外貨を円に換えた時や、外貨から他の外貨に交換した場合、為替差益が確定し確定申告が必要となります。

外貨のまま保有している場合は含み益の状態であり、課税対象にはならないので確定申告は不要です。

(2)給与所得・年金所得以外の所得の合計額が20万円以下の場合

年収2,000万円以下の給与所得者で、為替差益を含めた給与所得以外の所得が年間20万円以下の場合、確定申告は不要です。

例えば、会社員の方が外貨預金を運用し、年間の為替差益が15万円だった場合、給与所得以外の所得が20万円以下なので確定申告は不要です。

また年金受給者の場合は年金収入が400万円以下で、為替差益を含めた年金所得以外の所得が年間20万円以下の場合も確定申告は不要です。

このように、給与所得者や年金受給者は、給与・年金以外の所得が年間20万円以下であれば、確定申告が不要とされています。これは、税務上の「少額所得の免除規定」に基づくものです。

ただし、住民税の申告は必要な場合があるので、自治体のルールを確認しておきましょう。

(3)年間の所得が基礎控除額以下の場合

為替差益を含む、総合課税対象の年間所得の合計金額(総所得金額)が基礎控除額以下であれば、確定申告は不要です。

ただし、基礎控除額以外にも、医療費控除や住宅ローン控除など、さまざまな控除があります。

小規模企業共済等掛金控除・生命保険料控除・地震保険料控除

寄附金控除・障害者控除・寡婦控除・ひとり親控除

勤労学生控除・配偶者控除・配偶者特別控除・扶養控除

これらの控除は確定申告を行うことで適用されるものが多いため、申告しなければ控除を受けられません。

そのため、基礎控除額以外の控除を利用される場合は、給与所得・年金所得以外の所得の合計額が20万円以下でも確定申告が必要です。

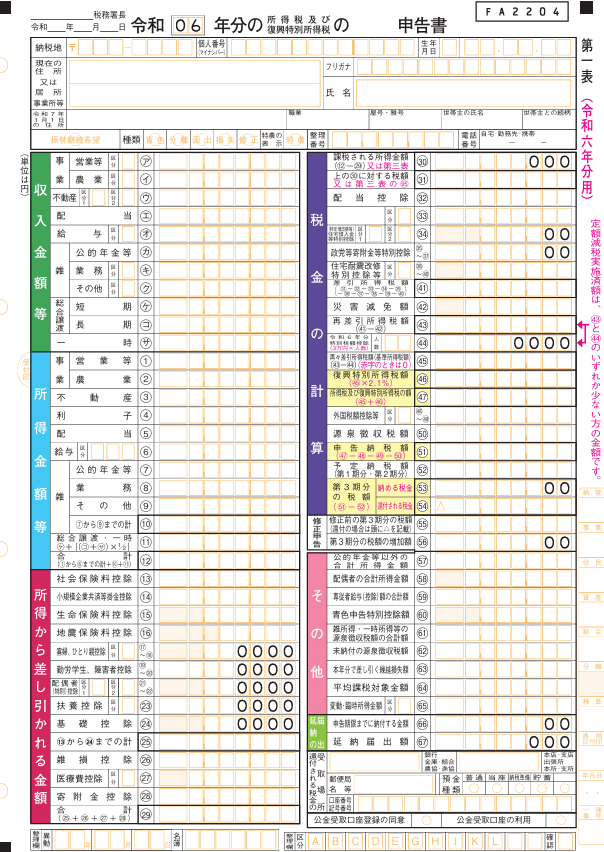

外貨預金で為替差益が出た場合の確定申告書の書き方

外貨預金で為替差益が出た場合の確定申告書を提出しなければいけません。しかし確定申告書を作成したことがない方も多いでしょう。

為替差益が大きければ税理士などに依頼するのが望ましいですが、少額の場合は自分で作成することも可能です。ここではその方法を紹介します。

(1)必要書類の準備

確定申告書を作成する際は、以下の書類が必要です。

・為替差益を証明する書類(購入時・売却時の明細など)

・源泉徴収票(会社員の場合)

確定申告書は、税務署や確定申告会場、または市区町村の担当窓口や指導相談会場でも受け取れます。また、国税庁のホームページでダウンロードすることも可能です。

さらに、確定申告書等の作成|令和6年分 確定申告特集では画面の案内に従って金額等を入力するだけで、e-Taxによる送信(提出)が可能です。

為替差益を証明する書類は、入出金明細や 請求書 、決済業者が発行するレポートなどが必要です。これらの書類は確定申告書の記入及び提出(e-Taxは不要)に必要です。

(2)記入方法

確定申告書で記入する書類は以下の3つです。

・所得の内訳書(雑所得)

・計算明細書(為替差益の計算)

確定申告書Bの第1表では以下の項目を記載します。

・「所得金額」 → 計算した為替差益の総額を記入

・「税額計算」 → 所得に応じた税額を算出

確定申告書Bの第2表では以下の項目を記載します。

・「収入金額」欄に、円換算した外貨の為替差益額を記載

・「必要経費」欄は基本的に ゼロ だが、外貨購入時の手数料がある場合は計上可能

所得の内訳書には外貨預金の利息と為替差益をそれぞれ記入する流れです。その前に計算明細書で為替差益を計算しておくと、よりスムーズに作成することができます。

まとめ

外貨預金の為替差益は税金の対象となり、一般的に確定申告をしないと税務調査で発覚する可能性があるため注意が必要です。

給与所得者は年間20万円を超える利益がある場合、個人事業主や専業主婦は95万円を超えた場合に申告の対象となります。

万が一未申告のままにしておくと、ペナルティが課せられることがあるため必ず為替差益の金額を確認しておきましょう。