資産形成とは

資産形成とは名前のとおり資産を作っていくことを指します。ここでは資産形成の概要と初期費用について紹介します。

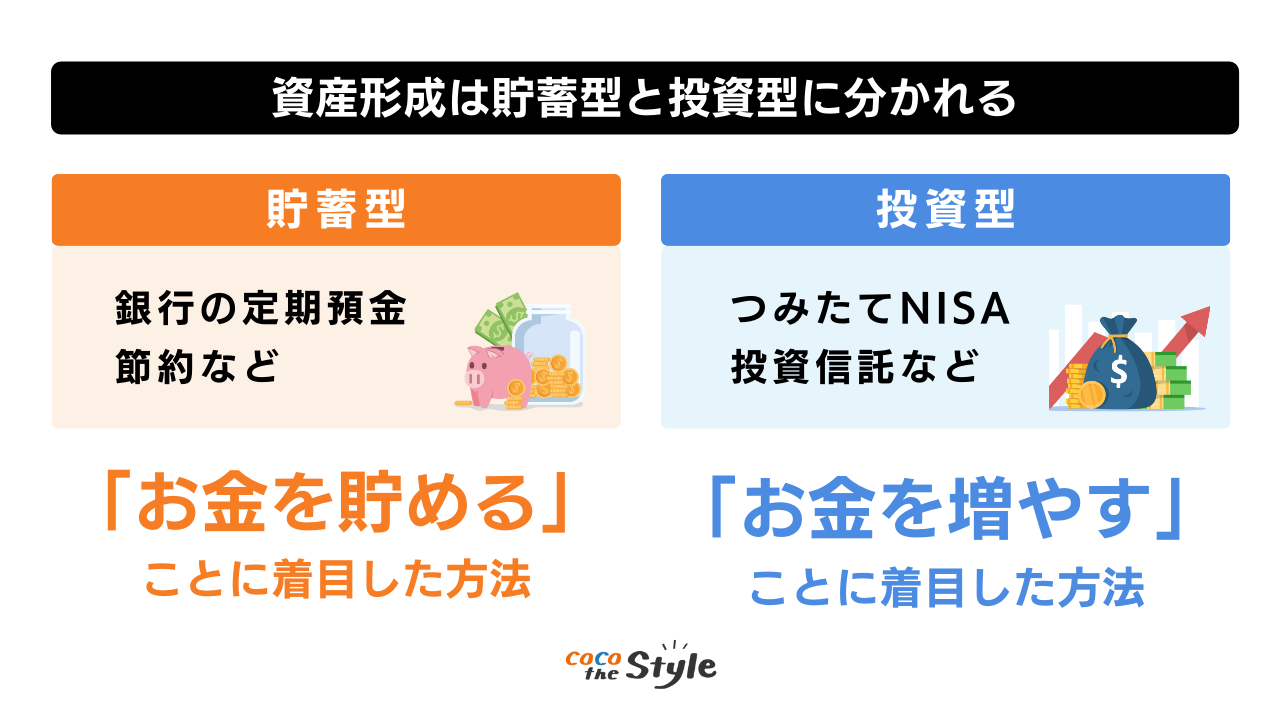

資産形成は貯蓄型と投資型に分かれる

資産形成は「貯蓄型」と「投資型」に分かれます。

貯蓄型は銀行の定期預金など「お金を貯める」ことに着目した方法です。また収入を増やして支出額を抑える節約なども貯蓄型に該当します。

貯蓄型は資金が減る可能性は低いですが、増える金額も少ない特徴があります。

一方投資型は、つみたてNISAや投資信託など資金を投資してお金を増やす方法です。投資型は資金が減る可能性が高くなりますが、増える金額も大きくなる特徴があります。

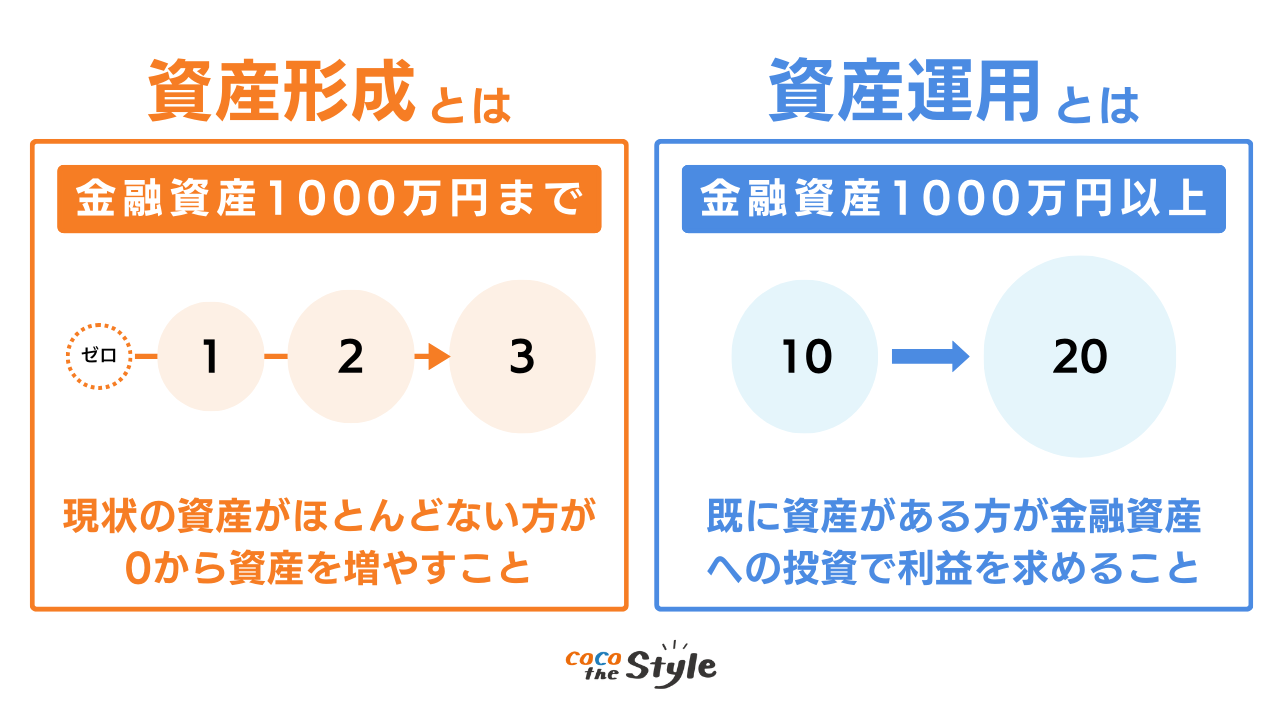

資産形成と資産運用の違い

資産形成は「お金をつくる行為」を指し、資産運用は「保有しているお金をさらに増やす行為」を指します。

20代30代の方がこれから資産を増やしていきたいという方は、初めに資産形成を行って資産を作り上げていきます。そして、ある程度資産が貯まった方は、さらに資産を増やす資産運用を行うという流れになります。

<参考記事>

・30代の投資割合は約19%!資産形成の秘訣と貯金平均を徹底解説!

・20代の投資割合は34%!20代の貯金事情やおすすめの資産形成方法を解説

資産形成を始めるための初期費用

資産形成を始めるための初期費用はほとんどかからないものから高額なものまで幅広くあります。

貯蓄型の資産形成である貯金は初期費用がかからず、毎月少額から自分のペースで進めることが出来ます。また投資の入門としてお馴染みの投資信託は、少額だと毎月数千円から始めることが出来ます。

また、少し上級では不動産投資のように数千万円の初期費用が必要となる投資までさまざまです。

とはいえ大きな金額を投資しても100%元本が保証されるわけではありません。

これから資産形成を始める方は、ご自身がどれだけ損失のリスクを負うことができるのかしっかり考えて、リスク許容度に合った投資を選択することが大切です。

投資初心者の方は、なるべく少額でリスクが少ない資産形成から始めることをオススメします。

では少額で始められる資産形成はどのような方法が挙げられるのでしょうか。次の項では少額で始められるうえ、初心者におすすめな資産形成方法を紹介します。

初心者でも始められる資産形成方法

資産形成の方法は数多くありますが、大金持ちでなくても、初心者が取り組みやすい資産形成方法を4つ紹介します。

つみたてNISA

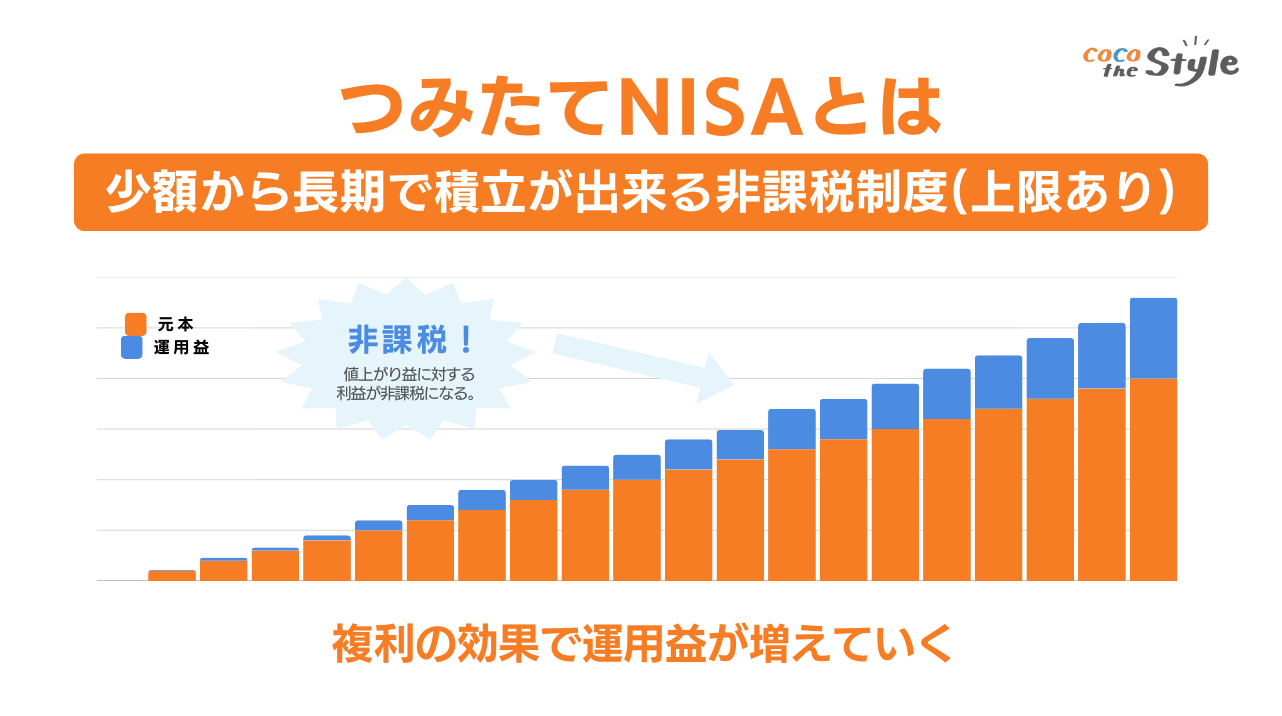

つみたてNISAとは少額投資非課税制度が利用できる投資信託の一種です。

本来投資で得た利益には20.315%(所得税15%・住民税5%・復興特別所得税0.315%)の税率を掛けた税金を納めなければいけません。

簡単にいうと、投資で10万円儲けたとしても20%の2万円は税金で取られてしまうということです。

しかしつみたてNISAで得た配当金や運用益は非課税となるため、その20%ごと丸々利益として受け取ることが出来ます。

つみたてNISAは年間40万円まで投資することができ、20年間運用可能です。

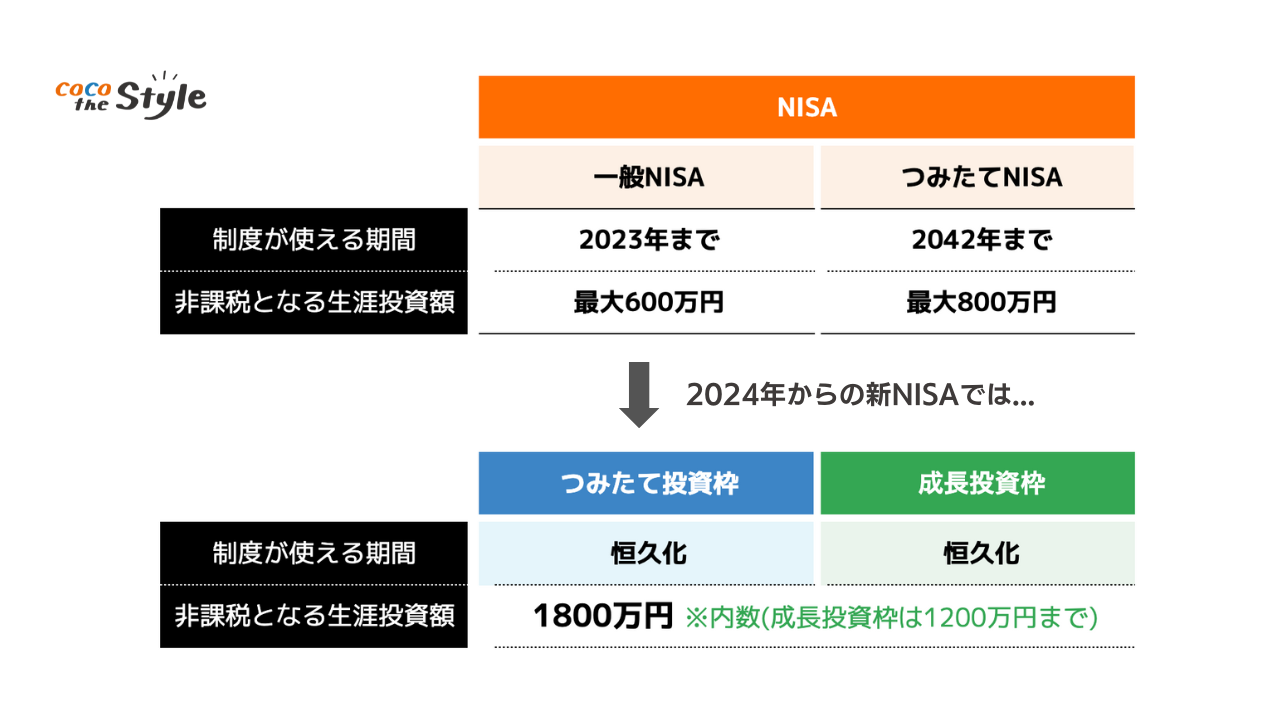

もともとは2014年度より各家庭の資産形成を促進するための一般NISAがスタートしたのがきっかけです。

しかし運用できる資金が少ない若い世代からの利用者が少なかったため、「少額投資・長期投資」に特化したつみたてNISAが2018年より導入されています。

2024年6月末時点の日本証券業協会のデータによると、NISA口座は合計で約2,428万口座に達しました。これは前年同期と比べると1.3倍の増加を示しており、NISAがますます広く利用されていることが分かります。

また買付額においても、成長投資枠(以前の一般NISAと比較)および、つみたて投資枠(以前のつみたてNISAと比較)ともに前年と比べておよそ3倍に達し、大幅に増加しています。このような成長は、NISAが重要な資産形成の手段として定着しつつあることを示唆していると言えるでしょう。

また2024年1月1日よりNISAは「新NISA」へ切り替わり、年間運用額の引上げが可能となります。

より多くの掛け金を運用できることで、増える資産も多くなることが期待されています。

新NISAについて詳しく知りたい人はこちらをぜひ参考にしてください。

iDeCo

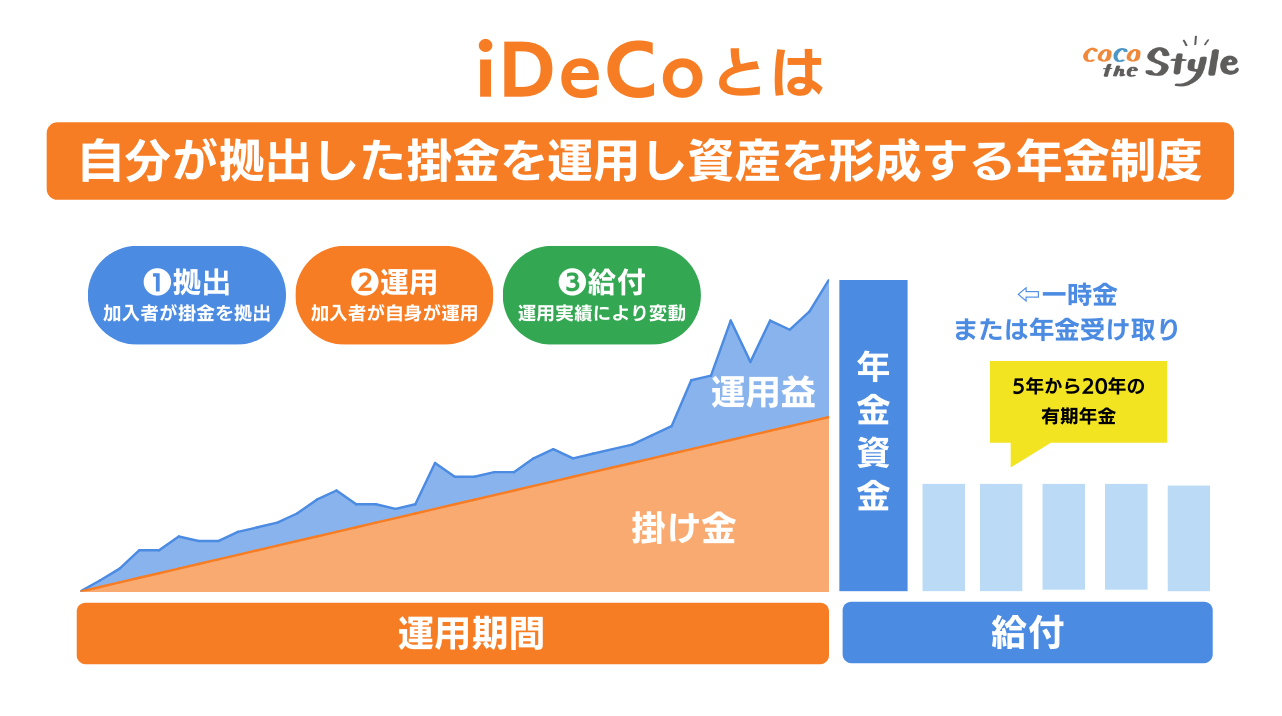

iDeCoとは「個人型確定拠出年金」のことを指します。

年金には「国民年金」「厚生年金」の公的年金の他に、任意で加入できる「私的年金」があり、個人型確定拠出年金はその1つです。

職業や勤め先によって掛け金が定められており、原則60歳になるまで引き出すことができません。しかし5,000円からと少額で運用できるため、資産形成初心者でも始めやすい投資方法です。

実際にiDeCo公式サイトを確認すると、2023年4月末時点で300万人近い方が加入しています。iDeCoは自分で決めた掛け金を毎月積み立て、選んだ商品(定期預金や投資信託)を運用して利益を積み立てていきます。

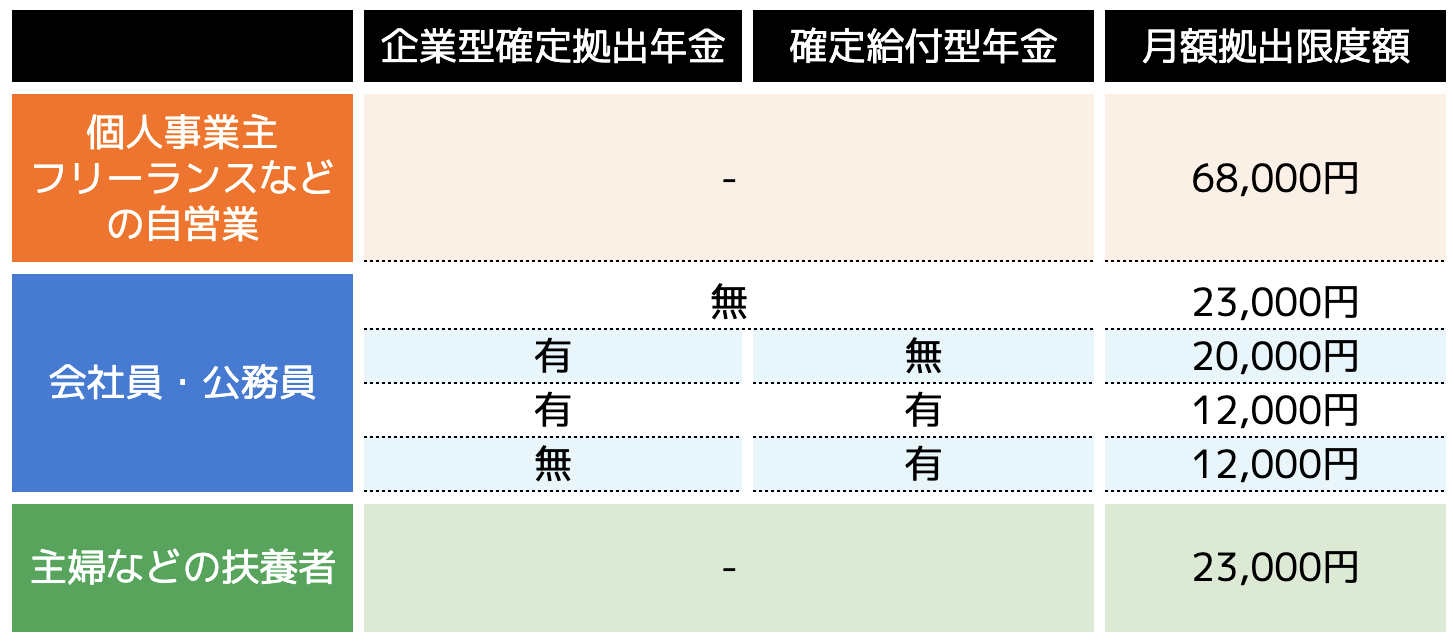

以下の表は掛け金の上限額をまとめたものです。

※2024年12月から変更になる可能性があります(2024年10月現在の情報)

iDeCoの運用益が非課税となるため、NISAのように非課税枠を超えないように調整する必要がありません。さらに毎月の掛け金は全額所得控除することができるため、所得税の節税につながるメリットがあります。

一方でiDeCoには「元本確保型」の商品もありますが、投資信託などの商品の場合は元本割れのリスクがあるものもあり、注意しなければいけません。

iDeCoについて詳しく知りたい人はこちらをぜひ参考にしてください

投資信託

投資信託とは投資家から集めた資金を、ファンドが債券や株式などの商品へ投資し、得られる配当金や運用益を投資家へ分配する仕組みです。

専門家であるファンドに投資先の選定を一任できるため、知識が乏しい初心者の方でも資産形成に取り組むことができます。しかし金融市場や為替、株価などによって市場環境が大きく変動するため、100%利益が確定される投資方法ではありません。

場合によっては大きな損失を生じる可能性もあるため、少額から始めることが大切です。

近年では100円から始めることができる証券会社も増えてきており、初めての資産形成としてもおすすめな方法です。

投資信託を始める前に知っておくべきポイントについてはこちらで解説しています。

ETF(上場投資信託)

ETFは投資信託の一種ですが、取引所に上場しているためほとんど全ての証券取引所で売買することができる投資信託です。「日経平均株価」や「TOPIX」などの指数に投資します。

また、投資信託は1日に1度のみ算出される基準価額でしか取引できませんが、ETFは取引時間内であれば、リアルタイムの価格を確認して取引することが可能となります。

ETFは購入する銘柄によって最低売買金額が異なりますが、おおよそ1万円~4万円前で購入できます。投資信託と比較すると最低初期費用が大きくなりますが、リアルタイムのチャートを見て購入するため、投資能力を身に付けることにもつながります。

株取引などと同様に1日で取引を完結させるデイトレードや数分・数字時間で売買するスキャルピングなどで利益を生み出すことも可能なため、多くの利益を狙うこともできます。

他の投資方法と比較すると初心者の方には難易度が高くなりますが、経済や株価、為替など知識を身に付けるきっかけにもなるでしょう。

資産形成別の利回り

資産形成を始める方は「どの方法の利益が高いのだろうか」と気になる方も多いでしょう。

ここでは資産形成別の利回りについて紹介します。利回りとは「投資金額に対する収益の割合」を指し、以下の計算式で算出できます。

利回り=収益(分配金 + 売却益) ÷ 運用年数 ÷ 投資金額 ×100

仮に100万円を投資して1年後に4万円分配金を受け取り、売却したことによって1万円の利益が出た場合、収益は5万円となるため利回り5%となります。

利回りが高いほど収益性が高くなることを意味します。では4つの資産形成の利回りを確認してみましょう。

つみたてNISAは2%~8%前後

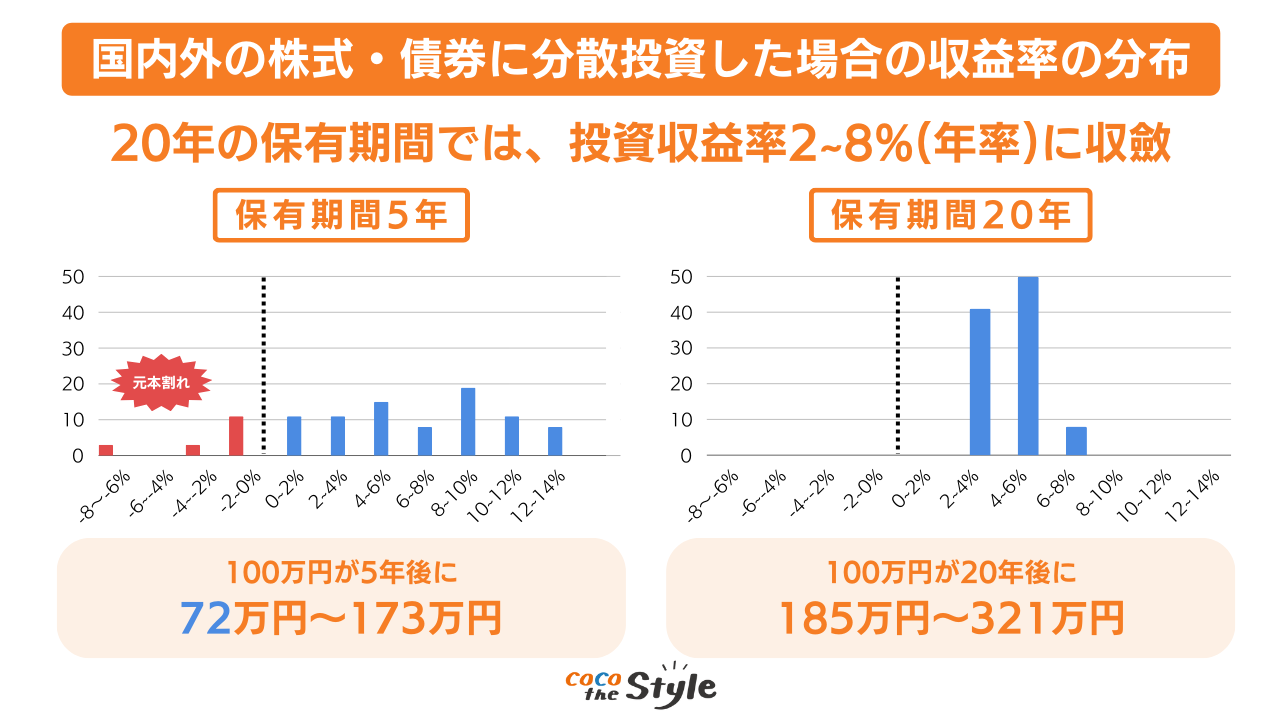

20年間運用したつみたてNISAの平均利回りは2%〜8%前後が一般的です。以下の画像は金融庁のホームページにある「はじめてみよう!NISA早わかりガイドブック 」より、長期投資を行った場合の運用実績を表したものです。

引用|金融庁「はじめてみよう!NISA早わかりガイドブック 」より弊社作成

つみたてNISAは長期分散投資を推奨しています。

上記を見て分かるとおり、保有期間5年間では元本割れになる可能性もありますが、20年保有すると元本割れする可能性がなくなり、2%〜8%に集約されています。

もちろん投資先によってつみたてNISAの利回りは異なりますが、金融庁のデータに則ると20年間で2%〜8%であると想定しましょう。

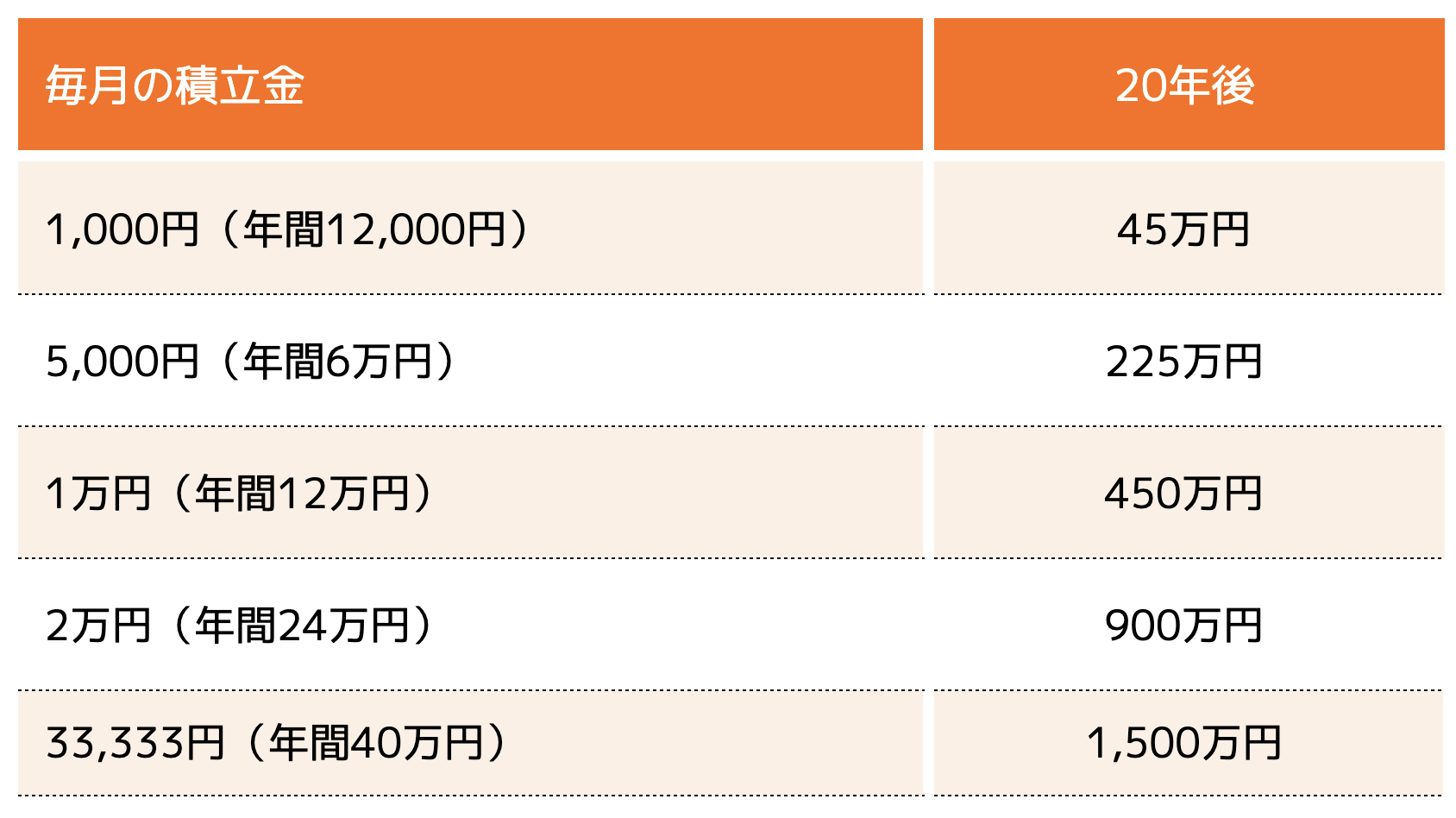

間を取って利回りを5%と仮定して20年間運用した場合の資産推移の目安を一例で紹介するため、参考にしてください。

iDeCoは3.5%前後

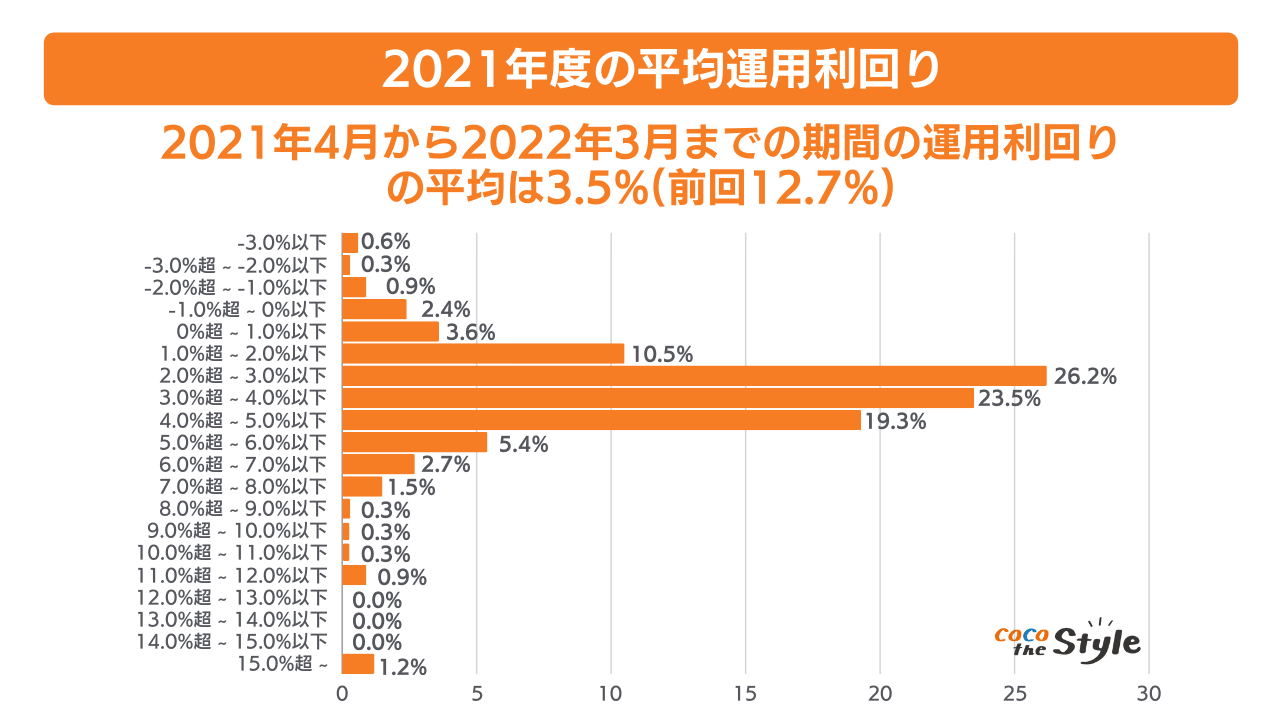

企業年金連合会が発表した企業型確定拠出年金実態調査によると以下の画像のとおり2021年度の利回りは3.5%が平均となります。

引用|企業年金連合会「企業型確定拠出年金実態調査」より弊社作成

しかしグラフを見てお分かりになるとおり、0%を切って元本割れしているケースや15%以上の利回り実績を出している場合もあります。

これほどまでに利回りに差が生じるのは、投資信託は国内だけでなく、先進国や新進国、米国や全世界などさまざまな投資先があり、それぞれ配当金などにも大きな違いが生じるためです。

さらに投資対象も株式だけでなく、債券やREIT、不動産などにも分かれ損失リスクが異なります。そのためiDeCoに資産形成を始める方は利回りだけで判断するのは危険であると理解しておきましょう。

投資信託は7%~8%

投資信託の平均利回りは7%〜8%の銘柄が多いですが、高いものでは60%近い銘柄も存在します。一方でマイナスな利回りの銘柄もあるため注意が必要です。

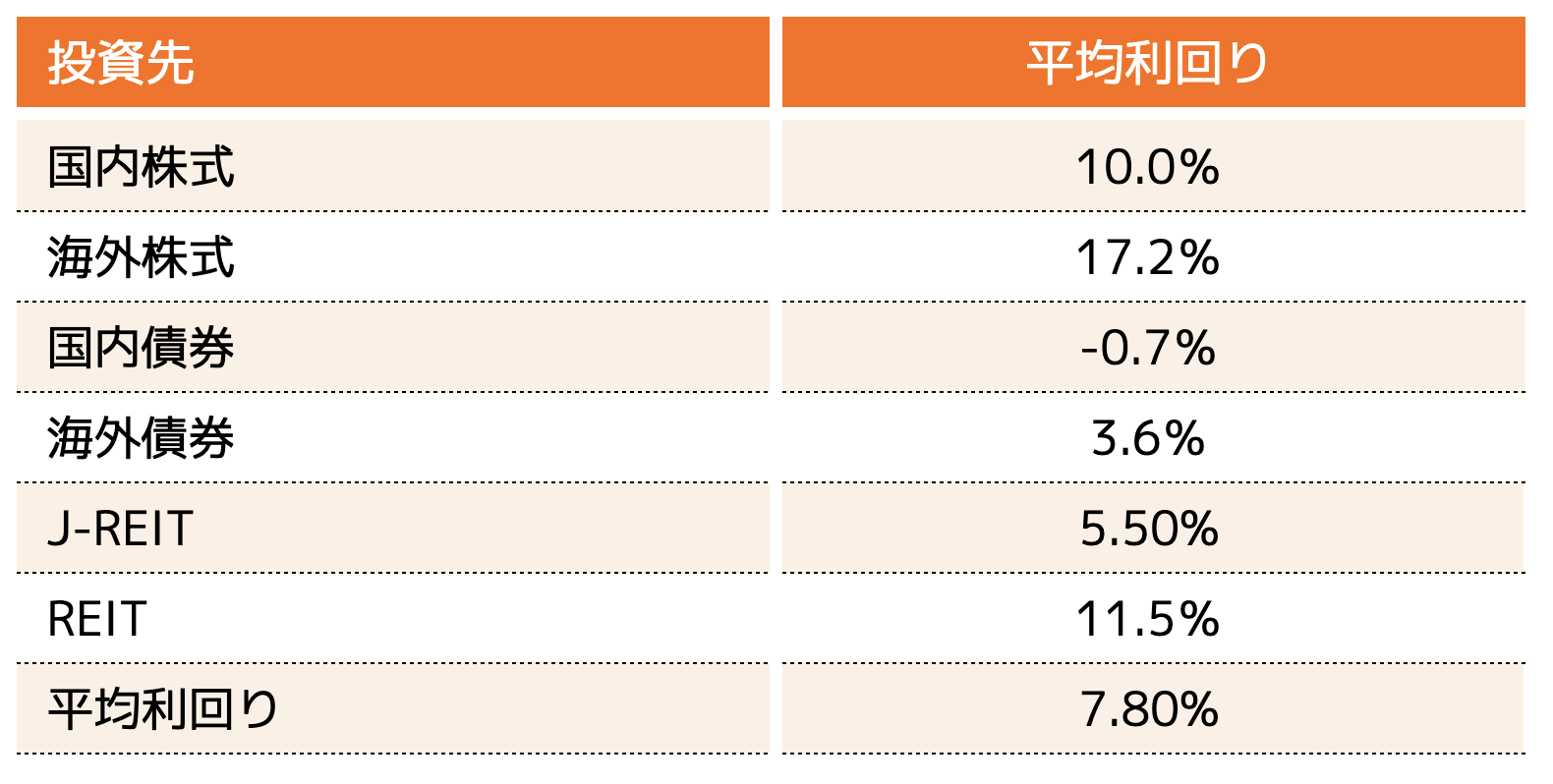

投資信託は数多くの投資先があり、それぞれの平均利回りの目安は以下の表のとおり異なります。

近年の投資信託は国内より海外の投資先の方が利回りが高い傾向にあります。

国内の投資信託は投資信託協会が分配金などに規定を設けているうえ、普通分配金や特別分配金などさまざまな制度が複雑です。

一方海外の投資信託には細かな規制や制度が少なく、無制限分配金も可能なため、利回りが高くなる傾向にあります。

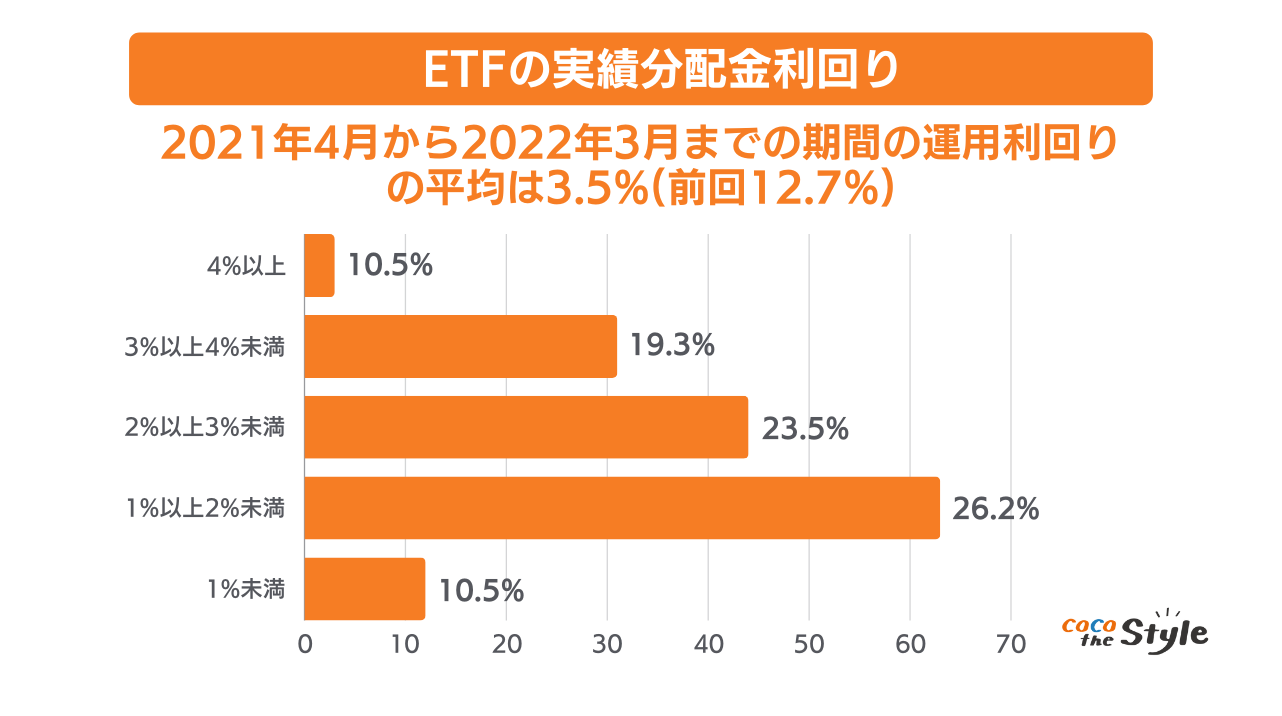

ETF(上場投資信託)は1%~4%前後

2019年に東京証券取引所が発表した分配金に着目したETF投資のご紹介を確認すると、1%〜4%前後の利回りの銘柄が多い特徴があります。

引用|東京証券取引所「分配金に着目したETF投資のご紹介」より弊社作成

とはいえ4%を超える銘柄も数多くあるため、銘柄選びは重要となります。東京証券取引所ではETF銘柄検索機能を使って利回りが高い順から選ぶことができる銘柄検索 | 東証マネ部!を運営しています。

ETFの利回りを調べてみたいという方はぜひ利用してみてください。

各資産形成方法をご紹介しましたが、具体的に資産形成のシュミレーションをしたい方は、こちらの記事を参考にしてください。

資産形成を始める際の注意点

資産形成を始める際は利回りだけで判断すると失敗する可能性もあります。そのため以下の3点に注意しましょう。

リスクヘッジのために分散投資を行う

資産形成を始める際は損失リスクを最小限にするために分散投資を行うことが大切です。

高利回り投資を行ったとしても同じ利回りが継続するとは限らず、場合によってはマイナスになり損失が生まれる可能性もあります。そのため1つの方法だけに投資するのではなく、複数の投資へ分散投資を行いリスクヘッジすることが大切です。

例えば以下のような資金配分を分けた投資方法が挙げられます。

・iDeCo :30%

・投資信託 :20%

・ETF :10%

仮に1つの投資で損失が生じても、もう1つの投資の利益で相殺することが可能になるため損失リスクを軽減することができます。

資金の全額を1つの方法に投資してしまうと損失額に耐えられず資産形成をあきらめてしまうことにもなりかねないため注意しましょう。

長期的な目線行う

これまで紹介した資産形成は長期間にわたる投資方法であり、短期間で大きな利益が見込めません。

20代や30代と若い世代から資産形成を始めておくと、将来的に大きな資産を作る上げることが可能となります。

短期間で利益を上げたい方は株式投資やFXなどハイリスクな投資方法を選択することになりますが難易度が高く、専門的な知識と経験が求められます。

場合によっては破産することにもなりかねないため、初心者の方は長期間の資産形成から始めるようにしましょう。

初心者は専門業者に相談する

初心者に優しい投資方法とはいえ専門的な知識が求められます。

始める前にぜひ一度、専門家に相談することをおすすめします。

ココザスは、あなたの目標やリスク許容度に基づいて最適なアドバイスを提供し、安心して投資を始める手助けをいたします。

1.専門家のアドバイスで自信を持つ

専門家と話すことで迷いや不安を解消し、最適な投資戦略を一緒に考えることができます。

2.目標達成に向けて具体的な計画を立てることができる。

あなたの具体的な目標に応じてカスタマイズされた投資プランを提供し、効率的に資産を増やすサポートをいたします。

3.安心と信頼のサポート

ココザスは特定の投資商品を押し売りするということはなく、あくまでアドバイザーとして存在しています。アドバイスを聞いて実行するかしないかはあなた次第です。また、ご相談は何度でも無料!分からないことがあれば、専門のスタッフがすぐにお答えいたします。

資産を効果的に運用し将来の安心を手に入れるために、まずは気軽に相談してみてください。

まとめ

本記事で4つの資産形成方法を紹介しましたが、それぞれ利回りが異なれば運用方法にも違いが生じます。

多くの利益を狙いたいと考える方も多いですが、資産形成は長期投資なうえ、複数の投資を行ってリスク分散することが大切です。

資産形成の入口を間違えてしまうと損失に耐えられず資金を失うことにもなりかねません。自分に合った資産形成方法を見つけてから始めましょう。