つみたてNISAとは?

つみたてNISAとは、少額からの積立・分散投資をサポートするために2018年1月よりスタートした税制優遇制度です。

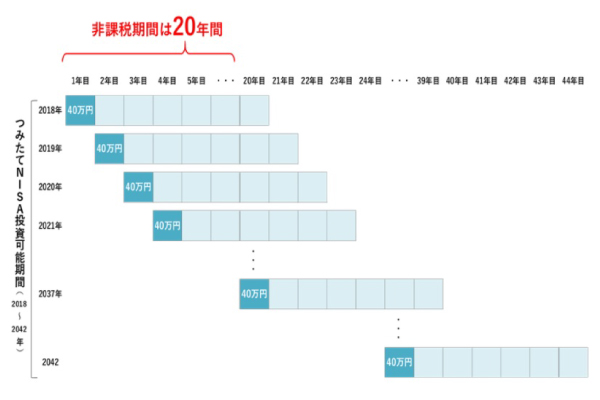

つみたてNISAでは、毎年40万円まで条件を満たした投資信託の購入ができます。

その保有している投資信託から得られる分配金、売却した際の売却益が最大20年の間、非課税となります。

つみたてNISAのメリット

つみたてNISAは、2021年6月時点で417万5,430口座と多くの方が利用しています。

年代別の口座数は以下となり、20代・30代・40代の世代から多く利用されている特徴があります。

・30代:117万7,990口座

・40代:103万5,183口座

・50代:69万5,904口座

・60代:32万92口座

・70代:11万8,247口座

・80代以上:1万8,921口座い

引用元|金融庁「NISA口座の利用状況調査」より

この理由は、つみたてNISAは若年層にとって大きなメリットがあるためです。

ここからは、つみたてNISAの4つのメリットについて紹介します。

(1)最大20年、税金がかからない

つみたてNISAのメリットの1つは、最大20年間税金がかからないことです。

一般的な株式取引などの場合では、株の売買により売却益が発生すると約20%が課税されます。

これは、税制の仕組み上、仕方のないことですが、せっかくの利益が目減りしたように感じますよね。

投資初心者であれば、なおさらでしょう。

そこで、つみたてNISAの出番です。

毎年40万円までの投資信託であれば、最大20年間、得られた利益が非課税となります。

つまりは、20年の期間内であれば投資信託を好きなタイミングで売却でき、売却益も非課税となります。

約20%の課税が免税されるのは、大きなメリットです。

しかも20年の間なら、タイミングを見計らって売りさばけるため利益を出しやすいのも魅力です。

つみたてNISAは毎年40万円までの投資信託に適用できます。

以下のように20年間で最大800万円までが対象となります。

引用元|金融庁「つみたてNISAの概要」

(2)月100円からでも始められる

つみたてNISAをするためには、毎月の投資信託の購入金額を設定する必要があります。

設定できる金額は証券会社により様々ですが、「楽天証券」のように月100円から始められるところもあります。

引用元|楽天証券「つみたてNISAとは」

毎年40万円まで投資が可能なため、12か月一定の金額で購入すると月33,333円まで設定できます。

つまりは、毎月100円から33,333円までの間で始められるため、投資初心者にとってもハードルが低いはずです。

自分の余剰資金に合わせて設定することで、無理なく始めましょう。

(3)長期分散投資が手軽にできる

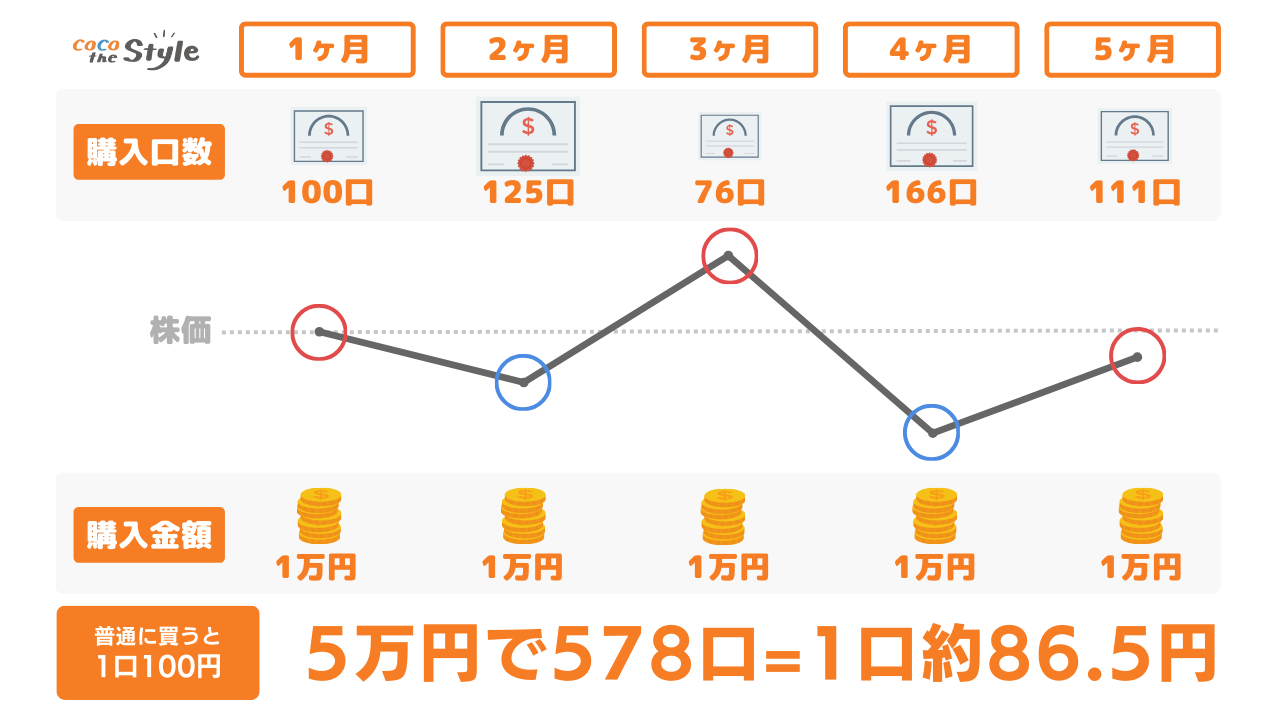

投資の世界では、長期間の資産運用に適した方法の1つとしてドルコスト平均法が有名です。

ドルコスト平均法は、時間を分散し、一定の金額を購入することで価格変動によるリスクを抑えられます。

この方法では、価格が下がると1度に購入できる量が増えるため、価格が回復したときにリターンが大きくなります。逆に価格が高いときは購入できる量が少ないため、価格が下がってもリスクが小さいです。

引用元|金融庁「つみたてNISA早わかりガイドブック」を参考に弊社作成

つまり、つみたてNISAを運用することは、このドルコスト平均法の実践となります。

毎月決めた金額で同一の投資信託を購入するため、投資の知識がなくても長期分散投資方法であるドルコスト平均法を実践できるのは、大きなメリットです。

そのため、投資経験の浅い方であっても、長期運用することで利益を上げられる可能性は高くなります。

(4)ほったらかしで運用できる

後ほど詳しく説明しますが、つみたてNISAは口座を開設し、購入金額・購入する投資信託を決定するだけです。

後は定期的に指定した口座から資金が引き落とされ、投資信託を購入してくれます。

そのため、設定した金額や購入商品に変更がなければ、そのままほったらかしでも運用されます。

また、ドルコスト平均法を実践するためにも、購入商品の見直しは頻繁にする必要がありません。

年1、2回の見直し程度で良いでしょう。

具体例を示してみましょう。

仮に毎月33,333円を購入すれば、毎年約40万円の限度いっぱいまで利用できます。

20年間続ければ、投資したお金だけでも約800万円となり、利益によってはトータル1,000万円を超えることも夢ではありません。

「月3万円も余剰資金がないよ」という方のために、毎月10,000円と設定してみましょう。

20年間続けることで、投資金額は240万円になります。

最初は金額が少なくても、徐々に購入金額を増やすことで、20年後には大きな資産となるでしょう。

なによりも長期間続けることが、つみたてNISAで成功する秘訣です。

つみたてNISAの始め方

「つみたてNISAが資産運用に役立つのはわかった。でも、どうやって始めるの?」と疑問が湧いてきたはずです。

「資産運用を始める」と聞くと何か難しいことのように感じるかもしれませんが、そのようなことはありません。

ここからは、つみたてNISAの始め方について説明します。

手順は簡単ですので、ぜひチャレンジしてみてください。

(1)口座を解説する

つみたてNISAを始めるには、まず口座開設からです。

覚えておいて欲しいのは、つみたてNISAは1人1口座しか持てないことです。

「何気なく銀行窓口で勧誘されるままに作ってしまったけれど、ネット証券に購入したい商品があるためもう1つ別に口座を作りたい」と思ってもできません。その際は1年に1回なら金融機関を変更できますが、以前の購入商品は元の口座で保管するため管理が煩雑になります。

このような事態を避けるためにも、つみたてNISAは口座を開設する金融機関選びがとても大切です。

そこで、金融機関を選ぶ際の5つのポイントを紹介します。

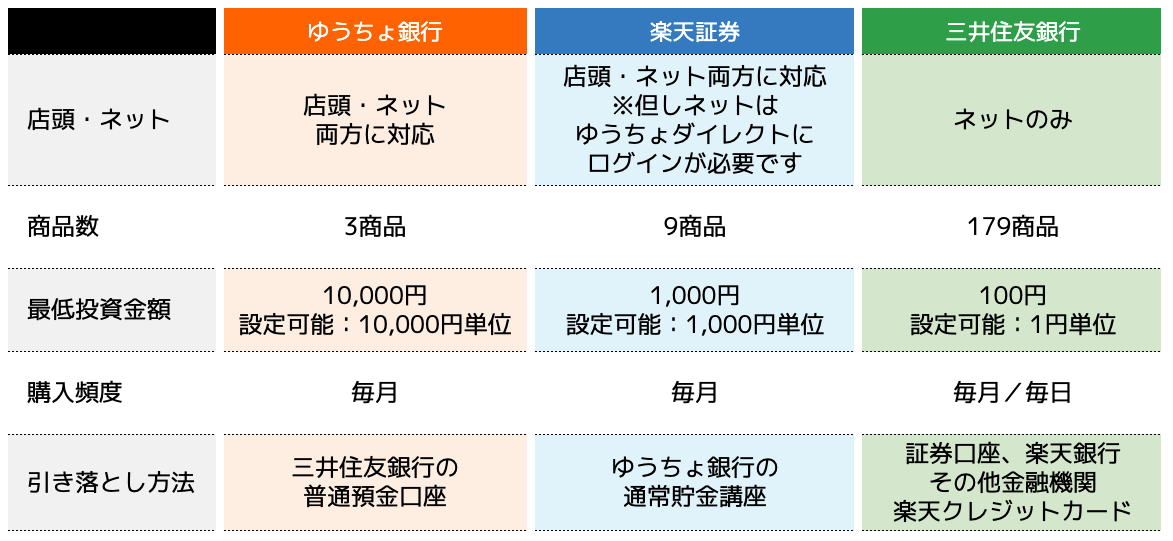

1:窓口対応が必要かどうか

金融機関を大きく分類すると、店頭型とネット型の2種類です。店頭型の金融機関であれば、窓口で銀行員等に疑問などを直接質問できるのが利点です。

ネット型の金融機関であれば、スマホやパソコンから手軽に登録できるのが利点となります。

2:商品が豊富にそろっているか

つみたてNISAでは、購入する商品が結果を分けることもあります。そのため、金融機関を選ぶ際のポイントは、商品が豊富にそろっているかです。

商品購入の基準の1つに「信託報酬の安さ」があります。

信託報酬とは、投資信託の保有中にかかる手数料のことです。

つみたてNISAは最長20年間と長期間となるため、この信託報酬の違いが結果に大きく左右します。

つまり、取り扱っている商品が豊富であれば、信託報酬の安い商品群から選択できるためです。

3:最低投資金額は何円から設定できるか

つみたてNISAを少額から始めたい方には、最低投資金額もポイントとなります。

最低投資金額を100円から設定できるネット証券もあります。

自分の余剰資金に合わせて自由に設定したい方は、このような最低投資金額に加えて、設定できる単位にも注目しましょう。

例えば1円単位、1,000円単位などがあります。

4:購入する頻度が細かく設定できるか

金融機関選びのポイントに、購入する頻度があります。

つみたてNISAでは毎月1回の購入が一般的です。

しかし、時間分散投資をより細かくしたい方もいますよね。

そのような方は、購入頻度は毎月・毎週・毎日と選択できる金融機関を選びましょう。

5:引き落とし方法が豊富か

最後の金融機関選びのポイントは、引き落とし方法です。証券口座から引き落とされる方法だけではなく、銀行口座やクレジットカードから引き落とす方法もあります。

自分にとって都合の良い方法が選べる金融機関にしましょう。

それでは、これら5つのポイントを「三井住友銀行 」「ゆうちょ銀行 」「楽天証券 」で比較してみましょう。

このように金融機関によって大きく違いがあります。

つみたてNISAの口座開設後、後悔しないためにもしっかりとチェックしましょう。

(2)毎月の投資金額を設定する

つみたてNISAの口座を開設できたら、次に毎月の投資金額を設定します。

投資の頻度が毎月の場合は、最大月33,333円まで設定が可能です。

それ以上は、年40万円を超えてしまうため設定できません。

長期間の運用が前提になるため、余剰資金に合わせて無理のない設定にしましょう。

(3)投資商品を選択する

最後に投資商品を選択します。

口座を開設した金融機関が取り扱っている商品の中から、良いと思う投資商品を選択します。

投資初心者にとっては、これが一番難しいと感じることでしょう。

商品選びに迷う場合は、窓口やFP(ファイナンシャルプランナー)に相談するのがおすすめです。

始めるタイミングはいつが良い?

つみたてNISAのメリットや始め方を理解すると、次に「始めるのに最適なタイミングっていつだろう」と思いませんか?

結論は、できる限り早めに始めることが良いです。

誰しも商品を購入して、すぐに価格が下落していくのは嫌ですよね。

そのため、上昇局面で始めたいと思うのは当然でしょう。

しかし、少し考えて欲しいのはつみたてNISAの運用期間です。

最長20年という長期にわたり運用する間には、上昇局面もあれば、下降局面もあるはずです。

これを読み切るのはプロの投資家でも不可能でしょう。

つみたてNISAのメリットは、ドルコスト平均法が実践できることです。

そのため、売買のタイミングを計るよりも、できる限り早く始めて多くの複利を得る方が結果的に良くなるはずです。

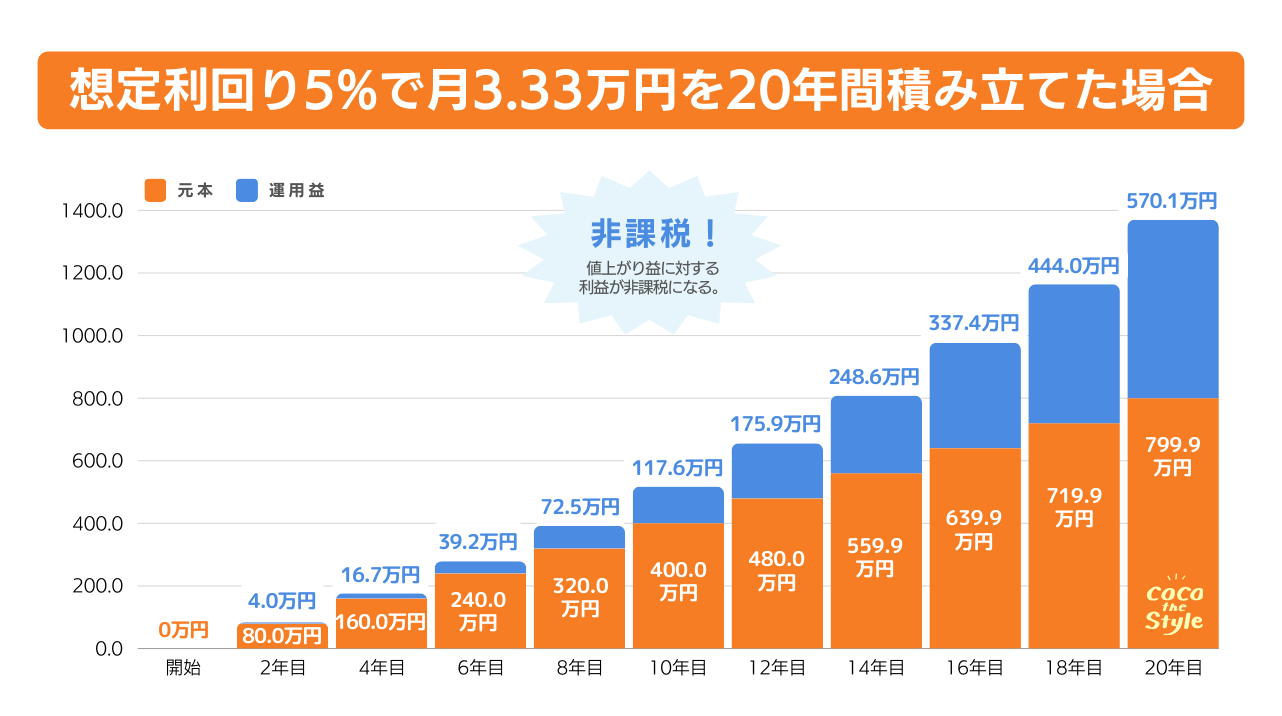

金融庁のシミュレーションにおいて、月額33,333円を年率5%で20年間運用した場合を計算した結果が以下となります。

年々積み重なっていく複利の様子がわかりますね。

引用元|金融庁「資産運用シミュレーション」を参考に弊社作成

つみたてNISAで迷ったらFPに相談しよう!

つみたてNISAについて、意外と難しくなさそうだなと感じていただけたでしょうか。

資産運用と聞くと一部のお金持ちがすることだと思っているかもしれませんが、そんなことはありません。

実際に、20代のつみたてNISAの口座数は80万9,093口座もあります。

多くの若者がすでに、つみたてNISAを始めているのです。

投資初心者だからと諦めずに、できる限り早く始めることで10年後、20年後に大きな違いが出るでしょう。

しかし、つみたてNISAにも投資初心者に難しいことがあります。

それは、どの商品にするか決めることです。

一度決めた商品を長期間購入するため、慎重にならざるを得ないでしょう。

そこで、おすすめをしたいのはFP(ファイナンシャルプランナー)に相談することです。

「どの商品を買えば良いの?」

「どの金融機関がおすすめなの?」

「他の税制優遇制度との違いは?」

「月々いくら購入資金にすれば良い?」

「お金のことなので不安がある…」

など、お金に関係する様々な疑問や不安を解決できるのは、資産運用のプロであるFPです。

ぜひFPに相談して、つみたてNISAの一歩を踏み出してみましょう。

大切なお金に関する相談は信頼できるパートナーに

FP(ファイナンシャルプランナー)はお金の専門家です。

家計の見直しから年金・社会保険、資産運用、保険まで様々な相談をすることができます。

1人1人の人生設計にあったファイナンシャルプランをご提案することが、FPの役目です。

ココザスでは、中立的な立場からお客様にとってベストな提案を行うことをお約束します。

内容

・家計管理

└ 貯金を始めるために家計をどう見直すべきか?

└ 家計管理はどのようにすれば良い?

・教育資金

└ 子どもの教育費を貯めるにはどうすればよいか?

・住宅資金

└ いくらの住宅ローンが組める?適切な住宅ローンは?

・老後資金

└ 老後資金にはいくら準備が必要か?どう準備するか?

・資産形成/資産運用

└ 退職金で運用するには何が良い?

・保険

└ どんな保障の保険が必要なの?

└ 加入している保険のどれを見直すべき?

ココザスの特徴

1:ご相談から契約まで、ワンストップで対応

専任のコンサルタントが最初から最後までしっかりと対応。

不明点の解消から、契約についての書類の準備・確認までサポートいたします。

2:資産形成コンサルティング 第1位を獲得

ご相談後もご契約後でも、いつでも不安点や追加のご相談なども無料で対応いたします。

気軽に頼れるパートナーとして、一生涯サポートいたします。

3:月340人以上のご相談を受けています

FPや住宅ローンアドバイザーなど多数の資格を持つコンサルタントが在籍しています。

47都道府県どこの地域にお住まいの方でも、サービスをご提供いたします。

※ 基本面談はオンラインにて実施となります

4:相談料はずっと0円

人生に関わる大切なことだからこそ、じっくり考えて不安を解消してもらいたい。

そんな想いから、ココザスでは相談料は何度でも無料です。

決して押し売りはしませんのでご安心ください。