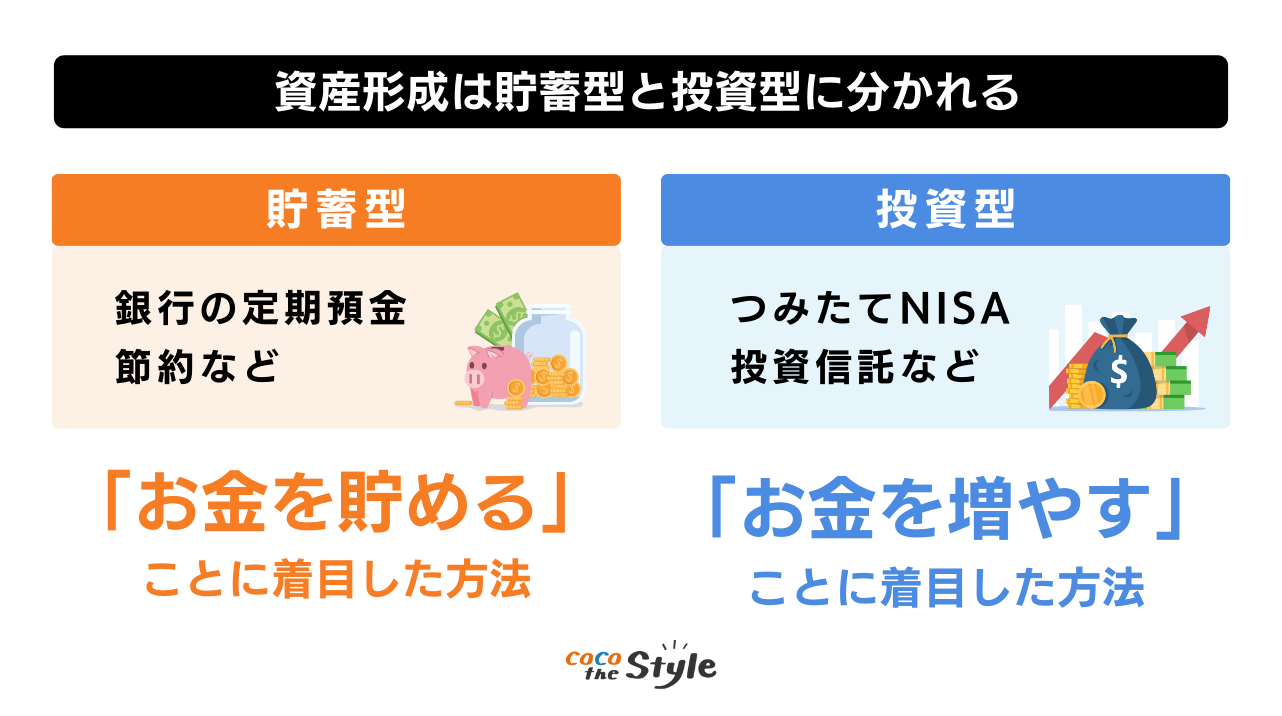

資産形成は2種類

資産形成を始める方は、資産形成の種類と特徴を理解しておく必要があります。大きく分けて2種類に分かれるため、事前に理解しておきましょう。

リスクが少ない貯蓄型

一つ目の方法は貯蓄型です。貯蓄型には「貯蓄」「外貨預金」「節約」の3つに分かれます。

銀行の定期預金などが挙げられますが、昨今の金利は0.002%前後であるため、大きく増えない方法です。

2:外貨預金

日本円ではなく外国の通貨で預金を行う方法です。米ドル預金やユーロ預金など、円を国別の通貨に変えて預金することで、日本より海外の金利の方が高いことから利息を狙うことができます。

3:節約

日々の支出を抑えて貯蓄する方法です。また「給料を増やす」「副業で収入を得る」なども含まれます。

貯蓄型は支出を抑えて預金する方法や外貨へ変える方法などが挙げられます。どの方法にせよ損失リスクが少ないですが、利益を伸ばすことが難しい特徴があります。

そのため資産形成を始める方の多くは、次の項で紹介する投資型で運用しています。

増収を狙う投資型

投資型は自身の資金を使って増やす方法です。貯蓄型と比較すると損失が出るリスクが伴いますが、増える確率も高まります。

投資型の特徴は投資する資金が大きくなるほど、損失額も利益も大きくなることです。そのため正しい運用方法を行わなければ損失が嵩んでしまう可能性もあるため注意しなければいけません。

とはいえ資産運用を行うほとんどの方は投資型を選択しています。どのような方法があるのかは次の項で詳しく見ていきましょう。

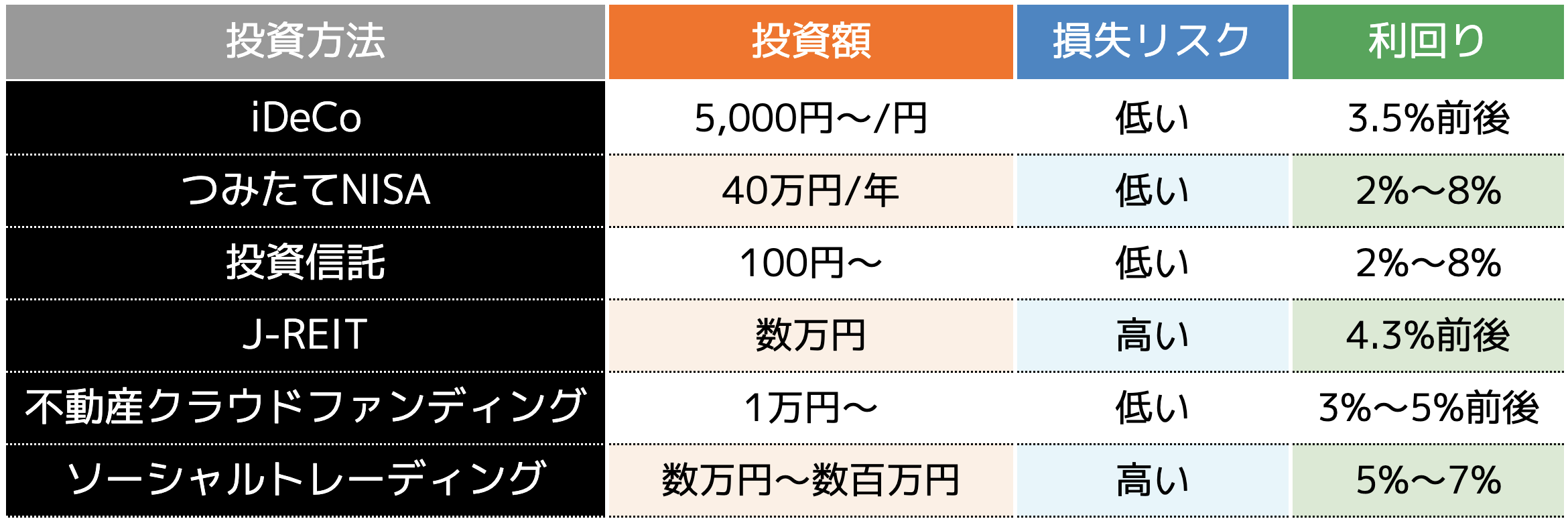

初心者におすすめできる投資型資産形成6選

ここでは初心者におすすめできる投資方法を6つ紹介します。以下の表は投資別の「投資額」と「損失リスク」「利回り」をまとめたものです。

利回りとは投資資金に対して得られる利益の割合を指し、高くなるほど収入が大きくなることを指します。例えば100万円を投資して1年間で5万円の利益を得た場合、利回り5%となります。

初心者の方はそれぞれの項目を見比べて、自分に合う方法を見つけるようにしましょう。

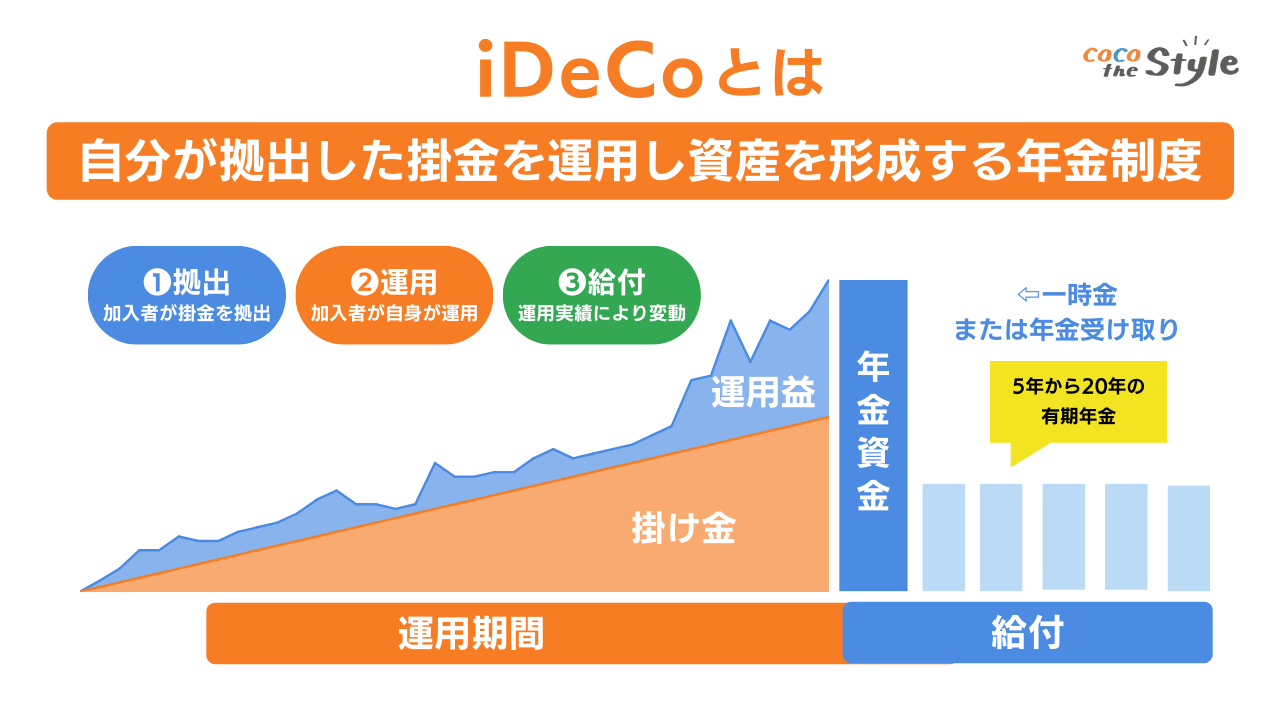

iDeCo

iDeCoとは個人型確定拠出年金のことを指します。日本には国民年金と厚生年金の他に私的年金制度があり、任意で掛け金を積立して老後資金に備えることができます。

i毎月掛け金を運用することで運用益を得ることができます。しかし職業などによって掛け金上限が定められているうえ、60歳まで原則引き出すことができません。

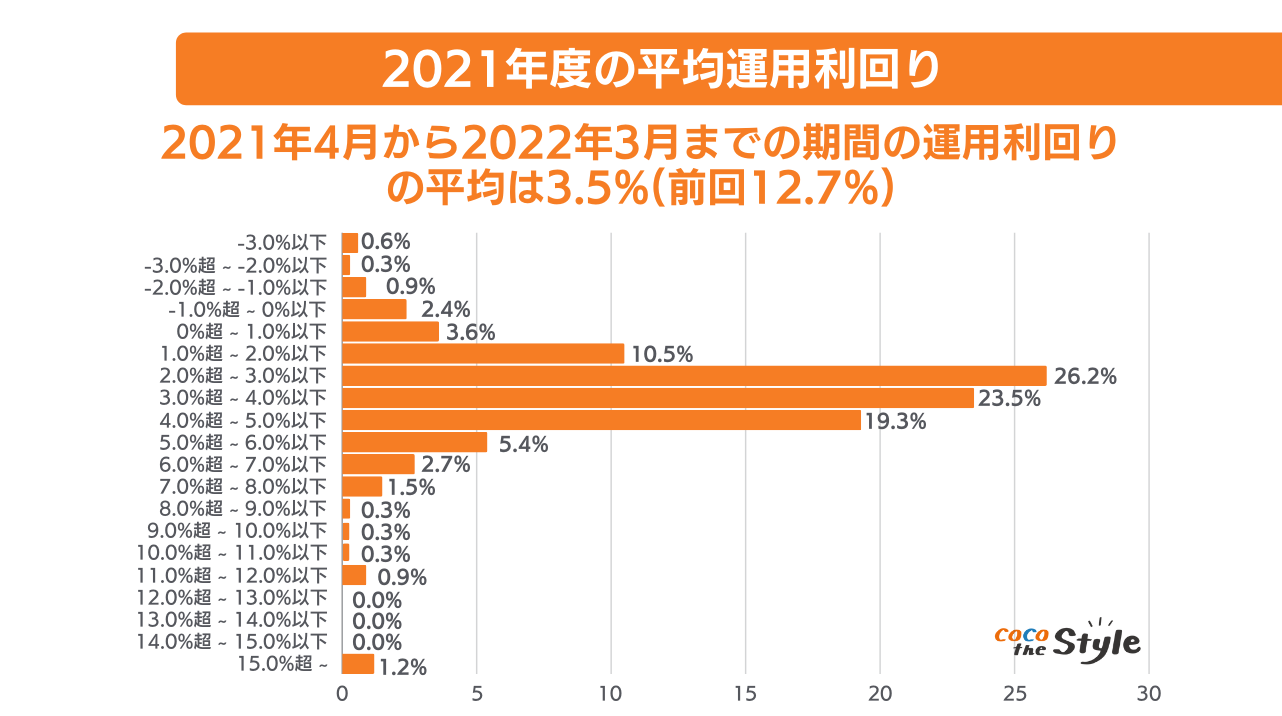

とはいえ企業年金連合会が発表した確定拠出年金に関する実態調査|統計資料によると、以下の画像のとおり2021年度の利回りは3.5%が平均であり、長期運用することで安定的な利益が得られます。

引用|企業年金連合会「確定拠出年金に関する実態調査|統計資料」を元に弊社作成

もちろん利回りが0%以下になる可能性はありますが、0%以上の割合が95.8%であるため、損失リスクは低いという特徴があります。

さらに運用益は非課税となるため、納税せずに利益を生み出すことが可能です。

つみたてNISA

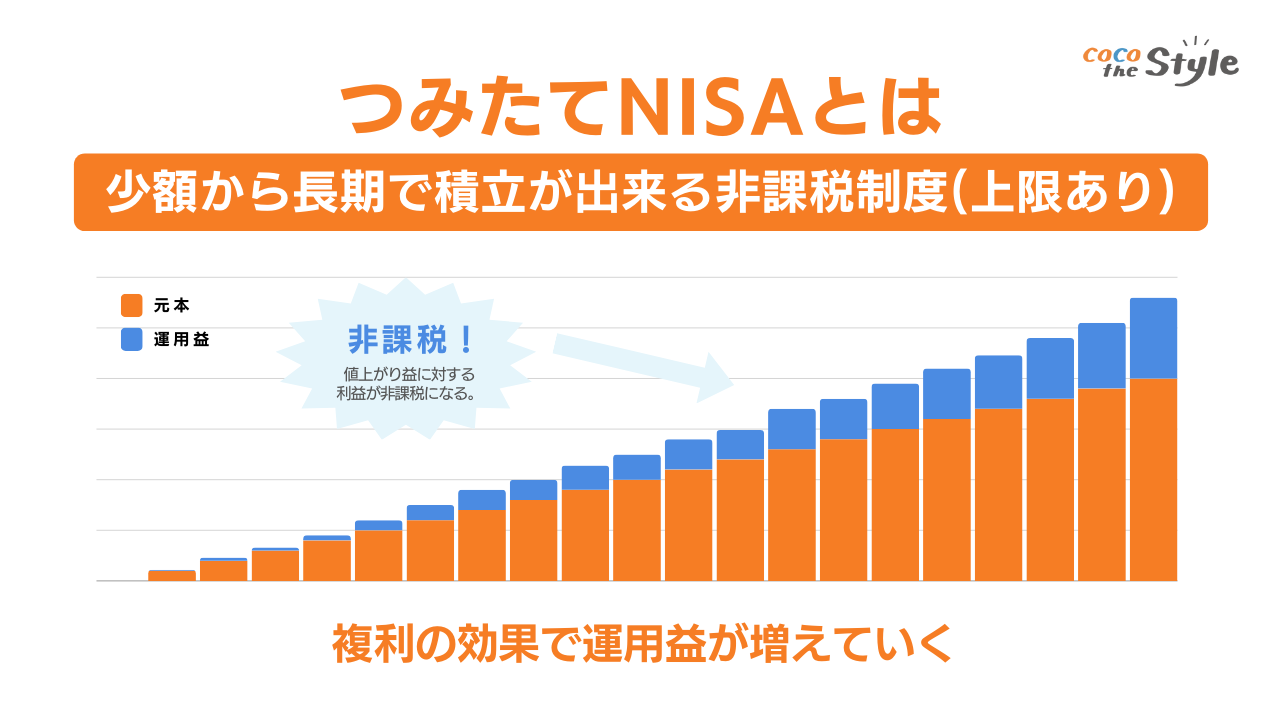

つみたてNISAとは投資信託で得られる運用益が非課税となる制度です。本来投資で得た利益には20.315%の税金が課せられますが、NISAはiDeCo同様税金が課せられません。

さらに毎月の掛け金は所得から差し引くことができるため、会社員の方でも節税が可能となります。つみたてNISAは年間40万円までと投資額の上限が定められており、最大20年間運用可能です。

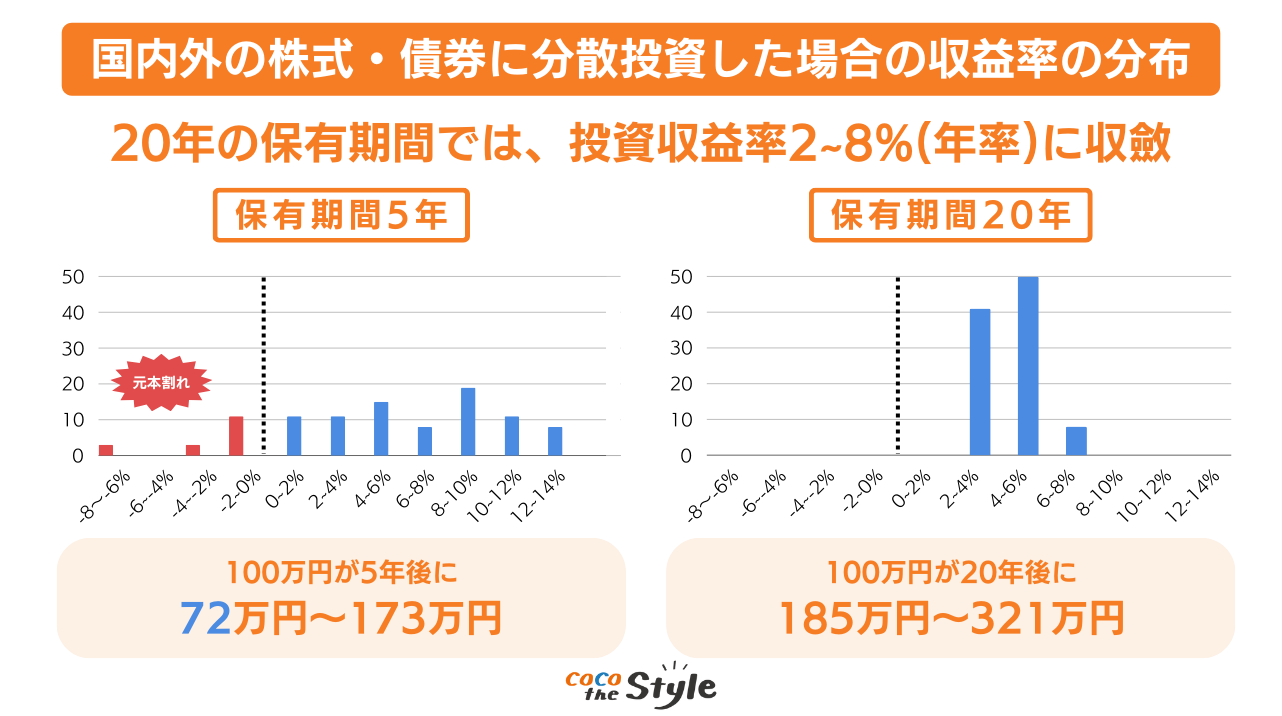

ただし短期的な投資では元本割れのリスクが伴うため注意が必要です。平成29年に金融庁が発表した「つみたてNISAについて」を確認すると、以下の画像のとおり、保有期間5年未満であれば元本割れ、保有期間20年以上で分散投資すれば理論上100%増加すると金融庁が平成29年に発表しております。

引用|金融庁「つみたてNISAについて」をもとに弊社作成

そのため長期投資による損失リスクは少ないことが分かります。さらに2024年1月1日より「新NISA」へ切り替わり、年間投資額が120万円へ引上げされ、通算で1,800万円まで運用可能となるため、より多くの運用益を狙うことができるでしょう。

投資信託

投資信託は不特定多数の投資家から集めた資金をファンドが金融商品へ投資し、得られる配当金や運用益を投資家へ分配する仕組みです。

投資先はファンドが選定してくれるため、専門的な知識が乏しくても始めることが可能です。とはいえ金融市場によって価格が大きく変動するため、専門家であるファンドが選定した銘柄であっても損失が生まれるリスクがあるため注意しなければいけません。

投資信託の平均的な利回りは7%〜8%前後が多いですが、長期的にみるとつみたてNISA同様2%〜8%に集約される傾向になります。

近年では100円から始められる証券会社も増えているため、低資金で始められる投資方法として人気が高まっています。

J-REIT

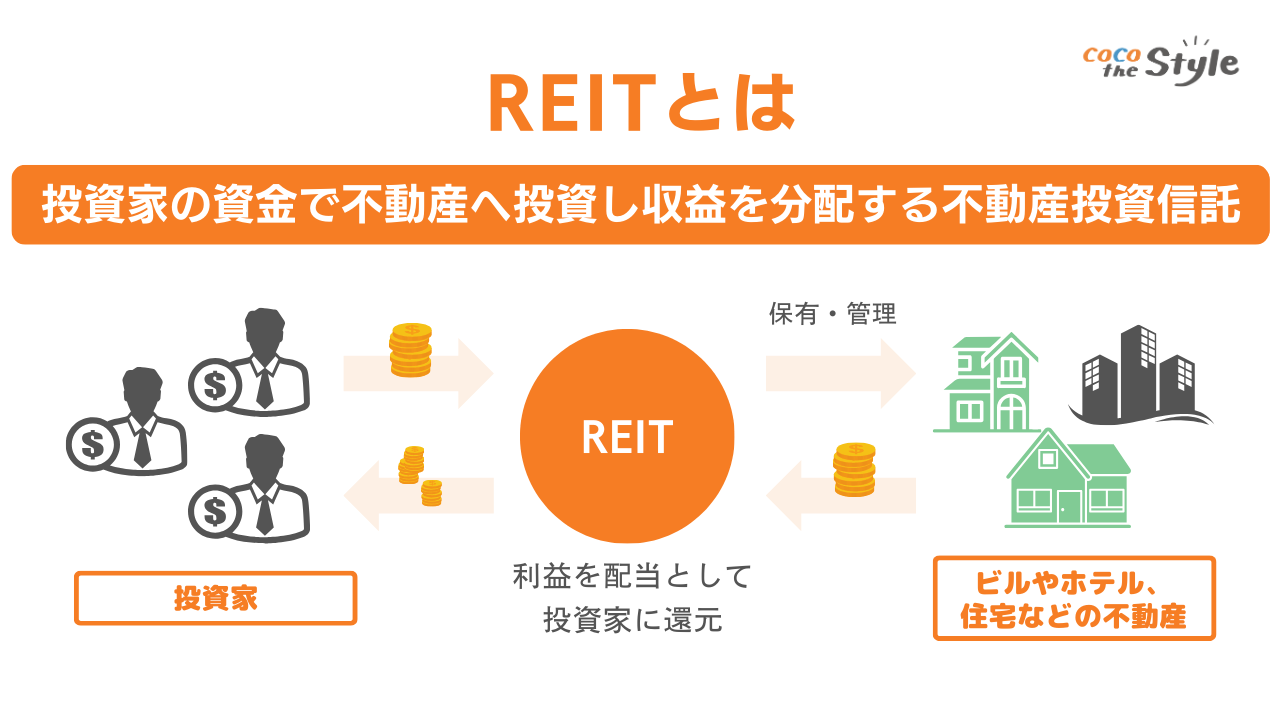

J-REITとは投資家から集めた資金をプロのファンドがオフィスビルや商業施設、マンションなどの物件を購入し、得られる賃料収入や売却利益を投資家へ分配する上場投資信託の1つです。

J-REITは銘柄によって価格が異なり、数万円から始められるものから数十万円を超えるものまでさまざまです。J-REITの利回りは三菱UFJ信託銀行が発表した不動産マーケットリサーチレポートによると、4.3%前後に集約されていることが分かります。

またJ-REITは運用をプロに任せられるため、知識が乏しくても始めることが可能です。しかし金融商品であるため金融市場によって価格が左右されやすく、大きな利益が出ることもあれば損失額も大きくなることもあります。

さらにファンド自体が倒産する可能性も0ではないため、リスク的な面では上記の3つと比較すると高い傾向にあるため注意して始めなければいけません。

不動産クラウドファンディング

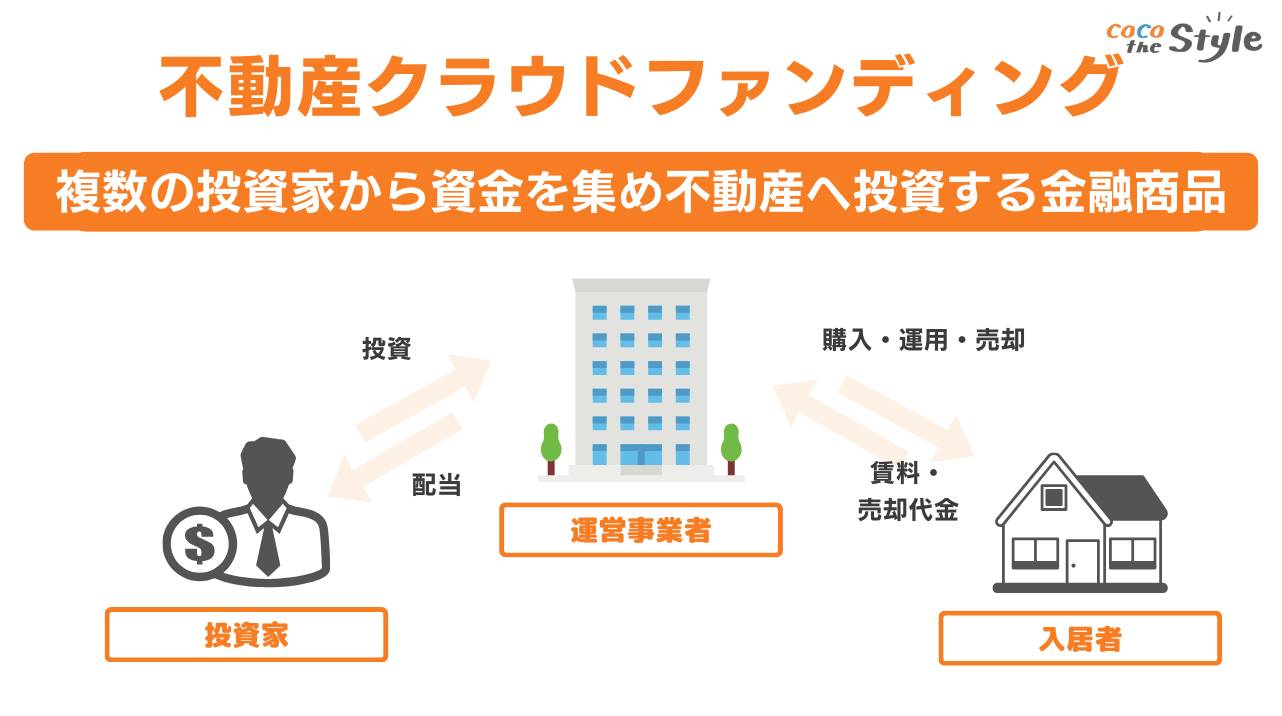

不動産クラウドファンディングを行う事業者が選定した物件に複数の投資家が出資し、家賃収入や売却利益を投資家へ分配する金融商品です。

投資先にはオフィスやマンション、ホテルや商業施設など多岐にわたりますが、実物不動産を所有するわけではないため、登記簿に投資家名が掲載されることもありません。

不動産クラウドファンディングは事業者によって異なるものの、1口1万円から始められるものから10万円以上とさまざまです。

さらに運用がうまくいかず損失が出た際に多く出資した投資家の損失を最小限に抑える「優先劣後方式」や空室による収入減をカバーする「マスターリース契約」を設定している事業者も多いため、損失リスクは低い特徴を持ち合わせています。

平均利回りは事業者や物件によって異なるものの、おおよそ3%~5%前後が多いです。そのためリスクを抑えたうえに少額で始められることから初心者にもおすすめの資産形成方法です。

ソーシャルレンディング

ソーシャルレンディングとは資金を「出資したい人」と「借りたい事業者」をマッチングするサービスであり、出資者は事業者から出資金に利息がついたリターンを受け取ることができます。

起業したばかりの企業や金融機関からの融資が受けにくい企業など、必要な資金を確保することが困難な企業が投資家から資金を集めるために用いられているサービスです。

ソーシャルレンディングはクラウドファンディングの一種であるため、仕組み自体は不動産クラウドファンディングと同じです。出資対象が不動産ではなく企業となるため、将来の成長を期待して選定することができます。

ソーシャルレンディングは数万円から出資できるものから数百万円、数千万円と幅広く、利回りも5%〜7%が平均ですが、10%を超える案件も多いです。

しかし事業者の経営がうまくいかず、出資者へ返済できなくなる貸し倒れリスクが高いのも特徴の1つです。さらに投資期間中は途中解約できないケースが多く、満期になるまで資金がロックされてしまうデメリットがあります。

そのためソーシャルレンディングは他の資産形成方法と比較すると利回りは高い傾向にありますが、リスクも大きいため、ある程度資金力に余裕がある初心者におすすめです。

<参考記事>

・20代30代におすすめする資産形成は4つ!平均利回りと注意点を確認して始めよう!

資産形成の利益のポイント

6つの資産形成方法を紹介しましたが、安定的な利益を得るためには資産形成の利益ポイントを理解しておかなければいけません。ここでは利益に関する3つのポイントを紹介します。

(2)長期投資で利益が安定する

(3)FXなど高利回りはハイリスク

(1)平均して利回り2%~5%前後

資産形成は平均して利回り2%〜5%前後が一般的です。仮に年間100万円を運用した場合、2万円〜5万円程度の収入となります。もちろん平均値であるため大きく増えることもありますが、20年などの長い目で見ると上記の利回りに集約されると認識して始めましょう。

(2)長期投資で利益が安定する

つみたてNISAでもお伝えしたとおり、本記事で紹介した資産形成方法は短期間で運用すると元本割れする可能性が高いですが、20年などの長期間運用することで利益が安定します。

短期的な利益ばかりを意識してしまうと資産形成はおろか、損失額の方が大きくなり資金を貯めることができなくなります。そのため資産形成を始める際は、事前に長期投資であることを意識してから初めるようにしましょう。

(3)FXなど高利回りはハイリスク

資産形成の中にはFXや株式など高利回り投資も多くありますが、ハイリスクな投資方法なため、初心者の方は控えるようにしましょう。

FXや株式で成功している人は10%程度、さらに5年間で勝ち続けている人は5%以下とも言われています。

専門的な知識が求められるうえ、経験と過去チャートの検証が多く求められる投資方法です。大きな利益を狙いたいがために始める方も増えていますが、損失が嵩み相場から退場している方も多いです。

そのため資産形成で安定的な利益を第一優先に考えるようにしましょう。

資産形成する際の注意点

資産形成をする際は、以下の3点に注意しましょう。

(2)分散投資でリスクヘッジを行う

(3)専門家の意見を参考にする

(1)大きく増やすことを意識しない

資産形成を始める際は大きく増やすことを意識しないようにしましょう。投資額が大きくなるほど増える金額も大きくなりますが、損失が生じた際、資金力的に耐えられなくなる可能性も高いです。

資産運用に回す資金は、あくまで生活に支障をきたさない程度の金額で始めてください。

(2)分散投資でリスクヘッジを行う

資産運用は分散投資を行って損失のリスクヘッジを行っておく必要があります。1つの投資だけ運用すると、損失が出た場合大きな金額になってしまうためです。

例えば100万円の資金を1つの投資方法だけに運用するより、25万円の資金を4つの方法に投資した方が、損失リスクは軽減できます。もちろん1つの投資方法で大きな利益が生まれることも考えられますが、資産運用はリスクを抑えて増やすことが重要です。

1つの投資で大きな利益を得られても2回目に損失が生まれる可能性も考えられます。そのため分散投資を行い、リスクを最小限にしながら増やすことを心がけるようにしましょう。

(3)専門家の意見を参考にする

資産形成初心者の方は専門家に一度相談し、アドバイスをもらってから始めるようにしましょう。専門家に相談する理由は初心者が以下の理由で失敗していることが多いからです。

・リスク管理を理解しておらず始めてしまっている

・自分に合う資産形成を理解していない

上記の他にもさまざまな理由から資産形成に失敗している方が多く見受けられます。資産形成は入口を間違えてしまうと、安定的な利益を得ることができず、損失ばかりが増え途中で諦めてしまうことにもなりかねません。

ココザスではお客様から資産状況や目標の利益をヒアリングさせて頂いたうえ、最適な資産形成方法をご提案しております。また一から利益が安定するまでの戦略立案や、運用後のサポートもさせて頂きますので、ぜひ一度ご相談くださいませ。

まとめ

これから資産形成を始める方に向けて6つの方法を紹介しましたが、自身に合いそうな方法は見つけられましたでしょうか。資産形成の方法によってリスクや利回りが大きく異なります。

そのため気になる方法が見つかった方はぜひ一度ココザスへご相談下さい。

より詳細な内容と具体的な投資戦略についてご紹介させていただきます。