20代におすすめする資産形成方法

20代の方は社会人になって間もないため、平均年収も234.8万円です。資金力も豊富とは言えませんが、単身である方も多いことから支出も少ない特徴があります。

ここでは20代の方でも低資金で始められる資産形成方法を2つ紹介します。

つみたてNISA

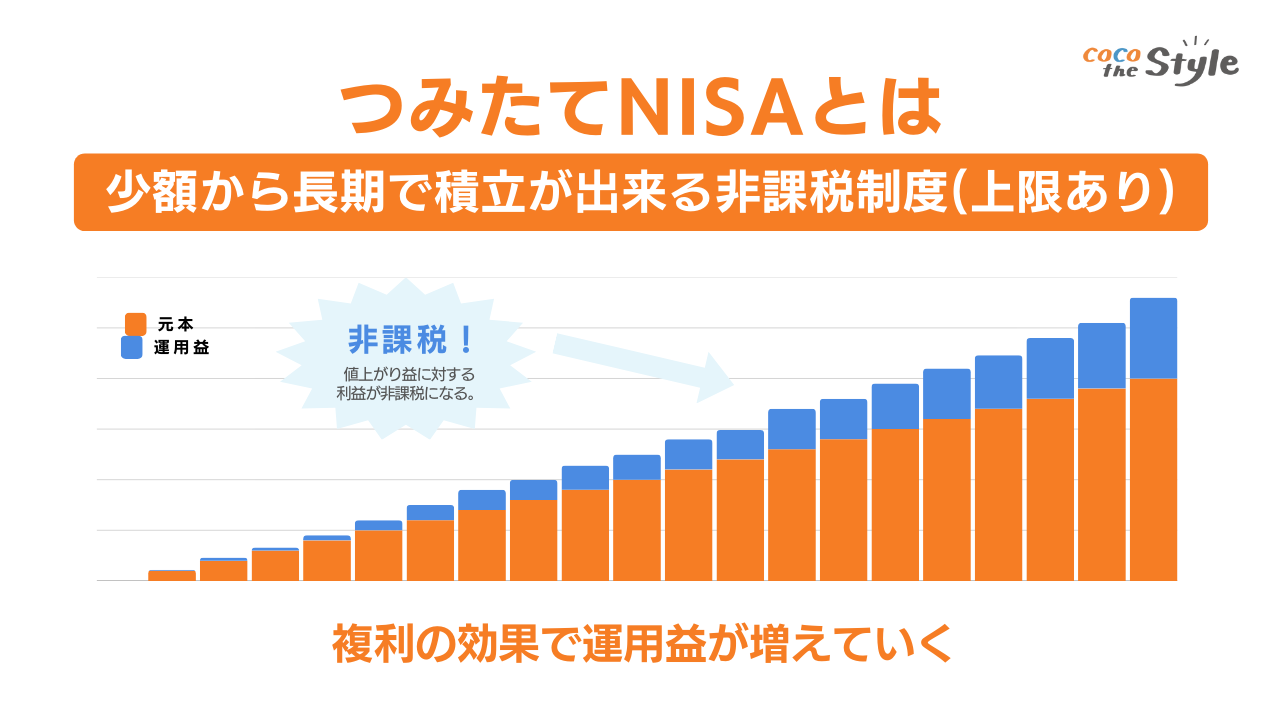

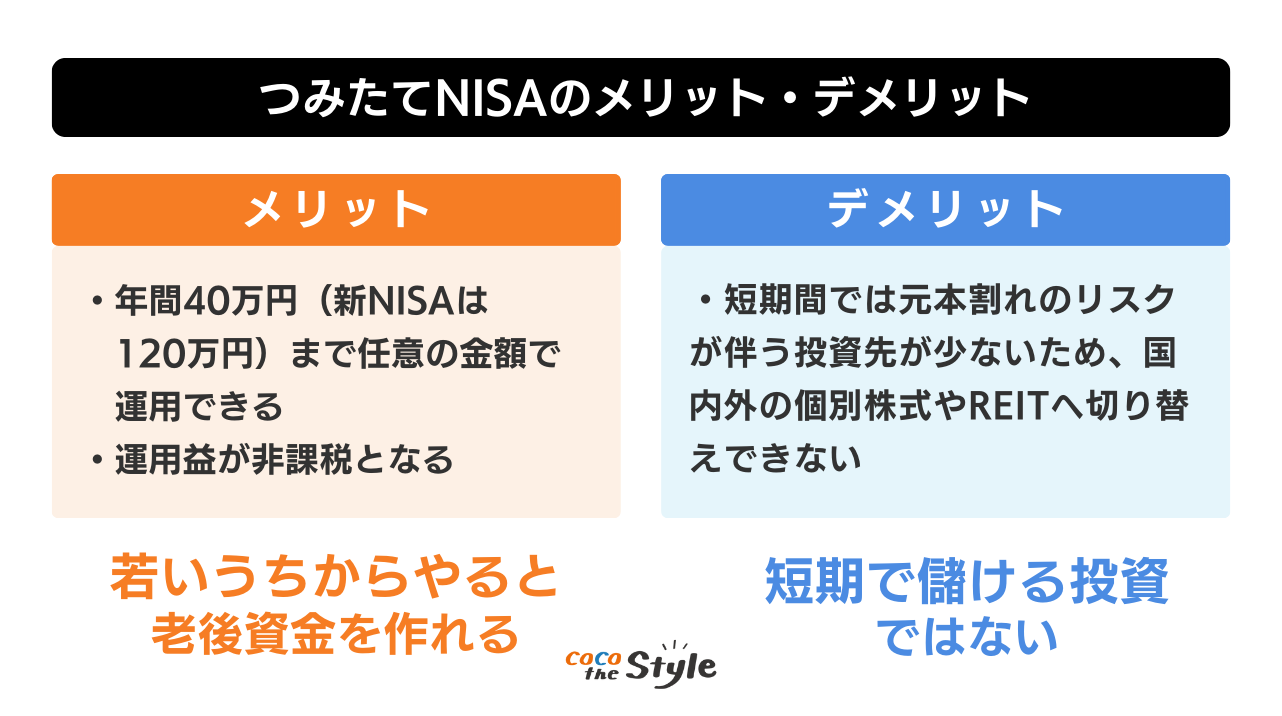

つみたてNISAとは少額投資非課税制度のことを指します。年間40万円までの金額を20年間にわたって運用することができ、運用益に関しては非課税となるメリットがあります。

一月に換算すると最大33,333円を運用することができるため、支出の少ない20代にはおすすめです。投資対象は金融庁の厳しい条件をクリアした投資信託・ETFのみとなるため、投資先の選択肢の少なさは1つのデメリットでもあります。

つみたてNISAは平均して2%〜8%の利回りですが、運用を開始して5年以内では元本割れのリスクが伴います。しかし20年と長期投資を行えば、安定的に利益を得ることが可能なため、損失リスクは他の資産形成と比べると低い特徴があります。

仮に利回り5%で20年間運用したとすると、年間の積立金ごとの利益は以下の表のとおりです。

若いうちから、つみたてNISAを行っておくと、40代になった際の積み立て金は約2倍になる傾向にあります。

また2024年からつみたてNISAは新NISAへ切り替わり、最大120万円まで運用可能となります。そのため資金力に合わせて資産を増やすことができる点もつみたてNISAの特徴の1つです。

iDeCo

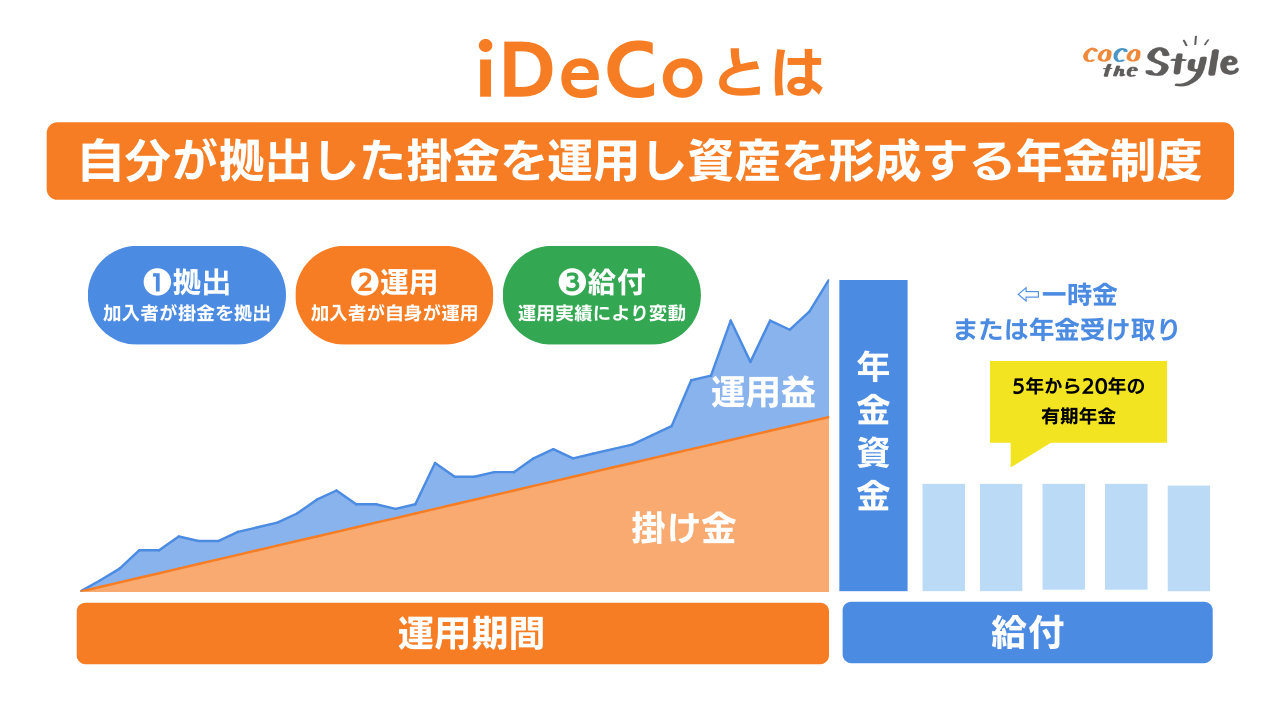

iDeCoとは個人型確定拠出年金のことを指します。20代で企業に勤めている方は公的年金である厚生年金を支払っておりますが、「将来年金がもらえない」と聞いたことがあるのではないでしょうか。

しかし個人型確定拠出年金は私的年金であるため、自身で掛け金を決めて運用することができます。

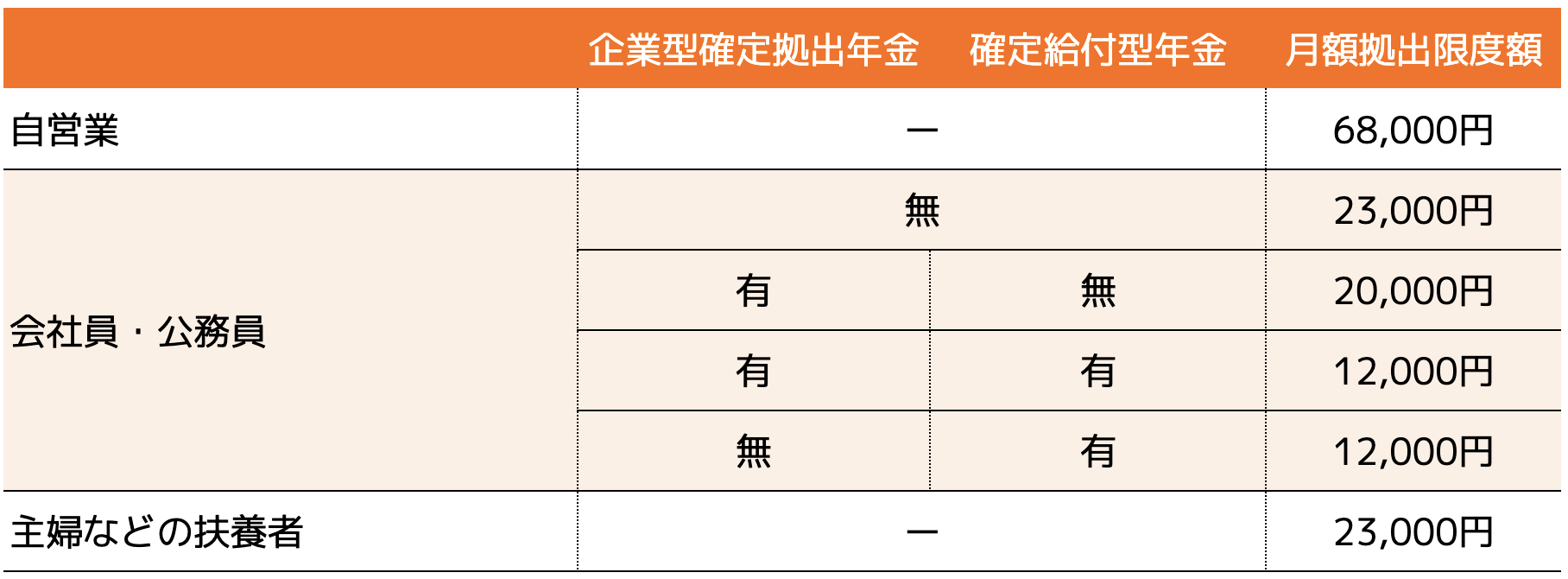

掛け金は職業や勤め先の年金制度によって以下の表のとおり上限額が設けられておりますが、最低5,000円から始めることができるため、資金力が多くない20代におすすめです。

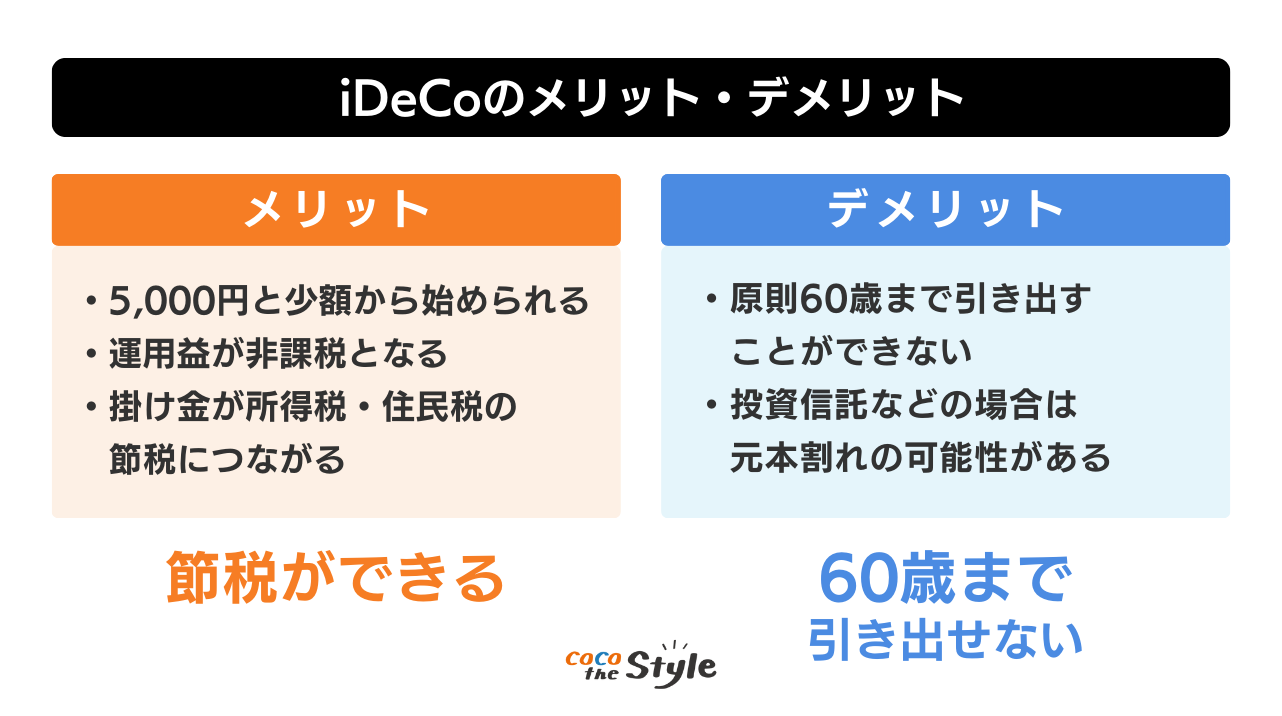

さらにつみたてNISA同様運用益に対しては非課税となり、なおかつ毎月の掛け金は所得から差し引くことができるため、所得税・住民税の節税につながります。

一方で原則60歳まで引き出すことができないため、途中でお金が必要になってもiDeCoの掛け金は充てにできません。さらに投資信託などの商品の場合は元本割れのリスクが伴うため注意が必要な資産形成方法です。

30代におすすめする資産形成方法

30代となると家庭を持つ方や住宅ローンを借入する方が増えるため、支出額が大きくなる傾向にあります。とはいえ平均年収296.7万円と20代より高くなっています。

30代はある程度資金力が増えるものの、実際は家庭と仕事の両立で時間がない方が多いため、ここでは放置しやすい資産形成方法を2つ紹介します。

投資信託

投資信託とは投資家から資金を集めたファンドが、株式や債券などの金融商品へ投資を行い、投資金額に応じた配当金や運用益を得られる方法です。

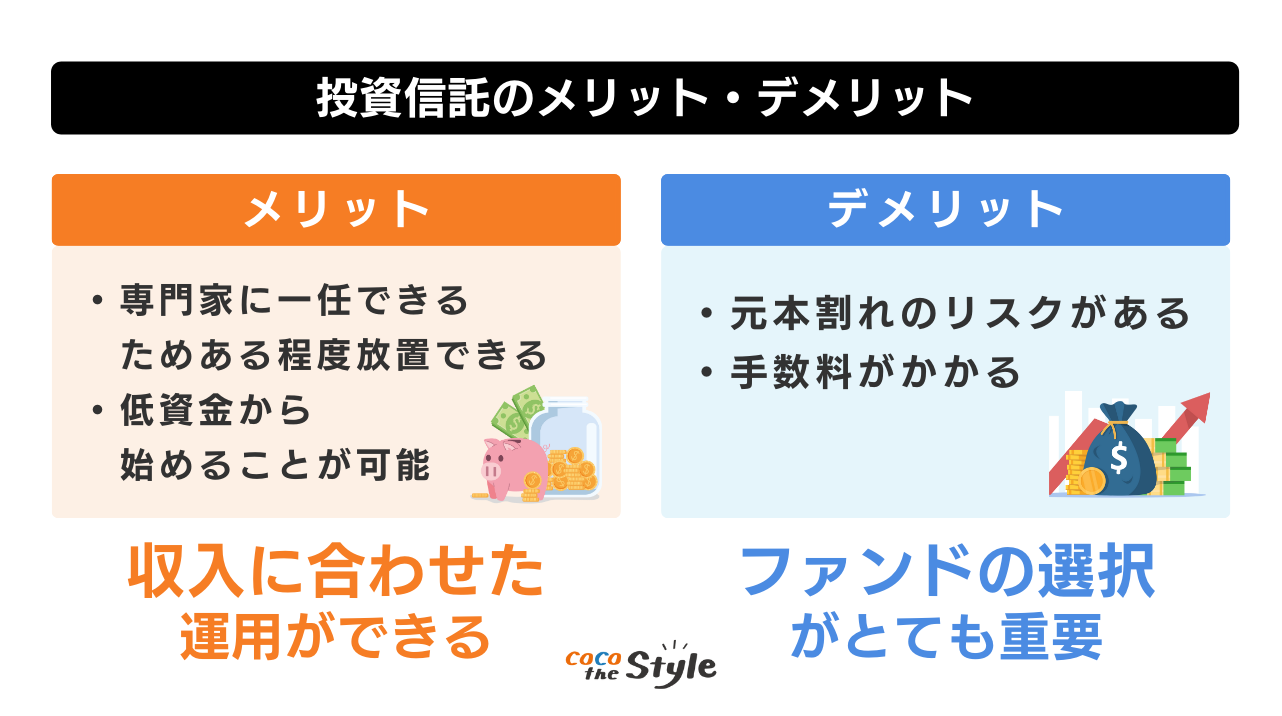

専門家であるファンドが投資先の選定・運用を行ってくれるため、普段資産形成をする時間が少ない30代におすすめの方法です。

30代になると子どもの数や共働き世帯であるかによって資産運用に回せる資金が変わってきます。しかし投資信託は少額から数百万円まで幅広い価格で投資できるため、自身の収入に合わせた運用ができるメリットがあります。

一方で金融商品であるため、為替や株価、金利の影響を受けやすく、元本割れが発生する可能性も0ではありません。さらに手数料もファンドによって大きく異なるため、ファンドの選択がとても重要視される資産形成方法です。

ETF

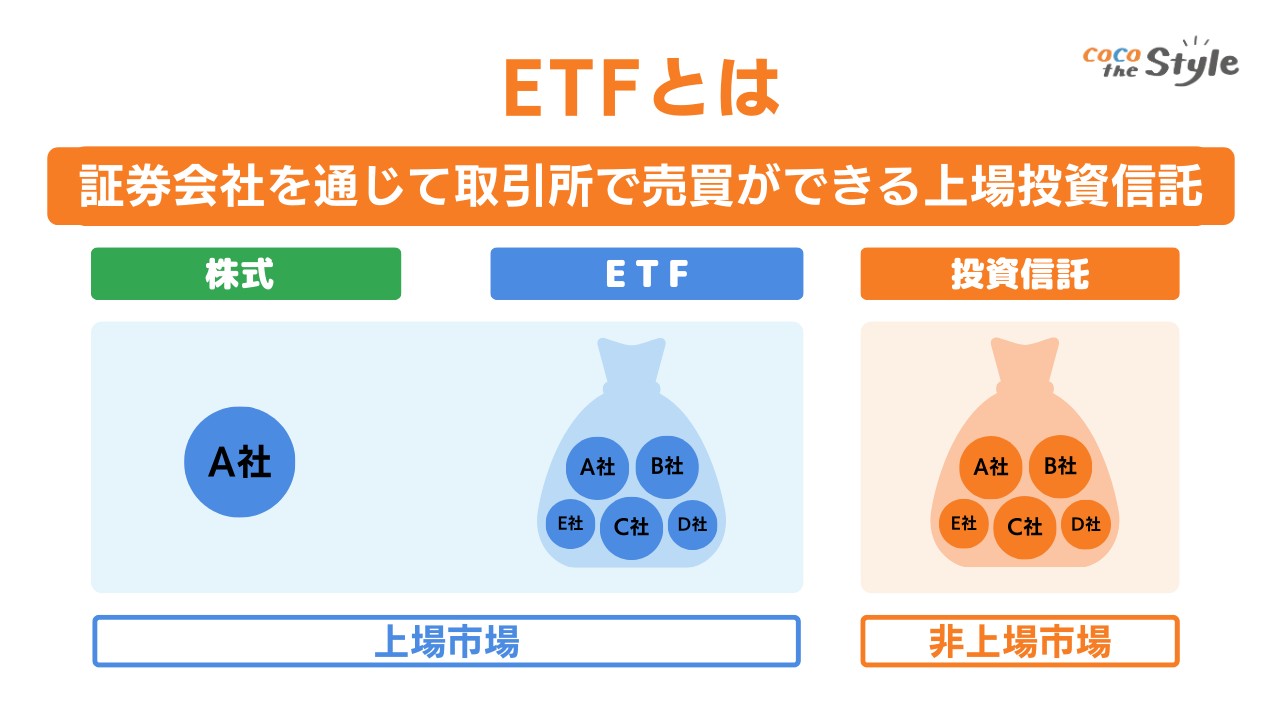

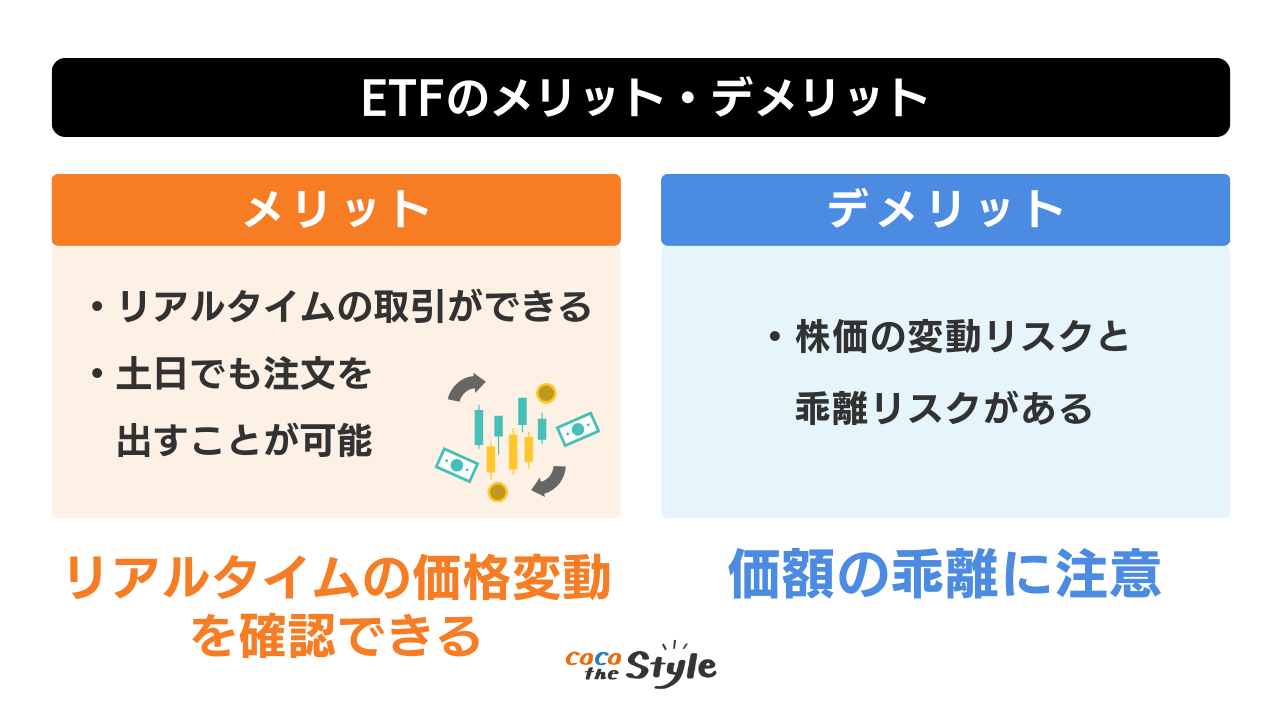

ETFは上場投資信託と呼ばれ、証券取引所に上場されており、「平日の午前9:00〜11:30」「午後12:30〜15:00」の間で売買できる投資方法です。しかしネット証券などであれば土日祝日でも注文を出すことができるため、土日休みの会社員の方におすすめです。

ETFは銘柄によって異なりますが、1万円から購入することができ、さらに投資信託と比較すると手数料(信託報酬額)が低いというメリットがあります。

またETFは1日1度のみ価格が発表される投資信託と異なり、リアルタイムの価格変動を確認することができることから、今後為替や金利、株価などの勉強もしていきたいという方におすすめです。

一方でETFはリアルタイムで変動する「市場価格」と1日に1度の「基準価額」があり、それぞれ乖離していることから損をする可能性もあります。例えば基準価額が100円で合ったものの、市場価格が90円で売却した場合、もっと高く売れたということになる可能性もあるということです。

そのため価額の乖離に注意しながら取引することが大切となる資産形成方法です。

<参考記事>

・20代30代におすすめする資産形成は4つ!平均利回りと注意点を確認して始めよう!

40代におすすめする資産形成方法

40代となると子どもも学校に通い始め、多くの支出が増えてきます。しかし平均年収も341.5万円と安定してくる家庭も多いです。

ここでは40代におすすめする資産形成方法を3つ紹介します。

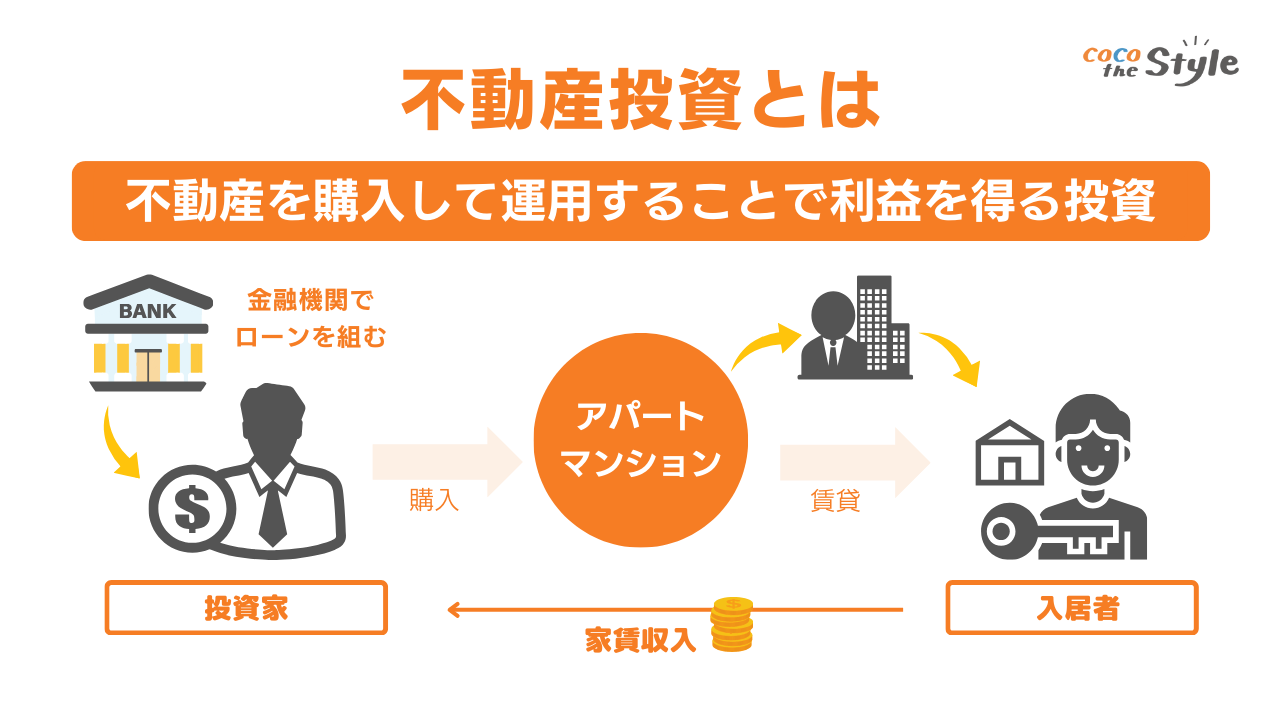

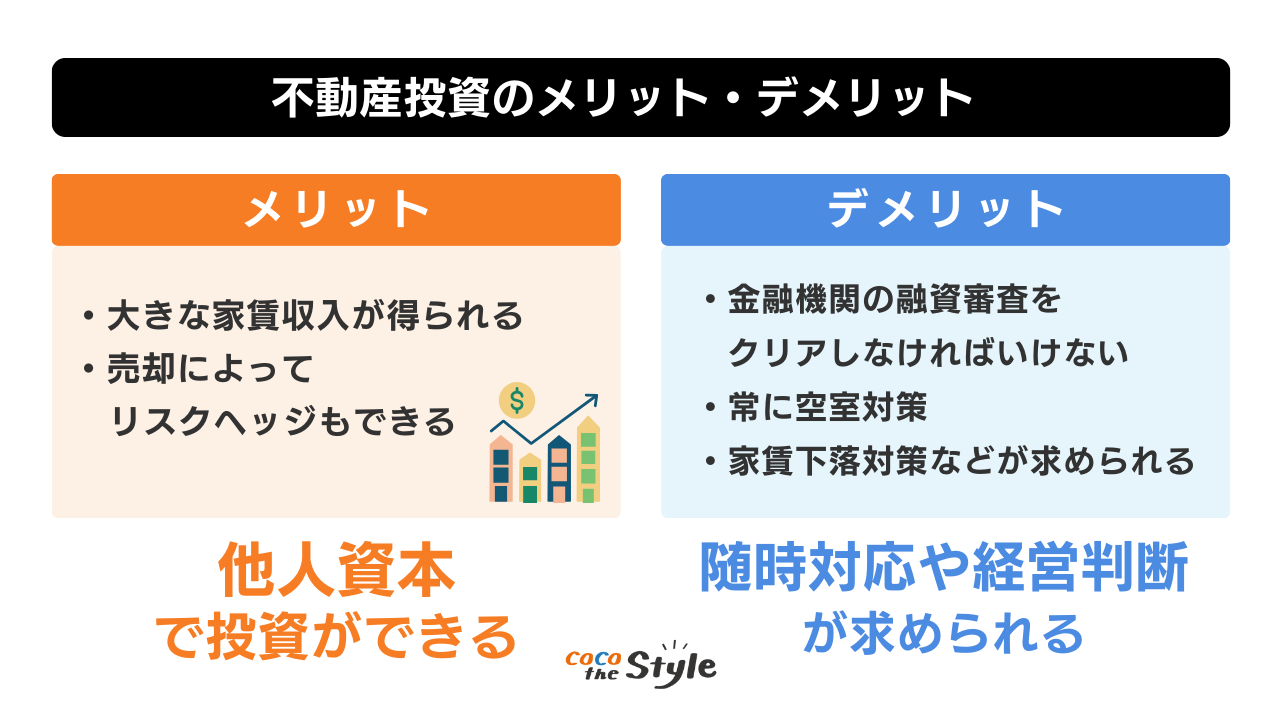

不動産投資

不動産投資は実物の不動産を購入して家賃収入を得る方法です。一見価格が高いと思われがちですが、多くの方が金融機関からの融資を借りて投資しています。

もちろん融資審査をクリアしなければいけませんが、物件の選定が正しくできれば大きな収入を得ることが可能です。さらに不動産を売却して利益を狙うこともできるため、リスクに対する対処方法も明確な特徴があります。

一方で空室や家賃下落などは老朽化とともに発生するため、適材適所での対応や重要な経営判断が求められる資産形成方法でもあります。

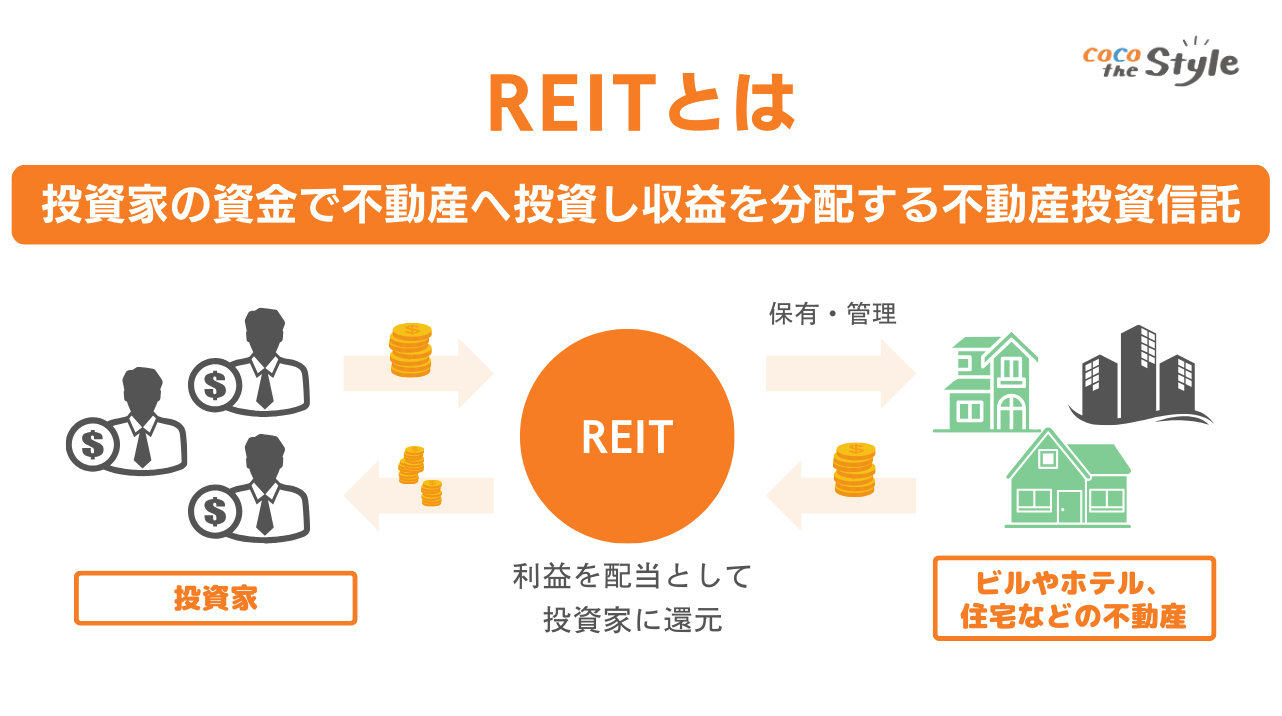

REIT

REITは投資家から集めた資金や金融機関からの融資を受けた投資法人が商業施設やマンションなどの不動産へ投資し、家賃収入などを投資家へ還元する方法です。アメリカ発祥の金融商品ですが、日本では「J-REIT」と呼ばれています。

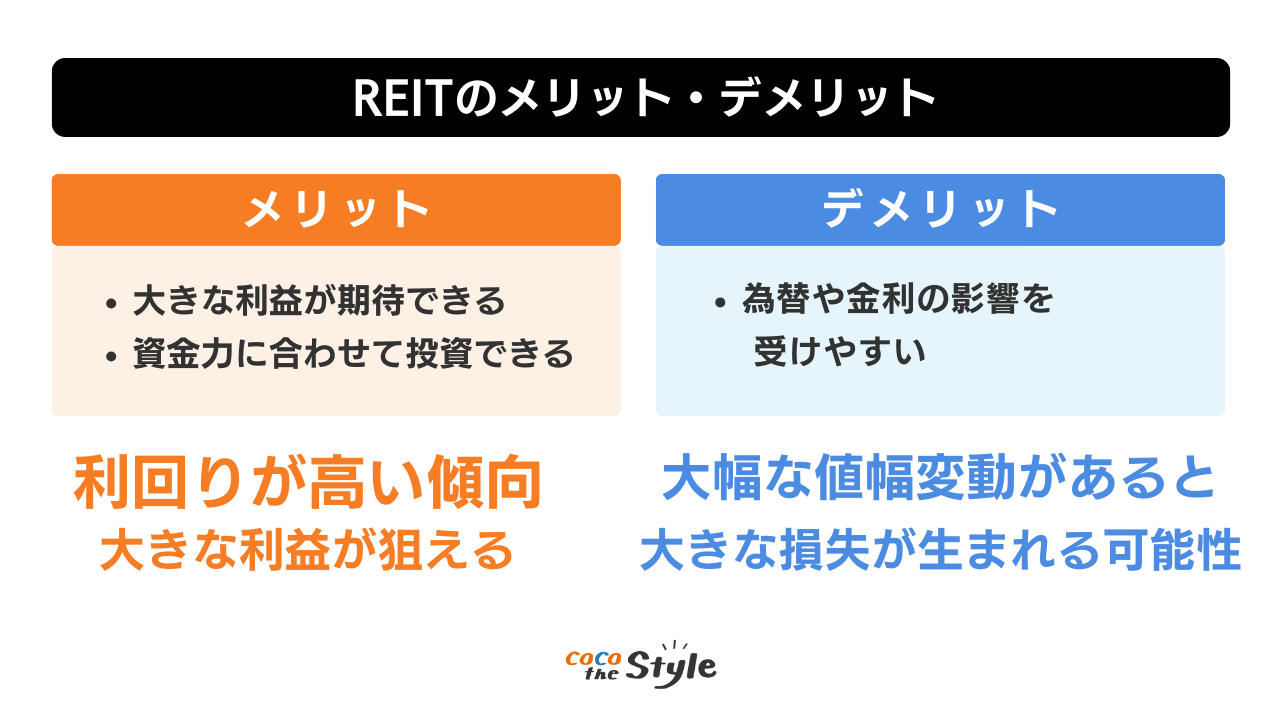

REITは数万円から始められるものの、資金力に合わせた口数を購入できるため、40代で資金に余裕のある方におすすめです。

一方でREITも金融商品であるため、為替や金利などの影響を大きくうけます。大幅な値幅変動があった際は大きな損失が生まれる可能性も高いため注意しなければいけません。

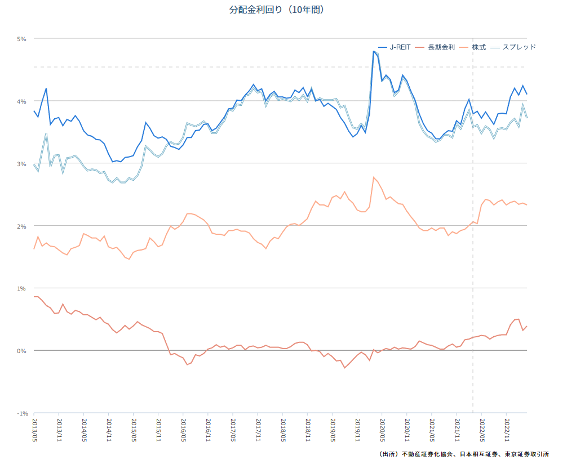

しかし株式や長期金利(国債)などと比べると利回りが高い傾向にあるため、ある程度知識を身に付ければ大きな利益を狙うことも可能となります。

引用|一般社団法人不動産証券化協会「J-REIT分配金利回り(10年間)」

不動産クラウドファンディング

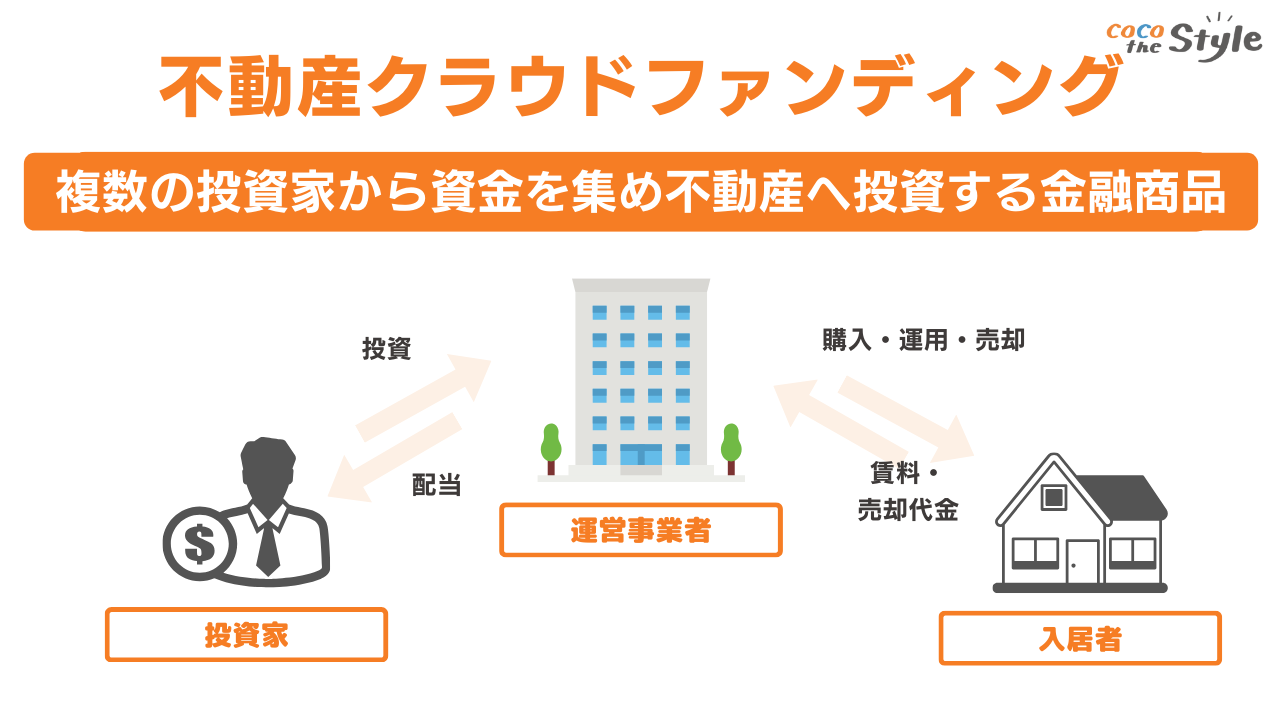

不動産クラウドファンディングとはクラウドファンディングを運営する事業者が複数の投資家から資金を集め、不動産へ投資する金融商品です。

投資家は投資先の物件から得られる家賃収入や売却利益を投資額に応じた金額を受け取ることができます。

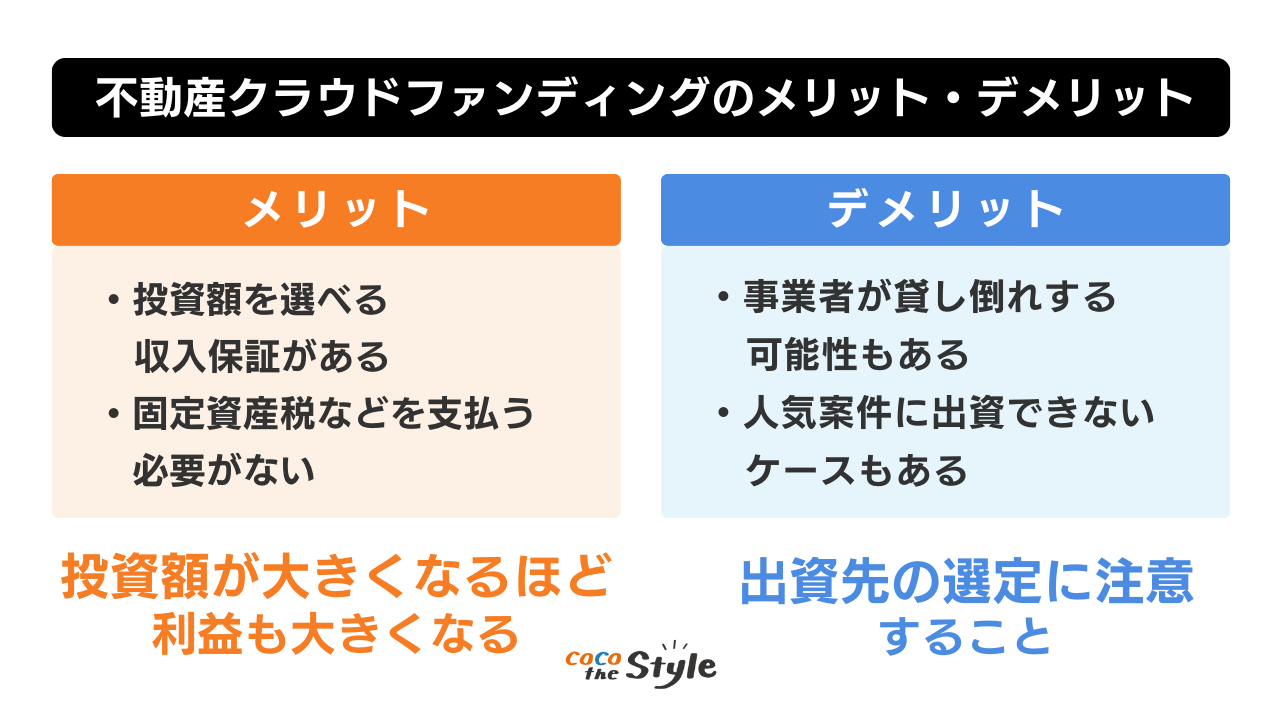

実物不動産を所有するわけではないため、固定資産税などを支払う必要がないメリットがあります。また初期費用も事業者や投資物件によって異なり、1万円から始められるものから10万円、100万円とさまざまです。

投資額が大きくなるほど利益も大きくなるため、資金力がある40代におすすめの資産形成方法です。

さらに多く出資した投資家への損失額を最小限に抑える「優先劣後方式」や空室であっても家賃を保証する「マスターリース契約」を採用している事業者も多いため、損失リスクを軽減することができます。

一方で事業者自体が貸し倒れになる可能性もあり、人気の案件は応募が殺到して応募できないケースも多いです。そのため、常に案件の状況と保証内容の有無を確認しながら出資先の選定を行う必要があります。

50代におすすめする資産形成方法

50代となると子供も独立し始めるうえ、役職も付く人が多くなることから最も資金力がある年齢です。平均年収は367.3万円ですが、長期投資では高齢者になってから資産が溜まってしまうため、短期投資の方が向いているでしょう。

そんな50代におすすめな資産形成方法を紹介していきます。

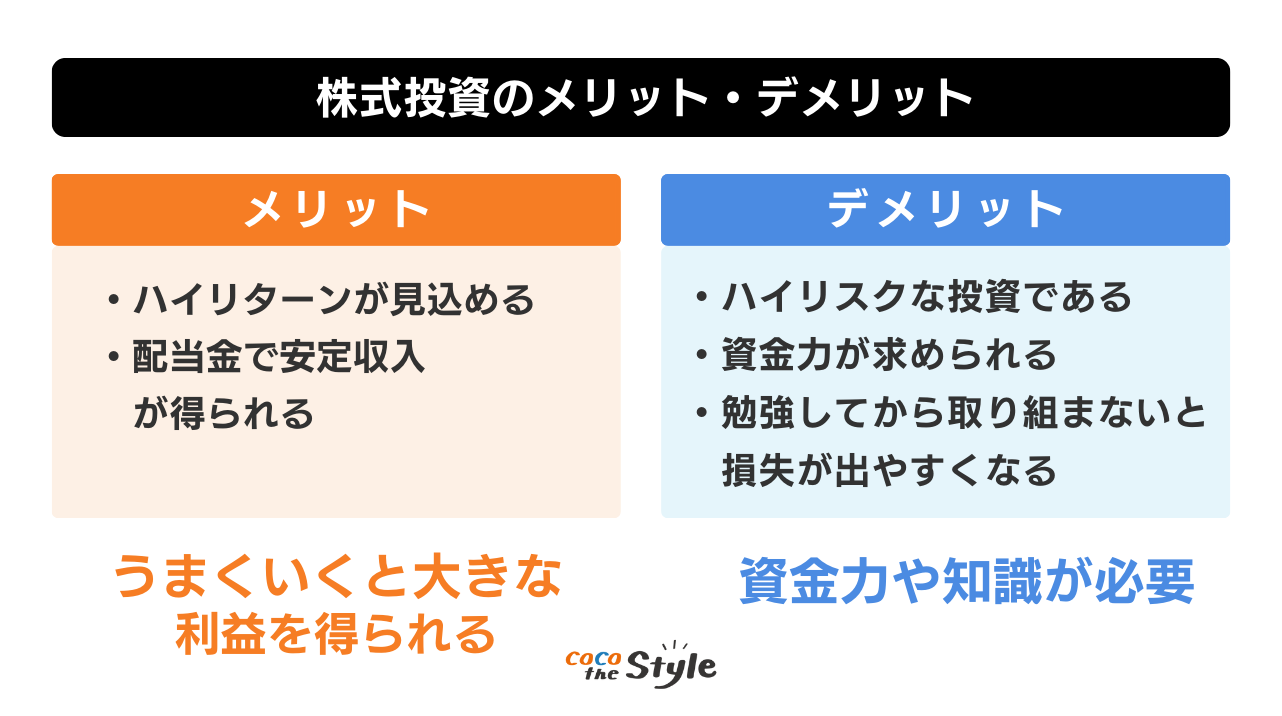

株式投資

株式投資は企業が発行している株を購入し、「高くなったら売って利益を出す」「一定期間保有して配当金を得る」という2種類の方法から利益が見込めます。

株の売買を行って利益を出している人を株トレーダーとも呼んだりしますが、1か月で数万円から数千万円まで利益を伸ばしている人もいます。

株式は本記事で紹介した資産形成方法の中ではハイリスクな分類にあたります。株価は常に変動しており、経済指標などによって大きく変動するためです。そのため大きな利益が見込まれる一方で損失額が大きくなる可能性も高いということを意味します。

しかし保有している株の発行企業の事業がうまくいくと、大きな配当金を受け取ることができるため、安定した収入を得ることも可能です。そのため株式投資を始める方は、損失に耐えられる資金力や勉強する時間がある方に向いています。

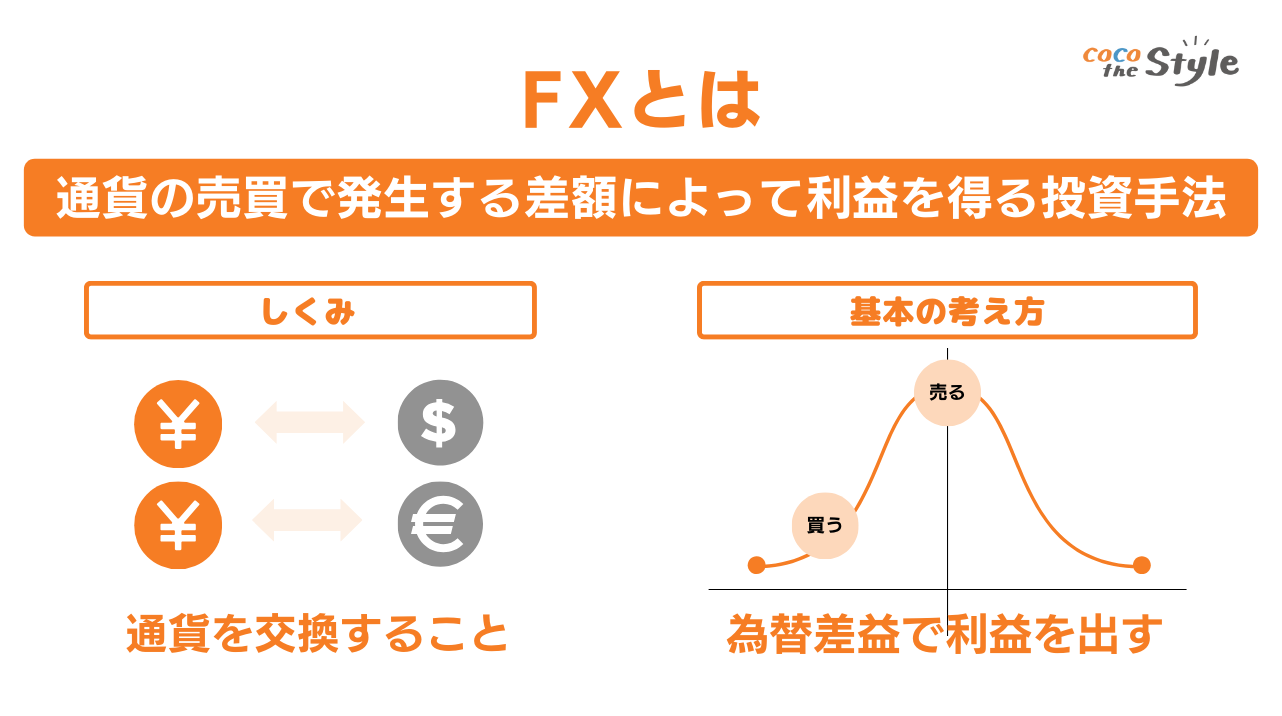

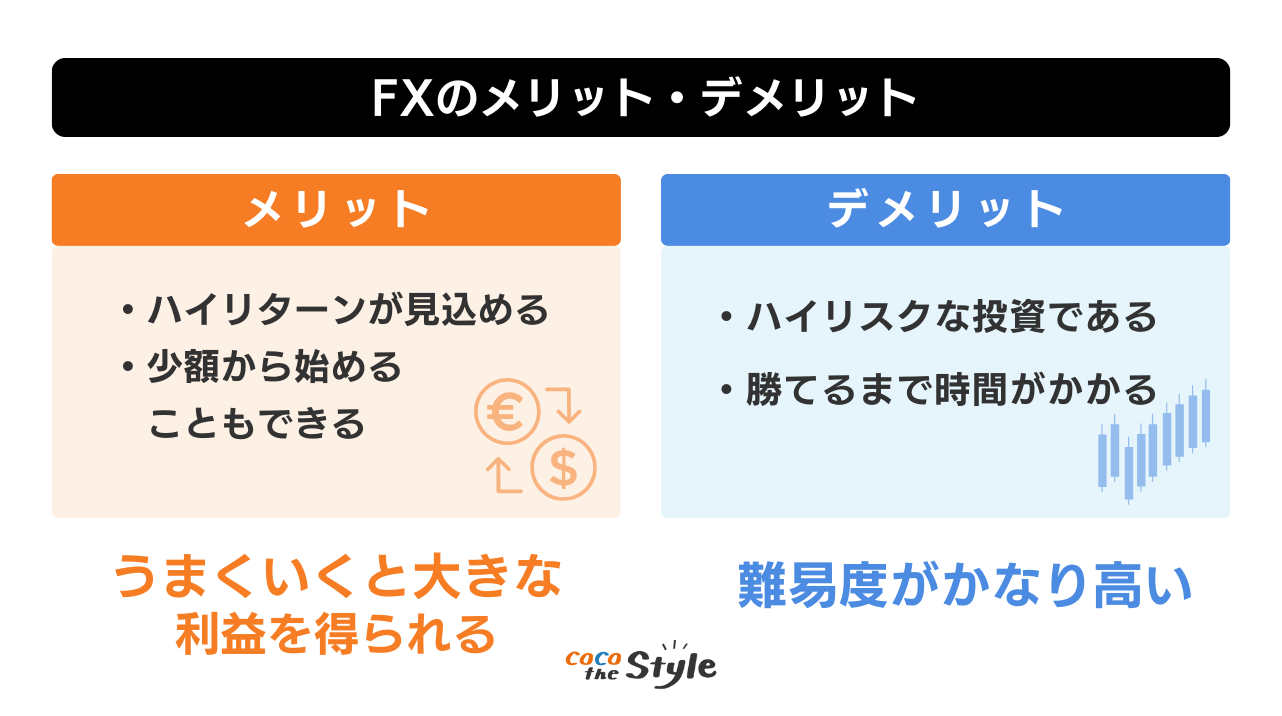

FX

株式投資同様、FXもハイリスクハイリターンな投資方法です。数万円から数千万円まで利益を伸ばす人もおりますが、損失が大きくなって相場から退場する方も多いです。

そのためFXで資産形成を始める方は、無理のない資金で行うことが大切です。近年では国内口座であれば100円から始めることも可能です。

とはいえ資金管理さえしっかりしておけば良いというわけではなく、過去チャートからの検証や手法の確立、経済指標についての知見などが求められます。そのため何年かは勝てない時期が続くことから非常に難易度の高い資産形成方法として認識されています。

ソーシャルトレーディング

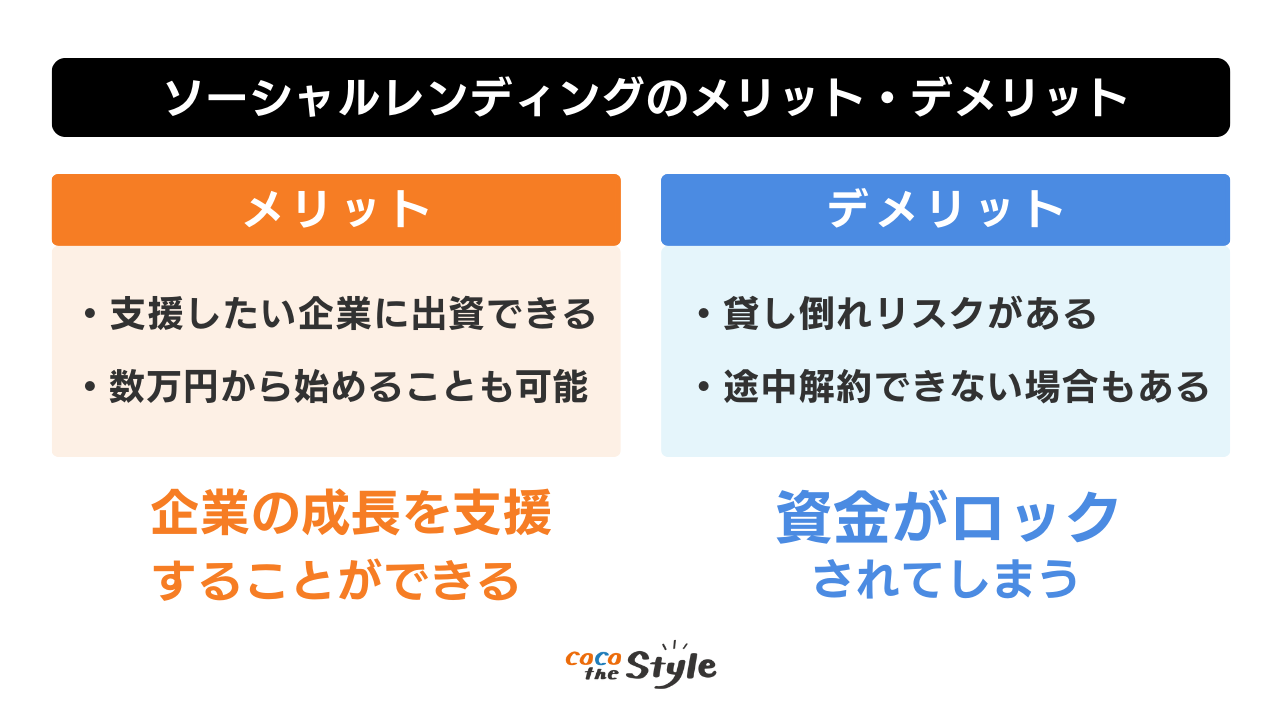

ソーシャルレンディングとはクラウドファンディングの一種で、資金を「出資したい人」と「借りたい事業者」をマッチングするサービスです。出資者は事業者から利息付きのリターンを受け取ることができます。

ソーシャルレンディングは将来成長するであろう事業者に出資するケースが多く、企業の成長を支援することができます。そのため単なる投資という意味合いだけでなく、「応援したい企業」「支援したい事業」などに協力したいという気持ちで行っている方も多いです。

ソーシャルレンディングは事業者によって1口当たりの最低出資額が異なるものの、おおよそ1万円や10万円から始めることができます。

ただし事業者の経営がうまくいかず、倒産することになった場合は貸し倒れになるリスクもあるため注意しなければいけません。また出資期間中は途中解約できない事業者も多く、満期になるまで資金がロックされてしまうデメリットがあります。

資産形成を始める際の注意点

これまで年代別のおすすめ資産形成方法を紹介しましたが、共通して注意しなければいけない点が4点あるため、ここで紹介します。

(1)資金管理を行う

資産形成を始める際は、運用に回す資金管理を行うことが大切です。どの資産形成方法であっても損失が生じる可能性があるため、リスク許容度を決めて資金を管理しなければいけません。

1つの投資に全額投資しても、損失が出た時は大きな金額となるでしょう。そのため資金の何%を投資するかを事前に決め、損失が生じた時の金額を逆算して管理します。

さらに1つの方法だけに投資するのではなく、分散投資を行って損失を最小限に抑える必要もあります。

(2)ほったらかし投資と自己判断投資から選ぶ

資産形成方法に中には「ほったらかし投資」と「自己判断投資」などが挙げられます。

ほったらかし投資は、名前のとおり商品へ投資した後は放置し、目標の利益や年数に到達した時点で利益を確定する方法です。つみたてNISAやiDeCo、投資信託などが挙げられます。

一方自己判断投資は不動産クラウドファンディングや株式投資などです。時間の無い方はほったらかし投資、時間に余裕のない方は自己判断投資などと、どちらを選択するか選ぶようにしましょう。

もちろん自己判断投資の方が、「投資に関する勉強をしよう」という意識になるため、今後の資産形成にも役立ちますが、事前にどちらにするかを選んでおくと、資産形成に対する時間軸の調節ができるようになります。

(3)目標金額の設定をしてから決める

資産形成にするうえで重要なのは「目標金額の設定」と「時間軸」を決めておくことです。資産形成の入口は方法ではなく、「利益目標をいつまでに達成するのか」を定めておくことです。

なんとなく資産形成を始めてもゴールが見えていない状態では、正しい資産形成のポートフォリオの構築をすることができないため、事前に目標設定を行っておきましょう。

(4)資産形成は専門家へ相談する

資産形成は専門家に相談してから始めると、より成功率が高まるためおすすめです。年代別の資産形成方法を紹介しましたが、どの方法も深堀して特徴を理解しなければいけません。

しかし初心者の方にとっては難易度が高く、「分からないからとりあえずはじめてみよう」という考えになる方も多いです。しかしその考えから失敗している人も多くいらっしゃいます。

ココザスではお客様にあった資産形成方法をご提案するのとともに、方法ごとの詳しい内容や特徴に関するアドバイスも行っております。「資産形成をしたいけど何をしたらよいか分からない」「資産形成に不安がある」という方はぜひ一度ご相談ください。最適な方法をご紹介させて頂きます。

まとめ

今回は、年代別のおすすめ資産形成方法を紹介しました。資産形成方法別によって特徴が異なり、低資金で始められるものから損失リスクが大きいものまで多岐にわたります。

そのため資産形成を始める前に、明確な利益目標などのゴールを設定するようにしましょう。ゴールの設定さえできれば後は正しい資産形成方法を選んでいくだけです。

それでも「どれくらいのゴールにしたらよいか分からない」という方は資産形成の専門家であるココザスへぜひ一度ご相談ください。