投資信託とは?

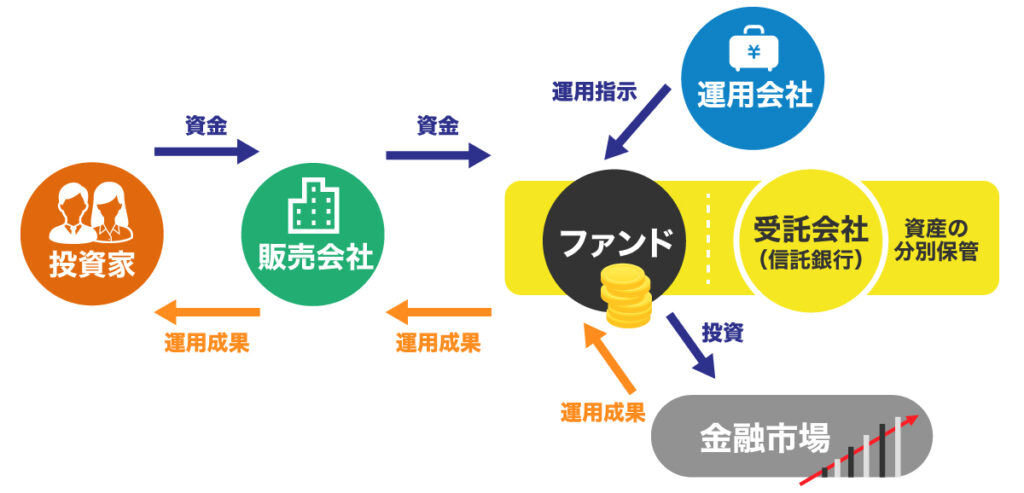

「投資信託」とは、投資家から集めた資金を一つの大きな資金としてまとめ、投資の専門家が株式や債券、不動産などに投資し、運用で生じた成果(損益)を投資額の割合に応じて投資家に還元する金融商品です。

投資信託においては、個別の銘柄を1つずつ選択して、取引を見守る必要がありません。

また、投資の専門家に運用を任せるという観点から、投資の知識がない初心者の方でも投資が始めやすいです。

<参考記事>

株式投資と投資信託の違いとは?初心者が選ぶならどっちがいい?

投資信託でかかる税金って? 計算方法…

投資信託の始め方

実際に投資信託を始める際のポイント、6つのステップをご紹介します。

何から手を付けたらいいのかわからず途中で断念した、では非常にもったいないのでぜひ確認しておきましょう。

(2)投資の制度を決める

(3)投資信託の種類を決める

(4)証券口座を開設する

(5)証券口座に入金する

(6)運用を始める

(1)運用の目標・方針を決める

資産運用(投資信託)を始めることを決めたら、まず初めに運用の目的、目標、方針を決めましょう。

老後のためなのか、子供の教育費のためなのか、預貯金の代わりなのかなど、運用の目的は人それぞれです。

また、ここで重要なことは以下の3点をある程度考えておくことが大切です。

・どの程度の期間運用するか

・いくらくらいに資産を増やしたいか

ここで決めた目的や目標によって、選択する投資信託の種類が変わります。

また、同時にどのくらい運用すれば、目標とする資産になるかが変わるため、ザックリでも構わないので定めておきましょう。

<参考記事>

投資信託はいくらから始められる?自分に合った投資金額を知ろう

投資信託の利回りとは?基礎知識と計算方法を解説

投資信託の複利とは?計算方法までわかりやすく解説!

(2)投資の制度を決める

投資信託を購入する場合、税金対策などに有効な運用制度をいくつか利用することができます。

効率的に運用するために、必ずチェックしておきましょう。

一般的に活用できる制度には、「iDeCo」「一般NISA」「つみたてNISA」の3種類があります。

それぞれの特徴を簡単に確認しておきましょう。

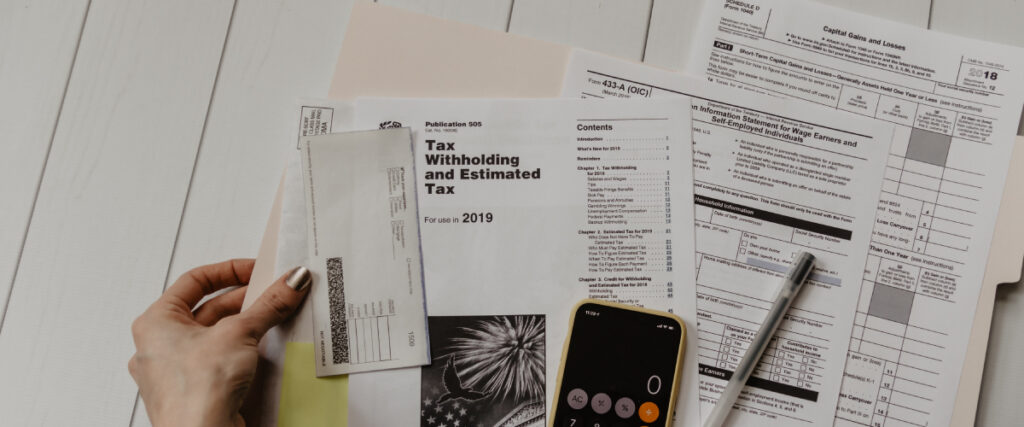

そもそも税制優遇制度を利用する理由はなに?

株式や投資信託など、投資によって得た利益には、所得税15%、住民税5%、復興特別所得税が所得税分の2.1%(15%×2.1%=0.315%)がかかってきます。

これらを合計すると運用益に対して20.315%の税金がかかるということになります。

しかし、iDeCo、一般NISA、つみたてNISAなど、税制優遇制度を活用することで、運用益に係る税金が非課税になるというメリットがあります。

制度未利用の場合:100万円ー(100万×20.315%)=79万685円(利益額)

制度利用した場合:100万円ー0円=100万円(利益額)

このように、制度の利用有無でせっかく得た利益が2割も変わってくるため、利用をオススメします。

一般NISA、つみたてNISAは毎年一定の金額までの投資枠があり、その枠内の投資額によって得た利益を全額免除するという制度です。

NISAは、毎年120万円を上限に5年間、つみたてNISAは毎年40万円を上限に20年間投資することができます。

一方、iDeCoは、個人型確定拠出年金のことで、60歳以上での受け取りを前提として積み立てを行う制度です。また、様々な金融商品の運用が可能であり、その中に投資信託も含まれています。

iDeCoの最大の特徴は、運用益が非課税になることに加え、掛け金が全額所得控除になるため、税金対策としてとても有効な制度です。

NISAとiDeCoはそれぞれ併用が可能なので有効活用しましょう。

※1人でNISAとつみたてNISAの2つを併用することはできません。

(3)投資信託の種類を決める

次は、実際に運用を行う投資信託を選んでいきます。

・安定性を重視する方:債券など

・リスクを分散したい方:バランス型など

投資信託を選ぶ際の注意点

・手数料が安いものを選ぶ

・できるだけ分配金がないものを選ぶ

(1)で決めた通り、自分の投資目的に合った投資信託を選択しましょう。

また、投資信託選びに迷ってしまった場合は、「手数料」「分配金」に注意して選ぶようにしましょう。

手数料は、低いもので1%以下のもの、高いもので3%前後のものがあり、約2%程度の手数料差が生じます。

投資信託で得られる運用益を少しでも大きくするのであれば、手数料の安いものを選ぶことをオススメします。

分配金においては、元本から支払われる「特別分配金」に注意が必要です。

これを受け取った分だけ投資の元本が減少してしまうため、得られる運用益も減ってしまいます。

そのため、分配金は受け取らず再投資する「分配金なし」の投資信託を選ぶようにしましょう。

また、運用を決めた投資制度や証券口座によって運用可能な投資信託の種類が異なるので注意しましょう。

(4)証券口座を開設する

投資信託の種類が決まったら、実際に投資信託を運用する証券口座を開設しましょう。

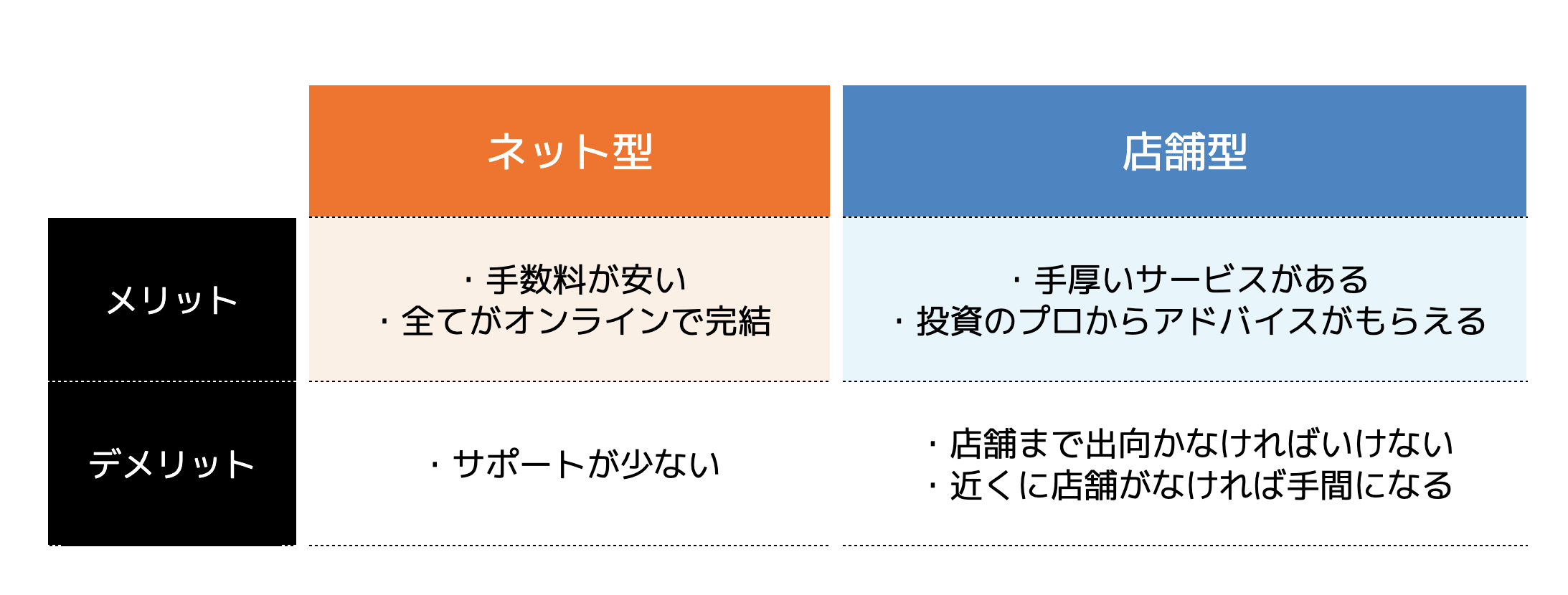

証券会社にはネット型と店舗型があり、どちらでも資産の運用が可能です。

近年では、ネット証券の数も増えてきており、簡単に口座開設や投資信託の購入、運用チェックができるところが増えています。

また、ポイントを用いて投資ができる証券会社なども存在するため、ご自身がよく使うポイントカードなども考慮しながら選択してみると良いかもしれません。

(5)証券口座に入金する

証券口座を開設したら、運用で必要な資金を口座に入金しましょう。

特に、ネット証券の場合は、登録している銀行口座から証券口座へ即時入金することができます。

さらに、入金の際の手数料はほとんどが「無料」なので安心です。

ポイント

最近では、クレジットカード決済で購入できる証券口座もあります。

(6)運用を始める

証券口座への入金が完了すれば、投資信託を購入して運用を開始しましょう。

投資信託は、株式などのように毎日株価の値動きを確認して売買を検討するなど、必要以上に実績を気にする必要はありません。

投資である以上、時には含み損を抱えることもありますが、長期的に運用して資産を築いていくのが投資信託です。

1ヶ月に1回程度は運用実績を確認するなど、週間をつけておくとよいでしょう。

投資信託とETFの違いとは?投資信託…

投資信託を始めるタイミング

投資信託をはじめとする投資商品の基本は、安い時に購入し、高い時に売却することです。

投資信託を始めるタイミングとしては、「基準価額が低い」タイミングで投資を始めることが望ましいです。

しかし、投資を始めたばかりの初心者にとって基準価額の見極めや価格変動の予測は容易ではありません。

投資信託においては、中長期的に運用期間を延ばすことで複利効果を得て利益を増加させることができるため、なるべく入時点で投資を始めることをオススメします。

<参考記事>

【40代】投資と貯金の割合は?40代の資産形成ポイントまとめ

【30代】投資と貯金の割合は?今から資産形成を始めるメリット!

2022年1月投資信託利回りランキング

投資信託を賢く始める・運用する方法

ここでは投資信託を始める際のポイントを5点紹介します。効率よく投資信託を運用すれば、さまざまなメリットにつながります。ひとつずつ確認しておきましょう。

(2)クレカ積立を利用してポイントを貯める

(3)年齢が低い人ほど株式比率を高めるようにする

(4)新NISAで非課税効果を活用する

(5)専門家のサポートを受けてから始める

(1)分配金なしで複利効果を大きくする

投資信託には、株式の配当金のように分配金がある商品とない商品があります。

分配金があれば運用益を定期的に受け取ることができますが、分配金なしの場合、自動的に全ての分配金が再投資され、大きな複利効果を得ることができます。

効率よく資産を増やしたい方は、分配金なしで運用すると良いでしょう。

(2)クレカ積立を利用してポイントを貯める

ネット証券の中には、クレジットカードで投資信託の積み立てをすることで、ポイントが貯まります。

ポイントは各証券会社によって異なりますが、貯まったポイントは株や投資信託、買い物など幅広く活用することができます。

(3)年齢が若い人ほど株式比率を高めるようにする

年齢が若い人ほど、長期間運用でき、価格変動を抑えることができるため、株式比率を高めることをおすすめします。

株式の価格は短期間で上昇と下落を何度も繰り返します。短期的にはハイリスクハイリターンな投資方法ですが、長期運用することで価格が安定し、高いリターンを受けることができます。

(4)新NISAの少額投資非課税制度を活用する

新NISAの少額投資非課税制度を利用すれば、運用益が非課税となります。

本来投資で得た利益に対し、20.315%の税率をかけた税金が課せられますが、新NISAでの利益に対しては税金がかかりません。

新NISAは1年間で1,800万円運用でき、さらに運用中に金融商品を売却した場合には、翌年以降に枠の再利用ができるため、柔軟に運用できる特徴があります。

(5)専門家のサポートを受けてから始める

投資信託で賢く運用するためには、ファイナンシャルプランナーなどの専門家のサポートを受けてから始めることをおすすめします。

専門家に相談すれば、自分に合った投資信託の種類や資金配分などのアドバイスをもらうことができます。

投資信託は専門家に運用を一任できることから、どこで口座開設しても同じと考える人も多いです。

しかし、証券会社によって運用実績やコストが異なるため、専門家に相談してから始めるようにしましょう。

投資信託のポートフォリオの作り方!自…

投資信託を始める際の注意点

最後に、投資信託で失敗しないための3つの注意点をご紹介します。

・情報収集を継続的に行う

・手数料に気をつける

・分散投資でリスクを抑える

投資信託を始めるにあたっては、投資信託のメリットやデメリット、さらには自分に合った投資信託はどれか、等をしっかりと情報収集しておきましょう。

また、投資信託を選択する際には、個々の手数料を必ず確認しましょう。

同じような商品があった場合は、手数料が低い方を選ぶようにします。

そして、中長期的に運用期間を長くすることで運用益を稼ぐ投資信託において、なるべくリスクを抑えられる分散投資を基本として、投資信託選びをすることをオススメします。

<参考記事>

インデックスファンドとアクティブファンドの違いは?投資信託の基本を解説!

投資信託はいくらから確定申告が必要?申告不要な3つのケースも解説

まとめ

この記事では、投資信託の始め方を6つのステップで解説していきました。

投資信託は、投資経験がない初心者の方にとってもオススメの資産運用方法です。

しかし、投資にはリスクもつきものです。リスクを軽減しながら、資産形成をするためには投資を始める上での注意点ついてしっかり理解しておくことが大切です。

慣れるまでは難しいと感じるかもしれませんが、一度始めてしまえば意外と簡単だったなと思えるはずです。

是非、本記事の内容をご参考に、投資信託を始めてください。

大切なお金に関する相談は信頼できるパートナーに

あなたに合う資産形成方法をFP(ファイナンシャルプランナー)に相談して、不安点をなくして投資の第一歩を踏み出してみませんか?

ココザスでは家計の見直しから、資産形成のご相談、投資信託に関する不明点の解消まで様々なご相談に無料で対応しております。

「自分にはどんな投資が合うんだろう?」「老後資金の準備で投資信託を活用したいけれど、いくら必要なのかな?」など…

気になることがございましたら、お気軽にご相談ください。