投資信託とは

「投資信託」とは、投資家から集めた資金を1つの大きな資金としてまとめ、投資の専門家が株式や債券、不動産などに投資し、運用で生じた成果(損益)を投資額の割合に応じて投資家に還元する金融商品です。

投資信託においては、個別の銘柄を1つずつ選択して、取引を見守る必要がありません。また、投資の専門家に運用を任せるという観点から、投資の知識がない初心者の方でも投資が始めやすいです。

<参考記事>

株式投資と投資信託の違いとは?初心者が選ぶならどっちがいい?

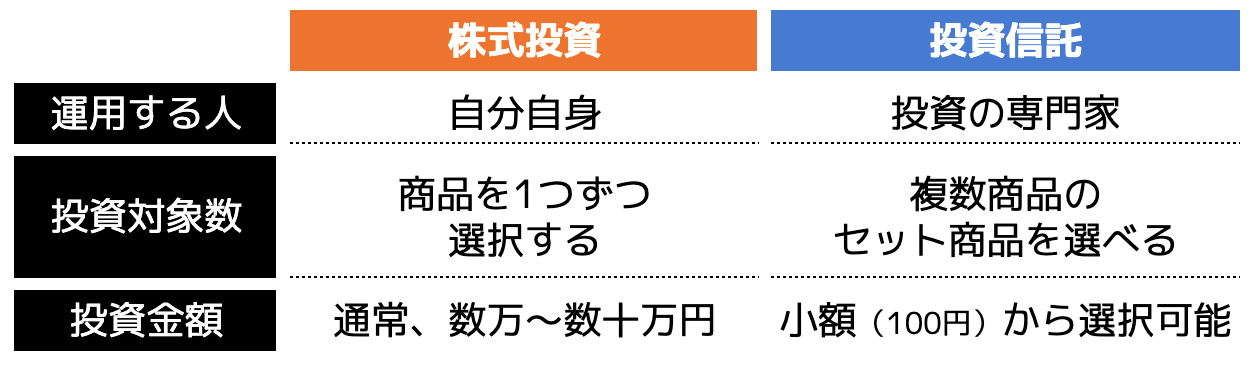

「株式投資」と「投資信託」の違い

投資信託の仕組み

「投資信託のしくみ」について、具体例と一緒に確認してみましょう。

例えば、「投資信託A」という商品を3万円分、10万人の投資家が購入したとしましょう。

・投資信託Aに30億円(3万円×10万人)の資金が集まる

・運用の専門家が計30億円を「株式・社債・国債」へ投資する

・運用の専門家が運用する投資先や割合などを環境に合わせて調整する

・運用によって得られた利益を投資額に応じて受け取る

投資信託において、投資家(私たち)が実施すべきことは1つだけ。

「投資信託A」を選んで購入するだけです。それ以外は、運用の専門家(ファンドマネジャー)が収益性とリスクを考慮して、運用してくれます。

また、複数の投資家からお金を集め、大きな資金として運用するため、一人当たりの投資額が少なくても様々な投資対象商品を購入できることも投資信託のメリットと言えるでしょう。

<参考記事>

株式投資と投資信託の違いとは?初心者が選ぶならどっちがいい?

投資信託のデメリット

投資信託のデメリットは、以下の5つが挙げられます。

(1)コストがかかる

(2)損をする可能性がある

(3)自分自身の投資の勉強になりにくい

(4)投資信託の数が多く選ぶのが難しい

(5)短期で稼ぐことは難しい

全てにおいて他の資産運用商品とは異なる、投資信託ならではの魅力があるため、1つずつ確認していきましょう。

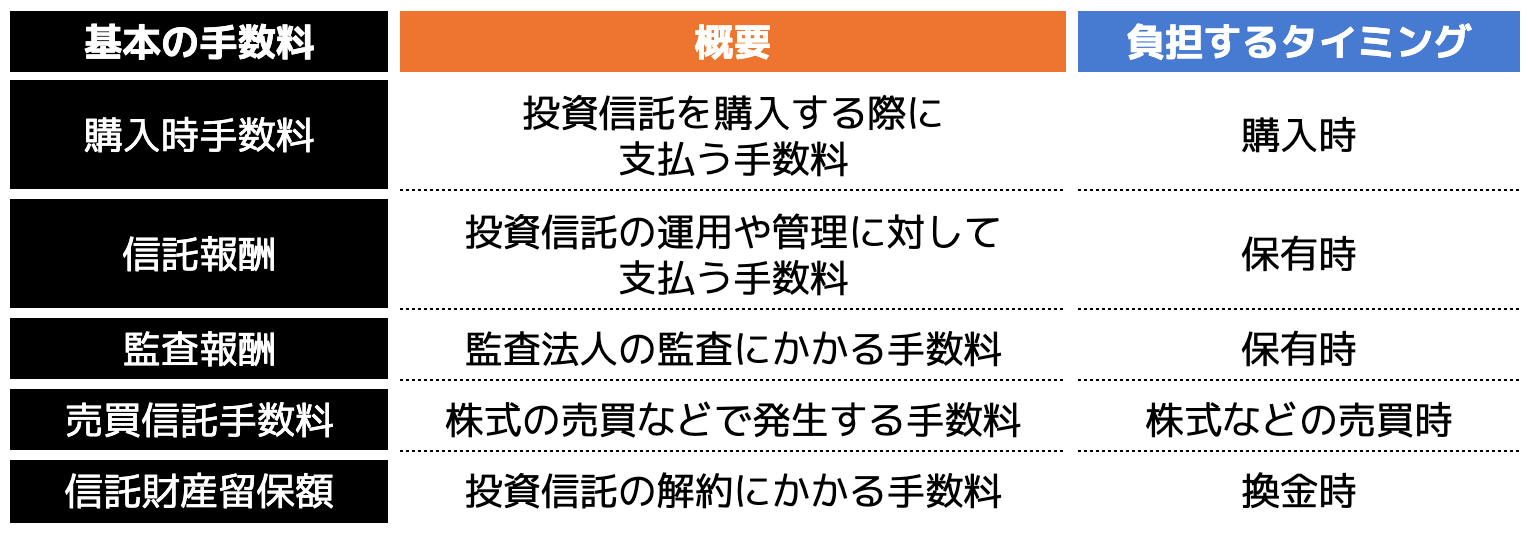

(1)コストがかかる

投資信託は、専門家に任せて「投資」を行うため、手数料としての費用を支払う必要があります。

投資家として負担すべき手数料(コスト)項目が多いように見えますが、概ね購入商品の1%前後程度(年間)であることがほとんです。そのため、投資額が少額のうちはそれほど気にする必要はないと言えるでしょう。

また、最近では販売時や解約時の手数料が「無料」の投資信託も増えてきているため、個別の投資信託の手数料を必ず目論見書*で確認するようにしましょう。

※目論見書とは、投資信託の募集・販売の際に用いられる投資信託の募集要項や費用、運用の内容などを記載した書面のこと。(投資信託説明書とも呼ばれる)

手数料の内、「購入時手数料」は購入の際に注意しておく必要があります。

(2)損をする可能性がある

「投資」の多くは、得をすることもあれば損をすることもあります。投資信託も同様に、銀行預金と比較した場合、投資した金額よりも売却額が下回る(損する)リスクがあることを理解しておくことが必要です。(元本保証がありません)

投資信託の金額が下落するケースとしては、以下のような状況が考えられます。

・投資先の地域の経済、社会情勢が悪化した

・投資信託へ組み入れられていた企業が倒産した

投資信託における元本割れ(損をするリスク)を回避する方法としては、毎月積み立てる「時間分散」、複数の銘柄を積み立てる「銘柄分散」によるリスク分散、軽減があります。このようにリスク軽減策をしっかりととっていれば、中長期的な視点では、資産が増加する確率は高くなるでしょう。

(3)自分自身の投資の勉強になりにくい

投資信託は、これまで解説してきた通り、投資の大半を運用の専門家(ファンドマネジャー)に任せることになります。一方で、株式投資などでは、投資先や投資先の将来性など、投資判断を行う上での情報収集など全て自分自身で行う必要があります。

今後、投資信託以外の株式や不動産、仮想通貨など様々な資産運用にチャレンジしてみたい場合は、別途各投資案件に対する勉強を個人的に実施していく必要があります。

<参考記事>

投資信託の始め方!注意点など気になるポイントも徹底解説

インデックスファンドとアクティブファンドの違いは?投資信託の基本を解説!

(4)投資信託の数が多く選ぶのが難しい

2023年では、国内で販売されている投資信託は6000本近くあるため、選ぶのが難しいというデメリットが挙げられます。

投資先によって得られる利益が異なれば、損失額にも違いがあるため、選ぶ際は慎重に判断しなければいけません。

しかし、数多くある投資信託を、ひとつひとつ中身を見ていくのは至難の業です。ランキングなども表示されておりますが、必ずしも良い投資信託とは限りません。

そのため投資信託初心者にとって、「どれを選択すればよいのか」は、最初にぶつかる壁でもあります。

(5)短期で稼ぐことは難しい

投資信託は10年や20年という長期間運用して利益を積み上げていく方法であるため、短期で稼ぐことは難しいという特徴があります。

投資を始めると、どれくらい増えているのか気になる方も多く、数か月で利益が出るものだと勘違いしている方も多いです。

もちろんFXや仮想通貨など、数か月で大きな利益を得られる方法もありますが、それらの投資方法はハイリスクであり、知識や経験が求められます。

一方投資信託は毎月少額の掛金を少しずつ積み立て、手堅く増やしていく仕組みであるため、すぐに結果を望む人には向いていない投資方法です。

投資信託をやめた方がいい人の特徴

投資信託をやめた方がいい人の特徴は主に以下の3つが挙げられます。

(2)日々の生活費だけで家計が大変な人

(3)元本保証を求めている人

(1)すぐにお金を増やしたい人

投資信託は10年20年と長い期間を運用して利益を積み上げていく方法であるため、数日、数か月などの短期間でお金を増やしたい方には向いていません。

短期間でお金を増やすには「FX」や「仮想通貨」「株式投資」などチャートを見て売買を繰り返す方法が一般的です。

しかしそれらの投資は1日で大きな値動きになるケースが多く、損失が嵩むリスクが高いため安定して増やすことが困難です。実際に短期投資で資産を増やし続けている方は非常に少ないです。

一方投資信託は値動きが比較的小さく、専門家に運用を任せることができるため、損失を最小限にしながら増やしていくことができます。すぐにお金を増やしたい方には向いていない投資方法です。

(2)日々の生活費だけで家計が大変な人

現状の生活費だけで投資に回せる資金が少ない方は、投資信託に向いていません。投資信託は100円から始められる証券会社が多いものの、実際は毎月1万円や5万円ほど積み立てていくことである程度利益が安定します。

また投資信託は元本割れする可能性もあるため、100%増えるという保証はありません。そのためお金が少なく、生活が少ない人は投資信託を行わず、ファイナンシャルプランナーの相談を行って家計の見直しをしてみるとよいでしょう。

ファイナンシャルプランナーに相談すると、自分では気が付かなかった無駄な支出や、収入方法の改善案を提案してくれます。さらに今後のお金管理方法を提案してくれるため、将来的には投資信託を始められるほどの資金を貯蓄できる可能性も高いです。

ファイナンシャルプランナーへの相談は有料な企業もあれば、無料で相談に乗ってくれる企業もあります。さらにココザスでは何度でも無料相談を承っているため、ぜひ一度ご相談くださいませ。

(3)元本保証を求めている人

投資信託は元本保証されていないため、損失を含みたくない方には向いていません。元本保証されている投資は、以下の5つです。

1:定期預金

2:国債

3:個人向け国債

4:政府保証債

5:地方債(ミニ公募債含む)

投資信託は専門家が運用を行いますが、プロでも損失を回避できないこともあります。そのため、多少の損失を覚悟したうえで投資信託を行わなければいけません。

投資信託のメリット

投資信託のメリットは、以下の5つが挙げられます。

(1)少額からの投資が始められる

(2)専門家に運用を任せられる

(3)株式や債券などへの分散投資でリスク軽減ができる

(4)個人では投資しにくい国、地域、資産に投資できる

(5)分配金がもらえる

全てにおいて他の資産運用商品とは異なる、投資信託ならではの魅力があるため、1つずつ確認していきましょう。

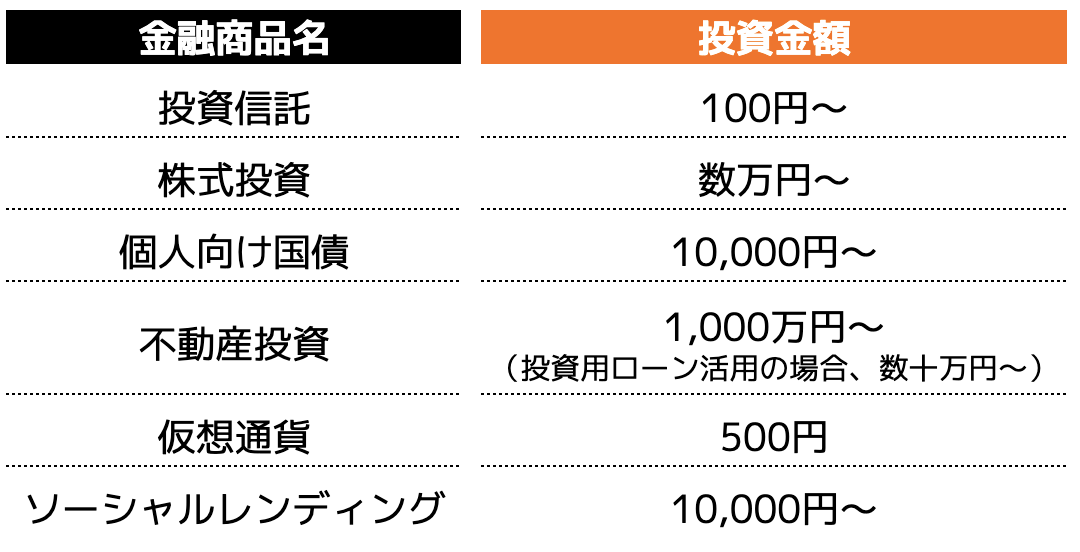

(1)少額からの投資が始められる

投資信託は、小額(100円程度)から投資が可能です。

通常、株式や債券投資などは、ある程度まとまったお金を必要とします。

例:X株式会社/1株500円/売買単位1,000株

X社の株を購入するには、最低50万円が必要になります。

代表的な金融商品における、必要最低限な費用目安を確認してみましょう。

各金融商品の最低金額を見てみても、投資信託の金銭的なハードルが低いことは一目瞭然です。

投資を始めたいけど、家計に負担はかけたくないという場合でも、気軽に始めることができます。

また、最近ではポイント投資と呼ばれる、楽天ポイント、dポイント、Tポイントなどを用いて投資信託を購入できるサービスも登場しています。

ポイント投資の場合、金銭的な負担は実質0円であるため、リスクを最小限で始めたい方にとっては嬉しい投資商品です。

(2)専門家に運用を任せられる

株式や債券などの投資に必要な知識や手法を身につけるのは、なかなか難しく時間も必要になります。投資信託は、運用のプロであるファンドマネジャーが投資家に代わって運用します。

具体的に、運用の専門家であるファンドマネジャーが担う役割は、以下の通りです。

・運用商品の株価や市場の動向を定期的に確認する

・各種商品の投資価値を調査、判断する

例えば、株式投資などであればファンドマネジャーが担う役割を、投資する自分自身で実施する必要があります。

投資初心者にとって、投資信託は無知でも安心して実施できる資産運用だと言えるでしょう。

(3)株式や債券などへの分散投資でリスク軽減ができる

投資の基本は、資産をいくつかの商品に分けてリスクを分散させる「分散投資」です。

なぜなら、1つの銘柄だけに投資していた場合、企業倒産や国際リスク、株価の値下がりなどの影響をダイレクトに受け、損失を追う可能性があるためです。

投資信託では、複数の銘柄に資金を分けて投資することが可能な金融商品のため、値下がりなどのリスクを分散、軽減することができます。

(4)個人では投資しにくい国、地域、資産に投資できる

投資信託は、国内外の株式、不動産、債券など、多種多様な資産を組み込んだ金融商品です。

個人投資家が投資困難な発展途上国などの商品に対しても投資することができるのが特徴です。

例えば、個人では購入しづらい商品や市場は以下のようなものがあります。

・新興国市場

インドやブラジルなど成長見込みのある国への投資

・コモディティ市場

原油や穀物などインフレに強い商品へ投資

(5)分配金がもらえる

投資信託は、株式投資と同様に分配金を受け取ることができます。

分配金とは、投資信託の運用によって得られた収益を決算ごとに投資家(投資信託の購入者)へ分配するお金のことです。

しかし、注意が必要なのは、一定の利率に基づいて支払われる「預貯金の利息」や企業の収益に応じて支払われる「株式の配当金」とは異なり、投資信託の運用状況によって分配の有無が変わってきます。

また、分配金の活用方法として「(1)受け取る」と「(2)再投資する」の2つの選択肢があります。

分配金を受け取ると、手元のお金は増えますが、支払われた分配金の分だけ運用資産は減少します。

一方で、再投資した場合は、運用資産の規模が大きくなります。

運用資産額を増やせば増やすほど、利益が雪だるま式に増えていく「複利効果」を生み出せるため、分配金の活用方法もしっかりと考えると良いでしょう。

まとめ

メリットとデメリットの観点から、投資信託についてまとめました。

資産運用において預貯金(銀行預金)以外においては、リターン(利益)を得られる反面リスク(損)する可能性を秘めています。

その中でも、投資信託はリスクを最小化しながらも、リターンを得られやすい投資商品と言えるでしょう。

また、非常に少額(100円)やポイントを用いて投資を始めることができるため、初めて資産運用にチャレンジする人にとってはオススメの投資方法です。

資産運用に絶対はありませんが、投資信託のメリット・デメリットを理解した上で、ぜひ始めてみてはいかがでしょうか。