資産運用の種類と特徴8選

最初に一般的な資産運用を8個、紹介します。

(2)外貨預金

(3)債券投資

(4)株式投資

(5)貯蓄型保険

(6)FX(外国為替証拠金取引)

(7)金投資

(8)不動産投資

順番に解説します。

(1)預貯金

近い将来に使う予定のお金の管理や、安全な方法で資産を蓄えたい人におすすめ

1:資金の流動性が高く、必要な時にすぐ引き出せる

2:元本が保証されるため、資産の安全性が高い

1:金利が非常に低い(普通預金の金利0.001%)

2:物価上昇すると相対的に価値が下がる

預貯金の大きなメリットは、資金の流動性が高いことです。必要なときにすぐに引き出すことができるため、近い将来に使う予定のお金の管理に非常に適しています。

また、1つの金融機関であれば、元本1,000万円とその利息までが保証されるため、資産の安全性が高いというメリットもあります。

ただし、預貯金にはデメリットも存在します。その1つが金利の低さです。ほとんどの銀行の普通預金の金利は年0.001%と非常に低く、長期間お金を預け入れても大きな利益を得ることは難しいのが現状です。

物価が上昇すると、預けたお金の価値が相対的に下がってしまうというリスクもあります。インフレが起こった場合、預貯金による利息で増えた分以上にお金の価値が減ってしまう可能性があります。

(2)外貨預金

海外の金利や為替レートに興味がある方や、海外に馴染みがあり為替レートを見慣れている人におすすめ

1:日本の普通預金より金利が高い(2.3%)

2:資産の安全性が比較的高い

1:為替手数料がかかる

2:万が一銀行が倒産すると、預金は保護されない

外貨預金は、通常の預金と同じく銀行にお金を預ける形式の資産運用方法ですが、その中身は外国の通貨によって構成されています。

外貨預金の最大の魅力は、日本円での預金に比べて金利が高い点です。

例えば、日本の普通預金金利が0.001%に対して、米ドルでの預金では0.7%、南アフリカランドであればなんと2.3%の高金利が得られる場合もあります。

しかし、外貨預金では為替手数料が発生します。外貨を円に換えたり、その逆を行ったりする際にかかるこの手数料は、預金の利益を食いつぶす可能性もあります。

外貨預金のリスクとしては銀行の倒産リスクもあります。外貨預金は日本の預金保険制度の対象外なので、万が一預けた銀行が倒産してしまうと、その預金は保護されません。

そんな多くのリスクを背負いながらも外貨預金に取り組む価値があると感じる方は、海外の金利や為替レートに興味がある方や、海外に馴染みがあり為替レートを見慣れている方におすすめです。

(3)債券投資

リスクを抑えつつ、一定の利回りを求める人におすすめ

1:利息と元本の返還が保証されている

2:金利が一定であるため、安定している

1:発行体が破綻した場合、利息や償還金の支払いが滞る

2:満期償還日前に売却する場合、債券の価格変動により損失が出る可能性がある

債券投資は、国、自治体、企業などが発行する債券を購入し、利息と償還金を得るという形の資産運用です。

特に国が発行する個人向け国債は1万円から購入でき、小額から始めることが可能です。

その特性から、債券投資は「リスクを抑えつつ、一定の利益を確保したい」という投資家にとって魅力的です。利息と元本の返還が保証されており、金利が一定であるため、リスクが低いとされます。

しかし、債券投資にもデメリットがあります。発行体が破綻した場合、利息や償還金の支払いが滞るリスクがあります。また、満期償還日前に売却する場合、債券の価格変動により損失が出る可能性もあります。

特に国債は、比較的安全な選択肢とされ、投資初心者でも取り組みやすいです。国や地方自治体が発行する債券なら、その信用性は高いとされます。

購入後は満期償還日まで待つだけで、元本と利息が確実に手に入るため、預貯金以上のリターンを期待できます。

(4)株式投資

リスクを取りつつ売買差益によるリターンを狙いたい方や、株主優待や配当金等で利益を得たい人におすすめ

1:株価が大きく上昇した場合には巨額のリターンが期待できる

2:一部の銘柄では株主優待という特典を享受できる

1:最悪のケースでは企業が倒産し、株価がゼロになる可能性もある

2:情報収集や正確な知識が不可欠

株式投資は、企業が発行する株券を購入し、その企業の成長や利益を通じてリターンを狙う形式の資産運用です。まさに投資の王道とも称されるこの手法は、投じた資金が配当金や売買差益という形で戻ってくることを目指します。

魅力的な点としては、一部の銘柄では株主優待という特典を享受できる点や、株価が大きく上昇した場合には巨額のリターンが期待できる点が挙げられます。

購入した株券が2倍、3倍、10倍と価格が上昇するのは魅力の1つです。

ただし、株式投資には大きなリスクも伴います。企業の業績悪化や市場動向、社会情勢により株価が下がるリスクがあり、最悪のケースでは企業が倒産し、株価がゼロになる可能性もあります。したがって、情報収集や正確な知識が不可欠となります。

これらの特性を考慮に入れると、株式投資は、リスクを取りつつ売買差益によるリターンを狙いたい方や、株主優待や配当金等で利益を得たい人に特におすすめと言えます。

(5)貯蓄型保険

資産を蓄えながら、万が一の事態への備えもしたいという人や、生命保険料控除を活用し税制上の優遇措置を受けたい人におすすめ

1:終身保険は解約時に返戻金を受け取れる

2:個人年金保険は契約満了後に、年金方式で積立金を受け取ることができる

1:保険会社が倒産した場合、解約返戻金や満期保険金の金額が減ってしまう

2:契約期間満了前に解約すると、受取額が少なくなる

一般的な保険がリスクをカバーするだけの”掛け捨て型”と異なり、貯蓄型保険は積立部分が資産として残ります。

この種の保険には、終身保険や個人年金保険などさまざまなタイプがあります。終身保険は解約時に返戻金を受け取れ、また、万が一の事態に備えることが可能です。個人年金保険は契約満了後に、年金方式で積立金を受け取ることができ、老後の生活資金として活用できます。

しかし、貯蓄型保険にもリスクがあります。特に、保険会社が倒産した場合、解約返戻金や満期保険金の金額が減ってしまう可能性があります。また、契約期間満了前に解約すると、受取額が少なくなるため、その点も留意が必要です。

各種の保険料、返戻率、契約期間、保障内容等を確認し、自身のライフスタイルや資産状況に最適なプランを選択しましょう。

(6)FX(外国為替証拠金取引)

余剰資金があり、損失が出ても冷静に対応できる自信のある人におすすめ

1:少ない投資金額でも大きなリターンを得るチャンス

1:為替レートが大きく変動した場合、損失が出るリスク

FX(外国為替証拠金取引)は、米ドルと日本円やユーロと日本円など2つの通貨間での為替取引を行い、その為替差益を利益とする資産運用の1つです。

FXは「レバレッジ」と呼ばれるシステムを利用し、投入資金の何倍もの取引を行うことができます。このレバレッジ効果により、少ない投資金額でも大きなリターンを得るチャンスがあります。

一方で、FXは高リスクな資産運用方法でもあります。為替レートが大きく変動した場合、損失が出るリスクがあります。また、レバレッジが高すぎると、損失も大きくなる可能性があるため、初心者は低レバレッジから始めることを推奨します。

(7)金投資

株や現金以外で資産のリスクヘッジをしたい人や資産運用における多様性を重視する人におすすめ

1:景気の影響を受けにくく、経済危機が起きても価格が値崩れしにくい

2:株式市場の暴落や国際情勢の悪化に伴い需要が高まる特性がある

1:紛失や盗難リスクがある

2:多少の価格変動リスク、為替変動リスクがある

金投資には多数の方法が存在し、金の現物購入や純金積立、投資信託を利用した方法などがあります。

金投資の最大の魅力は、その安定性です。金は実物資産としての性質を持ち、景気の影響を受けにくく、経済危機が起きても価格が値崩れしにくいとされています。

さらに、金は株式やドルと逆相関する傾向があるため、「有事の金」とも呼ばれ、株式市場の暴落や国際情勢の悪化に伴い需要が高まる特性を持っています。

その一方で、金投資には注意点も存在します。現物保有の場合は紛失や盗難リスクがあります。また、金価格の変動や為替の影響も受けるため、価格変動リスク、為替変動リスクに気をつける必要があります。

資産運用における多様性を重視する人、また景気の変動から自身の資産を守りたいと考えている人にとって、金投資は興味深い選択肢の1つとなるでしょう。

(8)不動産投資

定期的な収入を得られる資産運用を望む人、また資産運用を一種の事業と考え、リターンを追求したい人におすすめ

1:毎月一定の収入が家賃収入として得られる

2:相続税を軽減する効果もある

1:不動産の選定が難しい

2:初期費用が高い、審査が通らない場合ある

不動産投資とは、アパートやマンションなどの不動産物件を購入し、その物件を貸し出して得る家賃収入により資産を増やしていく方法です。規模は個室から物件全体まで様々で、あるいは他のオーナーと共同出資する方法もあります。

不動産投資の1番の特徴は、入居者がいれば毎月一定の収入が得られる点です。さらに、相続時には不動産は時価よりも低く評価されるため、相続税を軽減する効果も期待できます。

また、不動産投資を始めるには、まず不動産を取得する必要があります。その後は入居者を募り、物件を運営していくという流れになります。しかし、これらの全てを一人で行うのは難しいため、多くの場合は不動産会社のサポートを受けることが一般的です。

不動産投資は、定期的な収入を得たい人や、より多くのリターンを追求したい方に特におすすめです。

大切なのは、不動産投資は多額の資金が必要になる場合が多く、かつ管理も手間がかかるという特性を持っているため、投資前には十分な知識を身につけ、リスクを理解した上で行うべきだということです。

初心者におすすめの資産運用3選

NISA・つみたて投資枠

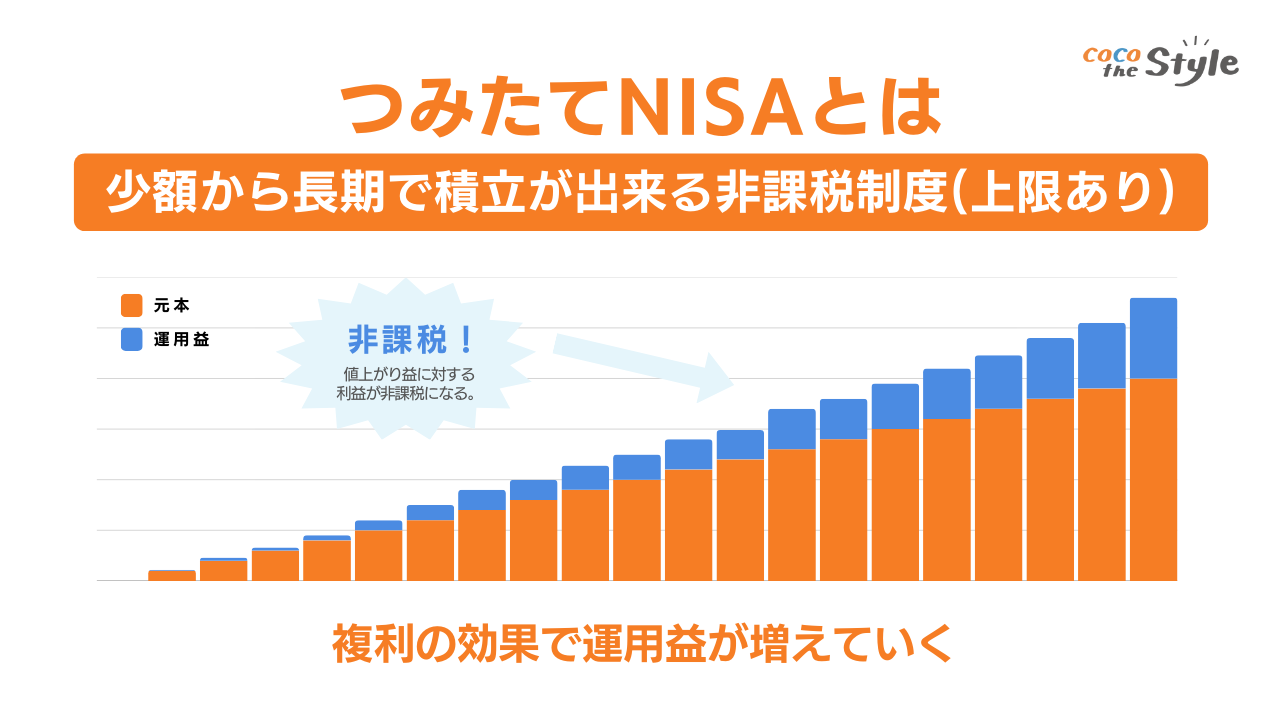

NISAのつみたて投資枠は、投資信託を定期的に積み立てていくことで資産を増やすことを目指す資産運用方法です。金融庁が定める「非課税少額投資制度」の一環で、年間120万円までの投資に対しては利益が発生しても課税されません。

特徴として、投資の始めやすさと長期的な資産形成を可能にする制度が設けられています。具体的には、非課税期間は無期限で、その間に最大で1800万円(成長投資枠と合算)を非課税で運用することができます。また、投資先は長期分散投資に適した投資信託に限定されており、金額も100円から始められるため、無理なく始めることができます。

通常、投資によって得られた利益には税金が課せられますが、NISAでは投資による利益が非課税となるため、税金分だけ余計に利益を得ることが可能です。また、手軽に始められる点や、長期的な運用を目指すことができる点も大きなメリットと言えるでしょう。

たとえば、あなたが米国指数S&P500へ投資をするとしましょう。毎年40万円をつみたてNISAにより投資し、その運用期間を20年、想定利回り(年率)を5%とした場合、金融庁の資産運用シミュレーションを利用したシミュレーション結果によれば、投資元本約800万円(40万円×20年)が、約1,370万円まで増える可能性があります。

NISAのつみたて投資枠は手軽に始められる上に、非課税期間に制限がなく、節税効果も大きいため、初心者におすすめの資産運用方法の一つです。ただし、投資にはリスクが伴うため、自身のリスク許容度を理解した上で始めることが重要です。

iDeCo(個人型確定拠出年金)

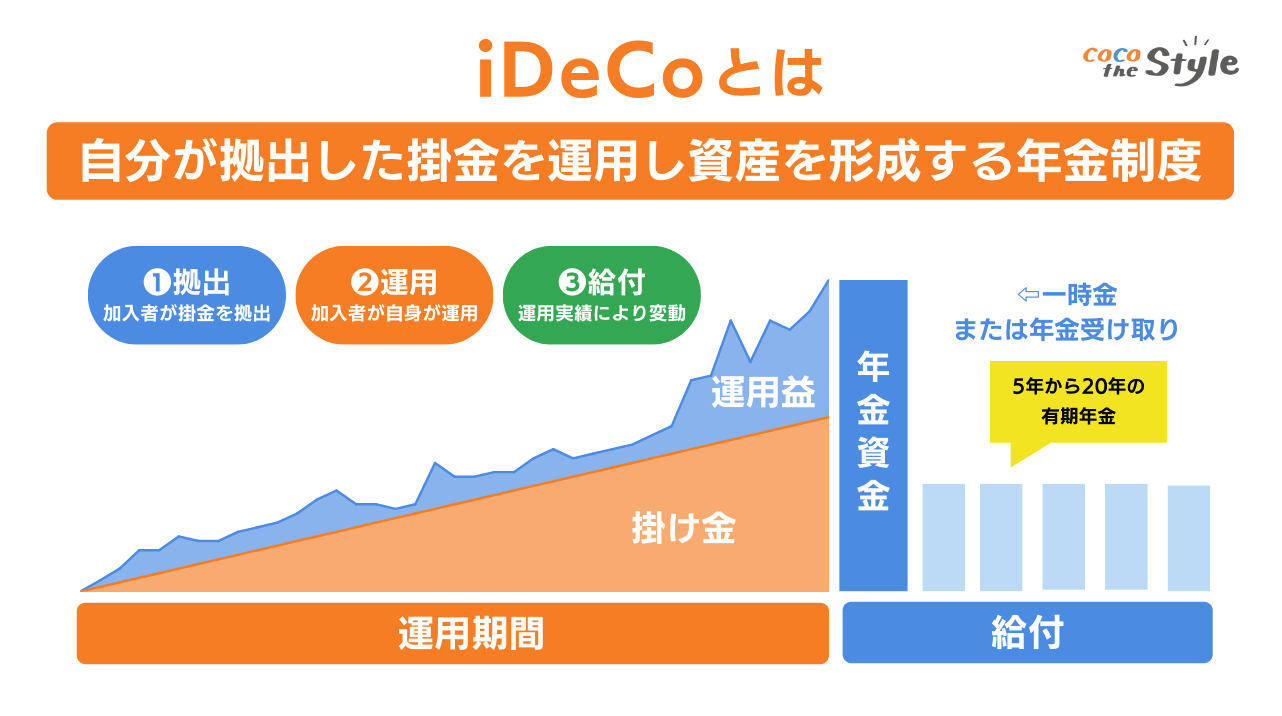

iDeCo(個人型確定拠出年金)は、公的年金に加えて手続きを行うことで給付を受けられる私的年金制度の1つです。

2001年から施行されており、自分で掛金額や運用商品を選ぶことができ、公的年金とは異なり自身の将来のために個々で管理します。

iDeCoの大きな特徴は、自由度の高さと税制上のメリットです。運用商品としては、定期預金や保険に加えて投資信託があり、それらの商品を自分で選ぶことが可能です。また、iDeCoの掛金は全額が所得控除の対象となり、所得税や住民税が軽減されるほか、運用益に課税されない非課税特典があります。

iDeCoの最低掛金額は5,000円で、最大では年齢や所得により異なりますが、

年間の上限は27万3,000円になります。

そして、この掛金額は全額が所得控除の対象となります。

つまり、年間で27万3,000円をiDeCoに掛けた場合、所得からその額が控除されるため、所得税・住民税が軽減されます。

ただし、注意点としてiDeCoの商品選択によっては元本割れのリスクがあること、そしてiDeCoで運用している資産は原則として60歳になるまで引き出すことができない点が挙げられます。

これらの点については事前に理解しておくことが重要です。

投資信託

投資信託は、運用会社を通じて、株式や債券などのさまざまな投資対象に分散投資を行う金融商品の一種です。

運用会社の専門家が商品の選定から資産運用・管理を行うため、投資初心者でも安心して投資を始められます。

投資信託の特徴は、初心者でも少額から分散投資ができる点です。

100円からでも投資を始めることが可能で、株式や債券などさまざまな投資先に資金を分散させることができます。また、運用会社のプロによる商品の選定や資産運用の代行があるため、自分で細かな投資判断をする必要がありません。

しかし、投資信託には注意点もあります。投資信託の購入や運用には各種手数料が発生する点です。

購入手数料、信託報酬、売買委託手数料、解約手数料などがあり、これらが投資の利益を食いつぶす可能性もあります。そのため、コストの低い商品を選ぶことが初心者にはおすすめです。

投資信託は、専門家が運用を行ってくれ、少額から分散投資を始められるため、初心者にとって手軽に始められる資産運用方法の1つです。

初心者にはおすすめできない・向いていない主な資産運用の種類

資産運用にはリスクが伴うため、初心者には向いていない方法もあります。

以下がその主な種類です。

2:FX

3:デリバティブ取引

4:暗号資産(仮想通貨)

5:不動産投資

各々でおすすめできない理由を詳しく見ていきましょう。

1:個別株式投資

個別株式投資は、特定の企業の株を購入し、その株価が上昇したときに売却して利益を得る方法です。

たとえば「この企業は今後成長して株価も上がってくるだろう」と考えて、その企業の株を購入したとします。

しかし、実際には業績が悪化したり、景気が悪化したりして株価が下落する可能性があります。

こうした状況を予測することは難易度が高く、たとえ経験者であっても失敗するケースが少なくありません。

株価はニュースや市場の動向に敏感に反応し、急激に変動することがあります。

そのため、個別株式投資は初心者にとってリスクが高い投資方法と言えるでしょう。

2:FX

FXは、国際的な出来事(主要国の選挙や政権交代、中央銀行の政策変更、自然災害など)や経済状況の変化に大きく影響されるため、予測が非常に難しい投資方法です。

また、FXでは「レバレッジ」という仕組みを使って、手元の資金以上の取引が可能ですが、失敗した場合にはその分大きな損失を被るリスクもあります。

以上のことから、FXは初心者が簡単に手を出せる投資方法とは言えません。もしFXを行いたい場合は、為替レートの仕組みや取引ツールの使い方など、基礎的な知識をしっかり身につけることが重要です。

3:デリバティブ取引

デリバティブ取引は、株や通貨の「将来の値段」を予想して取引する方法です。

例えば、「1か月後にこの商品の値段が上がるか下がるか」を予測して取引します。

しかし、デリバティブ取引はとても複雑で、正確に値段を予測するのはほぼ不可能です。

もし予測が外れると、大きな損をするおそれもあります。

専門的な知識が必要で初心者には理解しづらく、リスクも高いため、投資信託や積立投資などシンプルでわかりやすい投資からまず始めてみることがおすすめです。

4:暗号資産(仮想通貨)

暗号資産(仮想通貨)は、インターネット上で取引されるデジタルなお金のことです。

ビットコインやイーサリアムなどが有名ですが、その値段は大きく変わることがあります。

例えば、ビットコインの価値が1日で30%ほど一気に下落したという事例も過去にはあります。

仮想通貨の大きな値動きは予測が非常に難しく、短期間で大きな損失を被るリスクが高いです。

また、暗号資産はまだ新しい技術のため、セキュリティや詐欺の問題も考えなければなりません。

初心者がこうしたリスクに対処するのは容易ではないため、仮想通貨の(とくに短期の)トレードには安易に手を出さないほうが賢明でしょう。

5:不動産投資

不動産投資は、安定した収入を簡単に得られるように思えるかもしれません。

しかし実際には、多くのリスクが伴います。

たとえば、購入した物件の価値が下がったり、借り手が見つからなかったりした場合です。

また、不動産の管理や修理には、時間とお金がかかることも考慮しなければなりません。

さらに、物件を購入するためにローンを組むと返済が長期間にわたり、その間に経済状況が変わる可能性もあります。不動産投資は、長期的な視点と多くの資金が必要なため、投資初心者には向いていないと言えるでしょう。

資産運用におけるリスクとリターンとは?

資産運用における「リスクとリターン」は、投資の世界で切り離せない概念です。

「リスク」とは、投資した金額がどれだけ変動(上下)する可能性があるかを示し、一方「リターン」は、投資によって得られる利益を指します。

リスクとリターンは、互いに影響し合いながら投資の結果を左右します。その比例関係とは、一般的にリスクが小さければリターンも小さく、リスクが大きければリターンも大きくなるというものです。

つまり、大きな利益を追求するほど、そのリスクも大きくなるというわけです。

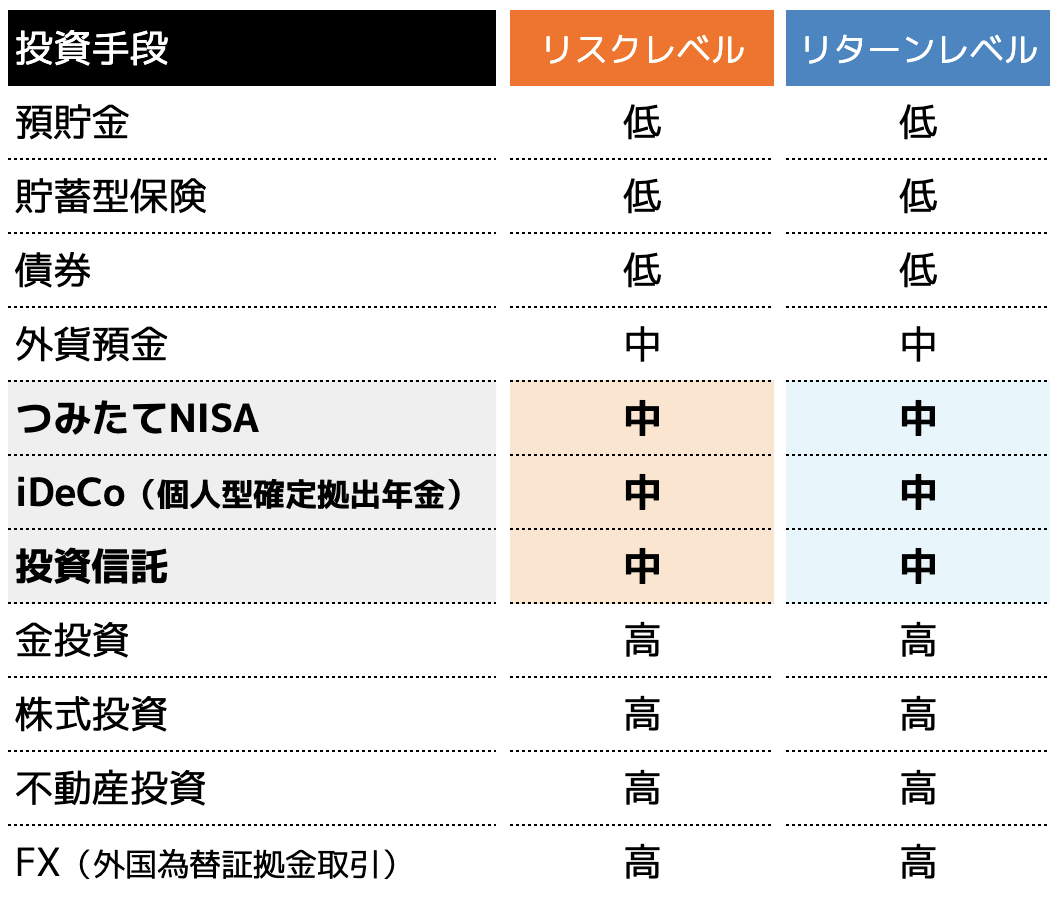

資産運用は大まかに3つのカテゴリーに分けられ、各投資法のメリットはその特性によります。

安定した資産運用が可能で、リスクを抑えつつ少しずつ資産を増やしたい人に適しています。

(2)ミドルリスク・ミドルリターン

リスクとリターンがバランスよく、着実な資産増加が期待できます。

(3)ハイリスク・ハイリターン

大きなリターンが期待でき、大きな利益を追求する人に適しています。

具体的な投資法をリスク・リターン別に整理したのが下記の表になります。この中で初心者におすすめの投資運用方法は、前述のつみたてNISA、iDeCo(個人型確定拠出年金)、投資信託の3つになります。

リスクとリターンは一般的に比例関係にあるため、大きなリターンを追求する場合はそれだけ大きなリスクを受け入れる必要があります。そのため、資産運用におけるリスクを理解し、自分自身のリスク許容度に合った投資法を選ぶことが重要です。

リスクを過度に恐れず、適切なリスク管理をして資産運用に挑戦してみてください。

初心者が資産運用で成功を掴む方法3選

ここでは、初心者が資産運用で成功する秘訣を3つ紹介します。

(2)資金源は余剰金を土台に小さくはじめる

(3)長期・分散投資を行う

(1)資産運用の目的・目標・運用期間を決める

資産運用の成功への第一歩は、運用の目的・目標・運用期間を明確に定めることです。

資産運用の目的は、何のために資産を増やしたいのか、目標はその達成するべき具体的な数値や金額、運用期間はその目標を達成するための時間枠を示します。

これらを設定することで、自分に適した資産運用方法を選択し、堅実に資産を増やす道筋をつけることが可能となります。

資産運用の目的・目標・運用期間は、自分自身のライフステージや金銭的な目標、将来の夢を具体的に把握し、それを達成するための道筋を描くための指標となります。

彼の目的は老後資金と子供の教育資金のための資産運用です。

この場合、彼は定年退職するまでに2000万円の資産を目指すことを目標に設定します。

そして、運用期間は、中期的な視点(10年程度)と長期的な視点(20年以上)を組み合わせて考えることが有効です。

彼の場合、教育資金は中期間(10年程度)で必要となるため、より安定性を重視した投資方法(例えば、優良な株式や低リスクな投資信託)を選択すると良いでしょう。

一方で、老後資金は長期間(20年以上)の視点で考えるため、長期的に見てリターンが見込める投資(例えば、つみたてNISAやiDeCo(個人型確定拠出年金))を選択することが有効だと考えられるでしょう。

ただし、あくまでも上記は一般的な考え方であり、家庭の資産状況は人によりさまざまです。投資初心者にとって、自分で目標設定するのは難しいかもしれません。

「資産運用を始めてみたいけど、どうすればいいの?」という人は、ぜひココザスにお問い合わせください。専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えします。

(2)資金源は余剰金を土台に小さくはじめる

大切なことは、大きな利益を得られる可能性がある一方で、損失を生む可能性もあるため、余剰金を土台に小さくはじめることです。

資産運用を行うための資金源として考えるべきは、生活資金や貯金などの固定費用を除いた余剰金です。

資産運用のための資金源を確認するためには、まず自分の余裕資金がいくらあるのかを確認します。

資産運用に回せるお金は「総資産 – 使う予定のあるお金 – 生活防衛費(生活費3ヶ月分〜6ヶ月分目安)=余裕資金」で計算できます。また、毎月積立投資をする場合には、「収入 – 生活費 – 固定費=毎月の余裕資金」で計算します。

現在すでに、緊急時に備えて生活防衛費として生活費の3ヶ月分、つまり60万円を確保しています。

この状態から資産運用を始めてみたいと考え、どれくらいの金額を投資に回せるのか計算してみます。

まず、「収入-生活費-固定費=毎月の余裕資金」の公式に従って計算します。ここでは固定費を0と仮定しましょう。

つまり、あなたの場合は「30万円 – 20万円 – 0 =10万円」が毎月の余裕資金となります。

このような具体的なプロセスを経て、資産運用における経験と知識を積み重ねていくことで、将来的にはより大きな投資を行うための基盤を作り上げることが可能となるでしょう。

(3)長期・分散投資を行う

成功する資産運用の手段として強く推奨されるのが、長期および分散投資です。

この2つの概念を理解し、活用することが初心者でも成功への道を切り開く鍵となります。

分散投資とは、全資産を1つの商品や投資先に絞らない戦略です。代わりに、資金を複数の商品に投じることでリスクを分散します。

もし1つの投資先が損失を被っても、他の投資先から生まれた利益がそのマイナス分を相殺することが期待できます。これにより、投資全体の安定性を保つことが可能になります。

一方、長期投資は、資産運用の本質を捉える戦略と言えます。資産運用は一夜にして結果が出るものではありません。数年や数十年という長い時間をかけて、コツコツと資産を拡大していくのが一般的です。

これらの手法を組み合わせて、リスクの分散と長期的な視野を持つことで、初心者でも安心して資産運用に取り組むことができます。

まとめ

本記事では、基本的な資産運用の種類やその特徴、リスクやリターンに関して丁寧に解説しました。初心者におすすめの資産運用方法は以下の3つです。

・iDeCo(個人型確定拠出年金)

・投資信託

上記3つの資産運用をベースに、自分のライフスタイルや目標、リスク許容度に合わせて、ぜひ資産運用を始めてみてください。

日々の生活や老後におけるお金の不安を解消するための方法の1つが資産運用です。

本記事でも紹介した、初心者が資産運用で成功を掴む秘訣である、「目的・目標・運用期間を明確にする」・「生活防衛資金ではなく余剰金で始める」・「長期・分散投資を原則とする」の3つのルールを基本に資産運用に取り組んでみてください。

「資産運用を始めてみたいけど、どうすればいいの?」という人は、ぜひココザス株式会社にお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えします。