「資産運用はやめとけ」と言われる5つの理由

はじめに、「資産運用はやめとけ」という意見について詳しく確認していきましょう。

具体的な資産運用否定派の意見は、以下の5つの理由が挙げられます。

(2)リスクが高い=ギャンブルと捉えられる可能性がある

(3)基礎知識や専門知識が必要になる

(4)元本割れする可能性がある

(5)詐欺や損する投資商品が存在する

(1)すぐに稼げるわけではない

資産運用や投資は、お金を増やす方法の1つではありますが、始めてすぐに稼げるわけではありません。

資産運用の中でも短期間でお金を稼げる方法もありますが、ハイリスク・ハイリターンと呼ばれ、運用に失敗した時の損失も大きいことが特徴です。

資産運用は、資産を中長期的に増やすことを目的に、リスクを最小限に抑えて運用することが大切であり、短期間で大金を手に入れようとすることには注意が必要です。

(2)リスクが高い=ギャンブルと捉えられる可能性がある

投資などの資産運用には、リスクがつきものであり、投資=損をするなどのネガティブな理由が否定派の意見として挙げられます。

一言で投資といっても、様々な種類や方法があります。

・株式投資

・投資信託

・不動産投資

・仮想通貨

・FX など

このように数多くの資産運用の方法から自分に合った投資を選び、各種商品を選択する必要があります。

また、仮想通貨やFXなど、世界情勢や経済状況などによって、値動きの幅が大きくリスクの高い投資や商品も存在します。

そのため、得するか、損するかが運任せのような投資を実施してしまった場合は、ギャンブルに近い感覚になってしまい、「投資はやめとけ」と言われる要因になってしまいます。

しかし、実際の投資ではリスクの低い方法や商品を選択することで、お金を増やす資産運用をすることはできます。

(3)基礎知識や専門知識が必要になる

資産運用で成功するためには、「正しい知識を身につける必要がある」と言われます。

資産運用の知識は高度で複雑な知識が必要というイメージもあり、「初心者にとっては難解で身につけられない」と思われてしまった結果、投資などはやめとけと考えられていると言えるでしょう。

具体的に投資などの資産運用で必要な知識とはどのようなものでしょうか。株式投資を例にしてみると、以下のような情報や知識が必要です。

・購入タイミングを判断する知識

・日本を含めた世界情勢などの情報・知識

投資をする上で、騙されるリスクや失敗するリスクを減らすためには知識が多いことは非常に重要な要素となります。

最低限の基礎知識を学ぶ必要はありますが、投資商品の中には専門知識がなくても十分お金を増やすことはできます。

(4)元本割れする可能性がある

資産運用における金融商品などの多くは、基本的には元本保証がありません。

そのため、初心者の方で元本割れをしてしまい、結果的に損をした経験から「投資はやめとけ」という考え方になってしまいます。

投資は、記載の通り価格が上がる場合もあれば下がる場合もあり、資産が目減りしてしまう可能性はあります。

しかし、インデックスファンドなどの長期投資や分散投資を行うことで、リスクを軽減しつつ、資産を増やしていくことが大切です。

(5)詐欺や損する投資商品が存在する

初心者の方の場合、詐欺にあったり、利益の見込めない商品を購入してしまう可能性が高まります。

手数料が高く利益が見込めない商品、投資したが担当者と音信不通になったなど、実際の詐欺被害などもインターネットやSNS、テレビなどで実際に見ることもあると思います。

しかし、このような詐欺や損する投資商品を避けることは、十分可能です。一例として、以下のようなキーワードがあった場合は、注意が必要です。

・必ず儲かる・・・

・スマホひとつで誰でも簡単に稼げます!

・あなただけに教えます!

・今を逃すと買えません!

・高利回り、元本保証

また、このような投資詐欺などを回避する上でも、投資の基本的な知識や情報を知っておくことは大切です。

「資産運用をやるべき」5つの理由

次に、「資産運用はするべき」という意見についても確認していきましょう。

具体的な資産運用肯定派の意見は、以下の4つの理由が挙げられます。

(2)正しい知識を習得すれば投資の成功確率は高まる

(3)低リスクで運用できる資産運用の方法もある

(4)個人投資家向けの制度やサービスが充実している

(1)効率よく資産を増やすことができる

資産運用肯定派としての最大の主張は、効率よく資産(お金)を増やすことができることです。

老後資金を貯めるためや趣味にお金を使いたいと考えた時、より効率よくお金を増やすことができれば良いのではないでしょうか。

例えば、定期預金にお金を預けていた場合、メガバンクなどの定期預金金利は0.002%のため、100万円を1年間預けたとしても20円しか利息を受け取れません。

一方で、投資の場合は、利回り3%/年などを実現することが可能です。例えば、100万円の投資商品を購入した場合、1年後に3万円の利益を得ることができます。

また、物価上昇などのインフレに備えるという観点でも重要になります。昔は100円程度だった自動販売機のジュースが130円になっていたり、日用品や食料品なども徐々に値上がりしています。

同じ100万円でも、1年間の使い方次第では、数万円単位で資産に違いが生まれてきます。資産を増やすという目的がある場合は、その方法の1つとして「資産運用」は非常に有力な方法と言えるでしょう。

(2)正しい知識を習得すれば資産運用の成功確率は高まる

次に、正しい知識を身につければ投資など資産運用の成功確率が高まる、という主張です。

否定派の意見でも多くみられた通り、投資にはリスクがあり、投資詐欺など騙される可能性もゼロではありません。

しかし、正しい知識や情報を身につけることで十分回避することができます。

どのような投資方法があるのか、投資商品でどの程度の利益が見込めるのかなどの投資の基礎知識を持っていることで、投資での成功率を高めることができます。

初心者の方は、資産運用の基礎知識と聞くと「難しい」「覚えられない」などと思うかもしれませんが、投資そのものの考え方やスタンス、仕組みについての知識だけでも十分です。

(3)低リスクで運用できる資産運用の方法もある

最後は、投資の内容や商品によっては低リスクで運用できる、という主張です。

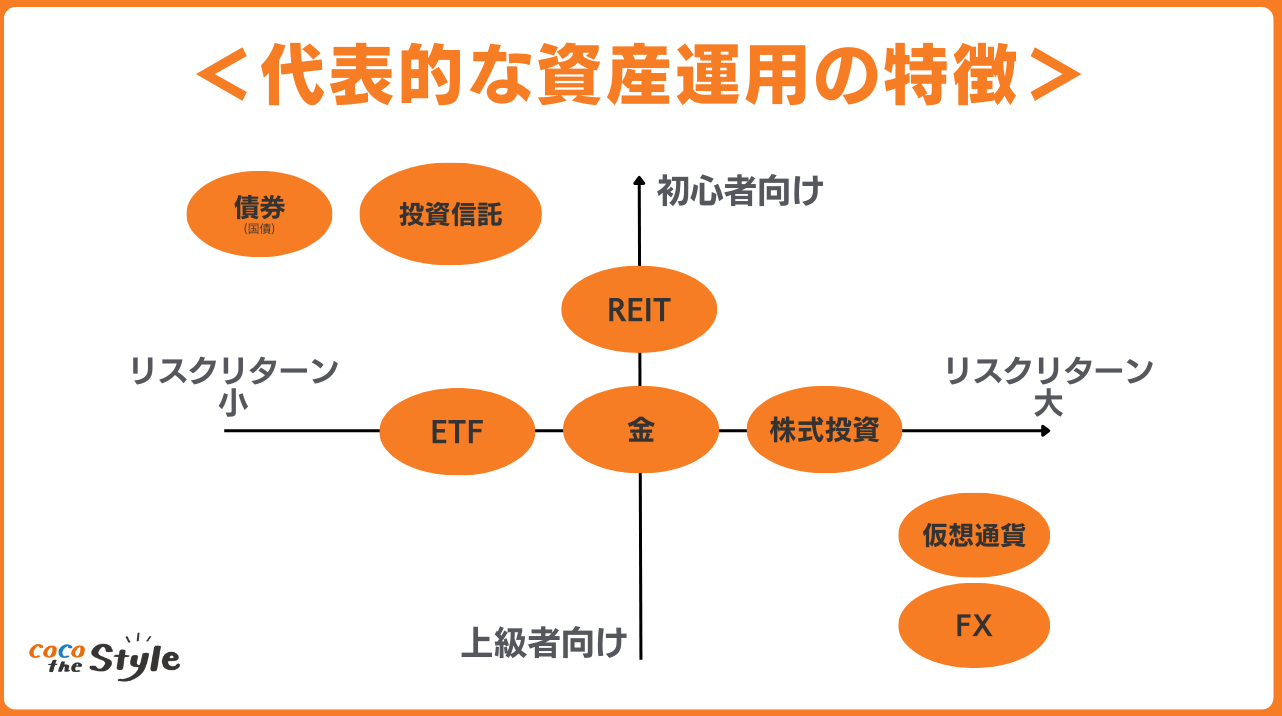

投資には様々な種類があり、その特徴も様々です。ハイリスク・ハイリターンのものからローリスク・ローリターンまで、自身の投資スタイルやリスク許容度によって選択することが可能です。

引用|いろはにマネー「代表的な資産運用の種類8選!初心者におすすめなのはズバリ〇〇だ!」を参考に弊社作成

例えば、リスクが小さく、着実に資産を増やすことのできる投資の代表例は、「債権投資」や「投資信託」などが挙げられます。

投資の成功率を高めたり、リスク(損)を小さくするためには、このような投資から始めてみることが大切です。

投資の方法によっては、大きく資産は増やせないけれども、着実に増やす方法を選択できることが資産運用賛成派の主張となります。

(4)個人投資家向けの制度やサービスが充実している

株式投資や債券投資を実施する場合、大手証券会社などを通じて購入します。そのため、投資詐欺などに合うリスクは小さいでしょう。

また個人の投資家でも始めやすいサービスも充実してきていたりと、初心者や経験が少ない人でも簡単に始めたり、利益を出すことが可能になっています。

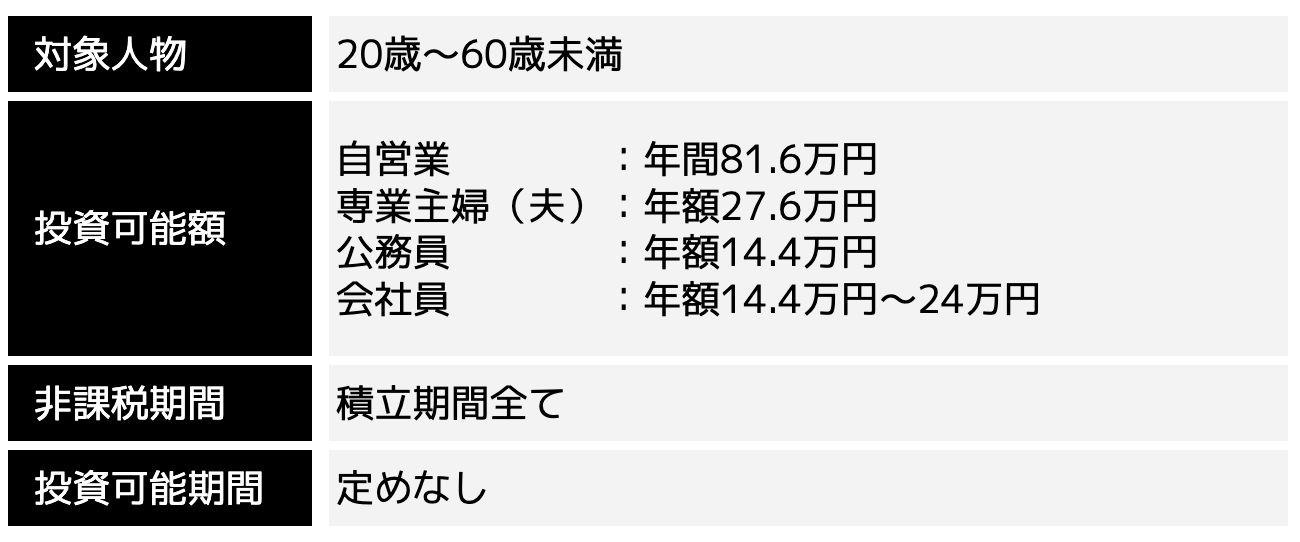

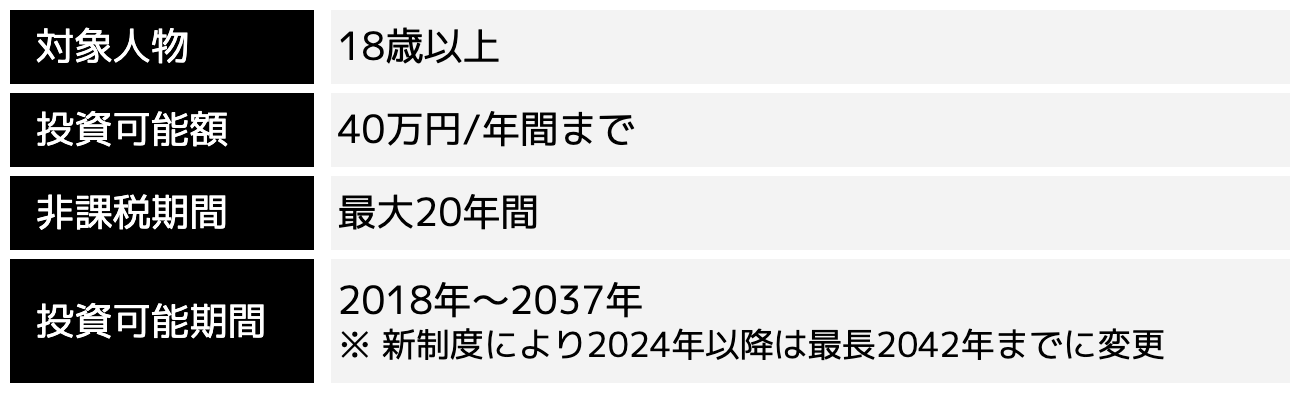

さらには、iDeCoやNISAといった株式や投資信託などの運用益や配当金、受取額に対する非課税などの税制優遇が受けられる仕組みがあります。

これらの制度を活用することで、資産運用で得た利益を少しでも多く手元に残すことができます。

資産運用のメリット・デメリット

資産運用の否定、肯定の意見を元に、資産運用のメリットとデメリットをまとめます。

1:効率よく資産形成できる

2:金銭面以外でのリターンが得られる

3:自分でリターンとリスクを選択できる

1:元本割れするリスクがある

2:短期間で大金を稼ぎにくい

3:基本知識の勉強が必要になる

資産運用のメリット

1:効率よく資産形成できる

投資は、銀行預金などと比較しても効率よく資産形成が可能です。

例えば、投資の利回りが10%の商品に投資した場合、100万円が1年後には110万円になります。また、複利で10年間運用した場合は、約250万円程度まで資産を増やすことができます。

投資金額にもよりますが、銀行に貯蓄するだけではなく、余剰資金については投資で効率よく資産形成を行う方法もあります。

2:金銭面以外でのリターンが得られる

投資は、上述の通り金銭的な資産の増加が得られますが、それ以外のリターンもあります。

例えば、株式投資における「株式優待」の取得です。株主優待は、対象企業の商品券や割引券、特定商品など様々ですが、無償でもらうことができる点ではお得な仕組みです。

また、不動産投資などでは毎月のキャッシュとしての収入と不動産(建物や土地)そのものの資産を取得することができます。

3:自分でリターンとリスクを選択できる

資産運用は、対象とする商品や方法は様々で、投資におけるリターンとリスクを自分で選択することができます。

初心者の場合は、リスクを最小限に抑えて着実にリターンが得られる商品を選択する。

慣れてくれば、リターンを増やすためにリスクを取るなど、自身の状況に応じて変更することができます。

資産運用のデメリット

1:元本割れするリスクがある

投資は、資産形成ができる反面、元本割れするリスクもあります。

例えば、株式投資であれば購入した株式の株価が下がることで、最終的に元本割れで損する可能性もあります。

しかし、分散投資や長期投資をする、投資する商品を適切に選択する、などを行うことでリスクを抑えた投資をすることもできます。

投資信託などでは、資産運用のプロ(ファンドマネージャー)が運用する商品を購入する投資手法であり、自分で商品を選んで運用するより、損失を出しづらいなどもあります。

2:期間で大金を稼ぎにくい

資産運用は、短期間で大きく稼ぐことは難しいです。

よく「誰でも1ヶ月で数百万円」「1年で数千万円」などと聞いたことがあるかもしれませんが、基本的には短期間で一気に稼ぐことはできません。

もしそのような投資方法があったとしても、ハイリスクな投資であることから損する可能性も高いと言えるでしょう。

資産形成においては、短期間で大きく稼ぐことより、中長期的にリスクを抑えて資産を増やすことを念頭に考えておくことが大切です。

3:基本知識の勉強が必要になる

資産運用は、いつでも誰でも始められる反面、ある程度の勉強をする必要があります。

特に、自分自身で投資先や購入タイミングを決める必要のある株式投資、FX、仮想通貨などは、自身でしっかりと勉強しなければ損することもあります。

何を勉強すればいいのか、どうやって勉強すればいいのかわからない、という初心者の方もいるかもしれませんが、書籍や雑誌、SNSなど様々な媒体が豊富にあるので、少しずつ勉強してみるとよいでしょう。

資産運用に向いてる人・向いていない人の特徴

資産運用は、資産形成を実現できますが、一方で資産を減らしてしまう可能性もあります。ここでは、資産運用に向いている人・向いていない人の特徴を紹介します。

資産運用が向いている人の特徴

資産運用が向いている人の特徴は、以下の通りです。

2:コツコツ節約ができる人

3:中長期的な視野を持って取り組める人

4:他人の意見に流されにくい人

5:資産運用スタイルを確立できている人

現時点で、当てはまっていない場合でも心配はありません。資産運用を学ぶ過程や投資を始めてから身につけていければ問題ありません。ぜひ、参考にしてみてください。

資産運用が向いていない人の特徴

逆に、資産運用が向いていない人の特徴は、以下の通りです。

2:すぐに稼ぎたい人

3:勉強や情報収集を面倒だと思う人

4:投資資金に余裕がない人

5:短期的な視野で判断してしまう人

資産運用で成功するためには、基本的な知識や最新情報を元に、中長期的に考えることが大切です。短期的に楽して稼ごうとしてしまうと、逆に資産を減らしてしまうなど失敗する可能性が高くなります。

投資は、中長期的に余剰資金を使って資産形成をする方法であり、すぐに結果を求めるものではないことを理解しておくと良いでしょう。

資産運用を初心者が始める際の6つのコツ

資産運用を始める初心者の方は、失敗しない6つのコツを押さえて資産運用を始めることが大切です。

(2)少額投資から開始する

(3)長期的な視野を持つ

(4)自分に合った投資スタイルを探す

(5)投資額を増やしたい場合は固定費を見直す

(6)迷った時はプロ(専門家)の意見を聞く

(1)正しい知識を身につける

資産運用を行う上では、正しい知識を身につけて、常に最新情報にアップデートすることが大切です。

投資は、正しい知識と情報を身につけておくことで、リスクを軽減し、着実に資産を増やすことにつながります。

正しい知識を持っておくことで、「簡単に稼げる投資方法」や「短期間で●万円稼げる」などの詐欺に近いような話題や誘いに惑わされることもなくなるでしょう。

(2)少額投資から開始する

初心者の方の場合は、まずは「少額」から投資を始めることをおすすめします。

その理由は、失敗のリスクの高い初心者において、大きなお金を投資した場合に価格の暴落などで損失を出してしまうという可能性も十分考えられます。

そのため、少額から始めることで損失を最小限に抑えることができ、経験を同時に積むことができます。

実際のお金を失うことも嫌だという場合は、アプリやサイトなどで取引のシュミレーションを行うことができるため活用してみるのも良いでしょう。

(3)長期的な視野を持つ

資産運用を行う上では、長期的な視野を持っておくことが大切です。

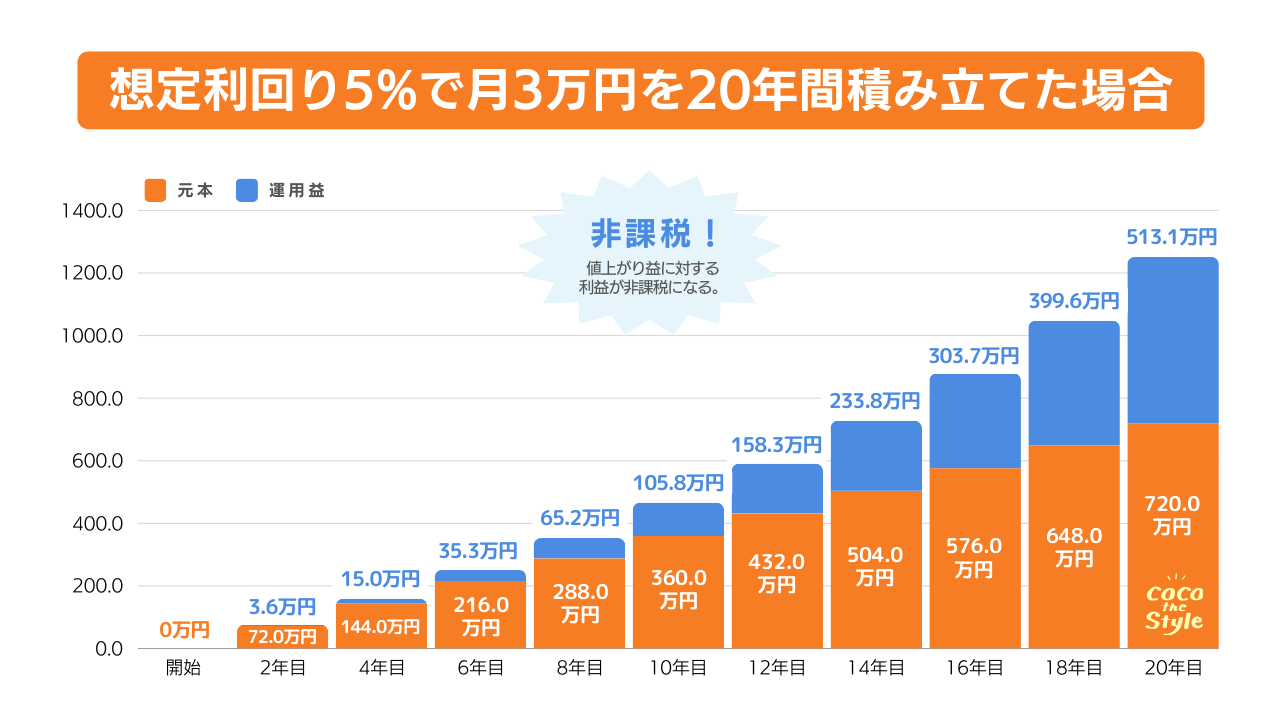

国の制度として運用されているNISAやiDeCoなどは、20年などの中長期的な運用を前提としており、長期的に金融商品を保有することで利益を得ることを前提としています。

長期的な運用をするメリットは、「複利」を最大限活かすことができることです。複利とは、投資で得た利益を再投資することで利益が利益を生んでいくという考え方です。

例えば、毎月3万円を積み立てて年利5%で20年間運用した場合、以下のような資産形成が実現します。

毎月の積立金額:3万円

想定利回り(年率):5%

積立期間:20年

出典|金融庁「資産運用シュミレーション」を参考に弊社作成

20年間の運用において、元本720万円に対して、約513万円の利益を得ることができます。資産を1.7倍に増やすことができたことになります。

このように長期的に投資を行うことで、着実な資産形成を実現することができるでしょう。

(4)自分に合った投資スタイルを探す

投資をする目的や方法、スタイルは人それぞれです。

専門的な知識や経験が豊富な方の場合、タイミングを見計らってFXなどのハイリスク・ハイリターンな運用で大きな利益を獲得することも可能です。

また、リスクを抑えながら長期的に利益を確保したい方、投資にかける時間があまり確保できない方などは、投資信託や積立投資などを選択する場合が多いです。

このように得たい利益や投資に避ける時間などの観点から、ご自身にとって最適な投資スタイルを見つけると良いでしょう。

(5)投資額を増やしたい場合は固定費を見直す

資産運用を行う余剰金が多いほど、効率よく資産形成が可能です。

投資額を増やしたい場合は、まずは節約効果の高い「固定費」を見直すことから始めましょう。固定費に該当する出費としては、通信費(スマホ代)、光熱費、家賃、生命保険などが該当します。

もし、家計の見直しが不安や難しい場合は、次項(専門家の意見を聞く)を参考にしてください。

(6)迷った時はプロ(専門家)の意見を聞く

投資や資産運用では、判断を誤ると資産を大きく減らす可能性があります。

投資の判断に迷った時やわからないことがある時は、プロの意見を聞くことを忘れないようにしましょう。

証券会社や銀行などの金融機関、独立系FPや資産形成コンサルティング企業などでは、資産運用に関する相談やアドバイスを実施してもらえます。

ファイナンシャルプランナーにおいては、家計の見直しや節約方法など、資産運用に限らないお金に関するアドバイスも期待することができます。

<おすすめのお金のプロ集団>

ココザス株式会社は、FP相談満足度、サポート満足度など高評価を獲得している独立系FPが所属する資産形成コンサルルティング会社です。

以下に当てはまる人は、一度無料セミナーや相談問い合わせをしてみることをオススメします。

・自分に合ったFPがわからない

・数多くいるFPから選ぶのがめんどくさい

・ライフプランや資産形成の相談をしたい

1:金融の有資格者であるプロのコンサルタントが対応

相談者に寄り添った最適な提案を可能にするため、金融関連の有資格者が多数在籍しています。

また、資格を保有するだけではなく、著名なイベントや講演会など多数の登壇実績を有しており、最新の専門性の習得及び相談実績の蓄積があるコンサルタントが対応してくれます。

2:お金の悩みを網羅的に相談・解決

単なる相談事業ではなく、ライフデザイン事業として資産形成・テンショック・住宅・不動産領域までと幅広く一社で解決することができます。

お金に関する相談を複数のFPや企業に相談するとなると非常に手間がかかりますが、ココザスではワンストップでお金の悩みを相談・解決することができます。

3:長期的なフォロー体制

相談者の人生をともに考えるパートナーという仕組みのもと、単発ではなく初回相談から継続的なアフターフォロー体制を構築しています。

中長期的なフォローが行われることで、実際のシミュレーションとライフプランに乖離が発生した場合など、迅速に対応することができ、安心して対応することができます。

短期的な会社の利益ではなく、本当に相談者に寄り添っていないとできない対応です。

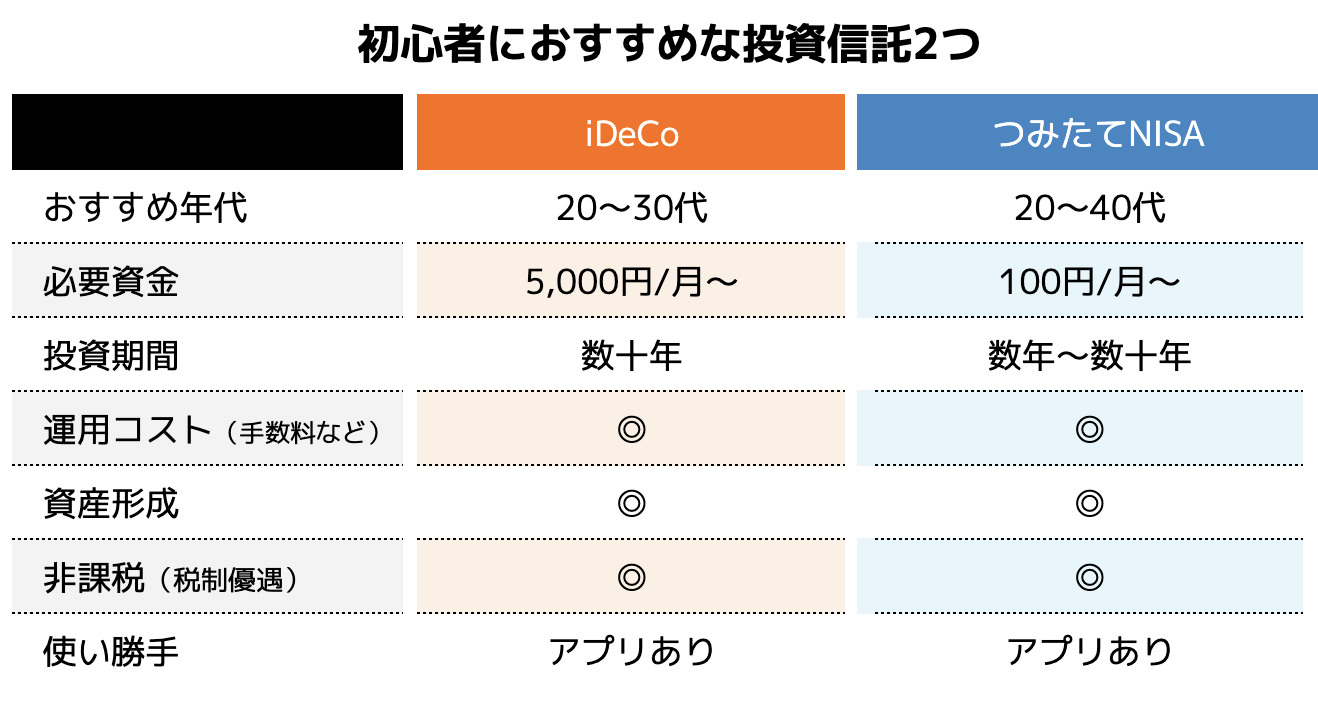

初心者はiDeCo・NISAから始めるのがオススメ

資産運用の初心者におすすめな運用方法は、iDeCoもしくはNISAです。特に、NISAに関しては中長期的な運用が可能なつみたてNISAがおすすめです。

・iDeCoの特徴

・毎月5,000円の少額から加入できる

・元本保証型を選べば賭け金が必ず戻ってくる

・住民税と所得税を軽減できる

・運用益は非課税になる

・受け取り時も税金を軽減できる

・つみたてNISAの特徴

・100〜1,000円程度から少額投資できる

・最長20年間は利益に税金がかからない

・購入できる商品は金融庁が認めた優良な金融商品のみ

・購入後ほったらかしで投資が完結する

iDeCoとつみたてNISAどっちが適している?

資産運用の初心者の方にとってiDeCoとつみたてNISAがおすすめですがどちらを選択すれば良いでしょうか。

・老後資金を準備したい人

・余剰資金に余裕がある人

・転職など職業環境が変わる可能性がある人

・貯蓄など緊急資金が少ない人

・100円など限りなく少額で運用を開始したい人

なお、iDeCoとつみたてNISAは併用が可能です。余剰資金が確保できる場合は、資産運用として両方に加入することで、税制優遇を受けながら効率よく資産形成をすることができます。

まとめ

本記事では、「資産運用やめとけ」と言われるような投資に対する否定・肯定派の意見を整理し、資産運用のメリットやデメリットを紹介しました。

資産運用は、初心者にとって投資は難しい、怖い、危ないというイメージがあるかもしれません。もちろん、お金を減らしてしまう可能性もありますが、正しい知識や方法で取り組むことで銀行預金以上の資産形成を効率よく実施できる方法でもあります。

ぜひ、将来の漠然としたお金の不安や資産形成を目指しているのであれば、ぜひ情報収集や少額・税制優遇が実現するiDeCoやつみたてNISAなどから始めてみてはいかがでしょうか。 また、「専門家に一度相談してみたい?」「資産運用についてしっかりと勉強してみたい」という人は、ぜひココザス株式会社へお問い合わせください。