投資信託とは?

投資信託とは、投資家から集めた資金を投資のプロが投資先を選び、投資により得た利益を投資家に分配するという仕組みです。

自分で株式や債券を購入するのではなく、専門家が複数の株式や債券などを選び投資してくれます。

つまり投資信託とは、株式や債券等の詰め合わせパックのようなものです。

投資信託ごとにコンセプトがあり、そのコンセプトに従って運用していきます。

投資信託は、複数の人の資金が集められるため、個人では運用できない規模の投資が可能です。

ただし、投資信託にはリスクがあり、増えることもあれば、元本を割ること(減ること)もあります。

必ずリスクを理解してから運用する・しないを判断していきましょう。

投資信託でかかる税金って? 計算方法…

インデックスファンドとアクティブファンドとは?

投資信託は、インデックスファンドとアクティブファンドという投資手法に分けられます。

最近ではアクティブファンドは、パフォーマンスが悪くコストが高いためインデックスファンドの方が良いと言われています。

しかし実際にはアクティブファンドの中にも、良い成果を出しているものもあります。

しっかりと選べば投資手法として良い選択肢になるでしょう。

それではインデックスファンドとアクティブファンドとは、どのようなものなのか説明していきます。

インデックスファンドの特徴

インデックスファンドとは、日経平均株価やTOPIX、アメリカのS&P500のような指標に連動するように投資する投資信託です。

簡単に言えば日経平均株価が上がればその投資信託も上がるように取引をしていくというものです。

指数に連動するように機械的に投資するため、人の手間が少なく手数料が低いという特徴があります。

つまりインデックスファンドは、低コストで効率的にリターン(投資による利益)を得られるということです。

インデックスファンドを構成する銘柄というのは、基本的には指数の構成銘柄と同一のものになり、銘柄選定や分析等は必要なく、低コストで運用することが可能です。

機械的に指数に連動し、投資するインデックスファンドですが、アメリカのS&P500やNASDAQは高い上昇をしています。

このことから、アメリカのインデックスファンドなどは高いパフォーマンスを得やすいとも言われています。

投資信託とETFの違いとは?投資信託…

アクティブファンドの特徴

一方アクティブファンドとは、投資のプロが分析などをしながら指数を上回るリターンの獲得を目指す手法です。

つまり、アクティブファンドは、インデックスファンドと違い指標に連動しません。

アクティブファンドの目標はインデックスファンドの指標を超えることであり、調査・分析を通じて構成銘柄を選定していきます。

インデックスファンドのように機械的に投資するわけではないため、手数料が高いという特徴があります。

運用はファンドマネジャーといわれる投資のプロが投資判断をし、運用してくれます。

ファンドマネジャーは企業の取材などの情報を通じて、様々な企業を調査・分析し、構成銘柄を決定していきます。

今後株価が上がっていく可能性のある銘柄に投資するのです。

インデックスファンドとアクティブファンドの違い

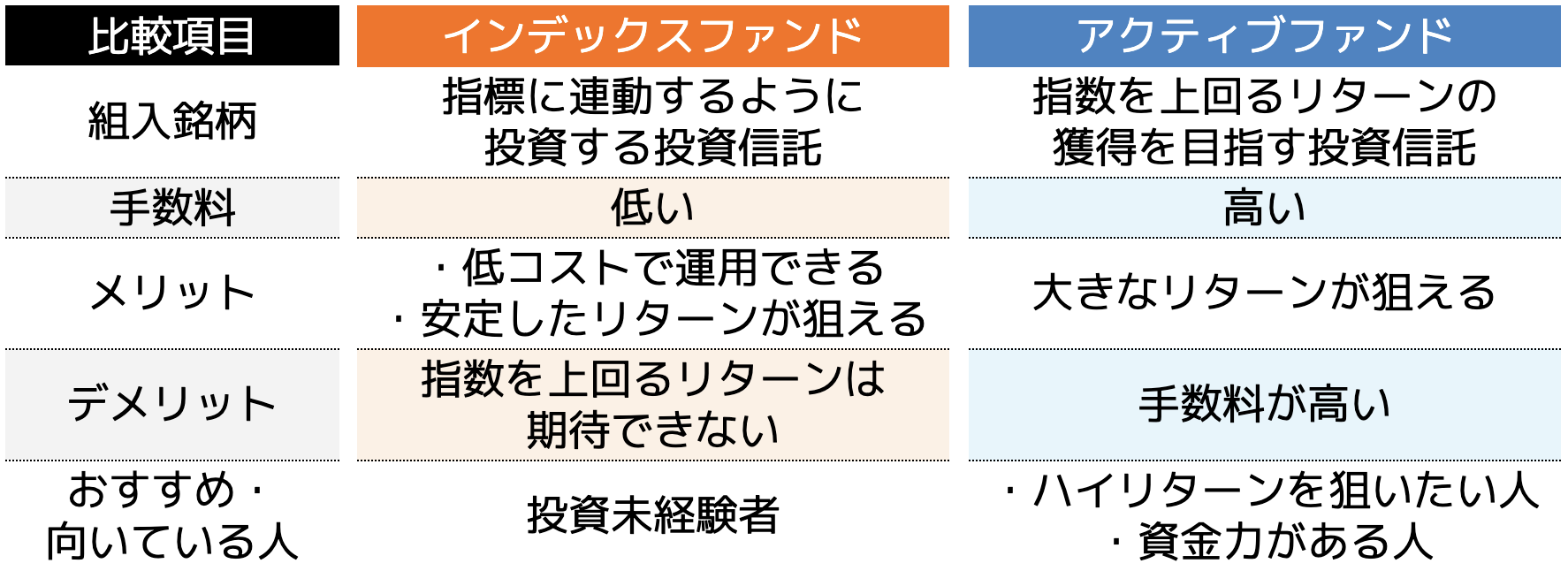

以下の表は、インデックスファンドとアクティブファンドの違いを比較したものです。

投資未経験者の方は、低コストで運用できるインデックスファンドがおすすめです。

一方、ある程度まとまった資金があり、大きなリターンを狙いたい人はアクティブファンドを始めてみると良いでしょう。

2022年1月投資信託利回りランキング

日本のアクティブファンドの6割はインデックスファンドに負けている

日本株のアクティブファンドは、インデックスファンド投資のリターン(利益)に6割以上負けているというデータがあります。

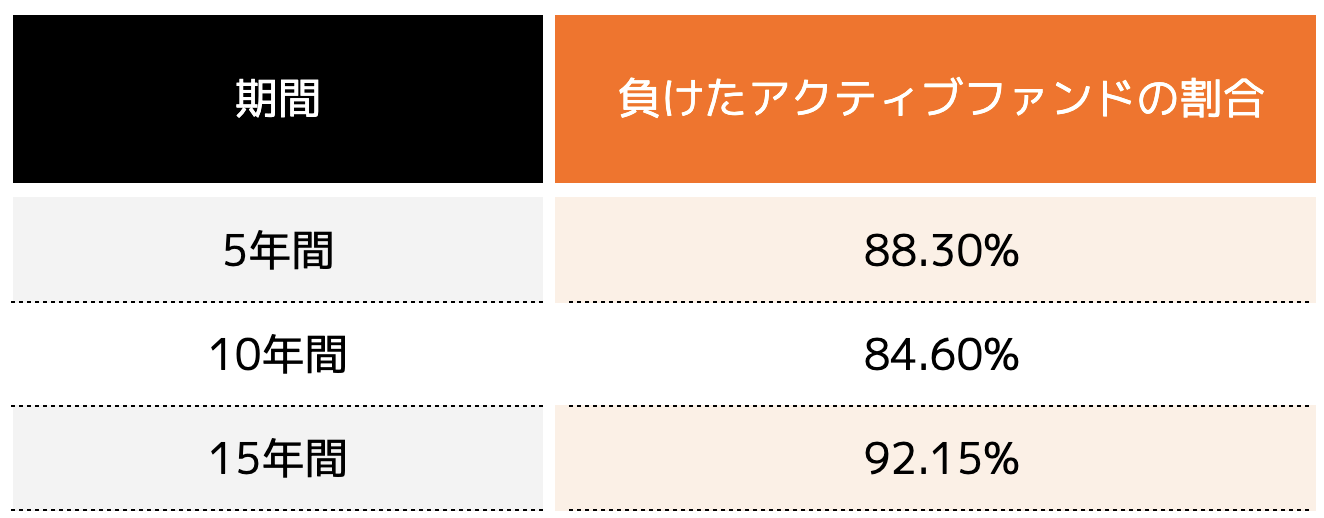

そして、インデックスファンドとして有名なアメリカの大型株に投資するS&P500と、アクティブファンドの投資成績は、以下の通りになっています。

引用|「SPIVA®Japan Scorecard(2016)」

実に、9割近くのアクティブファンドが、インデックスファンドに負けているのです。

アクティブファンドというのはファンドマネジャーが調査分析をしますが、手数料がネックとなりインデックスファンドに負けてしまっているのです。

トータルリターンで考えるとアクティブファンドが勝っていることも

一般的にはインデックスファンドの成績は、アクティブファンドに勝っているためインデックスファンドに投資した方が良いと言われています。

しかし先程のデータを見れば分かるように1割〜3割のアクティブファンドは、インデックスファンドに勝っています。

そしてアクティブファンドの中には、インデックスファンドの倍近く勝っているものもあるのです。

勝ち負けの割合ではインデックスファンドの方が良いですが、トータルリターン(総利益の額)からするとアクティブファンドのほうが優秀な場合があります。

初心者は、インデックスファンドに投資していたほうが安心ですが、確かなアドバイザーがいて、値上がりが期待できるアクティブファンドを紹介してもらえる場合は、アクティブファンドも選択肢の1つと言えます。

▼ 合わせて読みたい

投資信託のポートフォリオの作り方!自…

インデックスファンドのメリットとデメリット

個別の銘柄ではなく、市場全体の指標に投資するインデックスファンドのメリットとデメリットについて見ていきましょう。

インデックスファンドのメリット

インデックスファンドに投資するメリットとしては、銘柄を選定する必要がなく、初心者でも投資しやすいということがあります。

例えばアメリカの経済は、建国以来成長し続けているため、そのような市場に長期投資すれば高確率に利益を得られるのです。

またアクティブファンドに比べて手数料が低いというメリットがあります。

投資をする上で、手数料というのは利益に直結しているため、少なければ少ないほど良いと言えるのです。

インデックスファンドのデメリット

インデックスファンドのデメリットとしては、短期間で大きな利益は狙えないと言うことがあります。

市場のリターンに連動しているため市場から離れたリターンを得る事は望めないのです。

そして、あくまでインデックスファンドの投資手法というのは、長期投資になります。

<参考記事>

投資信託はやめたほうがいい?投資信託のメリット・デメリットを詳しく徹底解説

アクティブファンドのメリットとデメリット

インデックスファンドの場合には、指数が下落してしまうと投資信託の運用成績もマイナスになってしまいますが、アクティブファンドはプラスになる可能性があります。

今の経済状況の中で、より高いリターンが期待できるアクティブファンドが注目されています。

しかしアクティブファンドは、多くの種類がありどういったことを基準に選んだらいいか分からないかもしれません。

そこでアクティブファンドのメリットとデメリットについて紹介していきます。

アクティブファンドのメリット

アクティブファンドのメリットとしては、高いリターンが得られるということがあります。

アクティブファンドは企業の調査・分析をファンドマネジャーが行い、独自の視点で運用するのです。

その為、株式全体が落ち込んでいる時にも上昇している銘柄を探し出し、投資することが可能になっています。

そしてアクティブファンドには、投資する種類も豊富というメリットもあります。

例えばAIや自動走行、など様々なコンセプトの銘柄が選ばれた投資先があります。

つまり、自身の運用方針と合ったアクティブファンドを選ぶことが可能になっているのです。

アクティブファンドのデメリット

一方でアクティブファンドのデメリットとして手数料や信託報酬が高いということがあります。

アクティブファンドというのは、ファンドマネジャーという人が運用していくため、人件費の分手数料が高くなっていきます。

インデックスファンドの多くは買い付け手数料が無料であるのに対し、アクティブファンドの中には3%を超えるファンドもあります。

またファンドを保有し続ける時に支払う信託報酬も、インデックスファンドに対しアクティブファンドは10倍以上の手数料になることがあります。

まとめ

インデックスファンドの成績に勝つことを目標とするアクティブファンド。

そしてアクティブファンドは、ファンドマネジャーの投資指標により運用を行なっていきます。

しかし「アクティブファンドは良くない」と耳にすることもありますが、高いリターンが期待できるなど悪いことばかりではありません。

リスクを理解した上で解消しながら、自身が許容できる範囲で運用していきましょう。

しかし「アクティブファンドに興味が出てきたけれどまだ分からない点もあるな…」「実際にどんなファンドが良いんだろう…」など、運用を開始する前にもう少し踏み込んだ話も気になる方もいらっしゃると思います。

アクティブファンドについて理解を深めたい方は、ぜひココザスのセミナーをご活用ください。

セミナーでは投資初心者に向け、アクティブファンドについてやアクティブファンドの種類、ファンドの見方などを紹介していきます。

あなたの大切な資産運用のために、アドバイザーとして知識を有するコンサルタントをつけることも1つの手です。

ココザスでは投資に関する不明点はコンサルタントに聞いたり、自身の運用について相談をすることもできます。

投資信託だけでなく、これからの資産形成を考えた際にはぜひ気軽にご相談ください。

大切なお金に関する相談は信頼できるパートナーに

あなたに合う資産形成方法をFP(ファイナンシャルプランナー)に相談して、不安点をなくして投資の第一歩を踏み出してみませんか?

ココザスでは家計の見直しから、資産形成のご相談、投資信託に関する不明点の解消まで様々なご相談に無料で対応しております。

「自分にはどんな投資が合うんだろう?」「老後資金の準備で投資信託を活用したいけれど、いくら必要なのかな?」など…

気になることがございましたら、お気軽にご相談ください。