投資信託のポートフォリオとは

ポートフォリオとは自分が投資する金融資産の種類や組み合わせのことを言います。

投資家は必ずポートフォリオを作成していますが、その方法は様々です。

専門ツールを使いこなすプロの投資家や、ネットアプリを使うデイトレーダー、証券会社やFP(ファイナンシャルプランナー)にお任せしてレポートをもらう初心者など様々な利用者層があります。

まず金融資産についてです。

投資先には投資信託、株式、REIT(不動産)、債券、外貨預金などさまざまな種類があり、国内、先進国、新興国の各市場で運用されています。

それぞれ運用上の特徴があるので、注意して運用していくことになります。

例えば次のようなものです。

・先進国市場は当局の金融財政政策が日本より進んでいるので利益が見込める。

・新興国市場は利回りが大きく設定されていることが多いが、突然大きな損失が発生することがある。

実際のポートフォリオを考えてみましょう。

円グラフをイメージしてください。一般的に見かける見た目も分かりやすいものです。

最初に金融資産の大まかな種類ごとに資産配分(アセットアロケーション)を作成し、さらに資産配分を構成する個別銘柄を分析しやすいように細かく作成していきます。

これを作成することにより投資活動の全体を俯瞰して、投資した金融資産の配分に偏りがないか、分散投資によるリスクの分散が行えているか、リサイズ(再配置)による収益率のアップも期待できないかといった分析を行います。

収益力アップのためにも大切となるので、まだの方はぜひ作成してください。

分散投資とは

次に分散投資について触れておきます。

特定の銘柄のみに、まとまった金額を投資するのはリスクが高いです。

投資するときに収益性が高いと判断していても、流行りのトレンドや社会情勢、国際情勢で状況は変わります。

投資先の評価を永遠に変えなくて良いということはあり得ません。

その時々の状況に応じて、投資先を見直していくのが一般的です。

実際には、複数の分野や銘柄にバランスよく分散して投資することが大切になります。

ある銘柄で損を出しても、他の銘柄で収益を上げればリスクを抑えたことになります。

また、投資単位を分割したり投資期間を分散したりすることによって、強い分野で収益を上げるのも選択肢の1つでしょう。

どのようにバランスよく投資するかが腕の見せどころと言えるでしょう。

投資の成功も失敗もこれによって大きく変わってきます。

実はどんな投資家でも分散投資をしています。

一つの投資先に固執するのは宝くじを信じるようなものだと、自然と理解しているからです。

よく投資初心者向けには「少額投資(しょうがくとうし)」という手法が勧められています。

この投資法は最小の投資単位で毎月一回など期日を決めて投資することにより、バランスよく投資し、変動リスクを抑える手法です。

この分散投資はだれでもすぐに取り組める手法です。

ポートフォリオの運用

ポートフォリオは作成するだけではなく、定期的に見直す(リバランス)することが大切です。

全体を見渡し資産配分の概要が確認できたら、その配分方法が適切であったか考えてみましょう。

自分の投資目的にあった割合になっているかを常に確認しておきます。

資産配分の確認が終わったら、それぞれを構成する個別銘柄の検討もいきます。

国内市場ならもっと期待できる銘柄はないか、検討の余地がないかを確かめましょう。

このときの判断材料として、証券会社のレポートや専門紙の記事を参考にするのも良いです。

FP(ファイナンシャルプランナー)のアドバイスを受けるという方法も有効でしょう。

見直しの期間はご自分の目的にあった期間にしましょう。

例えば、短期的に利益を上げたい場合は最低でも1ヶ月ごとに見直しが必要です。

長期の視点で投資している場合は3ヶ月、半年、一年など、適宜見直しする時期をあらかじめ設定しておきましょう。

ただし、実際に見直しながら運用するのは大変です。

所有している金融商品の市場価値が変動すると、当初設定したバランスが崩れてしまうからです。

価値の変動が一時的なものなのか、今後どのくらい続くかを判断するとなると専門知識が必要になるかもしれません。

特定銘柄を買い増すべきなのか、一部の銘柄を売却して新規投資の資金に振り向けるのか、判断に迷うことがあります。

その場合、経験豊富な専門家のアドバイスを得られると心強いこともあるでしょう。

〈参考記事〉

資産形成のプロが紹介!ポートフォリオの基礎知識と組み方について!

ポートフォリオの作成

次にポートフォリオの作成の方法です。

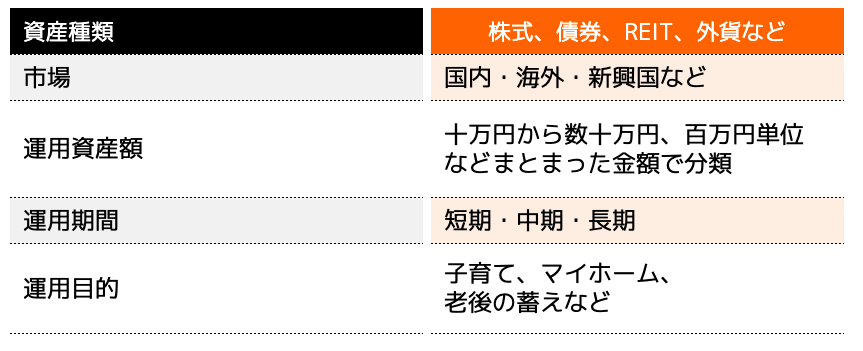

投資信託のポートフォリオを作成する基準は様々ですが、主なものを挙げておきます。

まずは、ご自分の投資目的を把握した上で、実際の資産配分をすぐ分かるようにしておきましょう。

これ以外にも設定は可能で細かく分けるとキリがないのですが、ご自分の必要な範囲で設定して見える化するのがおすすめです。

また、作成を補助してくれるサービスもあります。

証券会社の用意するもの、ネット上のツール、自作のエクセルなどいろいろありますが、ここではひとつだけ紹介します。

例えば、Yahoo JAPAN発行のアプリの「Yahoo! ファイナンス」は利用が無料な上、対応している証券会社も多く、一目でチェックできます。

個別銘柄の掲示板では投資家の声を聞くことができるなど、初心者に使いやすいものになっています。

はじめての投資信託ポートフォリオ

どんなポートフォリオが投資家に向いているのか、年齢、目的、手持ち資金の状況、投資家の好みなど様々な要因によって変わってきます。

初心者あるいは経験の少ない投資家が投資信託を行う場合のポートフォリオは、年代別に考えるのが分かりやすいかもしれません。

年代別投資目的

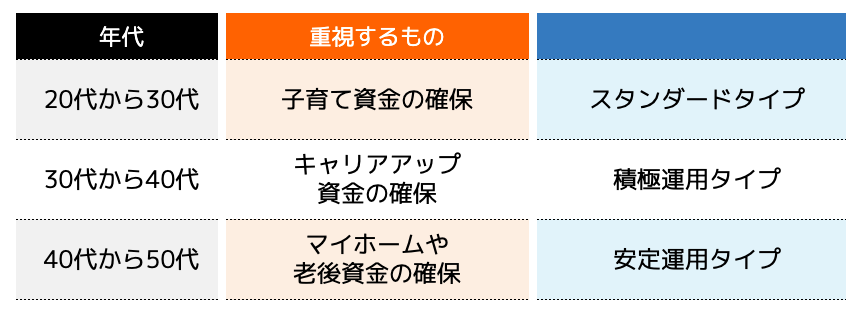

投資目的は年代によって異なることがあります。

あなたのライフステージがどの段階かによって、何を重視するのか目的をはっきりさせるのが先決です。

ここでは考え方の参考として一例を挙げておきますが、個人の考え方で差はあるので正解はありません。

イメージをつかむために、例えば次のように考えてみましょう。

● 20代から30代

育てに直面している可能性があり、将来の学資費用も気になるでしょう。

着実に資産を増やすためには均等なバランスを重視した「スタンダードタイプ」が良いかもしれません。

● 30代から40代

将来のキャリアプランを見据えて運用しておきたい人もいるでしょう。

その場合は、少しリスクがあっても増える可能性のある「積極運用タイプ」を選択するかもしれません。

●40代から50代

マイホーム購入や老後の資金を気にするかもしれません。

きちんと将来設計をするのであれば、リスクが極力少ない「安定運用タイプ」を選択するでしょう。

タイプ別ポートフォリオ

投資目的が決まったら、次は運用タイプを設定します。

前述の表に従って解説していきます。

タイプの分類は様々な手法がありますが、概ね次の3タイプに分けるのがわかりやすいです。

目標利回りごとでの分類を行ってみましょう。

(1)安定運用タイプ(目標利回り3%未満)

安定的な収入を確保することを目的とするには、国内債券の割合を増やしましょう。

海外の株式はほどほどにし、不動産や株式にもある程度投資をします。

長期に運用すれば損失リスクを軽減する効果もあるので、短期の変動に一喜一憂することなく任せられます。

(2)スタンダードタイプ(目標利回り3%以上5%未満)

バランスよく投資するタイプです。

国内・国外問わず、ほぼ同じ割合で分散投資するところからはじめましょう。

それぞれの特徴がわかってきたら、投資割合を変えていきます。

初心者や経験の浅い投資家に向いているといえます。

(3)積極運用タイプ(目標利回り5%以上)

国内の株式や債券は少なめに、海外の金融商品の割合を多くするのが一般的です。

特に新興国の商品の割合を高くするのが特徴です。

ただし、高リスク高リターンとなるので、ある程度の収入を確保する仕掛けも必要でしょう。

経験豊富な投資家向けの運用と言えます。

まとめ

ここまで、投資信託を行う際のポートフォリオの重要性と見直し方について紹介しました。

見直しは個人でもできないことはありませんが、専業のトレーダーでもない限り、常に目を光らせ柔軟に見直しをかけ運用していくのは困難かもしれません。

最近は事前に条件設定をしておけば、AIが自動売買してくれるサービスもあります。

しかし、投資の初心者や経験の浅い投資家にはそれでも不安がつきまといます。

そんなときはAIよりも信頼できる専門家にアドバイスを求めるのも良い選択です。

特に経験豊富なFP(ファイナンシャルプランナー)は心強い存在となります。

一度相談してみてはいかがでしょうか。

大切なお金に関する相談は信頼できるパートナーに

あなたに合う資産形成方法をFP(ファイナンシャルプランナー)に相談して、不安点をなくして投資の第一歩を踏み出してみませんか?

ココザスでは家計の見直しから、資産形成のご相談、投資信託に関する不明点の解消まで様々なご相談に無料で対応しております。

「自分にはどんな投資が合うんだろう?」「老後資金の準備で投資信託を活用したいけれど、いくら必要なのかな?」など…

気になることがございましたら、お気軽にご相談ください。