投資信託の分配金とは

投資信託で得られた収益は分配金として投資家へ支払われます。

投資信託の中には、分配金を月に1回や年に1回、定期的に支払う形式のものが多数あります。

定期的に自由に使えるお金が手に入るため、都度分配型の投資信託はとても人気です。

しかし、中長期的な目線で投資信託を契約する場合、複利と単利について理解を深め、分配金の使い道を考える必要があります。

複利効果を利用すれば、分配金を投資資金にあてることで更なる収益が期待できるためです。

投資信託には単利と複利がある

投資信託などの資産運用は、利益を計算することが非常に重要です。

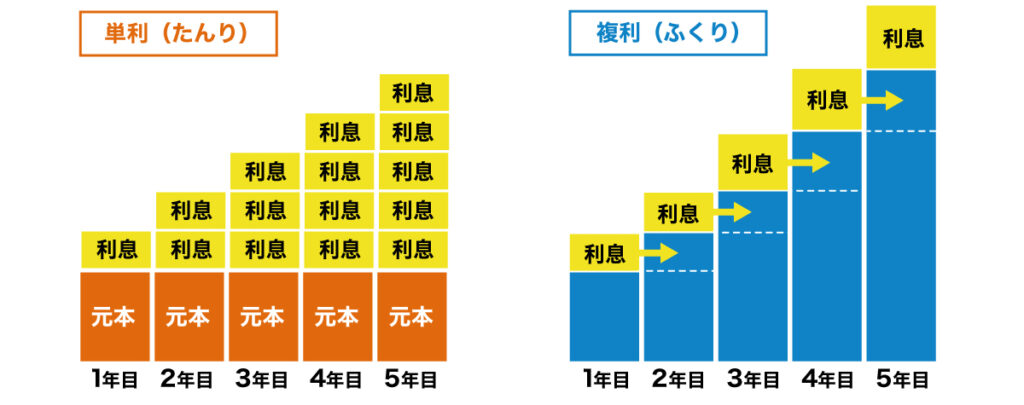

利益の計算方法には主に「単利(たんり)」と「複利(ふくり)」の2種類があり、この2種類の違いを知っておくことが投資信託を始めるにあたって非常に重要な鍵となります。

こちらでは、複利と単利、それぞれの計算方法について解説します。

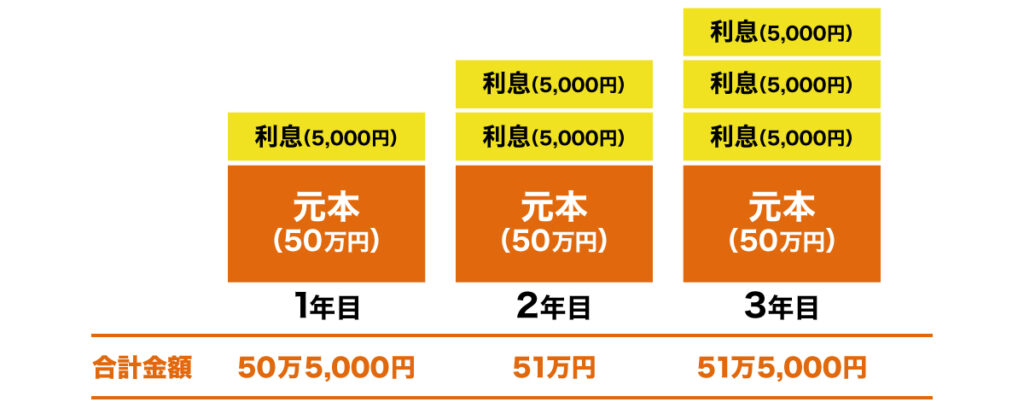

単利とは

単利とは、資産運用の際預けた資金である元本に対してのみ、利息がつくことです。

年利1%の場合、元本が50万円ならば1年後に得られる単利は5,000円となります。

2年目も5,000円、3年目も5,000円の利益が得られ、3年間での利益は1万5,000円です。

このように、単利の場合は元本と利回りの変化がなければ毎年5,000円ずつの利益が得られます。

●単利の場合(元本50万円・年利1%)

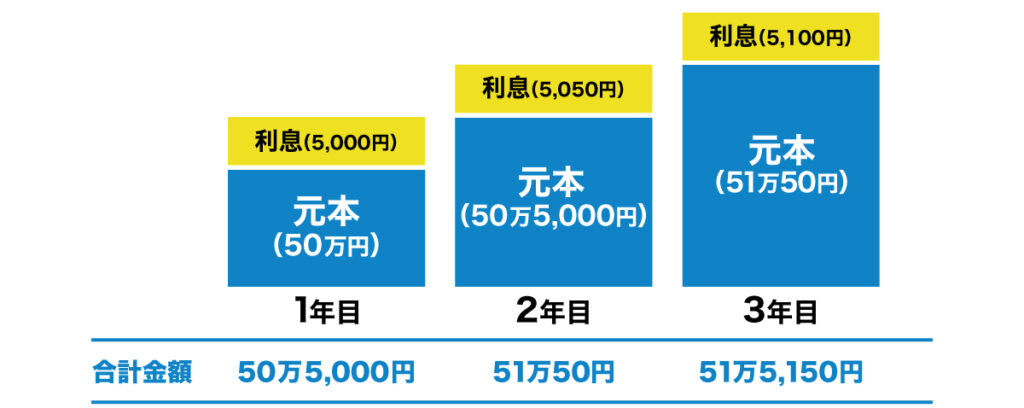

複利とは

複利とは、元本と元本から得られた利益を合計した額に、さらに利息がつくことです。

年利1%で元本が50万円の場合、1年後に得られる利益は5,000円となります。

1年目は単利と同じですが、2年目以降に変化が見られます。

2年目は元本の50万円に1年目の利息5,000円を足した50万5,000円に年利1%で、合計金額は51万50円です。

つまり、2年目の利益は5,050円ということになります。

3年目は51万50円に年利1%で51万5,150円となり(小数点以下切り捨て)、利益は5,100円です。

●複利の場合(元本50万円・年利1%)

単利と複利の違い

このように、単利よりも複利の方が徐々に合計金額が増えていくことが分かります。

上記の複利の例では単利と複利の差が3年で150円しか変わりませんが、元本の金額や年利、そして運用年数が多ければ多いほど、その差は広がっていきます。

例えば利回り3%で元本100万円を20年運用すると下記のようになります。

●単利と複利の差(元本100万円・年利3%)

この例では、複利と単利に20年で20万6,111円以上もの差が出ることが分かりました。

実際の投資信託では金利の変動や税金の支払いなどがあるため、この表はあくまでも単純計算に過ぎません。

しかし長期的に投資する場合や利回りが高い場合、複利は単利に比べ大幅に利益が期待できることが分かります。

投資信託の複利効果で元本を2倍にする計算方法は?

投資信託を利用する上で、単利よりも複利のほうが利益が大きくなることが分かりました。

インターネット上には計算用のツールもありますが、複利の利益算出方法は少々複雑です。

そこで、元本が2倍になるまでの期間が簡単に算出できる方法を紹介します。

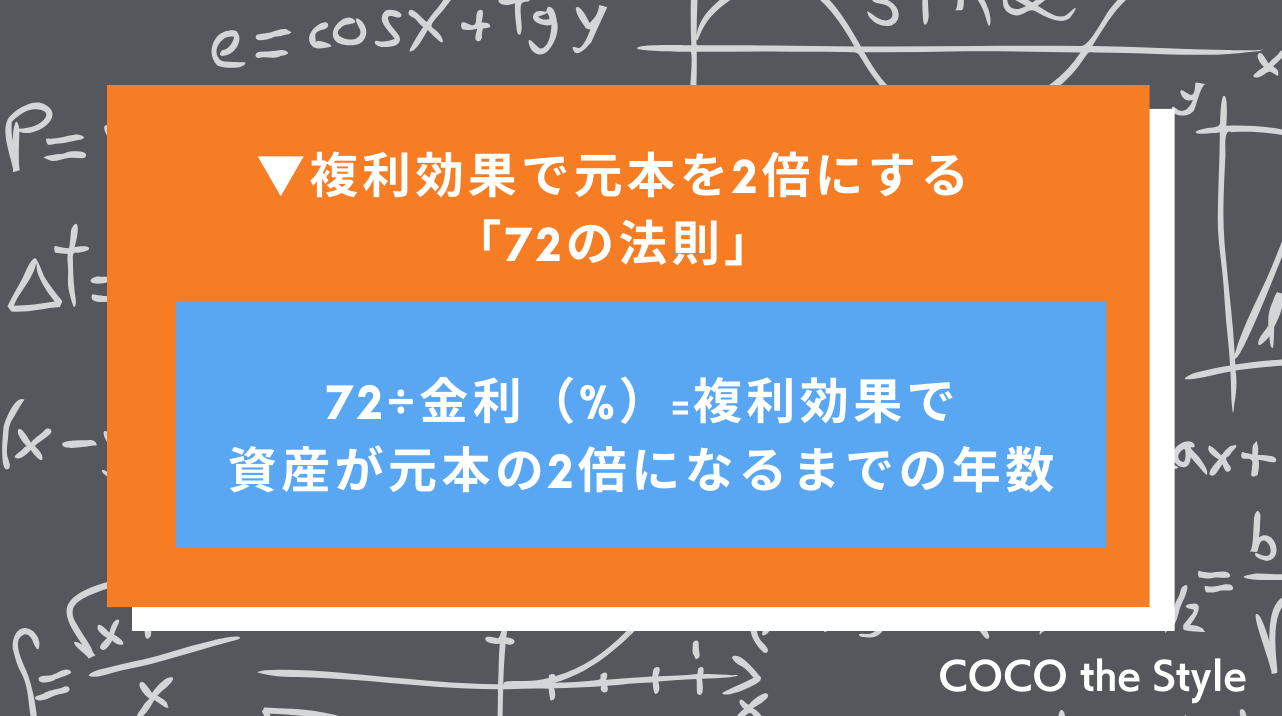

複利効果で元本を2倍にする「72の法則」

複利効果を利用し、資産が元本の2倍になるまでの期間が分かる法則として「72の法則」というものがあります。

法則を見出した人物は不明ですが、1494年のイタリアの数学書には既に記されており、現在でも有効な法則として利用されています。

72の法則における元本が2倍になるまでの年数算出方法は、72を金利(%)で割るだけのシンプルなものです。

例えば金利3%の投資信託に100万円を投資する場合。

複利効果で合計金額が200万円になるまでの年数は72÷3=24年ということになります。

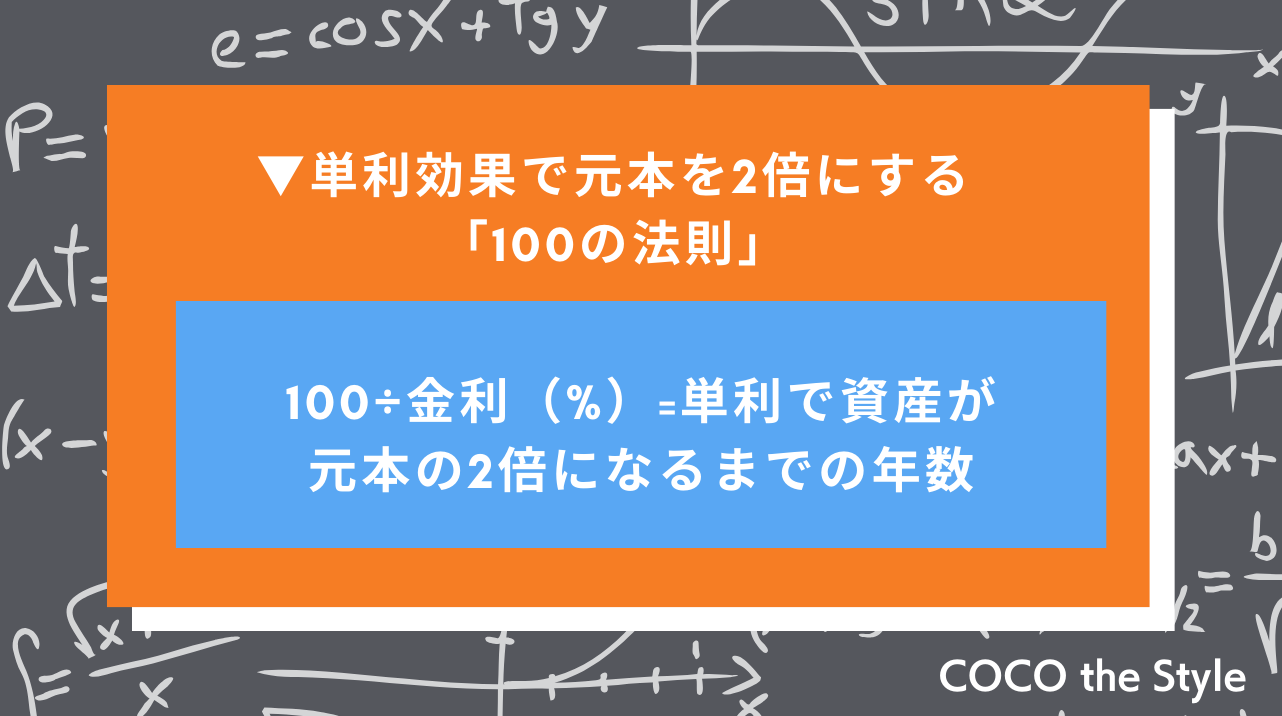

単利の場合は「100の法則」

一方、単利の場合は資産が元本の2倍になるまでの年数を「100の法則」で割り出します。

計算式は下記の通りです。

例えば先ほどと同じように、金利3%の投資信託に100万円を投資すると、200万円になるまでの期間は単利の場合なら100÷3=33. 3年で33年以上かかることになります。

同条件の複利効果と比べて9年以上、元本が2倍になるまでの期間が長くなるのです。

法則を使った単利と複利の差

それでは法則を参考に、金利別に資産が元本の2倍になる年数を見てみましょう。

「72の法則」と「100の法則」、この2つの法則で見比べるだけでも複利の方が単利よりも早く元本を2倍にできることが分かります。

投資信託で複利効果を上手に活かすには

これまでの解説で、投資信託で資産を増やすためには、複利効果を狙うことが有効であるということが分かりました。

しかしこれまで挙げた例はあくまでも計算上の結果であり、実際に投資信託を利用する上で同じ結果が得られるとは限りません。

投資信託は、有価証券の市場価格や運用の仕方によって損益が左右される金融商品です。

損益が読めない投資信託だからこそ、出来る限り利益アップを狙うために、複利効果の特性を活かしていく必要があります。

こちらでは、投資信託で複利効果を上手に活かすための方法を紹介します。

(1)分配金を再投資する

複利効果を期待するためにはまず、分配金の再投資が必要不可欠です。

利益をその都度分配金として受け取れることは、投資信託を利用する上で大変魅力的なポイントです。

臨時収入感覚で受け取れるため、分配金が入金されたらすぐに使ってしまいたくなることもあるかもしれません。

しかし、分配金を再び投資にまわさなければ、複利効果は期待できません。

分配金の再投資こそが、利益から利益を形成し、資産をさらに増やす鍵となるのです。

投資信託には、分配金が入る度に再投資するかどうか選択できるものや、そもそも分配金の支払いを行わずに利益を資金として自動的に組み込んでくれるものの両方があります。

それぞれにメリットとデメリットがあり、どちらのタイプを採用するほうが利益が大きいのかを見極めて利用しましょう。

(2)長期投資をする

長期投資をすることも、投資信託でより大きな複利効果を狙う策として有効です。

先ほどの表で示した通り、単利と複利の差は、投資期間が長ければ長いほど開いていきます。

複利は長い期間の中で効果が大きくなっていく特性があるということです。

そのため「定年までに2,000万円」など決まった目標金額がある場合は、極力早いうちから投資信託を始める方が、元本が少なくて済む可能性が高いでしょう。

<参考記事>

インデックスファンドとアクティブファンドの違いは?投資信託の基本を解説!

投資信託で複利効果を狙う「再投資型投資信託」のデメリットや注意点は?

投資信託の分配金は、定期的に受け取ることも、自動的に再投資に回してもらうことも選択可能です。

自動的に分配金を投資資金にしてもらえる投資信託を「再投資型投資信託」といい、「累積投資型投資信託」や「自動継続投資」とも言われています。

再投資型投資信託のメリットは言うまでもなく、複利効果が期待でき、将来的に資産を大きく伸ばすことが期待できることです。

他にも、分配金を再投資する際の手数料がかからない、というメリットも見られます。

しかし、再投資型投資信託には知っておくべきデメリットや注意点も存在するため、こちらで解説します。

(1)好きな時に分配金を受け取れない

再投資型投資信託のデメリットの1つとして、利益が発生した場合でも途中解約をするか満期を待つまでは受け取れない、ということが挙げられます。

成果が手元になかなか入らない分、分配金を定期的に受け取れるタイプの投資信託よりも投資をしている実感がわきにくいのです。

また、途中でいくら利益をあげていても、満期が来る頃に資金が元本を割ってしまえば一度も運用益が得られないことになります。

再投資型投資信託は、運用がうまくいっている時は大きな利益を期待できますが、相場が下降傾向の時に売却をすれば元本を下回る可能性があるのです。

(2)分配金を受け取っていなくても課税されている

分配金を受け取らずに再投資してくれるシステムであっても、その都度課税はされているということが再投資型投資信託の注意点です。

投資信託で生じる利益には、20.315%の源泉分離課税が課せられます。

分配金として一旦投資家の手元に入っていなくても、源泉分離課税が取られます。

つまり、再投資型投資信託は利益から20.315%の税金を引いた額を再投資している、ということなのです。

再投資されるとはいえ、受け取っていない分配金が課税されることに抵抗がある人もいるのではないでしょうか?

その場合はNISAやiDeCoを利用した投資信託もおすすめです。

NISAやiDeCoは、投資信託の分配金など資産運用利益が非課税になる制度です。

これらを利用すれば、分配金から20.315%引かれることなく再投資ができます。

<参考記事>

つみたてNISAとは?いつが始め時?始め方を簡単解説

iDeCoとは?メリット・デメリットをわかりやすく解説!

まとめ

今回は、投資信託の単利と複利の違いと、複利効果がいかに収益アップを期待できるか、について解説してきました。

より高い複利効果を期待するために、再投資型の投資信託があることや、再投資型で課税されないためにはNISAやiDeCoがおすすめなこともお伝えしましたが「結局どのタイプの投資信託が自分に合うのか分からない…」と思った人も多いのではないでしょうか。

投資信託で悩んでしまう人には、ココザスで定期的に開催しているオンライン投資信託セミナーの受講をおすすめします。

投資に関する不安を解消するならココザスへ

ココザスでは、多種多様な資産運用方法に精通している企業です。

投資信託販売会社ではないので、中立的な立場からアドバイスを行っています。

ココザス主催の投資信託セミナーは、投資信託の選び方から正しい戦略まで、投資信託のことが期間限定無料で学べるセミナーです。

オンラインかつ、夜開催もあるセミナーなので、仕事で忙しい人でも受けやすい日程となっています。

複利効果を期待できる投資信託選びのために、是非ココザスのセミナーを受講してみてください。

大切なお金に関する相談は信頼できるパートナーに

あなたに合う資産形成方法をFP(ファイナンシャルプランナー)に相談して、不安点をなくして投資の第一歩を踏み出してみませんか?

ココザスでは家計の見直しから、資産形成のご相談、投資信託に関する不明点の解消まで様々なご相談に無料で対応しております。

「自分にはどんな投資が合うんだろう?」「老後資金の準備で投資信託を活用したいけれど、いくら必要なのかな?」など…

気になることがございましたら、お気軽にご相談ください。