40歳からでも投資は遅くない理由|始めるなら今

投資では「どれだけ長く運用できるか」が成果を左右します。

40歳からでも、定年までに20年以上の運用期間が確保できるため、資産形成を始めるには決して遅くはありません。

定年までの期間を活用して、毎月コツコツと投資資金を積み立てていけば、将来必要となる老後資金や教育費の準備も無理なく進めていけます。

早く始めれば始めるほど、毎月の積み立て額を抑えながら、負担の少ないペースで準備できるというメリットがあります。

投資の必要性に気づいた今こそ、資産形成に踏み出す絶好のタイミングと言えるでしょう。

具体的な運用戦略については、このあと詳しく解説します。

【40歳からの投資】老後資金はいくら必要?不足額の計算方法

老後資金の必要額は、生活水準やライフスタイルによって異なります。

公益財団法人生命保険文化センターの調査(令和4年度)によれば、夫婦2人でゆとりある老後生活を送るには、月額37万9,000円が必要とされています。

一方で、厚生労働省の資料(令和7年度)によると、会社員として厚生年金に40年間加入した夫と、国民年金の専業主婦という標準的なモデル世帯の公的年金支給額は、月額約23万3,000円です。

ゆとりある老後生活費(37.9万円)との差額は、毎月14万円以上にのぼります。

定年までに不足分を補うには、必要な総額を逆算し、毎月いくら貯蓄・投資すべきかを計画することが重要です。

具体的な試算を行えば、自分に合った資産形成の目標やペースが明確になります。

※年金額は就業形態や加入年数によって異なります。

ここでは厚生年金に長期間加入した世帯をモデルとしています。

自営業や国民年金のみの方は受給額がさらに少なくなる可能性がある点には注意が必要です。

40歳からの投資で押さえるべき基本戦略

資産形成を進めるには、投資先を選ぶよりも前に「資金計画」や「運用方針」を明確にすることが大切です。

ここでは、40歳からの投資で将来に備えるために、押さえておきたい3つの基本戦略を紹介します。

長期投資を軸にする

株式市場は短期的に値動きが激しくても、長期的に見ると企業の成長や経済全体の拡大にともない、上昇傾向が見られるからです。

また、資産を長く保有することで複利効果が積み重なり、40歳から始めても60代・70代にかけて資産を大きく増やせる余地があります。

さらに、短期売買と比べてタイミングを測る必要がなく、手数料や税の負担を抑えやすい点も長期投資の強みです。

積み立て投資を取り入れる

価格が高いときには少ない量を、安いときには多くの量を自動的に買うことになるため、割高なタイミングでの購入を抑えやすく、取得価格が平準化されていきます。

また、一度設定すれば自動で積み立てが進むため、手間をかけずに継続できる点も忙しい世代には向いているでしょう。

複数の資産に分散する

値動きの異なる資産を組み合わせることで、一部が値下がりしても、他の資産が価格を維持したり上昇したりすることで、全体の損失を抑えられる可能性があります。

40代は老後資金を視野に入れながらも、ある程度の資産成長も狙いたい年代です。

そのため、債券など価格変動の小さい資産と、株式やREITなど値上がり益を狙う資産を組み合わせるバランスが重要です。

40歳からのおすすめ投資方法【投資信託・株式】

投資の基本戦略が分かったら、次は目的やリスク許容度に合わせて投資手段を選ぶ段階です。

ここでは、40歳からでも始めやすく、将来の資産形成に役立つ投資信託、株式投資をご紹介します。

投資信託

投資信託は、投資の専門家である運用会社が、株式や債券など複数の資産に投資する金融商品です。

通常、株式や債券に投資する場合は、銘柄ごとに内容を調べ、自分で選んで購入する必要があります。

しかし投資信託なら、そうした作業をすべてプロに任せられ、分散された資産を一括で運用してもらえます。

また、運用中は市場の動きに応じて資産の割合を自動で調整(リバランス)してくれる商品もあり、自分で細かく管理する必要がありません。

1,000円程度から投資でき、自動積み立ても可能なため、忙しくて時間がとれない方や、初めて資産運用に取り組む方にも向いています。

少額から始めながら複数の資産に分散投資できる点が、投資信託ならではの魅力と言えるでしょう。

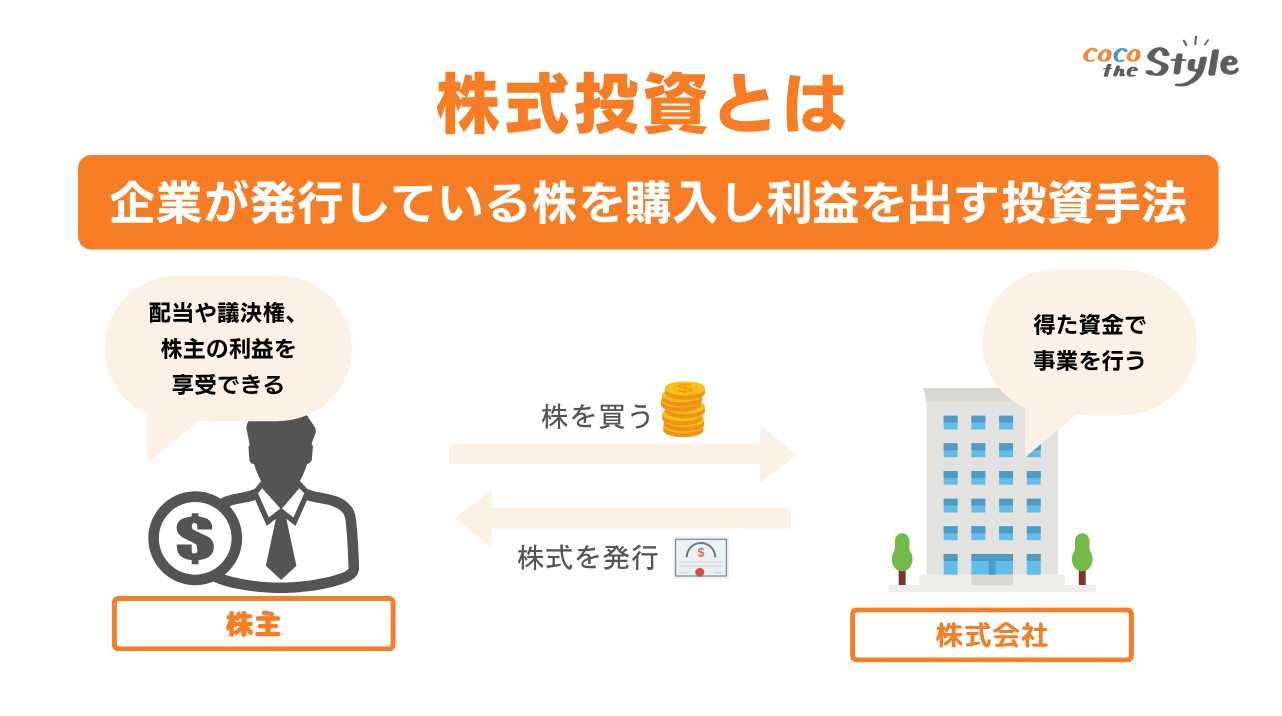

株式投資

株式投資は、企業の株を購入し、株価の上昇や配当によって利益を得る方法です。

以前は1単元(100株)単位での購入が一般的で、数万円〜数十万円のまとまった資金が必要でした。

しかし最近では、1株単位から購入できる少額投資サービスが増えています。

数千円〜1万円台から始められ、コツコツと買い増す形で長期投資を実践することも可能です。

自分が応援したい企業や将来性のある分野に資金を託せる点が、株式投資の特徴です。

将来の企業成長を取り込みながら、長期的に資産を増やしたい方に株式投資は向いています。

40歳から活用したい投資の非課税制度【NISA・iDeCo】

資産形成の効率を高めるうえで、投資の利益にかかる税金を抑えることが欠かせません。

なかでもNISAとiDeCoは、40歳からでも長期で活用しやすい非課税制度です。

ここでは、各々の制度の特徴やメリット・注意点を「40歳から使う場合」に絞って解説します。

NISA

NISAは、投資で得た利益が非課税になる制度で、運用益に対する税負担を抑えられる点が大きなメリットです。

40歳からでも、定年までに15〜25年程度の運用期間が見込めるため、非課税の効果を長く活かすことができます。

通常、投資で得た利益には約20%(所得税15%+住民税5%)の税金がかかります。

NISA口座ならこの税金がかからず、利益をまるごと受け取れるのです。

ただし、NISA口座では損益通算ができない点には注意が必要です。

損失が出ても、他の利益と相殺して節税することはできません。

利益が非課税になる一方で損失を活用できないため、値動きが大きい商品を避けたり、積み立て額を急に増やしすぎないよう慎重に考える必要があります。

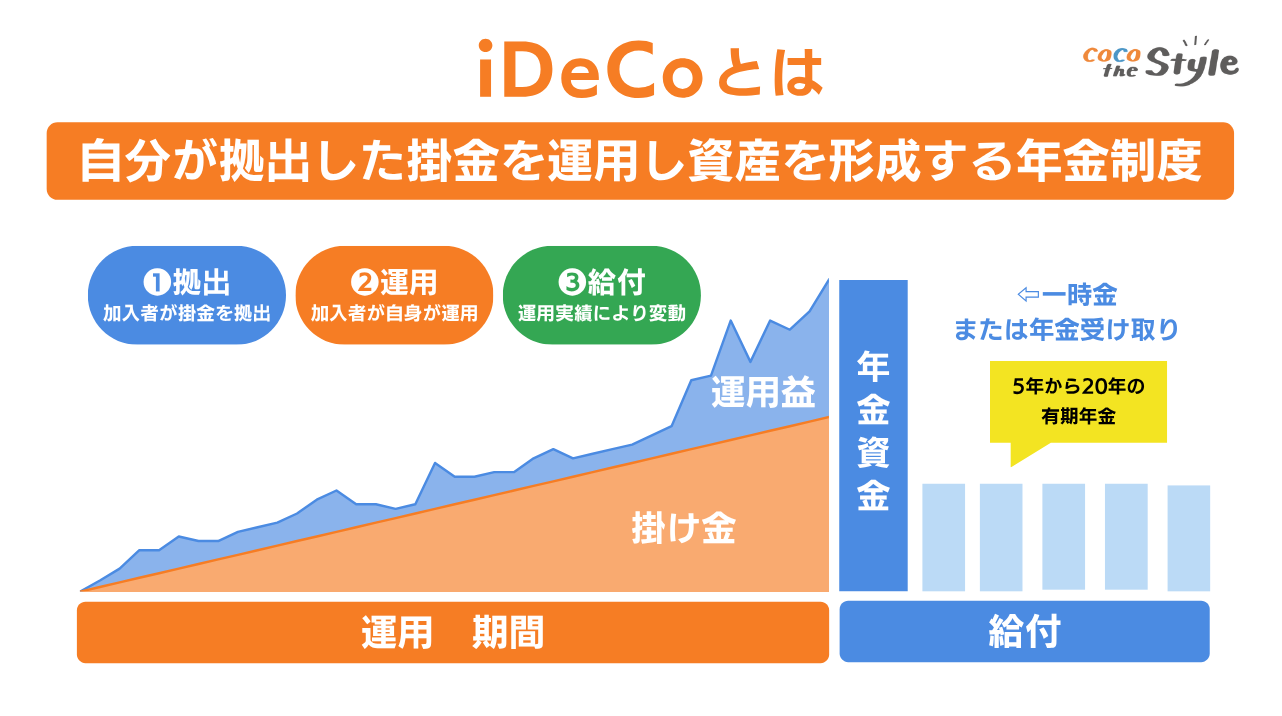

iDeCo

iDeCoは、掛金が全額所得控除されるうえ、運用で得た利益にも税金がかからないため、節税と資産形成の両面で効果が期待できる年金制度です。

例えば、年収500万円の会社員が月2万円を拠出した場合、年間で約4万8,000円の所得税・住民税が軽減されます(※課税所得や居住地により異なります)。

一方で、iDeCoは原則60歳まで引き出せない制度です。

そのため、病気や失業などでお金が必要になっても取り崩すことができず、生活費の一部としては使えません。

また、将来の受け取り時には一時金・年金いずれの形式でも税金がかかる可能性があります。

退職金や公的年金と重なると控除枠を使い切ってしまい、かえって課税額が増えるケースもある点には注意が必要です。

受け取り方やタイミングは、他の収入とあわせて事前に確認しておくことが大切です。

40歳から投資を始めるための5ステップ

投資はやみくもに始めるのではなく、段階を踏んで準備すれば失敗のリスクを減らせます。

ここでは、投資未経験の40歳でも迷わず投資を始められるように、必要な準備を5つのステップで紹介します。

ステップ1:投資目的とゴール設定

投資を始める前に、老後資金や子供の教育費、住宅ローン返済など、資金の使い道を明確にします。

ゴール金額と達成時期を決めることで、必要な利回りや積み立て額が見えてきます。

また、どれくらいの損失までなら受け入れられるか(リスク許容度)や、資金をいつまで運用するかといった目安も考えておくと、無理のない投資方針を立てやすくなります。

ステップ2:家計状況と余剰資金の確認

毎月の収入と支出を把握し、生活費とは別に予備資金を確保します。

家計簿アプリや家計管理シートを使って、固定費・変動費を整理するのがおすすめです。

生活費とは別に、最低3〜6カ月分の生活費を緊急用に残しておくことで、投資中に予期せぬ出費があっても資産を崩さずに済みます。

そのうえで、家計に負担のかからない範囲で投資に回せる金額を見積もり、安全な資金管理を心がけましょう。

ステップ3:制度を選ぶ

NISAやiDeCoといった非課税制度には、それぞれ適した資金の使い道や期間の目安があります。

例えば、60歳まで引き出せないiDeCoは老後資金の準備に適しており、いつでも売却できるNISAは中長期の資産づくりや将来の教育費などにも活用できます。

資金を「いつ・何に使いたいか」を考えたうえで、自分に合った制度を選びましょう。

ステップ4:金融商品の選定

投資信託や株式などの金融商品は、資産の用途や自分のリスク許容度に合わせて選びます。

例えば「10年以上使わない老後資金なら株式多め」「数年以内に使う予定がある資金なら債券多め」といった考え方が基本です。

株式は価格の変動が大きいぶん長期でリターンを狙いやすく、債券は安定した値動きで短期間でも比較的リスクが小さく済みます。

また、信託報酬(運用管理費)や売買手数料といったコストも見逃せません。

長期運用ではコストの差が最終的な利益に大きく響くため、できるだけ低コストの商品を選ぶことが大切です。

ステップ5:少額からスタートし徐々に拡大

まずは月1万円程度の少額から始め、投資の仕組みや相場変動に慣れることを優先します。

慣れてきたら積み立て額を段階的に増やして、資産の増加ペースを高めることで、目標額の達成を図ることができます。

40歳から投資を始めた場合のシミュレーション

ここでは、積み立て額・運用年数・利回りの違いによって、今後どのくらい資産を築けるかを比較します。

例えば以下は、毎月の積み立て額と利回りによる資産額のシミュレーションです(年利3%/5%を想定)。

| 毎月の積み立て額 | 運用年数 | 年利3%の資産額 | 年利5%の資産額 |

|---|---|---|---|

| 3万円 | 20年 | 約985万円 | 約1,233万円 |

| 3万円 | 25年 | 約1,338万円 | 約1,787万円 |

| 5万円 | 25年 | 約2,230万円 | 約2,978万円 |

| 10万円 | 25年 | 約4,460万円 | 約5,955万円 |

※ 金融庁「つみたてシミュレーター」を使って計算

利回りは、株式や債券などの過去の平均的な成績をもとに見込まれる参考値であり、必ず実現できるものではありません。

目安としては、債券中心なら2〜3%、株式中心なら4〜6%程度を想定すると、どれくらい資産が増やせそうかをイメージしやすくなります。

実際の積み立て額や年数、利回りを入力すれば、将来どのくらい貯まるかを金融庁の「つみたてシミュレーター」で試算できます。

ぜひ活用してみてください。

40歳から投資を始めるときに避けたい失敗例

40歳から投資を始める際に気をつけたいのは、焦りや不安から判断を誤ってしまうことです。

ここでは、実際によく見られる失敗例と、その防止策を紹介します。

(1)感情に流されて売買してしまう

相場が急に動くと、焦って売買しがちです。

その場の雰囲気に流された判断は、結果的に損をしやすく、資産を減らす原因になりかねません。

感情に振り回されないようにするには、あらかじめ一定のルールを決めておくのが有効です。

(2)十分な情報収集をせずに投資する

銘柄や商品の内容を理解せずに購入すると、想像以上に手数料がかかったり、元本が保証されていないことにあとから気づいて後悔したりするおそれがあります。

そうならないよう、必ず公式資料や金融庁・運用会社などの信頼性の高い情報源を確認し、仕組みや特徴、過去の実績を把握してから投資判断を行いましょう。

(3)高リスク商品の一極集中

一つの銘柄や商品に資金を集中させると、値下がり時の損失が大きくなります。

とくに新興国株やテーマ型の投資信託など、値動きが大きい商品では、その影響が顕著です。

まとめ|40歳からでもまずは小さく投資を始めてみよう

40歳から投資を始めるのは決して遅くありません。

40歳では、一般的に定年までに20年以上の期間があり、複利効果をしっかり活かせるためです。

大切なのは、長期・積み立て・分散の3つの基本戦略を押さえ、NISAやiDeCoといった制度を使って中長期の運用を意識することです。

まずは月1万円程度の少額から始めて、慣れてきたら無理のない範囲で積み立て額を調整してみてください。

40歳の今から準備を始めれば、老後に向けた資産形成にも十分間に合うでしょう。