「3週間で身につく日本人が知らないお金の常識」 無料プレゼント!

40代が考える老後資金とは

40代が考える老後資金の懸念は「老後2,000万円問題」が要因とされていますが、そもそもどのような内容なのでしょうか。

ここでは老後2,000万円問題の概要と40代の平均貯金額について紹介するため、自身の貯蓄と比較し、将来と向き合ってみましょう。

(1)貯蓄が必要な老後2,000万円問題

老後2,000万円問題とは、定年後の20年〜30年間の老後資金が公的年金では賄うことができず、約2,000万円近くショートすると金融審議会が発表した問題です。

夫婦の公的年金の収入(約21万円)に対し、毎月の平均支出(26.5万円)を差し引くと一月当たり5.5万円不足する想定です。1年間で66万円、20年で1,320万円、30年で1,980万円にも不足することから老後2,000万円と呼ばれています。

老後になってから2,000万円の収入を得ることは簡単なことではありません。多くの方が貯蓄を切り崩して生活することが想定されます。

実際2,000万円もの貯蓄を保有している方は多いとは言い切れません。総務省が発表している家計調査年報を確認すると、貯蓄2,000万円未満の60歳以上の割合は58.5%にもなり、さらに1,000万円未満は37.1%にも及びます。

そのため多くの方が老後2,000万円問題に直面する可能性が高いとされています。

【参考記事】

老後2000万円問題の対策とは?効率的な老後資金の作り方!

(2)40代の平均貯金額は406万円

「家計の金融行動に関する世論調査[二人以上世帯調査](令和4年)」によると、2021年度における40代の二人以上世帯の平均貯金額は406万円です。老後2,000万円から逆算すると、約1,600万円も不足している方が多いというのが現状です。

しかし人によって貯蓄額は異なるため、一概には言えません。さらに老後の支出額も人それぞれであることから、各家庭毎に必要な老後資金を算出する必要があります。

では具体的にどれくらい老後資金を蓄えておけばよいかを計算する方法を次の項で紹介します。

【参考記事】

40代の貯金はどれくらいが理想?必要な費用と足りない場合の対処方法を紹介

老後資金の計算方法

各家庭によって貯蓄額や収入が異なるため、必要な老後資金にも違いがあります。そのため自身で必要な資金を計算する必要があるため、ここでは計算手順を紹介します。

(1)退職後の支出額を見積もる

退職後は本業の収入がなくなることから支出額を見積もる必要があります。現在の支出などをベースに1年間でどれくらいの金額になるか計算しましょう。

ただし定年後に子どもが独立している年齢であれば、教育費用などが不要となります。なおかつ住宅ローンの返済期間が満期になる場合は、月々の返済額は考慮する必要がありません。

・光熱費

・固定資産税・都市計画税

・保険医療

・交通・通信

・趣味代

もちろん将来の物価高などによって項目ごとの価格が変動しますが、現在の支出額をベースに概算値を導き出します。

算出した金額を老後の生活費と考慮すれば、老後にかかる毎月の出費を把握できます。

(2)年金など退職後に入ってくるお金を把握する

次に、退職後に入ってくる退職金や年金などの収入源の見込み額を計算します。ここでは退職金相場と年金相場を紹介します。

<退職金相場>

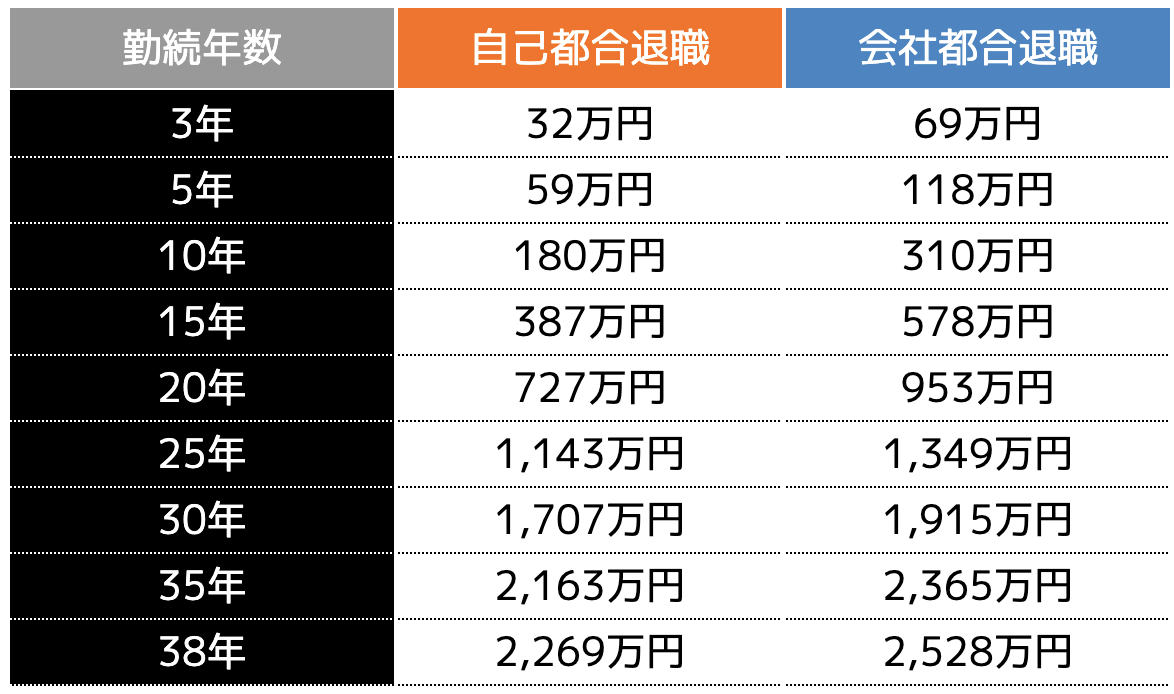

以下の表は、厚生労働省の調査による「大企業」に勤めた場合の退職金相場です。

引用|中央労働委員会「令和3年賃金事情等総合調査(確報)」を参考に弊社作成

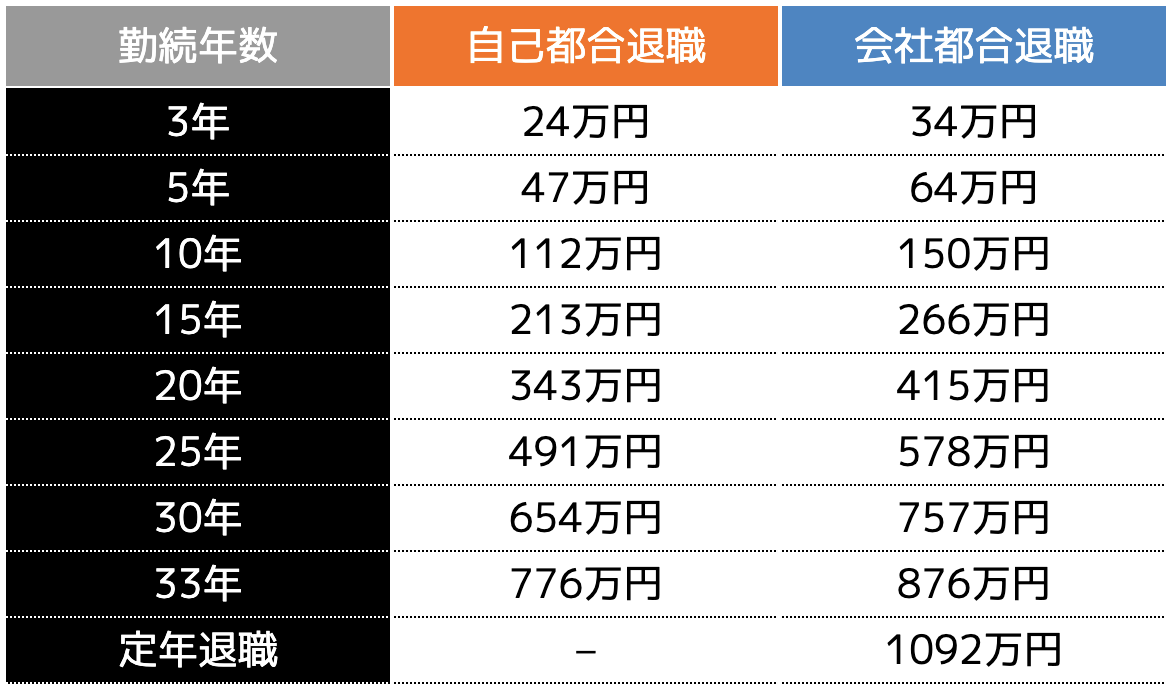

一方、東京都産業労働局が調査した「中小企業」の退職金相場は以下の表の通りです。

引用|東京都産業労働局|「中小企業の賃金・退職金事情」を参考に弊社作成

上記の退職金は目安です。退職金は企業によって異なるため、勤務先の退職金規定で確認しておきましょう。

(3)年金相場

厚生労働省が発表した「令和4年度の年金額改定について」を確認すると、月額年金受給額は以下の表の通りです。

64,816円

・厚生年金(夫婦2人分の老齢基礎年金を含む標準的な年金額)

219,593円

年金受給額は年々減少傾向にあるため、将来的にはさらに減少する場合もあるため注意してください。

さらに支払ってきた年金額によって受給額も変わってくるため、詳しくは日本年金機構のサイトの「ねんきんネット」による「年金見込額試算」を用いて見込み額を計算しておきましょう。

ただし、老後2,000万円問題では公的年金の受給額より支出額の方が大きいため、収入として加味しないようにしましょう。

(4)貯蓄額を加味して老後資金を計算する

最後に現在の貯蓄額を計算しましょう。定年後には貯蓄額が増えている可能性も高いですが、100%とはいいきれません。そのため現状の貯蓄額を考慮して老後資金を計算します。

ここで一例を挙げてみます。

貯蓄:406万円

公的年金:22万円

平均支出:26万5,000円

退職後の生存年数:30年

上記をもとに、必要な老後資金を計算してみましょう。

727万円+405万円=1,132万円

(22万円-26.5万円)×12か月×30年=1,620万円

1,620万円-1,132万円=488万円

上記の例では488万円が不足していることがわかります。さらに退職金が老後資金の大部分をしめており、中小企業などの場合はより多くの老後資金が必要となります。

では不足した老後資金はどのような方法で対策すればよいのでしょうか。次の項では老後資金を蓄える方法を紹介します。

老後資金を蓄える方法

老後資金を蓄える具体的な方法は、「貯蓄」と「資産形成」の2種類挙げられるため、ここでは詳しく解説します。

(1)貯蓄

貯蓄は毎月一定額の金額を貯めるだけでなく、節約などを行って支出を抑えることも含まれます。老後資金を蓄える方法といえば貯蓄をイメージする方も多いですが、効率性が高いとは言い切れません。

定期預金などはメガバンクなどでも0.002%程度。100万円を預けても1年間で20円しか増えません。さらに病気や冠婚葬祭など、大きな支出が発生すれば、貯蓄を使わざるを得ない状況にもなり、老後資金がより不足する可能性も高まるでしょう。

そのため近年では資産形成を行って老後資金を貯めている方が多い傾向にあります。

(2)資産形成

自己資金を使ってお金を増やす投資型の資産形成であれば、平均して年3%〜5%増やすことができます。定期預金と比較しても大きな利率であることから、昨今資産形成をする方が増えています。

また40代の方は、将来的に十分な年金を受給できるとは限らない「年金需給問題」に該当する可能性も高いことから、自身で老後資金を貯めておく必要があります。

では具体的にどのような方法があるのかを、次の項で解説します。

40代におすすめな資産形成方法

40代から始めても老後資金の備えにできる資産形成方法を3つ紹介します。

(1)つみたてNISA

つみたてNISA(つみたてにーさ)とは「少額投資非課税制度」と呼ばれる税制優遇制度の1つです。毎月専用口座から金融商品を自動的に買い付け、運用利益や配当金を受け取ることができますが、利益に関しては税金が課せらない特徴があります。

つみたてNISAは年間で最大40万円の掛金を積み立てることで、長期間で大きな利益にすることができます。平均して2%〜8%の利回りであるため、年間40万円を20年間積み立てると、利回り5%で運用益は1,400万円にもなります。

そのため老後資金の不足を解消する資産形成方法として注目されています。また2024年度より年間掛け金が120万円まで引き上げされるため、老後資金はおろか趣味のお金などにも使うことができるでしょう。

ただしつみたてNISAは元本保証されているわけでないため、万が一損失が発生しても生活に支障をきたさない程度の資金で始めることが大切です。

【参考記事】

2024年NISA改正のポイントをわかりやすく解説!新NISAで何が変わる?

(2)iDeCo

iDeCo(いでこ)とは個人型確定拠出年金のことを指します。

日本では加入することが義務化されている国民年金や厚生年金とは別に、任意で加入できる私的年金があります。iDeCoは私的年金の一つであり、自身で掛金を決めて運用することができます。

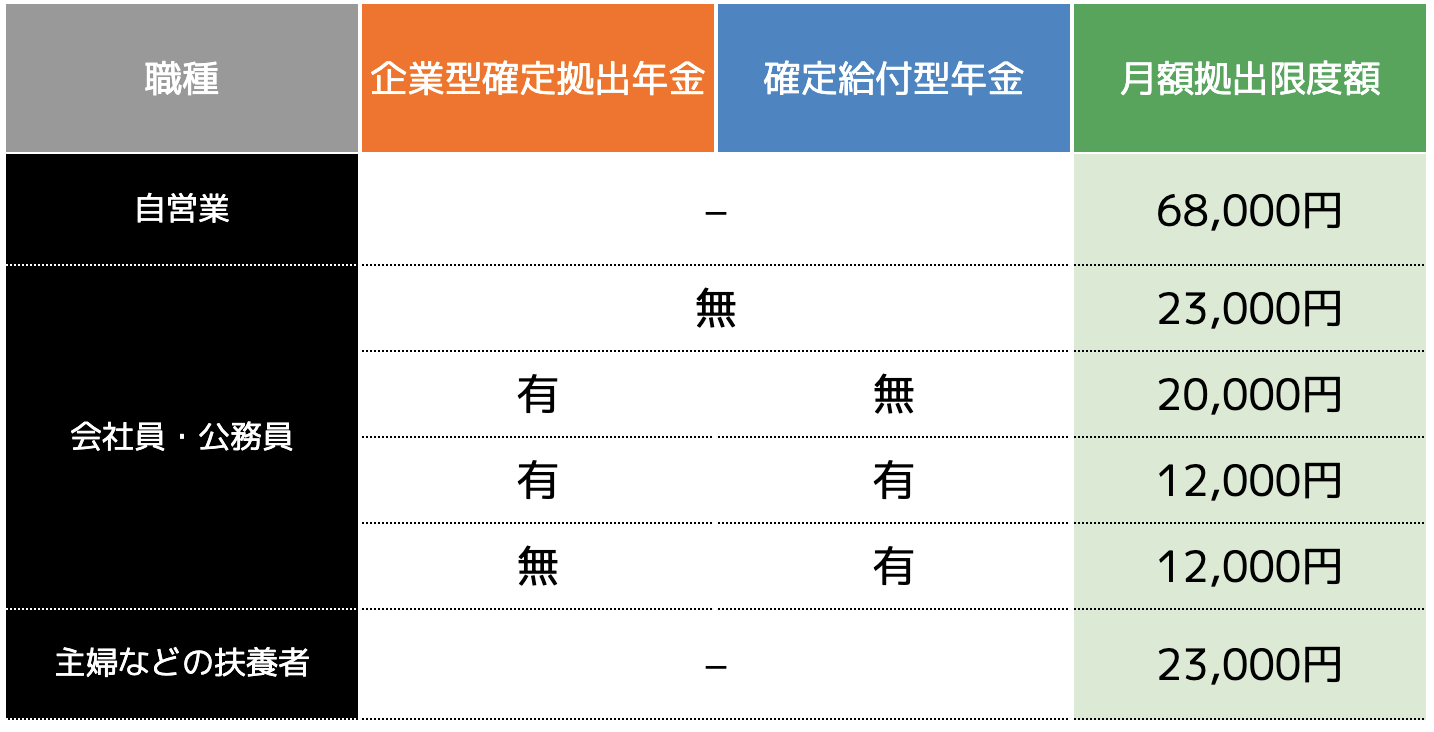

iDeCoの掛け金は5,000円から始めることができ、上限は職業や企業年金制度によって以下の表の通り定められています。

掛金が大きくなるほど、将来得られる利益が高くなり、なおかつ毎月の掛金は全額所得控除できるため、会社員の方であっても所得税や住民税の節税にもつながります。また運用益に関しても非課税なメリットがあります。

ただし、iDeCoは原則60歳になるまで引き出すことができません。そのため40代の方は約20年間運用し続けることになります。とはいえおおよそ3.5%が平均利回りであることから、安定的な利益を生み出す資産形成方法として人気が高いです。

【参考記事】

iDeCoとは?メリット・デメリットをわかりやすく解説!

(3)投資信託

投資信託(とうししんたく)とは、複数の投資家から集めた資金を運用の専門家が投資・運用を行い、得た成果を投資家に分配する金融商品のことを指します。

投資や資産形成は専門的な知識が求められますが、専門家が投資先の選定などを行ってくれるため、初心者の方でも安心して始めることができます。

投資信託は100円から始めることができますが、資金が小額であるほど得られる利益が少なくなります。1年間の平均利回りは3%〜5%前後であるため、老後資金を考慮すると、毎月数万円程度の掛け金は必要です。

具体的にどれくらいの資金を投資信託で運用すればよいか気になる方は、金融庁の資産運用シミュレーション で「毎月の積立金額」「積立期間」「利回り」を入力すれば将来の運用益を算出することができるため、不足している老後資金から逆算して掛金を計算してみましょう。

40代が資産形成を始める際の注意点

3つの資産形成方法を紹介しましたが、すぐに始めると損失が生まれて老後資金が貯まらない可能性も高まります。そのため以下の3点に注意してから始めましょう。

(1)リスクを考慮する

資産形成の多くは、元本割れするリスクや損失が続くリスクが伴うことを理解しておかなければいけません。100%資金が増える保証はないため、多くの資金を運用すると損失額も大きくなるため注意する必要があります。

リスクを回避するためには、分散投資を行っておくことです。一つの投資だけに資金を運用すると、損失が生じた時の金額も大きくなります。しかし3つや4などに分けて資産形成を行っておくと、最小限の損失に抑えることが可能です。

資産形成は為替や株価、金利などによって大きな利益が得られる一方、大損失が生じる可能性も高いです。そのため分散投資を行い、最低限の損失で済ませるような工夫が求められます。

(2)資産形成の基礎を身に付ける

資産形成を始める前に基礎知識を身に付けることが大切です。知識もなく始めると、正しい運用ができず「思ったより資金が増えない」ということにもなりかねません。

とはいえ、基礎知識と一言で言ってもさまざまなことを学ぶ必要があります。資産形成方法別の特徴はもちろん、資金管理やリスク、運用期間など多数あるため、正しい専門家から学ぶことが大切です。

(3)専門家に相談してから始める

資産形成は独学で学ぶと誤った知識を身に付けたまま始めてしまう可能性も高くなるため、専門家に相談してから始めることをおすすめします。

近年ではネットで資産形成の方法が掲載されていますが、正しい知識とは限りません。また投資詐欺なども多発していることから、専門家に相談して学ぶことが大切です。

ココザスでは「これから資産形成を始めたい」という方に向けて定期的なセミナーを実施しており、正しい資産形成の方法を紹介しております。

またマンツーマンで資産形成のサポートを行っているため、初心者の方でも安心して始めることができます。これから資産形成を始めたいという方はぜひ一度ご相談くださいませ。

まとめ

40代は老後2,000万円問題の観点から貯蓄が足りていない可能性が高いです。そのため自身でいくら必要であるかを算出する必要があります。

不足している方は資産形成などを行い老後資金を蓄えておく必要があります。本記事では3つの方法を紹介しましたが、その他にもさまざまな方法があるため、専門家に相談して自分に合った方法を見つけるようにしましょう。