そもそもNISAとは

1999年にイギリスで導入された個人貯蓄口座ISA(Individual Savings Account=個人貯蓄口座)をモデルにして、2014年1月から日本で始まった制度です。

日本版のISAとしてNISA(Nippon Individual Savings Account=少額投資非課税制度)と呼ばれています。

NISAのメリットは、投資した運用益が非課税になることです。

そもそも、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益(キャピタルゲイン)や受け取った配当(インカムゲイン)に対して、約20.315%(※)の税金がかかります。

※ 所得税及び復興特別所得税15.315%、住民税5%

しかし、NISAでは、非課税のNISA口座内で、毎年購入した金融商品から得られる収益が非課税になります。

少額の投資が非課税になる制度がNISA(にーさ)です。

参考|国税庁「株式・配当・利子と税」

NISAの種類

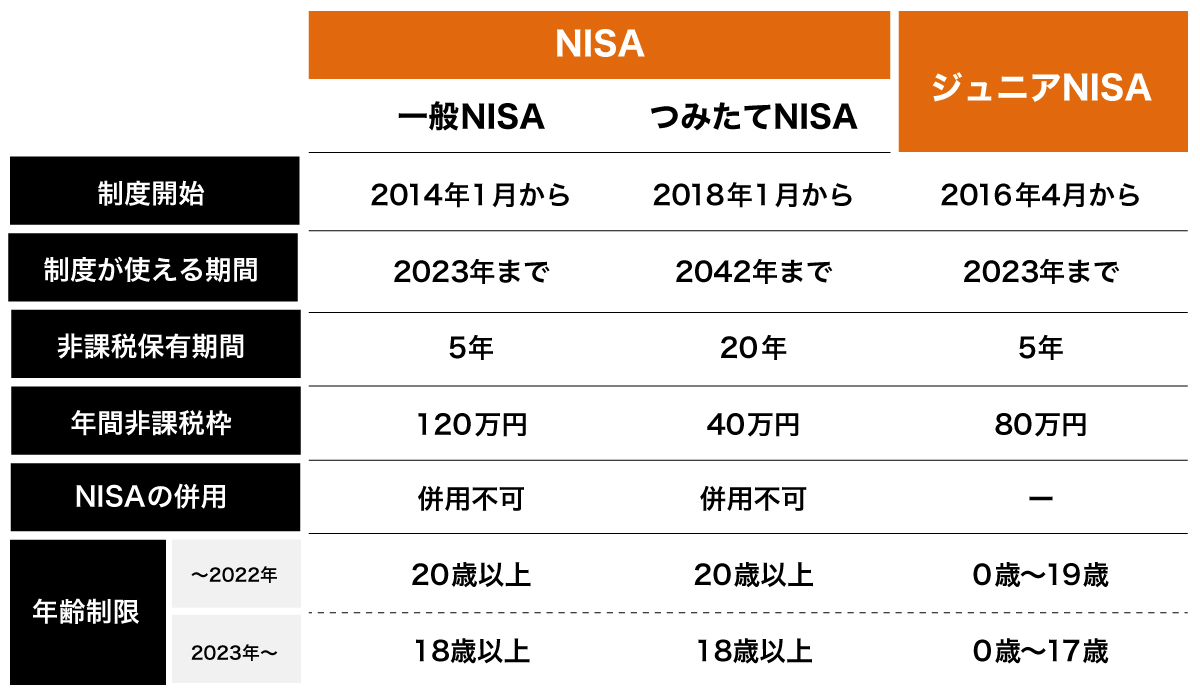

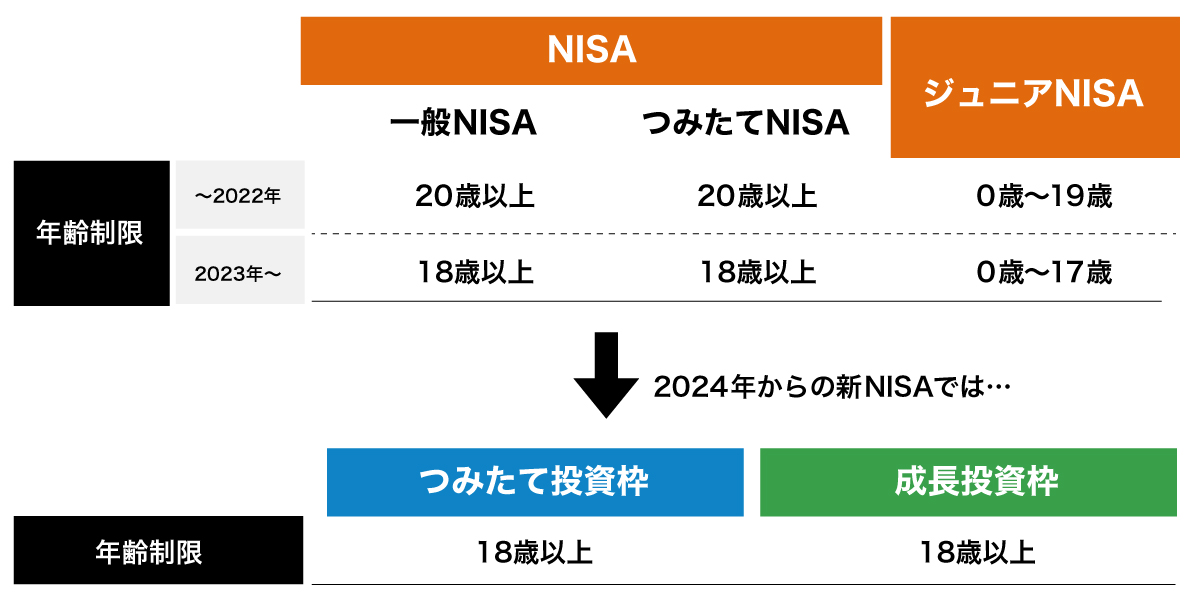

2022年12月執筆時点のNISAには、一般NISA、つみたてNISA、ジュニアNISAの3種類があります。

参考|金融庁「NISAとは?」を元に弊社作成

2024年からのNISA改正ポイント

2024年からの実施予定の新NISAは、とても使い勝手が良いものとなっています。

大幅に改正があったので、ぜひ内容を押さえておきましょう。

まず、これまで制度化されていたジュニアNISAは2023年末で制度が終了となります。

2024年以降は「成長投資枠新NISA」と「つみたて投資枠NISA」の2種類のみになります。

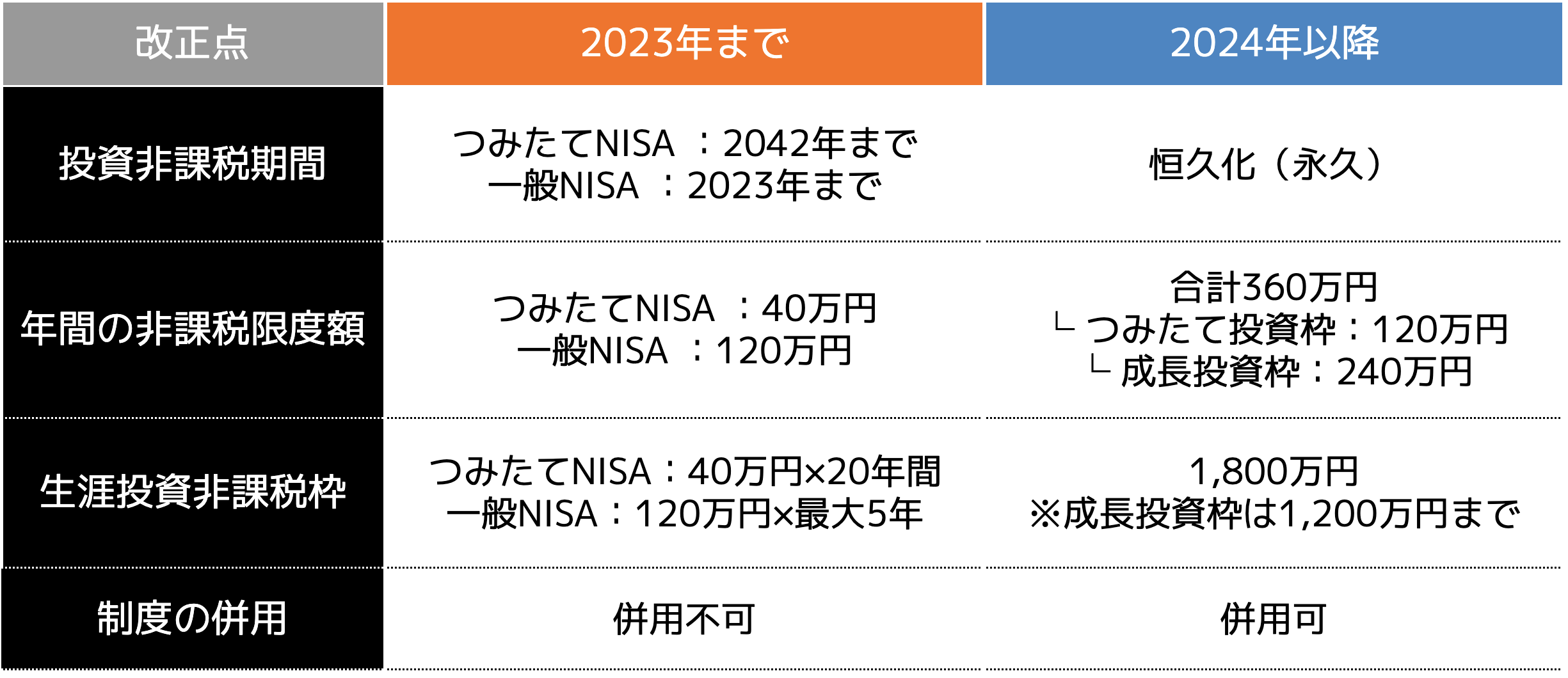

NISA制度の改正点は次の通りです。

次に改正のポイントを順に解説していきます。

(1)旧NISA制度と新NISA制度の併用が可能

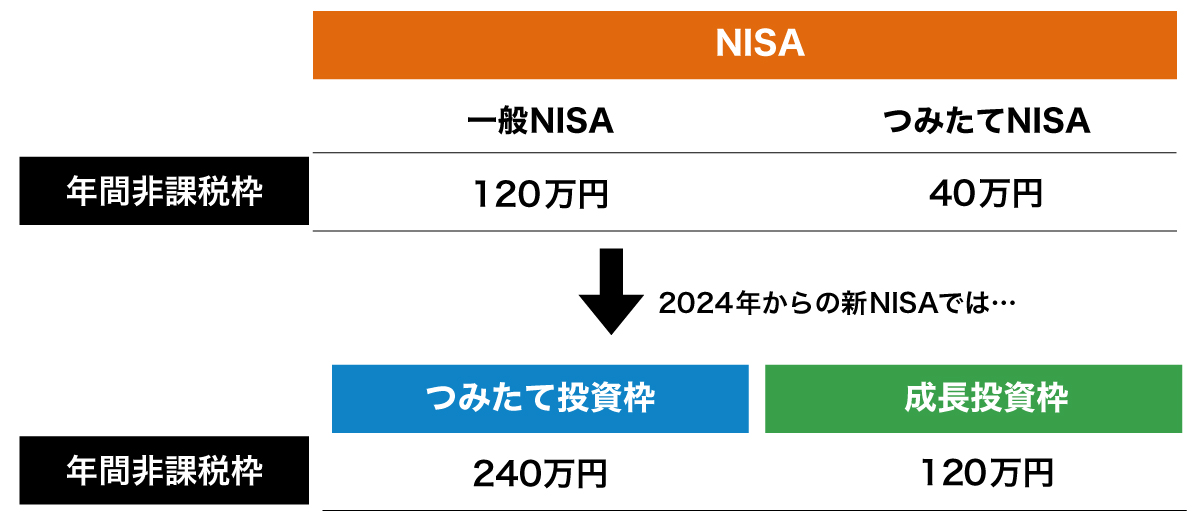

2023年までの旧NISAでは、一般NISA(非課税年間限度額120万円)とつみたてNISA(非課税年間限度額40万円)の併用ができませんでした。

しかし、新NISAでは、つみたて投資枠は年間120万円までに加え、成長投資枠は年間240万円まで投資ができます。

しかも、併用が可能となったため、2つ合わせて年間合計で360万円まで投資できるようになるのです。

また、新旧NISAが併用できる点もメリットです。

既に旧制度の一般NISAを利用している場合でも、これとは別枠で新NISA(つみたて投資枠と成長投資枠の合計)として年間1,800万円までの非課税限度額が付与されます。

例えば、2023年に一般NISAを利用した場合は、新NISAの限度額の1,800万円に合わせて、1,920万円まで非課税限度額が広がるのです。

現在、旧NISAで投資している人や、2023年に旧制度で資産形成をしたい人には朗報でしょう。

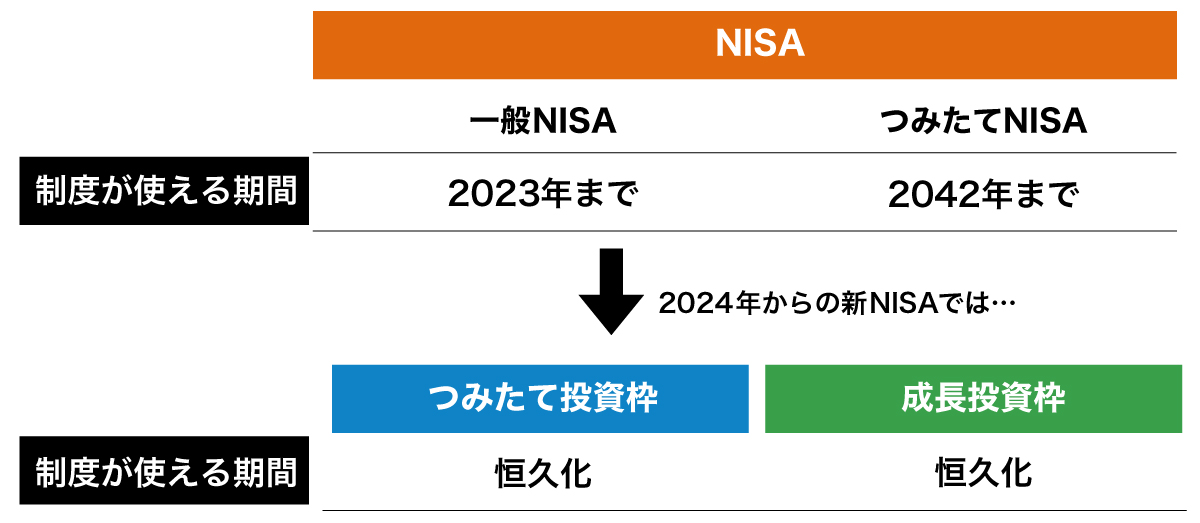

(2)非課税期間が恒久化

これまでの旧制度では、 一般NISAは2023年末まで、つみたてNISAは2042年末までと期間が決められていました。

しかし、新NISAでは非課税期間が恒久化されます。

つまり、いつからでも投資がはじめられ、保有期間にも縛りがないので、長期運用が容易となったのです。

また、期間が無期限になることで、これまで年ごとに必要だったロールオーバー(非課税口座の資産を引き継ぐこと)の手間が必要なくなるのもメリットでしょう。

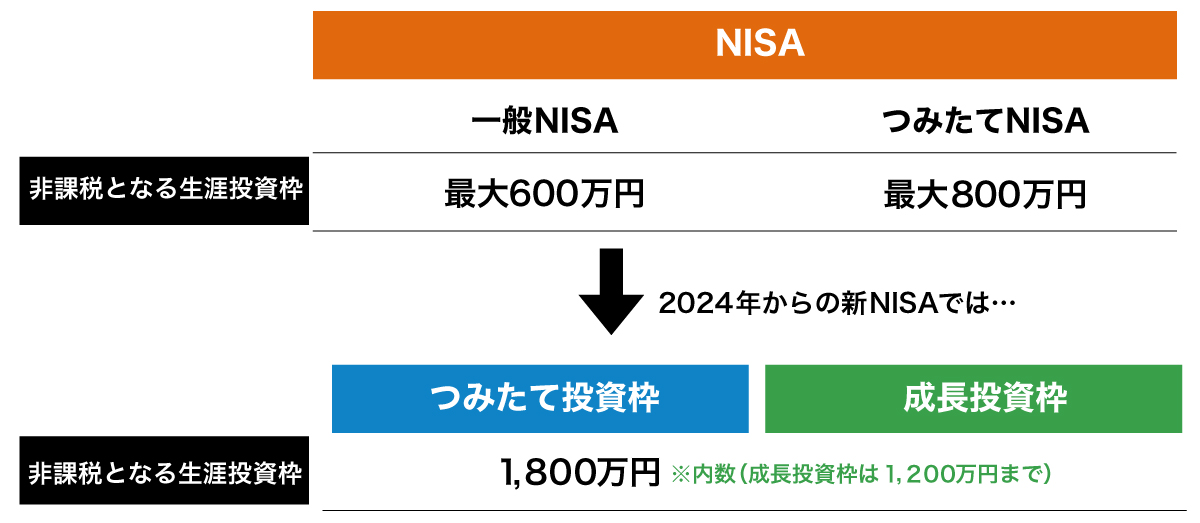

(3)生涯非課税投資枠は1,800万円(売却後は非課税枠が復活も)

新NISAでは、1人あたりの生涯を通じての非課税限度額が1,800万円に設定されました。

これは、1人が生涯に資産運用できる元本の金額が、1,800万円まで税金が課せられないことを意味します。

非課税枠は取得価額で管理されるので、持っている資産の価値が上がったり配当収入が上がったりしても、枠には時価評価や運用益は影響しない点も押さえておきましょう。

ここでは、非課税限度額の内訳と非課税枠の復活について解説します。

1:生涯投資枠の内訳

生涯投資枠1,800万円の内訳には、成長投資枠が1,200万円までとする制限があるのが特徴です。

たとえば、次のような投資の組み合わせが考えられます。

例:成長投資枠200万円とつみたて投資枠1,000万円

例:つみたて投資枠だけで、1,800万円

成長投資枠のみで1,200万円を超えられない点だけ注意しましょう。

投資は複利で効果を発揮するので、早く運用をはじめるほど資産形成のメリットがあります。

たとえば、理論的には年間360万円ずつ積み立てれば最速5年で枠を使い切れるので、余裕があれば早めに使い切った方が良いでしょう。

また、つみたてNISAでは、毎月同じ金額を積み立てる「ドルコスト平均法」が向いているため、1,800万円の枠をすべて使ってインデックスファンドでこつこつ積み立てする方法も良いでしょう。

2:非課税枠が復活

生涯非課税枠は、新NISAで取得した金融商品を売却すると枠が復活するのも大きなポイントです。

今回の改正で1,800万円とされた生涯非課税枠は、取得価額で管理されます。

これによって、金融資産を売却して元本の枠が減少したとき、その空いた枠内で再び投資できるのです。

たとえば、子育てや進学で一時的に資金が必要になった場合、運用している商品の一部を換金するとその分、非課税枠に余裕が生まれます。

この空いた枠を再度利用して、再度、非課税で投資ができるのです。

ただし、非課税枠は同じ年度内では復活しないので、翌年まで待つ必要がある点には注意しましょう。

成年年齢の引き下げによる年齢制限の変更

2024年のNISA改正でNISA制度を活用できる年齢に変更はありません。

しかし、明治時代から成人の年齢は20歳と定められていましたが、2022年4月1日に民法の改正があり成人の年齢が20歳から18歳に引き下げられました。

そのため、一般NISA・つみたてNISAの口座開設は今まで20歳以上が対象でしたが、2023年1月1日以降の新規開設については18歳以上の方もができるようになります。

また、ジュニアNISA(※2023年で制度が終了)の年齢制限にも変更があります。

今までは0歳〜19歳が対象でしたが、18歳以上は一般NISA・つみたてNISAの口座開設ができるようになるため、ジュニアNISAの対象が0歳〜17歳となります。

まとめ

2024年からスタートする新NISAでは、非課税で投資できる期間や投資可能枠が拡大されます。

新旧NISAが併用できたり、1,800万円の生涯非課税限度額を再利用できたりする点も魅力です。

非常に使い勝手のよい制度が出てきた一方、どの金融商品で資産形成するかが重要となってきます。

また、金融商品の選択や組み合わせは、取扱会社によって条件が異なります。

そのため、できるだけ自分に合った条件やサービスを提供してくれる金融機関の金融商品でNISAをはじめるのがおすすめです。

つみたてNISA活用術を学ぼう

つみたてNISAで悩む点の1つが「何を選べば良いのか?」ということ。

つみたてNISAの特性を知った上で相性がいい投資信託を選ぶべきなのですが、そこが難しいですよね。

ココザスの無料オンラインセミナーでは、様々な投資信託の特徴をご紹介。

それを踏まえ、つみたてNISAを最大限に活かすための投資信託選びが学べます。

気軽にご参加ください。