NISAとつみたてNISAを解説

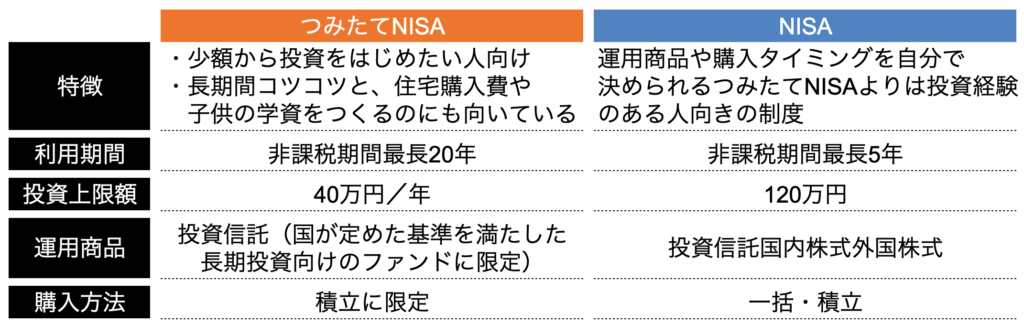

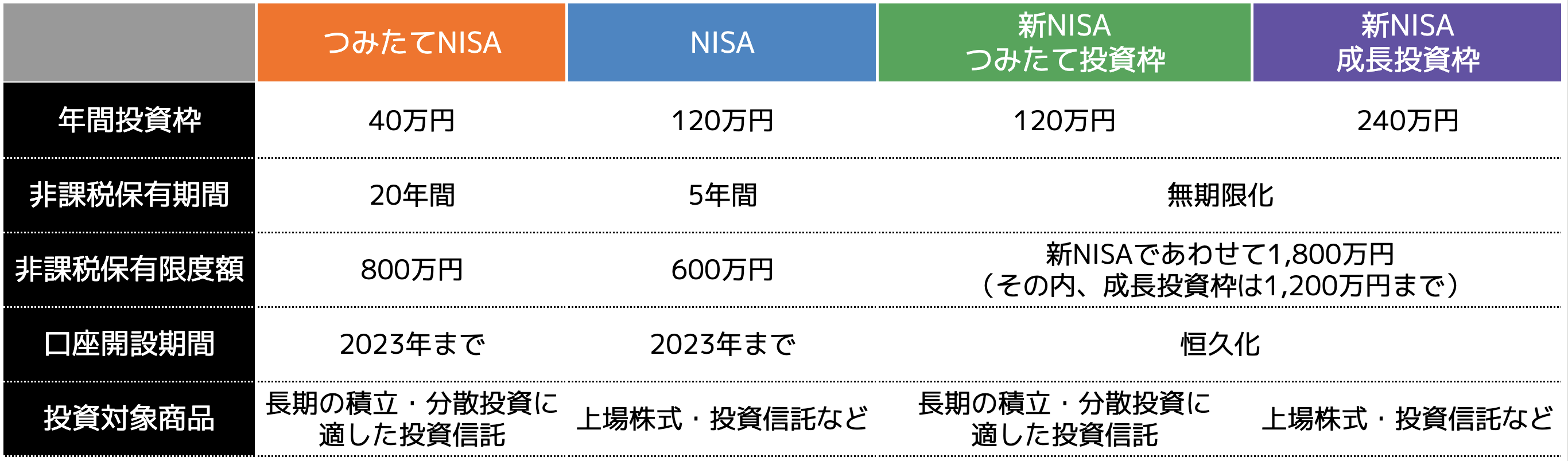

NISAには、利用できる期間や商品が異なる「NISA」と「つみたてNISA」の2種類がありますが、併用はできずどちらか一方を選択する必要があります。

共通点として、大きなメリットは下記2つです。

(1)いつでも引き出せる

(2)運用益の全額が非課税

以下にそれぞれの特徴を分かりやすく表にまとめました。

つみたてNISAはこんな人にオススメ

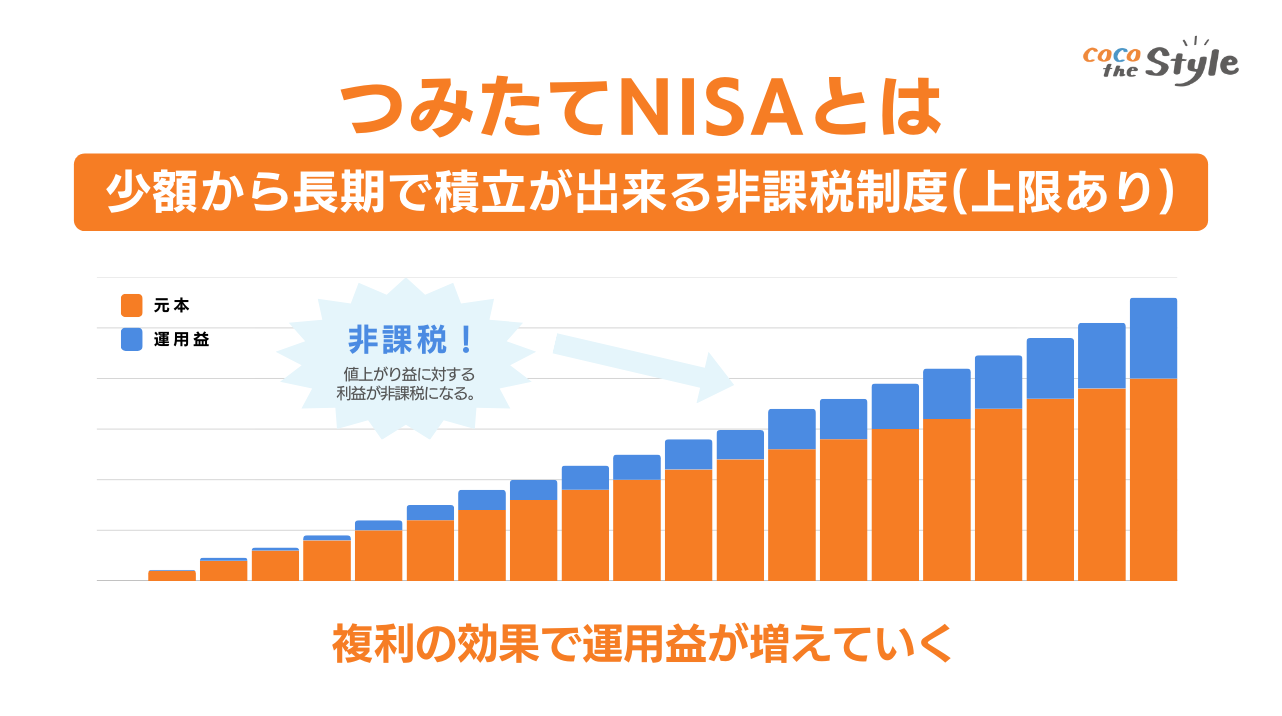

つみたてNISAは、少額から始められる非課税の投資制度です。

国が運用商品を低コストに限定し、投資初心者から上級者まで、幅広い年代の方々が利用しやすい仕組みになっています。

この制度の特徴は、職業や年齢による制限がなく、20年間の非課税長期投資が可能(20歳未満を除く)であることです。

選択できる投資信託は国の基準を満たしたものだけで、換金も自由にできるため、初心者にも扱いやすいです。

NISAはこんな人にオススメ

NISAは、少額から投資を始められる非課税投資制度で、自由度の高い運用が特長です。

積立に限定されず、自分のタイミングで商品を購入することができます。

NISAの非課税期間は最長5年間で、毎年120万円(最大600万円)まで投資可能です。

投資信託など投資による利益が税率0%となるため、初心者でも取り組みやすいのが魅力です。

車の購入など、近い将来の目標がある方もNISAはおすすめです。

必要になった時に自由に取り崩せるので、目標に向かって計画的に運用することができます。

NISAやつみたてNISAのメリットを紹介

NISA、つみたてNISAのメリットを、共通のメリットおよびそれぞれのメリットと、順番に解説します。

NISAとつみたてNISAの共通のメリット

NISAとつみたてNISAの共通のメリットは以下の3つです。

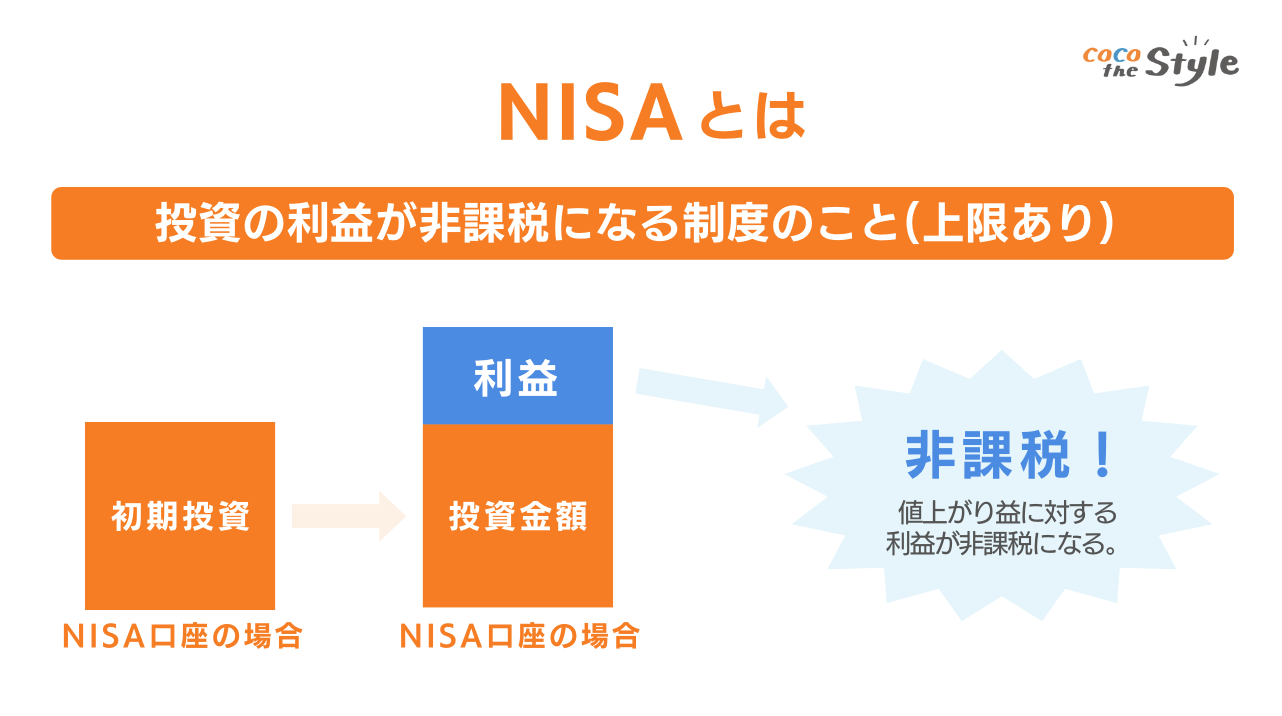

1:非課税利益

通常、投資利益に20.315%の税金がかかりますが、

NISAを利用すると、この税金を支払う必要がありません。

これにより、複利効果を享受し、資産を増やすチャンスが広がります。

2:確定申告不要

NISA口座での利益は非課税所得であるため、確定申告の必要がないので手間がかからず便利です。

3:いつでも換金して引き出すことが可能

たとえば、一般NISAを利用して年間120万円投資し、良いパフォーマンスを収めた場合、その利益は全て自分のものとなります。また、その利益をさらに運用に回せば、資産をさらに増やすことができます。

<注意点>非課税対象は新規取引分のみで、既存の課税口座からNISA口座への資産移管はできません。

NISAのメリット2選

つみたてNISAと異なり、積立に限定されず自分のタイミングで商品を購入することができます。

NISAの非課税期間は最長5年間で、毎年120万円(最大600万円)まで投資可能です。

投資信託など投資による利益が全額が非課税となるため、初心者でも取り組みやすいのが魅力です。

メリットはこちらです。

1:商品の選択肢が豊富

2:年間120万円と投資できる金額が多い

これらの特長は、自分で投資のタイミングを決めたい方や、資金が十分にありすぐに運用を始めたい方に最適です。

必要になった時に自由に取り崩せるので、目標に向かって計画的に運用することができます。

一方で注意点は以下の2点です。

2:非課税期間の累計投資上限額がつみたてNISAと比べると少ない

これらの点を考慮して、自分の投資スタイルに合った運用を計画することが重要です。

NISAは投資経験者から初心者まで幅広くおすすめの制度です。今すぐ始めれば、将来への投資が今以上に楽しく、効果的になるでしょう。

つみたてNISAのメリット3選

つみたてNISAは、国が運用商品を低コストに限定し、投資初心者から上級者まで、幅広い年代の方々が利用しやすい仕組みになっています。

20年間の非課税長期投資が可能です。

選択できる投資信託は国の基準を満たしたものだけで、換金も自由にできるため、初心者にも扱いやすいです。

メリットは以下の通りです。

1:少額から始められる

投資は初めての方でも、少額から試してみること可能

2:無理なく長期運用

月々の積立で、コツコツと長期に渡って運用可能

3:老後資金の準備

iDeCoに加入できない方でも、老後の資金を準備する手段として活用可能

例えば、未経験者が月々1万円を積み立て投資を始めた場合、つみたてNISAを使えばその利益が非課税になります。これによって、将来の資金作りや老後の準備がより効率的に行えます。

一方で注意点は以下の2点です。

選択肢は少ない

2:年間非課税投資枠が40万円

通常のNISAと比較して少ないので、計画的な運用が求められる

つみたてNISAは、投資初心者から経験者まで、無理なく長期に渡ってお金を増やしていくための非常に便利な制度です。将来のためにお金を貯めながら増やしていきたい方に、特にお勧めします。

【これまで以上のメリットとは?】2024年1月から始まる新NISAを解説

2024年1月からスタートする新NISAは、「長期」および「積立」の二つの特徴を兼ね備えています。そのメリットを理解することは、私たちの資産運用における第一歩と言えるでしょう。

新NISAの特徴をこれまでのNISA・つみたてNISAと比較して表にまとめました。

<注意点>

・対象年齢はすべて18歳以上です

・新NISAのつみたて投資枠と成長投資枠は併用可能です

参考|金融庁「新しいNISA」

新NISAのメリット・注意点

新NISAの特徴・メリットは下記2点です。

(1)長期積立の効果アップ!非課税期間が無期限に

非課税保有期間が無期限になったことが特筆されます。これにより、NISAを開始するタイミングによって非課税メリットを最大限享受できないという問題が解消され、長期目線での運用がしやすくなります。

(2)積立金も年40万円から大幅アップ!つみたて投資枠の年間投資枠の引上げ

新NISAのつみたて投資枠で年間120万円、毎月最大10万円まで積み立てが可能となりました。これは現行のつみたてNISAの年間40万円、毎月約3万3千円と比べて大幅な増額です。さらに非課税限度額も1,800万円と、現行のつみたてNISAの2倍以上、一般NISAの3倍となり、非課税で積み立てできる額が大幅に増えました。これにより、特定口座などで積立を行っていた方も、新NISAが始まれば全て非課税枠で運用できるケースが増えます。

しかし、新NISAの利用にあたって注意すべき点もあります。

現行NISAと新NISAは別の制度であり、既存のNISAで運用している資産を新NISAにそのまま移管することはできません。

(2)新NISAで購入できる商品には条件がある

新NISAで購入できる商品は制限があり、全ての商品が選択できるわけではありません。特に、成長投資枠では、現行の一般NISAで購入できた商品数と比較すれば、大きく数が減ることが想定されます。

新NISAは、これまで以上のメリットを提供する、新しい資産運用の道具です。

より長期的な運用と大きな投資枠が可能になり、資産形成を考える方にとって非常に魅力的な制度となっています。

【将来どうなる?】新NISAで具体的な金額シミュレーション

ここでは、具体的に新NISAを使うとどうなるのか?シミュレーションを通して、その効果を見ていきましょう。

下記に具体例を7例提示します。例を参考にあなた自身の理想の投資スタイルをイメージしてみてください。

費用:年率5%、15年間で毎月50,000円を積み立てる

元本900万円(月50,000円×15年間)が約1,336万円になる

費用:年率6%、20年間で毎月70,000円を積み立てる

元本1,680万円(月70,000円×20年間)が約3,234万円になる

費用:年率4%、10年間で毎月150,000円を積み立てる

元本1,800万円(月150,000円×10年間)が約2,208万円になる

費用:年率7%、25年間で毎月60,000円を積み立てる

元本1,800万円(月60,000円×25年間)が約4,860万円になる

費用:年率6%、20年間で毎月75,000円を積み立てる

元本1,800万円(月75,000円×20年間)が約3,465万円になる

費用:年率7%、15年間で毎月100,000円を積み立てる

元本1,800万円(月100,000円×15年間)が約3,170万円になる

費用:年率6%、15年間で毎月100,000円を積み立てる

元本1,800万円(月100,000円×15年間)が約2,908万円になる

上記シミュレーションは金融庁の「資産運用シミュレーション」で簡単に試してみることができます。ぜひあなた自身の目的や年齢・運用期間を設定し、シミュレーションしてみることをおすすめします。

まとめ【初心者はまずはつみたてNISAをはじめてみよう!】

本記事を読んで、あなたもさっそくNISAをはじめてみませんか?

目的や運用期間に応じて資産を増やしていきましょう。

「口座の開き方などよく分からない!どうすればいいの?」という人は、ぜひココザスにお問い合わせください。専門のコンサルタントが、あなたの疑問や質問に適切かつ丁寧にお応えします。すぐにNISA口座を開設し、資産運用を開始することができますよ。

ココザスには以下の3つの魅力があります。

・ワクワク、生きるという理念

・様々な投資商品を取り扱う

これらの魅力から、ココザスは「資産運用の相談」において、皆さんが安心して一歩を踏み出せる提案・サポートを行います。

資産運用を通して「ワクワク、生きる」人生を実現するために、ぜひココザスへの相談をご検討ください。