「3週間で身につく日本人が知らないお金の常識」 無料プレゼント!

老後資金と合わせて考えておきたい将来かかる費用

30代は老後資金だけではなく、さまざまな支出に備える必要があります。将来的な費用は子どもの数や取得する住宅の種類などによって異なりますが、おおよそ1,000万円〜2,000万円前後が必要です。具体的にどのような項目にいくらかかるのかを紹介します。

(1)教育費用

教育費用は子どもが幼稚園から高校または大学まで卒業するための費用を指し、おおよそ1人あたり「550万円〜1,000万円超」必要となります。

文部科学省が発表した「平成30年度子供の学習費調査の結果について」を確認すると、公立に入学し続ければ、おおよそ550万円です。一方私立になると最大で1,830万円近い教育資金が必要です。

さらに大学に入学した場合、おおよそ400万円〜500万円前後の費用が必要です。医学部に通うと、約4倍の2,000万円近い費用にもなりかねません。

入学する学校によって教育費用はかわりますが、決して安い価格ではありません。学費が払えなくて学校に通えないということにならないためにも、30代のタイミングで教育費用を貯めておくことが必要です。

【参考記事】

子どもの教育資金はいくら必要?学費の平均費用やその他教育費用を徹底解剖!

(2)結婚・出産費用

結婚費用と出産費用を合計すると、おおよそ500万円から550万円の費用が掛かります。そのうち自己負担額は約260万円です。

ゼクシィ「結婚トレンド調査2020」によると、婚約から新婚旅行までにかかった費用総額は約470万円でした。ご祝儀総額の平均は227.8万円であることから、自己負担額は約250万円であることがわかります。

出産費用に関しては、厚生労働省の「第136回社会保障審議会医療保険部会議事次第」を確認すると、52万円が平均価格です。ただし国の補助金として出産育児一時金の42万円が給付されることから、自己負担額は10万円になります。

(3)住宅費用

マイホームを取得する方は、住宅ローンを借入する方がほとんどですが、毎月の返済と購入時の自己資金をねん出する必要があります。

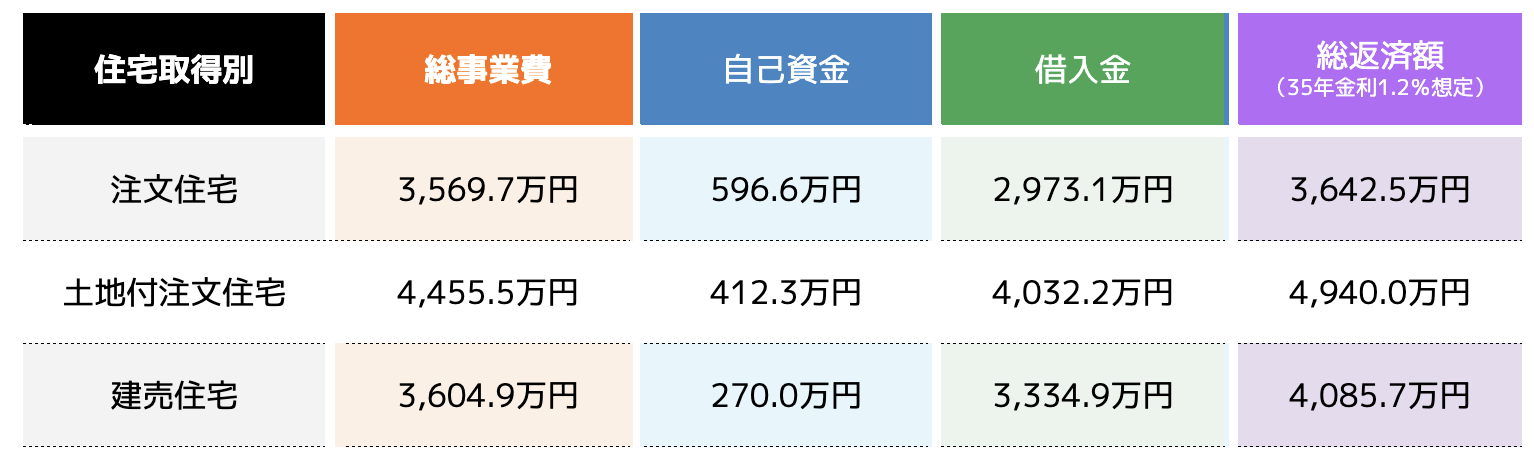

以下の表は2021年度のフラット35の利用者を集計した住宅取得別の建築費用と借入金、自己資金の全国平均金額を表したものです。

マイホームを購入する際には自己資金として300万円から600万円前後必要です。さらにローンの返済も行っていかなければいけず、毎月約9万円〜12万円前後の金額を35年間支払い続けることになります。

【参考記事】

住宅購入の虎の巻!ライフプランとマイホーム資金計画を徹底解説!

資産形成と一緒に考え直す3つのお金

30代を超えるとさまざまな支出が必要となります。そのため資産形成などを行って貯蓄する方も多いですが、それ以前に、以下の3つのお金に関する項目を見直してみましょう。

(1)固定費

いくら資産形成で貯蓄を多くしても固定費などの支出が大きくなればプラスマイナスゼロになるため、見直しする必要があります。固定費とは主に以下の項目が挙げられます。

・食費

・光熱費

・家具、家事用品

・被服及び履物

・保険医療

・交通、通信

・教育娯楽費

・その他の支出

総務省統計局が公表した「家計調査2021年度」によると、単身者の月平均支出額は15.5万円となっています。2人以上の世帯の場合、月平均支出額は約25万円です。固定費は人によって異なりますが、少ないほど支出額が減るため見直ししましょう。

具体的にはスマホを安い携帯キャリアに変更したり、日々の節電を意識したりするだけで大きく変わります。また高い保険料を支払っている方は保険の見直しも固定費の削減につながります。

(2)給与収入

30代の平均給与収入は民間給与実態統計調査を確認すると、約430万円となりますが、今の収入を比較して少ない場合は、収入アップのための転職を検討しても良いでしょう。

仮に配偶者が専業主婦となった場合、毎月の収入は一人だけとなります。しかし2人以上の世帯の場合の月平均支出額と住宅ローンを考慮すると以下の表の通り、ほとんど不足することにもなりかねない状態になります。

430万円

・住宅ローン

108万円〜144万円

・固定費の年間平均支出額

300万円

ましてや子どもが生まれて教育費用が支払えない状態となります。そのため家族が出来た段階で給与収入を上げるための転職を考えるのも1つの選択肢です。

もちろん昇進を狙うのも良いですが、給与面だけに着目すると、即座に昇進できるものではないうえ、年功序列の企業もあり、勤め先によっては大きく増えない可能性も高いです。

昨今では転職サイトも数多くあり、自分の経験を生かした業種に勤めることも可能です。家族の生活のためにも今の給与収入を見直し、転職を検討してみても良いでしょう。

(3)貯蓄

30代の平均貯蓄額は単身者の場合は638万円、二人世帯の場合は498万円です。今の貯蓄と比較してみてもよいでしょう。

もちろん貯蓄が多ければ老後資金などの備えになりますが、少ない方もたくさんいらっしゃいます。しかし資産形成を行えば、少ない貯蓄の方でも老後資金に備えることが可能です。

次の項では具体的な方法について紹介します。

【参考記事】

ライフプランの見直しって必要?見直しのタイミングとポイントまとめ!

初心者でも取り組みやすい!投資信託で始める資産形成

先程の3大支出でも説明した通り、将来的に大きなお金が必要となるため、今の給与収入では足りない方がほとんどです。また30代の平均年収や貯蓄に対して満たしていない方も多いのではないでしょうか。

そこで、ここでは30代におすすめの資産形成方法を3つ紹介します。

(2)iDeCo

(3)その他の投資信託

(1)つみたてNISA

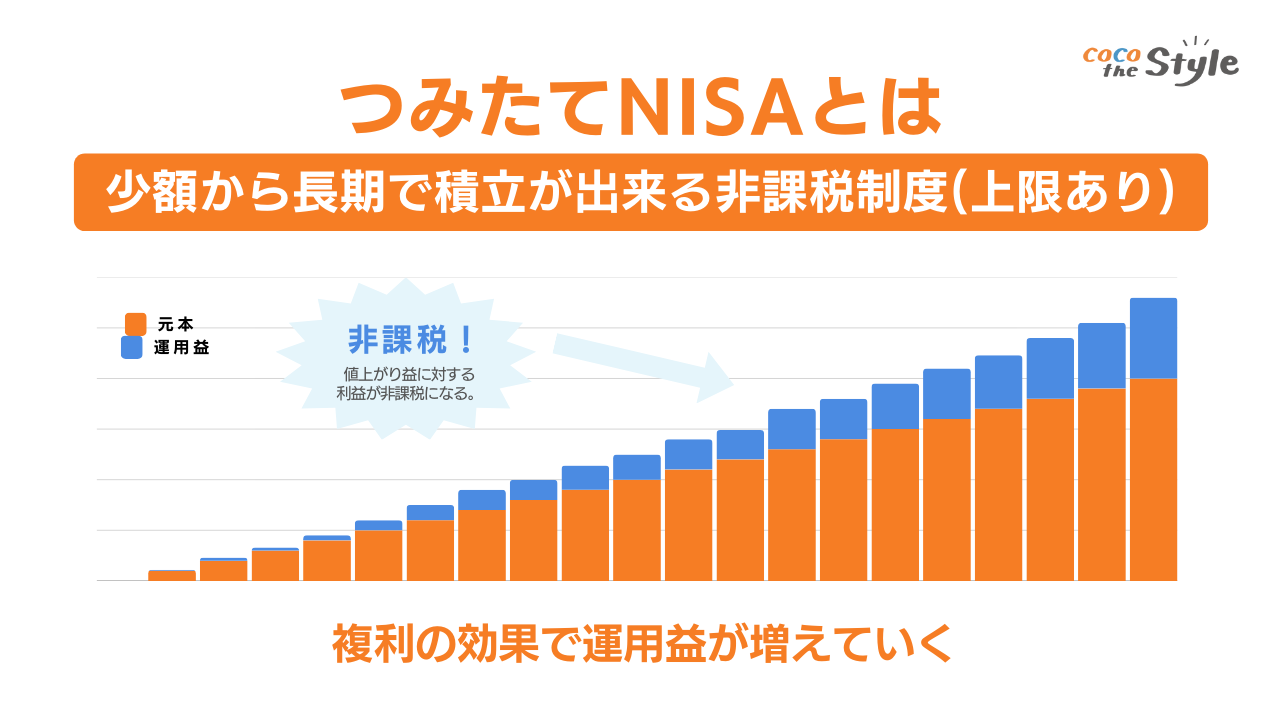

つみたてNISAとは「少額投資非課税制度」と呼ばれる税制優遇制度の1つです。本来投資などで得た利益に20.315%の税率を掛けた値を納税しなければいけませんが、つみたてNISAでの利益は非課税となるメリットがあります。

つみたてNISAは、専用口座から金融商品を毎月自動的に買い付け、運用利益や配当金を受け取ることが可能です。ただし、年間40万円までの運用額と定められているため注意してください。

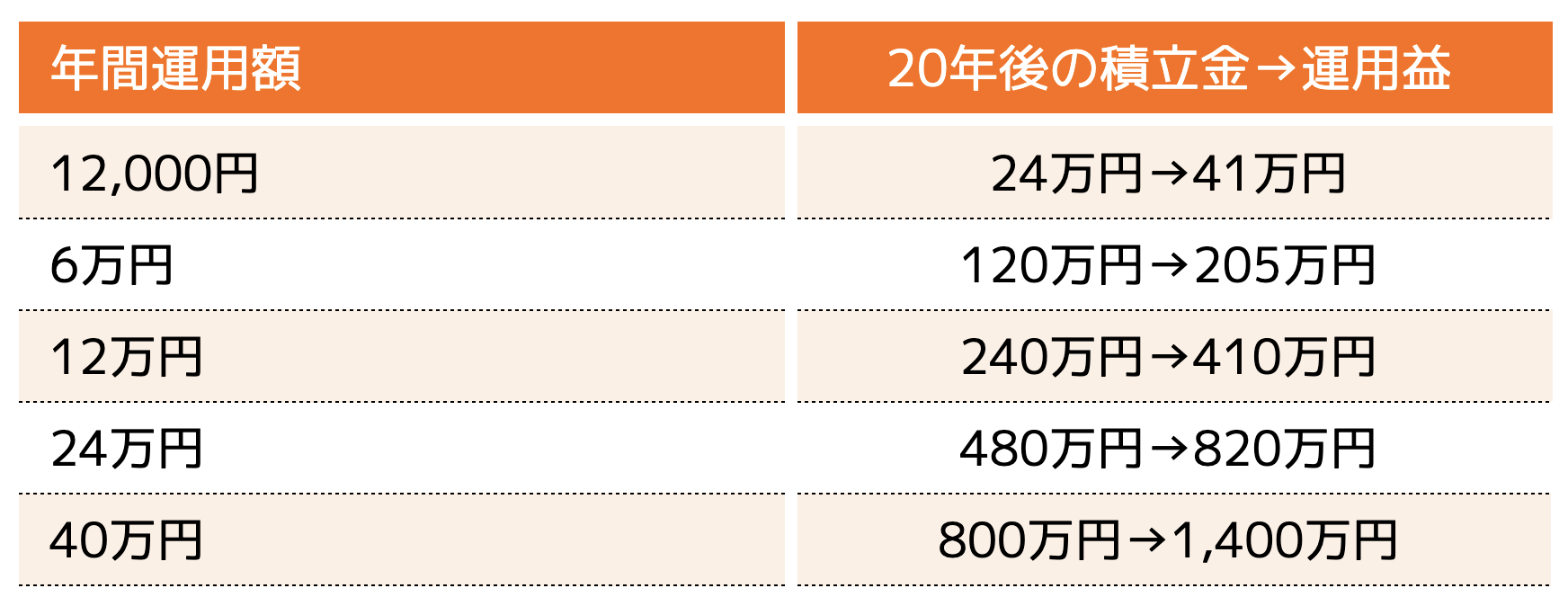

つみたてNISAの平均利回りは2%〜8%に集約されます。仮に5%で運用すると、20年間では以下の表の通りおおよそ2倍近い利益になることが想定できます。

さらに2024年度より新NISAがスタートし、年間運用額が120万円と引上げされます。月10万円と高額な金額を運用すれば、2,400万円から4,900万円まで利益が伸びることになります。

30代からつみたてNISAを行っておけば、定年前に大きな運用益を見込めるため、老後資金不足の解消につながる資産形成方法です。

(2)iDeCo

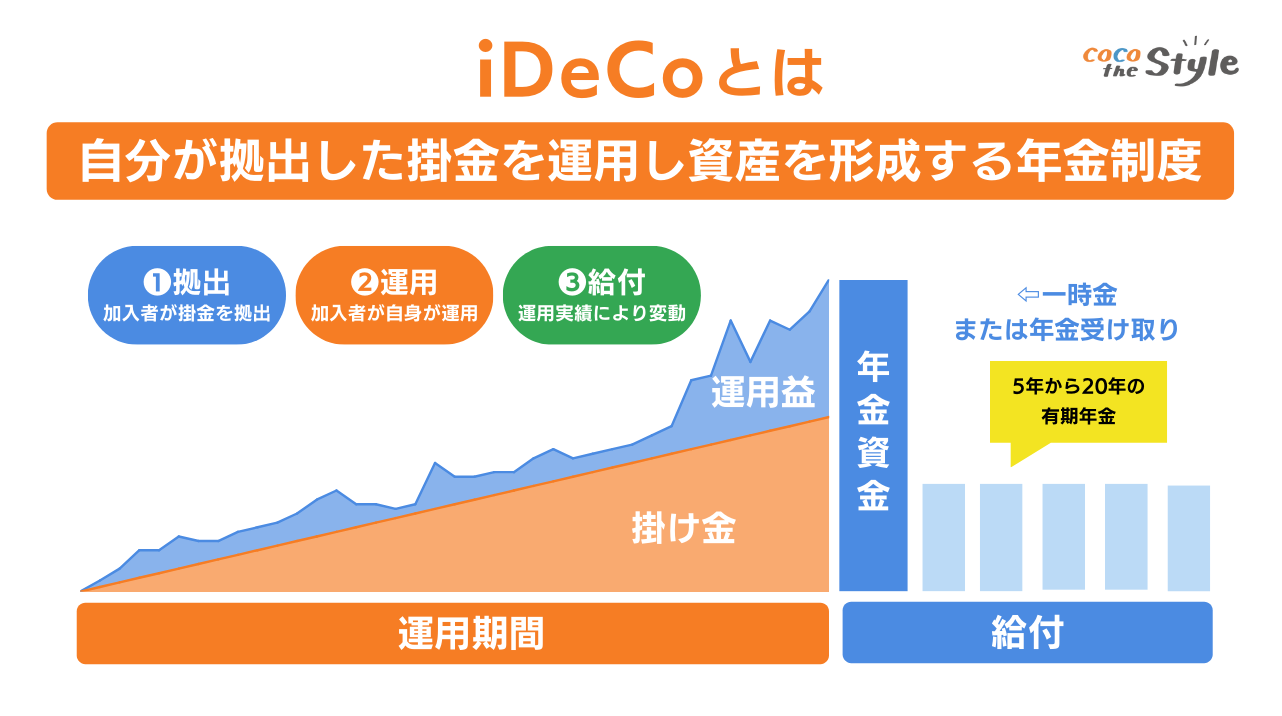

iDeCoとは国民年金や厚生年金などとは異なる私的年金制度の1つであり、「個人型確定拠出年金」のことを指します。職業や企業年金制度によって掛金が定められており、会社員の方は月5,000円〜23,000円を運用することができます。

iDeCoの平均利回りは3.5%程度であるため、つみたてNISAより利回りが低い傾向にあります。しかし毎月の掛金は全額所得控除できるため、会社員の方であっても所得税や住民税の節税が見込めます。またつみたてNISA同様、運用益に関しては非課税です。

iDeCoはつみたてNISAと併用することが可能なため、それぞれ分散投資するのも1つの方法です。万が一iDeCoで損失が出てもつみたてNISAでカバーできるようになります。節税を行いつつ資産形成を始めたい方におすすめです。

(3)その他の投資信託

投資信託とは投資家から集めたお金を1つの大きな資金としてまとめ、専門家である投資信託会社が株式や債券などに投資・運用する商品のことです。投資家は投資額に応じた分配金などを得ることができます。

投資信託の最大のメリットは専門家が運用してくれる点です。株式や債券は専門的な知識が求められるうえ、投資銘柄の選定によって利益が大きく影響します。しかし初心者にとってはどの銘柄が良いか見極めるのが困難です。

投資信託であれば専門家が投資商品の選定を行ってくれるため、安心して任せることができます。

しかし、投資商品に大幅な値幅変動があり大暴落した場合は元本割れする可能性もあるため、リスクがないわけではありません。そのため生活に支障をきたさない程度の資金で始めることが大切です。

投資商品は100円から始めることができますが、平均利回りは3%〜5%であることから、月1万円や2万円程度をおすすめします。ただし、投資銘柄によっては利回り10%や20%の商品もあるため、短期的な利益を狙うことも可能でしょう。

具体的にどれくらいの資金を投資信託で運用すればよいか気になる方は、金融庁の資産運用シミュレーション で「毎月の積立金額」「積立期間」「利回り」を入力すれば将来の運用益を算出することができます。

30代が資産形成を始める際の注意点

最後に30代の方が資産形成を始める際の注意点について紹介します。

(1)副業の禁止を確認する

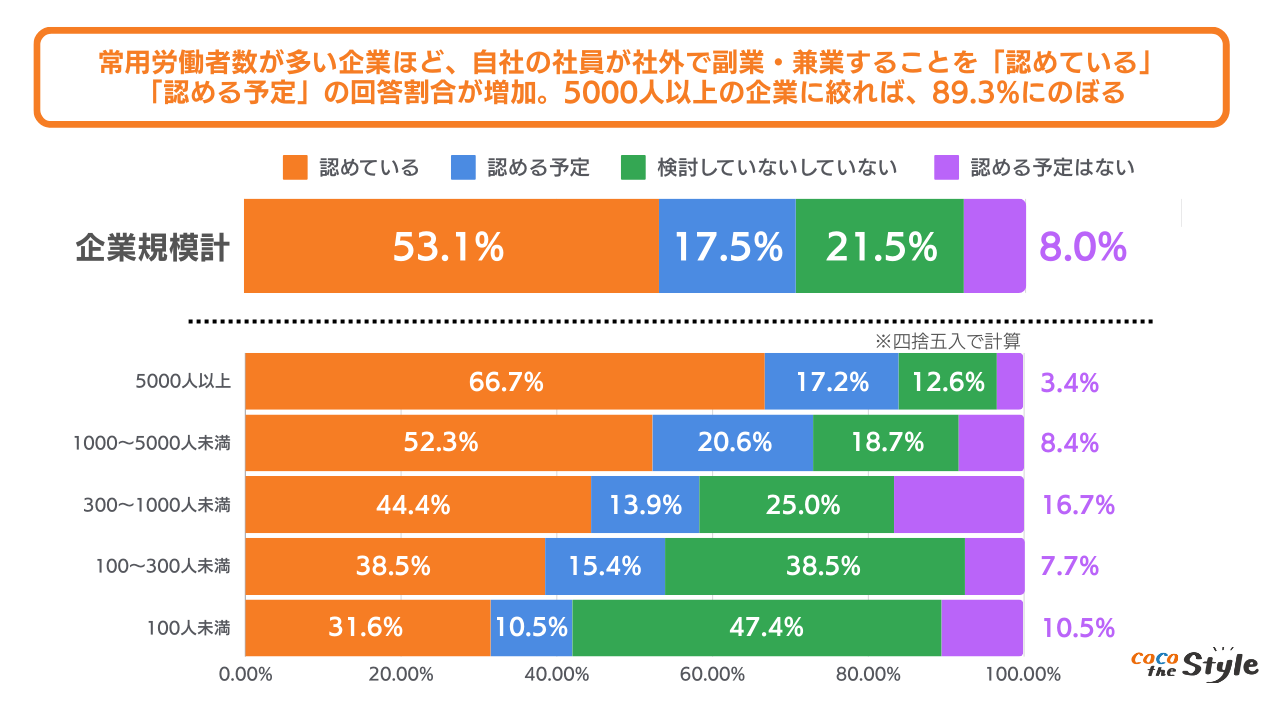

会社員の方は、勤め先が副業禁止でないかを確認しておきましょう。現在、副業を認めている企業は一般社団法人 日本経済団体連合会の副業・兼業に関するアンケ―ト 調査結果によると、約50%の割合となります。(下図参照)

引用|般社団法人 日本経済団体連合会「副業・兼業に関するアンケ―ト 調査結果」をもとに弊社作成

従業員が多い大手企業になるほど認めている傾向にありますが、未だ半数近くは認めていません。そのため会社規定などをチェックしてから資産形成を始めるようにしましょう。

万が一副業を認めていない会社で資産形成を行った場合、「減給」や「降格」、「解雇」などにもつながりかねません。

急に収入が減ったり、無収入になると、資産形成はおろか生活にも支障をきたしてしまうため、規定を確認しておきましょう。

(2)運用可能資金内で始める

資産形成は運用可能資金内で始めるようにしましょう。「資産形成=お金が増える」と捉えている方も多いですが、100%元本が保証されているわけではありません。

万が一高額な資金で投資してしまい、大損失が生じた時は生活にも支障をきたしてしまうでしょう。そのため毎月の収入から支出を差し引いた余剰金を貯蓄と資産形成に分けてから始めることが大切です。

30代は将来的にも大きな支出に備え始めるタイミングです。スタートしてすぐに大損失が発生すると生活費はおろか、メンタルにも影響しかねず、本業にも支障をきたしてしまいます。必ず運用可能資金を決めてから始めるようにしましょう。

(3)専門家に相談してから始める

資産形成で失敗したくない方は、専門家に相談してから始めることが大切です。資産形成はさまざまな知識が求められ、独学で学ぶのは困難です。

さらに勉強方法を間違えてしまうと、誤った知識を身に付けてしまうことにもなりかねず、資産形成で損失が生まれる可能性も高まります。そのため専門家に相談し、正しい知識を身に付けてから始めましょう。

ココザスではお客様の資金力にあわせた資産形成方法をご提案しております。また資産形成の知識やノウハウなどのアドバイスも行っているため、初心者の方でも安心して始めることができます。「老後資金に備えて今のうちに資産形成を行いたい」という方はぜひ一度ご相談ください。

まとめ

30代になると老後資金に加えて、教育資金や住宅資金などさまざまな支出を考慮しなければいけません。家族ができることによって支出も増えることから、固定費などの見直しが求められます。

しかし多くの方は今の収入では老後資金が足りないというゴールに到達し、資産形成を始めています。本記事では3つの資産形成を紹介しましたが、自分に合った方法と正しい知識を身に付けるためにも専門家へ相談することが大切です。

独学で勉強すると誤った知識を身に付けてしまうことにもなりかねないため、資産形成コンサルタントであるココザスへ、ぜひ一度ご相談くださいませ。