子ども一人の教育資金の総額はいくら?

まず、幼稚園から大学卒業まで、子ども一人にかかる教育資金の総額を見てみましょう。

ここでは、幼稚園から大学卒業まで「すべて公立に通う場合」と「すべて私立に通う場合」の平均額をご紹介します。

なお、本項で紹介している資金には、大学において一人暮らしする際の「生活費(仕送り)」「家賃」などは含まれていないため、注意が必要となります。

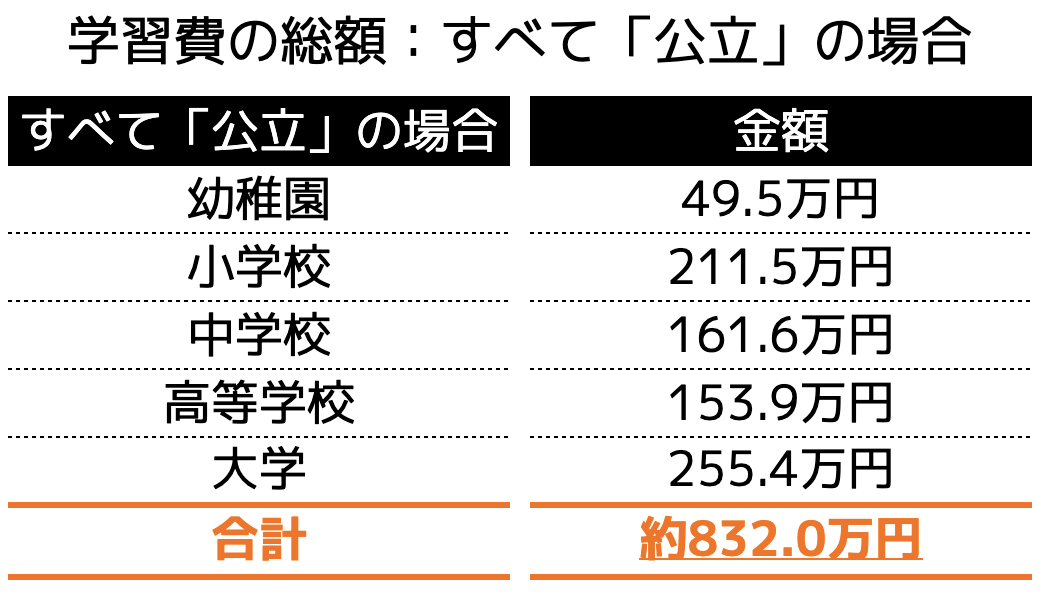

(1)すべて公立の場合

幼稚園から大学卒業まですべてが「公立」の場合、総額約832万円の資金が必要となります。

各内訳は、以下の通りです。

※下記調査データを参照の上、幼稚園・中学校・高等学校は3年間、小学校は6年間で計算

参照|文部科学省「学校種別の公私比較|結果の概要−令和3年度子供の学習費調査」

参照|e-gov「国立大学等の授業料その他の費用に関する省令」

参照|文部科学省「令和3年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について」

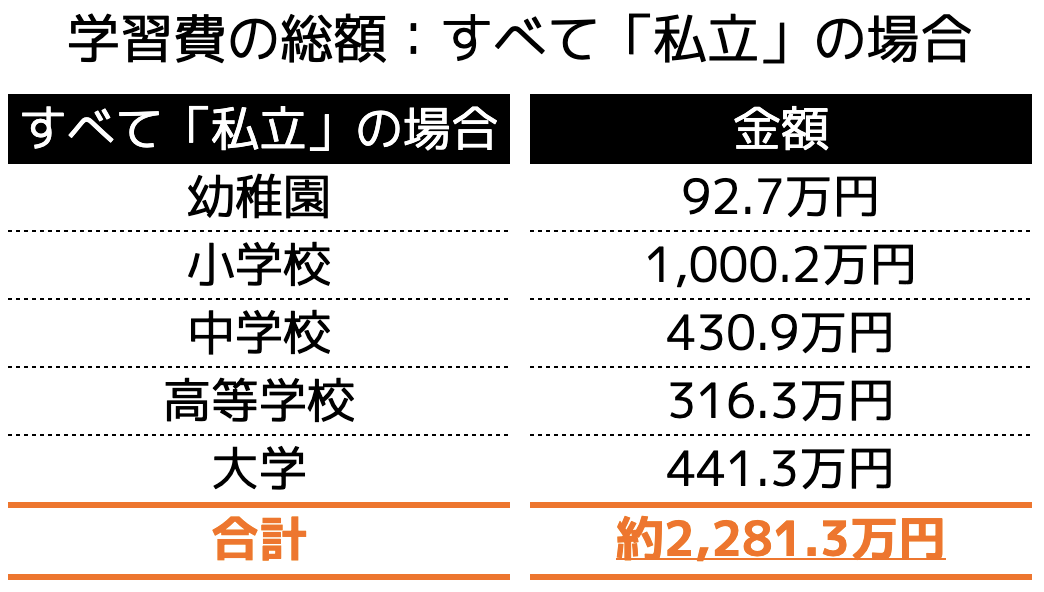

(2)すべて私立の場合

幼稚園から大学卒業まですべてが「私立」の場合、総額約2,281万円の資金が必要となります。

各内訳は、以下の通りです。

※下記調査データを参照の上、幼稚園・中学校・高等学校は3年間、小学校は6年間で計算

参照|文部科学省「学校種別の公私比較|結果の概要−令和3年度子供の学習費調査」

参照|e-gov「国立大学等の授業料その他の費用に関する省令」

参照|文部科学省「令和3年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について」

(3)パターン別:教育資金の早見表

ここでは、(1)(2)でご紹介できなかった様々なパターン別での学習費の総額を一覧でご紹介します。子供の大学までの教育資金の参考値として、ぜひ参考にしてみてください。

※下記調査データを参照の上、幼稚園・中学校・高等学校は3年間、小学校は6年間で計算

参照|文部科学省「学校種別の公私比較|結果の概要−令和3年度子供の学習費調査」

参照|e-gov「国立大学等の授業料その他の費用に関する省令」

参照|文部科学省「令和3年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について」

幼稚園から大学卒業までに必要な教育資金はいくら?

幼稚園から大学卒業までの必要な資金の平均額をざっくりと前項ではご紹介しました。

次は、厚生労働省や文部科学省などが公開するデータをもとに、各ステージ毎に必要となる教育資金(学費や教育費)の詳細をご紹介します。

(1)幼稚園

(2)小学校

(3)中学校

(4)高等学校

(5)大学

(1)幼稚園にかかる学費・教育費

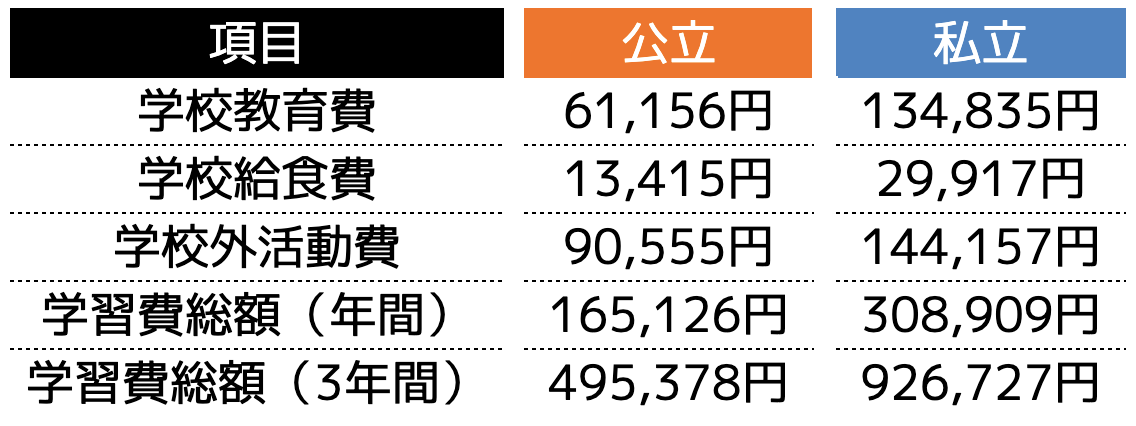

文部科学省が公開する「子供の学習費調査」によると、幼稚園の通学にかかる費用の総額は、次の通りです。

参照|文部科学省「学校種別の公私比較|結果の概要−令和3年度子供の学習費調査」

幼稚園の卒園までの学習費総額は、公立の場合約49.5万円、私立の場合約92.7万円がかかるとされています。

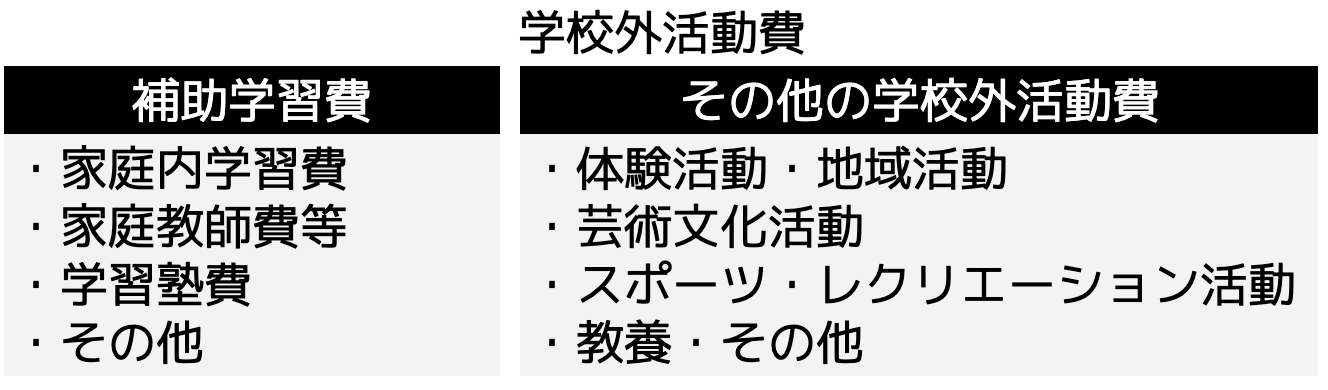

また、「学校外活動費」には、次のような項目が含まれています。

なお、本調査結果はあくまで平均値となるため、お子さんの習い事や趣味嗜好などを数多く満たす必要がある場合は、上記以上の資金が必要となることを念頭に、教育資金を準備することが大切です。

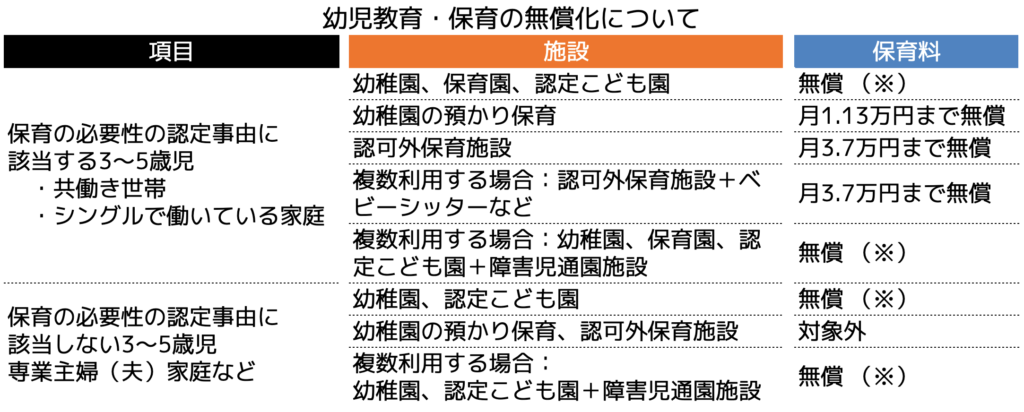

2019年10月から施行されている「乳児教育無償化」では、3〜5歳の子供を対象に、幼稚園や保育園、子供園といった対象施設の利用料が無償となります。

対象外施設を利用する場合においても、保育の必要性が認められた場合は、月額3.7万円までの利用料金が無償になることが本制度の特徴です。

「保育の必要性」の判断基準は、内閣府の”保育の必要性の認定について”を元に、各都道府県や市区町村毎に決定されています。詳細については、お住まいの地域を管轄する役所までお問い合わせください。

※ 幼稚園は、月2.57万円まで無償

参照|こども家庭庁「幼児教育・保育の無償化」

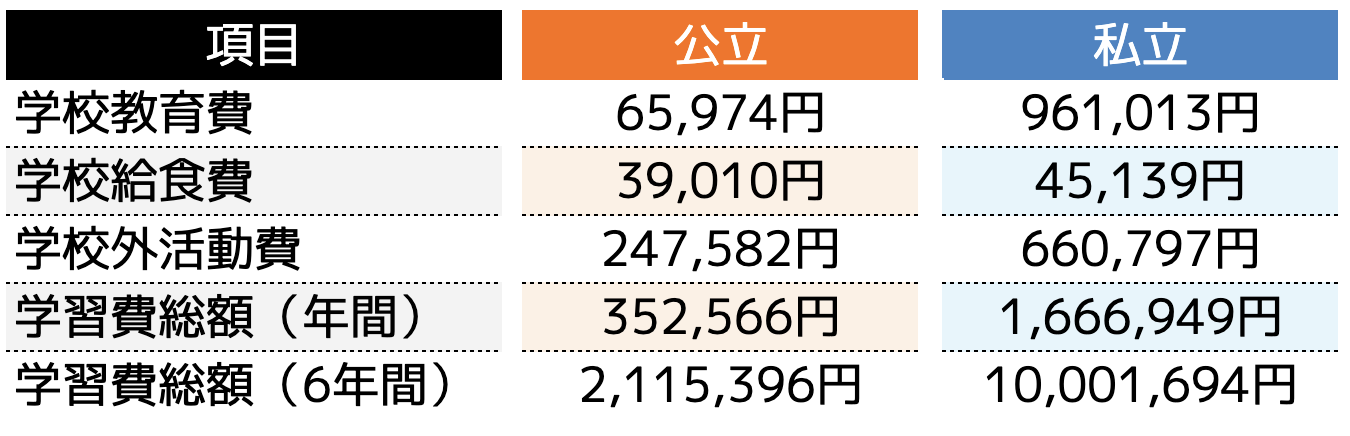

(2)小学校にかかる学費・教育費

文部科学省が公開する「子供の学習費調査」によると、小学校(6年間)の通学にかかる費用の総額は、次の通りです。

参照|文部科学省「学校種別の公私比較|結果の概要−令和3年度子供の学習費調査」

小学校の卒業までの学習費総額は、公立の場合約211.5万円、私立の場合約1,000.2万円がかかるとされています。私立は、公立の約5倍もの教育費が必要になることがわかります。

また、同調査結果からは、9割以上の児童が公立小学校に通っていることがわかりますが、私立小学校への進学を選択肢としている場合は、上記資金を念頭に教育資金を準備しておく必要があります。

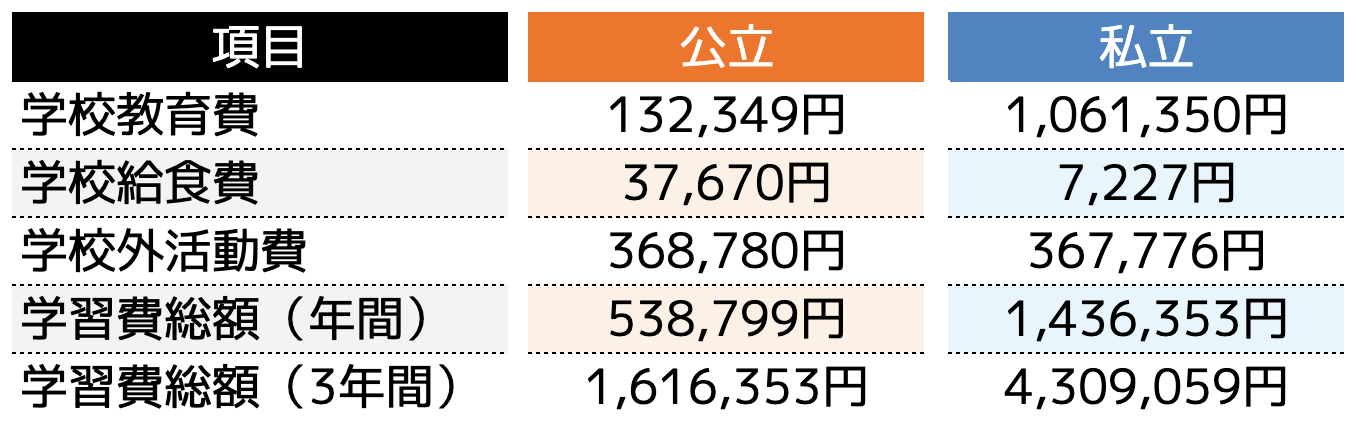

(3)中学校にかかる学費・教育費

文部科学省が公開する「子供の学習費調査」によると、中学校(3年間)の通学にかかる費用の総額は、次の通りです。

参照|文部科学省「学校種別の公私比較|結果の概要−令和3年度子供の学習費調査」

中学校の卒業までの学習費総額は、公立の場合約161.6万円、私立の場合約430.9万円がかかるとされています。私立は、公立の約3倍もの教育費が必要になることがわかります。

また、小学校の結果同様、9割以上の児童が公立小学校に通っていることが調査から得られていますが、私立中学校への進学を選択肢としている場合は、入学金、受験費用、授業料などが高額となることを念頭においておく必要があります。

将来的に私立高校などへの進学(高校受験)などを見据えている場合は、学習塾費用など、より多くの教育資金に備えるておくことも大切です。

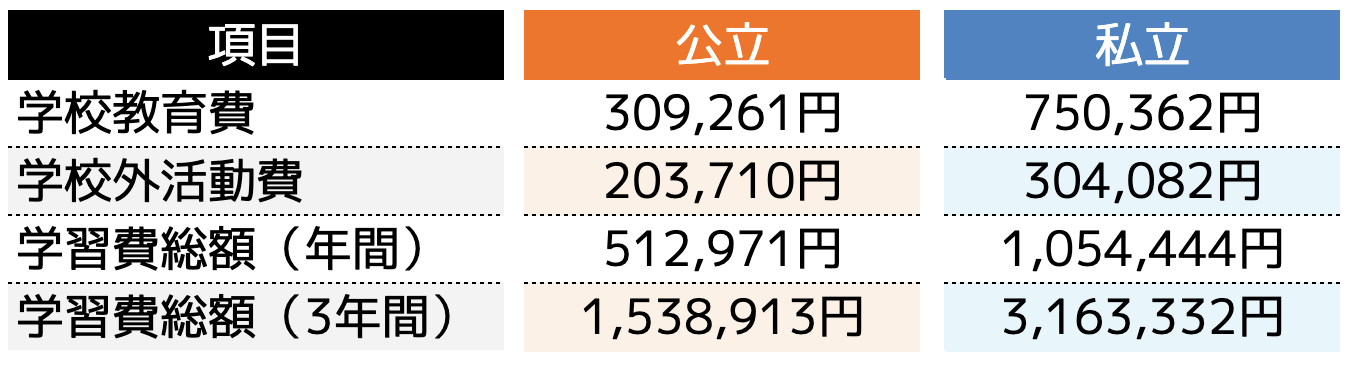

(4)高等学校にかかる学費・教育費

文部科学省が公開する「子供の学習費調査」によると、高等学校(3年間)の通学にかかる費用の総額は、次の通りです。

参照|文部科学省「学校種別の公私比較|結果の概要−令和3年度子供の学習費調査」

高等学校の卒業までの学習費総額は、公立の場合約153.9万円、私立の場合約316.3万円がかかるとされています。私立は、公立と比較して約160万円ほど教育費が多く必要になることがわかります。

また、高校卒業後の進路としては専門学校や大学などへの進学を想定した場合、予備校代、大学受験費用、旅費交通費など、通常の教育資金以外での必要資金も想定した上で準備しておくことが重要です。

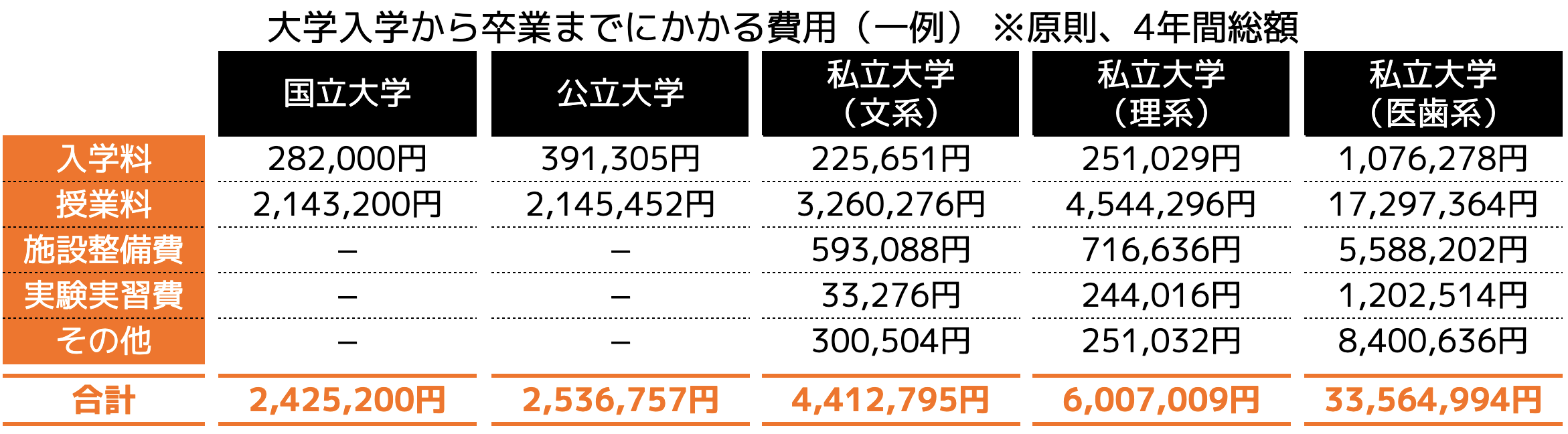

(5)大学にかかる学費・教育費

大学にかかる教育資金を考える場合、私立大学の費用を見込んで資金を準備しておくことがおすすめです。

高等学校までは、未受験でも公立学校への通学が可能でしたが、大学の場合は入学試験に合格することで通学することができます。そのため、必ずしも希望の学校種類(国立・公立・私立)に通えるとは限らないためです。

また、文部科学省のデータによると、大学生の75%が私立大学に通っていることがわかっているため、私立大学の通学資金を念頭に貯蓄等をしておいて損はありません。

参照|e-gov「国立大学等の授業料その他の費用に関する省令」

参照|文部科学省「令和3年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について」

なお、上記資金は大学入学から卒業までに必要な一般的な費用のみを反映した金額です。大学通学にかかる交通費や都度購入が必要な教育資材費用、課外活動(サークルや部活など)の費用は、別途準備する必要があります。

さらに、親元から離れて一人暮らしを始める場合などは、仕送りや家賃などの負担も必要になる可能性があります。このような、教育資金以外の出費も想定した上で、教育資金の準備を行うことが将来お金で困らないためには大切です。

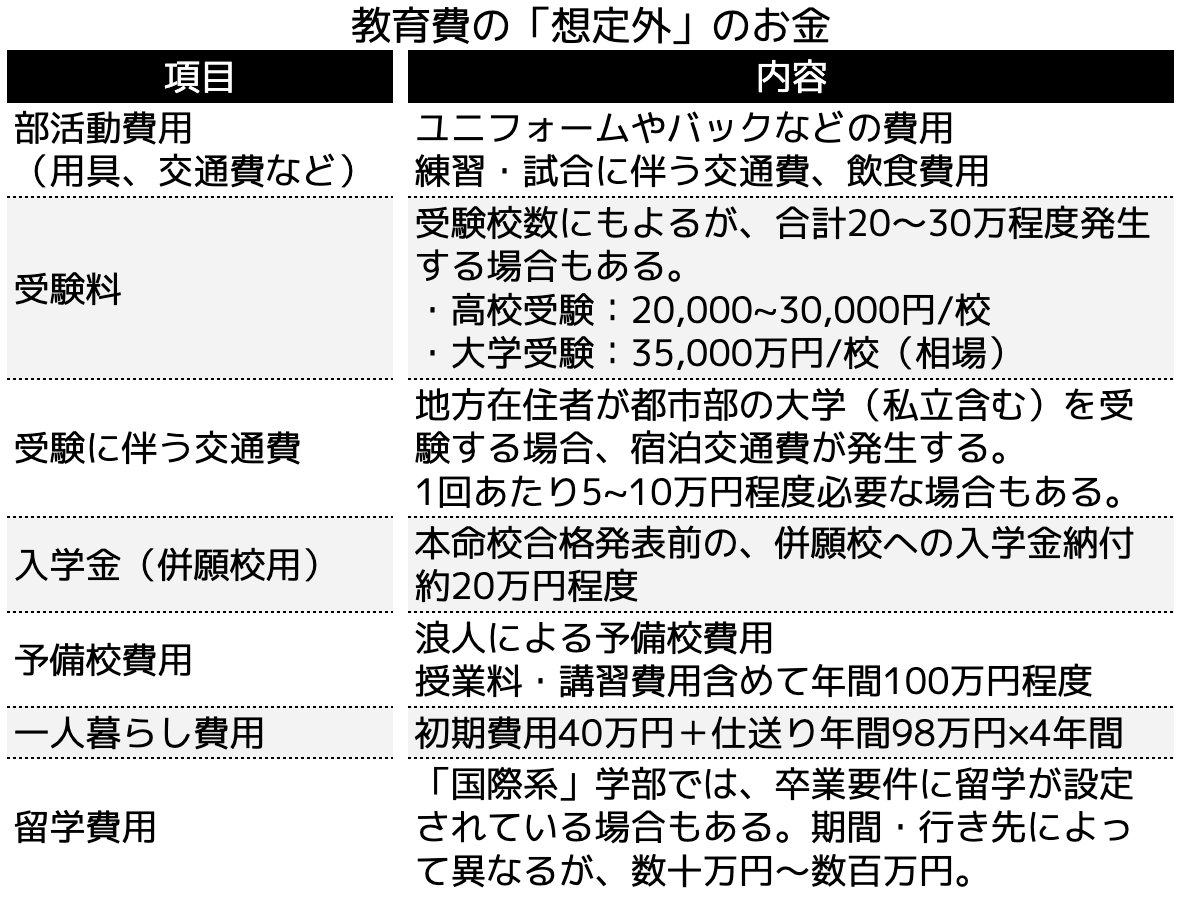

教育資金の落とし穴とは?

幼稚園から大学までの学費や習い事に関する月謝などの教育費用を見てきました。

一方で、教育費には、目に見えにくい「想定外」の費用がたくさんあることを忘れてはいけません。

ここでは、通常では見落としがちな教育費の落とし穴になりうる「想定外」のお金についてご紹介します。

(1)教育費における「想定外」のお金

教育費における「想定外」の費用が発生するのは、中学校以降の子どもが一人で行動するようになるタイミングです。

習い事など親が一緒に付き添うことの多かった小学校と違い、一人で行動するようになると、お金のコントロールが難しくなるためです。

では、具体的に子どもの教育費でみられる「想定外」の費用とはどのような物があるか見ていきましょう。

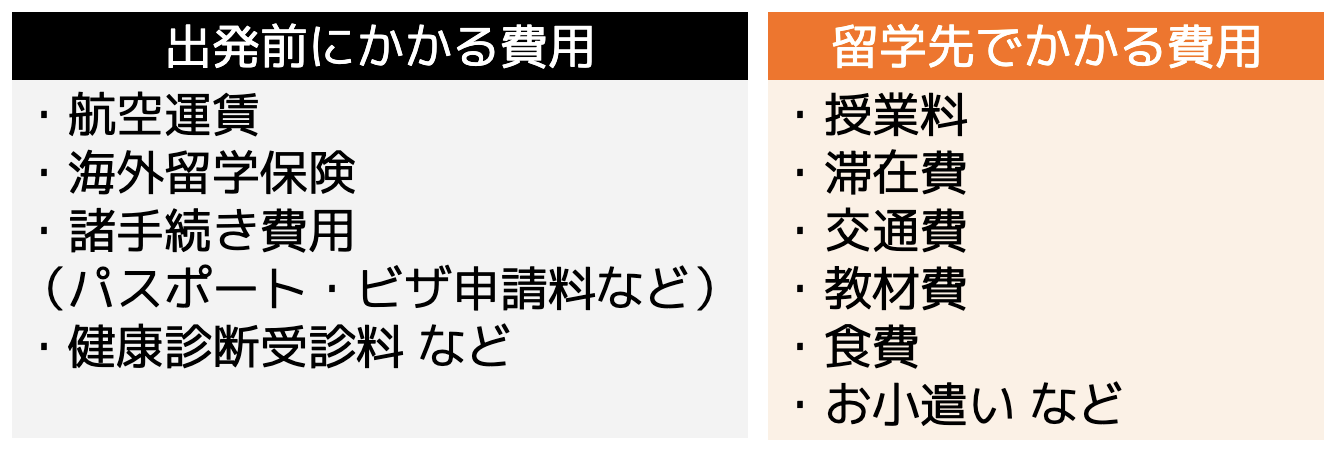

<グローバル社会における留学費用>

留学の費用は、「出発前にかかる費用」と「留学先でかかる費用」があります。これらを合計したものが留学の総費用です。

では、実際の留学でどの程度の費用が発生するかを確認してみましょう。

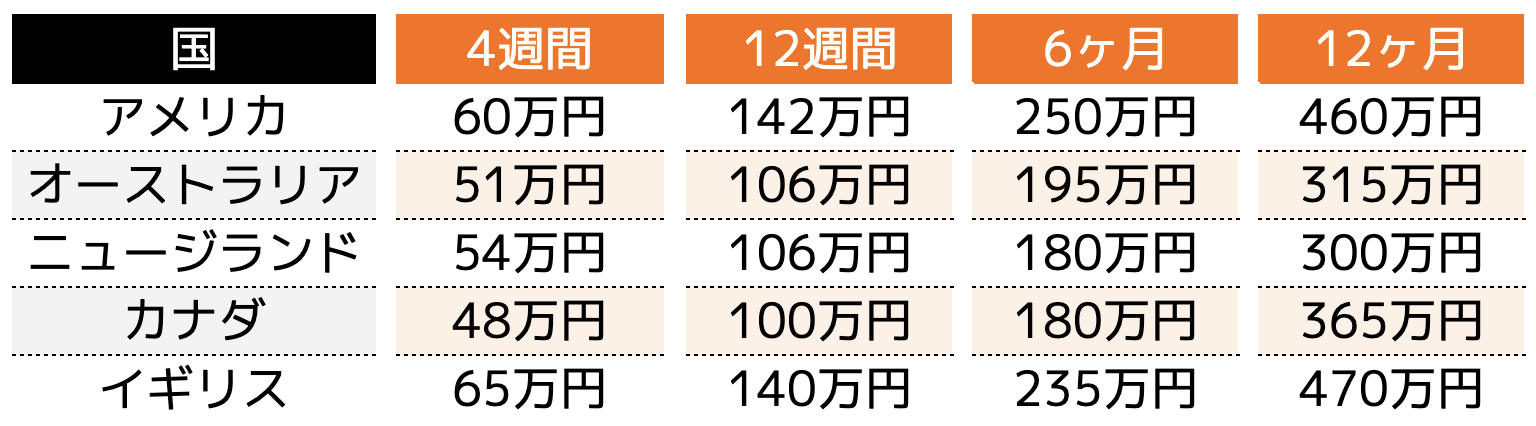

このように留学先の国や期間によっても費用は様々ですが、比較的高額な費用が発生するのが留学です。

子どもの嗜好や英語教育の一環として留学などを考えられている場合は、留学費用も念頭に資金計画を立てておくことが必要です。

(2)奨学金の活用

子どもの教育費(学費)を貯蓄等の家計収支以外で賄う方法として、奨学金の活用が挙げられます。

奨学金には、「給付型」と「貸与型」の2パターンがありますが、「給付型」は申し込み条件が厳しく、所得制限があるのが一般的です。2018年度から始まった政府の給付型奨学金は、住民税非課税世帯の場合が利用できるとなっています。

奨学金は、子どもが借りて子どもが返す借金であり、将来の子どもの人生に影響する可能性があります。特に、大学にかかる費用を全額貸与型奨学金で借りた場合、子どもの就職後に多額の返済が待ち構えています。

家計の状況や子どもの希望学部によって、必要に応じて奨学金を活用することは良いですが、基本的には親が事前に教育資金として準備しておくことが望ましいでしょう。

子どもの教育資金を貯める方法

進路によって子どもの教育資金がおおよそどの程度必要になるかをご紹介しました。

では、子ども一人当たりの教育資金をどのように貯めたら良いのでしょうか。

この章では、子どもの教育費の貯め方を具体的にご紹介します。

(2)お年玉を貯める

(3)財形貯蓄制度で貯める

(4)つみたてNISAで運用する

(5)学資保険(こども保険)で積み立てる

(6)(積立)定期預金で貯める

(7)祖父母からの援助で貯める

(8)家計の見直しで無駄遣いを減らす

(1)児童手当を貯める

一つ目は、多くの家庭でもらうことができる「児童手当」を貯める方法です。

児童手当を全て貯めれば、一人当たり約200万円を貯めることができます。(本則給付の場合)

・3歳未満:一律15,000円

・3歳以上〜小学生:10,000円(第3子以降、15,000円)

・中学生:一律10,000円

※給付金額は、以下の所得制限が適用される

・年収960万円未満:本則給付(月額10,000円など)

・年収960万円以上年収1,200万円未満:特例給付(月額5,000円)

・年収1,200万円以上:無支給

※所得制限は主たる生計維持者の所得で判定することを継続(世帯合算は見送り)

※扶養親族等の数が3人(配偶者・子2人)の場合の収入目安

参照|こども家庭庁「児童手当制度のご案内」

つまり、年収960万円位未満、扶養親族の数が3人(配偶者・子2人)だった場合、子ども1人あたり次の計算式の児童手当が支給されることになります。

月額15,000円 × 36ヶ月 = 54万円

2:3歳から中学校卒業まで

月額10,000円 × 144ヶ月 = 144万円

3:総額

(1)+(2)= 198万(約200万円)

主たる生計維持者の年収によっては、特例給付として一律5,000円(月額)や無支給となるため総支給額は減少するため、家庭の収入状況を確認するようにしましょう。

(2)お年玉を貯める

二つ目は、祖父母や親戚などからもらったお年玉を教育資金として貯蓄しておく方法です。

株式会社バンダイの調査(※)によると、小中学生がもらったお年玉の平均額は以下の通りでした。また、学研ホールディングス(※)による調査から、高校生の平均額は以下の通りでした。

中学生:31,756円

高校生:28,144円

参照|株式会社バンダイ「小中学生のお年玉に関する意識調査」(PDF)

参照|学研ホールディングス「日常生活や学習に関するアンケート調査」

小学校1年生から中学3年生まで全てのお年玉を合計すると、約23万円となります。高校生までを合計すると、平均約32万円をお年玉として貯めることができます。

当調査をもとにお年玉を算出した場合、児童手当と合算すると1人あたり約232万円を教育資金として貯蓄することができることになります。

(3)財形貯蓄制度で貯める

三つ目は、職場などの福利厚生で提供される財形貯蓄制度などを利用することです。

財形貯蓄の特徴は、給料天引きによる強制的な積立貯蓄ができることであり、元本が保障されていることがほとんどです。一方で、利子や資産運用などの運用益などのような大きな利益は望めません。

財形貯蓄制度には一般財形、年金財形、住宅財形などの種類がありますが、教育資金を貯めるためには「一般財形」の利用がおすすめです。多くの場合、年率0.5%以上と比較的高金利で運用することが可能です。

年金財形や住宅財形は、目的外の払い出しに対してはペナルティ(手数料など)が発生するため、元本より手元資金が減ってしまう可能性があるためです。

所属先で財形貯蓄制度がある場合は、給与天引きによる自動積立による貯蓄も検討すると良いでしょう。

(4)つみたてNISAで運用する

四つ目は、つみたてNISAなどの積立投資(資産運用)を活用することです。

NISAとは、毎年一定金額の範囲内で運用した金融商品から得られる運用益が非課税となる税制優遇制度です。

成人の場合、一般NISA、つみたてNISAが制度利用の対象となります。通常、投資によって得られる運用益には、通常約20%の税金が発生しますが、NISAを利用することで非課税となります。

一般NISAは、株式や投資信託など様々な金融商品に投資することが可能です。また、つみたてNISAは長期・積み立て・分散投資に適した一定の投資信託のみに投資対象が限られているのが特徴です。

・運用益が非課税になる

・解約・引き出しがいつでもできる

・少額投資ができる(月額100円〜)

・投資額の変更が簡単にできる

・元本保証がない

・損益通算ができない

・非課税枠を翌年に持ち越せない

・運用商品が限られている

なお、2023年度の税制改正によって、2024年以降は新しいNISA制度へ移行されました。主な変更点は、以下の4つが挙げられます。

2.投資上限金額の拡大

3.非課税保有限度額(全体)で1,800万円へ拡大

4.非課税保有期間の無期限化

NISAの活用は、教育資金の貯蓄を給与収入のみに頼らず、資産運用と合わせて効率よく行うことで、将来の必要資金を貯めることにつながります。

NISAによる資産運用を検討される場合は、変更部分や特徴を確認しながら、始めるようにしましょう。

(5)学資保険(こども保険)で積み立てる

五つ目は「学資保険(こども保険)」に加入する方法です。

学資保険とは、子どもの教育資金を準備するための貯蓄型保険の一つです。月々の保険料を支払うことで、子どもが一定の年齢に達した際のお祝い金や満期保険金を受け取ることができます。

契約者である両親に万が一のことが起こった場合、それ以降の保険料負担が免除され、保険金は継続して支払われるなど、万が一のリスクに対しても備えることができます。

一方で、昨今の低金利の影響を受けているため、還元される金額はそこまで大きく増えにくい傾向があります。また、途中解約をしてしまった場合、支払った保険料の総額よりも少なくなってしまうことが一般的です。

保険料の支払いについては、事前にシミュレーションの上、無理のない設定が必要となります。

(6)(積立)定期預金で貯める

六つ目は、各種銀行における定期預金や積立定期預金を活用する方法です。

・定期預金

預けた資金を一定期間引き出すことができない預金サービス

・積立定期預金

毎月指定日にお金を預ける預金サービス

いずれの預金方法においても、解約しない(一定期間)限り簡単に資金を引き出すことができないため、強制的に貯蓄を行いたい方にはおすすめです。

また、通常の預金方法に比べて、金利はわずかですが高い傾向があるため、資産を少しでも増やしたい人にとっては有効に活用すべき方法です。

しかし、低金利の状況が続いている現在、大きく資産を増やすことは難しいため、ある程度の資金を預金として残しておきたい場合に有効な方法です。

(7)祖父母からの援助で貯める

七つ目は、祖父母などからの教育資金に対する支援を受ける方法です。

そこで、祖父母からの援助で資金を受け取る際には、「贈与税」が発生する可能性にご注意ください。

通常、贈与税は財産の贈与を受けた人が納税する必要があるので、基礎控除110万円を超える金額については、所定の贈与税を乗じた金額を税金として納める義務が発生します。

なお、令和8年3月31日までは、「教育資金の一括贈与の非課税措置」がとられている為、最大1,500万円までの贈与に対しては税金が発生しません。

同非課税措置を利用するためには、以下の条件を満たす必要があります。

・30歳未満の人が「教育資金」に充てることを目的とする

・教育資金を受け取るための口座を新規開設する

・教育資金として使用したことを証明する領収書を提出する

また、贈与された子どもが30歳に達した時点で、教育資金として贈与された財産が残っている場合、残金に対して通常通りの贈与税が発生するため注意が必要です。

(8)家計の見直しで無駄遣いを減らす

最後は、貯蓄を増やす原資を増やすために、日々の生活費の見直しを行うことです。

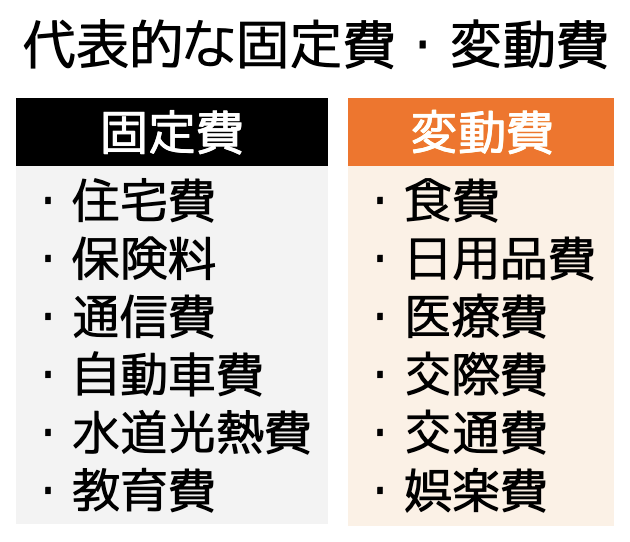

特に、食費や水道光熱費などの固定費を減らすことで、支出を削減することができます。

生活費を見直す場合は、①固定費、②変動費の順番に進めていくことがおすすめです。その理由は、固定費は家計の支出において大きな割合を占めるため、固定費の削減ができれば毎月の大きな節約効果が見込めるためです。

節約できたお金は、貯蓄や資産運用などに回すことで、効率・効果的に老後資金の準備に活用しましょう。

教育資金において活用できる支援制度

子どもの幼稚園から大学卒業までの教育資金総額や準備するための方法を紹介してきました。

しかし、結果的に教育資金が足りなくなってしまった場合(足りなくなる可能性がある場合)、どのように対応すれば良いのでしょうか。

ここでは、ご自身で教育資金を準備する以外の方法として、頼れる国の支援制度をご紹介します。

特に、進路によって必要な資金が大きく変動する高等学校・大学のタイミングで利用できる支援制度が充実しているのが特徴です。

ご自身の家庭環境や子供の教育状況を踏まえて、利用できそうな制度があれば参照してみください。

教育資金に関する国の支援制度 まとめ

| 制度 | 対象 | 対象要件 | 支援内容 |

|---|---|---|---|

| 幼児教育・保育の無償化 | 幼・保 | 3〜5歳の全ての子ども | 利用料無償化(一部、上限あり) |

| 就学援助制度 | 小・中 | 要保護者・準要保護者※生活保護法に規定される要保護者 | 学用品費、給食費、修学旅行費など |

| 高等学校等就学支援金 | 高 | 年収約910万円未満世帯 | 授業料実質無償化 |

| 高校生等奨学寄付金 | 高 | 住民税所得割非課税世帯 | 授業料以外の教育費 |

| 高等教育の修学支援新制度 | 大 | 学力基準・家計基準※住民税所得割非課税世帯とそれに準じる世帯 | ・入学金 ・授業料の減免 ・給付型奨学金の支給 |

| 生活福祉資金貸付制度(教育支援資金) | 高・大 | 低所得世帯 | <教育支援金> 学校毎の一定限度額以内 <就学支度金>50万円以内 |

| 母子父子寡婦福祉資金貸付金制度(修学資金・就学支援資金) | 高・大 | 一人親世帯の児童 | <就学・就学支援資金> 学校毎の一定限度額以内 |

| 貸与型奨学金 | 大 | 学力基準・家計基準 | <第一種> 定められた金額から選択(無利子) <第二種> 2〜12万円の範囲内で選択(有利子) |

| 教育一般貸付 | 高・大 | 子の人数毎の一定収入・所得以下 | 350万円以内 |

※保:保育園 他、幼:幼稚園、小:小学校、中:中学校、高:高等学校、大:大学

まとめ

本記事では、子ども一人当たりの幼稚園から大学卒業までに必要な教育資金をパターン別でご紹介しました。

進学先が「公立」「私立」によって変動する一般的な入学費や授業料などの教育費だけではなく、受験料や部活動、習い事など多岐にわたる教育費用が生涯にわたって発生することを理解いただけたのではないでしょうか。

我が家は「全て公立にする」「受験や留学などは必要最小限にする」などと決めていたとしても、子どもが希望した場合、可能な限り叶えてあげたいのが親心ではないでしょうか。そんなライフプランになった際でも、対応できるように事前に資金を準備しておくことが大切です。

教育資金を貯める方法は、各種給付金などを貯蓄するとともに、学資保険やつみたてNISAなどを通じて少しでも資産を増やすことができます。ぜひ、今回紹介した8つの方法を参考に、将来のお子さんの教育資金の準備を始めてはいかがでしょうか。

また、 「どんな学資保険が適しているか知りたい?」「お金に関する相談に乗ってほしい?」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。あなたの人生をより良いものにするために、一歩踏み出してみませんか?