大学までにかかる教育費の平均は1000万円?

まず、大学までにかかる教育費の平均額を確認しておきましょう。

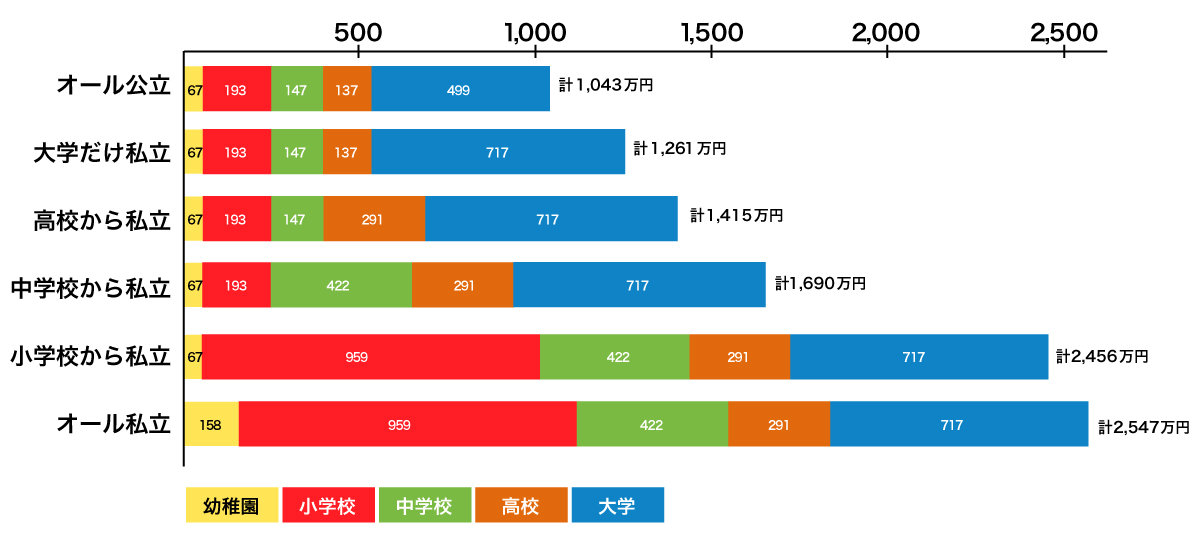

以下は、教育費の目安を表したグラフです。

引用|金融広報中央委員会 知るぽると「子どもの教育費、どう準備する?」を元に弊社にて図を作成

オール公立で1,043万円、オール私立の場合は2,547万円と、公立か私立かで約2.5倍もの差があることが分かります。

つまり「子供1人育てるのに1,000万円必要」とは、オール公立に進んだ場合の最低限の教育費なのです。

国公立大学は難関ですから、オール公立を目指す場合でも、塾代や私立大学へ進学した場合の学費も想定しておく必要があるでしょう。

さらに下宿した場合の仕送り、浪人した場合の予備校代、大学院に進んだ場合の学費などがかかる可能性もあり、想定外に備えて余裕を持った資金計画が必要と言えます。

とはいえ、子供が幼いうちは私学に進むか公立に進むかイメージがつきにくいものです。

その際は、親であるあなたが進んだ進路を想定しておくと良いでしょう。

具体的な金額が分かり、家計のイメージが掴みやすくなります。

みんなはどうやってやりくりしている?教育費の捻出方法

では、世間の子育て世帯は一体どのように教育費をやりくりしているのでしょうか。

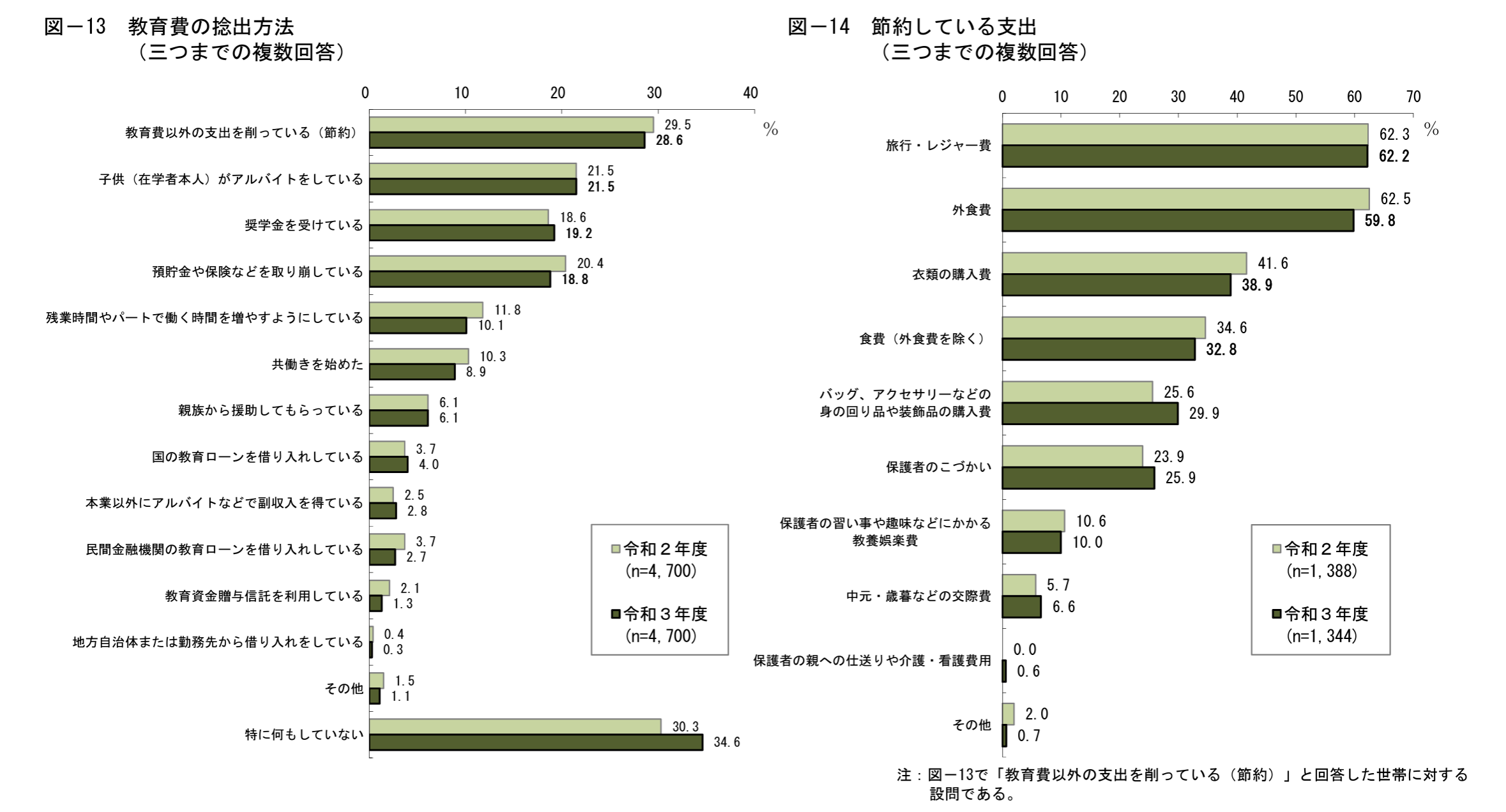

以下は、教育費の捻出方法と節約している支出を表したグラフです。

引用|日本政策金融公庫「子供1人当たりにかける教育費用(高校入学から大学卒業まで)は減少〜令和3年度「教育費負担の実態調査結果」〜」

世間の子育て世帯は、旅行や外食を節約しながらやりくりしていることが分かります。

子供もアルバイトを行い、家計に貢献しているようです。

一方、奨学金を借りている世帯の割合は約20%です。

奨学金は子供が社会人になってから返済が始まるため、社会人1年目から借金を背負うことになります。

少子高齢化により社会保険料や税金が上がってきていますので、そこに奨学金の返済も合わさると子供の生活に影響が出る可能性があります。

親としては、しっかりと計画的に教育費を準備し、借金を背負わせずに社会に送り出してあげたいところです。

もらえるお金を知っておこう!教育費の支援制度

ここからは、教育費に対する支援制度を紹介します。

もらえるお金をしっかり把握し、無理のない資金計画を立てましょう。

児童手当

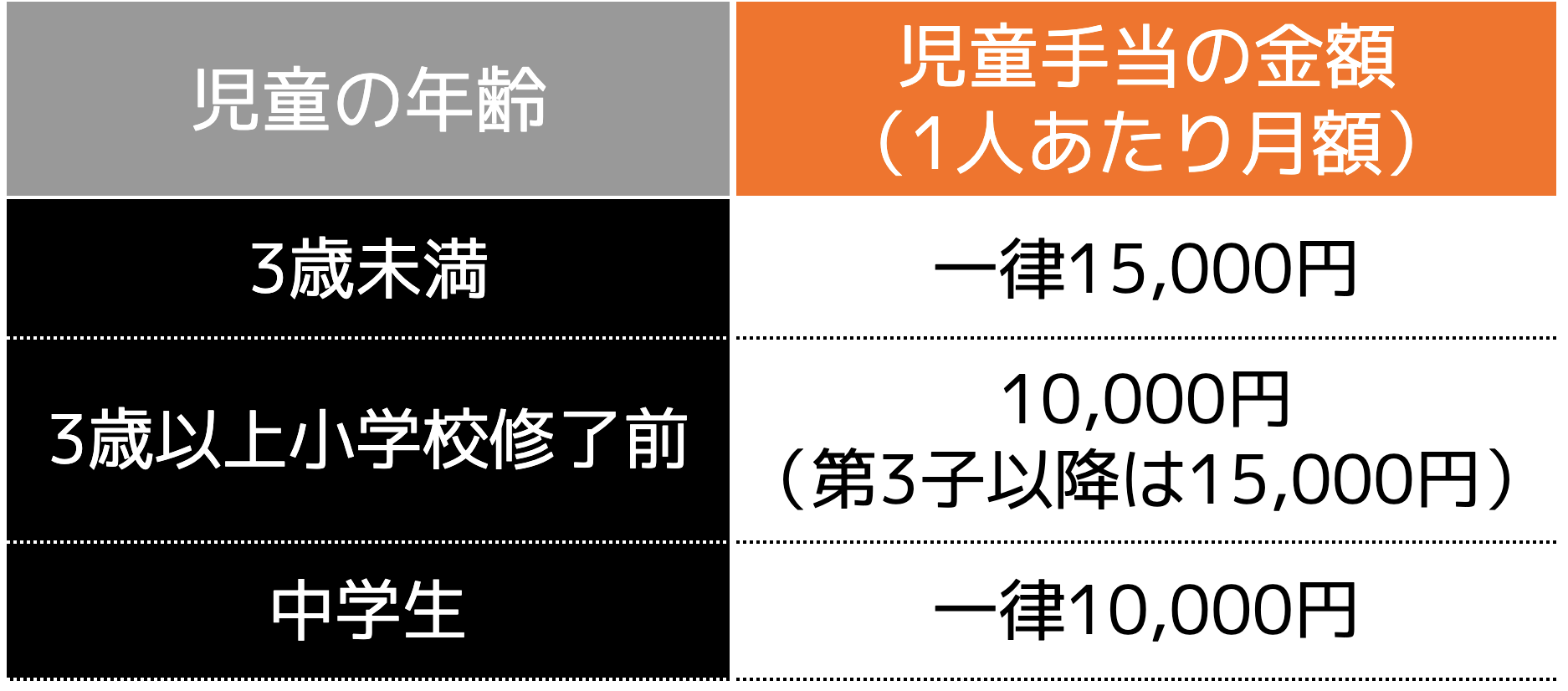

児童手当とは、中学校卒業までの児童を養育している場合に月額10,000円〜15,000円が支給される制度です。

支給額は以下の通りです。

引用|内閣府「児童手当制度のご案内」

ただし、令和4年10月支給分より「所得上限限度額」以上の所得の場合は児童手当が支給されませんので、所得条件についても確認しておきましょう。

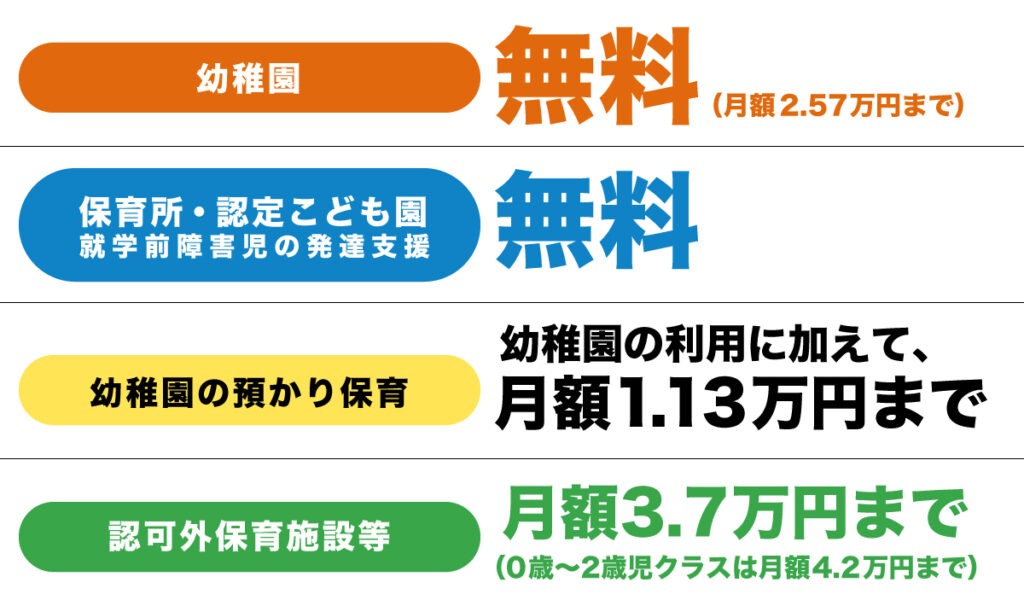

幼児教育無償化

幼児教育無償化とは、3歳から5歳児の幼児教育・保育費が無料になる制度です。

なお、住民税非課税世帯については、0歳〜2歳までの子供に対しても無償化の対象となります。

参考|神戸市こども家庭局「幼児教育・保育無償化の概要」を元に作成

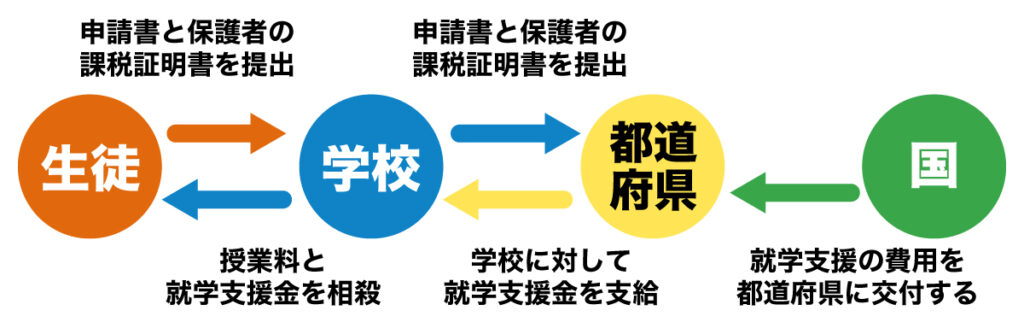

高等学校等就学支援金制度

高等学校等就学支援金制度とは、高校等に通う子供に対して授業料の全部または一部を支援する制度です。

国公立高校に通う生徒の場合は、授業料相当額が無償となります(年額118,800円)

私立高校に通う生徒の場合は、保護者全員の収入状況によって支給額が異なります。

世帯年収590万円未満程度では年額396,000円、世帯収入590万円〜910万円未満程度では年額118,800円が受け取れます。

特に私立高校に通う世帯年収590万円未満程度の世帯は、月33,000円の支給が受けられますので、私学の高い学費でも大半をカバーできそうです。

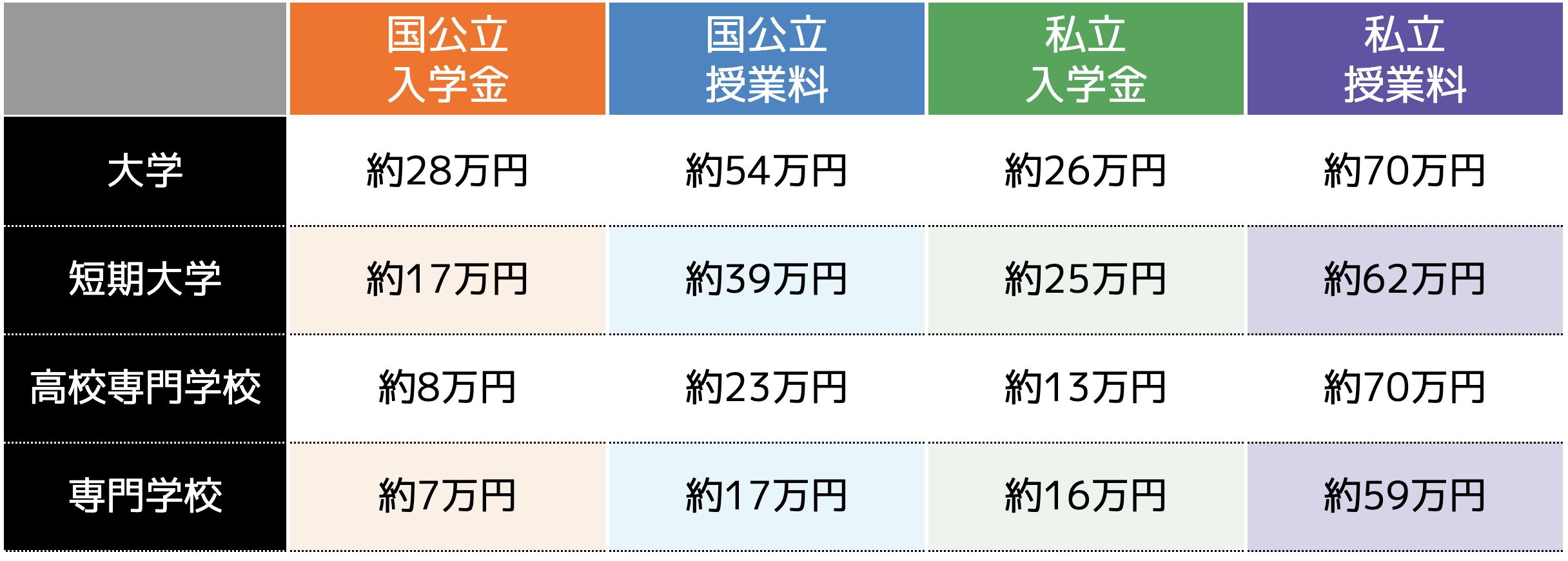

大学の授業料無償化

大学の授業料無償化制度は、正式名は高等教育の修学支援新制度と言い、大学等の授業料・入学金を支援する制度です。

対象は住民税非課税世帯もしくはそれに準ずる世帯となっており、世帯収入によって3段階の支援額が設けられています。

以下は、住民税非課税世帯の授業料等の免除・減額の上限額を表した表です。

引用|文部科学省「「進学したいけどお金のことが心配な高校生のみなさんへ」高等教育の修学支援新制度リーフレット」

私立大学の教育費の平均は700万円程度のため、この制度が活用できれば大学費用の約40%がカバーできます。

大学までに700万円の準備が必要!?教育費の賢い貯め方

ここからは、教育費の賢い貯め方として3つの方法をご紹介します。

(2)メリハリをつけて計画する

(3)投資を活用する

前述の通り、私立大学に進学した場合には約700万円の教育費が必要になります。

子供が幼いうちからコツコツと貯蓄し、計画的に準備を進めましょう。

方法(1)家計を見直し、先取り貯金を行う

一つ目の方法は「家計を見直し、先取り貯金を行う」ことです。

大学進学までに700万円を貯めるには、子供が生まれた時から毎月約32,000円を積み立てておく必要があります。

そのため、毎月32,000円を捻出できるよう、家計の支出を見直してみましょう。

1ヶ月分でも過去の支出を書き出してみると、意外と無駄な出費が多いことが分かります。

また携帯代や保険料、サブスクリプションサービス利用料などの固定費を安いプランに見直すのも効果的です。

「児童手当を貯めておけばいいのでは?」と思われる方もいらっしゃるかと思いますが、予備校代・下宿の仕送り・留学費用など想定外の支出に備え、大学資金とは別で積み立てておく方が安心です。

方法(2)メリハリをつけて計画する

二つ目の方法は「メリハリをつけて計画する」ことです。

習い事、塾、私立への進学など、教育費に天井はありません。

ですが幼いうちから教育費にお金をかけすぎて、多額の奨学金を借りてしまったり、自分たちの老後資金が用意できずにいたりするようでは本末転倒です。

そのため、お金をかけるところとかけないところをしっかりと判別することが大切です。

例えば、「全て公立を目指し、浮いたお金は幼いうちからの英語教育や留学に充てる」「中学から私立に入れるが、塾なしでも学力を身につけられる手厚い学校を選ぶ」など、メリハリをつけた計画を行いましょう。

教育費だけでなく、生活費や老後資金とのバランスを取り、長期の計画を立てておくことが大切です。

方法(3)投資を活用する

三つ目の方法は「投資を活用する」ことです。

以前は教育費の準備といえば学資保険がポピュラーでしたが、今は利率も低く効率的な運用方法とは言えません。

そこで活用したいのが投資です。

「投資は値動きがあって損することもあるのに、大事な教育費を使って良いの?」と思われる方もいらっしゃるでしょう。

たしかに投資には値動きがあり、元本保証ではありません。

ですが投資信託を活用した積立投資であれば、変動リスクを抑えながら、学資保険の利率以上に増やせる可能性があります。

ただし、投資は数年後に使う予定のあるお金には向いていません。

大学入学まで10年以上あるなど、最低でも10年は使う予定のない場合にぜひ検討してみましょう。

まとめ

本記事では、教育費の平均と賢い貯め方について紹介しました。

教育費を上手く貯めるコツは、家計全体のバランスを考えながら長期的な計画を考えることです。

教育費だけでなく、人生の三大資金である教育費、住宅費、老後資金の3つをトータルで考えておくと、後悔の少ない計画が立てられます。

資産形成のご相談はココザスへ

ココザスでは、教育費だけでなく家計全体へのアドバイスを無料で行っています。

家計の見直しから教育費の作り方まで、現状の収支に合わせたプランニングを行います。

相談することで、いつまでに・いくら必要なのか把握することができ、準備をすることができるようになります。

ぜひ経験豊富なファイナンシャルプランナーへ気軽にご相談ください。