ライフプラン見直しの必要度チェック

まずは、ご自身のライフプランの見直しの必要度をチェックしてみましょう。

下記設問に対して「Yes」もしくは「No」で回答してみましょう。

(1)老後のための資金を準備している

(2)生活に余裕がある

(3)直近でライフイベントに予定外の変化はない

(4)退職金や年金に不安はない

いかがでしたでしょうか。

「No」の回答が多い場合は、ライフプランの見直しの必要度が高いと言えるでしょう。

現在や将来の余裕資金が少ない場合は、いずれかのタイミングで資金計画で困る可能性があります。また、結婚や出産、高額な買い物などライフイベントの変化によって必要資金が変わっている可能性などもあります。

加えて、転職などによって退職金を始めとする毎月の収支なども変化している場合は、ライフプランを見直す必要があります。

一つでも「No」の回答がある場合は、ライフプランの見直しをおすすめいたします。

ライフプランを見直すタイミング

ライフプランの見直し必要度チェックを行なった上で、より具体的に見直すタイミングをご紹介します。

・転職やパートナーの収入源(正社員からパート、専業など)が変化した

・子どもの進学先が公立から私立になった

・大学進学時に、子どもが一人暮らしになった

・マイホーム購入に伴い、住宅ローンを契約した

以上のライフイベントを経験したタイミングでは、必ず現在のライフプランを見直し、生涯の資金計画を確認することをおすすめします。

(1)結婚や出産など、家族が新たに増えた

家族が増えることで、生涯必要となるお金が変化すること、日常生活における収入や支出が変化することが考えられます。

収支や将来必要なお金の流れの変化を正確に考慮した上で、事前に準備しておくことで将来のお金の不安が小さくなります。

(2)転職やパートナーの収入源(正社員からパート、専業など)が変化した

自身の転職によって収入が上がったり、下がったり、パートナーの出産による収入がゼロになったりなど、家庭内の収入源の変化は見直しのタイミングです。

収入が上がる場合は特に問題にはなりにくいですが、収入が低下する場合(※)は将来の収支や貯蓄などの計画に差異が発生するため、必ず見直しを行う必要があります。

・転職によって収入が減少する

・正社員からパートや専業主婦(主夫)などへ変化する

・産育休などで無収入期間が発生する

・病気や怪我などによって、本来の収入が得られない

(3)子どもの進学先が公立から私立になった

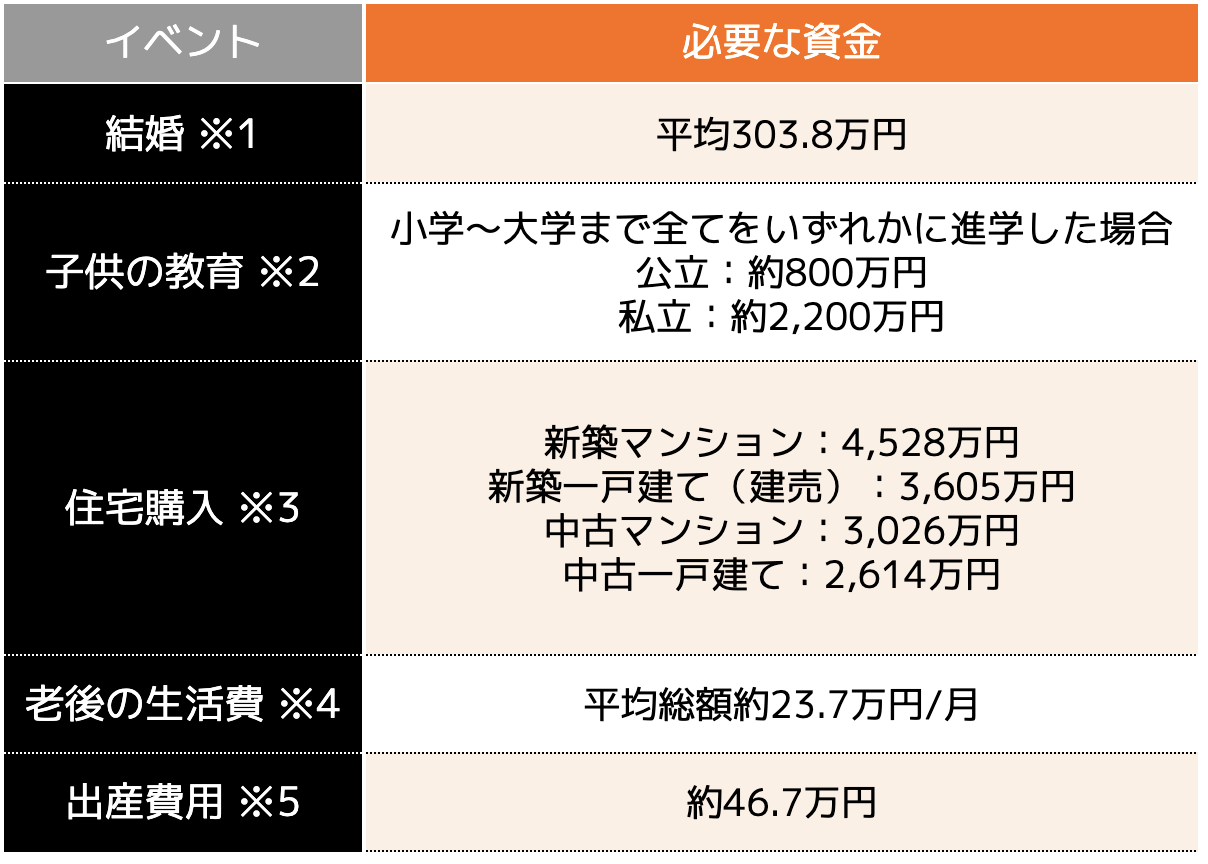

子どもの教育費は、生涯においても非常に高額な費用の一つです。公立及び私立の学校へ進学するかによって、教育費も大きく変わるのが特徴です。

・公立

約800万円 ※2

・私立

約2,200万円 ※3

※2 小学校~高校:文部科学省「令和3年度子供の学習費調査の結果について」

※3 大学:文部科学省「国立大学等の授業料その他の費用に関する省令」「私立大学等の令和3年度入学者に係る納付金等調査結果について」

小学校から大学まで、全てにおいて「私立」へ通学しないまでも、高校や大学などで私立の学校へ通学する場合は、公立と比べて支出が増加します。

ライフプラン上、公立学校での進学で資金計画を組んでいる場合、私立学校への進学になった際には再度資金計画を始めとするライフプランの見直しが必要となります。

(4)大学進学時に、子どもが一人暮らしになった

大学進学が地元以外の場合、多くの家庭では子どもが一人暮らしをする際に仕送りを実施するかと思います。

下宿等にかかる費用としては、約421.9万円が必要とされています(※)。この費用は、初期費用を始めとする4年間一人暮らしに必要となる資金を両親が負担した場合の平均値となります。(内訳は、初期費用38.7万円+仕送り額95.8万円/年×4年間)

※大学は、文部科学省「国立大学等の授業料その他の費用に関する省令」「私立大学等の令和3年度入学者に係る納付金等調査結果について」を参照

つまり、お子さんの進学先によっては、追加での資金が発生する可能性があり、その後の資金計画などを見直すことが必要となります。

(5)マイホーム購入に伴い、住宅ローンを契約した

人生における三大支出のうちの一つである住宅を購入した場合、毎月の収支計画に変化が発生する可能性があります。

予定より高額になってしまったり、購入時期の後ろ倒しによる毎月の返済金額の増加によって、毎月の返済負担が高まることなどがあります。

多くの方が住宅ローンを契約し、35年などの長期ローンを組むため、収支計画に大きな変化がない場合でも一度は見直しを実施することをおすすめいたします。

ライフプランの見直しのポイント

ライフプランの見直しにあたっては、次の4つのポイントを踏まえて確認しましょう。

(2)収支計画に変化がないか?

(3)ライフイベントにおける支出に変更はないか?

(4)貯蓄などの資金計画は順調か?

(1)ライフデザインに変化がないか?

ライフデザインとは、これからの人生でどのように生きていきたいかなどの目標や夢などが該当します。特に、お金が必要になる場合は、事前に資金を準備しておく必要があります。

以下は、ライフデザインの一例のため、参考にしてみてください。

・家族で毎年旅行に行きたい

・都会でマイホームを持ちたい

・夫婦共通の趣味を生涯楽しみたい

ーーどのようなキャリアを積みたいか?

1:いつまで働くか

・早期退職する

・定年まで働く

・定年後も働く

2:どのように働くか?

・会社員として働く/転職する

・公務員として働く/転職する

・自営業(経営者)として働く/起業する

・複数の仕事で働く

・資格取得でキャリアアップする

・働かない(労働したくない)

3:収入源をどうするか

・フルタイムで働く(共働き)

・パートやアルバイトで働く(共働き)

・専業主婦(夫)になる

・副業等で複数の収入源を持ちたい

ーーどのような家庭を築きたいか?

1:結婚の有無

・〇歳までに結婚したい

・結婚はしない

2:子どもの有無

・子どもは〇人ほしい

(2)収支計画に変化がないか?

収支計画に変化がある場合は、将来必要な資金を十分に貯蓄できなかったり、ライフイベントによって家計が厳しくなったりする可能性があります。

特に、ボーナスの減額、退職や正社員からパートなどへの変更など、収入が減少している場合は、支出の見直しが必ず必要になってきます。

また、娯楽を始めとする予定外の支出が多くなっていないかなどを振り返る機会にもしましょう。

作成したライフプランにおけるお金のシミュレーションより収支計画が下回っていないかを確認しましょう。

(3)ライフイベントにおける支出に変更はないか?

ライフイベントにおける支出は、比較的大きな金額がかかることが多いです。当初予定していた金額よりも高くなってしまった、支出が早まったということもあるでしょう。

このようにライフイベントに伴う高額な支出が発生した場合は、その後のライフプランにおける資金計画に影響が発生する可能性があります。将来のお金を準備しておくという観点では、その都度、確認をしておくことが大切です。

例えば、ライフイベントとは以下のような情報が該当します。このようなイベントの前後には、ライフプランの見直しを行うようにしましょう。

└ 結婚の有無

└ 子供の有無、人数

└ 住宅(持ち家、賃貸)

└ 子供の教育プラン(公立、私立、留学など)

└ 娯楽(海外旅行、車などの趣味など)

(4)貯蓄等などの資金計画は順調か?

(2)・(3)の収支の変化によって、将来の貯蓄金額などの資金計画に影響が出ることがあります。

貯蓄などの将来資金を積み立てる上では、早いタイミングで気づき、資産形成に対する取り組みを始めていくことが重要になります。

そのため、収支の状況やライフイベントに基づく支出を踏まえて、老後資金などの資金計画は予定通りであるかを確認するようにしましょう。

変更や修正が必要な場合は、収支の見直しや適切な資産運用などの形成を行うことが重要です。

ライフプランの作成方法

ライフプランの作成方法を、4つのステップで紹介します。

また、ライフプランを見直す場合は、各ステップで変更がある箇所や追加修正する箇所を中心に確認するだけで大丈夫です。

(1)ライフプランを考える

自分や配偶者・子どもと生活する上で、理想的な生活資金や生活スタイルなどを設定します。

例えば、以下のような項目に対して検討しておくとよいでしょう。

・毎月の支出額を賄うことができる金額はいくらか?

・趣味やレジャーなど、娯楽的観点で発生する金額はいくらか?

・何歳くらいで子育てや住宅購入を行っていきたいか?

・子どもの教育はどのように行っていきたいか?

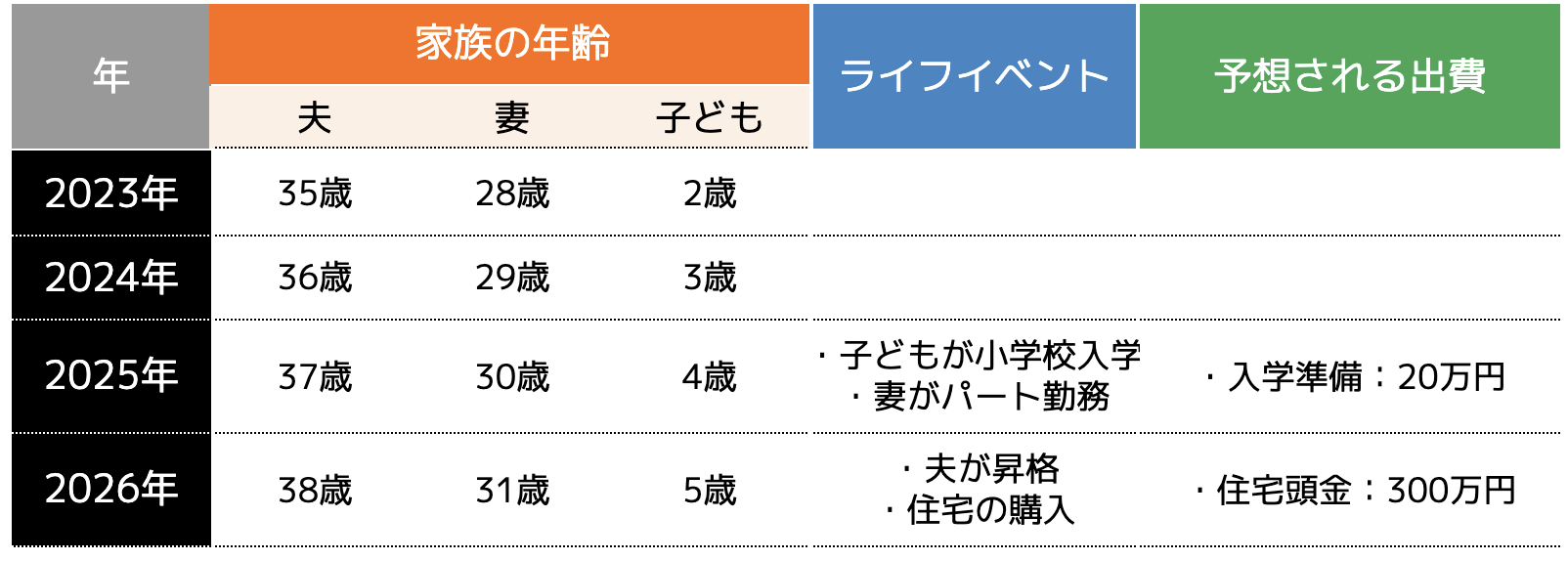

(2)ライフイベントをまとめる

考えたライフプランを元に、ライフイベントを表などにまとめます。

基準となる年を設定(基本は、作成時点での自身の年齢)の上、1年ごとの年数を記入後、自分や配偶者、子どもの年齢を記入します。

合わせて、ライフイベントや経費を年ごとにまとめておくことで、時系列でのイベントや費用を見える化することができます。

(例)夫・妻・子ども2人の計4人暮らしの場合

※1 挙式、披露宴、ウエティングパーティ総額の平均金額「ゼクシィ 結婚トレンド調査2022 調べ」

※2 小学校~高:文部科学省「令和3年度子供の学習費調査の結果について」

※2 大学:文部科学省「国立大学等の授業料その他の費用に関する省令」「私立大学等の令和3年度入学者に係る納付金等調査結果について」

※3 住宅金融支援機構 フラット35利用者調査(2021年度)

※4 総務省統計局 令和4年度 家計調査報告(家計収支編)

※5 出産費用の実態把握に関する調査研究(令和3年度)

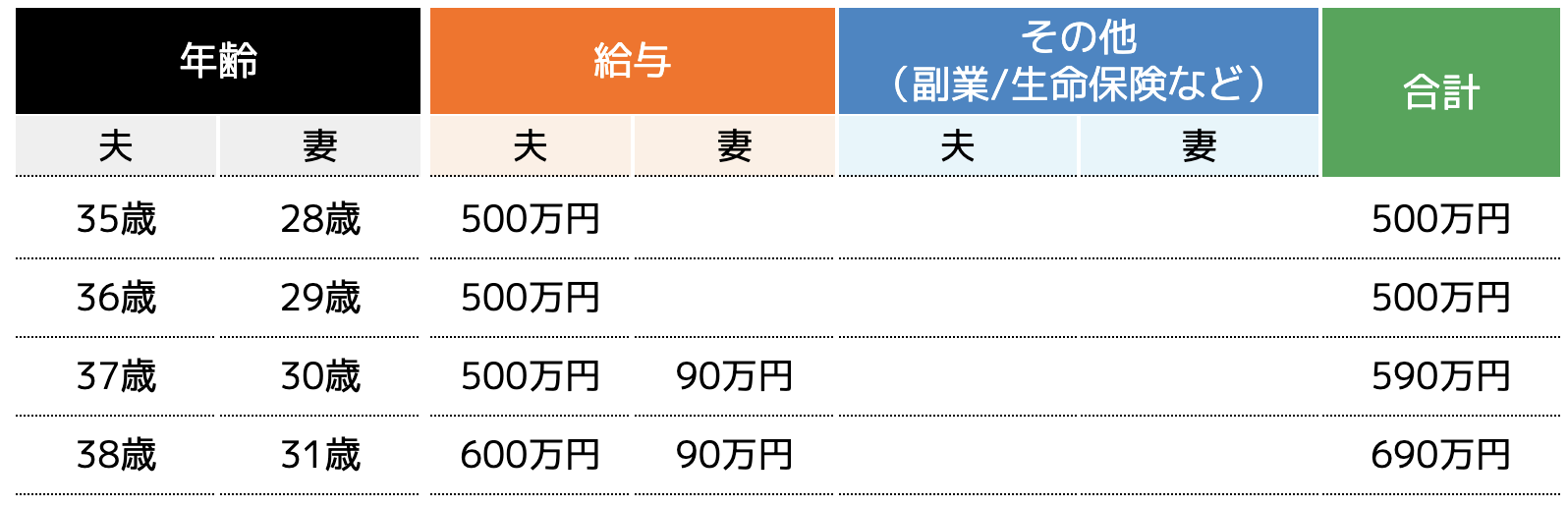

(3)キャッシュフローをまとめる

次は、ライフプランに基づく収入や支出がどの程度になるかを見積もり・計算します。

1:収入をチェック

現在や今後想定される収入の見積額をまとめましょう。なお、収入額は、所得税や社会保険料を差し引いた「手取り額」として記入します。

(例)夫・妻・子ども2人の計4人暮らしの場合

夫:給与収入(会社員)650万円(手取り500万円)

妻:給与収入(パート)90万円

その他:なし

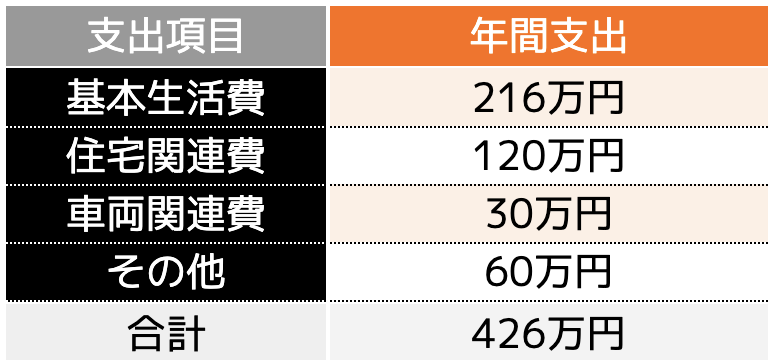

2:支出をチェック

想定される老後の支出の見積額をまとめましょう。

(例)夫・妻・子ども2人の計4人暮らしの場合

基本生活費(食費、水道光熱費など):18万円/月

住宅関連費(家賃など):10万円/月

車両関連費(税金、ガソリン代、保険など):30万円/年

その他(娯楽費など):5万円/月

(4)時系列の表にまとめる

最後は、これまで作成したライフイベント、キャッシュフローの推移を時系列の表としてまとめます。

以下の表を参考にしてみてください(単位は万円)

今回のケースでは、パート収入や昇格によって、2026年以外は年間収支はプラスになっていました。しかし、住宅ローンの支払いや子供の教育費などを考慮すると、安心はできません。

安心した生活を送るためには、さらに長い期間をシミュレーションするとともに、適切に家計管理や資産運用などを実施する必要があるでしょう。

<参考記事>

・こんなに簡単!?ライフプランの作り方やコツの徹底ガイド!

・初心者向け完全ガイド!ライフプランのシュミレーション方法徹底解説!

ライフプランの見直しはファイナンシャルプランナーへ

ここまでライフプランの見直しのタイミングやポイントを紹介してきました。

しかし、お金の知識に自信のない方や正しく見直しができているか不安と感じられる方もいるかもしれません。

そんな時は、お金の専門家であるファイナンシャルプランナーへ相談することをおすすめします。ここでは、ファイナンシャルプランナーの特徴やおすすめの相談先を紹介します。

5-1.ファイナンシャルプランナーの特徴

ファイナンシャルプランナー(以下、FP)とは、家計のホームドクター、お金のかかりつけ医とも呼ばれています。

その理由は、FPの相談範囲が、資産形成、保険、ローン、教育資金、老後資金、相続などと幅広い分野に及ぶためです。

具体的な相談のタイミングの一例は、以下の通りです。

・子育てをはじめるとき

・貯蓄の効率をあげたいとき

・老後のことを考えはじめたとき

・健康が気になったとき

・資産の活用方法で悩んだとき

・固定費を見直したいとき

つまり、FPは生活する上でのお金に関する問題を総合的に解決し、相談者が目指す生活を実現できるようサポートをしてくれると言えるでしょう。

実際にFPに相談することで解決できる代表的なものを、以下に5つご紹介します。

・教育資金などの個別イベントのシミュレーション

・生命保険の見直し

・iDeCoやNISA等の優遇制度や資産運用の提案

・家計管理における助言・提案

※FPが解決できないこと※

FPは、お金に関する幅広い相談に乗ってもらえるメリットがあります。一方で、税金の制度の説明はできるが、具体的な税額の算出などの業務はできません。

また、資産運用や生命保険に関する相談をした場合、具体的な個別商品の契約までできないことがあります。

前者は「税理士」の独占業務であり、後者は「生命保険募集人」などの別途登録等が必要になるため、相談したFPによっては解決できない場合があるため注意が必要です。

お金の専門家ーココザス株式会社ー

ココザス株式会社は、FP相談満足度、サポート満足度などで高い評価を獲得している独立系FPが所属する資産形成コンサルルティング会社です。

以下に当てはまる人は、一度無料セミナーや相談問い合わせをしてみることをオススメします。

・自分に合ったFPがわからない

・数多くいるFPから選ぶのがめんどくさい

・ライフプランや資産形成の相談をしたい

特徴(1)金融の有資格者であるプロのコンサルタントが対応

相談者に寄り添った最適な提案を可能にするため、金融関連の有資格者が多数在籍しています。

また、資格を保有するだけではなく、著名なイベントや講演会など多数の登壇実績を有しており、最新の専門性の習得及び相談実績の蓄積があるコンサルタントが対応してくれます。

特徴(2)お金の悩みを網羅的に相談・解決

単なる相談事業ではなく、ライフデザイン事業として資産形成・テンショック・住宅・不動産領域までと幅広く一社で解決することができます。

お金に関する相談を複数のFPや企業に相談するとなると非常に手間がかかりますが、ココザスではワンストップでお金の悩みを相談・解決することができます。

特徴(3)長期的なフォロー体制

相談者の人生をともに考えるパートナーという仕組みのもと、単発ではなく初回相談から継続的なアフターフォロー体制を構築しています。

中長期的なフォローが行われることで、実際のシミュレーションとライフプランに乖離が発生した場合など、迅速に対応することができ、安心して対応することができます。

短期的な会社の利益ではなく、本当に相談者に寄り添っていないとできない対応です。

<参考記事>

・初心者でも失敗しない!ライフプランの相談先の選び方ガイド

まとめ

本記事では、ライフプランの見直しの必要性やタイミング、見直しのポイントなどを紹介しました。

ライフプランは、一度作成したら終わりではなく、ご自身やご家族のライフイベントや収支計画の変化によって、適宜見直しを行うことで、将来までの安心した資金計画が実現します。

また、ライフプランを見直した際に、支出(家計)の見直しが必要になったり、収入を増やすための資産運用が必要になったりする場合があります。そんな時は、専門家であるファイナンシャルプランナー等へ相談することで、一気通貫での不安や疑問の解消につながります。

「どんなFPに相談すればいいの?」「どこでライフプランのシミュレーションができるの?」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。あなたの人生をより良いものにするために、一歩踏み出してみませんか?