30代が考える3つのライフプランとは

30代になった時に考えるライフプランは大きく分けて3つ挙げられます。それぞれのプランについて紹介します。

今の仕事を継続するか、転職・起業するかを検討する

(2)貯蓄プラン

将来的な支出に備えた貯蓄を検討する

(3)婚活・結婚・出産プラン

結婚や出産などを検討する

(1)キャリアプラン

30代は今の仕事を継続するか、新しい職場にチャレンジするかを検討する方が多い年代です。ある程度今の仕事にも慣れ、経験と実績を積み上げてきたことから、転職する方や起業する方が多いです。

dodaの転職成功者の平均年齢調査によると、2022年の転職成功者の平均年齢は「男性で33歳」「女性で30.5歳」でした。

また起業する際に融資として利用するケースが多く、日本政策金融公庫の2019年度新規開業実態調査を確認すると、起業する方の平均年齢のうち、「30代が33.4%」と40代の次に高い割合を占めています。

30代は仕事のスキルアップや独立という選択肢を選ぶ方が多い傾向にあります。もちろん今の仕事に納得できている方もいらっしゃいますが、将来像をイメージした際にキャリアプランを見直しするタイミングでもあります。

(2)貯蓄プラン

30代になると結婚などによって1人で自由に使えるお金に制限がかかります。また将来的な支出に備え、貯蓄を行わなければいけません。

貯蓄は親の葬式や入院費など、予期せぬ出来事が発生した時の備えであったり、老後の生活資金などに必要です。

30代は公私とも忙しくなる年齢ですが、将来的な貯蓄や資産形成を始めるタイミングでもあります。

(3)婚活・結婚・出産プラン

20代から30代にかけて、婚活や結婚、出産などを検討するタイミングです。晩婚化が進んでいますが、30代になると婚活活動をされる方も多くなります。

どんな相手と結婚するのか、どんな生活を送りたいのかなどを考え、パートナー探しを行います。さらに結婚費用や出産費用、引越し費用やマイホーム取得費用などたくさんの支出がかかります。

そのため自分の貯蓄を確認し、将来備えるべき支出に対応できるようにしておかなければいけません。とはいえ具体的にどれくらいの支出額になるのか分からない方も多いため、次の項で詳しく解説します。

30代が考えるべきライフプランの3大支出

30代になると将来かかるであろう支出を考慮して貯蓄しておかなければいけません。具体的に以下の3つの支出が必要となるため、目安費用を含めて紹介します。

教育資金

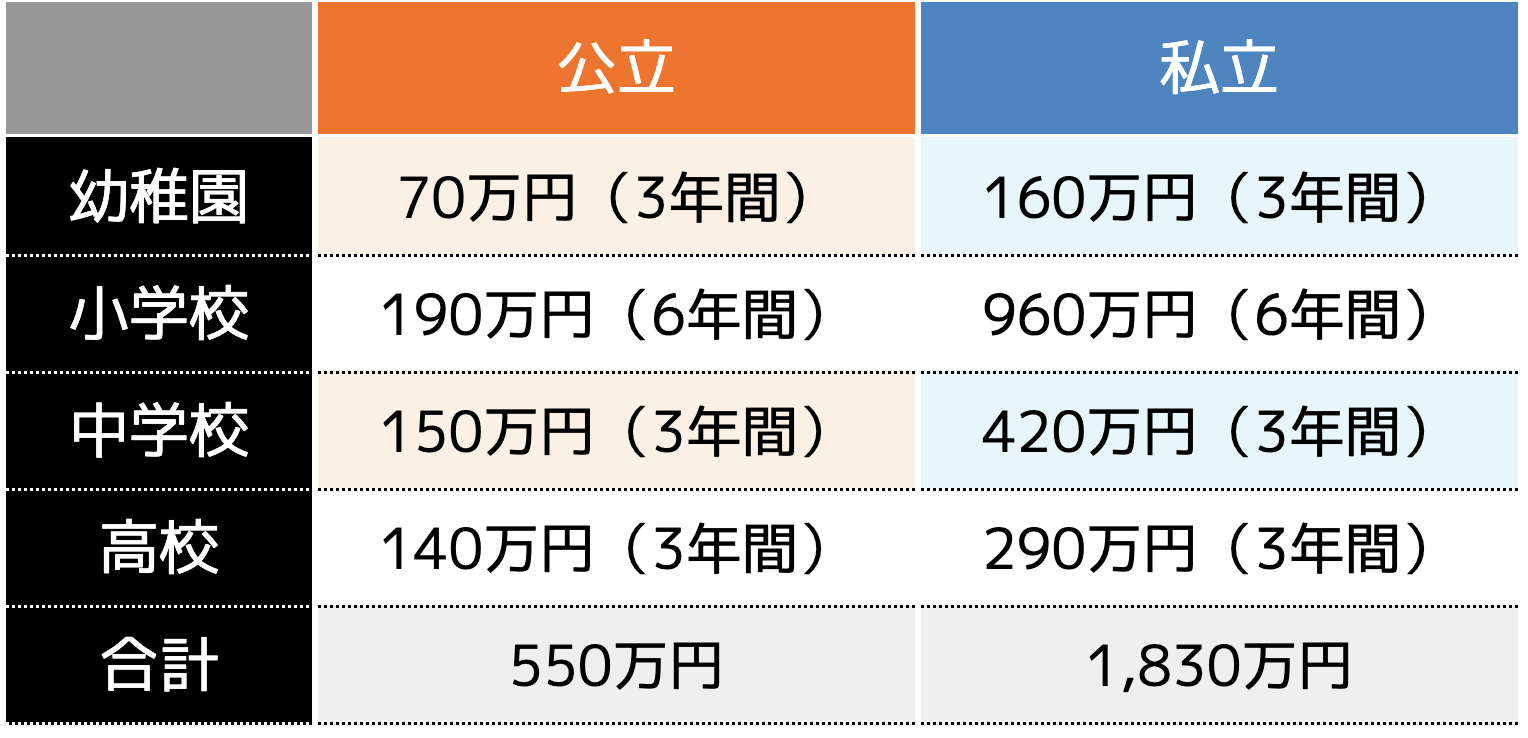

子供一人当たりの教育資金は安い価格で550万円、大学まで出るとなると1,000万円を超える資金が必要となります。

文部科学省が発表した「平成30年度子供の学習費調査の結果について」を確認すると以下の表の通り、最低でも550万円、多くかかっても1,830万円必要となります。

さらに大学へ進学した場合、1年目に学校に納入しなければいけない費用目安は以下の表の通りです。

大学まで出るとなると、1,000万円は軽く超えることがわかります。もちろん上記の費用は子ども1人当たりの目安であり、複数人子どもがいる家庭では2倍や3倍の支出となります。

さらに習い事や塾、大学での一人暮らしをサポートする費用などを考慮すると、教育資金は30代のうちから貯めておかなければいけない費用の一つです。

老後資金

老後資金は65歳を定年後に必要な資金です。日本人の平均寿命は男性が81.41歳、女性が87.45歳から逆算すると、16年から21年間の生活資金になります。

総務省が発表している2022年度の2人以上の世帯の消費支出は約29万円であるため、おおよそ464万円〜609万円の老後資金が必要です。

もちろん各家庭によって支出額が異なるため、一概には言えないものの、最低限必要な資金は30代のうちから貯蓄しておかなければいけません。

さらに老後に施設に入所するとなると1年間で180万円、10年間で1,800万円もかかる可能性もあります。

昨今人生100年時代とも呼ばれ、長生きされる方が増えています。寿命が延びるほど必要な資金が増えるため、老後資金は今のうちから用意しておくことが大切です。

住宅資金

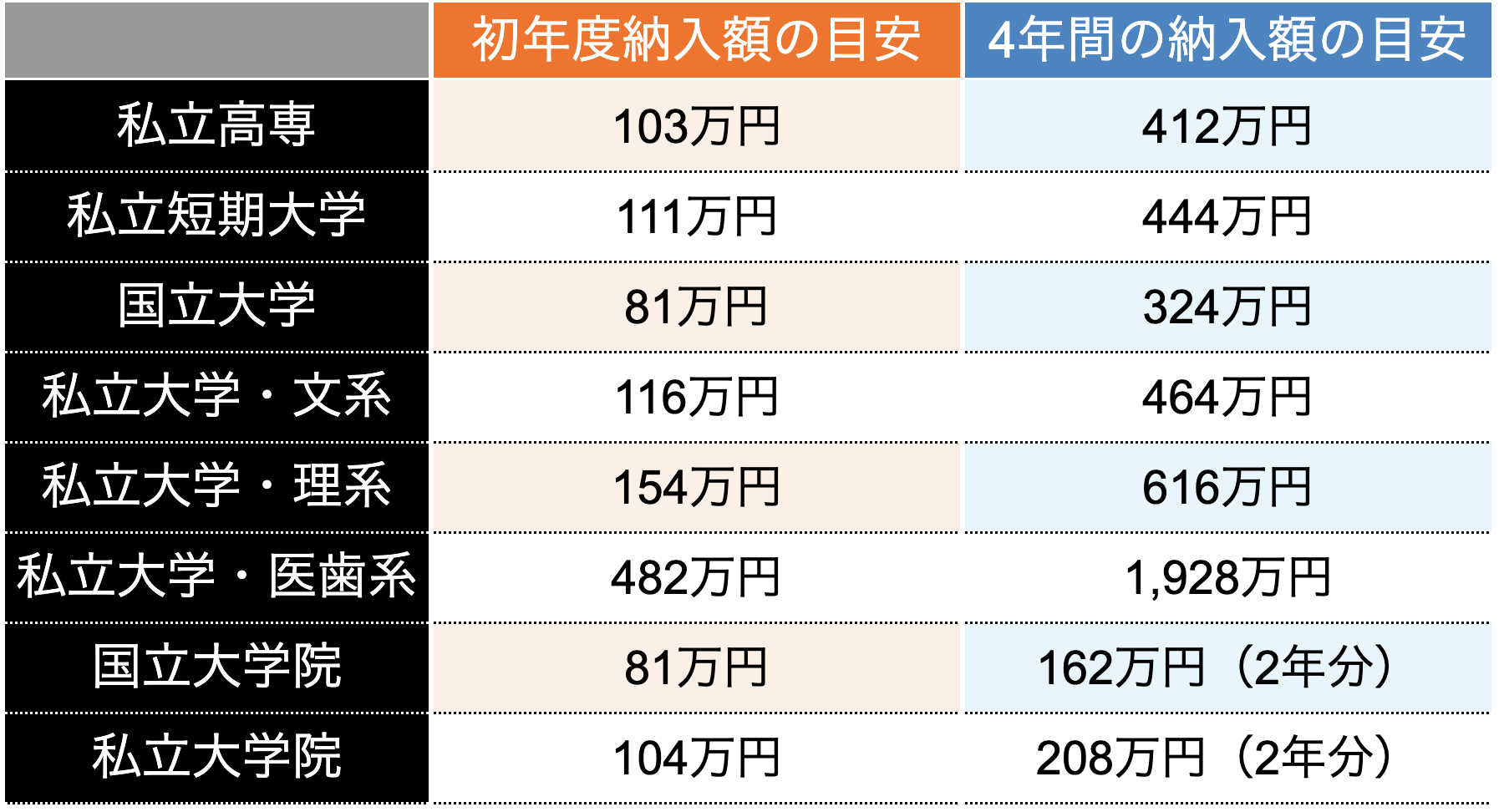

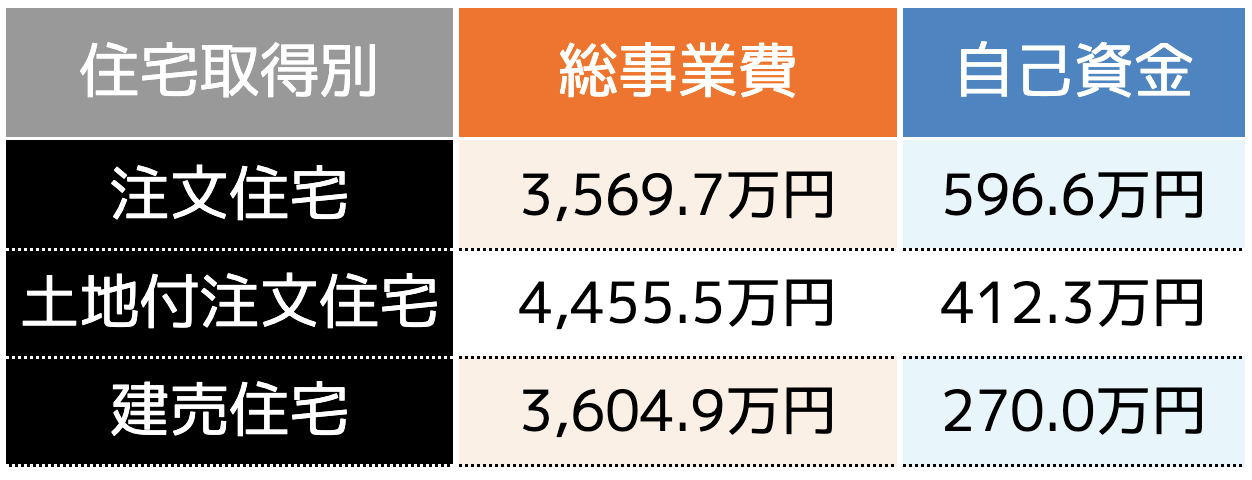

マイホームを購入される方は住宅資金を用意しておく必要があります。一般的には住宅ローンを購入して資金繰りを行いますが、自己資金もねん出しなければいけません。

以下の表は2021年度のフラット35の利用者を集計した住宅取得別の建築費用と自己資金の全国平均金額を表したものです。

見てわかる通り、建売住宅であれば270万円と比較的低い自己資金で済みますが、注文住宅を建築するとなると、300万円〜600万円の住宅資金を用意しておかなければいけません。

もちろん自己資金の金額は、審査する金融機関や立地、申込者の年収などによって変動します。そのため上記の自己資金は目安となりますが、0円で建築できることはないため、30代のうちに住宅資金を貯めておく必要があります。

<参考記事>

・初心者向け完全ガイド!ライフプランのシュミレーション方法徹底解説!

支出に備える資産形成とは

今の収入だけでは将来的な支出をカバーしきれないことから資産形成を始める方が増えています。そもそも資産形成について分からないという方に向けて、ここでは資産形成の種類と初期費用について紹介します。

貯蓄型と投資型

資産形成は「貯蓄型」と「投資型」に分かれます。貯蓄型は名前の通り、お金を貯めることを指し、定期預金などが挙げられます。また節約などを行い支出額を抑える方法も含みます。

投資型は、自己資金を投資してお金を増やす方法であり、一般的に資産形成は投資型を指します。投資型は資金が減るリスクが伴いますが、貯蓄型より増える金額が多い特徴があります。

資産形成と資産運用は違う

資産形成は「お金をつくる行為」を指し、資産運用は「保有しているお金をさらに増やす行為」を指します。

20代30代の方がこれから資産を増やしていきたいという方は、初めに資産形成を行って資産を作り上げていきます。そして、ある程度資産が貯まった方は、さらに資産を増やす資産運用を行うという流れになります。

資産形成を始めるための初期費用

資産形成は100円から始める方法から、1万円や10万円と幅広くあります。投資型であればある程度自身で運用資金を決めて始めることができます。

とはいえ100円など初期費用が少ないと得られる利益も少なくなる傾向があるため、10万円を目安に始めてもよいでしょう。

ただし資産形成は元本が保証されていない方法がほとんどであるため、場合によっては損失が生まれます。そのため初期費用は、損失が生じても生活に支障をきたさない程度の金額にすることをおすすめします。

投資初心者にもおすすめな投資信託

では30代から始める方におすすめの資産形成の中に投資信託があります。ここでは3つに分けて紹介します。

(2)iDeCo

(3)その他の投資信託

(1)つみたてNISA

つみたてNISAは毎月NISA専用口座を開設し、特定の金融商品を自動的に買付する方法で、運用利益に対しては非課税となる制度です。年間40万円までを積立金の上限とし、20年間運用することが可能です。

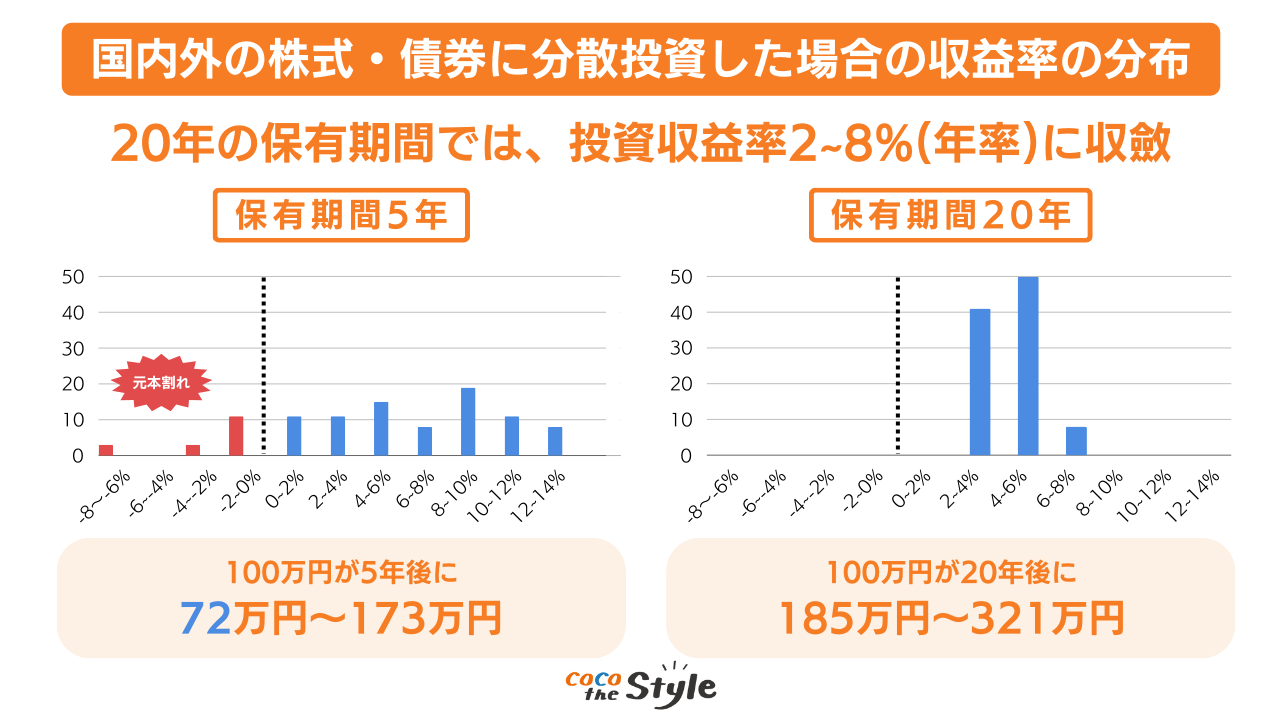

つみたてNISAは5年未満の保有であれば元本割れのリスクが伴いますが、20年以上保有すれば利回りが2%~8%に集約されるため、理論上は元本割れの可能性がなくなると金融庁が発表しています。

引用|金融庁「つみたてNISA早わかりガイドブック」を参考に弊社作成

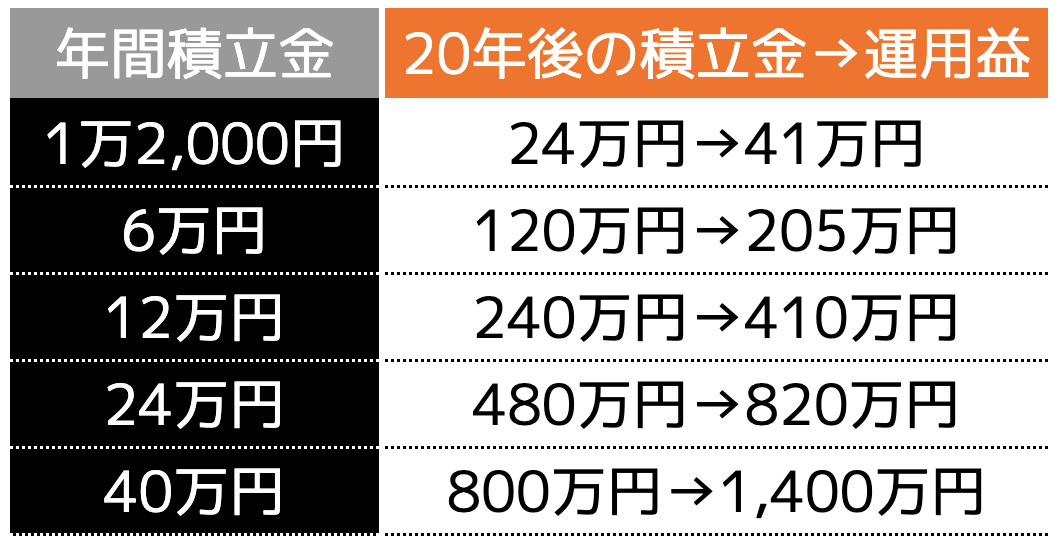

老後資金が「464万円〜609万円」必要であることから、年間24万円積み立てれば老後資金不足を解消することが可能です。

また2024年度より新NISAがスタートし、年間運用益が120万円まで引き上げられます。より多くの積立金を運用することができるため、高い利益を狙いたい方にもおすすめな資産形成方法です。

(2)iDeCo

iDeCoとは「個人型確定拠出年金」のことを指します。国民年金や厚生年金などの公的年金とは別に、任意で加入できる私的年金の一つです。

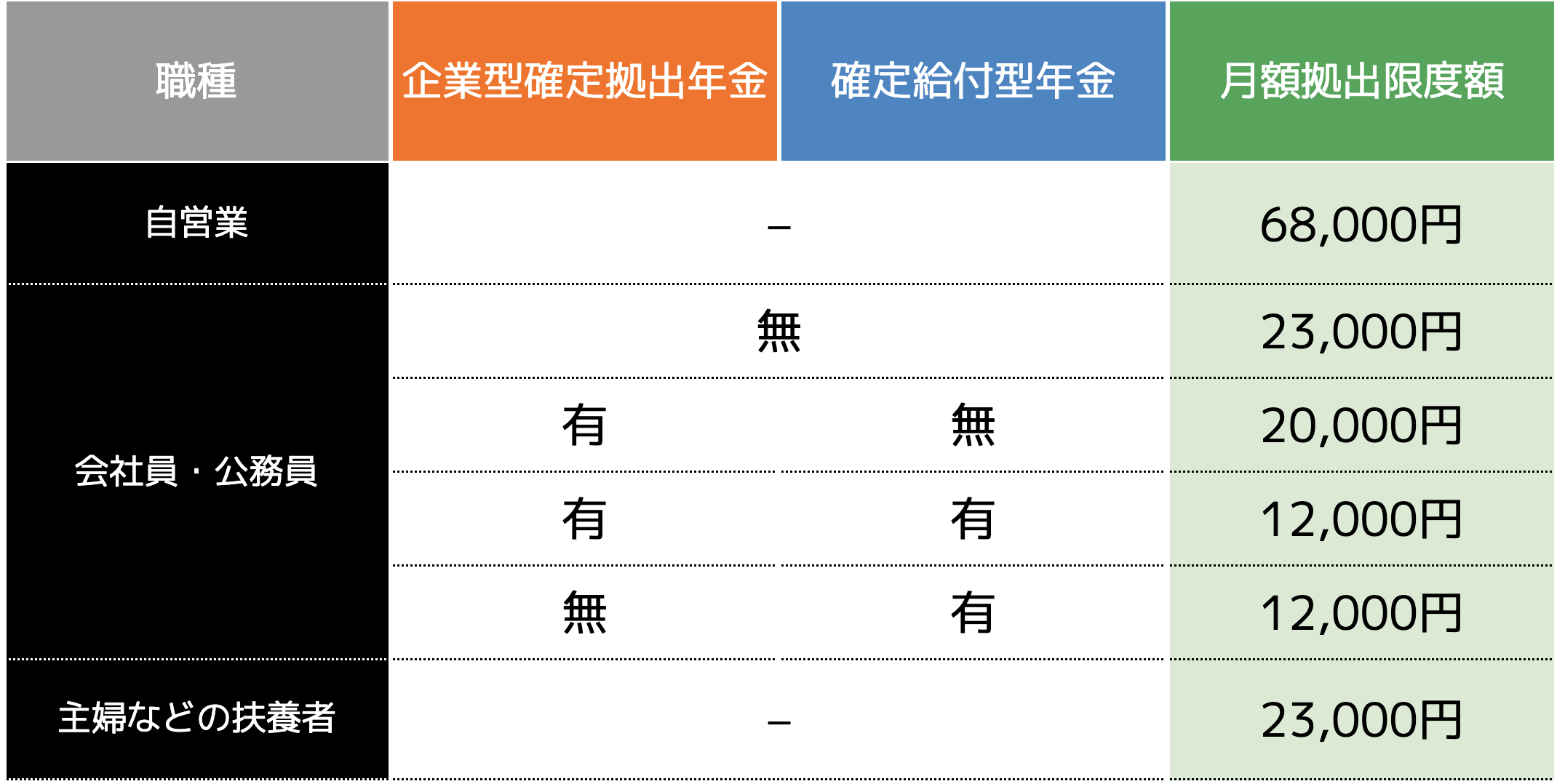

毎年一定額の掛金で定期預金や投資信託を選んで運用し利益を積み上げます。つみたてNISA同様、iDeCoも運用益が非課税となるメリットがあります。さらに掛金は全額所得控除できるため、所得税や住民税の節税になります。

一方で職業や企業年金制度によって掛金が以下の表の通り定められています。

さらに原則60歳まで引き落としすることができないため、急な支出が必要になった際にiDeCoから出金することができません。

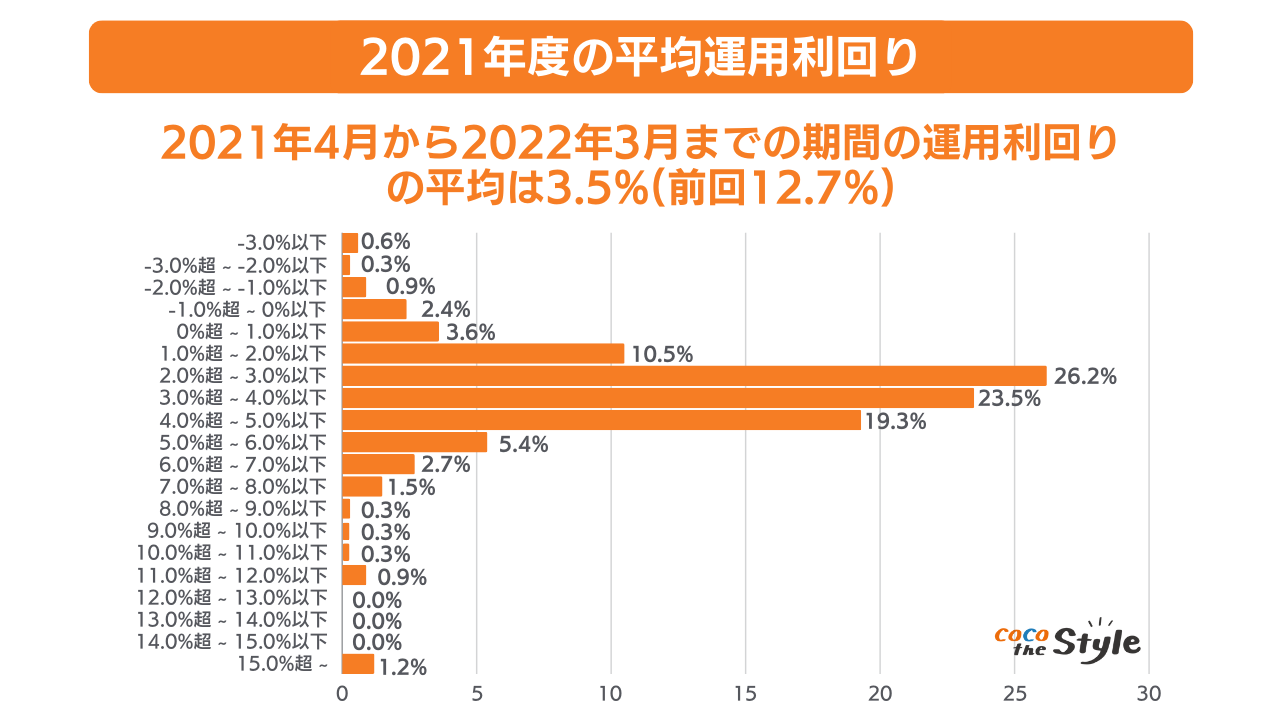

とはいえ企業年金連合会が発表した確定拠出年金に関する実態調査|統計資料によると以下の画像の通り2021年度の利回りは3.5%が平均となります。

引用|企業年金連合会「確定拠出年金に関する実態調査|統計資料」を参考に弊社作成

元本割れする確率は4.2%程度しかないため、比較的低リスクな資産形成であることがわかります。

つみたてNISAと比較すると、利回りが低い傾向にありますが、掛金が所得控除されるため、会社員など節税できる項目が少ない方におすすめです。

さらにつみたてNISAと併用することも可能なため、より安全に老後資金の備えを貯めたい方や節税したい方におすすめな方法です。

(3)その他の投資信託

投資信託とは、投資家から集めた資金を専門家が株式などへ投資し、得られる利益を投資家へ還元する金融商品のことを指します。投資信託の専門家が投資家に代わって運用してくれるため、初心者でも安心して始めることができます。

ただし100%元本が保証されているわけではないため、運用資金に注意しなければいけません。万が一専門家であるファンドが運用に失敗し、倒産などが起きた場合は元本が戻ってくる可能性が低くなるためです。

とはいえ投資信託の平均利回りは3%〜5%と安定しています。さらに利回り10%や20%以上の銘柄も少なくありません。そのため、5年などの短期間で利益を出すことも可能であることから、教育資金や住宅資金の充てにすることもできます。

とはいえしかし2020年では公募投信の本数だけでも6,000近い本数があるため、投資先の選定能力は身に付ける必要があります。

<参考記事>

・20代30代におすすめする資産形成は4つ!平均利回りと注意点を確認して始めよう!

・初心者はどの資産形成を始めれば良い?少額から始められる6つの方法を紹介!

資産形成の注意点

30代におすすめな資産形成方法を紹介しましたが、すぐに始めても知識や経験が不足していることから損失が生まれる方法を選択する可能性も高いです。

そのため、ここでは資産形成の注意点について3つ紹介するため、理解してから始めるようにしましょう。

(2)長期投資を心がける

(3)専門家の意見を聞く

(1)分散投資でリスクを抑える

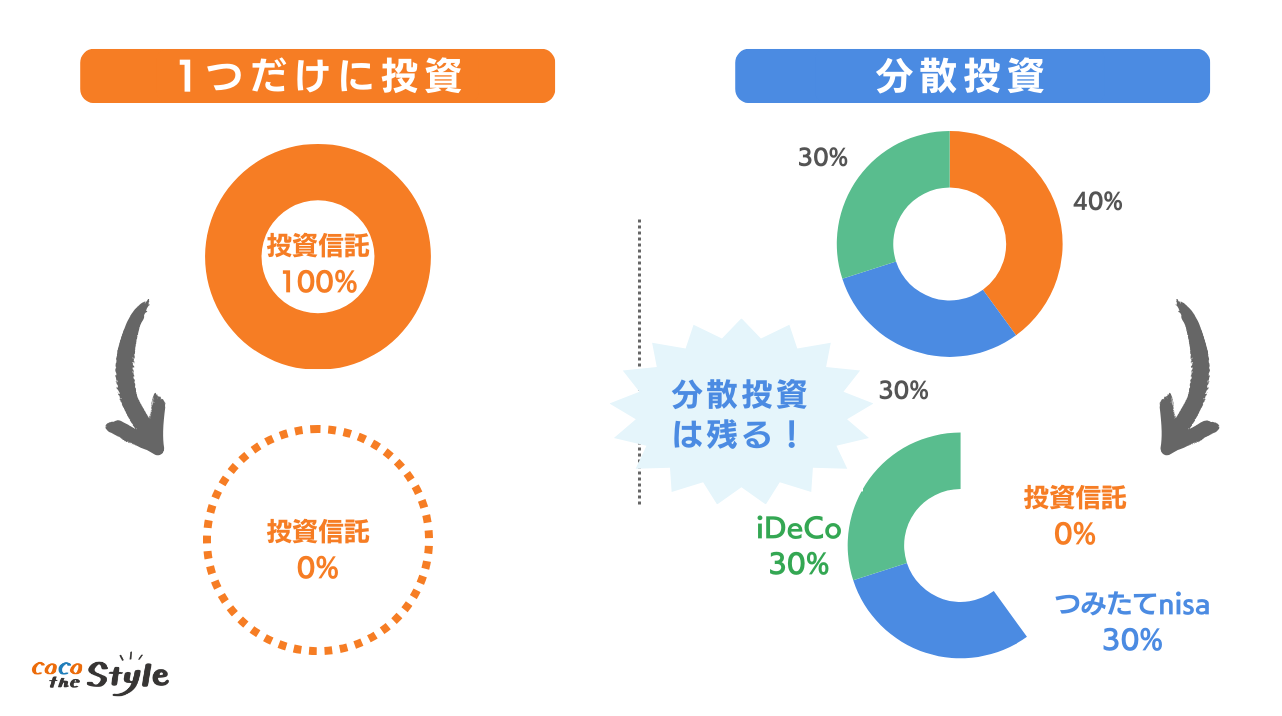

複数の資産形成を資金配分して運用し、損失を最小限に抑える分散投資を行うことが大切です。

一つの資産形成方法だけ運用していても、大きな利益が狙える一方、大損失が生まれる可能性も高まります。例えば以下の画像のように投資信託に100万円を運用する場合と100万円を複数の方法に分けて投資した場合では、損失額も大きく異なります。

分散投資しておけば、一つの資産形成方法で損失が生まれても運用資金が0円になる可能性が低くなります。さらに他の2つの資産形成方法で利益が生まれていれば、トータルでプラスにすることにもなるでしょう。

資産形成は利益を出すことも大切ですが、運用資金が0円になっては意味がありません。そのため分散投資で損失をリスクヘッジするようにしましょう。

(2)長期投資を心がける

資産形成は短期間で利益を狙うより、長期投資を心がけることが大切です。つみたてNISAやiDeCoは長期間保有することで投資リターンの安定化につながります。

多くの方は、すぐに結果を求めてしまいがちなため、数年程度の短期間での利益を見込みます。しかし先程もお伝えした通り、短期間では元本割れの可能性が高まるため、長期投資を心がけるようにしましょう。

(3)専門家の意見を聞く

資産形成を始める際は、事前に専門家に相談し、自分に合う方法などを紹介してもらいましょう。

30代となると公私ともに忙しく、資産形成について勉強する時間が少なくなります。そのため、「とりあえず投資してみよう」と軽い気持ちで始めてしまう方が多く見受けられます。

しかし資産形成は正しい知識を身に付けなければ、誤った方法を選択してしまい、損失が生まれる可能性も高まります。

そのため専門家に一度相談してみることをおすすめします。ではどのような専門家が挙げられるのでしょうか。次の項で紹介します。

<参考記事>

・資産形成のリスクは3つ!初心者が意識すべき対処方法と注意点を紹介

ライフプランの相談先

資産形成に関する専門家は大きく分けて以下の3つに挙げられます。それぞれの業種の特徴を紹介します。

ファイナンシャルプランナー

ファイナンシャルプランナーはさまざまな支出や収入などの面から資産運用についてアドバイスをしてくれます。

今の収入と支出改善の方法や、保険の紹介、資産形成の方法や節税方法などを相談することができます。ただしファイナンシャルプランナーによって得意不得意があり、誰しもが100%資産形成を網羅しているとは限らないため、自分に合う人を見つける必要があります。

IFA

IFAとは独立系ファイナンシャルアドバイザーとも呼ばれます。本来、証券会社や金融機関は、自社商品や提携先商品の資産形成の方法を提案しますが、IFAはどの機関にも属さないため、顧客に合わせた資産形成の方法を紹介してくれます。

IFAはもともと証券会社や保険会社、銀行などの出身者が多いことから、金融商品の提案がメインです。さらにIFAによっては得意なジャンルが決まっていることが多いため、既に始めたい資産形成方法が決まっている方にはおすすめです。

資産形成コンサルタント

資産形成コンサルタントとは、名前の通り資産形成のプロです。資産形成の全てを網羅していることから、自分に合う方法を紹介してくれます。

さらに知識や経験、ノウハウなども資産形成コンサルタントから学ぶことができるため、これから始める方にはおすすめの相談先です。

ココザスでは資産形成に関する知識のご提供だけでなく、お客様の資産状況や収入状況などからおすすめの資産形成方法をご提案します。さらに資産形成ならではのリスク回避方法や分散投資割合などもアドバイスも行っております。

30代から資産形成を始める方は、ぜひ一度ココザスへご相談ください。

<参考記事>

・初心者でも失敗しない!ライフプランの相談先の選び方ガイド

まとめ

30代は将来的にさまざまな支出に備えはじめるタイミングでもあります。結婚や出産、住宅ローンや教育資金など、多額の資金が必要となることから、今のうちに資産形成を行っておくことをおすすめします。

本記事では3つの資産形成方法を紹介しましたが、より知識を深めるためには専門家へ相談しておきましょう。専門家にもさまざまありますが、資産形成コンサルタントであるココザスでは、お客様に合った資産形成方法をご提案させて頂きますので、ぜひ一度ご相談くださいませ。