【老後資金はいくら必要?】まずはシミュレーションしてみよう!

老後の資金計画は多くの人にとって悩みの種です。しかし、その答えを見つける最初の一歩は、具体的なシミュレーションから始まります。

老後に必要な資金の正確な金額を知るのは難しいですが、大まかな額は計算できます。以下の式を使用して、必要な老後資金を算出しましょう。

必要な老後資金=(老後の生活費−収入)×(90歳−退職予定年齢)

この計算によって、生活費と収入の差額を90歳までに必要な年数で掛け合わせ、必要な老後資金を求めることができます。

ケーススタディとして、夫婦と独身の例でそれぞれ考えてみましょう。

夫婦の場合

例えば、夫婦で、家の維持費や医療費、趣味や娯楽費などを合計すると約3,300万円が必要になるとされています。

独身の場合

独身・ひとり暮らしの場合は、約2,180万円が必要となると計算されています。

シミュレーションする上で重要なポイントは下記の3点です。

子どもの結婚、住宅の修繕、医療費、葬儀費など、生活費以外にも多くの出費があります。

2:資産運用の方法

終身保険や個人年金保険、投資商品など、多角的に資産を増やす方法を検討することが重要です。

3:早めの準備

公的年金の不確定性や介護費用の増加など、将来必要な資金は増える一方です。早めの準備が必要です。

さまざまな金融機関やウェブサービスが老後資金のシミュレーションツールを提供しています。これを活用して、自分の老後がどれくらいの資金を必要とするのかを具体的に計算しましょう。

具体的には、金融庁のライフプランシミュレーションがおすすめです。

【参考記事】

【毎月5万円不足する?】老後資金はいくら必要か・準備方法も解説

老後資金のシミュレーションの必要性【まずは知ることが大事!】

老後資金の準備は、近年「人生100年時代」と言われるように、急務の課題となっています。

日本では、男女ともに長寿率が高く、金融庁の調査によると65歳以上の無職の夫婦は平均で毎月5万5,000円の赤字が発生しています。

このような状況を踏まえ、老後資金のシミュレーションは極めて重要です。

ここでは老後資金は具体的に月いくら必要かという視点と、巷で言われている「老後2000万円不足問題」について順番に解説します。

必要な老後資金は月14〜23万円!【夫婦・独身それぞれ紹介】

老後の生活に必要な資金について、夫婦および独身者別で紹介します。

夫婦での生活

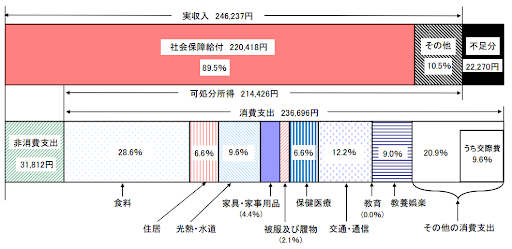

厚生労働省の統計や総務省の「家計調査(家計収支編)2022年(令和4年)平均結果概要」によれば、老後65歳以上の夫婦2人世帯での平均収入は、公的年金を基に約24万6千円です。

しかし、平均支出は約26万8千円となり、毎月約2万2千円の赤字が発生します。この場合、夫婦で老後を過ごすためには、公的年金を含めて毎月約27万円が目安となります。

図:65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の家計収支 -2022年-

出典| 総務省・統計局「家計調査(家計収支編)2022年(令和4年)平均結果概要」

独身・一人暮らしの場合

独身・一人暮らしの場合、平均収入(主に公的年金)は約13万5千円、平均支出は15万5千円で、毎月約2万円の赤字が出ることになります。

このような世帯では、安心して老後生活を送るために、少なくとも公的年金を含めて毎月約16万円の収入が目安となるでしょう。

図:65歳以上の単身無職世帯(高齢単身無職世帯)の家計収支 -2022年-

出典| 総務省・統計局「家計調査(家計収支編)2022年(令和4年)平均結果概要」

上記はあくまで一例で、生活状況や個々の習慣によって老後資金の必要額は変わりますが、目安として夫婦での生活では月額約27万円、独身・一人暮らしでは月額約16万円が必要です。

公的年金だけでは不足するケースが多く、資産運用や保険を活用して収入を増やすことも必要です。

老後資金は年金のみだと2,000万円不足する?

“老後2,000万円問題”という言葉を聞いたことがあるでしょうか?この問題は、2019年に金融庁が公表した報告書によって広く知られるようになりました。

具体的には、この試算では夫が65歳以上、妻が60歳以上の無職の夫婦世帯において、毎月約5.5万円の生活費が不足するとされています。

この不足分を30年間積み重ねると、約2,000万円の不足となる計算です。

ただし、この2,000万円の不足は一例であり、各世帯の状況(構成、収入、支出等)によってはこの額が変わる可能性があります。

更に、平均寿命の延伸とともに、年金の受給額は減少しています。これにより、老後に資金が不足する可能性はさらに高まっています。

つまり、老後に資金が不足するリスクを考慮に入れ、総合的なライフプランや健康状態、さらには年金制度の変動なども考慮しながら、しっかりと計画を立てる必要があります。

【参考記事】

老後2000万円問題の対策とは?効率的な老後資金の作り方!

老後資金のシミュレーションのため把握すべき項目

老後資金を具体的にシミュレーションするには、具体的かつ詳細に老後をイメージする必要があります。

ここでは老後にかかる生活費や、老後に受給する年金について順番に確認します。

老後にかかる生活費の目安

総務省統計局が発表している「家計調査(家計収支編)」によれば、高齢単身無職世帯の月々の必要支出は約15万1,800円です。

これは消費支出と非消費支出(税金や社会保険料)を合計した数値です。具体的には、以下のような内訳になっています。

非消費支出(税金や社会保険料):月々平均12,061円

さらに支出の詳細を見ていくと、

住居費:約29,500円

交通・通信費:約18,310円

といった項目があります。

ただし、これはあくまで平均的な数値であり、個々の生活スタイルや希望する介護レベル、公的年金や退職金、貯金額などによって大きく変わる可能性があります。

老後に何をしたいのか、どのレベルの生活を望むのかによって必要な資金は大きく変わるため、これらの要素をしっかりと考慮し、計算することが重要です。

老後の収入となる年金受取額

老後の生活費を賄うための主な収入源となるのが年金です。しかしその見込み額を正確に把握している人は少ないのが現状です。

老後資金の計画を立てるうえで、どれだけの年金を受け取ることができるのかを事前に知っておくことは非常に重要です。

日本には「国民年金」と「厚生年金」の二つの主要な年金制度があります。加えて、障害を負った場合に受け取れる「障害年金」や、年金受給者が亡くなった際に遺族が受け取る「遺族年金」などもあります。

総務省の家計調査によれば、2021年時点で65歳以上の年金と社会保障給付を合わせた平均の収入は月額236,576円でした。

ただし、これは国民年金や厚生年金だけでなく、個人年金や企業型確定拠出年金が上乗せされた場合の数値です。

国民年金や厚生年金だけであれば、月額約216,000円が平均とされています。

国民年金の年金額は以下のように算出されます。

年金受給額(年額)=777,800円×(保険料納付済み月数+免除期間)÷480月

こちらは40年(480ヶ月)の保険料納付が完了している場合に満額が支給されます。

年金の正確な受け取り額を知りたい場合は、「年金定期便」やオンラインサービス「ねんきんネット」を活用して自分自身の年金額を確認することが推奨されます。

このように年金受取額は多くの要素に影響を受けます。計画的な老後生活を送るためにも、各種年金のシミュレーションをしっかりと行っておくことが重要です。

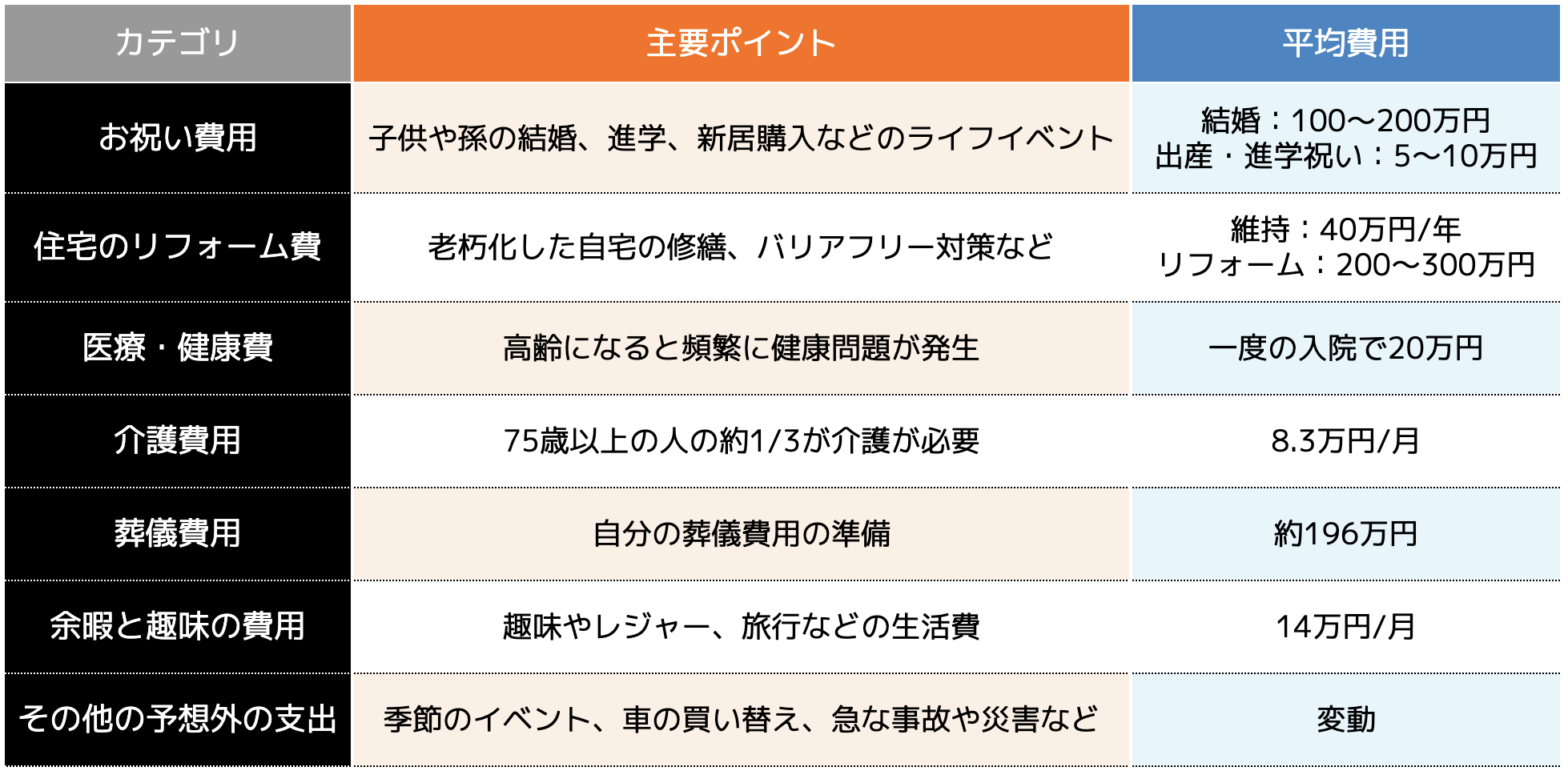

【老後に必要な支出を一挙公開!】老後に必要なお金のカテゴリー

老後の生活設計をする際、多くの人が「月々の生活費はいくらかかるか」という観点で考えがちです。

しかし、実際にはその他にも予想外の支出が多く、これらに備えなければ老後の安心した生活は厳しくなります。この記事では、老後に必要な多様な支出カテゴリーについて詳しく解説します。

主な支出のカテゴリーを表にまとめましたので、主要ポイント・平均費用とあわせて確認してみてください。

このように、老後の資産運用というのは単に「月々の生活費をいくら確保するか」という問題だけではありません。

多角的な視点で支出を把握し、それに備えることが、真の意味での安心した老後生活を実現する鍵となります。

【激選!】老後資金を貯める・増やす方法を3つ紹介

具体的にどのように老後資金を準備するか、その方法に関して3つ紹介します。それぞれの内容やメリットをよく理解した上で、さっそく始めてみてください。

(1)つみたてNISA

つみたてNISA(定額貯金式個人年金制度)は、2018年1月からスタートした、投資信託を定期的に小額積み立てて資産を増やすための制度です。

この制度は、金融庁が定める「非課税少額投資制度」の一部です。最大の特長は、毎年最大40万円までの投資利益が課税されない点であり、その非課税特典は最長で20年間享受できます。

メリットは主に以下の3点です。

1:長期的な非課税の恩恵

20年間という長期にわたって非課税の特典を受けられます。これにより、本来税金として支払うべき分を再投資し、資産の増加を加速させることができます。

2:初心者でも始めやすい

投資の初心者であっても気軽に始められる制度です。多くの投資信託では最低積立額が低く設定されているため、リスクを抑えながらスタートできます。

3:資産形成の加速

非課税の特典によって、資産がより速く成長します。本来課税される分が再投資されるため、積み立てた資金がより効率的に増えていきます。

一方で、注意点としては下記2点。

1:年間の積立上限

年間の積み立て上限が40万円と定められているため、それを超える部分には非課税の特典は適用されません。

2:投資先の選定

投資先を選ぶ際のリスクを理解し、自身の投資方針に合った商品を選ぶ必要があります。

例として、米国の株式指数であるS&P500へ毎年40万円をつみたてNISAを利用して投資する場合を考えます。

想定年利:5%

金融庁の資産運用シミュレーションによると、この条件での投資元本は約800万円(40万円 × 20年)ですが、その資産は約1,370万円にまで増加する可能性が高いとされています。

つみたてNISAは、老後資金の形成に有効な手段と言えるでしょう。

特に長期間にわたる資産運用が必要な老後資金においては、非課税の特典と低いスタートラインが大きな強みとなります。

初心者でも手軽に始められ、節税効果を最大限に活用して資産を確実に増やすことが可能です。

【参考記事】

2024年NISA改正のポイントをわかりやすく解説!新NISAで何が変わる?

(2)iDeCo(個人型確定拠出年金)

iDeCo(イデコ)は、公的年金を補完するための私的年金制度であり、老後の資金準備に非常に有効な手段です。この制度をうまく活用することで、効率よく老後資金を積み立てることが可能になります。

iDeCoの特徴とメリットは以下の4点に集約されます。

1:全額所得控除

掛け金は全額が所得控除対象となり、年間で273,000円(40歳で年収500万円の場合の上限)を掛けると、その金額が所得から控除されます。これにより、所得税と住民税が軽減されます。

2:運用益非課税

通常の投資では約20.315%の税金がかかりますが、iDeCoの運用益は非課税。例えば、運用益が10万円だった場合、その全額を受け取ることができます。

3:受け取り時の税金軽減

60歳以降に一括または年金形式で資産を受け取る際には、さらなる税制上のメリットがあります。

4:選択の自由

定期預金、保険、投資信託など、自分の好みやリスク許容度に応じて、多様な運用商品から選ぶことができます。

注意点は以下の2点です。

1:元本割れのリスク

選択する運用商品によっては元本割れのリスクが存在します。これに備えて、リスクをしっかりと理解し、分散投資を心掛けることが重要です。

2:引き出し制限

iDeCoで運用している資産は原則として60歳になるまで引き出すことができません。急な支出が必要な場合には注意が必要です。

iDeCoは、所得控除、運用益の非課税、そして受け取り時の税金軽減という三重の節税効果があり、効率よく老後資金を増やすことが可能です。ただし、元本割れのリスクや引き出し制限もあるため、リスクをしっかりと理解した上で活用することが推奨されます。

老後の資金準備にiDeCoを活用して、安心して将来を迎えましょう。

【参考記事】

iDeCoとは?メリット・デメリットをわかりやすく解説!

(3)財形年金貯蓄

財形年金貯蓄は、正式名称で言えば「勤労者財産形成促進制度」の一環として存在します。この制度は、国と企業が連携して設立され、働く人々の資産形成をサポートしています。給与の一部を自動的に積み立てることで、確実に貯蓄を積み上げることができます。

メリットは下記の4点です。

1:確実性

給与から自動で積み立てる形式なので、貯蓄が確実に行えます。これは特に、貯蓄が苦手な人におすすめです。

2:非課税特典

一定条件下で利息などが非課税になるため、効率的に貯蓄が可能です。特に、積立期間5年以上で在宅財形貯蓄との合計が550万円までの利子が非課税です。

3:給付金制度

企業が財形給付金制度や財形基金制度を採用している場合、一定のタイミングで給付金が受け取れ、貯蓄の加速が期待できます。

4:住宅ローンの負担軽減

特定の公的住宅ローンが低金利で利用可能です。

一方で、注意点は以下の2点です。

1:提携金融機関の選択

各金融機関ごとに提供される商品やサービスが異なるため、選択には注意が必要です。

2:長期のコミットメント

財形年金貯蓄は、長期間継続することでその真価を発揮します。特に60歳以降の受け取りが非課税となるため、早期の解約や中断は避けるよう心掛けることが重要です。

財形年金貯蓄は、特に自分での貯蓄が苦手な方や、積極的な投資を避けたい方に高く評価されています。さらに、勤務先が財形給付金や財形基金制度を提供していれば、これを活用して資産形成を加速させることができます。始める前には、勤務先の人事部門や財務部門で詳細を確認してください。

このように、財形年金貯蓄は老後の安心と資産形成に非常に役立つ制度です。是非とも活用して、賢く効率的に資産を形成してください。

【まとめ】シミュレーション結果をプロの目で確認。相談をするならココザスへ!

老後資金のシミュレーションは、安心して老後を迎えるための不可欠なステップです。

今回の記事で紹介したように、月に14〜23万円の生活費が必要とされており、年金だけでは2,000万円も不足する可能性があるのです。

しかし、シミュレーションを通じて具体的な数字を知ることで、適切な資産運用と節約計画が立てられます。つみたてNISAやiDeCoなどの手段も効果的です。

「シミュレーションをしてみたいけど、1人で実施するのは不安…」

「シミュレーションしてみたけど、有識者の意見を聞いてみたい!」

という人は、ぜひココザスにお問い合わせください。

老後資金のシミュレーションは、そのままの数字を鵜呑みにするのではなく、プロのアドバイスを受けて調整することが大切です。

ココザスでは専門家がシミュレーション結果を確認し、豊かな老後生活に向けて、専門のコンサルタントが最適なプランを一緒に考えます。