20代で不動産投資は無理?

不動産投資には高額な資金や知識が必要というイメージから、「20代では不動産投資は無理」と思われている方も多いかもしれません。

結論、20代で不動産投資を始めることは「可能」です。

手元に潤沢な資金がある方は不動産をキャッシュで購入後、賃貸経営をすることは可能です。しかし、20代の場合は手元資金に余裕のない方も多いかもしれません。

手元資金が少ない20代でも不動産投資を始める方法は、銀行からの融資を受けること(不動産投資用ローン)で不動産投資が可能になります。

なお、銀行からの融資を得るためには、一般的に以下の3つの条件を満たしておく必要があります。

(1)年収500万円以上

(2)勤続三年以上

(3)上場企業またはそれに準ずる勤務先 or 公務員など

上記の条件を満たしている方であれば、銀行からの融資を元手に、不動産投資を始めることが十分可能と言えるでしょう。

さらに、20代の方は投資に重要な「時間」をたくさん活用できるというアドバンテージがあります。ローンの借入期間を長くすることで収支をプラスにできたり、複数物件への投資なども可能です。

20代だからこそのメリットを最大限活用することで、不動産投資で成功を実現できるでしょう。

20代で不動産投資に失敗する理由

20代で不動産投資を始めて失敗する人には、共通点やパターン、特徴があります。

不動産投資で始めるからには失敗したくないと思う方がほとんどだと思いますので、ぜひ失敗しないためにも「失敗する理由」を確認しておきましょう。

(2)計画性がない

(3)資金計画が甘い

(4)目先の利益だけを目的にしている

(5)想定されるリスクを十分に把握していない

(1)知識が不足している

一つ目は、圧倒的に不動産投資に関する知識が不足していることです。

代表的な知識としては、不動産投資用の物件選びに関する知識があります。不動産の投資対象は、一棟アパートや区分マンション、戸建てなど様々な規模や種類が多岐にわたります。

そのため、それぞれの投資対象に合わせた経営戦略を立てる必要があり、新築か中古物件かによってもメリット・デメリットがあるため、柔軟に判断した上で、出口戦略(最終的な売却など)も描く必要があります。

不動産投資は、物件を購入するまでも非常に重要ですが、運用、売却までが投資対象となるため、継続的な知識の習得は必要です。

また、不動産投資に関する知識だけではなく、社会情勢や経済・景気動向などに関する情報不足も同様に失敗するリスクを高めてしまいます。

景気動向や人口減少によって、空室が増え、収支が赤字になることで投資が破綻するケースなども考えられます。賃貸需要が低下することで、売却価格の低下や空室リスクの高まりなど最終的な損失につながることもあります。

不動産投資を行う場合は、不動産投資に関する知識に加えて、社会情勢などの経済全般の知識についても学び続けることが大切です。

(2)計画性がない

二つ目は、不動産投資全般の計画性や戦略が欠如していることです。

不動産投資は事業の1つと言っても過言ではなく、収支だけではなく支出を伴うことをしっかり理解しておくことが必要です。

例えば、定期的に発生する固定資産税などの税金、ローンの返済費、修繕費などが代表的な支出となります。

これらの支出を伴うにも関わらず、家賃収入で収支がプラスになっているため、お金を使いすぎてしまう人も存在します。

不動産投資を始める目的の代表的なのは、資産形成として資産を増やすことです。資産が増えているにも関わらず、散財してしまってはせっかくの不動産投資も水の泡になりかねません。

また、設備が故障して突発的な費用が発生したり、空室によって収入が無くなったりする可能性もあり、資金が不足するリスクなども考えられます。

不動産投資で失敗しないためには、不動産投資全体を通じてどのような出費が発生するかを想定しながら投資を行う「計画性」が必要と言えるでしょう。

(3)資金計画が甘い

三つ目は、前述の計画性とも共通しますが、資金計画が甘く物件運営ができなくなることです。

不動産投資で必要な資金とは、物件の購入費用、ローン返済費用に加えて、物件の税金、修繕費、入退去時のクリーニング費用、管理委託費用や空室リスクのための余剰資金など、多岐にわたります。

特に、中古物件においては修繕費などの積立や突発的な出費などが発生する可能性も高いため、しっかりと資金計画を立てておく必要があります。

毎月の収支がプラスであることだけに目を向けてしまうと、物件運営を通じた様々なリスクに対応できなくなる可能性があるため、注意が必要です。

また、20代の方の場合、自己資金が少ない状況で不動産投資を始める人もいるかもしれません。その場合、フルローンなど、物件取得価格に対して借入金額が極端に大きくなりすぎないようにしましょう。

なぜなら、基本的には、借入ローンの返済は毎月の家賃収入から捻出します。しかし、家賃収入で不足する分は給与収入で補填することになりますが、借入比率が高すぎると家計を圧迫してしまう可能性があります。

自己資金の少ない20代の方こそ、しっかりと資金計画を立てた上で、不動産投資を始めることが大切です。

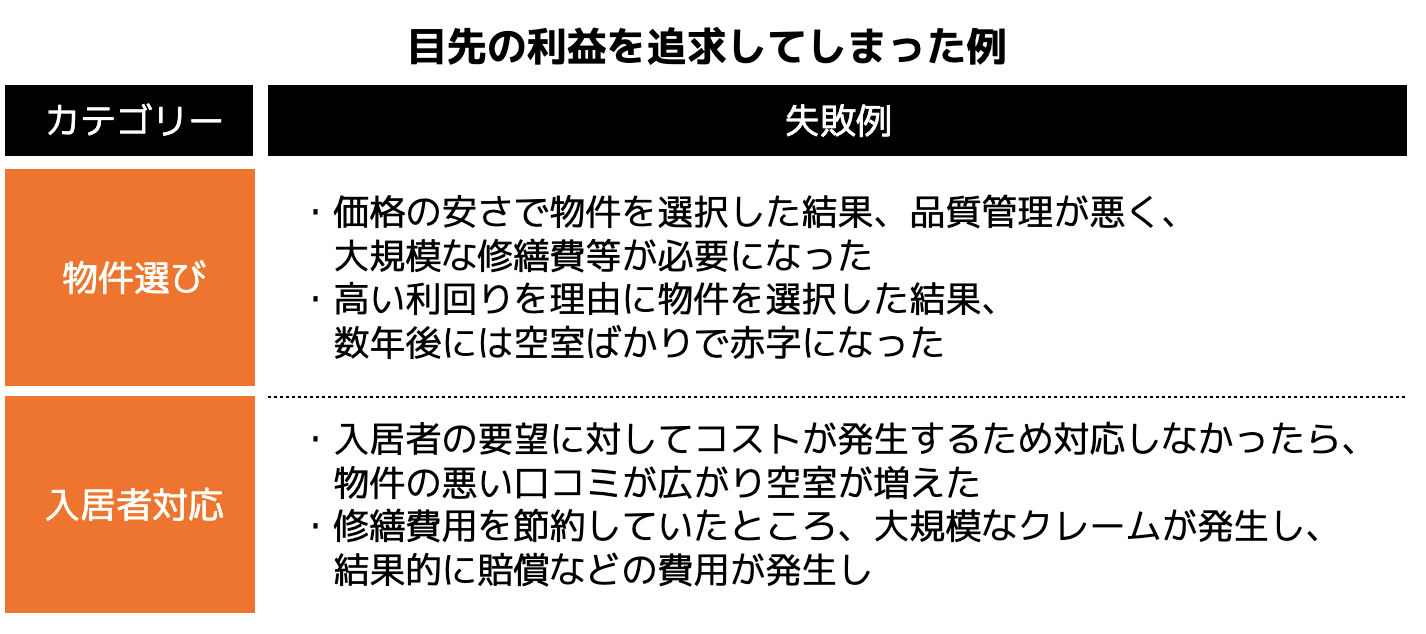

(4)目先の利益だけを目的にしている

四つ目は、目先の利益だけを優先することで、中長期的な損失(失敗)につながることです。

不動産投資の基本は、安定した家賃収入を前提とした中長期的な投資であることが多いです。一方、株式投資などは株式相場の変動にるキャピタルゲイン(売却差益)で利益を得る短期売買の投資方法となり、2つの投資はスタイルが異なります。

そのため、不動産投資においては、目先の利益ではなく、中長期的に利益を得ることができるか?という観点で投資判断を行う必要があります。

不動産投資では、目先の利益だけを追求することで、将来的な入居者を獲得できなくなることは絶対に避けるべきことです。

中長期的な視野でコストやリスクが発生しそうなものを事前に把握し、適切な管理や修繕、判断を行うように心がけましょう。

(5)想定されるリスクを十分に把握していない

最後は、不動産投資で発生しうるリスクに備えられていないことです。

不動産投資においては、物件を所有している期間中に様々な変化が生じる可能性が高く、投資を始める前にしっかりとリスクを把握、対策しておくことが大切です。

そのため、前述した計画性や資金計画などの観点から、事前にリスクを十分把握した上で、リスクとリターンのバランスを考慮した投資計画を立てておくことが重要です。

不動産投資における主なリスクを以下にご紹介するので、合わせて確認しておきましょう。

1:空室リスク

2:修繕リスク

3:金利上昇リスク

4:家賃滞納リスク

5:地震リスク

6:火災リスク

7:倒産リスク

8:家賃下落リスク

9:不動産価値の変動リスク

20代で不動産投資に失敗した具体的な事例

20代で不動産投資を始めた人の中には、(2)で紹介した理由で失敗した人もめずらしくありません。

特に、「30代以降の人と比較した際の資金力不足」や「投資に関する知識不足」など、経験不足などの失敗する要因を他の年代よりも多く持っているためです。

ここでは、20代の人が実際に不動産投資を失敗してしまった事例を3つご紹介します。

(2)初期費用及び与信の少なさによる投資物件が限られる

(3)ライフイベントの変化で投資予算が少なくなる

(1)空室リスクなどリスク管理不足による資金ショートが発生する

20代の方は、相対的に30代、40代以上の人に比べて資金的な余裕がない状態で不動産投資を始めることになります。

そのため、空室や修繕、金利上昇などの各種リスクによって生じる追加コストに対応できず失敗してしまうことがあります。

手元資金が少ない状態で投資した物件が空室になると、家賃収入が得られずローン返済ができなくなる可能性があります。また、中古物件などで修繕が発生した場合、追加での支出が発生することで手元資金がさらに圧迫されることになります。

例えば、貯蓄が1,000万円程度ある状態であれば、一定期間の空室による家賃収入の低下や修繕費のような追加支払いが発生したとしても不動産投資を継続することは十分可能です。

しかし、20代の方にとって高額な貯蓄を準備した上で、投資を始めることは非常に難しいかもしれません。

このような資金ショートが発生する事態を防ぐためには、ある程度の手元資金を準備しておくことや各種リスク管理を行なった上で物件選択などを行うことが大切です。

(2)初期費用及び与信の少なさによる投資物件が限られる

20代の方は、手元資金(初期予算など)が少ないことに加えて、与信(金融機関からの評価)も少ないことが特徴です。

そのため、投資用ローンの借入金額も30代、40代以上の人に比べて少なくなり、条件の良い物件を購入したくてもできないというケースに直面することがあります。

不動産投資の成功と失敗を分ける重要な要素の1つは、投資用物件の条件が挙げられます。20代の方は初期費用や融資金額の小さい中で物件を選択することになるため、立地や設備などの条件がよくない物件を購入してしまい、失敗してしまうのです。

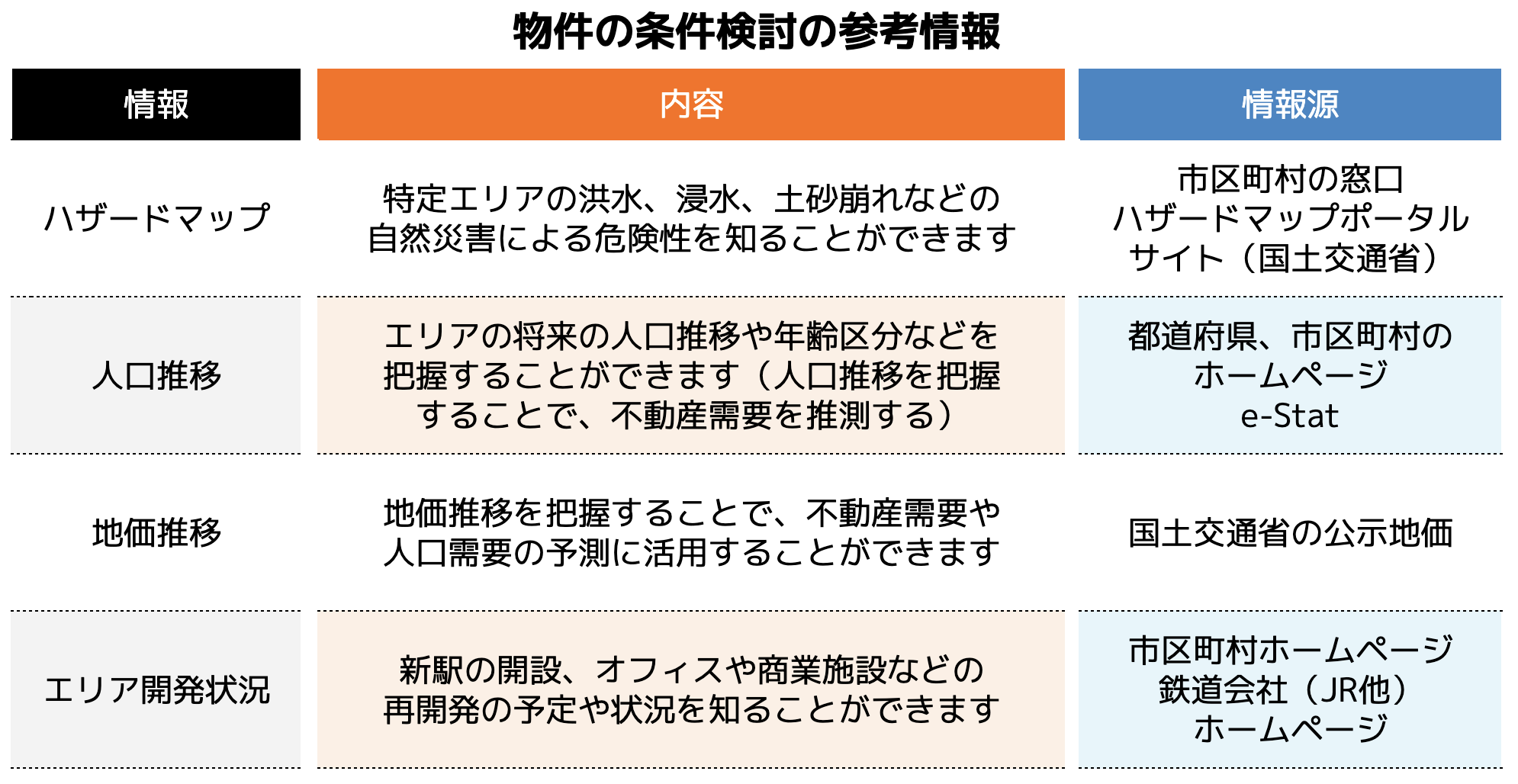

したがって、投資物件を購入する際には、購入価格だけではなく、立地や人口動態、将来的な不動産価値の推移などを見極め、不動産投資として条件の良い物件を選ぶようにしましょう。

なお、不動産投資を行う際の好条件な物件を探す際の参考情報として、以下のポイントを押さえておくと良いでしょう。

(3)ライフイベントの変化で投資予算が少なくなる

20代の方は、結婚や出産、転勤、転職など生活環境やライフイベントが大きく変化するタイミングでもあります。

そのため、各ライフイベントで出費が増加したり、転職などによって収入が低下したりすることで投資に回せる予算に余裕がなくなる可能性があります。

不動産投資開始時点で立てていた投資計画や予算計画であったとしても、様々な生活環境の変化によって予定通りにいかないことも多々あります。

楽観的な投資計画などを立ててしまっている場合、環境変化によって資金繰りが悪化し、最悪損失(不動産の売却や自己破産など)を出してしまう可能性があります。

このような事態を防ぐためには、将来のライフプランなどを踏まえた投資計画や資金計画を考え、不動産投資に取り組むことが大切です。

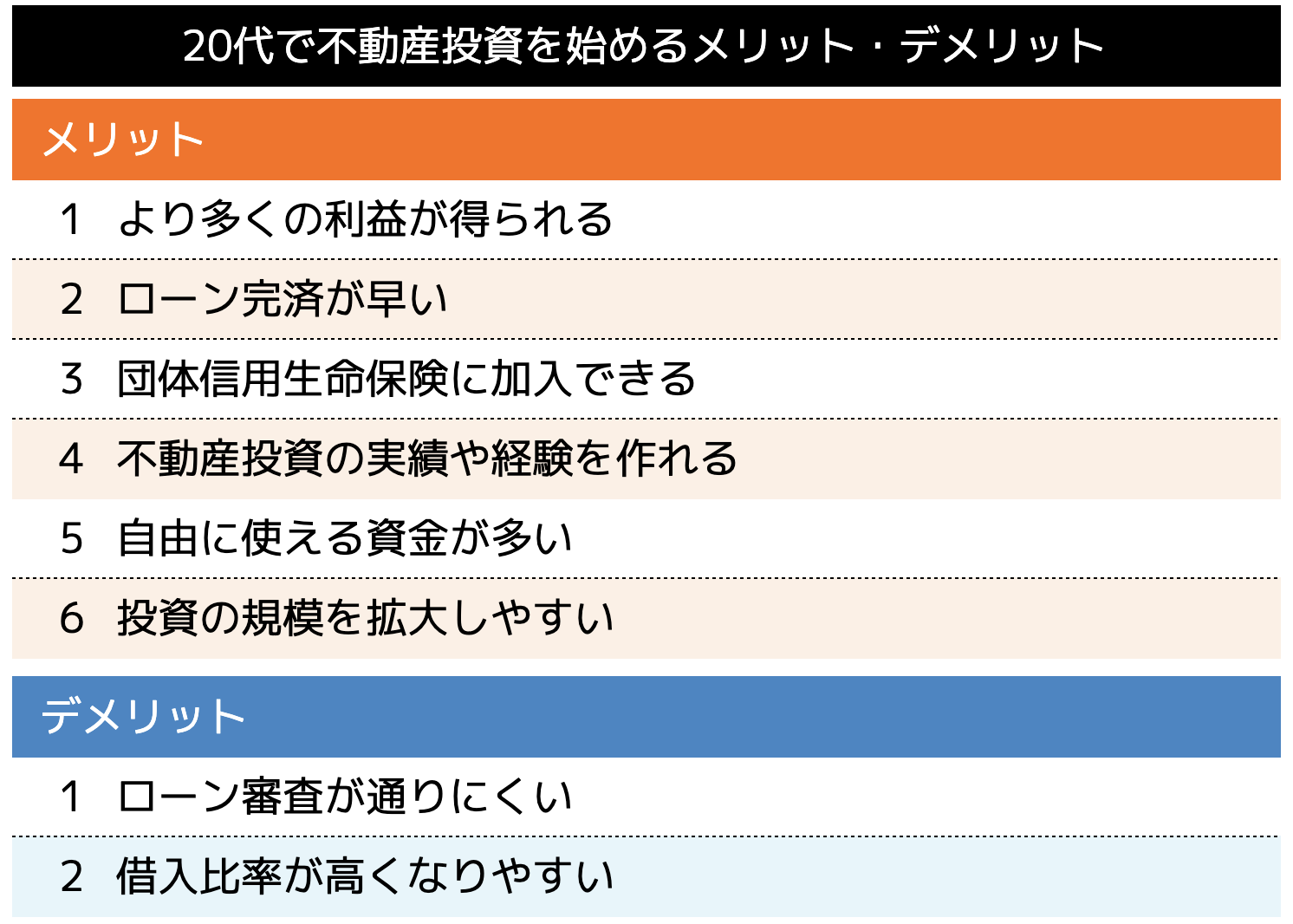

20代で不動産投資を始めるメリット・デメリット

20代で不動産投資を始めるメリットとデメリットをご紹介します。

(1)20代で不動産投資を始めるメリット

1:より多くの利益が得られる

20代で不動産投資を始めるメリットの一つ目は、より多くのリターン(利益)を得ることができることが挙げられます。

一般的には、投資期間が長いほどリターンは大きくなり、資産を増やすことができます。不動産投資の主な収入源は、不動産を賃貸することで得られる家賃収入です。

例えば、毎年120万円の家賃収入が得られる物件オーナーになった場合、70歳まで物件を保有すると仮定すると以下のような収益となります。

120万円 × 45年 =5,400万円

40歳で購入した場合:

120万円 × 30年 =3,600万円

※家賃収入に変動がないと仮定した場合

25歳で不動産投資を始めた方と40歳で始めた方とでは、総家賃収入額で1,800万円もの差が生じる結果となりました。

不動産投資においては、運用期間が長ければ長いほど、より多くの利益が得られる点が若いタイミングで投資を始めるメリットだと言えるでしょう。

2:ローン完済が早い

金融機関からの融資を受けて不動産投資を始める場合、ローン完済できる年齢が早くなることもメリットの1つです。

例えば、25歳で35年の不動産投資ローンの融資を得た場合、完済年齢は60歳となり、定年退職(65歳)前にローン返済を終えることが可能です。

さらに、途中で繰り上げ返済等を行うことで、さらにローン完済を早めることもできるでしょう。ローン完済以降は、家賃収入がそのまま自由に使用できるお金として活用できます。

20代から不動産投資を始めることは、将来に使える自由なお金を増やすことにつながり、余裕のある老後を過ごすことにつながると言えるでしょう。

3:団体信用生命保険に加入できる

20代の方は健康リスクが低いため、団体信用生命保険に加入しやすいメリットがあります。

一般的には、不動産をローンを使って購入する場合は、「団体信用生命保険」へ加入します。団体信用生命保険とは、加入者が死亡もしくは高度障害になった場合にローンの残債が保険金で全て弁済される制度です。

一方で、団体信用生命保険は、健康リスクの高い方やすでに持病のある方などは加入できない場合もあるため注意が必要です。その反面、若い方は比較的健康上のリスクは低いため、加入のハードルが低いと言えるでしょう。

また、団体信用生命保険への加入は、一般の生命保険(死亡保険)の代わりとしても活用可能です。生命保険への掛金を節約しつつ、不動産投資を通じて死亡保障(万が一の場合は、不動産の現物や家賃収入を遺族に残せる)を得ることができます。

4:不動産投資の実績や経験を作れる

20代から不動産投資を始めることは、若いうちから実績や経験を積むことにつながります。

例えば、不動産投資や管理に関する知識や経験としては以下のとおりです。

・物件の購入・リフォーム・売却などの戦略立案

・物件保有中のローンアレンジ(借り換え、期間延長など)

・管理会社との交渉、変更

これらの物件オーナーとしての知識や経験は、不動産投資を拡大していく際の融資の受けやすさなどへ好影響をもたらす実績となります。

また、不動産投資に関する知識だけではなく、以下のような金融知識も習得することが可能です。

・確定申告など税金に関する知識

・キャッシュフローや利回りの計算手法

・バランスシート分析などの財務知識

不動産投資を通じて経済や金融知識なども身につくことため、不動産以外の資産運用などへチャレンジすることなども可能になります。

5:自由に使える資金が多い

20代は自分で自由に使えるお金が相対的に多く、不動産投資を始めるための自己資金を確保しやすい特徴があります。合わせて、自由な時間が多い点もメリットの1つです。

30代、40代になると結婚、出産・育児、マイホーム購入など収入の多くが割かれるライフイベントも多く、家族にかける時間も増えてくるでしょう。

20代のうちに、不動産投資に充てる時間や資金を捻出でき、集中することができるのは、20代ならではのメリットだと言えるでしょう。

6:投資の規模を拡大しやすい

(4)で紹介した不動産投資の実績や経験を通じて、不動産投資などを始めとする投資の規模を拡大することも可能になります。

1つは、不動産投資を通じて金融機関に対する返済実績と物件運営経験を積めることです。これは、次回以降の金融機関からの融資の受けやすさに大きく影響してきます。

さらに、投資のける複利効果を期待できることです。不動産投資においては、1件目の物件で得た利益を元手に、2件目、3件目と投資物件数を拡大していくことです。

これによって、手元資金ではなく金融機関の融資を利用して物件運営を行なっているため、投資効率が高まり、資産形成のスピードを早めることになります。また、複数の不動産を所有することで、リスク分散にもつながります。

将来的に資産運用でより多くの資産を増やしたいと思っている場合などは、不動産投資で実績や経験を積み、規模を拡大していくこともおすすめです。

(2)20代で不動産投資を始めるデメリット

1:ローン審査が通りにくい

社会人であったとしても、20代ということだけで個人属性や自己資金額によっては融資審査で不利になることがあります。

<個人属性の観点>

不動産投資を20代で始める際は、一般的に金融機関の不動産投資ローンで融資を受けて不動産を購入します。しかし、融資審査で承認される必要があります。

この審査基準には、購入するう不動産投資物件の価格や収益性なども考慮されますが、融資の承認の可否を最も左右するのは「個人属性」です。

個人属性とは、「融資を申し込む人の経済状況や社会的信用のこと」であり、この個人属性を元に融資の可否や融資限度額などを判断しています。

個人属性の項目としては、以下のようなものが挙げられます。

・家族構成や住環境(同居の家族構成、持ち家・賃貸、居住年数など)

・金融資産(預貯金、株、債券、その他)

・借入の有無と残債(残債金額、借入件数、借入理由など)

安定した企業(中規模以上の企業)の正社員や公務員、長い勤続年数があり年収が高い人は、一般的に「属性が高い」と判断され融資がつきやすくなります。

逆に、自由業などで安定した収入が得られにくいと判断された場合は、「属性が低い」とされるため、融資が受けられない、金利や融資期間、融資金額の面で不利になってしまうことがあります。

20代は、社会人だとしても勤続年数や年収の面でビハインドとなってしまうため、融資審査で不利になることが少なくありません。

<自己資金額の観点>

自己資金額は、不動産投資の融資審査に良くも悪くも影響する要素となります。

例えば、個人属性が低い場合でも、自己資金額が多く頭金を多く入れることで審査を通過しやすくなる可能性があります。

一般的な不動産投資ローンの借入最大額は、年収の10倍程度と言われています。年収300万円程度の場合、約3,000万円までの不動産に対して融資を受けられる可能性がありますが、前述の個人属性において融資条件が不利に働くことも多くあります。

そのような際は、足りない金額を頭金として自己資金で賄うことで、不利な融資条件であっても不動産投資を実現することができます。

なお、20代の方にとっては多額の自己資金を準備することは非常に難しい場合もあるため、可能な範囲で貯蓄などを行なっておくことが大切です。

2:借入比率が高くなりやすい

20代の場合、頭金が少ないことから頭金不要の「フルローン」や初期費用が不要の「オーバーローン」で融資を受ける可能性があります。

しかし、これらは借入比率が高くなる危険性があり注意が必要です。

借入比率(返済比率)とは、不動産投資によって得られる収入額のうち、どの程度の割合を金融機関へ返済しているかを示す値であり、安全な不動産投資が行われているかどうかを測る指標の1つです。

一般的には、50%程度が安全な返済比率のラインと言われており、剃り上高くなると収入に対してローン返済額が高くなり、返済できなくなるなどのリスクが大きくなります。

20代が不動産投資ローンの融資審査に通りにくいことは前述のとおりですが、融資が通ったとしても、毎月のローン返済額が高すぎると最終的に失敗(不動産の売却や差し押さえなど)する可能性もあります。

そのため、不動産投資ローンを利用する際は、家賃収入額とローン返済が組んだおを含めた費用をしっかりと把握した上で、返済比率等を考慮した無理のない資金計画を立てる必要があります。

20代で不動産投資に失敗しないためのポイント

最後は、20代で不動産投資を始めるにあたって失敗しないためのポイントを4つにまとめました。

不動産投資で失敗せず、確実に資産形成を行うためにしっかりと確認しておきましょう。

(2)土地勘のあるエリアや主要エリアの物件を選ぶ

(3)営業マンの勧誘には要注意

(4)資金に応じた投資物件を選ぶ

(1)不動産投資に関する知識を勉強する

不動産投資を始める際は、基本的な投資知識、経済知識などを身につけておくことが大切です。

知識が全くない状態で不動産投資をしてしまうと、自分に不利な契約や物件を選択してしまったり、様々なリスクに対応できずに投資そのものが失敗に終わってしまう恐れがあります。

不動産投資で成功し、将来の資産形成を行うためにも、まずは書籍やインターネット、セミナーなど、ある程度の不動産投資の知識を身につけるようにしましょう。

不動産投資に関する書籍など、本屋さんには数多く並べられています。10冊程度、合計1.5万円程度の負担額にはなりますが、投資を始めて失敗する(損失を出す)よりも安い負担だと考えられます。

(2)土地勘のあるエリアや主要エリアの物件を選ぶ

20代の方かつ不動産投資が未経験の場合は、周辺環境や住環境、家賃の相場などを把握しやすいエリアや情報量の多い東京・大阪などの主要エリアの物件を選ぶようにしましょう。

不動産投資が成功するかどうかは、物件選びにかかっていると言っても過言ではありません。

物件を選ぶ際には、賃貸需要のある人気エリアか、資産価値は落ちにくいか、利便性はどうか、近隣に競合物件はないか、周辺環境の治安などは問題ないかなど様々な観点で物件を確認する必要があります。

初めて不動産投資をする20代の方などは、馴染みのあるエリアや情報が多く検討のしやすいエリアの物件を中心に探すようにしましょう。

(3)営業マンの勧誘には要注意

不動産投資の物件を選択する際は、様々な物件を確認の上、比較検討することが必要不可欠です。

なぜなら、不動産投資の物件の中には、相場よりも割高な物件価格になっている、空室リスクが高そうな立地にある、全くの詐欺物件という可能性もあります。

特に、職場や携帯電話にいきなりくる営業電話などには、十分な注意が必要です。このような営業マンの中には、「不動産投資や投資物件のメリットばかりを強調した勧誘」をしてくる方がいます。

これまでも紹介してきたとおり、不動産投資はメリットもあればデメリットやリスクも存在しており、リスクも含めて話をしてくれる営業マンは信用できると考えられます。

「高利回りで儲かる」「節税対策になる」「絶対に値上がりする」などのメリットばかりを強調された勧誘などは、安易に乗っからないようにしましょう。

提案された物件が本当に投資するに値するかどうかは、具体的な物件条件や価格などを元に、冷静に判断することが重要です。

(4)資金に応じた投資物件を選ぶ

20代のうちは、「フルローン」や「オーバーローン」などの無理な借り入れで不動産投資を行なって終えば失敗する可能性が高まります。

安全に不動産投資を行うためには、自分のライフプランに応じた資金(収入や貯金額など)に見合った投資物件を選択することが大切です。

前項でもあった「営業マン」からのフルローンなどによる投資提案には、安易に応えないようにしましょう。

お金の専門家への相談するのは近道?

ココザス株式会社は、FP相談満足度、サポート満足度など高評価を獲得している独立系FPが所属する資産形成コンサルルティング会社です。

以下に当てはまる人は、一度無料セミナーや相談問い合わせをしてみることをオススメします。

・自分に合った資産運用がわからない

・数多くいるFPから選ぶのがめんどくさい

・ライフプランや資産形成の相談をしたい

1:金融の有資格者であるプロのコンサルタントが対応

相談者に寄り添った最適な提案を可能にするため、金融関連の有資格者が多数在籍しています。

また、資格を保有するだけではなく、著名なイベントや講演会など多数の登壇実績を有しており、最新の専門性の習得及び相談実績の蓄積があるコンサルタントが対応してくれます。

2:お金の悩みを網羅的に相談・解決

単なる相談事業ではなく、ライフデザイン事業として資産形成・テンショック・住宅・不動産領域までと幅広く一社で解決することができます。

お金に関する相談を複数のFPや企業に相談するとなると非常に手間がかかりますが、ココザスではワンストップでお金の悩みを相談・解決することができます。

3:長期的なフォロー体制

相談者の人生をともに考えるパートナーという仕組みのもと、単発ではなく初回相談から継続的なアフターフォロー体制を構築しています。

中長期的なフォローが行われることで、実際のシミュレーションとライフプランに乖離が発生した場合など、迅速に対応することができ、安心して対応することができます。

短期的な会社の利益ではなく、本当に相談者に寄り添っていないとできない対応です。

まとめ

本記事では、20代で不動産投資を成功させるための具体的なポイントを多数の失敗事例を元にした実例とともにご紹介しました。

不動産投資は、20代と若い方でも始めることができる資産運用であり、正しく取り組むことで中長期的にリターン(利益)を得ることができます。また、早くに積んだ実績や経験は、更なる資産を増やすために役立つことになります。

しかし、資金不足や個人属性が低いことから、融資審査に通りにくいなどのデメリットもあります。

20代ならではのメリットも活かしつつ、デメリットを補填するためには、早い内から自己資金を貯めたり、不動産投資について勉強して知識を習得することをおすすめします。

「不動産投資について体系的に学びたい」「資産運用に関する無料セミナーに参加したい」という人は、ぜひココザス株式会社へお問い合わせください。

専門のコンサルタントがあなたの疑問や質問に適切かつ丁寧にお応えいたします。あなたの人生をより良いものにするために、一歩踏み出してみませんか?