太陽光発電投資に関係する税金3種類とは?

太陽光発電投資をする際に「節税」を考えているのであれば、税金対策が必要です。

まずは税金について知っておく必要があります。

税金は大きく分けて下記3つで、さらに国税・地方税の2つに分類することができます。

(2)資産課税等

(3)消費課税

太陽光発電投資をするときに関係する税金は下記の3つです。

所得課税、国税

(2)住民税

所得課税、地方税

(3)償却資産税

固定資産税の一部、資産課税等、地方税

税金計算がそれぞれ異なるので、後ほど詳しく解説していきます。

参考|財務省「税金に関する資料」

太陽光発電投資にかかる3種類の税金と具体的な計算方法について

先ほどもお伝えしましたが、太陽光発電投資をするときに関係する税金は3つあります。

この3つの税金と計算方法について、1つずつ解説していきます。

(2)資産課税等

(3)消費課税

税金(1) 所得税

太陽光発電投資をした際の売電収入は、事業所得になるケースがほとんどなので、ここでは事業所得について簡単に計算方法をお伝えしていきます。

Ⓐ売電収入 – Ⓑ必要経費

売電所得(事業所得)- Ⓒ青色申請特別控除(65万円)- Ⓓ控除

Ⓔ(売電課税所得(課税所得) × 所得税率 – 控除額)

太陽光発電投資にかかる大体の所得税は、以上に記載した3つの計算式で求めることができます。

次にⒶ〜Ⓔについて、それぞれ説明していきます。

参考|国税庁「No.1350 事業所得の課税のしくみ(事業所得)」

Ⓐ売電収入

前年の1月1日〜12月31日の売電収入の総額のことです。

参考|高知県南国市役所「太陽光発電設備による売電収入の申告について」

Ⓑ必要経費

前年の1月1日〜12月31日にかかった必要経費の総額のことです。

太陽光発電投資をするときの必要経費とは下記になります。

・パワーコンディショナー

・架台

・工事費

太陽光発電システムを稼働させるための設備投資は必要経費に含まれます。

また、太陽光発電システムの設備費用を減価償却させる場合、減価償却費は必要経費に含めることができますので、税金対策として有効です。

Ⓒ青色申請特別控除

太陽光発電投資は確定申告をする際に、青色の用紙で申告できます。

青色申告をすると、特別控除65万円を売電所得から引くことができます。

Ⓓ控除

・17種類の所得控除

・基礎控除

17種類の所得控除については、国税庁「所得税のしくみ」をご覧ください。

基礎控除は以下の表のとおりです。

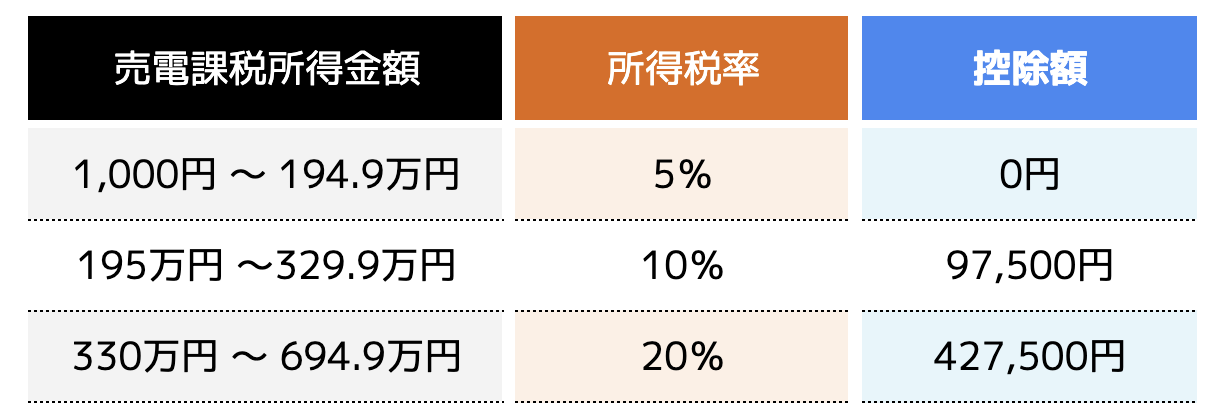

Ⓔ(売電課税所得(課税所得) × 所得税率 – 控除額)

売電課税所得(課税所得金額が多くなるにつれて、段階的に所得税率も増える方式を取っています。

所得税率と控除額については以下の表のとおりです。

参考|国税庁「No.2260 所得税の税率」

税金(2) 住民税

住民税を計算するには、先ほどの所得税の計算式(2)で出した売電課税所得(課税所得)を活用します。

Ⓕ(売電課税所得(課税所得) × 税率)- Ⓖ税額控除額

Ⓕ(売電課税所得(課税所得) × 税率)- Ⓖ税額控除額

太陽光発電投資にかかる大体の住民税は、上記2つの計算式で求めることができます。

より詳しく知りたい方は、総務省「個人住民税」をご覧ください。

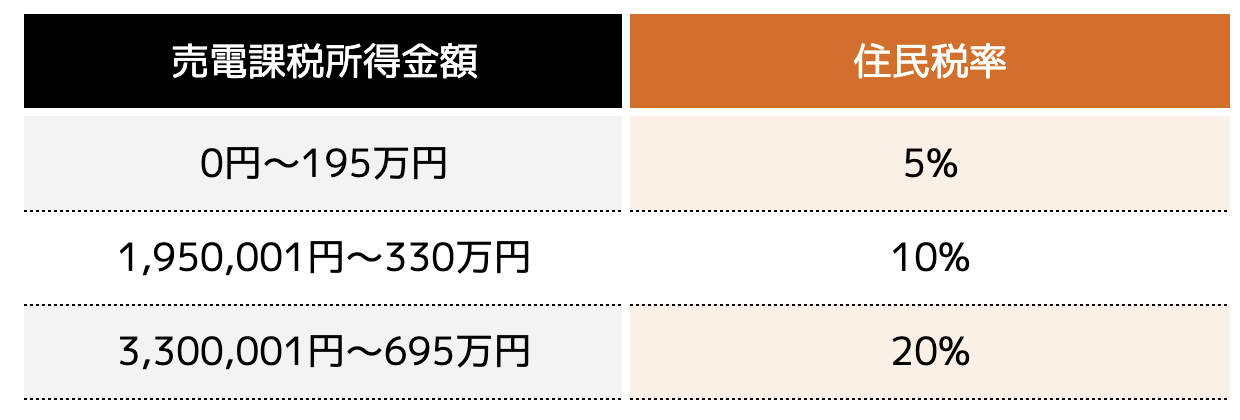

Ⓕ(売電課税所得(課税所得)×税率)について

売電課税所得(課税所得)金額が多くなるにつれて、段階的に住民税率も増える方式を取っています。

売電課税所得(課税所得)金額と住民税率については、以下の表のとおりです。

税金(3) 償却資産税

節税対策として有効な減価償却費ですが、償却資産にもしっかり課税されているので、具体的な計算方法を解説していきます。

償却資産とは?

太陽光発電投資をするメリットの1つに、発電設備にかかった初期費用を17年間に分割して、月々の支払う金額を低く抑えるための税金対策として減価償却費があります。

この場合「減価償却費」として計上された太陽光発電設備を「償却資産」と言います。

太陽光発電投資では、太陽光発電設備=償却資産と認められるケースが多いです。

●申告期限はいつ?

毎年1月31日まで(土曜日・日曜日・祝日にあたる場合は、翌平日)

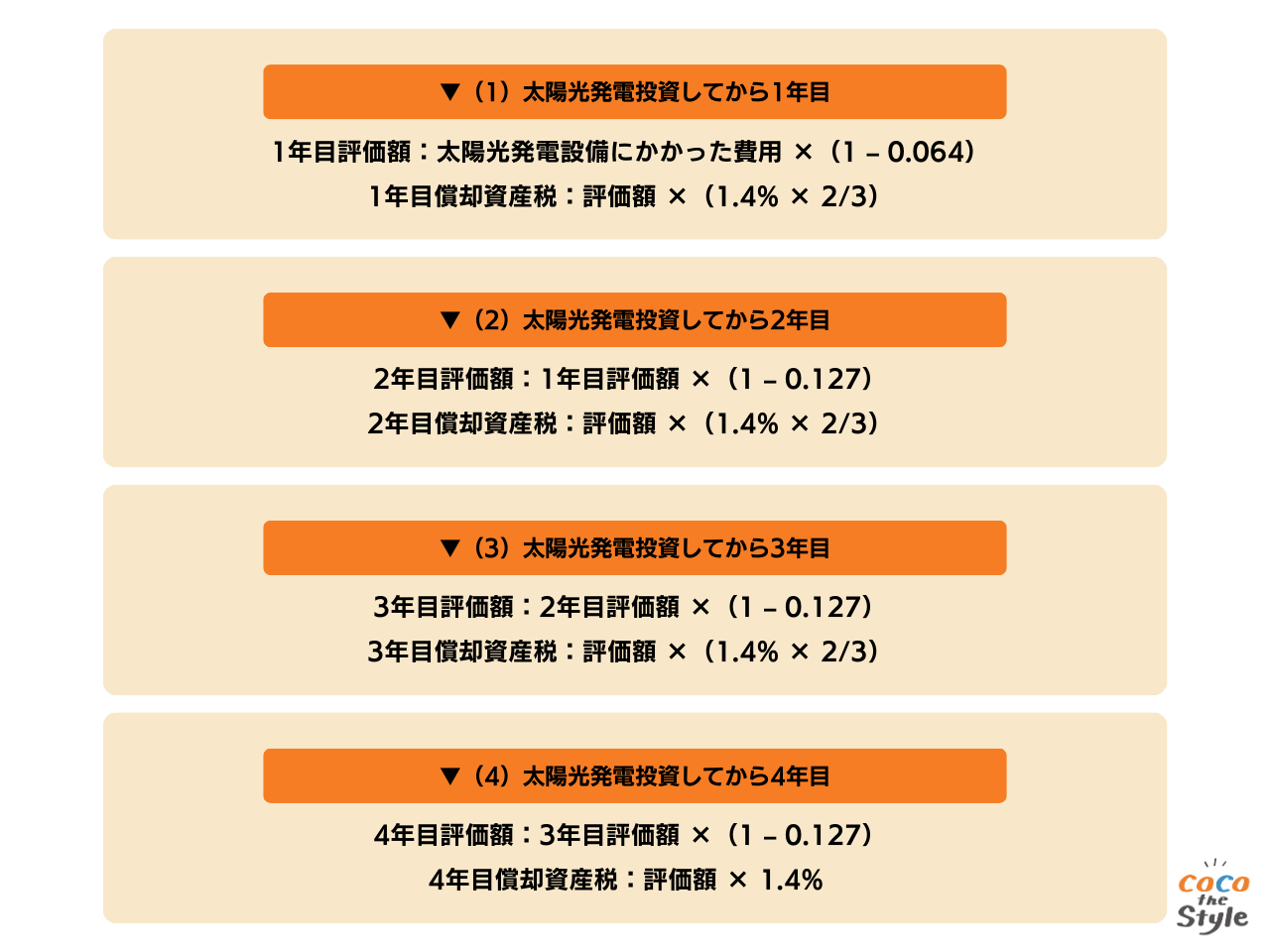

●計算方法は?

先ほどもお話しましたが、太陽光発電投資をしたときの償却資産税は固定資産税の一部なので、固定資産税と同様の計算方法となります。

計算方法は、次のとおりです。

・減価率は0.127(1年目は0.064)

・税率は1.4%(特例措置により3年目まで1.4% × 2/3)

参考|東京都主税局「固定資産税(償却資産)」

少し複雑ですので、具体的に 4,000万円の投資用の太陽光発電設備を購入したとして、シミュレーションしていきます。

※ 評価額は1,000円未満切り捨て、償却資産税は100円未満を切り捨てるとします。

ずっと課税されるわけではなく「太陽光発電投資にかかった費用」と「評価額」のいずれかが150万円未満の場合は課税されませんので覚えておきましょう。

太陽光発電投資をするときにできる2つの税金対策とは?

ここまで太陽光発電投資にかかる税金の計算方法について詳しく解説していきました。

しかし、せっかく太陽光発電投資に興味を持っても、「費用がかかってしまうのは、少しハードルが高いな…」と思われるかもしれません。

そこで、太陽光発電投資をするからこそできる2つの税金対策についてご紹介します。

税金対策(1)減価償却費

先ほども少しお話しましたが、太陽光発電投資をする際にかかる償却資産税は、減価償却費を経費として計上できるメリットを上手く調整しています。

つまり、減価償却費によって節税できるメリットを上手く活かしつつ、適切に税金を払っていく仕組みが整っているわけです。

太陽光発電投資をする際は定額法が用いられるケースが多いです。

参考|国税庁「No.2106 定額法と定率法による減価償却(平成19年4月1日以後に取得する場合)」

税金対策(2)消費税還付

消費税還付(しょうひぜいかんぷ)とは、その名のとおり、消費税分の料金が還付されることです。

簡単に言いますと、太陽光発電投資をするだけで一定額のお金が戻ってくる可能性があります。

設備投資した金額が戻ってくれば、下記2つのメリットがあります。

1:税金対策ができる

2:太陽光発電投資の利回りを増やすことができる

まとめ

太陽光発電投資にかかる税金は、計算方法が複雑なものもあり、実際に投資してみないと分からないことが多いかもしれません。

しかし、太陽光発電投資をする際に大きな失敗は、できればしたくないものです。

「太陽光発電投資にかかる税金についてもっと詳しく聞いてみたい」

「太陽光発電投資って実際どのくらいの利回りが出るの?」と思われた方はまず、セミナーに参加して基礎知識を学ぶことから始めると良いでしょう。

太陽光発電投資を成功させるため正しい知識を身に付け、しっかりと節税対策も行いながら良い資産形成をしていきましょう。

基礎が学べる!無料オンラインセミナーへ参加しよう

ココザスの無料オンラインセミナーでは、国が保証してくれる仕組み・消費税還付によって翌年に〇〇〇万円返ってくる仕組みなどの基本知識を学ぶことができます。

また、物件選定のポイントなど具体的な内容もお話していきます。

太陽光発電投資のメリット・デメリットを分かりやすく解説していくため、これから太陽光発電投資を始めたいと検討している人におすすめです。

※ プライバシーポリシーはこちら