住宅ローンを40年で借入できる?

はじめに住宅ローンを40年借入できるのか紹介していきましょう。

(1)最大50年まで借り入れ可能

住宅ローンは最大50年まで借入することが可能です。

住宅金融支援機構では「フラット50」という住宅ローンの商品があります。「フラット35」は聞いたことがある方もいらっしゃるのではないでしょうか。

フラット50とは、返済期間を36〜50年に設定できる金利が固定の商品です。長期優良住宅を取得する場合に利用することができ、フラット35やフラット20との併用もできます。

このようにフラット50を利用して返済期間を40年に設定すれば、40年の住宅ローンにすることが可能です。

また、一般的な金融機関の住宅ローンは35年に設定してますが、一部の金融機関では40年も対応しています。このように、住宅ローンを40年借りること自体はできるのです。

(2)40年借入できるのは、40歳まで

住宅ローンを40年借入できるのは、原則40歳までに借入することが条件です。金融機関は一般的に完済年齢を80歳までと定められているためです。

そのため、45歳などで住宅ローンを申込むと「最長で35年」と金融機関から言い渡される可能性があります。

もちろん80歳以上の完済でも申し込みができる金融機関もありますが、借入できる金額が低かったりすることもあります。

そのため40年の住宅ローンを借りたい人は、40歳までが1つのリミットとして認識しておきましょう。

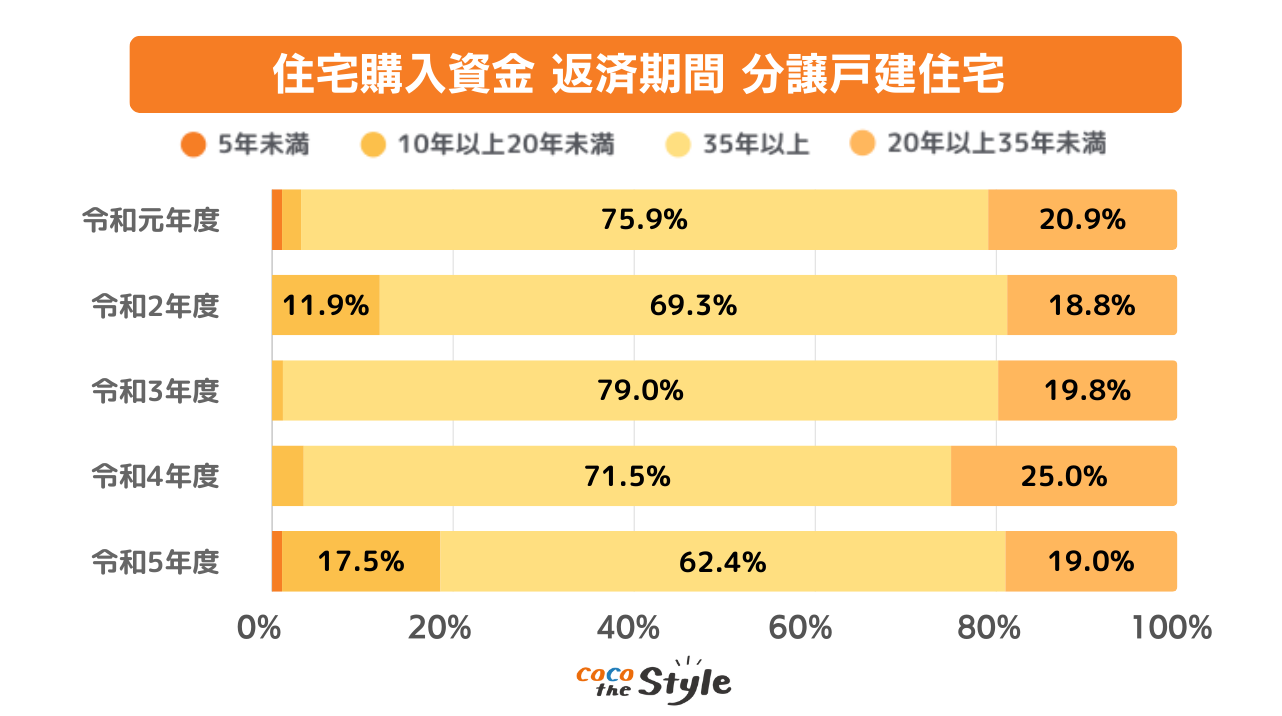

(3)返済期間の平均は約30年

一般的な住宅ローンの返済期間は約30年です。

参考|国土交通省(令和5年度住宅市場動向調査報告書 )より弊社作成

ここ数年では30年超の返済期間ですが、令和5年度では平均返済期間が29. 7年という結果となっています。

実際35年ローンを組んだとしても、繰り上げ返済などを行って早期に完済している方が多いです。

40年のローンを組んでも資金に余裕が有る方は繰り上げ返済する可能性もあると認識しておきましょう。

住宅ローンを40年にするメリット

ここでは住宅ローンを40年にするメリットを3点紹介します。

(2)団体信用生命保険(団信)を長期的に利用できる

(3)住宅価格が高くても購入しやすい

40年ローンを検討している方は1つずつ確認しておきましょう。

(1)メリット①:月々の返済額を抑えられる

40年ローンの最大のメリットは月々の返済額を抑えられる点です。返済期間が長くなる分総返済額は多くなりますが、一月あたりの返済額が少なくなるため、生活に余裕を持つことができます。

例えば35年ローンと40年ローンの月返済額を比較してみましょう。4,000万円の住宅ローンを金利1.2%で借入した場合、月々の返済額は以下のとおりです。

同じ借入額であっても、返済期間を5年長くするだけで、月々約1万円近く返済額を抑えることができます。

すでに借入額が決まっている方が、「35年では月の返済が少し難しい」という場合に40年にして返済を抑えるようにされる方が多いです。

(2)メリット⓶:団体信用生命保険(団信)を長期的に利用できる

住宅ローンを40年借りると、団体信用生命保険(団信)を長期的に利用することができるメリットがあります。

団信とは、債務者が万が一死亡したり、高度障害になったときに保険金でローンが完済される保険のことです。

団信は、住宅ローンを借りる時に加入するのが原則です。住宅ローンの金利に0.2%ほど加算されてしまいますが、返済期間中はずっと団信の対象となります。

そのため、借入主に万が一のことが起きても残された家族が住宅ローンを支払う必要がなくなるため、長期的に安心できる保険でもあります。

団信はできるだけ長く加入していた方がリスク面を抑えられるので、40年ローンなどの長期返済の方が安心度も高まるメリットがあります。

(3)メリット③:住宅価格が高くても購入しやすい

40年の住宅ローンであれば、多少住宅価格が高くても返済計画が組みやすいため、購入しやすいメリットがあります。

住宅ローンは借入額が大きくなるほど返済額が高額になります。しかし40年に延長すれば、毎月の返済額も抑えられるので、多少住宅価格が高くても返済できるケースも多いのです。

住宅ローンの返済額は「借入額×金利×借入期間」で定まっています。どれか1つでも少なく、または長くなるにつれて変動する仕組みです。

「購入した家があるけど、月々の返済額が少し高い」というケースであっても、40年などの延長してみると支払えるという場合もあります。

そのような事例でも柔軟に対応できるのが40年ローンの魅力でもあるのです。

住宅ローンを40年にするデメリット

住宅ローンを40年にする場合、デメリットも生じます。ここでは3点紹介します。

(2)完済まで時間がかかる

(3)40年住宅ローンを取り扱っている金融機関が少ない

1つずつ確認しておきましょう。

(1)デメリット①:総支払額が多くなる

住宅ローンを40年にすると総支払額が多くなるデメリットがあります。支払期間が長くなるにつれて、トータルで支払う利息が増えるためです。

では4,000万円の住宅ローンを金利1.2%で借りた場合、35年ローンと比較してみましょう。

5年間支払い期間を延ばすことで、利息が130万円も多くなることが分かります。借入額が大きくなるほど、利息も増えるため総支払額が多くなる点には注意しましょう。

もちろん繰り上げ返済をすれば返済期間を短くすることができ、利息を最小限に抑えることもできます。40年ローンで組んだものの、30年で完済することも可能です。

しかし、繰り上げ返済できるほどの資金力が必要となるのが条件なので、お金に余裕がない方は必然と総支払額が多くなるというデメリットが生じるのです。

(2)デメリット⓶:完済まで時間がかかる

40年の住宅ローンは完済まで時間がかかるデメリットがあります。

当然ながら支払期間が長くなるほど完済まで時間を要してしまうため、借入する時期も非常に重要となります。

仮に30歳で住宅ローンを35年で組んだ場合、65歳の定年退職と同時に完済する予定です。しかし40年であれば、定年退職後も支払い続けなければいけません。

途中で繰り上げ返済を行って支払期間を短くしようとしても、子どもの教育費が膨らむなど予期せぬライフイベントで計画が変わるケースは良く見受けられます。

そのため、繰り上げ返済したくても資金的な余裕がなく、結果40年間支払い続ける人も多いのです。このように完済まで時間がかかってしまう点は、40年ローンの大きなデメリットともいえるでしょう。

(3)デメリット③:40年の住宅ローンを取り扱っている金融機関が少ない

そもそも40年の住宅ローンを取り扱っている金融機関が少ないというデメリットがあります。

フラット50であれば、返済期間を36〜50年に設定できますが、変動金利より高い金利である固定金利が適用されます。

変動金利で40年の住宅ローンを取り扱っている金融機関は多くはありません。今後取り扱いをする金融機関も増えていく可能性もあるかもしれませんが、現在(2025年2月時点)では以下の金融機関が取り扱いしています。

・住信SBIネット銀行

・楽天銀行

・三井住友信託銀行

・JAバンク など

・北海道銀行

・七十七銀行

・千葉銀行

・群馬銀行

・北陸銀行

・関西みらい銀行

・中国銀行

・百十四銀行福岡銀行 など

上記の他にも40年ローンを取り扱っている金融機関がありますが、どこでも対応しているわけではありません。

お付き合いのある銀行などがある人は、事前に金融機関へ相談してみましょう。

住宅ローンを40年で組むのに向いている人

では住宅ローンを40年で組むのに向いている人はどのような方なのでしょうか。ここでは向いている人の特徴を3点紹介します。

(2)繰り上げ返済を視野に知れている人

(3)無理のない生活を過ごしたい人

40年ローンを検討している人は、自分が特徴に該当しているか確認してみましょう。

(1)定年まで期間が長い人

定年までの期間が長い人は40年ローンに向いています。ここでの長い人は、20代や30代前半などで借入する人を指します。

定年退職した後は、収入が無くなってしまうので支払い原資がなくなってしまいます。そのため、できれば定年退職する前に完済するのが望ましいのです。

退職金で住宅ローンを完済しようと考える人もいらっしゃいますが、老後の生活資金に充てたいところでしょう。そのためにも、年齢が早いうちに40年ローンを組んでいたほうが良いです。

完済から逆算すると、20代から30歳ほどが理想です。仮に30歳から借入すると70歳で完済する予定となりますが、繰り上げ返済の計画も立てられるのであれば、遅くても30歳がリミットとも言えるでしょう。

このように定年までに完済できる計画を組めるのであれば、40年ローンはおすすめです。

(2)繰り上げ返済を視野に入れている人

将来的に繰り上げ返済を視野に入れている方は40年ローンが向いています。

繰り上げ返済をすれば、40年から返済期間を短縮することも可能なので、収入があるうちに完済できます。

先程もお伝えしたとおり、定年後に住宅ローンが残っていると、預貯金や退職金で返済していかなければいけません。もちろん定年後でも収入があれば返済には困りませんが、誰でも収入があるとは限らないことでしょう。

未来のことなので、定年後はどうなっているか分かりません。何もする予定がない人は、事前に繰り上げ返済を含めた計画を立てていた方が、返済もスムーズになるのです。

(3)無理のない生活を過ごしたい人

返済に圧迫されず、無理のない生活を過ごしたい人は40年ローンが向いています。

40年ローンの特徴は、毎月の返済額にゆとりを持てる点です。住宅ローンは長期間返済し続けなければいけないので、生計を圧迫する要素でもあります。

返済額を少しでも抑えるためには、「借入額を少なくするか」「返済期間を延ばすか」の2択しかありません。

借入額を少なくしたくても、購入したい家が家が決まっている場合、予算は決まっていることでしょう。しかし返済期間を延ばせば、毎月の返済を抑えられます。

そのため、返済に圧迫されることなく、長期間の支払でも生活の安定を優先したい方に向いているのです。

40年の住宅ローンを組む際の注意点

ここでは40年の住宅ローンを組む際の注意点を3点紹介します。

(2)金利が高くなる可能性もある

(3)専門家にアドバイスをもらって決める

1つずつ確認しておきましょう。

(1)返済額を30年・35年と比較する

40年の住宅ローンを組む前に、30年・35年と比較してみましょう。

40年にすれば月々の返済額が低くなりますが、30年・35年であっても十分返済できる金額であるケースも多いためです。

無理に40年でローンを組もうとするのではなく、まずはいくらの返済額であれば支払えるのかをチェックします。

そのうえで借入額を決め、「30年では毎月の返済は難しい」「35年だとちょっと生活費を工面しなければいけない」などを見極めて、40年にするのかを決めていきましょう。

40年ローンは結果として総返済額が大きくなります。できれば利息を最小限にした方がお得なので、他の年数と比較するところからスタートしましょう。

(2)金利が高くなる可能性もある

民間の金融機関の住宅ローンの場合、変動金利を選択すれば将来的に金利が高くなる可能性もあるため注意が必要です。

住宅金融支援機構のフラット35やフラット50であれば、全期間金利が固定されるので、支払額が変動することはありません。

しかし、民間の金融機関の住宅ローンを選択する人は、ほとんど固定金利より安い変動金利を選びます。変動金利は名前のとおり金利が変動するので、将来高くなるリスクもあるのです。

過去には、日本の住宅ローンの金利は6%近い利率になったこともありました。現在は1%前後となっていますが、いつ上昇するか分かりません。

金利が高くなると利息も多くとられてしまい、毎月の支払額が増えることになります。このようなケースもあるということを理解しながら、40年ローンを組むか検討しましょう。

(3)専門家にアドバイスをもらって決める

40年のローンを組む前に、専門家であるファイナンシャルプランナーに相談することをおすすめします。

ファイナンシャルプランナーとは、住宅ローンをはじめ、家計や保険の見直し、資産運用など、お金にかかわる悩みをサポートをしてくれる職業です。

40年ローンを利用すべきか悩んでいる方には、収入や将来かかる出費などから適切なローン期間の提案をしてくれます。

また、住宅ローンの基礎をはじめ、金利の安い金融機関の紹介なども受けられるので、お得な住宅ローンを借りることもできるでしょう。

ココザスは数多くの金融機関と付き合いがあるファイナンシャルプランナーです。住宅ローンについて疑問や悩みがある方のサポートを行っております。相談料も無料なので、ぜひ一度お問い合わせくださいませ。

まとめ

結論として40年の住宅ローンを借りることは可能です。フラット50や民間の金融機関などに相談すれば、対応してくることでしょう。

ただし、40年にすると、月々の返済額を抑えられる反面、総支払額が多くなったり、完済までに時間を要してしまいます。

さらに金融機関は80歳までに完済するのをベースに借入期間を決めるので、若い方におすすめです。

とはいえ、30年や35年と比較してみないと本当に40年でなければいけないのか分からないので、その点はファイナンシャルプランナーにアドバイスをもらうと良いでしょう。