不動産投資の経費の裏ワザとは?

不動産投資では、家賃収入にかかる税金を抑えるために「経費計上」が重要なカギとなります。

経費の範囲を正しく理解し、税務上認められる形で計上すれば、合法的に節税が可能です。

ここでは経費計上の基本ルールや、裏ワザ的な経費の活用法や考え方についても解説します。

経費計上の基本ルール

不動産事業活動と直接関係があり、その支出がなければ収益を得ることが難しいと考えられる費用が「経費」に該当します。

代表的なものには、管理費や修繕費、固定資産税、火災保険料などがあります。

また、不動産ローン返済のうち利息部分は経費に計上できますが、元金部分は資産の取得にあたるため経費にはなりません。

このようにどの費用が経費にできるかを正しく理解することで、無駄な納税を避けることができます。

▼不動産投資で経費に該当するものの例

- 減価償却費:建物や設備を耐用年数に応じて分割して計上

- ローン利息:融資返済のうち利息部分(元金は対象外)

- 管理費:管理会社への委託費用や共用部分の維持費

- 修繕費:建物の維持管理に必要な修理費用(リフォームは別扱い)

- 固定資産税・都市計画税:保有不動産にかかる税金

- 火災保険料・地震保険料:賃貸物件を守るための保険料

- 交通費:物件の視察や管理のためにかかった電車代・ガソリン代

- 通信費:不動産業務に使った携帯代・インターネット費用(按分可)

- 光熱費:事務作業スペースを利用している場合の電気代・水道代(按分可)

- セミナー参加費用:不動産投資や税務に関する勉強会の参加費

- 専門書籍代:不動産投資・税務に関連する書籍購入費用

- 税理士・司法書士への報酬:確定申告や登記など専門家に依頼した費用

- 広告宣伝費:入居者募集のためにかかった広告料

- 車両費:業務で使用する自動車の維持費(ガソリン・駐車場代含む)

そもそも、所得税は「不動産所得=収入-経費」の計算式をもとに課税されます。

経費が増えると不動産所得が減り、その分だけ課税される所得が少なくなる仕組みです。

例えば年間家賃収入が500万円、経費が100万円の場合、課税所得は400万円です。

しかし経費を正しく200万円まで計上できれば、課税所得は300万円に減り、結果として所得税や住民税の負担も軽くなります。

ただし、経費は「業務との因果関係を明確にできるかどうか」が判断基準です。

通信費や車両費など、事業と私用が混在する支出は、家事按分によって事業用の割合を区分する必要があります。

領収書をきちんと保管し、合理的に説明できる形で経費を積み上げることが、節税効果を高めつつ税務調査のリスクを避ける基本ルールです。

「裏ワザ」は脱税ではなく節税テクニック

例えば、不動産視察を「出張」として旅費交通費に計上したり、事業用割合を考慮して自宅の光熱費や通信費の一部を経費に組み入れたりする方法があります。

これらは税務上も認められる正当なテクニックであり、正しく活用すれば節税効果は大きくなります。

ただし、根拠を示せない支出を無理に経費化するのはリスクです。

領収書や記録を残し、事業との関連性を説明できるようにしておきましょう。

裏ワザは知識の差によって得られる節税メリットであり、脱税とは明確に異なるという点を押さえておきましょう。

税務上認められる範囲を知ることが重要

経費として計上できるかどうかの判断基準は、支出が所得を得るために直接必要かという点にあります。

例えば、建物の修繕にかかった費用は経費になりますが、資産価値を大幅に高めるリフォームは減価償却費として計上する必要があります。

この線引きを誤ると、税務調査で経費として認められず、追加課税につながる可能性があるため注意が必要です。

また、家事按分や視察費用のようにグレーゾーンになりやすい支出は、証拠を残し、事業との関連を説明できるようにしておくことが重要です。

経費の裏ワザを安全に活用するには、単に知識を得るだけでなく、ルールの趣旨を理解し、正しく適用する姿勢が欠かせません。

不動産投資で経費にできる主な項目

不動産投資で経費にできる項目はさまざまありますが、ここでは不動産投資家が押さえておくべき主な経費を5つ紹介します。

・ローン利息

・管理費・修繕費

・税金・保険料

・交通費・通信費

1つずつ紹介します。

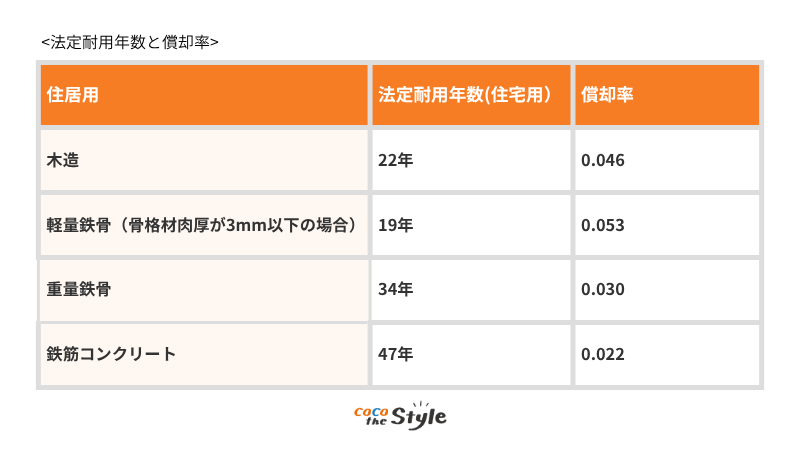

減価償却費

木造住宅は22年、鉄骨造は19〜34年、鉄筋コンクリート造は47年といった耐用年数があり、この年数をもとに毎年の減価償却費が算出されます。

引用|主な減価償却資産の耐用年数表 – 国税庁 減価償却資産の償却率等表 – 国税庁

木造住宅の場合、新築から22年間かけて、建物の取得費用を全額償却できるということを意味します。

つまり、本体価格が4,400万円の木造アパートを新築で取得した場合、毎年200万円を22年間経費にできるということです。

中古住宅の場合は、残存耐用年数を計算し直して適用します。

また、建物だけでなく、エアコンや給湯器などの設備も耐用年数ごとに減価償却の対象となります。

これは現金支出を伴わずに経費化できる点が大きな特徴で、節税効果が非常に高い経費項目の1つです。

ローン利息

一方、元金部分は資産の取得にあたるため経費にはなりません。

ローン利息は毎月の返済明細に記載されているので、申告時にはその部分を正しく抜き出して計上できます。

不動産投資のローンは高額な借入額になるケースも多いので、利息も大きくなりがちです。

そのため、利息額は年間で大きな金額になり、節税効果も高まります。

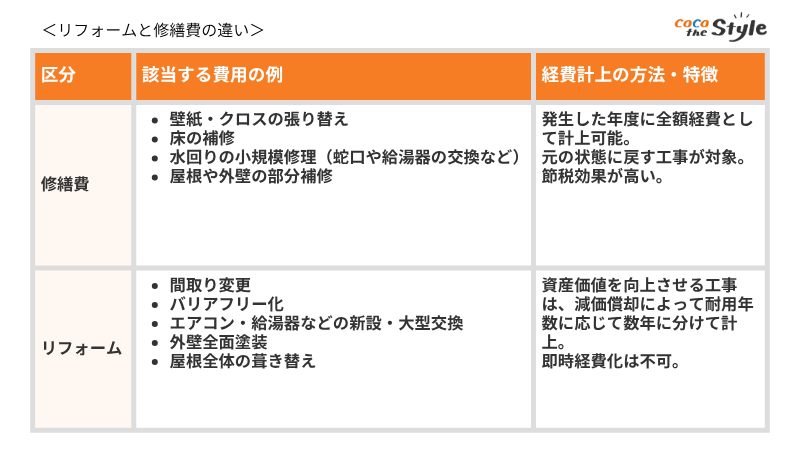

管理費・修繕費

管理費には、管理会社への委託料や共用部分の清掃・点検費用などが含まれます。

修繕費は建物や設備の維持のために必要な修理代を指し、例えば壁の補修や水回りのトラブル対応などが該当します。

修繕費は発生した年に全額経費計上できるため、節税効果が高い項目です。

ただし、修繕とリフォームは税務上の扱いが異なり、資産価値を高めるリフォームは減価償却の対象となります。

誤った処理をすると税務署から否認されるリスクがあるため、領収書や契約内容を整理し、修繕とリフォームを明確に区別しておくことが大切です。

適切に管理費・修繕費を計上することで、安定した節税とキャッシュフロー改善が期待できます。

税金・保険料

また、火災保険や地震保険など、物件を守るための保険料も経費に含められます。

火災保険と地震保険は最長5年間加入でき、一括で保険料を支払うことになります。

その保険料分を加入年数分で按分した金額を経費に計上できます。

不動産投資における保険料は事業経費として扱うため、個人の所得控除とは別に扱われます。

税金や保険料を正しく経費に計上することで、税負担を抑えつつ安定経営につなげられます。

交通費・通信費

電車やバス代、タクシー代、さらには車を使った場合のガソリン代や高速道路料金も対象です。

同様に、自宅兼事務所でインターネットを利用しているケースでは、業務に使っている時間や回線の使用割合に応じて按分します。

車両費やガソリン代でも「月に何回物件視察や業務に利用したか」という基準で割合を算出するのが一般的です。

重要なのは、按分割合を自分の感覚で決めるのではなく、利用頻度・利用時間・利用距離など客観的な基準をもとに算出することです。

税務調査が入った際に合理的な根拠を示せるよう、利用記録や明細を残しておきましょう。

見落としがちな節税ポイント

不動産投資の経費は管理費や税金など分かりやすいものばかりではありません。

ここでは、見落としがちな節税ポイントを3つ紹介します。

・出張扱いできる不動産視察の旅費

・セミナー費用・専門書籍代

1つずつ確認していきましょう。

家事按分で経費にできる光熱費・通信費

これを「家事按分(あんぶん)」と呼びます。

例えば、自宅の一室を事務スペースとして使用し、全体の20%を業務に利用しているなら、電気代や水道代の20%を経費として計上できます。

その他、インターネットやスマホの通信費なども家事按分の対象となります。

光熱費・通信費は一見すると少額に思えますが、10年や20年と長期で見れば大きな節税につながるため、しっかり計上しておきましょう。

出張扱いできる不動産視察の旅費

電車やバス、飛行機代のほか、宿泊費などが対象です。

例えば地方の収益物件を視察するために1泊2日の出張を行った場合、交通費や宿泊費は正当な経費となります。

ただし、私的な旅行を兼ねてしまうと税務署から否認される可能性があるので注意しましょう。

観光目的と混同されないよう、出張のスケジュールや現地で撮影した写真、視察レポートを残すと安心です。

特に遠方物件を検討する投資家にとっては、旅費を正しく経費化することで負担を軽減できるため、積極的に活用すべきポイントです。

セミナー費用・専門書籍代

不動産市況の勉強会、税務に関するセミナー、融資や資金調達に関する講習会などは、事業の一環として十分に関連性が認められます。

書籍についても、不動産投資の実務や法律、税務関連の内容であれば経費計上可能です。

月に数冊、年間で数万円程度の費用がかかった場合は大きな節税につながることでしょう。

一方で、自己啓発や一般的なビジネス書など、不動産投資に直接結びつかないものは経費として認められにくいので注意が必要です。

領収書や購入履歴を保管し、業務に活用している証拠を残して税理士に確認してもらいましょう。

車両費やガソリン代の按分

ガソリン代や高速道路料金、駐車場代だけでなく、車検や保険料も対象です。

ただし、車を完全に事業専用で使うケースは少なく、多くの場合はプライベート利用と併用するのが一般的です。

そのため、家事按分で分けるようにしましょう。

車両費は額が大きいため、正しく按分すれば大きな節税効果が期待できますが、過大に計上すると税務調査で否認されやすいため、実態に即した処理をすることをおすすめします。

大きな節税につながる経費裏ワザ

不動産投資の節税効果を大きく高めたいなら、日常的な経費計上に加えて「戦略的に活用できる裏ワザ」を知っておくことが重要です。

ここでは3つの裏ワザを紹介します。

・リフォームと修繕費の違いを理解する

・法人化による経費拡大の効果

1つずつ確認しておきましょう。

減価償却をうまく使う

減価償却は、不動産の建物や設備の購入費を耐用年数に分けて経費計上する方法ですが、節税効果を最大化するには「購入時に耐用年数を意識した物件選びをする」ことがポイントです。

例えば中古物件を購入すると、法定耐用年数が短くなる場合があり、短期間で大きな減価償却費を計上できます。

これにより、課税所得を大幅に減らし、所得税・住民税の負担を抑えられます。

また、減価償却は現金支出を伴わない「非現金経費」なので、会計上は赤字になっても、手元資金は残ります。

投資初期に多くの減価償却費を計上することで、利益がでる年の税金を先に軽減し、資金繰りを安定させながら節税する戦略として非常に有効なのです。

さらに設備更新や購入計画を年度ごとに調整すれば、経費計上のタイミングをコントロールでき、より効率的に税負担を圧縮できるため、減価償却はうまく活用しましょう。

リフォームと修繕費の違いを理解する

壁紙や床の張り替え、設備の交換など元の状態に戻すための工事は「修繕費」として一括で経費計上できます。

一方、間取り変更やバリアフリー化など、資産価値を高める大規模な工事は「リフォーム」とみなされ、減価償却によって数年に分けて計上しなければなりません。

節税を重視するなら、修繕費として処理できる範囲を意識することがポイントです。

工事内容を明確に説明できるよう、見積書や契約書の記載を工夫すると税務調査でも有利になります。

法人化による経費拡大の効果

不動産投資の規模が大きくなると、個人よりも法人化する方が節税メリットを享受しやすくなります。

また、社宅として自宅を法人契約にする、生命保険料を法人経費にするなど、個人では難しい幅広い経費計上が可能です。

一般的な目安としては、不動産所得が年間800万円〜1,000万円を超える場合や、物件数が複数棟に増えて管理・経費が複雑化してきた段階で法人化を検討する投資家が多いです。

これくらいの規模になると、所得税率が33%や40%といった高い水準に達しやすく、法人税率(中小法人は15〜23%程度)の方が有利になります。

ただし、設立コストや事務負担も伴うため、一定の規模に達したら税理士と相談して検討するのがおすすめです。

経費裏ワザを使うときの注意点

不動産投資で経費を活用することは、合法的な節税に直結します。

しかし、節税方法の判断を誤ると税務調査で否認され、追徴課税を受けるリスクがあります。

ここでは、節税を狙う投資家が注意すべき3つのポイントを解説します。

・領収書・証拠資料の保管が必須

・過度な経費計上はリスクになる

1つずつ紹介します。

グレーゾーンは税務調査で否認されやすい

例えば、家族旅行を「不動産視察」と称して経費にしたり、自宅の光熱費を過剰に按分するケースです。

こうした処理は一見、認められそうに見えても、税務署の調査では否認される可能性が高く、延滞税や重加算税を課されるリスクがあります。

裏ワザを使う際は「業務に必要であると客観的に説明できるか」を基準に判断することが重要です。

グレーな処理ほど調査で狙われやすいことを忘れないようにしましょう。

領収書・証拠資料の保管が必須

不動産視察の旅費なら交通費の領収書や現地写真、セミナー費用なら受講証明書などを揃えておくと安心です。

特にクレジットカードや電子決済の場合は明細書と合わせて保管すると説得力が増します。

税務署は「証拠があるかどうか」で判断するため、証拠資料が不十分だと経費として認められません。

電子帳簿保存法の改正により、電子データの保存にもルールがあるため、クラウドや会計ソフトを活用し、最低7年間の保管を徹底することが求められます。

過度な経費計上はリスクになる

特に融資を利用して不動産投資を拡大する場合、銀行は「安定的に利益を出せるか」を重視するため、毎年赤字では次の融資が受けにくくなります。

また、無理な経費計上は税務署からも目を付けられやすく、調査対象となる可能性が高まります。

節税は「長期的に資産を増やす手段」であり、目先の税金を減らすためだけに経費を水増しすると本末転倒なので、節税と資産形成のバランスを考えた経費計上を行うようにしましょう。

専門家に相談すべき理由

不動産投資における節税は、知識と経験によって成果が大きく変わります。

書籍やネットから情報を得ることも可能ですが、税法は複雑で頻繁に改正されるため、自己判断には限界があります。

誤った処理は節税どころか追徴課税につながる恐れもあり、最適な方法を見つけるには専門家のサポートが不可欠です。

ここでは専門家に相談することで得られる3つのメリットを紹介します。

専門家が節税スキームを最適化

例えば、修繕費と資本的支出の線引き、減価償却の効果的な活用、家族への給与分散や法人化の判断など、複雑で判断に迷いやすい部分を整理し、無理のない形で節税を実現できます。

また、実際に数多くの投資家を支援してきた経験があるため、一般論ではなく現場に即したノウハウを共有してもらえるのも大きなメリットです。

法改正に即したアドバイスが得られる

税制や不動産関連の法律は頻繁に改正され、以前は認められていた節税方法が現在では使えないことも少なくありません。

青色申告の控除条件や電子帳簿保存法の変更などは、個人で把握するのは容易ではないでしょう。

専門家に相談すれば、常に最新の法改正や実務上の動向を踏まえたアドバイスが受けられます。

そのため「知らなかったせいで損をする」リスクを避けられ、安心して節税に取り組むことができます。

将来の資産形成を見据えた節税戦略

節税の目的は単に税金を減らすことではなく、将来的に資産を効率よく増やすことにあり、それらのアドバイスを専門家から受けることができます。

例えば、譲渡所得税を抑える方法や相続税評価額を下げる工夫などは、早めの準備が効果的です。

専門家は投資全体を俯瞰し、節税と資産形成を両立させる戦略を提案してくれるため、長期的に安心して投資を続けられる体制を整えることができます。

まとめ

不動産投資における経費の裏ワザは、合法的に節税できる強力なテクニックです。

減価償却や修繕費、家事按分、出張旅費などを正しく活用すれば、税負担を大きく抑えることができます。

一方で、無理な経費化は税務調査で否認されるリスクがあるため、根拠を示せる支出だけを計上することが大切です。

節税を最大化しつつリスクを避けるためには、税理士など専門家に相談して経費戦略を立てるのがおすすめです。

ココザスはファイナンシャルプランナーとして不動産投資のサポートを行っております。

また、お客様の資産状況や家族構成、将来的なライフプランから適切な投資計画のアドバイスもしています。

税金対策アドバイスやキャッシュフローの改善策など、さまざまな相談を承っておりますので、ぜひ一度ご相談くださいませ。