インデックス投資とは

インデックス投資とは、株式市場などの値動きを表す「指数(インデックス)」に連動する運用成果を目指しながら、分散投資を行う投資手法のことです。

代表的な日本の株式市場の動きを表す指数としては、日経平均株価やTOPIXなどが挙げられます。

押さえておくべき指数の詳細は、次項(1−2)をご覧ください。

インデックス投資では、これらの指数に含まれる銘柄を全て同じ割合で買う、もしくは指数に連動する投資信託(インデックスファンド)を買うことで、指数と同程度のリターンを得ることを目指します。

なお、インデックスファンドは、投資のプロ(ファンドマネージャー)が投資家の資金を運用することになりますが、指数に基づき運用を行うため銘柄の入れ替え頻度が少なくなる特徴があり、運用にかかるコストが他の投資信託に比べて低い特徴があります。

<コラム:インデックスファンドとアクティブファンドの違いとは?>

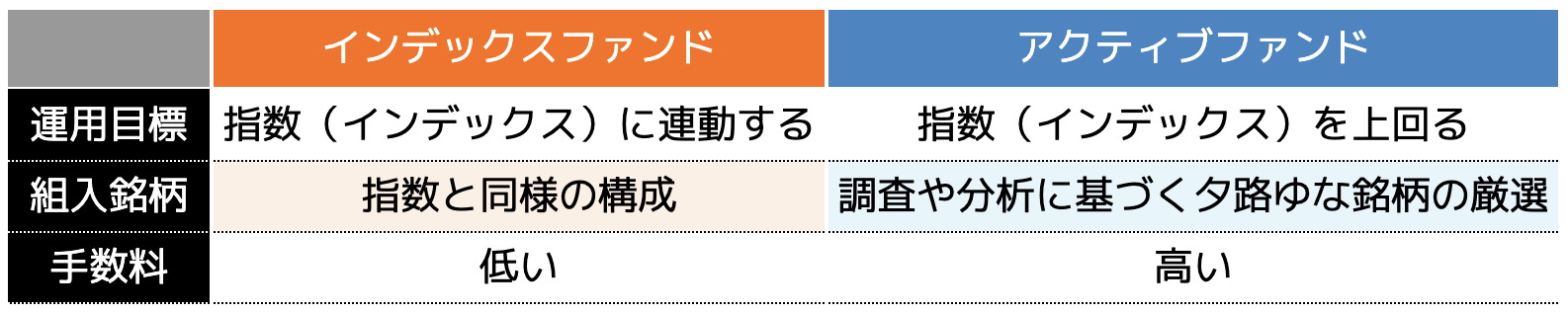

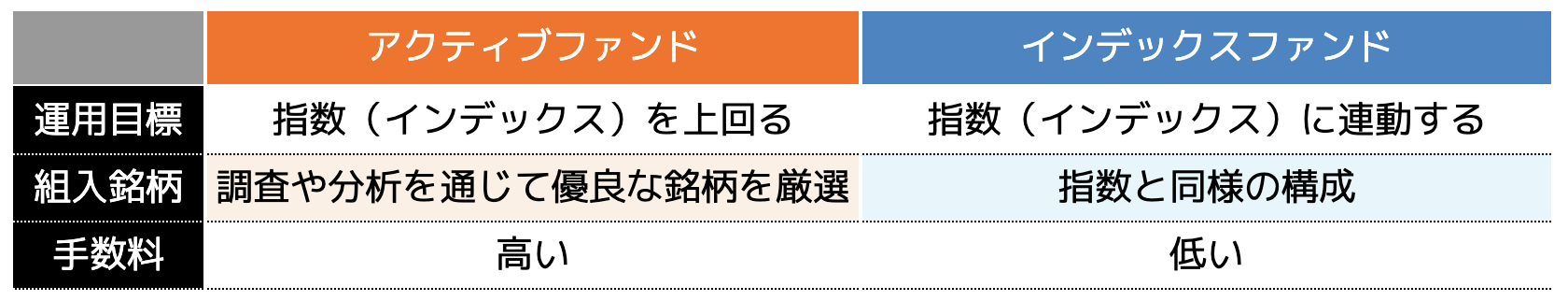

投資信託は、インデックスファンドとアクティブファンドの2種類に分類することができます。

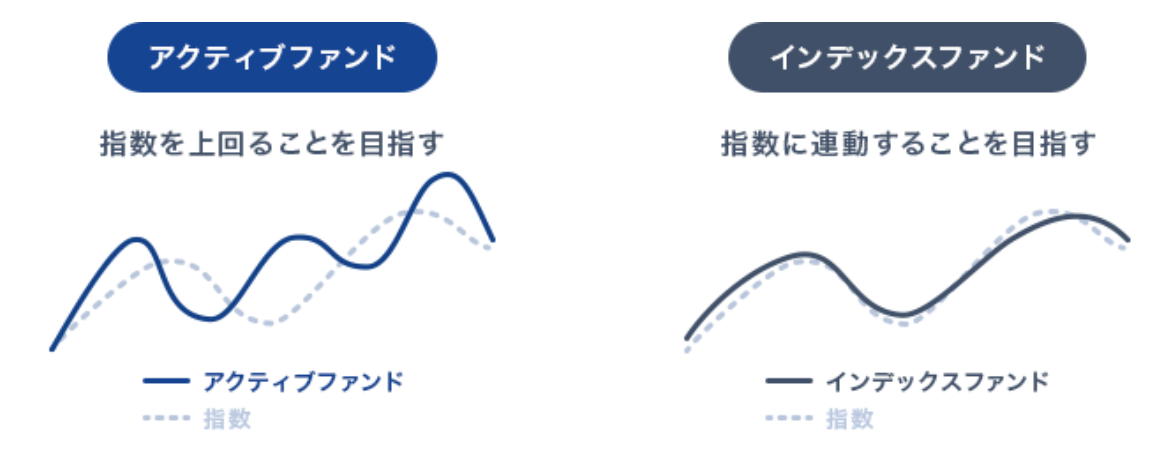

インデックスファンドの特徴は、日経平均株価やTOPIXなどの指数に連動するように設計された投資信託です。

一方、指数を上回る、もしくは指数に捉われないリターンの獲得を目指す投資信託がアクティブファンドとなります。

なお、「どちらのファンドが良い」かということは一概にいうことはできません。

インデックスファンドは低コストで市場並みリターンを狙える一方、アクティブファンドはリスクやコストを抱えつつもより大きなリターンを獲得できる可能性があります。

自身の運用目的やスタンス、リスク許容度などを踏まえて、どちらのファンドが合っているかを判断するとよいでしょう。

インデックス投資で知っておくべき5つの指数

インデックス投資においては、どの指数に連動する商品(ファンド)を選択するかが運用成果にとって重要になります。

指数によっては、投資対象の国や地域、業種や規模、資産種別などが異なったり、指数の構成銘柄や時価総額の配分なども異なっています。

初心者の方が押さえておくべき代表的な指数は、次の5つです。

(2)TOPIX(東証株価指数)

(3)S&P500

(4)NYダウ(ダウ・ジョーンズ工業株価平均)

(5)ナスダック100

なお、このような指数の中から、自分の投資目的やリスク許容度、資産の分散度合いなどを考慮した上で、適切な指数を選択することが大切です。

それぞれの指数の特徴や傾向については、以下を参考に理解を深めておくとよいでしょう。

(1)日経平均株価(日経225)

日経平均株価とは、東京証券取引所プライム市場上場銘柄のうち代表的な225銘柄を対象として日本経済新聞社により算出、公表される株価指数です。

日本の株式市場動向を継続的に捉える指標として広く利用されている反面、厳選された225銘柄と範囲が狭いため、市場全体の動きを的確に反映しているとは言い難い面もあります。

(2)TOPIX(東証株価指数)

TOPIXとは、東京証券取引所旧市場第一部に上場する国内普通株式全銘柄を対象として算出した指数で、日本の株式市場全体の値動きを表す代表的な株価指数です。

前述の日経平均株価と比較して、組入銘柄のカバー範囲が広範囲なため、市場全体の動きを反映すると言われています。

(3)S&P500

S&Pダウ・ジョーンズ・インデックス社がニューヨーク証券取引所やナスダックに上場している銘柄から選出している500銘柄から算出した指数です。

S&P500は、全米の全主要業種から構成されていると考えられるため、アメリカ全体の市況を的確に写す鏡とも言われる株価指数として知られており、世界の期間投資からの運用実績を測定するベンチマークとしても利用されています。

(4)NYダウ(ダウ・ジョーンズ工業株価平均)

NYダウとは、S&Pダウ・ジョーンズ・インデックス社が米国を代表する30銘柄を選出し、数値化したものです。

構成銘柄の30銘柄は、その時代の流れや背景に合わせて入れ替えられ、米国を代表する(牽引する)企業で構成されます。

日本では、「ダウ平均」「ダウ工業株30種」などと呼ばれることもあります。

(5)ナスダック100

ナスダック100とは、ナスダック市場上場企業のうち、時価総額上位の100銘柄を選出し、これらの時価総額加重平均で算出した指数です。

代表的な組入銘柄としては、世界のIT市場をリードするGAFAMをはじめとするハイテク企業の銘柄などが多く含まれています。

なお、金融業の銘柄は、組み入れられていなことが特徴です。

インデックス投資でよくある失敗パターン8選

インデックス投資で初心者を中心としたよくある失敗パターンをご紹介します。

大きな失敗を回避したいと考える初心者の方にとって、よくある失敗事例をあらかじめ把握しておくことは、非常に有効です。

(2)おすすめやランキング上位の商品を購入する

(3)流行の銘柄を購入する

(4)手数料を把握せず購入する

(5)分配金重視で商品を購入する

(6)1つの商品のみを購入する

(7)市場動向に左右されて取引をする

(8)余剰資金を超えて購入する

(1)投資信託の内容を理解せず購入する

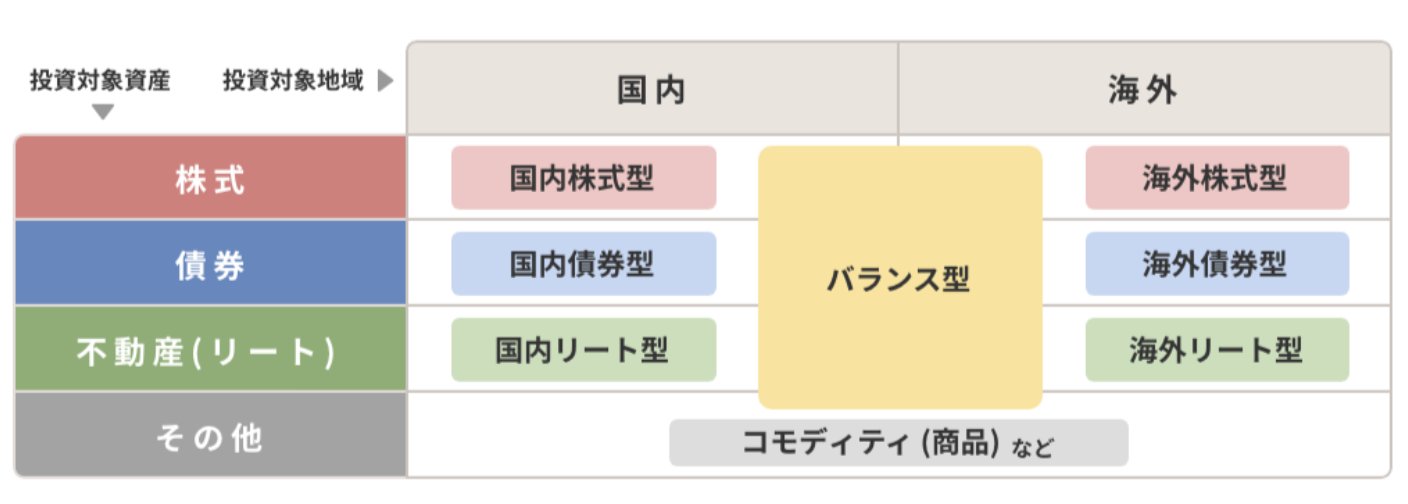

投資信託は、様々な種類が存在し、その数は国内のものだけでも数千種類以上にのぼります。

大きく分類すると、どこに(国や地域)、何に(債券、株式、リート、複数の組み合わせなど)、どのように(各種指数に連動するインデックス型、ファンドマネージャーによる利益重視のアクティブ型)などを組み合わせることで多種多様な投資信託の違いがあります。

そのため、投資信託ごとの特徴や期待できるリターンの大きさ、想定されるリスクの大きさなどをしっかり把握した上で投資を行うことが大切です。

投資信託の内容を理解しないまま購入してしまった場合、期待したリターンが得られなかった、想定していた以上の損失が出てしまったなど、目標としていた資産形成が実現しない可能性があります。

また、次項とも関連しますが、銀行や証券会社の営業マンからおすすめ、紹介された商品を言われるがまま購入することも避けましょう。

必ず自身で購入すべき投資信託かどうかを理解、確認する習慣を身につけることが重要です。

(2)おすすめやランキング上位の商品を購入する

おすすめやランキング上位の投資信託は、必ずしも儲かる商品ではないことがあります。

例えば、ネットや雑誌、証券会社のWEBサイトなどで「投資信託のランキング」や「おすすめ投資信託」といった情報を見たことがあることも多いのではないでしょうか。

雑誌や証券会社などが発信する情報はある程度の信憑性がありますが、参考にする程度に留

めておきましょう。また、証券会社や営業マンがおすすめしてくる商品は、企業が売りたい商品であり、必ずしも投資家にとっての利益につながらないことも多々あります。

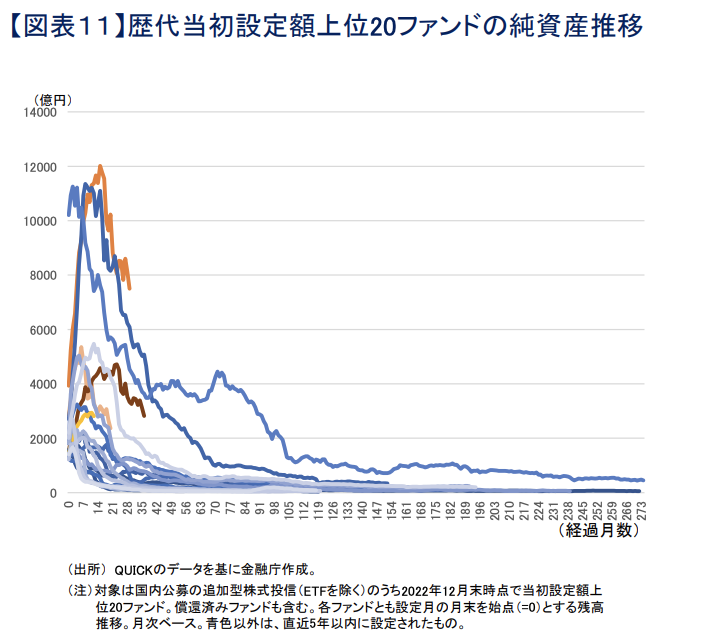

資産運用業高度化プログレスレポート2023(金融庁)によると、当初設定額歴代上位20位以内の公募投資信託の多くは、設定以来、数ヶ月から1年半以内に純資産額のピークを迎え、その後急速に縮小したことを指摘しています。

投資信託は、投資の目的や目標、許容できるリスクの大きさや余剰資金などに応じて商品選びをする必要があり、おすすめやランキング上位の商品が必ずしも自身に適しているかはわかりません。

そのため、投資信託を購入する際は、おすすめ商品やランキングの情報は参考程度にとどめ、自身でしっかりと調べた上で購入することが大切です。

(3)流行の銘柄を購入する

投資信託の中には、時代の流行に合わせたテーマに沿った銘柄に絞った投資を行う「テーマ型」と呼ばれる種類の投資信託があります。

テーマ型の投資信託は、大きく利益を得る可能性もありますが、逆に損失を膨らませてしまうリスクも高いため注意が必要です。

テーマ型の投資信託の例としては、最新の話題として「AI(人工知能)」「ゲノム」などが挙げられ、流行しているタイミングでは利益を確保しやすくなります。

一方で、流行や時代の流れによって値動きが激しくなるリスクを孕んでいます。

特に、初心者の人がテーマ型の投資信託に投資した場合、すでに銘柄の購入価格が高騰していたり、すでに価格が下降傾向にあったりなど、価格の変動を把握することが困難であり、失敗してしまう可能性が高まります。

中には中長期的に成長するテーマもありますが、全般的にテーマ型の投資信託の購入は、買い時や売り時を見極めるために高度な専門知識や業界知識などが必要となります。

投資の初心者の方など、失敗したくない方はできる限り回避したほうが良い銘柄でしょう。

(4)手数料を把握せず購入する

投資信託には、購入~運用に際して販売手数料や信託報酬(管理手数料)、信託財産留保額(解約手数料)などの手数料が必要になります。

これらの手数料を把握しないまま投資信託を購入すると、投資の失敗につながることがあります。

なぜなら、投資信託の運用によって利益が得られたとしても、コストが高いことによって実質的な利益が減少(もしくはマイナスによる損失)してしまっては元も子もありません。

そのため、投資信託を購入する際は手数料を簡単に計算の上、どの程度の手数料(コスト)が発生するかを把握するようにしましょう。

・販売手数料:1.1~3.3%

・信託報酬:0.5~2.0%

・信託財産留保額:0.1~0.5%

また、手数料は販売会社によって異なることに加えて、信託報酬はアクティブ型かインデックス型かの運用方法によっても差が生じるため、運用方針もよく確認するようにしましょう。

基本的にインデックス型の方がアクティブ型より手数料が低い傾向です。

引用|アクティブファンドとインデックスファンドの違いは?「三井住友DS投信直販ネットワーク」

<アクティブ型とインデックス型の違い>

(5)分配金重視で商品を購入する

分配金の頻度や金額の高さで商品を購入してしまうと、最終的に思ったほどの資産形成ができない可能性があります。

投資信託には、得た収益をそのまま投資に回す「分配金再投資型」と投資家に分配金として渡す「分配金受取型」の2パターンに分かれます。

「分配金受取型」の中には、毎月分配型や隔月分配型など、頻繁に分配金を出すタイプも存在します。

投資家からすると投資信託の運用によって定期的に現金を受け取ることができるため、魅力的に感じるかもしれません。

しかし、このような分配重視の投資信託の中には、運用で得た利益以上に分配金を支払っているケースがあります。

その場合は、投資した元本が分配金として投資家の手元に戻ってきているだけの可能性もあり得ます。

このように投資元本が分配金として手元に戻ってきてしまうと、資産運用に回っている資金が増えないため、中長期的に運用する投資信託において複利の効果を最大限に活かすことができません。

長い目で見た資産形成を見越して、短期的な分配金を受け取るべきか、再分配するべきかは慎重に見極めた方が良いでしょう。

(6)1つの商品のみを購入する

分散投資を実施せず、1つの商品にのみ投資をすると損失をはじめとする失敗の可能性が高まるでしょう。

1つの商品のみを購入した場合、その商品が値上がりすれば利益に繋がりますが、値下がりしたときはその金額分損失を出したことになります。

さらに、購入した商品の価値が暴落した場合は、損失分を取り戻すことは難しく、失敗を大きくしてしまうことにつながります。

また、特定の国や資産を投資対象とする投資信託に絞って集中投資をしてしまうと、その国や地域の情勢・景気によって資産の値動きが激しくなります。

そのため、国内外、債券、株式、REIT(不動産投資信託)など、投資信託を購入する際にはさまざまな地域や資産の種類に分散投資をすることで、全体のリスクを抑えることが可能になります。

(7)市場動向に左右されて取引をする

投資信託では、日々の値動きなどの市場動向に左右されて購入・売却などの取引を実施してしまうと失敗するリスクが高まります。

投資は安い時に購入して、高い価格の時に売却することで売却益(リターン)を得ることができます。一方で、初心者を始め金融商品の価格の変動や値動きを予測することは簡単なことではなありません。

高い価格で購入してしまったり、価格が下落したため慌てて売却してしまったりすることで、利益が小さくなったり、損失を出してしまうこともあり得ます。

また、投資信託の売買を頻繁に繰り返してしまうと、都度発生する手数料が高額になることで、利益が相殺されたり、実質的に損失を出してしまう可能性もあります。

投資信託は、基本的に長期投資向けの金融商品となるため、株式やFXなどのデイトレードのような短期的な取引には向いていないことを念頭においておきましょう。

(8)余剰資金を超えて購入する

投資信託を含む資産運用において、生活費を含めた余剰資金を超えて投資することは禁物です。

預貯金が全くないにもかかわらず無理して投資を行なってしまうと、急な病気でお金が必要になったり、収入が低下することによって投資信託の売却が必要になる可能性があります。

売却が必要になった際、保有している投資信託の基準価額が下落していた場合は十分なリターンが得られない、時には損失が出てしまう可能性も考えられます。

また、生活費を投資に回してしまうことで、必ず収益化しなければならないなどのプレッシャーによって冷静な判断ができずに、誤った商品購入や売買を実施してしまうリスクなどがあります。

投資信託をはじめとする資産運用を行う際は、できるだけ余剰資金を用意した上で、余裕を持った運用を心がけると良いでしょう。

インデックス投資で失敗しないコツ

インデックス投資で失敗しないためには、前項で紹介した8つの失敗パターンを理解した上で、たった3つのコツ(ルール)を徹底することが大切です。

インデックス投資で失敗したくない人が必ず徹底すべき3つのルールをご紹介します。

(2)分散投資をする

(3)長期積立・投資をする

(1)理解・納得した商品のみを購入する

投資信託で失敗しないためには、自分自身で理解、納得した商品のみを購入することが大切です。

金融機関の営業マンが勧める商品やWEBサイトなどのランキング情報だけに頼った商品選びは、必ずしも自身の運用目的や目標に適していない可能性があります。

あくまで、営業マンやランキングの情報は、商品選びの参考に留めるようにしましょう。

また、投資信託に関する情報は、書籍やネット記事、金融機関HPなどから比較的簡単に入手可能です。

気になった商品などがあった場合は、必ずご自身で一度情報を確認してみることをおすすめします。

何から情報収集すればいいかわからない方は、「交付目論見書」を確認するようにしましょう。

交付目論見書は、投資信託を販売する際に、発行会社や証券会社等が投資家に交付(PC上で見られる電子交付等)することが法律で義務付けられている開示書類のことです。

投資信託の目的・特色、投資のリスク、運用実績、手続き・手数料など、投資信託の基本的な情報が詳細に記載されている投資信託の説明書になっています。

特に、投資信託の運用実績や手数料などは、運用のリターンやリスクに直結する情報のため、必ず確認するようにしましょう。

(2)分散投資をする

投資信託で失敗を防止するためには、分散投資をすることが大切です。

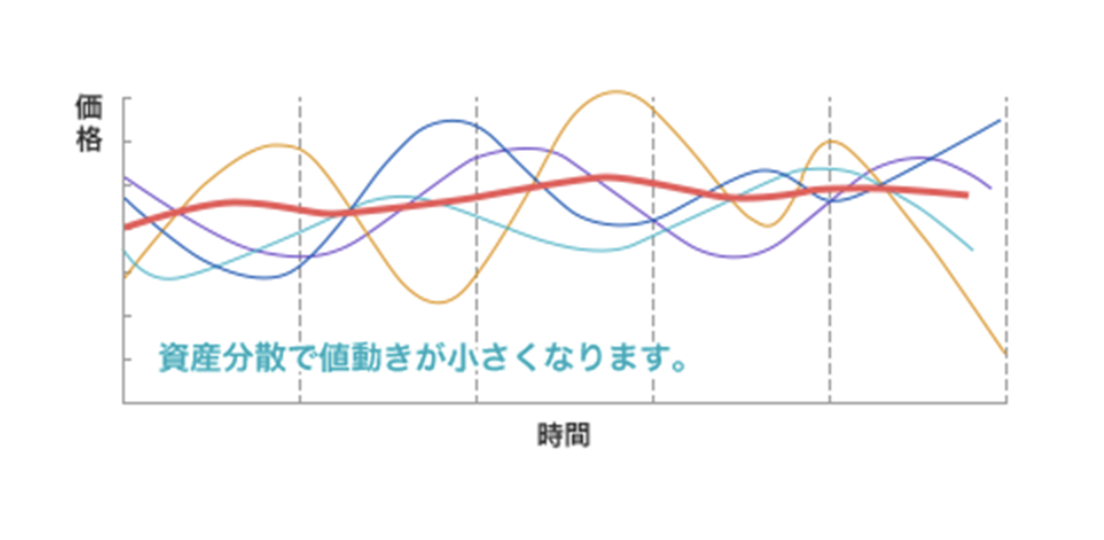

投資信託における分散投資とは、「投資商品の分散」と「時間の分散」の大きく2つに分けられます。

1:投資商品の分散

投資全般に共通することは、値動きが異なる複数の金融商品に分散して投資することが重要です。

資産を分散して投資することで、ある金融商品が値下がりをしても他の金融商品の値上がりで損失をカバーし、損失を最小限に抑えられます。

例えば、5つの銘柄や地域を購入していれば、仮にその中の1つが値下がりしても損失は5分の1に留まります。

さらには、他の4つの銘柄で利益を出すことができれば、トータルで利益を確保することが可能になります。

また、投資商品の分散投資には2パターンあります。資産の特徴が異なる対象に分散(債券、株式、REIT、金など)、対象となる国や地域を分散(日本、先進国、新興国、米国など)する方法です。

異なる投資商品を組み合わせて投資することが大切です。

2:時間の分散

債券や株式などの金融商品の価格は、常に変動しており、時間を分散させて投資することでリスクヘッジが図れます。

特定のタイミングに一括で投資信託を購入するのではなく、複数回に分散して商品を購入することで値動きによる損失リスクを軽減させることができます。

時間の分散で注意が必要なことは、投資信託の購入のたびに手数料がかかることです。

手数料の発生を念頭に、ある程度決まった頻度(週1回、隔週、月1回など)で購入することで

時間の分散が可能になります。

(3)長期積立・投資をする

投資信託で資産運用する場合は、長期積立・投資を前提に運用することです。

長期投資を行うことで、複利運用によって、より大きな収益を期待することができます。

また、長期投資のメリットは運用益だけではなく、長期的な視点で相場を見ることができるため、目先の相場変動に左右されず、余裕を持った投資を実施することができます。

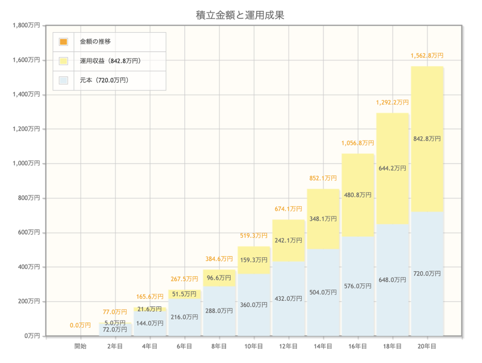

例えば、毎月3万円を年利7%で積み立てた場合のシミュレーション結果は、次のグラフの通りです。

6年目までの比較的短期間の運用では、リターン(黄色)部分はそれほど大きくはありません。

一方で、10年目以降を見るとリターン部分が大きくなり、20年目には元本以上の運用益(元本:720万円、運用益:842.8万円)が膨らんでいます。

このように、投資信託は短期的に大きく資産を増やすことに向いてはいませんが、長期的に運用・積立することで資産を着実に増やすことができます。

インデックス投資が向いてる人・向いていない人

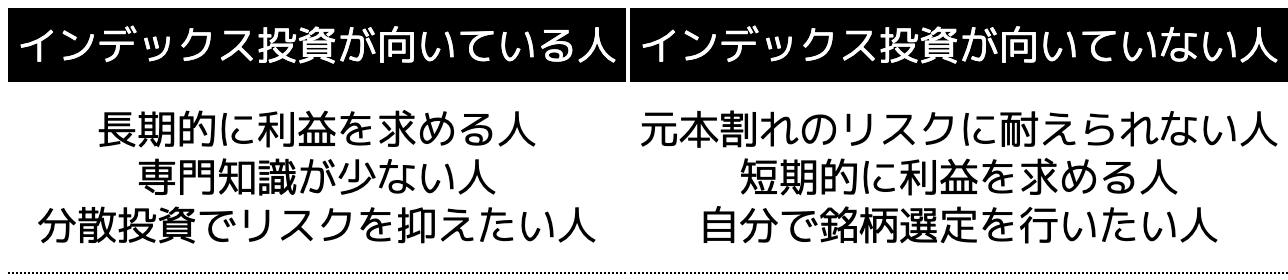

インデックス投資は、初心者の方でも取り組める投資である一方で、万人向けの投資手法ではありません。

ここでは、インデックス投資が向いている人、向いていない人の特徴を紹介するので、ご自身がどちらに当てはまりそうか判断する参考にしてもらうとよいでしょう。

<インデックス投資が向いている人・向いていない人の特徴>

(1)インデックス投資が向いている人の特徴

1:長期的に利益を求める人

インデックス投資は、長期的に低コストで資産を運用したい人におすすめの投資手法です。

前述の通り、各種指数(インデックス)に連動した値動きを目指していることから、他の投資商品と比べて購入手数料や信託報酬などの購入、維持コストを抑えることができます。

数ヶ月〜数年単位での短期的な利益ではなく、数十年などの長期的にコツコツと資産を積み上げる運用を目指している人に適した投資手法となります。

2:専門知識が少ない人

インデックス投資は、株式市場に関する知識や各種投資対象(国や企業など)に関する専門知識がなくても実施可能な投資手法です。

忙しくて企業や業界の分析に時間を割けない、株価などのチャート分析や読み方がそもそもわからないという人でも、十分利益を狙うことが可能です。

インデックス投資は、投資する商品を決定してしまえば、その後の運用や管理は投資の専門家(ファンドマネージャー)に任せてしまうことができるため、安心です。

投資に関する知識がなくて不安な人、投資にかける時間が取れない人にとっては、取り組みやすい適した投資手法となります。

3:分散投資でリスクを抑えたい人

インデックス投資は、市場全体に対して分散投資を行うため、リスク分散効果が高い投資手法です。

1つのインデックスファンドへの投資を見ても、複数の銘柄(企業、地域、商品など)に分散された投資効果が期待できるため、投資先の急な暴落などに対してもリスクを分散することができます。

まずは投資に慣れたい人、リスクを小さくはじめたい人など投資初心者の方に適した投資手法となります。

(2)インデックス投資が向いていない人の特徴

1:元本割れのリスクに耐えられない人

インデックス投資は、元本保証がされていない投資手法です。

そのため、市場や経済状況によっては、損失リスクは存在します。

長期的には回復する可能性もありますが、一時的な損失であったり、少額でも損失は出したくないという人は、インデックス投資は適していないと言えるでしょう。

元本割れのリスクを回避したい方は、元本保証がされている定期預金などの金融商品を検討するとよいでしょう。

2:短期的に利益を求める人

インデックス投資は、市場全体の平均的な指数(インデックス)に連動した成果を目指しています。

そのため、一部の銘柄の価値が急騰した場合であっても、全体の平均を優先するため、銘柄指定で購入している場合と比較して、大きな利益を上げにくい特徴があります。

数ヶ月〜1年などの短期間で大きなリターンを得たい人にとっては、不向きな投資手法と言えるでしょう。

3:自分で銘柄選定を行いたい人

インデックス投資は、個別銘柄に投資する場合と異なり、銘柄の調査や選択、購入・売却のタイミングを自身で検討・実施する必要がありません。

資産運用にかかる手間がほとんどかからないことがメリットである反面、自分で銘柄選定や組み合わせを考えて投資したい人にとっては物足りない投資手法と言えます。

自分自身で銘柄選定を行いたい人、投資経験を積みたい人にとっては、インデックス投資は不向きと言えます。

【初心者向け】インデックス投資の始め方

最後は、初心者の方がインデックス投資を始めるにあたってのステップをご紹介します。

次のステップに沿って行うことで、スムーズにインデックス投資を始めることができます。

(2)指数(インデックス)を選択する

(3)口座を開設する

(4)インデックスファンドへ投資する

(1)投資目的・投資金額・リスク許容度を把握する

1:投資の目的を明確にする

一つ目は、「投資の目的を明確にする」ことです。

一般的な投資の目的は、「資産の増加」と考える方がほとんどです。

例えば、教育費や住宅取得費用、リタイア後の老後資金の確保などの将来に向けた資金準備が目的となりうるでしょう。

一方で、必要となる時期や金額、準備する期間などは、家族構成などによって様々です。

そのため、何年後にどの程度の資産を増やしたいか、なんのために資産を増やしたいか、などを投資前にしっかりと決めておく必要があります。

また、投資の目的が明確になることで、「投資の方向性が定まる」「リスク管理ができる」などの投資におけるメリットを得ることができます。

これらの投資目的を明確にしておくことで、ファンドの選択や保有期間、投資金額などの目処が立ち、購入すべき投資信託も絞ることができるでしょう。

2:投資可能金額を確認する

二つ目は、「投資可能金額を確認する」ことです。

投資信託をはじめ、投資商品には必ずリスクが伴い損失の可能性があるため、運用資金は余剰資金を用いることが原則です。

余剰資金とは、生活資金や貯金などを除いた、今すぐには必要としないお金のことです。

目安として、半年分の生活費に相当する金額を差し引いた金額を余剰資金として活用することがおすすめです。

また、毎月一定額を必ず積み立てていくことが投資信託の積立投資であり、積立額の主な決め方は次の2つがあります。

・決め方②:積立期間と金額から逆算して積立額を決定

投資の目的を達成するためには「決め方②」の方が適していますが、無理のない範囲で投資ができるのは「決め方①」になります。

自身の資産状況や収支状況に応じて、投資金額を設定するようにしましょう。

3:リスク許容度を確認する

三つ目は、「リスク許容度を確認する」ことです。

当記事で紹介しましたが、投資信託は比較的リスクの低い投資商品であることが特徴でしたが、絶対に損をしないとは言えません。

そのため、自分のリスク許容度がどの程度なのかを確認しておくことが重要です。

リスク許容度とは、投資においてどの程度のリスク(損失)を許容することができるか、の度合いのことです。

具体的には、購入した金融書品が値下がり(元本割れ)した場合、どの程度の金額までなら経済的、精神的に耐えることができるのかであり、資金面と精神面の両側面から一度検討しておくことをおすすめします。

なお、初心者の方は投資によるリターン重視ではなく、リスク重視で投資商品を検討することで損失などを防ぎ、効率よく資産を増やすことにつなげることができるでしょう。

(2)指数(インデックス)を選択する

(1)で明確にした自分の投資目的やリスク許容度に合わせて、投資したい市場や資産、期待するリターンなどを決定します。

例えば、日本の株式市場に投資したい場合は、日経平均株価やTOPIXなどが該当します。

また、海外の株式市場の場合は、S&P500などが代表例ですので、自分に合った指数を選択すると良いでしょう。

(3)口座を開設する

インデックスファンドを購入するためには、金融機関やネット証券会社などの証券口座が必要になります。

開設する口座を選ぶ際のポイントは、次の通りです。

・手数料

・サービスの利便性 など

取扱商品の種類や数については、より多くの商品が選択できるほど、投資の選択肢が増えるメリットがあります。

一方、選びきれないなどのデメリットがあります。ほとんどの金融機関では、初心者にとって十分な取扱数を確保しているため、あまり気にする必要はないでしょう。

手数料とは、商品を購入・売却する際に必要となる費用のことで、売買手数料や信託財産留保額などが含まれます。

運用コストや手数料は、投資によって得られる利益額に大きな影響を与えるため、可能な限り低いものを選ぶことが大切です。

サービスの利便性とは、専用アプリの存在や困った時などすぐに相談に乗ってもらえるかなど、投資を行う上で自身が重視したいサービスの有無で選択すると良いです。

<要チェック:NISA口座の開設がおすすめ>

インデックス投資の対象商品であるインデックスファンドは、NISA口座でも多くの商品が取り扱われています。

そのため、基本的には税制優遇が得られるNISA口座を開設した上で、投資することをおすすめします。

NISA制度の特徴や概要は、以下に記載の通りです。

2014年にスタートした「NISA(少額投資非課税制度)」は、運用で得た利益や分配金・配当金にかかる約20%の税金を非課税にすることで個人の資産形成を後押しする国の制度です。

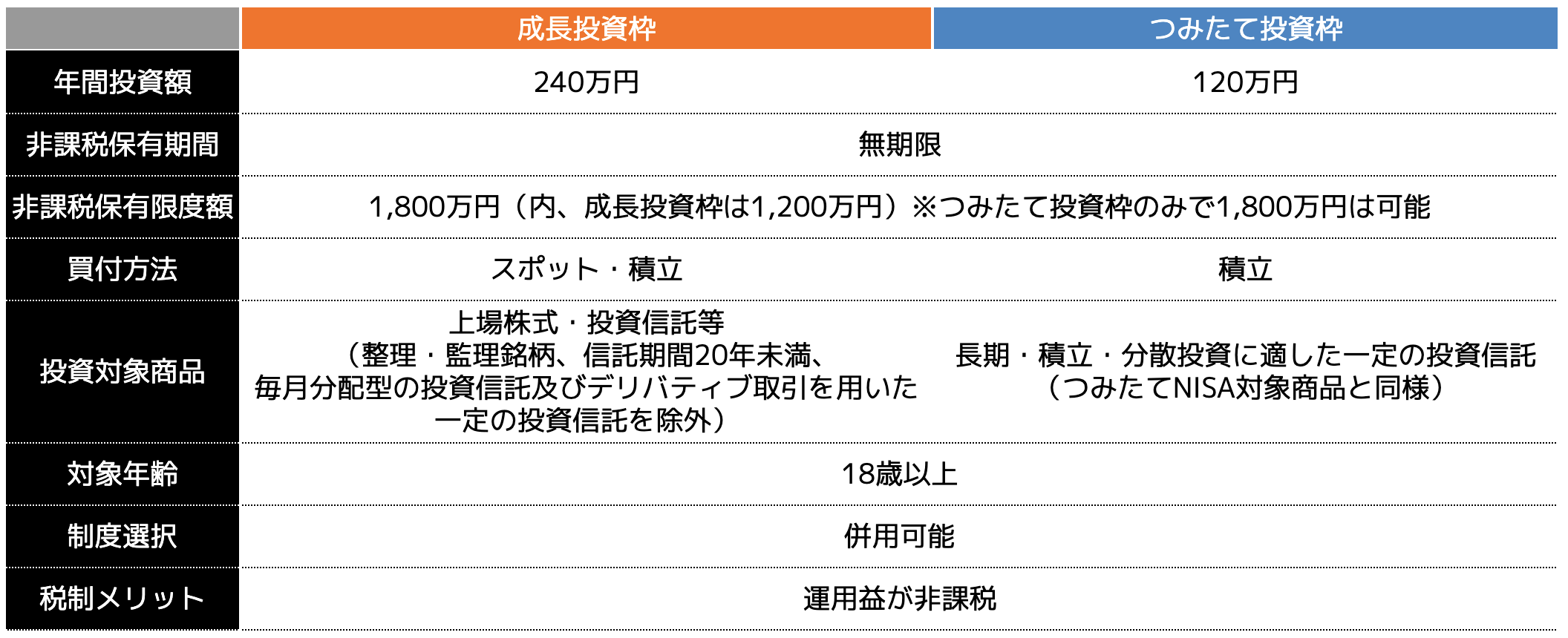

<「成長投資枠」と「つみたて投資枠」の比較表>

(4)インデックスファンドへ投資する

最後は、開設した口座を通じてインデックスファンドを購入します。

なお、購入する際には、購入金額や購入タイミングなどを検討の上、ご自身の投資スタイルにあった方法を選択すると良いでしょう。

初心者の方にとっては、定期的に購入する積立投資を行うことで、ドルコスト平均法を用いた投資手法がおすすめです。

<番外:インデックス投資における銘柄選択など迷ったら専門家への相談もおすすめ>

新NISAで購入する投資信託選びや売却タイミングなどに悩んだ場合は、お金のプロに相談することも 1つのポイントです。

資産運用のプロは、日々金融・経済に関する情報を収集しているため、判断の精度が高いことに加えて、投資以外のお金のことについても助言してもらえるケースもあります。

お金の専門家として有名なのは、資産運用の経験や相談実績のあるファイナンシャルプランナーなどがおすすめです。

家計の見直しやライフプランの作成など、生涯のお金の悩みや不安に対して一貫した提案や支援を行ってもらえることでしょう。

コラム:お金の専門家集団のココザス株式会社はおすすめの相談先

ココザス株式会社は、FP相談満足度、サポート満足度などの評価を獲得している独立系FPが所属する資産形成コンサルルティング会社に相談してみるのも良いでしょう。

以下に当てはまる人は、一度無料セミナーや相談問い合わせをしてみることをオススメします。

・自分に合ったFPがわからない

・数多くいるFPから選ぶのがめんどくさい

・まずはプロへ資産運用の相談をしたい

(1)金融の有資格者であるプロのコンサルタントが対応

相談者に寄り添った最適な提案を可能にするため、金融関連の有資格者が多数在籍しています。

また、資格を保有するだけではなく、著名なイベントや講演会など多数の登壇実績を有しており、最新の専門性の習得及び相談実績の蓄積があるコンサルタントが対応してくれます。

(2)お金の悩みを網羅的に相談・解決

単なる相談事業ではなく、ライフデザイン事業として資産形成・テンショック・住宅・不動産領域までと幅広く一社で解決することができます。

お金に関する相談を複数のFPや企業に相談するとなると非常に手間がかかりますが、ココザスではワンストップでお金の悩みを相談・解決することができます。

(3)長期的なフォロー体制

相談者の人生をともに考えるパートナーという仕組みのもと、単発ではなく初回相談から継続的なアフターフォロー体制を構築しています。

中長期的なフォローが行われることで、実際のシミュレーションとライフプランに乖離が発生した場合など、迅速に対応することができ、安心して対応することができます。

短期的な会社の利益ではなく、本当に相談者に寄り添っていないとできない対応です。

まとめ

本記事では、インデックス投資の特徴やよくある失敗パターンを紹介するとともに、投資初心者でもスムーズに始められるような具体的な方法をご紹介しました。

インデックス投資は、各種指数に連動した値動きをするため投資初心者の方でもはじめやすい投資の1つです。

また、指数に連動することやインデックス投資そのものが分散投資になっているため、リスクを減らしつつ安定的なリターンを期待することができます。

一方で、商品選びやリスク選択、過度な投資への資金投入、購入方法などの誤った判断を行なってしまうと、本来資産形成をするものが損失やデメリットを生み出してしまうこともあります。

投資の基本は、余剰資金で行うことであり、長期運用によってリスクを小さくしながら資産を増やすことです。

また、余剰資金を準備するためにも、家計の見直しなどの日々のお金の使い方も見直す必要もあります。

もし、インデックス投資では新NISAなど少額・税制優遇制度も上手に活用することができます。

ぜひ、資産運用や家計の見直しを含めたお金の専門家への相談も含めて、始めてみてはいかがでしょうか。

また、「専門家に一度相談してみたい?」「資産運用についてしっかりと勉強してみたい」という人は、ぜひココザス株式会社へお問い合わせください。