不動産投資における利回りとは

不動産投資における利回りとは、購入した金額に対してどれだけの家賃収入が得られるかという指標です。

1年間満室だった場合に得られる賃料を物件の購入金額で割ったものが利回りになります。

利回りを把握することで、不動産投資における購入するかどうかの判断が可能になります。

また、利回りには種類があるので、しっかりと理解しておく必要があります。

利回りの種類としては、以下のようなものがあります。

(2)実質利回り

(3)想定利回り

利回りの種類について、それぞれ説明していきます。

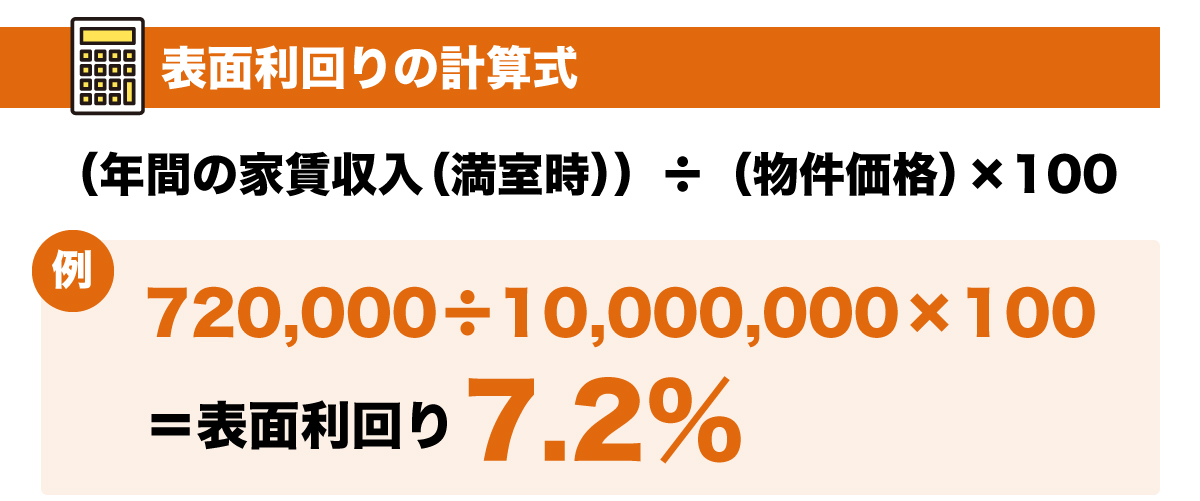

(1)表面利回りとは

表面利回りとは、先ほど説明したように以下の計算で得られます。

(年間の家賃収入(満室時))÷(物件購入額)×100

一般的に利回りと表現されている場合には、この表面利回り(ひょうめんりまわり)のことです。

表面利回りは、年間家賃収入と物件価格という2つの数値だけで出せる割合なので、手軽に購入判断ができます。

不動産投資用物件検索サイトなどでは、表面利回りが何%以上の物件を検索する機能があります。

例えば1,000万円で購入した物件を家賃6万円で貸した場合、年間で得られる家賃収入は72万円です。

計算式に当てはめてみると、下記の通りです。

つまり約14年で投資金額が元に返ってくることになります。

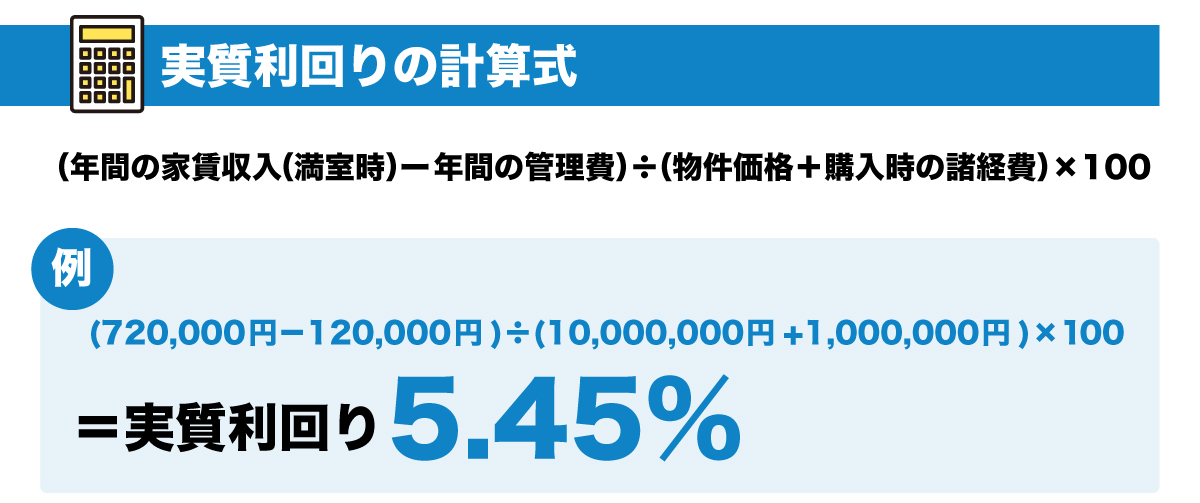

(2)実質利回りとは

実質利回り(じっしつりまわり)とは、その名の通り実質的な利回りを計算するためのものです。

表面利回りでは年間の家賃収入を利用しますが、実質利回りでは家賃収入から年間にかかる経費を引きます。

つまり管理費や修繕費用など、実際に自分が払うお金を家賃収入から引いた分が、自分のところに入ってくるお金です。

また表面利回りは、物件購入価格を利用しますが、実質利回りは物件購入価格に購入時の経費も追加します。

例えば仲介手数料や司法書士への報酬、税金等、物件購入価格以外にもかかるお金があります。

実質利回りの計算方法は、以下の通りです。

(年間の家賃収入−年間の運営経費)÷(物件価格+購入時の諸経費)×100

つまりいくら表面利回りが高かったとしても、年間にかかる経費が高かったり、購入時の経費が高いと実質利回りは低くなってきます。

例えば購入価格が低かったとしても、家が傾いていたり、シロアリ被害があったりなどで、大規模なリフォームが必要な場合があります。

購入時の経費がかかるような場合には、利回りが低くなってしまうのです。

実質利回りの具体的な例を見てみましょう。

年間家賃収入:72万円(1ヶ月分=60,000円)

物件購入時の経費:100万円

年間運営経費:12万円(管理費・修繕積立費)

計算式に当てはめてみると、下記のとおりです。

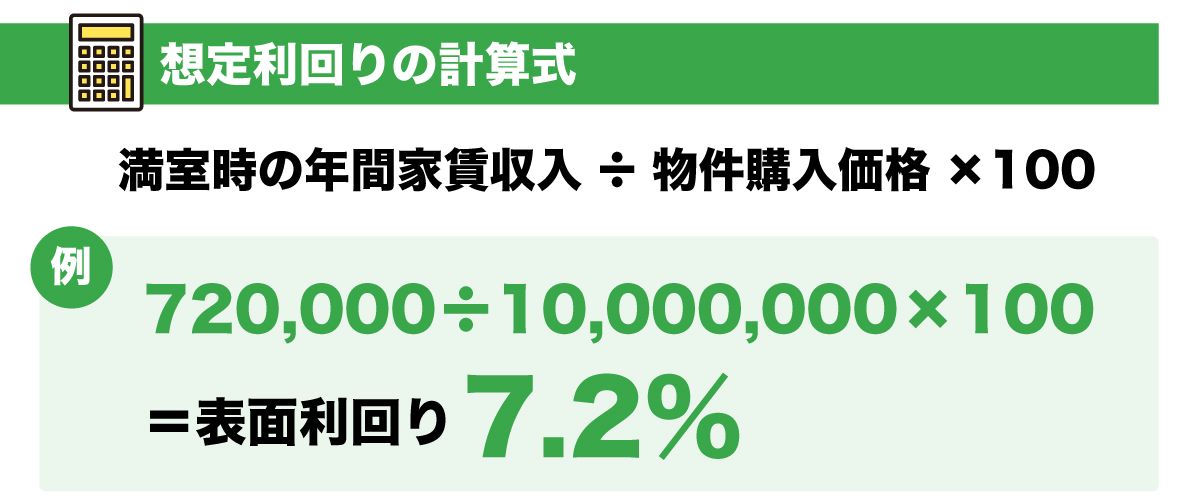

(3)想定利回りとは

表面利回り、実質利回りのほかに、想定利回り(そうていりまわり)という言葉が使われます。

この想定利回りとは物件が満室であることを想定した場合の家賃収入をもとに計算されるものです。

表面利回りと同じで、以下のような計算式になります。

(年間の家賃収入(満室時))÷(物件購入額)×100

先ほどと同じ条件で計算式に当てはめてみると、下記のとおりです。

利回りというものはこのように、満室を想定した場合の計算であることを念頭に置いておく必要があります。

空室があった場合には、利回りはその分下がるのです。

そして不動産投資における購入の判断基準は、実質利回りを考える必要があります。

実際にどれだけのお金がかかり、入ってくるかを反映しているからです。

利回りの最低ラインについて考える

不動産投資をする際に、実質利回りの最低ラインというものは考えておいた方が良いでしょう。

不動産物件における立地の条件や、構造、築年数などによって実質利回りは変わってきます。

それぞれの条件でどの程度が平均の利回りなのかを把握しておくことで、購入の判断ができるようになります。

条件により実質利回りは変わってきますが、最低何%以上の実質利回りがなければ買わないというような基準があれば、多くの選択肢から選ばなくて済むでしょう。

(1)不動産投資の実質利回りの最低ラインは5%

不動産投資における実質利回りの最低ラインは5%程度と言われています。

不動産投資をする目的が安定的な収入を得たいのであれば、最低限5%は欲しいところだと思います。

不動産投資以外に定期的な収入得る方法として、株式の配当金を得る方法があります。

中でも株により不動産投資できるJ-REITというものがありますが、J-REITの平均利回りは4%程度です。

参考|J-REIT.jp「J-REIT分配金利回り(10年間)」

株式投資は、不動産投資と違い当たり前ですが部屋の管理などの手間はかかりません。

株式投資よりも手間をかける不動産投資は、その分リターンが大きくないとやる意味がありません。

そこで最低限実質利回りが5%は、欲しいということになります。

(2)都心の利回りは低く地方のほうが高い

実質利回りは、都心の方が低く、地方ほど高くなります。

投資物件の利回りは、家賃収入と購入価格が関係してきます。

地方と都心で同じ広さの場合には、家賃にそこまで差はありません。

また、実質利回りに使う、年間運営経費や物件購入時の経費も変わりません。

しかし物件購入価格というのは、都心に行けば行くほど高くなっていきます。

実質利回りの計算方法は下記の通りでした。

(年間の家賃収入−年間の運営経費)÷(物件価格+購入時の諸経費)×100

つまり、都心は分母が大きくなるため、実質利回りが低くなるのです。

(3)都心・駅近の実質利回りの最低ラインは?

都心は実質利回りが低くなりますが、人口が多いため、空室リスクが低く稼働率が高いという特徴があります。

しかし、都心の中でも中古で駅近という物件を探せば、利回りの良い物件もあるでしょう。

ある程度の利回りを得られれば、都心の方が地方よりも空室リスクが少なく、安定した収入源になる可能性があります。

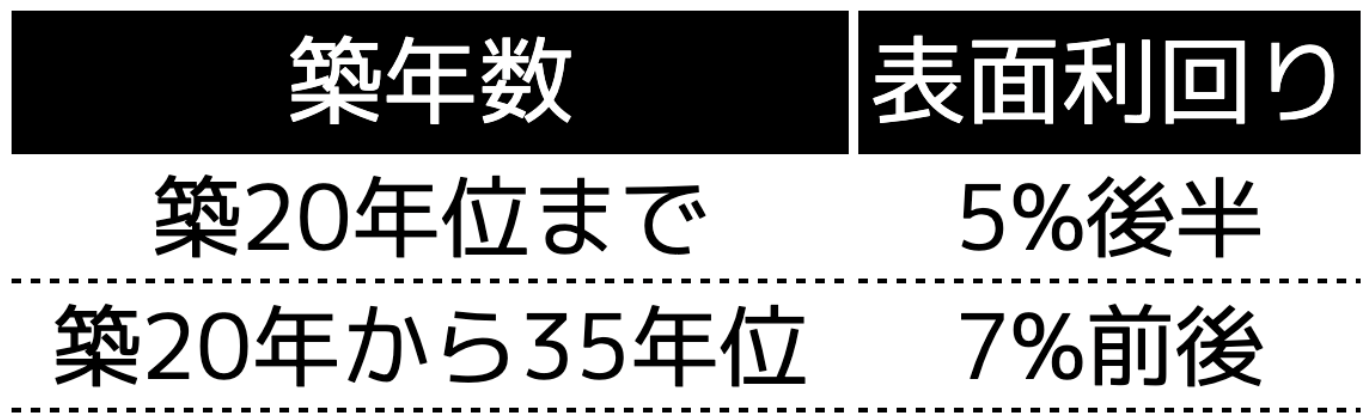

区分マンションを投資対象とした場合の、都心・駅近・中古物件の表面利回りの最低ラインは、以下の通りです。

そのため、実質利回りの最低ラインは、5%という所になるでしょう。

実質利回りの最低ラインだけで判断しない

不動産物件を購入する際に、実質利回りの最低ラインを決めていくのは、悪いことではありません。

ただし物件を見る際に、実質利回りの最低ラインだけに固執して判断してしまうのは、避けた方が良いでしょう。

必ずしも実質利回りが良いからといって、良い物件とは限らないからです。

よくあるのが、地方の高利回りの物件を購入し、なかなか住む人が現れず、予定よりも収入が得られないということもあるからです。

つまり表面利回りと実質利回りにはリスクがあることを理解しておくことも大切です。

次項でそれぞれのリスクについて、説明します。

(1)表面利回りのリスク

表面利回りで判断するリスクというのは初期費用や運営費用を考えていないということです。

つまり、不動産物件を購入して実際に入ってくる収入とは離れているのです。

建築不可能などの条件があったり、立地が悪かったり、事故物件等の理由で物件の価格が低くなることもあります。

しっかりと利回りが高くなっている理由を調査する必要があるでしょう。

また表面利回りも、空室ゼロを前提とした計算で出た数字なので、参考程度にしておいた方が良いです。

不動産物件を購入する際に、表面利回りを判断基準とせず、物件の検索サイトの検索フィルターに使う位が良いでしょう。

(2)実質利回りのリスク

実質利回りを使った購入判断にもリスクがあります。

表面利回りよりは初期費用や運営費用などが含まれて算出されているため、より購入時の判断材料として良いでしょう。

しかし実質利回りも、空室のリスクがあります。

空室がある場合には、実質利回りよりも利回りが下がっていきます。

また、家賃下落のリスクもあります。

家賃は一般的に、建物が古くなってくると周囲よりも劣った物件になり、家賃を下げざるをえない場合があります。

そのような家賃下落のリスクも踏まえて、購入していく必要があります。

まとめ

不動産投資の利回りの目安・平均をまとめましたが、いかがでしたでしょうか?

実質利回りや最低ラインについては理解できたかと思います。

しかし、実際に不動産投資をする際に「どのように物件を選定したら良いのか」「失敗しないためにはどうすれば良いのか」「業者選定はどうすれば良いのか」など…

まだまだ分からないことや知りたいことも、たくさんあるのではないでしょうか?

セミナーで不動産投資の基礎知識を学ぼう

ココザスのオンラインセミナーでは、不動産投資でそれらの疑問が解決できるように説明していきます。

不動産投資を成功させるには、正しい利回りに関する知識を身につけ、適切な物件選びが大切になります。

利回りの高さだけで物件選びをしないなど、注意点もしっかりと理解した上で投資物件を検討していきましょう。

セミナーに参加いただくことで、不動産投資とどう向き合っていくのか?という中立的なノウハウを得ることができます。

自社の利益や立場から説明するポジショントークは一切無いので、安心してご参加ください。