来年からはじまる新NISA

来年から新NISAが始まりますね。

NISAが新しくなると言っても、どれぐらいの金額を投資をすればいいなど…

「どれぐらい運用すれば良いのかが分からない」というお声をたくさんいただきます。

実際どれぐらいの運用が最適なのか?を教えていただきたいです。

2024年から新NISA制度が始まります。

以前にもお話していますので、ぜひそちらもチェックしてみてください。

動画で確認したい方はこちら

新NISAになってどう変わる?

簡単にどう変わるか?をまず説明しますね。

そもそも「NISA」という制度がどのような制度かは分かりますか?。

NISAは運用というよりは「NISA枠を使って運用すれば税金がかからないですよ」みたいな…

100万円が180万円になったら、増えた80万円の部分の税金がかからずに受け取れますというイメージです。

そうですね。

金融の譲渡益に対して約20%の税金がかかるため、本来は16万円ぐらいが取られますが…

NISAという税制優遇制度を使っていることによって、80万円まるまるが残る。

当然「使った方がいいよね!」という話なのです。

岸田政権になり「皆さん、自分の老後は自分でやってください!」ということをより加速させているのが、今の国の政策かなと思います。

そして2024年からNISAに大きな変更があるという流れになります。

NISAは今まで、つみたてNISA(年間40万円)と一般NISA(120万円)があり、どちらかを選択するというのが現行ルールでした。

2024年からは、つみたて投資枠と成長投資枠になります。

そして、どちらかを選ぶのではなくて併用できるようになりました。

投資できる額もつみたて投資枠が120万円になり、3倍に増えます。

成長投資枠は、一般NISAとほとんど同じですが、2倍の240万円になりました。

合計360万円までNISA口座で投資ができるようになり、この投資枠が変わったというのが一つ目の変更点です。

もう1つは投資期間が伸びました。

元々つみたてNISAは20年間、一般NISAは5年間の投資期間でしたが、どちらも「無期限」に変わりました。

「50年後だったとしても非課税にします」という、これはものすごく大きな話です。

本当に国として年金制度が破綻していく中で「もう投資は自分たちでやってくださいね」と、非常に分かりやすいメッセージかなという風に思っています。

しかし、全ての額の上限が「生涯投資枠」といって「1,800万円まで」に設定されています。

なので「この1,800万円を運用することができれば、老後2,000万円問題も苦しくないよね」ということで、様々なYouTuberの方が投資のシミュレーションなどをお話しています。

1,800万円の運用はものすごく大金だなと思います。

そんなに運用ができるのかな?という不安もあるのですが、実際はできるのでしょうか?

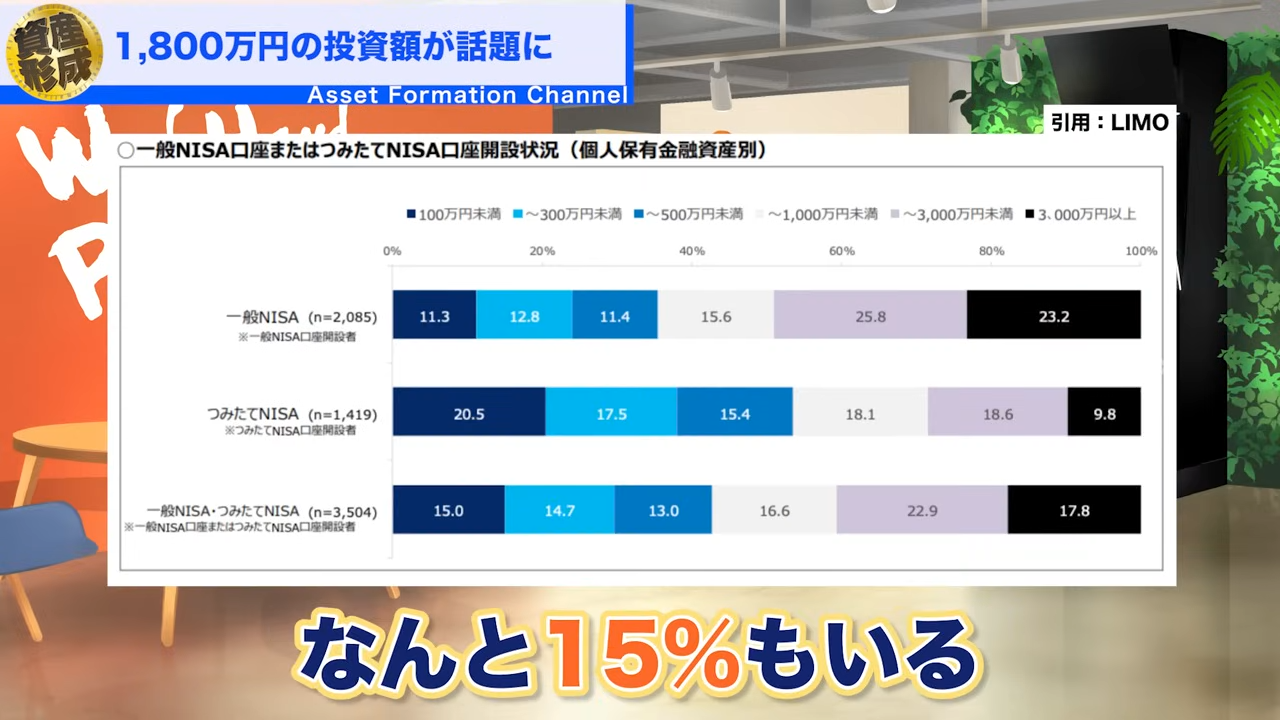

いま現在保有している金融資産額の話でいくと、調査結果が出ています。

一般NISAまたは、つみたてNISAの口座を開設している方々の保有金融資産がいくらぐらいなのか?という調査の結果です。

まず「100万円もありませんよ」という方が15%。

300万円未満が同じく15%、500万円未満が13%です。

このようになっているので、すでに1,800万円以上持っているよという方は半数もいませんね。

そうですね。

大体が1,000万円以下ですね。

(1800万円で切った数字ではありませんが)1,000万円未満を足していくと60%ぐらいになりますから…

恐らく30%もいないんじゃないかな?という感じでしょうか。

そもそも1,800万円の運用は出来ないのではないでしょうか?

できたとしても、保有金融資産の合計額が今さっきの数値なので…

全ての金額を運用に回したいという人はいないと思います。

生活防衛資金も必要ですものね。。

何かあった時の資金は大事ですから。

ではどうやってNISA枠で運用していけばいいのか?積み立て期間をどれぐらいにするべきか?金額をどうするべきか?

ここから詳しくお話できたらと思います。

NISAを始める最適なタイミング

僕が相談を受けてる方は、50歳とかの方が結構多いのです。

50代・60代になってくると「NISAを始めるには遅いのではないか?」と…

「今からでも本当に間に合うのか?」と言って、やらない選択をする方もいらっしゃいます。

そういった方でも間に合うのかどうか?を教えていただけると助かります。

先に結論をお伝えすると、特に積み立て投資は長い期間運用すればするほど資産が増えていきます。

なるべく若いうちからやっておいた方が有利というのは確かです。

(どういうことなのか?なぜなのか?は後でシュミュレーションをお見せしながらお話しますね)

先に結論をお伝えすると、特に積み立て投資は長い期間運用すればするほど資産が増えていきます。

なるべく若いうちからやっておいた方が有利というのは確かです。

(どういうことなのか?なぜなのか?は後でシュミュレーションをお見せしながらお話しますね)

しかし、50歳からでも60歳からでも遅いということはありません。

本当に気付いた時、これから将来のお金を増やしていこうと思った時から始めれば、ある程度の資金を作ることができます。

かつ非課税です。

これを実際の数字をお見せしながらお話していきます。

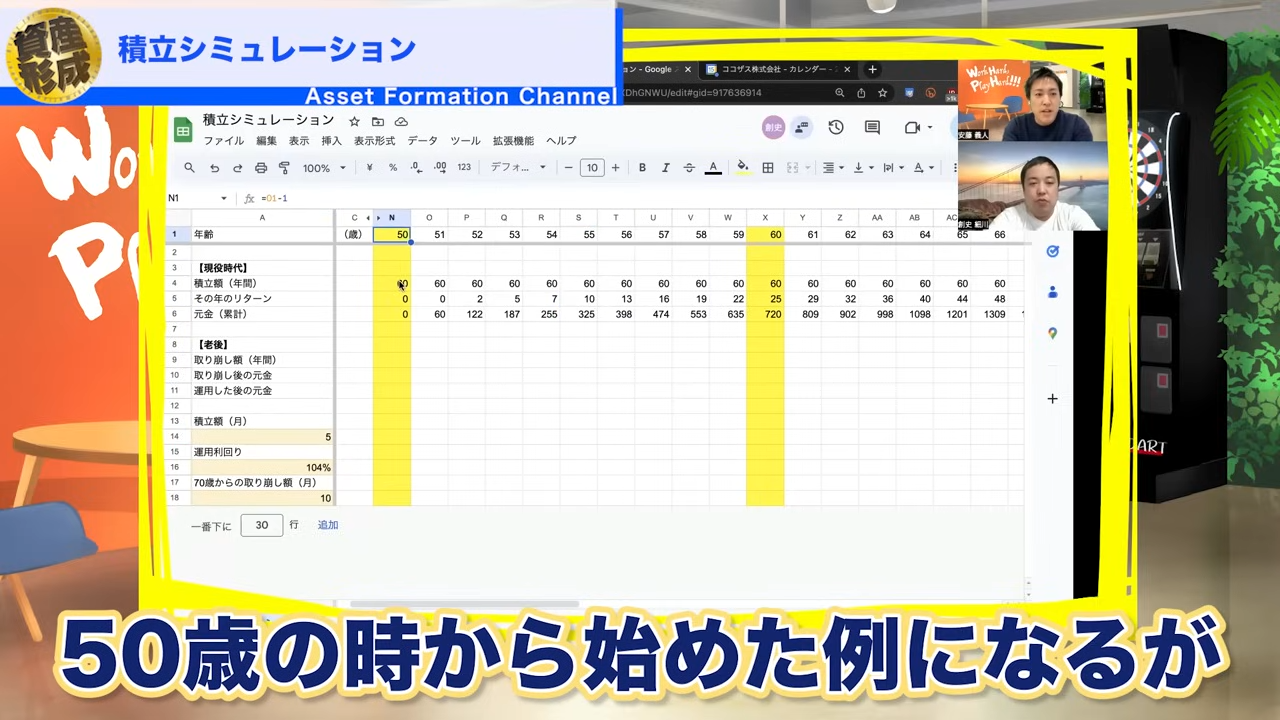

Excelで簡単に「50歳からのシミュレーション」を作成してみました。

50歳の時から始めた例ですが…

毎年の積立額を「5万円」でやった場合のシミュレーションです。

大前提を伝えると、毎月5万円を積み立てると、年間60万円になります。

例えば10万円を積み立てていくと、年間120万円になります。

5万円(年間60万円)を利回り4%で運用できたとします。

(少し分かりづらいので、少数点は切ってお話します)

そうすると、年間で2万円増えます。

2年目にはまた年間60万円を積み増すので、1年積み終わったこの60万円に1年間運用した62万円が足されるのです。

そしてまた運用されたお金と、毎年の積み立て額を足していくので…

累計の元金がどんどんどんどん増えていくという図になります。

シンプルに毎月5万円を積み立てて、年率4%で回した場合をシミュレーションしてみましょう。

年率4%の妥当性が何かと言うと、過去S&P500や日経平均。

この20年の数字を見ていくと、大体4%で回っています。

非常に手堅い運用をしている日本年金機構(GPIF)の平均利回りも4%くらいです。

全世界株式などの人気なファンドだと、どこの期間を切り取るかで変わりますが…

ずっと8%ぐらいで回っているとも言われていますね。

なので今回は分かりやすくするために一律4%で増え続けるという計算式にします。

そうすると、50歳から積み立てを始めた方。

50歳から20年間積み立てをすると、1,200万円積み立てられます。

本当だったら1,200万円で終わりなはずなのに、運用をすることで1,787万円まで増えるのです。

これが4%で増えていくと、500万円〜600万円近くに…

1,700万円に対して、元金は1,200万円です。

本来であれば、約20%の117万円は税金として引かれてしまいます。

NISA制度がなかった場合、469万円しか増えていません。

1200万円+469万円=1,669万円にしかなっていなかったものが、NISA制度のお陰で117万円をカットすることができるのです。

もう絶対使った方がいいですね。

恐らく今後は定年が70歳までに向かって伸びていくと思うので…

今50歳の方が働けなくなる年齢は70歳として、そこから老後という風にわかりやすく区別しています。

NISAで老後2,000万円問題を解決できる?

ではこの1,787万円を元にどういう風に老後の生活をしていけるか?という話です。

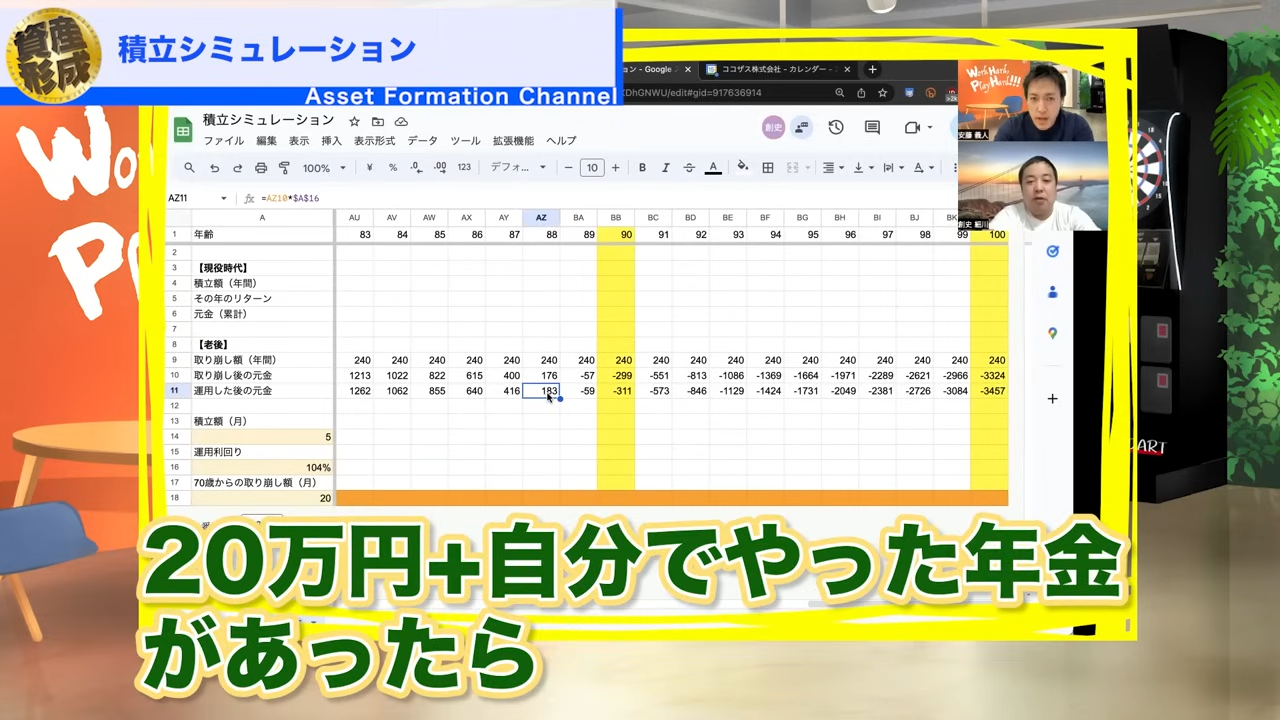

70歳から取り崩すお金は、この1,787万円から一部の金額を毎月取り崩しながら年金のように暮らしていきましょう。

厳密に言うと、このNISA制度で自分が作った年金以外に本当の年金の受給が65歳からかもしれませんよね?

60歳〜、65歳〜70歳〜というプランも今後流行ってくると思いますが…

その年金と自分でNISAで作った年金を受け取るシミュレーションを作っています。

では、1,787万円というNISAで作ったお金から、毎年120万円(1ヶ月10万円)を取り崩します。

残っている1,667万円という金額をまだまだ運用し続けることが大事なのです。

積み立ては終わったけれど、そこから寝かせて運用するのですね。

「NISAを何年間やる!」ということではなく、運用期間をどれだけ長く持たせるかっていうことが大事なのです。

元金が1,787万円あるってすごいことですよね?

1,787万円の4%で毎年71万円を生むので、この金額を運用し続けた方が良いのです。

この額は大きいですよね。

とてつもなく大きな金額なので運用し続けましょう。

そうすると、年間71万円くらいが入り、取り崩しは月10万円(年間120万円)です。

つまり、運用し続けることによって1年間で50万円くらいしか減っていかないのです。

(少し細かいことは割愛しますが‥)

毎月10万円を使い続けた場合、その資金がいつなくなるのか?

90歳を超えるまで年間120万円取り続けることができるのです。

平均寿命は女性84歳、男性81歳と言われています。

少し余裕を持って85歳と考えると、12万円取り崩してようやくなのです。

つまり、50歳からでも遅いなんてことは全くありません。

なぜなら先ほどの繰り返しになりますが、このNISAとは別で皆さん現役時代に蓄え続けてきた社会保険、つまり年金保険の受給が別であるからです。

その年金とは別で+αで使える金額がこの金額になります。

なんとなく1つのイメージとして持っていただけるといいんじゃないかな?と思います。

50歳から始めた方が現役を引退する歳が70歳だったとして…

そこからひたすら取り崩し続けたとしても、90歳ぐらいまでお金が持ちます。

ポイントはせっかく積み立てた1,787万円を寝かせて運用し続けて複利で増やし続けていくことです。

50歳から毎月10万円(年間120万円)積み立てられたら、70歳以降はもっと取り崩せることができるということですか?

そうですね。

早いタイミングから始めた方がより良いということになります。

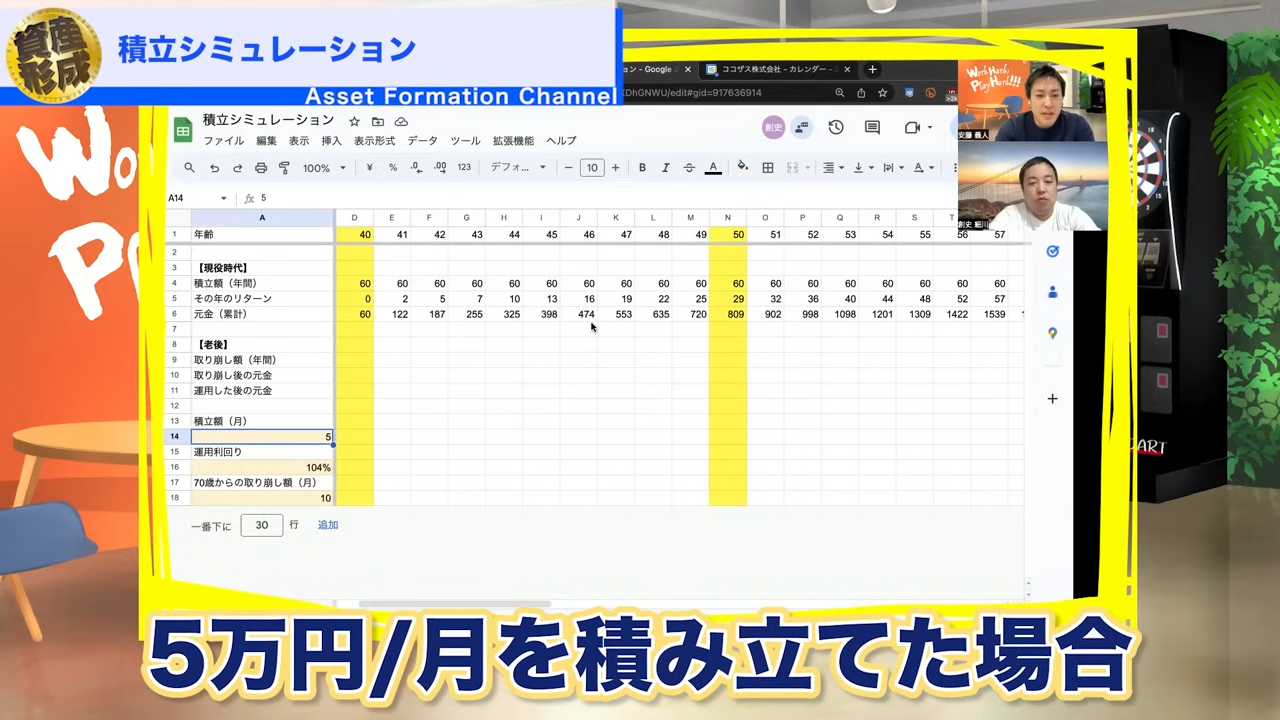

では、40歳から進めた場合の例を出していきましょう。

40歳から毎月5万円を積み立てた場合、40歳から50歳の10年間、先ほどのシミュレーションよりも増えてますよね?

つまり1,800万円の積み立てです。

1800万円が、3,365万円になる…

そういうことなのです。

つまり増えた金額は元金との差額なので、1,565万円増えたということです。

本来NISAを使っていなければ、313万円の税金がかかっていたはずですが、これがかからない。

では、3,365万円の軍資金を持って老後ステージに入っていきましょう。

どう考えても減りません…

3,365万円を毎年4%で運用したら135万円です。

毎月10万円(年間120万円)しか使わないということは、毎年増え続けるのです。

運用されていますものね…

毎月20万円取り崩すと…

88歳ぐらいまで持つので、寿命は十分超えるでしょうという話しなのです

自分でやった年金に+して20万円と言うと…

「ゆとりのある老後」という感じでしょうね。

そういう考え方もできますし、そもそも年金の受給額は国民年金、そして社会保険。

これらを合算して現役自体に上場企業などでバリバリ働いていたような方であれば、月25万円くらいが入ってきます。

今回は年金の話ではないのでお話しませんが…

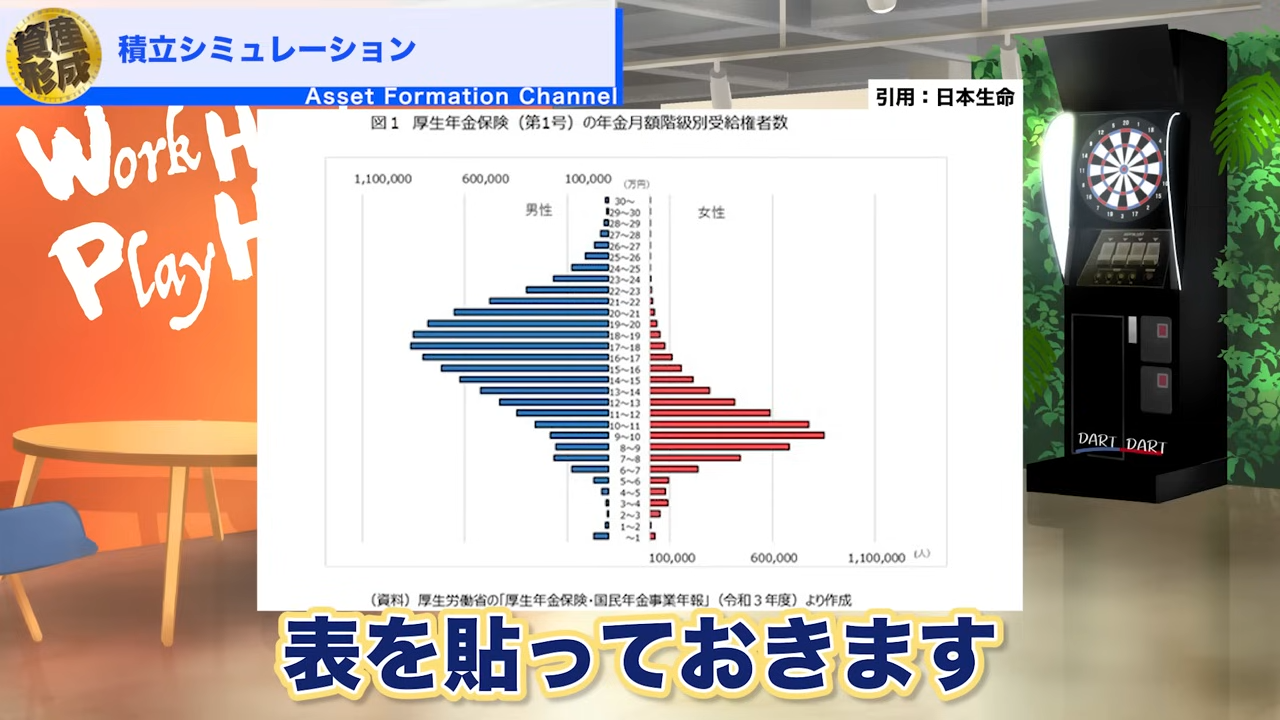

この表を参考に見てください。

この金額+α、NISAの金額が使えるという話しなのです。

もう1つ別の考え方をしていただきたいのですが…

年金以外に10万円あれば多分十分でしょう。

そうすると、さっき50歳の方が積み立てを始めたケースと40歳から始めるケースで積み立ての金額を下げようという判断ができます。

約30年間で1,080万円ぐらいです。

つまり、新NISAの制度の中では収まっていますよね?

毎月3万円の積立てならどうにかできそうな感じがしませんか?

5万円、10万円とかなると大変ですが…

3万円ならいけそうですね。

どなたでも振り絞ればいける気がしますよね。

では3万円を30年間1,080万円で積み立てた場合…

実は2倍くらいになります。

先ほど50歳から始めた事例を思い出していただきたいのですが、50歳から始めた場合は20年間ですよね?

積み立てた720万円は996万円にしかなっていないのです。

2倍になるはずもなく、1.5倍にもなっていない…

しかし期間を長く積み立てることが本当に威力があり、約2倍になるのです。

積み立ての力ですね…!

複利の力です。

100万円の4%は4万円でしかありませんが、元金が1,000万円になった時の4%は40万円なので…

それがもっともっと長く積み立てて、大げさな例で言いますが1億円の4%は400万円になります。

なので、どんどんどんどん保有資産が増える。

増えた資産すべてを複利で運用しているということです。

ここまで増やした場合は、10万円の取り崩しで計算しても…

なんと98歳までいけるのです。

老後の心配が吹き飛ぶくらいになりますね。

先ほど90歳くらい、寿命であれば85歳くらいでという話をしましたが…

逆にいくらの積み立てで足りるのか?という計算をしていくと、2,5000円でも90歳までいきます。

「2万円だとどうなのか?」と言うと、85の寿命まではいくのです。

なので、40歳から積み立て始めるのであれば、月2万円でも大丈夫なのでは?と思うのです。

そうなると、気が楽になりますね…

老後2000万円問題はすごく大変だと思いますが、この記事を見て気づいた人は今すぐにでも準備を始めて…

2024年の1月から積み立てをしていくと、わずか2万円の積み立てで老後は十分普通に暮らしていくことができます

僕も40歳手前ですが…

40歳から2万円を積み始めれば将来的には安泰ですね。

今は40歳からのシミュレーションしか作っていませんが、同じ様に30歳から作っていくことも出来ます。

また「私は60歳で引退したいので、60歳から取り崩した場合はどうか?」という例も計算できます。

相場が「この年は高い・低い」それも加味して計算することは出来ないので…

あくまでも平均年率4%で運用した場合です。

また今回は年次で1本のセルにしていますが…

月ごとに積み立てをしていくので、本当はもっと増えていくと思います。

しかし、そんなに難しいことは考えなくても構いません。

シンプルにこのようなシートを運用して「自分がいつから積み立てをしていけばいいか?いつからやれるからいくらでいいんだ!」こういう考え方をしていくとお金がどんどん増えていきます。

まだ「老後に向けていくら積み立てしていいか分からない…」という方がいらっしゃったら、このような簡単なExcelシートで良ければ共有しますし、ご相談に乗ることも可能です。

ご用命があればご相談いただければと思います。

NISAだけで安心してはいけない!

先ほどのシミュレーションを見せていただいて、僕が相談を受けた「50歳からでも間に合うのか?」というお客様にも「50歳からでも、毎月5万円でも90歳まで大丈夫だよ」と伝えておきます。

僕の今の説明で言うと「それで安心ですよ!」という話をしたのですが…

すみません、前言撤回します。

1,800万円でも1,000万円でも、皆さんそこに向けて積み立てをしていくのかもしれませんが…

これで安心と思ってはいけません

それはどうしてですか?

今回のシミュレーションは長期的に年利4%で運用できたらという、皮算用なのです。

騙されるかなと思って、細川さんに4%で説明して「わぁ、すごいですね!」と言われたくて、あの説明をしたのです。

僕は術中にはまったみたいな罠にはまったのですね‥

基本的に毎年伸び続けるなんてことはないのです。

なので、さっきのシミュレーションは「あくまで理論値としてそうなるよね」という話をお客様にしてあげてください。

私だったらどうするか?

私が個人で2024年以降にどんなアクションを起こすか?という内容を最後にお伝えしようと思います。

生涯投資できる枠が1,800万円と決められているので、皆さんこの数字に寄っちゃっているのです。

つまり「年間120万円だから、月10万円まで積み立てができるからクレジットカードでセットしよう」等をみんな考えるのです。

しかし、投資の基本は違います。

「安い時に買って高い時に売る」これが、投資の基本です。

今の話は、安い時に買って高い時にも売らず運用し続けるという事を長期で見せたシュミュレーションです。

何が言いたいのか?と言うと、相場がどう動くかをある程度見ながら、やっぱり安い時にたくさん買っていくべきなのです。

コロナショックがありましたが、少し前だとリーマンショック、チャイナショック、ライブドアショックなど、様々な経済危機があります。

こういう時に株価が下がっていくと、自分が見ている評価額も下がっていきますが、私ならそういう時に多く買います。

そうすると先ほど年率4%で見せたシュミュレーションがありますが、実はあれよりも上を狙っていくことが十分できるのです。

下がった時に、積み立て額を多くするというような…?

そういうことです。

ただ、積み立ての枠の上限が年間120万円と決められているので、なんとなくそこが心理的なハードルの1つにはなるのです。

しかし、僕の考えは「NISA枠があるから投資をする」ではありません。

そもそも税金は増えた利益に対して20%がかかるわけです。

つみたて投資枠や成長投資枠を超えた金額とは別で1,000万円あり運用しているとしましょう。

この1,000万円が2,000万円に増えて、1,000万円のキャピタルゲインから20%の税金を払っても800万円増えていますよね?

なので、その枠の上限に囚われずに投資できるなというタイミングが来たら、このタイミングは相場環境+自分のお財布が合うタイミングです。

そういうチャンスがあったら枠の上限超えてでも投資をする。

何が言いたいのか?と言うと「NISA制度が始まるから投資を始める」や「積み立ての上限が年間120万円だから120万円を積み立てなければいけない」など…

この考え方では自主性がありません、なのでそんな考えで投資はやるものではありません。

税金がかかろうが手数料がかかろうが、増やしに行く。

そしてそれは安い時に買いに行く。

だから相場がすごく高くなっているのであれば、積み立てを止めることも1つの手なのです。

それで下がってきた時にまた始めるのですね。

とある年はあんまり買わないとか…

成長投資枠で個別銘柄を一括で買うこともうまく組み合わせたりすることできると思います。

なので、状況を見ながら分散をさせてほしいなと思います。

まとめ

今回は積み立ての話、つまり金融投資の話だけをしました。

しかし、ココザスのお客様は他にもいろんな投資をやっているわけです。

不動産や太陽光、モンゴルの不動産を買ってもらったり…

そういう数字は先ほどのシュミュレーションに全て入っていません。

それらも全部含めた上で、老後どれだけ豊かな生活したいのか?

老後のイメージをして、そこから逆算していく。

実は国が用意してくれたNISA枠を全く使わずに、老後まで豊かに暮らしていくことも十分できると思います。

シュミュレーションもそうですが、複利の力を使えばそんなに金額を使わなくても、ある程度賄えていたので…

組み立てはその複利の力を活用するということですね。

そうですね。

積立投資は長い期間運用していく、つまり複利の力を使うことです。

ポーンと伸びていく単利ではなく、複利の力。

これを活用することができるので、やっぱり結論としては1日でも早く始めたほうがいいです。

しかし「NISA制度が始まるから、相場環境がボロボロなのに投資しなきゃいけないんだ!」など、情報に踊らされないように。

自分で考えてアクションして欲しいなというのが、今回伝えたいことです。

1つの例として、50歳・40歳から積み立てをした場合、老後どれぐらいの金額を毎月取り崩すことができるのか?を見てきました。

ほとんどのケースで、85歳や90歳まで十分にお金に困らずに暮らしていけるということが簡易シュミュレーションで分かったかと思います。

普段はお客様の個別の事由に合わせて、もっと細かいライフプランシュミュレーションの数字を作りながら、うちのFPがアドバイスをしてます。

「老後の不安があるよ」や「来年からの新NISAで何やればいいか分からない」という方がいらっしゃれば、LINEから気軽に問い合わせください。

うちのFPが親身になって対応させていただきます。

今回は「来年から始まる新NISAの、積み立てシミュレーション」の話をさせていただきました。

ありがとうございました。