確定申告の目的とは

確定申告の目的は簡単に言うと、個人の所得に合わせて税金を納めるためです。

税金は、所得金額によって計算されます。

会社員の方の多くは、働いた収入が給与所得に当てはまるため、所属している会社で確定申告を行い、税金を納めて、年末調整で正しい納税額に帳尻を合わせています。

しかし、副業、株式投資、FX投資、不動産投資、太陽光発電投資などで収入を得た場合、個人で申告しない限り、得た収入と必要経費が分からないので、所得金額に対する適切な税金の計算が行われることはありません。

給与所得以外で、20万円以上の所得がある場合に確定申告が必要となるケースが多くありますが、詳しくは国税庁の公式サイトをご覧ください。

参考|国税庁「確定申告が必要な方」

簡単にまとめると、会社員で確定申告が必要な方はこちらのとおりです。

下記のいずれかに当てはまる方は、確定申告が必要になります。

・2か所以上から収入を得ている

・副業等で給与所得以外の所得金額の合計が20万円を超えている

太陽光発電投資で確定申告が必要な2つのケース

前項「確定申告の目的とは」でもお伝えしたとおり、太陽光発電投資の場合も年間売電収入から必要経費を引いた売電所得金額が、20万円を超えたら確定申告は必要になります。

太陽光発電投資では、主に2つのケースが考えられます。

(2)売電所得が事業所得として認められる

ケース(1)売電所得金額が20万円を超えるとき

太陽光発電投資は産業用・事業用と同じ区分に属しています。

産業用・事業用の太陽光発電は発電量が10kWを超えることがほとんどで、売電所得金額は20万円を超えるため、確定申告を行うことが多いです。

ケース(2) 売電所得が事業所得としてみなされるとき

おおよそ発電量が、10kWを超える太陽光発電投資は事業所得としてみなされる確率が高いです。

事業所得としてみなされる場合、売電所得が38万円を超えたとき、確定申告をする必要があります。

売電所得が事業所得としてみなされるのは、下記いずれかの条件に合ったときです。

・太陽光発電設備の周囲にフェンスを敷く

・太陽光発電設備の周辺に防草シートを敷く

太陽光発電投資をしていれば、売電収入を安定させるために、誰もが取るような対策が事業所得とみなされるための条件に含まれていますので、売電所得が事業所得としてみなされるハードルは低いかもしれません。

太陽光発電投資で確定申告する3つのメリット

太陽光発電投資は事業所得とみなされるケースが多いので、確定申告する際は青色で申告することになります。

事前申請が必要ですが、青色で確定申告すると様々なメリットが期待できます。

太陽光発電投資で確定申告するメリットは下記の3点です。

(2)青色申告特別控除を受けることができる

(3)消費税還付を受けることができる

参考|国税庁「No.2070 青色申告制度」

メリット(1) 減価償却できる

初期費用が高額になりやすい不動産投資をするよりも、比較的に取り組みやすい太陽光発電投資は、毎月の費用があまりかからないのが魅力の1つです。

そうは言っても「太陽光発電投資の設備投資は数万円から数十万円とかかるので、一般の会社員にとって出費が厳しくなるのではないか?」そんな疑問を持たれるかもしれません。

太陽光発電投資は、事業所得として認められるケースがほとんどなので、設備投資を経費計上し節税することができます。

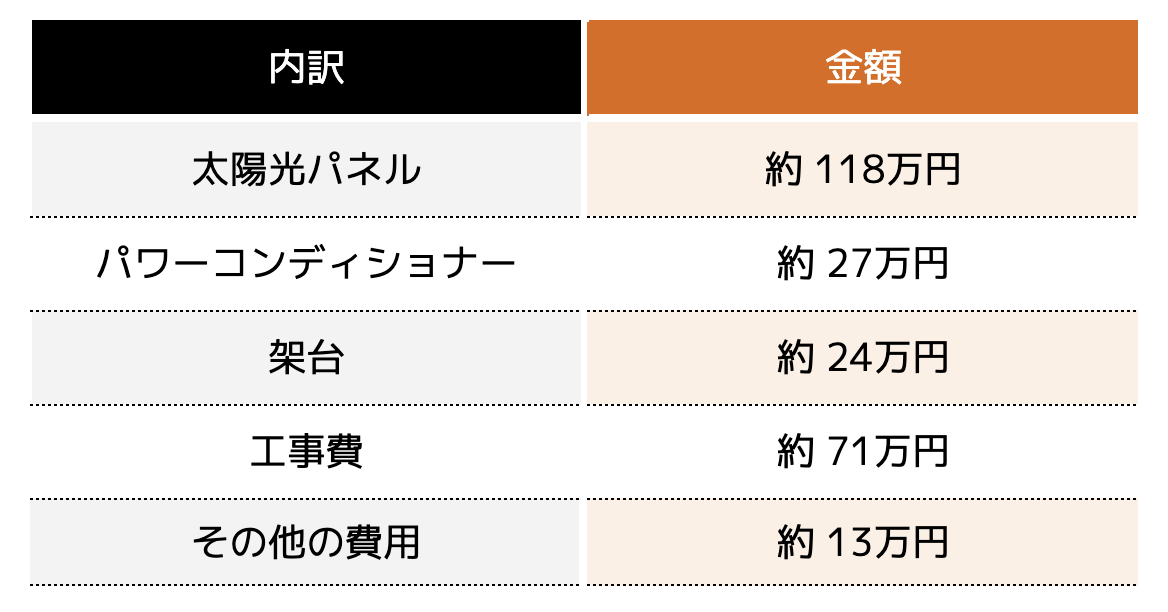

経済産業省「令和3年度以降の調達価格等に関する意見」によると、2020年に投資用(事業用)太陽光発電システムを設置した場合、10kW以上の平均値(単純平均)25.3万円/kWとなっています。

発電量10kWの太陽光発電システムの内訳は次のとおりです。

システム、容量またはメーカー毎に初期費用は多少異なりますが、決して安い金額ではないことが分かります。

確定申告をすると、上記にあげた太陽光発電投資にかかった設備投資の費用が経費計上できます。

経費計上できるメリットは、太陽光発電投資は、国で法廷耐用年数17年の減価償却資産として認められていますので、初期にかかった設備費用を17年に分割して、毎年経費に計上できることです。

例えば初期費用が250万円とすると、計算式は下記になります。

毎月、約12,254円の費用負担で済むので、毎年の課税所得が低く抑えられて、節税対策になります。

参考|経済産業省「令和3年度以降の調達価格等に関する意見」

参考|国税庁「風力・太陽光発電システムの耐用年数について」

メリット(2) 青色申告特別控除を受けることができる

太陽光発電投資をする多くの方が、青色の用紙で確定申告するので、所得から65万円を引くことができる特別控除を受けることができます。

所得金額が低く抑えられるので、節税になります。

詳しくは国税庁「No.2072 青色申告特別控除」をご覧ください。

メリット(3)消費税還付を受けることができる

太陽光発電投資で確定申告すると、発電設備や工事費用に対してかかった消費税が返ってくることがあります。

これを消費税還付と言います。

消費税の還付を受けると、売電収入に対する利回りが良くなるメリットがあります。

確定申告すると太陽光発電投資はバレるのか?

結論から言いますと、確定申告することによって、太陽光発電投資をしていることが明確にバレることはありません。

しかし、何かしらの副業をしていることがバレる可能性はあります。

その理由は、確定申告をすることによって給与所得が決まり、住民税を納める額が決まるからです。

私たちが住民税を納める際は、下記二つのパターンがあります。

・普通徴収

多くの会社員は、所属している会社が毎月給与から天引きして、立て替えて支払う特別徴収の方式をとっているはずなので、住民税が極端に増えてしまえば、会社にバレてしまいます。

普通徴収に切り替えて、自分で住民税を納めることにより、所属している会社にバレないで済む方法もありますが、100%バレないという保証はないようです。

太陽光発電投資で確定申告しない2つのデメリット

太陽光発電投資をしたとき、確定申告者に該当するにも関わらず、確定申告しないと法律上「脱税」が疑われます。

その場合、元々払う税金に対して、余分に払う必要があります。

(2)延滞税

デメリット(1)加算税

無申告加算税は、納めなければならない税金額によって%が異なります。

税金額に下記%を掛けた金額がペナルティとして加算されてしまいます。

・50万円を超えると20%

例えば、税金100万円を確定申告しないと100万×0.2=20万円となり、納税額の合計は100万+20万=120万円になります。

納税額が多くなってしまうと、費用が増えてしまうので利益が少なくなってしまいます。

結果的に、太陽光発電投資のメリットの1つである収益の安定性が、活かせなくなってしまうので、非常にもったいないです。

参考|国税庁「No.2024 確定申告を忘れたとき」

デメリット(2)延滞税

無申告がバレても確定申告しなければ、さらにペナルティが元々の納税額に一定の割合を掛けた額で加算されます。

納期限の翌日から2か月経ってしまうと、最低7.3%の延滞税が元々の納税額に加算されてしまうので、太陽光発電投資をする際は、確定申告を忘れずに行うと安心です。

詳しい計算方法につきましては、国税庁の公式サイトをご覧ください。

参考|国税庁「延滞税の計算方法」

まとめ

本記事のポイントは下記のとおりです。

・太陽光発電投資で、確定申告をするメリットを最大限活用する

・確定申告を確実に行い、脱税のペナルティを受けないようにする

東日本大震災による被害で、再生可能エネルギーが注目されるようになってきています。

太陽光発電投資は、元手が少なかったとしても、誰でも取り組みやすく、毎月安定的な収入を得ることが可能です。

「太陽光発電投資に興味があるけど、初めてで一歩踏み出せない…」

「もし、自分が太陽光発電投資をするとしたら、確定申告する必要があるのか詳しく聞いてみたいなぁ…」などと感じる場合は、まず正しい基礎知識を付けることから始めましょう。

基礎が学べる!無料オンラインセミナーへ参加しよう

ココザスの無料オンラインセミナーでは、国が保証してくれる仕組み・消費税還付によって翌年に〇〇〇万円返ってくる仕組みなどの基本知識を学ぶことができます。

また、物件選定のポイントなど具体的な内容もお話していきます。

太陽光発電投資のメリット・デメリットを分かりやすく解説していくため、これから太陽光発電投資を始めたいと検討している人におすすめです。