不動産を売却するタイミングとは?

不動産投資で購入した不動産は、売却するタイミングを正しく理解しなければ、利益を生み出せないだけでなく、大きな損失につながる可能性があります。

長年所有してきた不動産を売却する判断は難しい面もありますが、不動産投資は資産形成を目的として行うものであるため、資産形成を確実なものにしたいのであれば、売却のタイミングを見逃さないことが重要です。

ここからは、不動産を売却するタイミングについて2つ解説します。

(1)売却金額が購入金額よりも高い場合

不動産投資において出口戦略として売却を選択するのは一般的ですが、売却で利益を出したいのであれば、売却金額が購入金額を上回るタイミングで売却することが基本です。

日本では基本的には新築物件の方が価値は高いですが、立地条件や周辺環境の変化などによって不動産価格が高騰するケースもあります。

そのため、売却価格が高騰しているタイミングは、不動産を売却するのに適したタイミングの1つといえます。

また、売却によって得られる利益が、不動産の年間所得を大きく上回る場合には、売却する価値があるともいえるでしょう。

ただし、不動産を売却すると家賃収入は得られなくなるため、不動産の築年数や自身の年齢なども考慮したうえで、慎重に判断する必要があります。

(2)不動産の修繕費用などで多額の支出がありそうなとき

不動産は賃貸物件として活用しているかどうかにかかわらず、利用に伴う消耗や経年劣化は避けられません。

不動産内の設備や内装などは、約10年を目安に劣化が進む傾向があり、修繕に多額の費用が必要になるケースがあります。

また、マンションやアパートなどの不動産では、全体修繕が必要になることも多いため、約10年を目安に売却を検討し、修繕費用が発生する前に手放すという選択肢もあります。

不動産売却のパターンは大きく分けて3つ

不動産売却のパターンは大きく分けて次の3つです。

(2)建物を解体して更地で売却

(3)自己居住用にして売却

どのパターンで売却するかは、不動産の状態や種類によって異なりますが、ここではそれぞれの売却方法の特徴を紹介します。

(1)収益物件の状態で売却

収益物件の状態で売却する方法では、既に入居者がいる状態で売却できるため、次の所有者も最初から一定の家賃収入を見込みやすくなります。

収益物件として売却できるかどうかは、家賃収入の水準に大きく左右されるため、高値で売却したい場合には、入居率を高めるなどの工夫が必要です。

(2)建物を解体して更地で売却

建物を解体して更地で売却する方法ですが、この方法で売却するのは建物の築年数が古くて建物自体にほとんど価値がなく、土地の価値が高いことから更地にした方が売却価格は高くなるケースで採用されます。

建物を解体するためには既に住んでいる住人に退去してもらう必要があり、交渉をしなければならないことからよっぽど高く売却できるケース以外にはあまり採用されません。

(3)自己居住用にして売却

収益物件として運用している物件がマンションの1室や一戸建ての物件の場合には、自己居住用にして売却する方法もあります。

不動産管理が面倒と思った場合や、購入金額よりも売却金額が高くなるのであれば自己居住用にして売却するのがおすすめです。

立地や物件の設備によっても異なりますが、購入者の希望に物件がマッチしていれば収益物件として売却するよりも、自己居住用にして売却したほうが高くなる可能性もあります。

不動産売却は不動産業者に依頼しよう

不動産を売却する際は、不動産業者に依頼することで、トラブルが発生する可能性を抑えられ、面倒な手続きもある程度任せることができます。

不動産業者に依頼して売却する際には売買仲介業者を活用するか、買取業者を活用するかのどちらかが多い傾向にあります。

(1)売買仲介業者を活用する

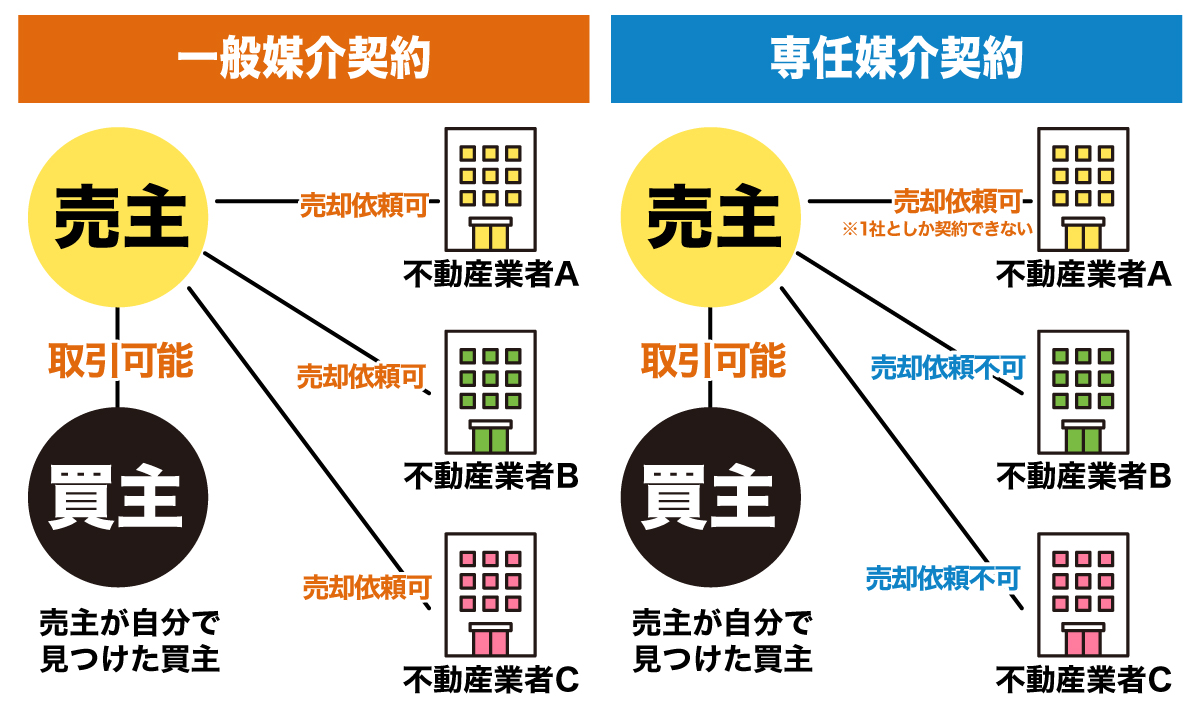

売買仲介業者を活用して不動産を売却する方法ですが、売買仲介業者との契約方法も大きく分けて2つに分かれており、それぞれにメリット・デメリットがあります。

しっかりと理解しましょう。

・一般媒介契約(いっぱんばいかいけいやく)

一般媒介契約では複数の売買仲介業者と契約をするため、自分のところで不動産売却をしてもらおうと売買仲介業者で競争をするため積極的な活動が期待できます。

一方で売買仲介業者によっては自社で売却できる保証がないため、消極的な活動になる可能性もあります。

・専任媒介契約(せんにんばいかいけいやく)

専任媒介契約では売買仲介業者1社とだけ契約を結ぶことになり、2週間に1回以上の状況報告が義務付けられているため、現在の進捗具合を把握しやすいのが特徴です。

どれくらいの期間で売却ができるかや、どれくらいの金額で売却できるかは、専任媒介契約を結んで売買仲介業者の実力によって大きく左右されます。

そのため、どの売買仲介業者と専任媒介契約を結ぶかについてはしっかりと考えてから決定してください。

(2)買取業者を活用する

買取業者を活用して不動産売買をすれば取引先が業者になるため、確実に売却ができる点がメリットです。

ただし、確実に売却ができる反面、売却価格は相場価格よりも1割から3割ほど安くなる傾向がなります。

すぐに不動産を売却して手元資金を得たいケースでは買取業者が利用されますが、少しでも高い金額で売却したい場合には向いていない方法といえるでしょう。

(3)個人間取引も方法の1つ

個人間取引では売買仲介業者を活用せずに売却するため、仲介費用などを支払う必要がないため上手にできれば、支払う費用が少なくなることから最終的な収益が大きくなる可能性が高いです。

一方で売買仲介業者を活用しないことから、売買に関する手続きはすべて自分たちで対応しなければならないほか、トラブルが発生した際にも当事者間で解決しなければいけません。

不動産売買に関する専門知識を持っているケースを除いて基本的には選択されない方法です。

不動産投資の出口戦略での注意点について解説

不動産投資の出口戦略として売却が選択されるケースが多いですが、出口戦略として売却を選択する際にはいくつか注意点があります。

出口戦略の注意点について解説していくので参考にしてみてください。

(1)複数の不動産業者に見積もりを依頼する

先述したように一般媒介契約や専任媒介契約を結ぶ前に、複数の不動産業者にどれくらいの売却価格になるか見積もりを依頼しましょう。

複数の不動産業者に見積もりを依頼することで、自分が持っている不動産がどれくらいの売却価格になるかの判断ができます。

また、不動産業者によっては売却価格を低くして自分たちの取り分を多くしようとするケースもありますが、適切な売却価格を把握できれば自分に適している不動産業者を見つけられるでしょう。

(2)不動産のローン残高を確認する

不動産投資の出口戦略として売却をするためには、ローン残高についても確認しなければいけません。

売却価格がローン残高よりも下回っているケースでは、不動産に設定されている抵当権を抹消できないことから売却が不可能です。

不動産を売却したいのであれば抵当権の抹消をしなければいけませんが、そのためには手元資金から不足分を支払うか、金融機関などに相談して売却後も返済ができるようにするかなどが求められます。

(3)収益がある状態で売却する

不動産物件では入居者がいても売却ができるだけでなく、一般的には入居者がいて家賃収入が安定している状態の方が売却しやすいです。

反対に入居者がいない状態や少ない状態で売却しても安定した収益が見込めないとして、売却をしようと考えていてもなかなか売れないケースも珍しくありません。

不動産投資について詳しく知りたいならセミナーに参加してみよう

不動産投資ではさまざまな要素が絡み合うことから、不動産投資を始める前にはしっかりとメリット・デメリットについて把握しましょう。

ココザスでは無料のセミナーをオンラインで開催しています。

これから不動産投資を考えている方から既に不動産投資をしている方まで幅広い方が学びを得られる内容です。

例えば、不動産投資のメリットだけでなく、デメリットについてもお伝えするので実際に不動産投資をする際のリスクなどについても分かるでしょう。

ココザスは不動産屋ではないため売るためのポジショントークもなく、第三者の立場でしっかりと不動産投資についての知識を提供いたします。

他社の不動産セミナーでは説明しない・聞けない話まで包み隠さずに話すので、不動産投資についての理解を深められます。

まとめ

不動産投資では不動産を購入した後に家賃収入などで収益を上げていきますが、最終的には不動産を売却して整理するタイミングが訪れることでしょう。

資産形成の一環として不動産投資を行いますが、初めて購入した不動産などは愛着が湧いて売却を決定するのにも勇気が必要です。

しかし、資産形成のためには思い切った決断をしなければ利益を出すどころか、大きな損失の原因にもなります。

不動産投資をしていく中で適切な判断ができるように、普段からさまざまなケースを考えて行動しましょう。

また、正しい知識を持って判断ができるように、セミナーへ参加したり書籍などさまざまなところから情報を収集していきましょう。

ただし、誤った情報が発信されている場合もあるため、十分に注意し、不明な点については、不動産投資の経験者やお金の専門家であるFPなど、第三者の立場から公平なアドバイスを受けることをおすすめします。

不動産投資の不明点を相談しよう

ココザスは投資用不動産の販売店ではなく、資産形成に対するコンサルティングが主な事業です。

お金のプロでもあるFP(ファイナンシャルプランナー)も多数在籍しています。

毎月の相談件数は340件以上です。

不動産業者ではない第三者なので、物件価格が適正かどうかを客観的に判断できるため、第三者ならではの視点で不動産投資に関するアドバイスを行います。