資産形成のポートフォリオとは

ポートフォリオとは資産形成においては金融資産の組み合わせを指します。

資産形成をするうえで利益を生み出すためには、さまざまな金融資産の配分を考慮したポートフォリオの構築を行い、利益の安定化や損失リスクを分散させる必要があります。

資産形成の成功者は必ずといえるほどポートフォリオを構築しているため、これから資産形成を始める方にも必須な項目です。

資産形成のポートフォリオを組むメリット

ポートフォリオを構築することで以下の3つのメリットにつながります。

(1)安定した収益が得られる

ポートフォリオを構築することで複数の投資を組み合わせることになり、利益の安定化を図ることができます。

資産形成方法の中にはつみたてNISAやiDeCoなど20年という長期間で安定的な利益を伸ばす方法だけでなく、株取引など数か月や数年という短期間で大きく利益を生み出す方法などさまざまあります。

ポートフォリオでうまく資産形成方法を組み合わせれば、利益の平準化を保つことが可能となります。もちろん組み合わせる資産形成によって利益額は異なるため、安定さを重視したポートフォリオの構築が大切です。

(2)損失リスクを抑えられる

ポートフォリオを構築することで複数の投資へ分散できるため、損失リスクを抑えることができます。

資産形成の中には、日本銀行や世界各国の中央銀行の重要人の発言によって為替や株価の変動によって大きな利益が得られる一方、大損失が生まれる方法もあります。

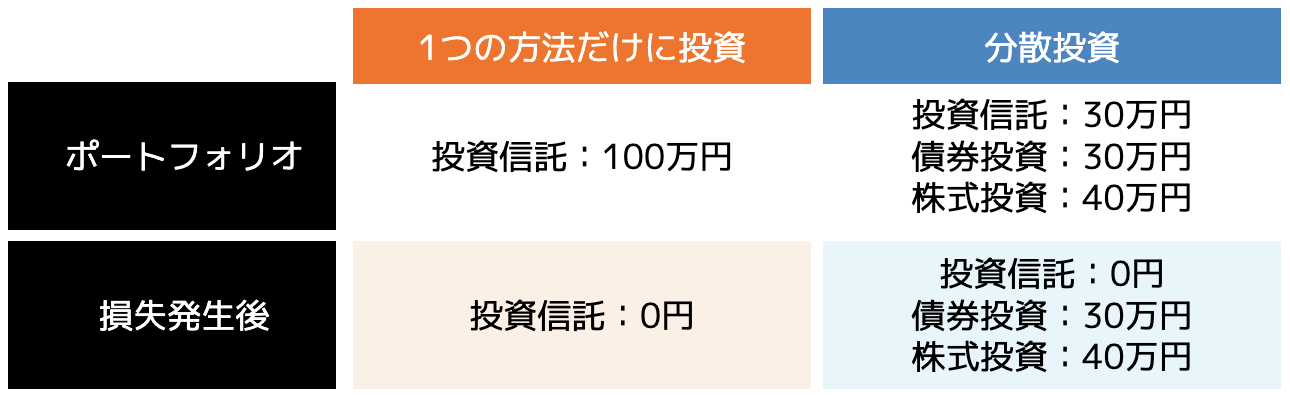

そのため分散投資を行って損失を最小限にしなければ口座破産にもつながりかねません。例えば以下の表のように100万円の資金を「1つの方法だけで投資する場合」と「分散投資する場合」で比較すると、損失発生後の資金額は大きく異なります。

1つの方法だけに投資すると損失が生まれた時の金額が大きくなりますが、ポートフォリオを構築し、分散投資を考慮しておくと最小限の損失にすることが可能となるメリットがあります。

目標額を先に決めるだけ!資産形成ポートフォリオを組むための3ステップ

資産形成のポートフォリオの運用方針では、「どのような方法で・どれくらいの積立金(投資金)を使って・どれくらいの利益にするのか・いつまでに」を決めます。具体的には以下の項目をを決めていきましょう。

(1)ゴール金額を逆算する

はじめにゴールを設定し、スタートとなる初期費用や月々に積立できる金額を資金から逆算して決めていきます。

・すでにある金融資産を差し引いて不足分=目標額を確定

(2)期限(◯年後)を設定

ゴールをいつまでに達成したいか考えましょう。例えば定年までに2000万円貯めたいのであれば、今の年齢から定年までの年数として考えます。

・「何歳までに使うお金か」を意識するとリスク管理がしやすい

(3)毎月の積立可能額を算出

預貯金や毎月の収入を加味するだけでなく、月々に使う生活費などの支出も考慮しておくことが大切です。

資産形成への投資額のウエイトが大きくなると生活にも支障をきたす可能性もあるため注意しましょう。

・可処分所得×15〜20%が一つの目安

・生活防衛資金(6 か月分の生活費)は別口座で確保

また金融庁が運営している「資産運用シミュレーション 」では「ゴールとなる最終積立金額」と「毎月積立金額」、「必要積立期間」が想定できるため、利用してから決めることをおすすめします。

リスク許容度から資産配分を決よう

ご自身のリスク許容度を知ることも資産形成のポートフォリオを組む上では大切です。

簡単にチェックできるチェック表を作成したので、ぜひ参考にしてみてください。

※YES に ✓

-

Q1. 資金の大半は 10 年以上は使わない

-

Q2. 一時的に 20% 以上下落しても冷静でいられる

-

Q3. 収入が安定しており、毎月の積立を止めずに続けられる

✔ の数が 3=積極型/2=標準型/0-1=慎重型

・積極型(3 点):株式比率 70〜80%でも可

・標準型(2 点):株式 60%・債券 30%・他 10%

・慎重型(0-1 点):債券 50% 以上でコツコツ

資産クラス別リスクリターン早見表

すでにご自身のリスク許容度や目標リターンが明確になっている方にとって、次に求められるのは「どの資産に、どれだけ配分するか」の判断です。

その判断に欠かせないのが、**資産ごとの「平均リターン」「リスクの大きさ」「他の資産との相関」**といった客観的なデータです。

資産形成における分散投資の本質は、「複数の資産を持つこと」ではなく、「値動きの異なる資産を組み合わせて、全体のブレ幅を抑えること」です。

※この表は、主要資産クラスのリターン、リスク(標準偏差)、株式との相関、流動性などを一覧化したものです。ポートフォリオを組む際のベース資料としてご活用ください。

分散の鍵は“相関が低い資産”を複数持つこと。この表をもとに、自分のリスク許容度に合った資産を組み合わせてポートフォリオを設計しましょう。

年代別おすすめのポートフォリオ|30代は株70%/40代は債券40%

資産配分は年齢やライフステージによって変えるのが合理的です。ここでは代表的な年代別モデルケースを紹介します。

資産形成のポートフォリオを組む際の注意点

リスクを考慮してから始める

資産形成方法ごとによってリスクは異なりますが、事前にリスクの内容と対処方法を理解しておくことが大切です。

例えば株式投資は株価によって利益が大きく変動するのと同時に、損失額も大きくなるリスクがあるため、許容損失額を考慮しておかなければいけません。

そのため運用額に対して10%の損失が生まれた場合は売却するなどのルール設定してポートフォリオを構築することが大切です。

とはいえ資産形成の方法によってリスクと対処方法は異なるうえ、初心者の方にとっては難易度が高いため、専門家のアドバイスが大切となります。

専門家に確認してもらう

ポートフォリオが完成した後は、専門家に問題のない組み合わせと資金配分であるのかをチェックしてもらうことが大切です。

専門家に確認することで自分では気が付かなかった点を教えてもらうことができるでしょう。また資産形成方法別のリスクや対策方法のアドバイスをもらうことも可能です。

ココザスではお客様のポートフォリオの作成アドバイスや具体的な資産形成戦略のサポートを行っております。「ポートフォリオを構築したけどあっているかわからない」「資産形成に不安がある」という方はぜひ一度ご相談ください。

まとめ

資産形成のポートフォリオは利益の安定化と損失リスクの軽減、運用方法の切り替えをするうえで必要です。構築する際は運用方針と資金配分を決め、正しい投資方法を選択することが大切です。

とはいえ資産形成初心者やうまく利益が伸ばせていない方は自身で構築するのではなく、専門家であるココザスへぜひ一度ご相談くださいませ。