人が貯金をする動機8選

はじめに「貯金はなんのためにするのか?」という疑問に対して、8つの厳選した動機をご紹介します。

本情報は、金融先進国のアメリカで有名なFP(ファイナンシャル・プランナー)であるルイス・J・アルトフェスト氏の書籍「パーソナルファイナンス プロフェッショナルFPのための理論と実践」からピックアップしています。

<人が貯金をする8つの動機>

(2)投資をしたいと思ったときのため(投資動機)

(3)大きな出費が必要になったときのため(頭金動機)

(4)万が一のことが起こったときのため(予備的動機)

(5)将来により良い生活を送りたいため(改善動機)

(6)働かなくても生活を成立させたいため(自立動機)

(7)家族や親族などに遺産を残したいため(遺贈動機)

(8)貯めることが目的になっているため(退蔵動機)

当書籍では、お金を貯めるという1つの行動に対して、様々な動機や目的が働いていることを理論的に解説しています。

ここでは、その一部を抜粋して、わかりやすくご紹介します。

(1)純粋なライフサイクル動機

一つ目の動機は、「収入がなくなる期間分を、働ける現在の時点で貯めておきたい」と考える、純粋なライフサイクル動機です。

例えば、厚生労働省の調査によると日本人の平均寿命は、男性81.05歳、女性87.09歳となっています。(厚生労働省「令和4年間位生命表の概況」より)

現在の定年が65歳程度であることを考慮すると、平均寿命に達するまでの約16年〜20年ほどの期間の収入が減少することとなります。

つまり、この収入がない期間を視野に入れた上で、今のうちに働いて老後資金を貯めておこうとなって貯金を行うことになります。

(2)投資動機

二つ目は、「投資の頭金を貯めたい」と考える、投資動機です。

昨今の金融状況を見てみると、超低金利時代と呼ばれており、金融機関へお金を預けていてもお金を増やすことは非常に困難です。日本における金融機関の利息は、0.002%(※)など100万円を1年間預けても2,000円しか利子を受け取ることができません。

※参照|みずほ銀行 2024年3月現在

そのため、株式や債券への投資を始める人が増えてきており、NISAなどの制度を通じて国も投資を推奨しています。

そこで、投資を始めるためには、ある程度の原資が必要となるため、それを目的に貯金を行うことになります。

なお、貯金をして投資を行う理由としては、株式投資や債券投資を通じておおよそ5〜10%、1〜5%程度のリターンが期待できるためですね。

(3)頭金動機

三つ目は、「大きな出費のために、まとまった初期費用を貯めておきたい」と考える、頭金動機です。

例えば、以下のようなイベントや出費において、ある程度のまとまった初期費用が発生すると考えられます。

・住宅を購入するための頭金

・自動車を購入するための頭金

・子どもの学校や留学などにかかる教育費

住宅や自動車の購入、学費や留学費用などにおいては、各種ローンや奨学金を活用することで手元の現金による出費を抑えることも可能です。

将来においてどのようなライフイベントにお金を使いたいかなどを事前に考えておくことで、より具体的な貯金を行うことができると言えるでしょう。

(4)予備的動機

四つ目は、「もしもの時のために備えておきたい」と考える、予備的動機です。

具体的な「もしも」の状況としての例は、以下のとおりです。

・病気やケガなどによって、働けなくなったときのため

・災害などによって、生活基盤が脅かされたときのため

・物価上昇などによって、出費が高くなったときのため

もしもの時への備えは、誰しもが予測不可能なことであるため、非常に大切な考え方です。

一方で、漠然とした不安に駆られて貯金を行なっている人も少なくありません。

万が一の事象が起こった際に、どの程度の金銭的リスクが発生するのか、どの程度の貯蓄があれば対応できるのかなどをあらかじめ試算、想定しておくことが大切です。

(5)改善動機

五つ目は、「現在を犠牲にしてでも、将来をよりよくするために貯金をしておきたい」と考える、改善動機です。

これまで紹介してきた頭金動機や予備的動機とも相まって、貯金に対して動機付けする内容になります。例えば、以下のような考え方に身に覚えはありませんか。

・将来、家族で海外旅行に行きたいから、今は節約する

・将来困らないために、今は節約する

今現在の生活を重視するのか、将来の生活を重視するのかの考え方の違いとなり、どちらが正解というわけでもありません。

貯金をするという行為自体は、現在より未来を見据えた行動となるため、未来を重視する方にとっては貯金を行う目的になり得そうです。

(6)自立動機

六つ目は、「経済的に自立できるように貯金をしておきたい」と考える、自立動機です。

一般的な経済的な自立とは、「安定した収入や貯蓄があり、長期的に生活を送れる状態」と言えます。

一方で、当書籍での経済的な自立は、労働収入以外で生活が成り立つ状態、貯蓄額だけで生涯の生活が成り立つ状態を指しています。

つまり、何もしなくても、生活を送れる常体になりたいという動機が、自立動機と言えます。

利子や配当金などの資産運用だけで生活できる「FIRE」と呼ばれる状態を目指している人は、この動機によって貯金を行っていると言えるでしょう。

(7)遺贈動機

七つ目は、「家族や家族以外の人に残すお金を用意しておきたい」と考える、遺贈動機です。

この動機は、自身の老後生活の目処がたった年代の人や孫のいる世代の人などが、資産の使途を考える際にはたらくと言えるでしょう。

なお、お金を残したい相手としては、自分の子どもや配偶者、孫、親戚や慈善団体などが挙げられます。

若い世代の方にとっては想像しにくい考え方かもしれませんが、一部の方にはこのような考え方で貯金を行なっているということも理解しておくと良いでしょう。

(8)退蔵動機

最後は、「特に目的はないけれど、お金を貯めておこう」と考える、退蔵動機です。

ある一定の方にとっては、物欲や不安に備えるなどの目的や欲求はなく、貯金金額が毎年増加していくことに達成感ややりがいを感じる人もいます。

また、単純に貯金額が増えることによって、周囲との貯金額の比較によって満足感や承認欲求の充足が得られることがあります。

このように、貯めたお金で何かを達成したいという動機ではなく、貯めた金額そのものが欲求を満たす人にとって、退蔵動機が強く影響していると言えるでしょう。

貯金する目的の第1位は「老後資金のため」

貯金をする動機はわかったけど、実際のところ周囲の人々がどのような理由で貯金を知りたいと思いませんか。

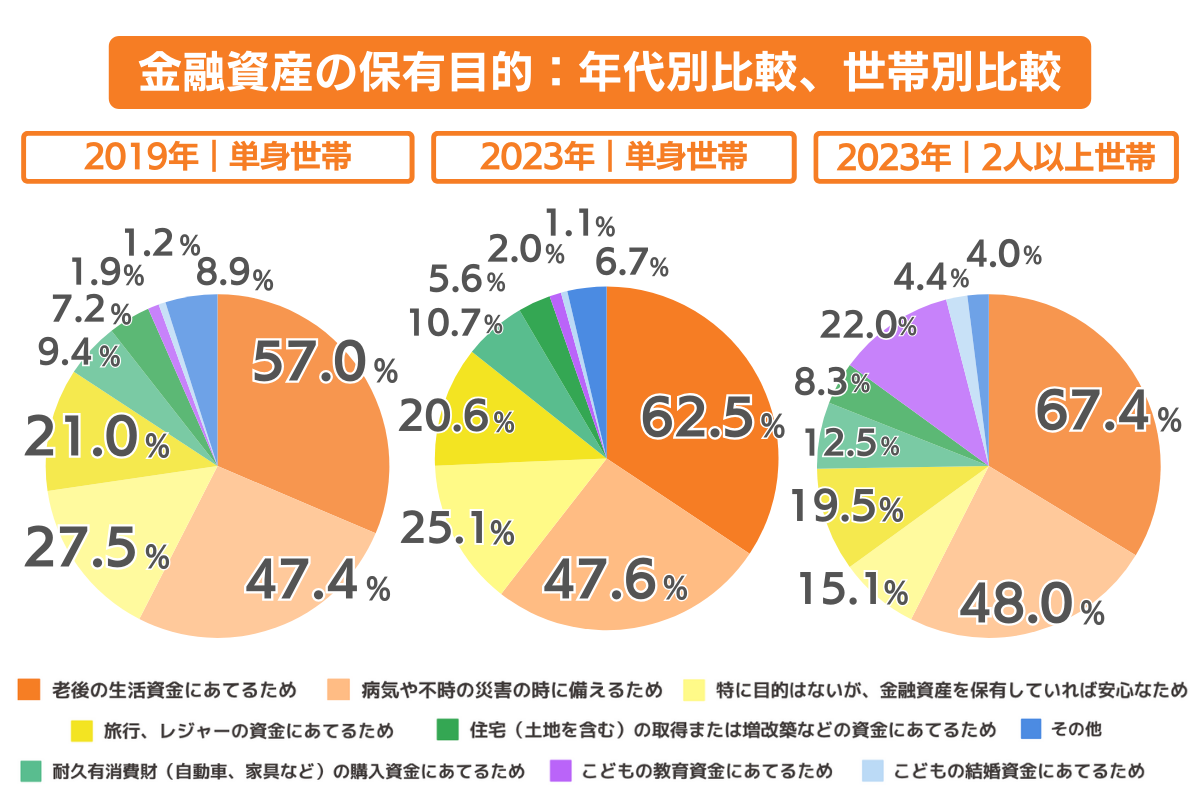

金融広報中央委員会の「家計の金融行動に関する世論調査[単身世帯調査]2023年」によると、「金融資産の保有目的(金融資産保有世帯)」の回答結果は、以下のようになっています。

・病気や不時の災害の時に備えるため・・・47.6%

・特に目的はないが、金融資産を保有していれば安心なため・・・25.1%

・旅行、レジャーの資金にあてるため・・・20.6%

・耐久有消費財(自動車、家具など)の購入資金にあてるため・・・10.7%

・住宅(土地を含む)の取得または増改築などの資金にあてるため・・・5.6%

・こどもの教育資金にあてるため・・・2.0%

・こどもの結婚資金にあてるため・・・1.1%

・その他・・・6.7%

また、過去からの変化(家計の金融行動に関する世論調査[単身世帯調査]2019年)や二人以上世帯(家計の金融行動に関する世論調査[二人以上世帯調査]2023年)と比較することで、置かれた状況や環境で目的が変わるか確認してみましょう。

引用|家計の金融行動に関する世論調査[単身世帯調査]2019年を参考に弊社作成

引用|家計の金融行動に関する世論調査[二人以上世帯調査]2023年を参考に弊社作成

調査結果からは、老後生活や病気、災害などに備えるために貯金をする人が多いことがわかります。

また、「特定の目的がないが、貯金をしておけば安心」と考える人も一定数いることがわかります。

さらに、単身世帯と二人以上世帯(夫婦や子どものいる家族など)の貯金目的を比較すると、老後生活への危機感や子どもの教育資金の確保を優先していることが伺えます。

自身の置かれた状況や環境によって、貯金の目的が変化すると言えますが、いずれにしても将来の生活や安心感のために貯金をするメリットは大きいと言えるでしょう。

20代から貯金をするメリット

前述の貯金をする目的を踏まえて、私たちが貯金をするメリットをご紹介します。

(2)トラブルを含む急な出費に対応することができる

(3)心のゆとりが生まれることで生活(人生)の質をあげられる

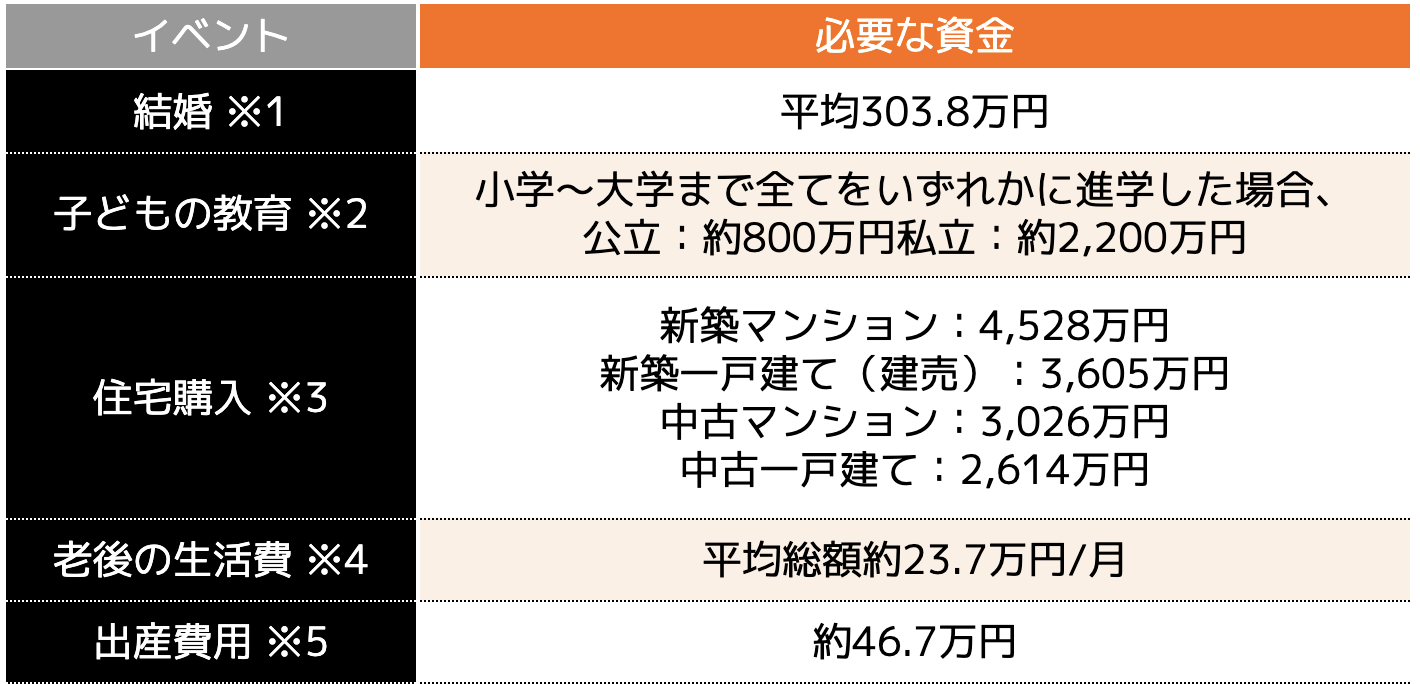

(1)将来のライフイベントに伴う出費に備えることができる

将来起こりうる就職活動や結婚・出産、マイホームの購入など、人生におけるライフイベントにおいては、まとまったお金が必要となることがほとんどです。

例えば、ゼクシィ 結婚トレンド調査(2022調べ)によると、挙式、披露宴・ウェディングパーティーの総額平均は303.8万円と報告されています。

また、ご祝儀などで賄える部分を除いた自己負担額の平均額は、147.3万円となっています。

さらに、結婚指輪にかかる費用として、ゼクシィ結婚トレンド調査2022(全国推計値)による、全国平均は35.8万円となっています。

結婚に関する費用だけをみても、非常にまとまったお金が発生することが分かるのではないでしょうか。

また、公益財団法人 生命保険文化センターによると、介護にかかる費用として「住宅改造や介護用ベッドの購入費など一時的な費用の合計は平均74万円、月々の費用が平均8.3万円」と報告しています。

親の介護など、自分自身で使用するお金以外にもライフイベントとしてお金が必要となることを事前に理解した上で、準備をしておくことが重要です。

その他、人生における主なライフイベントに必要となるお金をまとめているので、参考にしてください。

<主なライフイベントに必要な資金>

※1 挙式、披露宴、ウエティングパーティ総額の平均金額(ゼクシィ 結婚トレンド調査2022 調べ)

※2 小学校~高校までは、文部科学省「令和3年度子どもの学習費調査の結果について」

※2 大学は、文部科学省「国立大学等の授業料その他の費用に関する省令」「私立大学等の令和3年度入学者に係る納付金等調査結果について」※3 住宅金融支援機構 フラット35利用者調査(2021年度)

※4 総務省統計局 令和4年度 家計調査報告(家計収支編)

※5 出産費用の実態把握に関する調査研究(令和3年度)

(2)トラブルを含む急な出費に対応することができる

病気やケガ、失業によって収入が減ってしまったときやトラブルなどによって急な出費が必要になったときにでも、ある程度の貯金があることで対応することができます。

大きな病気やケガをしてしまった場合、お金に関して次のことを考慮する必要があります。

・就業できないことによる収入の減少

病気やケガに伴って発生する通院費や入院費用は、病気やケガの内容や程度によって様々ですが、公益財団法人 生命保険文化センターによると、「1日あたりの入院費用は、平均約2.1万円」と報告されています。

例えば、10日間入院した場合、約21万円程度の入院費用が必要となる計算になります。

この費用に加えて、手術などの処置が発生する場合はさらにお金が必要になります。

加入の生命保険や傷病手当、高額療養費制度の活用など、通院・入院・手術にかかった費用を補填できる場合もありますが、通常は建て替えでの支払いが必要なため、手元資金としてある程度のお金が必要となります。

また、数ヶ月にわたって就業できないことになった場合、その間の収入が減少もしくはゼロになる可能性もあります。

最悪、失業してしまうことなどもあり得ます。

普段の生活を維持しながら通院、入院費用などを賄う必要があるため、収入が減ってしまった場合は、貯金などを切り崩しながら生活しなければならなくなる可能性もあります。

以上のように、病気やケガの発生は予測することも難しく、万が一自身の身に起こってしまった場合、貯金等をしておくことで安心して療養することができると言えるでしょう。

さらに、上記で紹介した内容以外でも、想定していないような事故やトラブルによってお金が必要となるケースもあります。

・交通事故などを起こしてしまいお金が必要になった

・トラブルを起こしてしまい弁護士費用が必要になった

・勤務先の倒産によって失業してしまった

・災害(地震や豪雨など)によって家屋の修繕などが必要になった

このような事例は、事前に十分注意していたとしても発生してしまったり、災害などに関しては予測不可能ということもあるため、万が一に備えた貯金を行なっておくことが大切だと言えるでしょう。

参照|生命保険文化センター「生活保障に関する調査」/2022(令和4)年度

(3)心のゆとりが生まれることで生活(人生)の質をあげられる

貯金がない場合、上記で紹介した出費やトラブルなどが「もし起きてしまったらどうしよう」という漠然とした不安の中で生活しなければなりません。

例えば、突然の失業によって収入が減少する、災害などによって生活基盤がなくなってしまうなど金銭的なリスクに対して誰しもが不安を感じているものです。

しかし、貯金があることで「いざという時は、当面の生活には困らない」という精神的な余裕が生まれることになり、トラブルなどに対しても冷静に対応することができるでしょう。

また、金銭的なリスクが小さいことによって、日常生活における不安感やイライラ感なども少なくなり、日々の生活を楽しく過ごすことができます。

前項で紹介した調査結果からも、4人に1人は「安心感」のために貯金を行なっている方がいるように、今すぐに資産を使う理由や目的がない場合でも、貯金をコツコツと行なっておくことで、自然と人生の質が上がるはずです。

20代からお金を効率よく貯金する5つのコツ

現在の状況や将来のライフイベントを踏まえて貯金が必要だと考えた場合、実際にどのように貯金を始めれば良いのでしょうか。

ここでは、より効率よくお金を貯めるコツを5つ厳選してご紹介していきます。

<お金を効率よく貯めるための5つのコツ>

(1)収支を把握して家計の見直しをする

(2)先取り貯蓄(積立貯金や財形貯蓄制度の活用など)を行う

(3)目的別に口座や支払い方法を分けて管理する

〜お金を”増やす”編〜

(4)副業などで収入源を増やす

(5)iDeCoやNISA、ふるさと納税などの各種制度を活用する

(1)収支を把握して家計の見直しする

まず、実践すべきこととして、家計の収支を把握して、生活コストを見直すことから始めましょう。

収入額と支出額を把握できていなければ、貯蓄に回せるお金がいくらなのかを理解することはできません。

一方で、収入は把握できていても支出額がいくら程度かを把握できている人は意外と多くはありません。

まずは、ざっくりで構わないので現在の家計の収支を家計簿などを使って把握することから始めましょう。

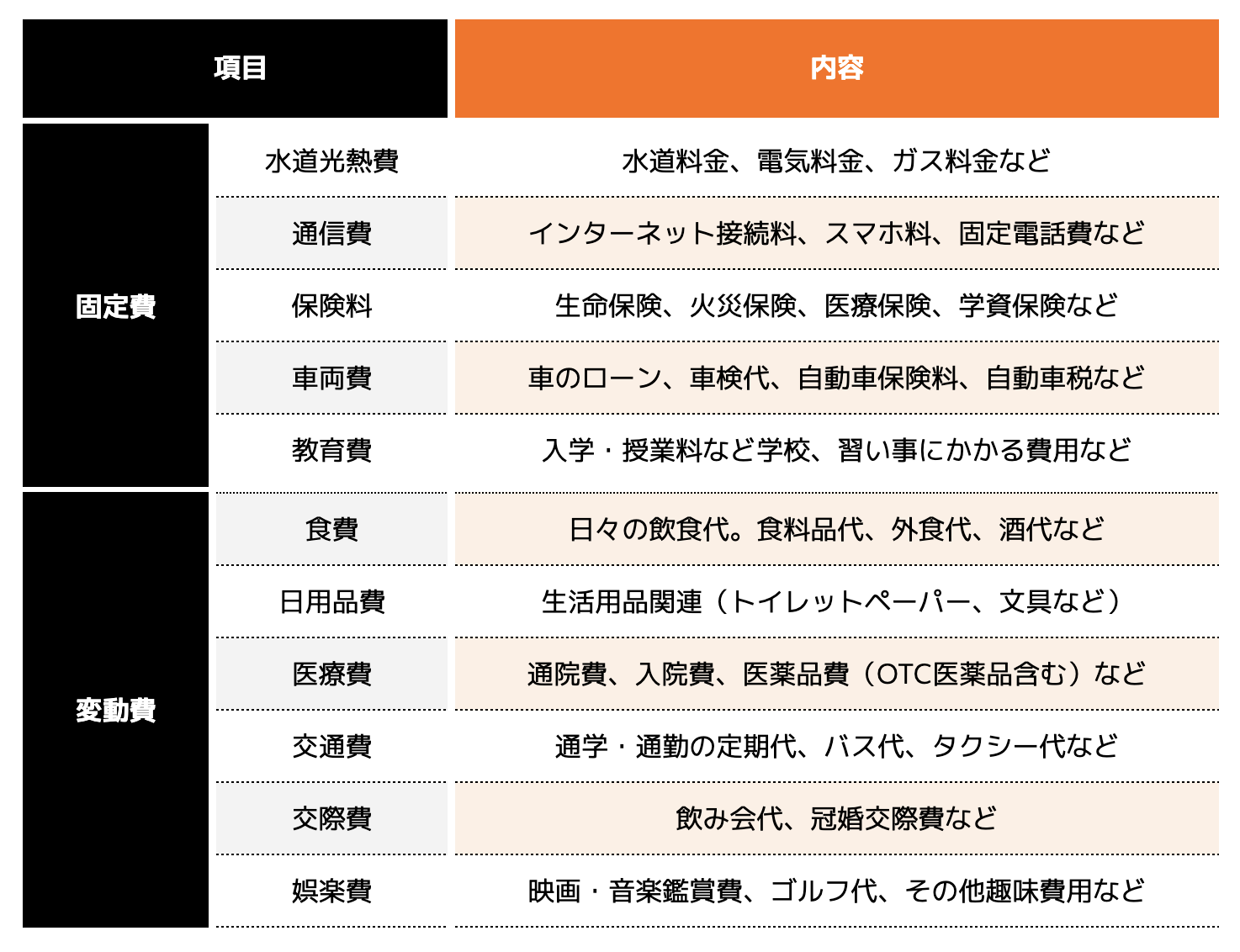

<把握しておくと便利な項目>

支出の項目を把握する上では、上記の項目リストを参考に、毎月何に、どのくらいのお金を使っているかを記録するようにしましょう。

また、把握する上では、次のポイントを確認しておきましょう。

・支出額の大きな項目を優先的に記録する

・一円単位ではなくざっくりした金額を記録する

ある程度の支出額の記録ができた場合は、節約できそうな項目を確認していきます。

具体的な確認ポイントは、次のとおりです。

・食費が高い → 自炊やマイボトルなどを活用して、コンビニの利用などを控える

・住居費が高い → 家賃の安い場所へ引っ越す、ローンの借り換えをする

・水道光熱費が高い → 料金が安い事業者への乗り換える、節電家電の買い替える

・通信費が高い → 格安SIMなどへ乗り換える など

節約する上では、固定費(毎月必ず支払う金額)を優先的に見直すことで、一度の見直しで節約効果を長期間に渡って得ることができるためおすすめです。

固定費は、上記で挙げた例以外にも、保険の契約内容を見直す、使用していない定期購入品やサブスクリプションサービス(動画や音楽サービスなど)を見直すことが該当します。

貯金を始めようとする際は、改めて現在利用しているサービスが本当に必要かどうかを整理するきっかけとして、活用すると良いでしょう。

(2)先取り貯蓄(積立貯金や財形貯蓄制度の活用など)を行う

貯金をする上では、強制的にお金を貯める仕組みを作ってしまうことがおすすめです。

例えば、銀行における積立貯金や所属企業における財形貯蓄制度などを活用することです。

これらの仕組みや制度を活用することで、毎月決まった日に給与振込口座から自動的に貯蓄用口座へお金が振り込まれるため、自分で毎回手続きを行うことなく貯金をすることができます。

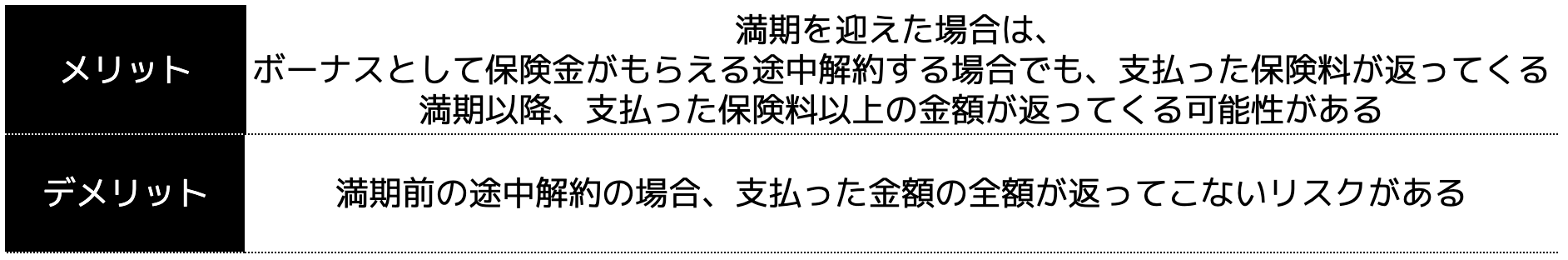

また、満期保険金や解約返戻金のある貯蓄型保険(「個人年金保険」や「養老保険」など)を活用するのもおすすめです。

これらの保険加入は、毎月の保険料が貯蓄として積み立てられることになるため、実質貯金と同じ役割を果たしてくれます。

また、保険料の支払いは、クレジットカード払いや自動引き落としであることがほとんどのため、手間なくお金を貯めることにつながります。

<貯蓄型保険のメリット・デメリット>

いずれの方法においても、毎回自分自身でお金を貯める行動をするより、何もしなくてもお金が積み立てられる(貯金される)仕組みを作っておくことが大切です。

(3)目的別に口座や支払い方法を分けて管理する

将来のお金の使い道などの目的に応じて、複数の金融機関の口座を活用することもおすすめです。

1つの口座にお金をまとめてしまっている場合、日常生活の中でついついお金を使ってしまい、貯金ができなくなってしまうことがあります。

そこで、銀行口座を用途に応じて使い分けておくことで、貯金用口座の金額が毎月更新されることによってモチベーションの維持などにつながります。

最近では、多くの金融機関では「自動振込予約」の設定が可能なため、最初の一度だけ設定することで給与口座から自動的にその他の口座へ資産を分散することができます。

日常使い用の口座と貯蓄用口座の2種類を使い分けるのがおすすめの方法です。

また、クレジットカードや電子マネーなどを支払いで活用している方も多いかもしれません。

現金以外の支払い方法を選択する場合、支払い用途に応じて複数のクレジットカードなどを使い分けると良いでしょう。

例えば、固定費である家賃や水道光熱費、保険料などはAクレジットカード、変動費である食費や日用品費などはBクレジットカードなどと使い分けることで、毎月の利用金額の変動が明細を確認することで一目瞭然となります。

さらに、ポイント還元率の高いクレジットカードなどを利用することで、普段の買い物などをお得にすることも可能です。

(4)副業などで収入源を増やす

時間や体力的に余裕のある場合は、副業等で複数の収入源を持つことで世帯年収を増やすこともおすすめです。

貯金を行うためには、①収入を増やすこと、②支出を減らすことのいずれかの方法しかありません。

勤務先での昇格や昇給を通じて給与を上げる方法もありますが、副業という選択肢を通じて収入を増やすことも比較的簡単に取り組むことができるためおすすめです。

例えば、比較的簡単に取り組める副業としては、次のようなものが挙げられます。

・クラウドソーシングサイトで事務作業などを業務委託する

・ポイントサイトでアンケート回答などでポイントを貯める

・中古店や量販店で購入したものを高く転売する(せどり)

一方で、副業をする上で注意が必要なことは、在庫リスクを抱えるもの「せどり(転売)」、損失リスクがあるもの「株式投資・FX仮想通貨」などへ取り組む場合は、慎重に情報を集めた上で判断が必要です。

決して、SNSやネット上にある「誰でも月100万円稼げる…」といった甘い言葉には騙されないようにしましょう。

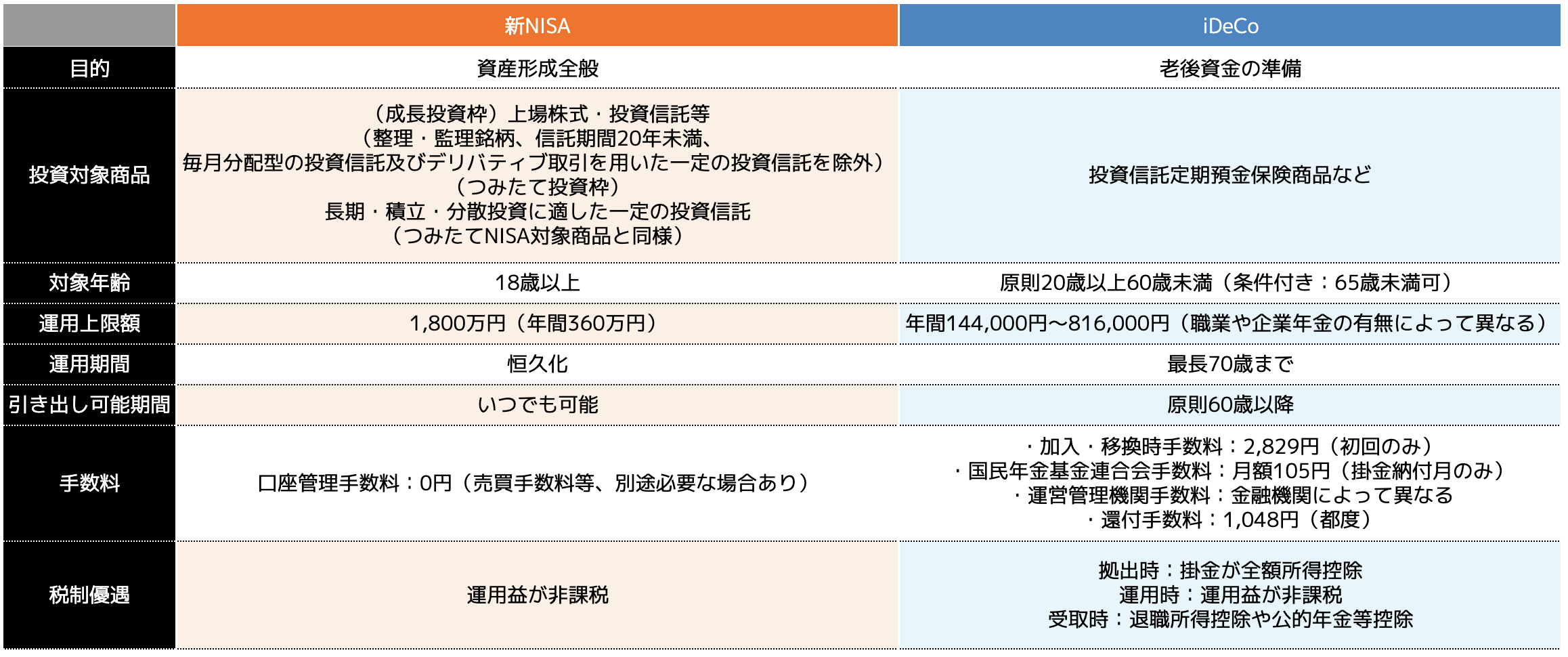

(5)iDeCoやNISA、ふるさと納税などの各種制度を活用する

最後は、お金を増やす、支出を減らすの両方のメリットがある各種制度を活用することです。

例えば、以下に該当する方は所得控除を受けることで納める税金が安くなります。

・保険に加入している人:生命保険料控除、地震保険料控除

また、節税効果かつ地域の特産品を得ることができる「ふるさと納税」、個人で効率よく老後資金を形成できる「個人型確定拠出年金(iDeCo)」、「新NISA」などもお金を貯めるために活用をおすすめできる制度です。

本記事では各制度の詳細な説明は省略いたしますが、気になった方は別の記事等を参考にして取り組んでみるとよいでしょう。

<参考:新NISAとiDeCo比較表>

効率よく貯金するために専門家への相談も選択肢の1つ

ここまで効率よくお金を貯める節約術についてご紹介してきました。

しかし、一人で家計管理や節約を始める自信がない、具体的に何から始めたらいいかわからない、手っ取り早く家計管理や問題点を把握したいと思う方もいるかもしれません。

そんな時は、お金の専門家であるファイナンシャルプランナーへ相談することをおすすめします。

ここでは、ファイナンシャルプランナーの特徴やおすすめの相談先を紹介します。

(1)ファイナンシャルプランナーが解決できること

ファイナンシャルプランナー(以下、FP)とは、家計のホームドクター、お金のかかりつけ医とも呼ばれています。

その理由は、FPの相談範囲が、資産形成、保険、ローン、教育資金、老後資金、相続などと幅広い分野に及ぶためです。

具体的な相談のタイミングの一例は、以下のとおりです。

・子育てを始めるとき

・貯蓄の効率をあげたいとき

・老後のことを考えはじめたとき

・健康が気になったとき

・資産の活用方法で悩んだとき

・固定費を見直したいとき

つまり、FPは生活する上でのお金に関する問題を総合的に解決し、相談者が目指す生活を実現できるようサポートをしてくれると言えるでしょう。

実際にFPに相談することで解決できる代表的なものを、以下に5つご紹介します。

・教育資金などの個別イベントのシミュレーション

・生命保険の見直し

・iDeCoやNISA等の優遇制度や資産運用の提案

・家計管理における助言・提案

※FPが解決できないこと※

FPは、お金に関する幅広い相談に乗ってもらえるメリットがあります。

一方で、税金の制度の説明はできるが、具体的な税額の算出などの業務はできません。

また、資産運用や生命保険に関する相談をした場合、具体的な個別商品の契約までできないことがあります。

前者は「税理士」の独占業務であり、後者は「生命保険募集人」などの別途登録等が必要になるため、相談したFPによっては解決できない場合があるため注意が必要です。

(2)お金の専門家ーココザス株式会社ー

ココザス株式会社は、FP相談満足度、サポート満足度などで高い評価を獲得している独立系FPが所属する資産形成コンサルルティング会社です。

以下に当てはまる人は、一度無料セミナーや相談問い合わせをしてみることをオススメします。

・自分に合ったFPがわからない

・数多くいるFPから選ぶのがめんどくさい

・まずはFPへライフプランの相談をしたい

特徴(1)金融の有資格者であるプロのコンサルタントが対応

相談者に寄り添った最適な提案を可能にするため、金融関連の有資格者が多数在籍しています。

また、資格を保有するだけではなく、著名なイベントや講演会など多数の登壇実績を有しており、最新の専門性の習得及び相談実績の蓄積があるコンサルタントが対応してくれます。

特徴(2)お金の悩みを網羅的に相談・解決

単なる相談事業ではなく、ライフデザイン事業として資産形成・テンショック・住宅・不動産領域までと幅広く一社で解決することができます。

お金に関する相談を複数のFPや企業に相談するとなると非常に手間がかかりますが、ココザスではワンストップでお金の悩みを相談・解決することができます。

特徴(3)長期的なフォロー体制

相談者の人生をともに考えるパートナーという仕組みのもと、単発ではなく初回相談から継続的なアフターフォロー体制を構築しています。

中長期的なフォローが行われることで、実際のシミュレーションとライフプランに乖離が発生した場合など、迅速に対応することができ、安心して対応することができます。

短期的な会社の利益ではなく、本当に相談者に寄り添っていないとできない対応です。

まとめ

本記事では、貯金をする目的を理論と実際の声を交えながら紹介するとともに、貯金のメリットと誰でも貯金を始められる具体的な方法についてご紹介しました。

2人に1人は老後資金や万が一のための備えとして貯金をしており、家庭を持っている世帯においては子どもの教育資金などに備えるためにお金を準備する傾向があります。

20代などの若い方にとっては、短期的には貯金の重要性は高くないかもしれません。

しかし、将来に備えておくという観点では少額からでも貯金をする習慣を身につけておくことは非常に大切です。

ぜひ、将来の漠然としたお金の不安や資産形成を始めてみようかなと思った方は、家計の見直しや少額・税制優遇が実現するiDeCoやつみたてNISAなどから始めてみてはいかがでしょうか。

また、「専門家に一度相談してみたい?」「資産運用についてしっかりと勉強してみたい」という人は、ぜひココザス株式会社へお問い合わせください。