【保険の見直しは必要!】必要性とメリットを解説します。

保険の見直しとは、自分の現在のライフステージや生活スタイルに合わせて、保障内容を再検討することです。

このプロセスには保険解約や新規加入、特約の追加などが含まれます。保険商品は常に進化しており、過去に加入したプランが現在のニーズに合わなくなることがあります。

保険の見直しのタイミング

1:ライフステージの変化

結婚や子供の独立など、人生の節目で保障ニーズは変わります。適切なタイミングで見直しを行うことで、家族の生活費や将来の計画に対する保障を適切に保つことができます。

2:保障の過不足の調整

当初加入した保険が、時間と共に過剰または不足することがあります。定期的な見直しで、今の自分に最適な保障を確保することが重要です。

3:医療技術の進化に伴う保障内容の変化

医療技術の進歩により、保険会社も保障内容を更新しています。これにより、より良い治療を安心して受けられるようになります。

1:最適な保障の選択

ライフステージの変化に合わせて、不要な保障を削除し、必要な保障を選ぶことができます。

2:保険料の節約

不必要な保障を省くことで、保険料を節約し、その分を他の資産運用に回すことができます。

3:生活環境に合った保険の選択

新しい保険商品が提供されることで、同じ保険料でも条件が良いプランを選べる可能性があります。

結論として、保険の見直しは、自分のライフステージに合った保障を確保し、経済的な負担を軽減するために重要です。

保障内容と保険料の両方を考慮して、定期的に見直しを行うことを推奨します。

【これで見直しも完璧!】保険見直しのポイント8選

ここでは保険を見直す際の重要なポイントを、厳選して下記の8つをご紹介します。

(2)万が一の際に保障額が十分か

(3)保障内容が適切か

(4)保障期間は適切か(更新は必要か)

(5)保険料を支払うのはいつまでか

(6)解約返戻金でいくら戻ってくるか

(7)積立型の保険には加入していないか

(8)保険金の受取人に誤りはないか

どれも大切なポイントですので、1つ1つ丁寧に確認してみてください。

保険料は家計に負担のない金額か

保険を見直す際、最も重要な点の一つが「保険料が家計に無理なく支払えるか」ということです。

保障内容が十分であっても、保険料の支払いが家計に重荷となると、長期的に続けることが難しくなります。

ここで考慮すべきは、保障内容と保険料のバランスです。

必要な保障を確保しながら、同時に保険料を適切な範囲内に抑える必要があります。

具体的な方法として、保険料の払込期間を延長することが挙げられます。

これにより、月々の保険料を低減させることが可能です。

また、掛け捨て部分の割合を増やすことも一つの手段です。これは、同じ保障内容を維持しつつ、保険料を低く抑えることに役立ちます。

保険の見直しは、単に保障内容を見るだけでなく、家計にとって持続可能な保険料の設定が重要です。

保障と費用のバランスを見極め、適切な保険選びをすることで、安心と経済的な安定の両方を手に入れることができます。

万が一の際に保障額が十分か

保険見直しの重要なポイントの一つは、万が一の事態に備えた保障額の適正性です。

生活の変化や家族構成の変更に伴い、保障額が不十分になるケースがあります。特に子どもが成長し、教育費や生活費が増加する時期は、再評価が必要です。

例えば、子供が小さい時は死亡保障として3000万円の保険金額で加入していたとします。子供が22歳になり大学教育資金も無事払い終えた段階で、この保険が満期を迎えたとします。

こういった場合、子供の教育費は今後必要無いと推定されるため、更新する際に現在のライフプランに合わせて保障額の見直し(減額)を行い、無駄を省くことが重要です。

このように、ライフステージに応じた保障額の見直しは、経済的なセキュリティを高めると同時に、無駄な保険料の削減にもつながります。定期的な見直しにより、万が一の際に十分な保障を得ることができるのです。

保障内容が適切か

保険を見直す際、最も重要なのは、加入している生命保険の保障内容が適切かどうかを確認することです。

多くの人が保険に加入しているにも関わらず、その詳細を完全に理解していないことが少なくありません。これが原因で、必要な時に適切な保障を受けられない可能性があります。

生命保険は通常、長期間にわたって継続するものですが、社会的な変化や家庭環境の変化によって、必要とされる保障の種類や額が変わることがあります。

したがって、生命保険は加入後も定期的な見直しが必要です。

1:必要な保障を特定する

何が必要で、それぞれの保障額はどのくらいか、必要な期間はどれくらいかを考えます。

2:具体例を検討する

たとえば、35歳の夫婦と2歳の子供の家庭では、教育資金や葬儀費用、家族の生活費などの保障が必要かもしれません。

3:保険の種類を検討する

生活費に対する収入保障保険、教育資金には定期保険、葬儀費用には終身保険など、目的に応じて最適な保険を選ぶことが大切です。

4:保険料の合計と負担を考慮する

月々の支払い保険料を合計し、家計に与える影響を把握します。

見直しによって、保険料の総額が変わることがあり、家計に大きな影響を与える可能性があります。しかし、適切な保険に見直すことで、家計の負担を抑えることが可能です。

保険の見直しは、自分や家族にとって必要な保障を定期的に確認し、加入している保険がそれに対応しているかを見極めるプロセスです。これにより、必要な時に適切な保障を受け、安心した生活を送ることができます。

保障期間は適切か(更新は必要か)

保険の見直しにおいて、最も重要な要素の一つが「保障期間」です。

以下の点に焦点を当てて、あなたの保険が現在のニーズに合っているか確認しましょう。

1:保障期間の終了と更新の確認

定期保険など、一定期間だけ保障する保険では、契約期間の終了とともに保障が失われます。生活の変化に合わせて、更新が必要かどうかを確認しましょう。

2:更新時の保険料の再評価

更新時には保険料が増加することがあります。更新後の保険料が家計に与える影響を考慮し、必要であれば早めに保険を見直すことが賢明です。

3:終身型と定期型の選択

終身型保険は一生涯の保障を提供しますが、保険料が高めです。定期型は一定期間のみの保障で、保険料は比較的低いです。どちらが自身の状況に合っているかを考えましょう。

4:生活環境の変化への対応

家族構成の変化、子供の教育や自身の退職など、生活環境の変化に伴い、保障期間が適切かどうかを見直すことが重要です。

この4つのポイントを確認することで、保険の保障期間が現在の生活状況や将来の計画に合っているかを見極めることができます。

適切な保障期間を確保することは、安心で経済的にも賢い選択につながります。

保険料を支払うのはいつまでか

家計の安定と賢い資産運用のためには、保険料の支払い期間を明確にすることが重要です。保険は私たちの生活に密接に関わり、特に教育資金や退職後の生活を支える上で不可欠な要素です。

しかし、これらのライフイベントが重なるタイミングで保険料の負担が過度にならないよう、計画を立てる必要があります。

特に注目すべきは、医療保険など生涯必要となる保障の支払い方法です。終身払いを選択することで、月々の保険料を抑えることが可能になりますが、その代わりに一生涯にわたって支払いが続くことを意味します。

この点は、家計全体のバランスを見極め、無理のない範囲で保険料を支払い続けられるかどうかを検討する必要があります。

保険の見直しでは、将来の家計計画と現在の支払能力を踏まえ、保険料の支払い期間を適切に設定することが鍵となります。

経済的な負担を最小限に抑えつつ、必要な保障を確保するバランスを見つけることが、賢明な保険選びの第一歩です。

【いざとなったら解約できる?】解約返戻金でいくら戻ってくるか

保険を見直す際、解約返戻金のことを考えることは非常に重要です。

解約返戻金とは、保険契約を途中で解約した際に保険会社から戻ってくる金額のことを指します。

しかし、この金額は保険商品や契約してからの経過期間によって大きく異なります。

多くの場合、特に契約開始から時間がそれほど経っていない場合、解約返戻金は既払込保険料(これまでに支払った保険料の合計)を大きく下回ることがあります。

つまり、保険を早期に解約すると、支払った保険料の大部分を失うことになる可能性が高いのです。

ただし、保険の見直しを検討する際には、解約返戻金だけでなく、保険の必要性やカバー内容も考慮することが重要です。

例えば、現在加入している保険の主契約部分(基本的な保険保障)だけを継続し、不要な特約やオプションを削除することで、保険料を節約しつつ必要な保障を維持することも可能です。

保険の見直し方法は、新たに他の保険商品に加入することだけではありません。既存の保険契約をよく理解し、必要な保障を確保しつつ、経済的な負担を見直すことが賢い選択と言えるでしょう。

保険見直しの際には、ココザスなどの専門家のアドバイスを受けることも一つの方法です。専門家に相談することで、自分のライフスタイルや将来の計画に合った保険プランを見つけることができます。

ココザスが、あなたの状況に応じた最適なアドバイス、保険プランを提供します。

【死亡保障は掛け捨てで充分!】積立型の保険には加入していないか

保険の見直しでは、まず社会保険でカバーできる部分を確認することが重要です。遺族年金や健康保険の高額療養費制度など、公的保障で賄えるリスクを再確認しましょう。

これにより、保険による家計の圧迫を避け、実際に必要な保障のみを保険で備えることができます。

特に注目すべきは、死亡保障です。多くの場合、掛け捨てタイプの死亡保障が最も効果的で経済的です。

なぜなら、掛け捨て型は貯蓄機能がない代わりに、保険料が割安になっているからです。これに対し、積立型保険は貯蓄機能付きで、解約返戻金や満期保険金などのメリットがありますが、それに伴い保険料が高くなります。

積立型保険に加入している場合、資産形成の面で考える必要があります。積立型は保険としての機能に加えて資産形成を兼ねていますが、資産形成に特化した手段としては、積立NISAやiDeCoなどの金融商品も検討する価値があります。

これらの商品は、特に長期的な資産形成を目的とする場合に、積立型保険よりも効率的な選択肢となることが多いです。

保険の見直しでは、シンプルで現状に合った設計が鍵です。死亡保障には掛け捨て型を選び、資産形成のためには、積立型保険と併せて積立NISAやiDeCoのような金融商品も検討してみることをおすすめします。

バランスの良い保険設計には、複数の選択肢を考慮することが大切です。

【受取人は適切?】保険金の受取人に誤りはないか

保険の見直しにおいて、特に注意すべき点の一つが「保険金の受取人」の適切性です。

保険契約には通常、被保険者(保険の対象者)、契約者(保険会社と契約を結ぶ者)、そして保険金受取人(保険金を受け取る者)の三者が存在します。

これらの役割の適切な設定は、保険金の受け取り時に重要な影響を及ぼします。

特に、家族構成や状況が変化している場合、例えば独身時代に契約した保険の受取人が親のままであるなど、受取人が現在の状況に適していないことがあります。

このような状態では、保険金の受け取り時に予期せぬ贈与税が発生するリスクがあります。

したがって、保険を見直す際は、誰がどのようなリスクに備える必要があるのかを考慮し、保険金受取人を現在の家族の状況に合わせて再設定することが重要です。

これにより、保険金が必要な時に適切な人が受け取れるようにし、税金の問題を回避することができます。

保険見直しは単に保険料の節約だけではなく、こうした細かなポイントにも目を向けることで、より安心して保険の恩恵を受けることができるようになります。

生命保険を見直す際の注意点5選

保険を見直す際には注意すべき点がいくつかあります。代表的な注意点は以下の5つです。

(2)利率の良い貯蓄型保険は、無理に解約しない方がよい!

(3)保険金が支払われない免責期間に注意!

(4)【無保険期間に注意!】健康状態によっては、新たに加入できない場合も

(5)【ココザスへも相談可能!】専門家に相談するのも有効です

1つずつ丁寧に解説しますので、ぜひ保険見直しの参考にしてみてください。

(1)現在の保険を解約する際の元本割れを起こすリスク

生命保険を見直す際、最も重要な検討事項の一つが、現在の保険契約を解約した際の元本割れリスクです。

元本割れとは、解約時に戻ってくる返戻金が、それまでに支払った保険料を下回る状況を指します。このリスクは、保険契約の特性と解約タイミングに大きく依存します。

保険会社は、支払われた保険料から保険金を支払うために「責任準備金」を積み立てますが、解約時には解約控除が差し引かれるため、実際に戻ってくる返戻金が減少する可能性があります。

特に、保険契約期間が短い場合、返戻金は支払った保険料の総額より少なくなりやすく、元本割れが生じるリスクが高まります。

さらに、保険契約を早期に解約すると、返戻率が低いため、元本割れの可能性がさらに高まります。契約から一定期間が経過すると、解約返戻金は支払った保険料を上回ることがありますが、早期解約ではその逆が一般的です。

一方で、契約年数が長くなると返戻率も上昇し、解約返戻金が保険料を上回る場合もあります。このように「貯蓄型保険」と呼ばれる商品では、保険期間満了時には満期保険金が支払われますが、解約返戻金とは異なります。

満期保険金は契約期間を満了した際に支払われるもので、途中解約した場合には受け取れません。

生命保険の見直しを検討する際は、これらの点を十分に理解し、自身の経済状況や将来設計に合わせて慎重に決定することが重要です。

保険は長期的な資産計画の一環として考えるべきであり、無理のない範囲で最適な保険商品を選択することが肝心です。

(2)利率の良い貯蓄型保険は、無理に解約しない方がよい!

貯蓄型保険、特に終身保険や養老保険など、過去に契約したり親から引き継いだ保険は、現在の市場状況と比較して非常に有利な予定利率を提供している場合があります。

これらは時に「お宝保険」と呼ばれ、その特別な価値を理解することが重要です。

現在の低金利環境では、過去に固定された高い利率の保険は非常に希少であり、一度解約してしまうと、同等の条件で再加入することはほぼ不可能です。

そのため、これらの保険を保有している場合、解約の判断は非常に慎重に行う必要があります。

保険見直しを検討する際には、単に現在必要ないという理由だけで解約を決定するのではなく、保険の利率や将来的な価値、自身の資産計画との相関を総合的に考慮することが肝要です。

特に、貯蓄型保険の利率は、長期的な資産形成において重要な要素となるため、現在の市場状況と比較して有利な条件であれば、無理に解約せずに継続することを強くお勧めします。

(3)保険金が支払われない免責期間に注意!

生命保険を見直す際、しばしば見落とされがちなのが、保険金が支払われない「免責期間」の存在です。

免責期間は、「待機期間」や「待ち期間」とも呼ばれ、保険契約成立後、一定期間は保険金が支払われない期間を指します。

特に、がん保険などの特定の商品では、この期間が設定されていることが一般的です。

例えば、がん保険では、契約書の提出、健康状態の告知、または最初の保険料の支払いのいずれかを最後に行った日から約90日間、保険金が支払われない免責期間が設定されている場合があります。

この期間中に特定の病気が発症したり、保険金を請求する事態が生じた場合、保障を受けることができません。

保険を見直す際には、この免責期間の詳細を確認し、自身のライフスタイルや健康状態に照らし合わせて、そのリスクを理解しておくことが重要です。

万が一の場合に備え、保険金が受け取れない期間があることを把握し、それに応じた準備や対策を講じることが求められます。

(4)【無保険期間に注意!】健康状態によっては、新たに加入できない場合も

生命保険を見直し、新たな保険商品への移行を考えている際、重要なのが「無保険期間」を作らないことです。

現在加入している保険を解約してから新しい保険に加入するまでの間、万が一無保険状態になってしまうと、その期間中に何かあった場合、保障を受けることができません。

特に注意すべきは、新しい保険への加入が健康状態や年齢によって困難になる可能性があることです。

保険会社は加入審査を行い、申し込み者のリスクを評価します。もし審査に通らない場合、新しい保険に加入できず、既に解約してしまった旧保険の保障もない状態、つまり無保険状態になってしまいます。

これは、万が一の医療費が全額自己負担となるリスクを意味します。

そのため、新しい保険への加入が確定してから旧保険の解約を行うことが非常に重要です。このアプローチにより、無保険期間というリスクを避け、スムーズな保険の移行を図ることが可能になります。

また、新しい保険選びでは、自身の健康状態や年齢に適した保険商品を慎重に選ぶことが肝心です。

(5)【ココザスへも相談可能!】専門家に相談するのも有効です

生命保険の見直しを検討する際、専門家との相談は非常に有効な手段となります。

特に、自分の契約している保険内容が複雑で理解しにくい、または自力での見直しが困難だと感じる場合、保険のプロフェッショナルに相談することをお勧めします。これにより、自身のニーズに合った保険商品の提案を受けることができます。

「今加入している保険をどのように見直したら良いか分からない」という方々には、専門のコンサルタントがサポートを提供してくれるココザスのようなサービスへの相談が推奨されます。

こうした専門家は、あなたの疑問や質問に対して適切かつ丁寧に応答し、最適な保険プランニングへと導きます。

保険の見直しは、単に保険料の節約だけでなく、将来の安全と安心を確保するための重要なステップです。

専門家との相談は、複雑な保険の世界を理解し、個々のニーズに合った最適な保険選択を行うための有効な方法となります。

「今加入している保険を見直したいけど、何からはじめればいいの?」と自分一人で決めかねている場合は、ココザスの知識と経験を活用して、より良い選択を行うことができるでしょう。

保険の見直し時期はいつ?【4つのライフステージごとに解説】

保険は定期的に見直すことをおすすめします。特にこれから紹介する以下の4つのライフステージでの保険見直しは必須です。

(2)結婚した時や子どもの誕生した時

(3)マイホーム購入で定期支出が増えた時

(4)子どもの独立で必要な保障が減った時

今まさに保険の見直しの時期に差し掛かっている人もいるのではないでしょうか。それぞれ順番に解説します。

(1)就職し社会人になった時

新社会人として働き始めるとき、保険の見直しは非常に重要です。この段階での最も重要な点は、自分自身の急な病気やケガに備えることです。

多くの新社会人はまだ収入や貯蓄が限られているため、万が一の事態に備えて最低限の医療保障を確保することが肝心です。

生命保険文化センターの令和3年度の調査によると、29歳以下の世帯主の90.8%が医療保険や医療特約に加入しており、30〜34歳では94.2%が加入しています。

これは、若いうちからの医療保障の重要性を示しています。特に、急な入院などでまとまった費用が必要になる場合、日額5,000円の医療保険に加入しておくことが一つの安心策です。

終身保険に若いうちに加入すると、将来の保険料負担が軽減されるメリットがあります。

しかし、今後結婚や出産などライフイベントの変化が予想されるため、10年や15年の定期保険に加入し、節目ごとに保険を見直すという方法も考慮に値します。

また、ご両親に仕送りをしている場合は、万が一の際に彼らが経済的に困らないよう、必要な死亡保障を定期保険で備えることが重要です。

保険料が割安な定期保険を選ぶことで、10年ごとに保障内容を見直すことも可能になります。

最後に、貯蓄が苦手な方は、家計に負担にならない範囲で個人年金保険や終身保険などの貯蓄型保険へ加入するという方法もありますが、一方で積立NISAやiDeCoも併せて検討するとよいでしょう。

運用環境に応じて自身に最適な商品をココザスに相談してみてはいかがでしょうか。これにより、将来に向けた貯蓄の習慣を身につけることが可能になります。

(2)結婚した時や子どもの誕生した時

1:結婚した時

結婚は、ライフステージの変化に伴う保険見直しの重要なタイミングです。結婚すると、配偶者の経済的な安全を考慮する必要が出てきます。

共働き世帯の場合、収入がある程度保証されていることが多いですが、パートナーが専業主婦や収入が少ない場合、月々の生活費を考慮して適切な保障を確保することが重要です。

保障期間については、子どもを望むかどうかによって異なります。

結婚前後は挙式や新居への引っ越しなどで出費が増えるため、初期は保険料の負担が少ない定期保険を選択し、家計に負担をかけない方法がおすすめです。

2:子どもが生まれた時

子どもが誕生すると、親としての責任が生じ、生活費や教育費を考慮する必要が出てきます。

文部科学省によると、幼稚園から高校までの教育費はかなりの額になり、大学進学を考慮するとさらに費用が増加します。

自分に万一のことがあった際の家族の生活や子どもの教育費を考慮し、死亡保障額の見直しを行うことが重要です。

子どもが独立するまでの保障を得るために、子どもの大学卒業時期を満期に設定した定期保険や収入保障保険に加入するのも一つの方法です。

結婚や子どもの誕生は、家庭の経済状況に大きな影響を与えるため、保険の見直しを行うことで、未来のリスクに備えることができます。

特に子どもが生まれた場合、その教育費の確保は重要な課題となります。適切な保険選びによって、家族の未来を守ることができます。

(3)マイホーム購入で定期支出が増えた時

マイホームを購入し、住宅ローンを組むときは、保険の見直しが重要です。

一般的に、住宅ローンを借りる際には「団体信用生命保険」(団信)への加入が求められます。この保険は、債務者が万が一のことがあった場合、住宅ローンの残債を一括返済する役割を担います。

この結果、ローンは消滅し、家族は住む家を守ることができます。

しかし、団信は住宅ローンの残債のみをカバーするものであり、家族の生活費や他の支出は含まれません。

そのため、家計全体の支出を再検討し、保険料を削減することも重要です。例えば、マイホーム購入により、以前の生命保険でカバーされていた住居費用(賃貸料など)の保障が不要になるため、これを基に死亡保障額を見直すことができます。

さらに、万が一収入が途絶えた場合のリスクを考慮し、収入保障保険への加入を検討するのも良い方法です。

これにより、収入が停止した場合でも、ローン返済に困らないように備えることが可能です。

住宅ローンの返済期間が長期に及ぶ場合、特に再就職や継続雇用の際の収入減少を考慮し、必要な保障額を計算することも大切です。

子供が社会人になるまで、または配偶者が年金受給が可能になるまでの期間を目安に、適切な保障額を設定しましょう。

最後に、自営業者の場合や夫婦共働きでローンを組む場合など、状況に応じた保険の見直しも必要です。

自営業者の場合は、傷病手当金などの給付がないため、就業不能保険や収入保障保険への加入が推奨されます。

夫婦でローンを組む場合は、どちらかが亡くなった際に残ったローンをカバーするための保険加入が重要となります。

マイホーム購入は、新たな生活の始まりであり、同時に保険の見直しを行う絶好の機会です。将来の不安を減らし、安心した生活を送るために、適切な保険選びを行いましょう。

(4)子どもの独立で必要な保障が減った時

子どもが成人し、独立すると親の経済的責任は大幅に軽減されます。このライフステージでは、子育てに関連した大規模な死亡保障の必要性が減少し、代わりに医療保障や介護への備えが重要になります。

老後の生活資金の保護にも注目が移るため、保険の見直しを考慮するタイミングと言えます。

定年退職により主な収入が年金にシフトすることも、保険の見直しを促します。定年後は、長寿リスクへの備えとして貯蓄の保全が重要になり、保険料の節約や保障内容の調整が必要になることが多いです。

また、これまで定期保険に加入していた方も、定年退職を機に終身保険への切り替えを検討することが推奨されます。

終身保険は一生涯の死亡保障を提供し、高齢になっても更新の必要がなく、安心をもたらします。

ただし、保険の見直しや新たな加入に際しては、健康状態の告知が必要であり、審査に通らない可能性や保険料の増加が生じることがあります。

このため、保険会社ごとに異なる引受基準を理解し、必要に応じてココザスなどの専門家やファイナンシャルプランナーに相談することが賢明です。この段階での保険の見直しは、将来の不確実性に備え、安心して老後を過ごすための重要なステップとなります。

保険の見直しシミュレーション

具体的な事例をシミュレーションしてみましょう。

シミュレーションの背景

現在30歳の夫と29歳の妻(パート勤務)の2人家族で、1年前に結婚したばかりです。半年後に初めての子供が生まれる予定で、将来は子供を2、3人もつことを漠然と考えています。

この家族の現在の保険は、夫が新入社員の頃に加入した高額の死亡・医療保険のみで、月々の保険料が約18,000円に上ります。

3年後の35歳の更新時にはこの保険料が更に上がる可能性があるため、見直しの必要性を感じています。また、妻は現在保険に加入していません。

家族の必要とする保障

夫が亡くなった場合、妻や生まれてくる子供の生活費

・葬儀費用、身辺整理代

夫が死亡した際に必要な費用

・医療費

夫や妻が入院や手術を必要とした場合の費用

保険見直し後の提案

約3,000円

・入院給付金5,000円/日、手術給付金10万円などで、月払い保険料

約2,500円×2人=約5,000円

保険期間と節約効果

保険期間は夫が60歳を迎える30年後と設定します。保険見直し前の保険料が約18,000円、見直し後が約8,000円(死亡保障保険3,000円プラス、医療保険5,000円)。

この見直しによって、毎月約1万円で1年で約12万円、30年間で約360万円を節約できます。

このシミュレーションは、家族構成や収入、ライフスタイルに応じた保険の見直しの重要性を示しています。

各家庭に合った保険を選ぶことで、無駄な保険料を削減し、必要な保障をしっかりと確保することが可能になります。

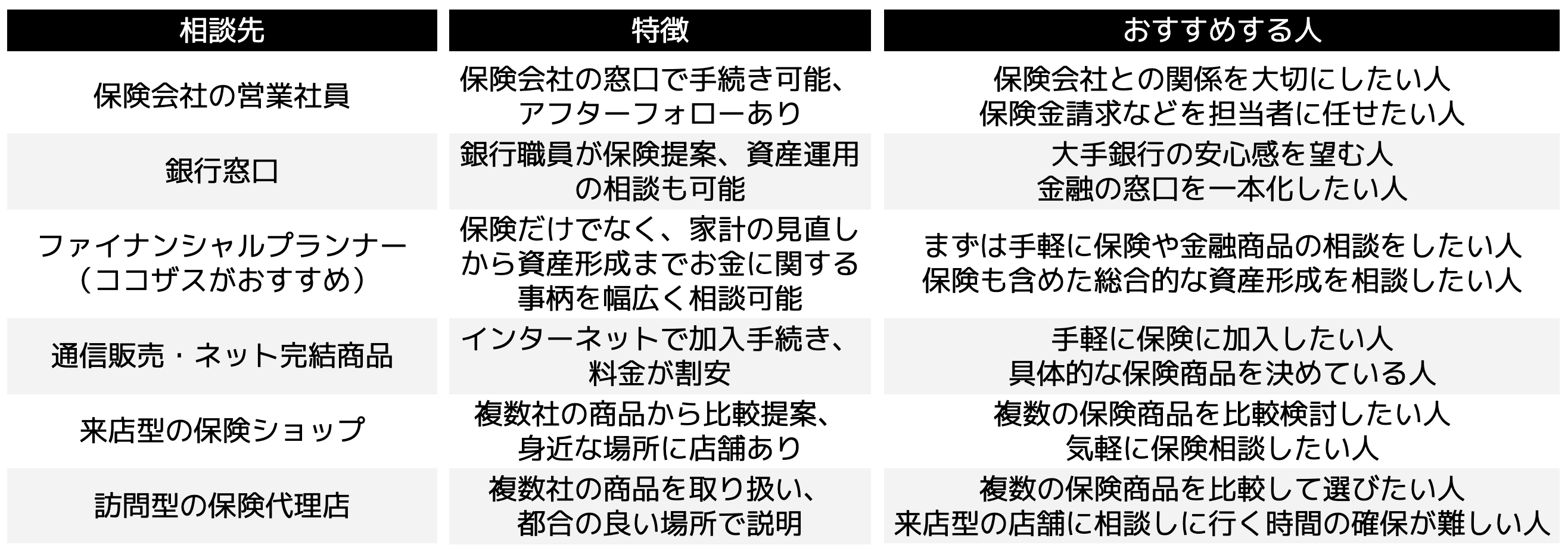

保険を見直す際の主な相談先6選

この章では、保険を見直す際の主な相談先について詳しく解説します。

保険の見直しは、多くの保険商品から最適なものを選ぶ複雑な作業です。かつては保険会社の営業社員からの提案が一般的でしたが、現在はさまざまな相談先があります。

ここでは、それぞれの相談先の特徴と、おすすめする人を表にまとめました。

オンラインでの保険相談や申し込みも可能で、移動の手間や時間を節約できます。

各相談先の特徴を理解し、自分に合った方法で保険の見直しを行いましょう。

まとめ

保険の見直しは、人生の様々なステージで重要な役割を果たします。

本記事では、保険の見直しの必要性とメリットを詳細に解説し、保険見直しのポイント8選や生命保険を見直す際の注意点5選を紹介しました。

保険の見直しは、将来に備える上で極めて重要です。家計に負担のない保険料、十分な保障額、適切な保障内容と期間、解約返戻金、受取人の適切性など、多くの要素が考慮されるべきです。

また、保険を見直す際には、元本割れのリスクや免責期間、無保険期間のリスクなどに注意する必要があります。

ライフステージの変化、例えば就職、結婚、子どもの誕生、マイホームの購入、子どもの独立などは、保険の見直しを行う絶好の機会です。

これらの変化によって、必要な保障額や期間が変わるため、定期的な見直しが不可欠です。

最後に、保険の見直しは複雑で難しい場合が多いため、専門家に相談することを強くおすすめします。

本記事でも保険を見直す際のおすすめ相談先を6つ紹介しましたので、ぜひ参考にしてください。ココザスは、あなたの状況に合わせた最適なアドバイスを提供します。今まで保険料を無駄にしていたと感じていた人も、適切な保険の見直しによって、より安心で充実した未来を築くことができます。

早速ココザスに相談してみてはいかがでしょうか。これが、あなたの将来の安心と安定への第一歩となるでしょう。