「お金を使わない」節約術の基本の”キ”

「お金を使わない」節約生活を送る上で押さえておくべきポイントは、次の2つがあります。

(2)計画的な資産管理をする

(1)代表的な支出を「固定費」と「変動費」を見直す

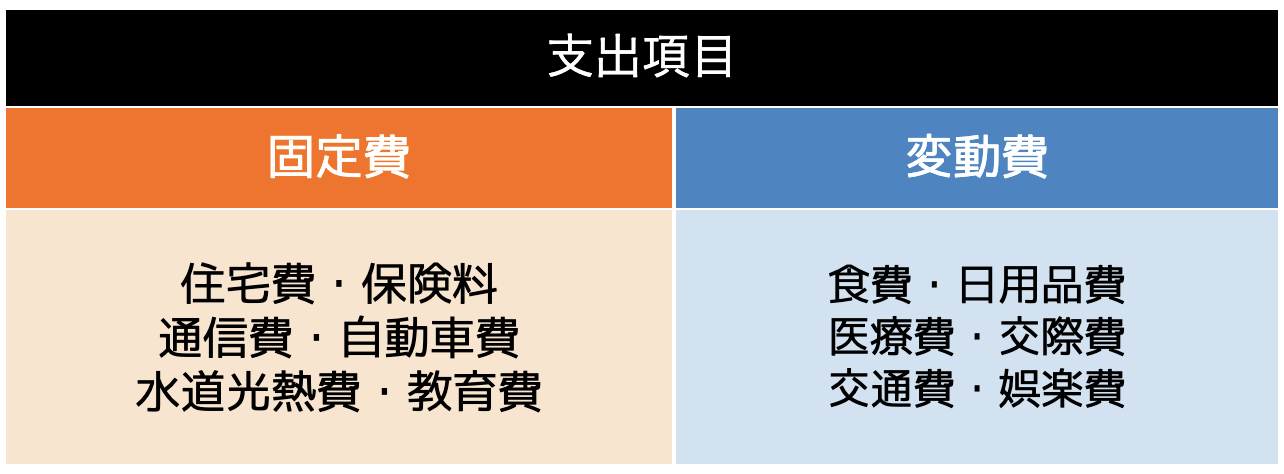

節約生活を始める上では、支出を「固定費」と「変動費」に分類する必要があります。

一般的に、家計を見直す場合にすぐに効果がでる、すぐに取り組みやすい食費や娯楽費などの削減を試みる人も多いかもしれません。

しかし、このような変動費の削減は家計全体への影響が小さく、期待した節約効果が得られないこともあります。

そのため、家計を見直す際は、一度削減することで長期間にわたって支出を減らす効果の高い「固定費」から見直すことがおすすめです。

家計の見直しは、まず固定費と変動費を分類することから始め、固定費の具体的な内容を確認するようにしましょう。

(2)計画的な資産管理をする

節約生活を続けることでお金の流れの把握や無駄遣いの改善ができるようになるため、余ったお金を貯金や資産運用などに回すことが可能になります。

しかし、資産管理を無計画にしてしまっている場合、せっかく余った余剰資金や貯金を無駄にしてしまうこともあり得ます。

例えば、毎月の目標金額を決めた上で貯金を行っておけば、収入>支出が成立することが大前提であり、無駄な支出の管理を行うことができます。

さらに、旅行費用として貯めたい、〇〇を買うために貯めたいなど、貯金の目標や目的を明確にしておくことで、節約生活を継続するためのモチベーションの向上にもつながるため、資産管理に対する計画性を持っておくことは大切です。

お金が貯まらない生活習慣7選

収入や家庭環境、家族構成などによって生活環境はそれぞれですが、「お金が貯まらない」と嘆く過程には幾つかの共通する習慣や理由があります。

(2)貯蓄をする仕組みや習慣がない

(3)外食が多い

(4)衝動的な買い物が多い

(5)賞与などで高額な買い物が多い

(6)ローンやリボ払いなど分割払いが多い

(7)ライフプランなどが明確になっていない

上記のいずれかに該当する場合は、知らず知らずのうちに「お金が貯まらない人のNG習慣」に陥っている可能性があります。

しかし、後述する節約生活のポイントを意識することで生活習慣を改善することができるので安心してください。

(1)収支管理をしていない

お金が貯まらない人は、収支管理を行なっていないケースが多くみられます。

収入に関しては給与明細等で確認している方も多いですが、支出面に関しては何にいくら使っているかを把握しないことには、節約やお金の管理は困難になります。

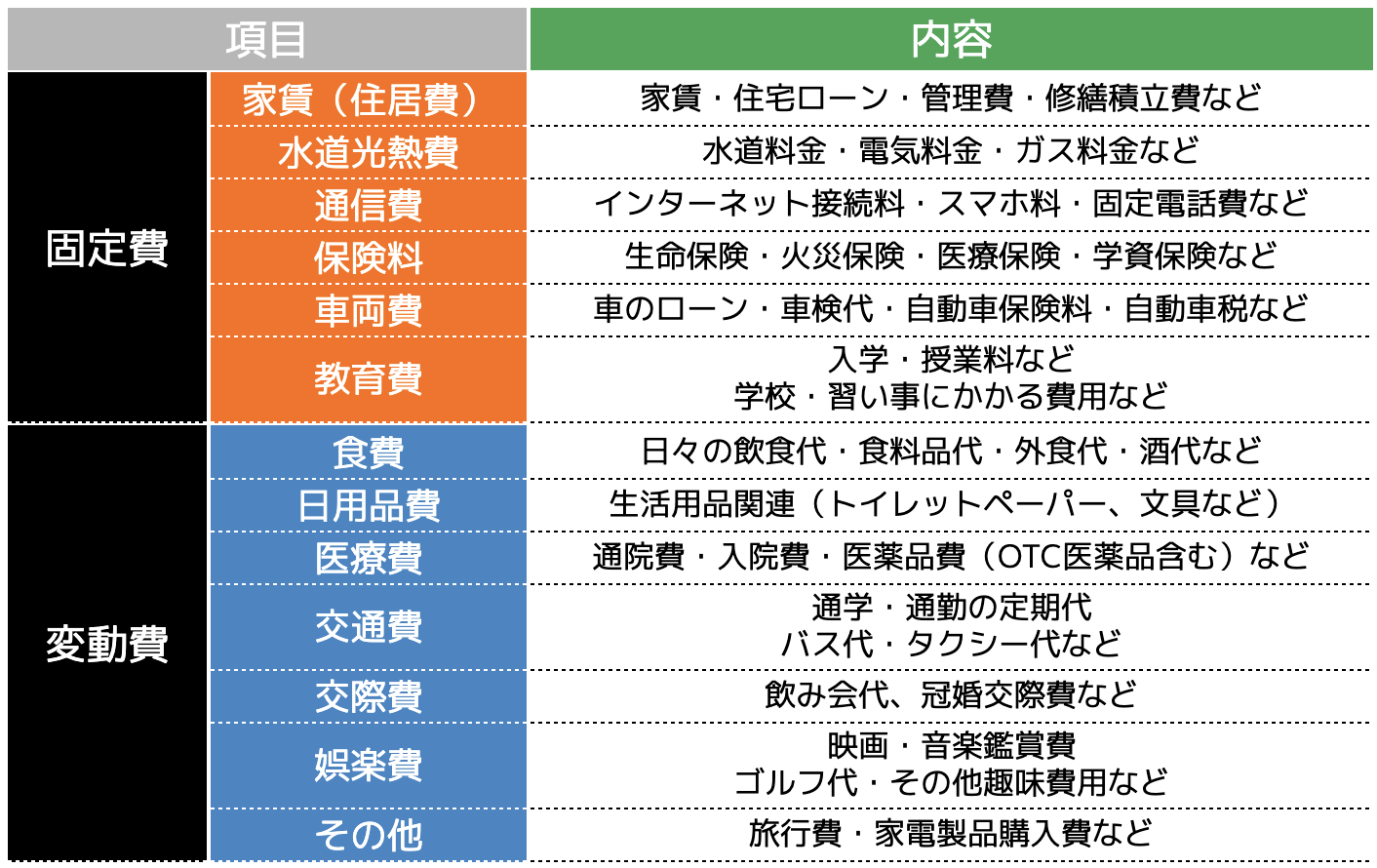

まず、支出を管理する上では、以下の「固定費」と「変動費」を理解しておく必要があります。

これらの費用を把握することで、自身や家庭が1ヶ月でどの項目にいくら使っているかが分かるようになります。

通常、収支管理として「家計簿」の活用がおすすめされます。

しかし、家計簿がめんどくさいという人は、固定費・食費・交際費・娯楽費などの出費の大きい項目だけでも管理することが家計改善につながるでしょう。

(2)貯蓄をする仕組みや習慣がない

お金が貯まらない人の多くは、月末に余ったお金を貯金に回す方法でお金を貯めようとしています。

大勢の人に共通することとして、手元にあるもの(お金、時間、モノなど)を使い切ってしまうという習性があり、お金が貯まらない人はお金に対して特にこの習性が働いていると言えます。

そのため月末に近づくにつれて、本来貯金に回すべきお金が余っていたとしても贅沢をしたり、必要のないものを購入したりすることで使い切ってしまうなどの消費行動をとってしまいます。

お金が貯まる人との違いは、「使い切る前に貯金へお金を回す」という仕組みや習慣を作っているか否かという点です。

あらかじめ、給与日に貯金や財形貯蓄する仕組みなどを自動化しておくことで、簡単に取り組む事もできるため、貯金ができないと困っている人は是非挑戦してみてください。

(3)外食が多い

変動費の中で多くの比率を占める食費において、外食機会が多い人は「お金が貯まらない人」に該当してしまうことが多くなります。

会社の付き合いや友人などとの食事は楽しい反面、支出としては数千円単位でかかってしまうことがほとんどです。

週に1度であっても、月4回で数万円の食事代が余計に発生してしまうことにつながります。

仕事やプライベートでの必要な付き合いを完全に無くすことは難しいですが、時には断る勇気を持つことや、外食以外の出費をコントロールするなどの改善は必要になります。

自身がどの程度外食に出費しているかなどをチェックした上で、頻度や単価を減らすことができないかなどを今一度振り返ってみても良いでしょう。

(4)衝動的な買い物が多い

衝動買いやついで買いなどでの浪費癖のある人は、お金が貯まらない習慣に該当しています。

特に、コンビニをよく利用している人、毎日スーパーなどで買い物をしている人などは要注意です。

特売品や新商品などのパッケージやチラシを見ることで、特に必要なかったものであったとしても、興味本位で購入してしまうことなどもあります。

また、コンビニにおいては、飲み物などは一般的なスーパーなどより割高な単価設定になっています。

またセールで買った洋服など、数回着用して着なくなったという話もよく聞くため、本当に必要なものに絞って購入することを心がけることが大切です。

(5)賞与などで高額な買い物が多い

賞与などまとまった収入が入った時、高額な買い物をしてしまってはいませんか。

一般的には、賞与を受け取る夏場や冬場はイベントなどが多い時期であるため、普段よりも食費や交際費、娯楽費などが増加する傾向にあります。

また子どもがいる家庭等では、塾の夏期講習や合宿などの習い事関連での出費も増えるかもしれません。

賞与などで得た収入を必要なものに支出することは問題ありませんが、自分へのご褒美や過度な贅沢などに使ってしまうと本来貯めておくべきお金が手元に残らなかったことになりかねません。

あらかじめ、「本当に必要な支出項目や金額」を整理しておき、必要最小限の支出にとどめることや、一定額を先取り貯金しておくなどの改善を図ると良いでしょう。

(6)ローンやリボ払いなど分割払いが多い

高額な買い物や普段の生活において、ローンやリボ払いなどの分割払いを利用している場合は、注意が必要です。

リボ払いは、利用した金額にかかわらず毎月一定金額を返済していく方式の支払い方法です。

毎月の支払額が変わらないため次々に買い物を積み重ねてしまいがちですが、返済総額が増えることで、支払い利息が高くなってしまうことが特徴です。

カードローンも同様に、ATMやインターネット経由で手軽にお金を借りられる反面、高額な金利が設定されているため、借入金額によっては利息分の返済だけで高額になってしまう可能性があります。

常態的にローンやリボ払いを活用している人は、繰上返済をする、極力支払い方法としては選択しないなどの改善を行うことをおすすめします。

(7)ライフプランなどが明確になっていない

お金が貯まらないと悩んでいる人は、「お金を貯める目的」が明確になっていないケースも多くみられます。

お金を上手に貯めていくためには、節約などを継続するためのモチベーションが必要不可欠です。そして、モチベーションを維持する上では、貯蓄する目的や目標を考えておくことが効果的と言えます。

さらに、お金が必要になる時期や具体的な金額などが明確になると、毎月の必要な貯金額などまで算出できるため、より貯金に取り組む現実性が高まります。

例えば、1年後に海外旅行に行くため100万円を貯金したい場合、「100万円 ÷ 12ヶ月 = 8.3万円/月」という計算が可能になり、毎月8.3万円を貯金することで旅行を実現できることになります。

お金が貯まらないと悩んでいる人は、お金を使う目的や時期を明確にした上で、そこから逆算した毎月の貯金額を計算してみると良いでしょう。

お金を使わない節約生活厳選ポイント

具体的にお金を使わない節約生活を送る上でのポイントを、家族構成別に解説していきます。

節約=家計の見直しを適切に行い、無駄な出費を削減することが大切です。

(1)1人暮らしの場合

一人暮らしの場合は、固定費の中でも保険や通信費などが割高になっていないかなどを優先的に確認するようにしましょう。

特に、保険の場合は、過度な保障内容の契約を実施していないかなど、無駄を確認しましょう。

また、交際費や娯楽費、贅沢品などの購入費用が多くなる傾向があるため、「その支出は本当に必要か?」を考えた上で、支出をコントロールするようにしましょう。

外食なども、自炊をすることで大きく出費を抑えることにつながる見直しポイントです。

20、30代の若い世代のうちに、節約や貯蓄の習慣を身につけておくことで、将来の資産形成につながったり、資金面で困ることが少なくなります。

(2)共働きの場合

共働き世帯では、夫婦間の所有資産や収支状況などを共有することが大切です。

お互いの支出を確認し合うことで、無駄な支出を防いだり、重複を避けることにつながります。

特に、確認しておくと良い項目は、「保険」「通信費」です。

●保険

結婚直後などの場合は、それぞれが単身時代を想定した生命保険に加入しているケースが多く、内容の重複や保障の不足などが考えられます。

保障内容の過不足など、将来設計なども踏まえて、確認・検討することが大切です。

●通信費

夫婦で別々の携帯会社を使用している場合は、一社にまとめることで家族割引などによって通信費の削減が可能になることもあります。

また、格安SIMなど、そもそもの契約プランや金額などの見直し、自宅のネット回線と合わせて確認すると良いでしょう。

なお、将来子どもを欲しいと考えている場合は、可能な限り貯蓄へ資産を回すために、様々な変動費を含めて見直しを実施しておくことが重要です。

(3)子どもがいる家庭の場合

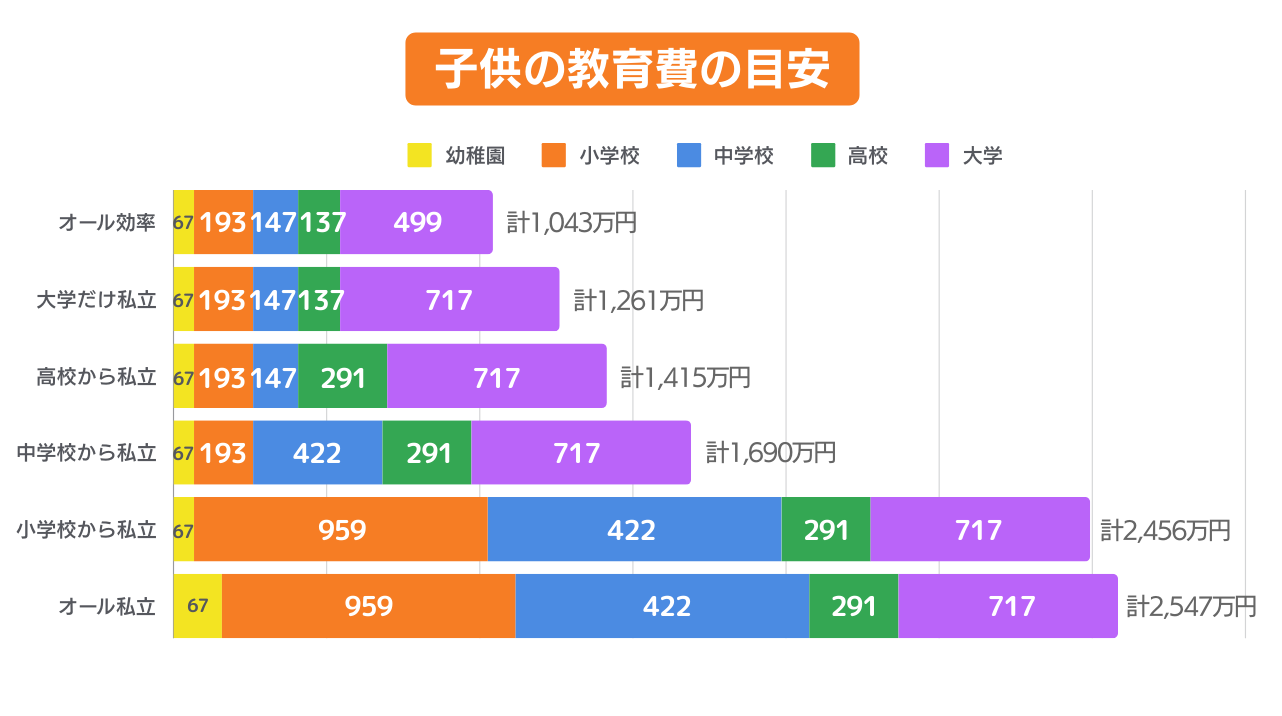

子どもがいる家庭の場合は、生活費に加えて教育費、老後資金などを準備していく必要があります。

子どもの教育費は、幼稚園から大学まで全て国公立に通った場合でも、約1,000万円近くの費用がかかります。

また、私立校へ通うことで、最大2,300万円近くがかかってきます。

参照:文部科学省「令和3年度子供の学習費調査の結果について」

例えば、表1では幼稚園から高校まで、公立及び私立の学校へ通った場合の費用をまとめています。

次項では、大学(国立・私立、学部別など)をまとめて紹介します。

※幼稚園から高校までの15年間の教育費総額(ケース別)

ケース1:全て公立に通った場合

ケース2:幼稚園は私立、小学校・中学校・高等学校は公立に通った場合

ケース3:幼稚園・高等学校は私立、小学校・中学校は公立に通った場合

ケース4:全て私立に通った場合

引用:文部科学省「令和3年度子供の学習費調査の結果について」を参考に弊社作成

つまりこれだけの高額な教育費に備えるためには、固定費だけではなく変動費も含めて定期的かつ少額でも見直しを行なっていくことを意識することが大切です。

特に家計に余裕がない場合は、出費の中でも優先順位をつけて節約を実施することが重要です。

例えば、子どもの習い事は最小限にする、両親の娯楽費や服飾費などは最小限にするなどです。

一方で、生命保険などの見直しは慎重に行いましょう。

万が一に備えて、子どもを含めた残された家族が困らないような保障内容を設定しておくことが大切です。

そのため、生命保険料を無闇に削減することは避け、適切な保障内容を優先するようにしましょう。

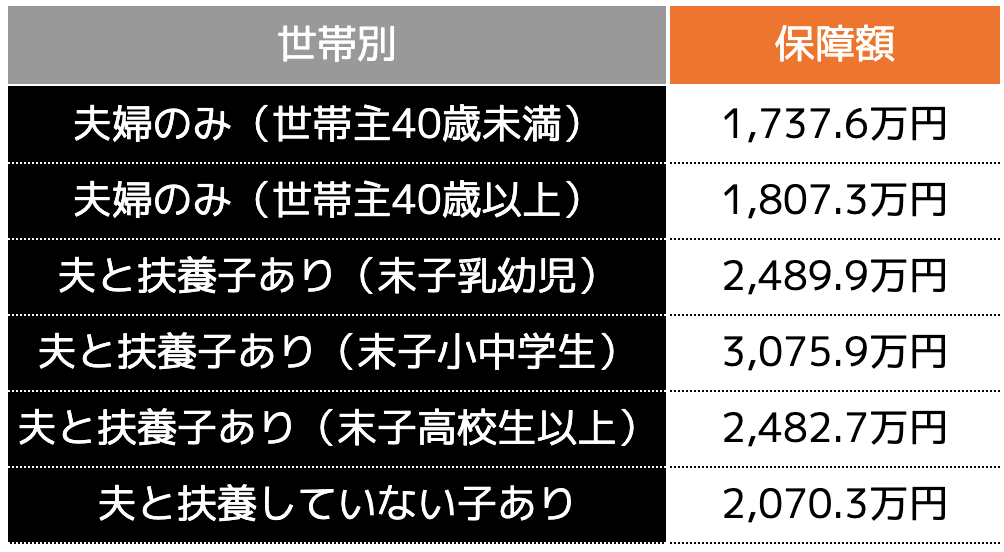

なお生命保険文化センターの調査によると、世帯が加入する死亡補償額は、夫婦のみ世帯と夫婦+扶養の子ども世帯で以下のとおり、異なっています。

<世帯別の平均死亡保障額>

引用|生命保険文化センター令和3年度「生命保険に関する全国実態調査」を参考に弊社作成

子どもの成長に合わせて保障内容の見直しと生命保険料の節約を実施していくことが重要であることが分かるかと思います。

ラクしてお金を貯めるロードマップ

現在の状況や将来のライフイベントを踏まえて貯金が必要だと考えた場合、実際にどのように貯金を始めれば良いのでしょうか。

ここでは、より効率よくお金を貯める生活を送るためのステップを5つ厳選してご紹介していきます。

(1)収支を把握して家計の見直しをする

(2)先取り貯蓄(積立貯金や財形貯蓄制度の活用など)を行う

(3)目的別に口座や支払い方法を分けて管理する

〜お金を”増やす”編〜

(4)副業などで収入源を増やす

(5)iDeCoやNISA、ふるさと納税などの各種制度を活用する

(1)収支を把握して家計の見直しする

まず、実践すべきこととして、家計の収支を把握して、生活コストを見直すことから始めましょう。

収入額と支出額を把握できていなければ、貯蓄に回せるお金がいくらなのかを理解することはできません。

一方で、収入は把握できていても支出額がいくら程度かを把握できている人は意外と多くはありません。

まずは、ざっくりで構わないので現在の家計の収支を家計簿などを使って把握することから始めましょう。

支出の項目を把握する上では、前述した固定費/変動費の項目リストを参考に、毎月何に、どのくらいのお金を使っているかを記録するようにしましょう。

また、把握する上では、次のポイントを確認しておきましょう。

・支出額の大きな項目を優先的に記録する

・一円単位ではなくざっくりした金額を記録する

ある程度の支出額の記録ができた場合は、節約できそうな項目を確認していきます。

具体的な確認ポイントは、次のとおりです。

・食費が高い → 自炊やマイボトルなどを活用して、コンビニの利用などを控える

・住居費が高い → 家賃の安い場所へ引っ越す、ローンの借り換えをする

・水道光熱費が高い → 料金が安い事業者への乗り換える、節電家電の買い替える

・通信費が高い → 格安SIMなどへ乗り換える など

節約する上では、固定費(毎月必ず支払う金額)を優先的に見直すことで、一度の見直しで節約効果を長期間に渡って得ることができるためおすすめです。

固定費は、上記で挙げた例以外にも、保険の契約内容を見直す、使用していない定期購入品やサブスクリプションサービス(動画や音楽サービスなど)を見直すことが該当します。

貯金を始めようとする際は、改めて現在利用しているサービスが本当に必要かどうかを整理するきっかけとして、活用すると良いでしょう。

(2)先取り貯蓄(積立貯金や財形貯蓄制度の活用など)を行う

貯金をする上では、強制的にお金を貯める仕組みを作ってしまうことがおすすめです。

例えば、銀行における積立貯金や所属企業における財形貯蓄制度などを活用することです。

これらの仕組みや制度を活用することで、毎月決まった日に給与振込口座から自動的に貯蓄用口座へお金が振り込まれるため、自分で毎回手続きを行うことなく貯金をすることができます。

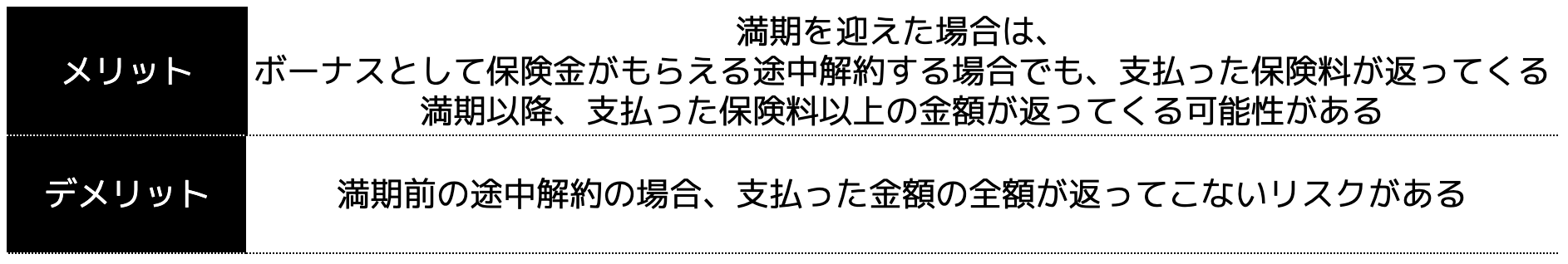

また、満期保険金や解約返戻金のある貯蓄型保険(「個人年金保険」や「養老保険」など)を活用するのもおすすめです。

これらの保険加入は、毎月の保険料が貯蓄として積み立てられることになるため、実質貯金と同じ役割を果たしてくれます。

また、保険料の支払いは、クレジットカード払いや自動引き落としであることがほとんどのため、手間なくお金を貯めることにつながります。

いずれの方法においても、毎回自分自身でお金を貯める行動をするより、何もしなくてもお金が積み立てられる(貯金される)仕組みを作っておくことが大切です。

(3)目的別に口座や支払い方法を分けて管理する

将来のお金の使い道などの目的に応じて、複数の金融機関の口座を活用することもおすすめです。

1つの口座にお金をまとめてしまっている場合、日常生活の中でついついお金を使ってしまい、貯金ができなくなってしまうことがあります。

そこで銀行口座を用途に応じて使い分けておくことで、貯金用口座の金額が毎月更新されることによってモチベーションの維持などにつながります。

最近では、多くの金融機関では「自動振込予約」の設定が可能なため、最初の一度だけ設定することで給与口座から自動的にその他の口座へ資産を分散することができます。

日常使い用の口座と貯蓄用口座の2種類を使い分けるのがおすすめの方法です。

また、クレジットカードや電子マネーなどを支払いで活用している方も多いかもしれません。

現金以外の支払い方法を選択する場合、支払い用途に応じて複数のクレジットカードなどを使い分けると良いでしょう。

例えば、固定費である家賃や水道光熱費、保険料などはAクレジットカード、変動費である食費や日用品費などはBクレジットカードなどと使い分けることで、毎月の利用金額の変動が明細を確認することで一目瞭然となります。

さらに、ポイント還元率の高いクレジットカードなどを利用することで、普段の買い物などをお得にすることも可能です。

(4)副業などで収入源を増やす

時間や体力的に余裕のある場合は、副業等で複数の収入源を持つことで世帯年収を増やすこともおすすめです。

貯金を行うためには、①収入を増やすこと、②支出を減らすことのいずれかの方法しかありません。

勤務先での昇格や昇給を通じて給与を上げる方法もありますが、副業という選択肢を通じて収入を増やすことも比較的簡単に取り組むことができるためおすすめです。

例えば、比較的簡単に取り組める副業としては、次のようなものが挙げられます。

・クラウドソーシングサイトで事務作業などを業務委託する

・ポイントサイトでアンケート回答などでポイントを貯める

・中古店や量販店で購入したものを高く転売する(せどり)

一方で、副業をする上で注意が必要なことは、在庫リスクを抱えるもの「せどり(転売)」、損失リスクがあるもの「株式投資・FX仮想通貨」などへ取り組む場合は、慎重に情報を集めた上で判断が必要です。

決して、SNSやネット上にある「誰でも月100万円稼げる…」といった甘い言葉には騙されないようにしましょう。

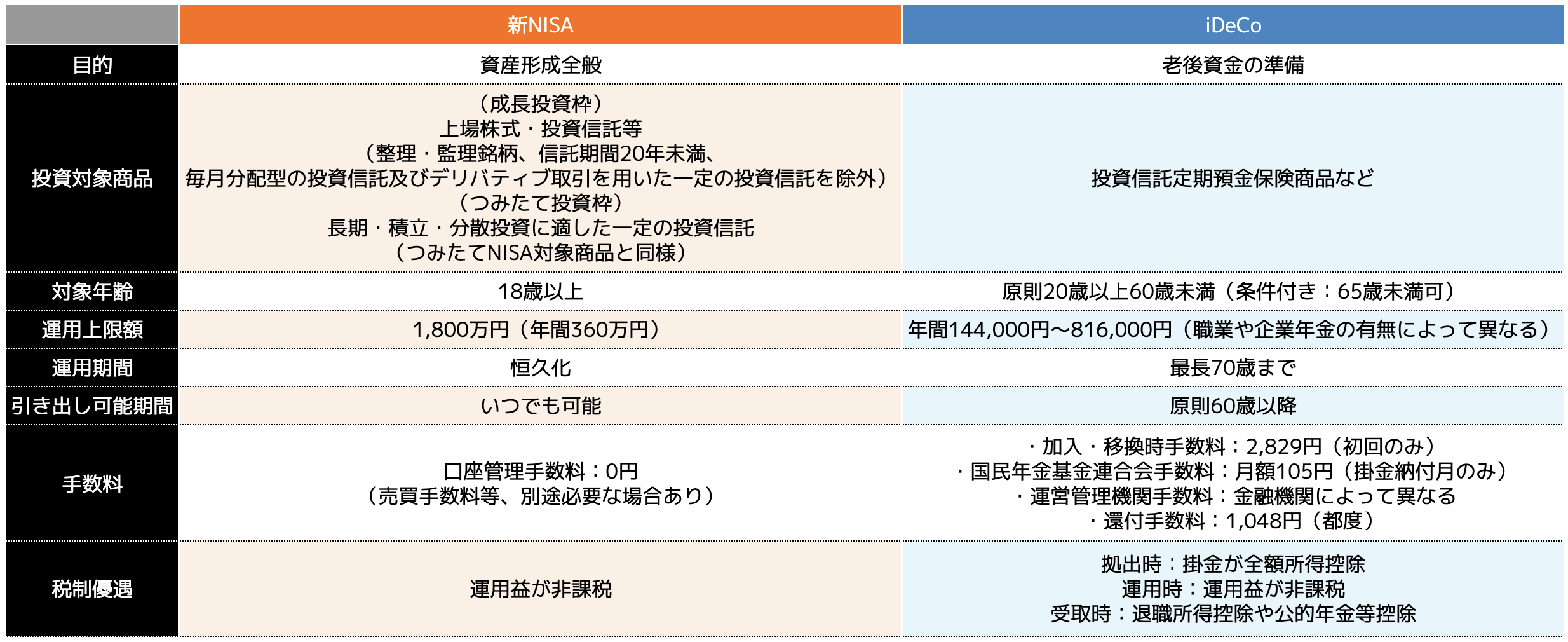

(5)iDeCoやNISA、ふるさと納税などの各種制度を活用する

最後は、お金を増やす、支出を減らすの両方のメリットがある各種制度を活用することです。

例えば、以下に該当する方は所得控除を受けることで納める税金が安くなります。

・保険に加入している人:生命保険料控除、地震保険料控除

また、節税効果かつ地域の特産品を得ることができる「ふるさと納税」、個人で効率よく老後資金を形成できる「個人型確定拠出年金(iDeCo)」、「新NISA」などもお金を貯めるために活用をおすすめできる制度です。

本記事では各制度の詳細な説明は省略いたしますが、気になった方は別の記事等を参考にして取り組んでみるとよいでしょう。

まとめ

本記事では、お金が貯まらない生活習慣を踏まえて、お金を使わない生活を送る上でのポイント、誰でも取り組むことができるロードマップなどの具体的な方法についてご紹介しました。

過去に節約に取り組んで失敗した方であっても、家計の見直しや先取り貯蓄を始めることで節約生活に再度チャレンジすることは十分可能です。

お金を使わない生活を継続するコツは、短期間だけの意識や無理な節制ではなく、自炊をする、買い物の頻度を減らす、先取り貯蓄をするなど生活習慣そのものを定着させることが大切です。

ぜひ、将来のためにお金を少しでも貯めておきたい、簡単なことからでも始めておきたいという方は、生活習慣の見直しや家計の見直しなどから始めてみてください。

また、「専門家に一度相談してみたい?」「ライフプランや生活の見直しについてしっかりと勉強してみたい」という人は、ぜひココザス株式会社へお問い合わせください。