FIREに必要な資産額と新NISAでできること

FIREを実現するためには、十分な資産を築くことが不可欠です。

一般的には、FIREに必要な資産額は、年間生活費の25倍が目安とされています。

これは、投資で得られる年4%の収益を活用すれば、生活費を十分に賄えると仮定した場合の計算です。

こちらでは、FIREに必要な具体的な資産額を示し、新NISAがどのように役立つかを詳しく解説します。

(1)一人暮らしとファミリー世帯でのFIRE必要資産額

1.一人暮らしの場合

月20万円で暮らす場合、年間生活費は240万円となります。

4%ルールに当てはめると、FIREに必要な資産額は約6000万円となります。

6000万×0.04(4%)=240万円

4%ルール: 投資額の4%を年間引き出し続けても、資産が尽きないという経験則

6000万という金額は、決して小さな金額とは言えません。

しかし、新NISAの非課税枠を最大限に活用し、長期的な視点で資産形成を行えば、十分に達成可能な目標と言えるでしょう。

2.ファミリー世帯の場合

ファミリー世帯の場合、生活費は一人暮らしと比べて大幅に増加するため、FIREに必要な資産額も必然的に大きくなります。

例えば、月40万円で暮らす場合は年間生活費が480万円となり、FIREに必要な資産額は1億2000万円となります。

1億2000万円×0.04(4%)=480万円

この金額を新NISAだけで達成するのは、現実的ではありません。

他の投資方法も取り入れながら、多角的な資産形成戦略を立てる必要があるでしょう。

(2)新NISAを活用した運用シミュレーション

毎月30万円を5年間積み立て、年利5%で運用した場合を想定してみましょう。

30万円は新NISAの年間投資上限額(360万円)を12ヶ月で割った金額であり、非課税枠を最大限に活用した場合のシミュレーションとなります。

5年後には約2,040万円に、さらに15年間継続して運用すると約4,240万円にまで増える可能性があります。

そして、さらにプラスで10年間(合計で30年間)運用すると約6550万円に増える計算です。

しかし、これはあくまでシミュレーションであり、実際の運用成績は市場の状況によって大きく左右されます。

非課税枠: 新NISAの非課税枠は年間360万円(つみたて投資枠120万円、成長投資枠240万円)生涯の非課税投資上限額は1,800万円です

1.短期間でFIREする場合の課題

短期間でFIREを目指すには、高額な初期資金が必要なため、新NISAの非課税枠だけでは不十分です。

また、短期での達成には、高リスクな投資が避けられない場合もあります。

短期間で大きなリターンを得られる可能性はあるものの、元本割れのリスクも高まる点に注意が必要です。

2.非課税枠を効率的に活用するポイント

非課税枠を効率的に活用するには、定期的に積立を行い、安定した投資を続けることが重要です。

また、短期的な利益を追うのではなく、20年や30年といった長期的な視点で資産形成に取り組む姿勢が求められます。

新NISAとiDeCoの併用でFIREに近づく現実的な戦略

新NISAは資産形成に役立つ制度ですが、FIREを目指すにはiDeCoとの併用が効果的です。

新NISAでは高成長を目指す資産運用を、iDeCoでは老後資金を安定的に確保する運用を行うことで、バランスよく資産形成が可能です。

こちらでは、NISAとiDeCoを組み合わせた資産形成の戦略を解説します。

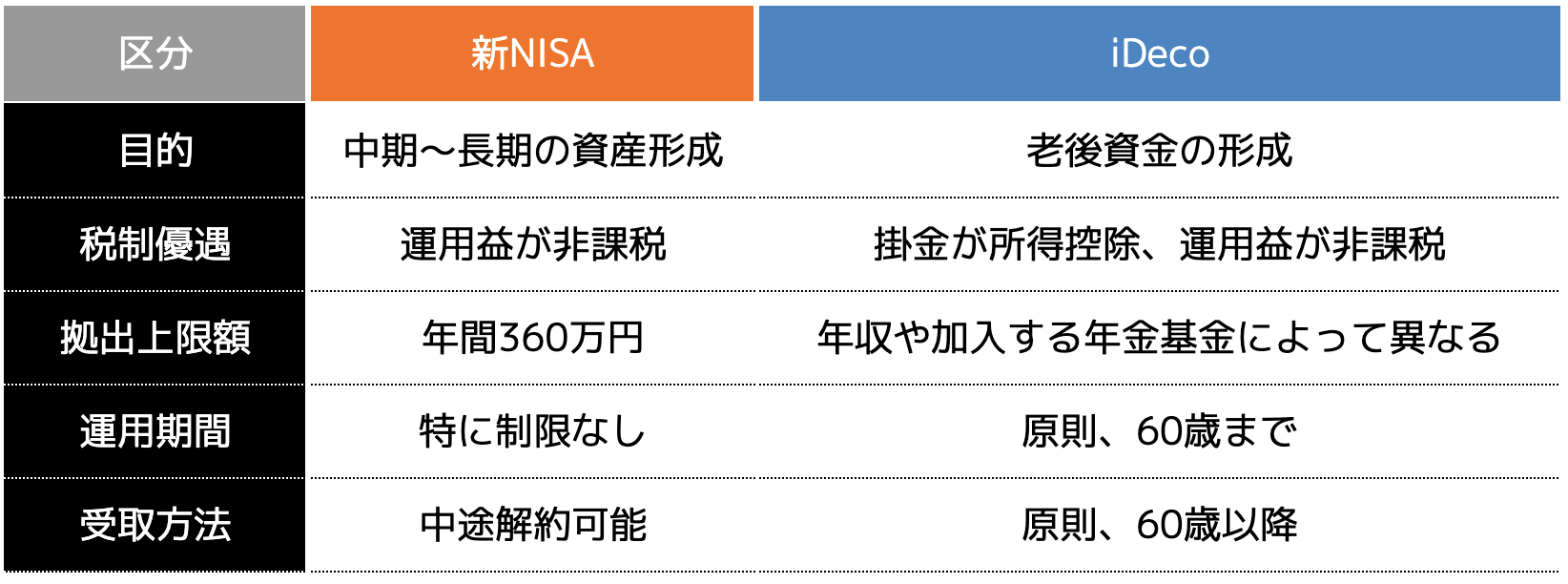

(1)iDeCoの仕組みと新NISAとの違い

1.iDeCoの仕組み

iDeCoは、老後資金の形成を目的とした税制優遇制度です。

掛金全額が所得から控除されるため、手取りを増やす効果があり、運用益も非課税で受け取れます。

例えば、年収500万円の人がiDeCoで月額23,000円(年間27万6000円)を拠出した場合、所得税と住民税の軽減により、約8万円の節税効果を得られる計算になります。

この掛金は、会社員が加入できるiDeCoの上限金額の一例です(加入者の状況により上限額は異なります)

2.新NISAとiDeCoの違い

(2)新NISAとiDeCoを活用して資産を効率的に形成する方法

資産形成を効率化するために、重要なポイントを3つお伝えします。

1.リスク分散

新NISAでは全世界株式や米国株式を中心に投資し、高いリターンを狙います。

一方、iDeCoでは国内債券やバランス型ファンドを活用して、安定性を重視した運用を行います。

そうすると、全体的なリスクを抑えつつ、リターンを最大化することを狙えます。

2.ライフステージに応じた運用

若年層は高成長を見込める資産に重点を置き、高齢層では安定資産にシフトすることで、ライフステージごとのリスク許容度に対応します。

3.定期的な見直し

経済状況や家族構成などの変化に応じてポートフォリオを定期的に見直します。

例えば、収入増加時には積立額を増やすなど、状況に合わせた柔軟な対応が必要です。

(3)補足:不動産投資やETFも視野に入れる

FIREを目指す手段として、新NISAやiDeCoは非常に有効ですが、資金に余裕のある方には不動産投資やETFの活用もおすすめです。

不動産投資は、賃貸収入や物件価格の上昇による売却益を得られる方法です。

長期的な安定収益が期待できる一方で、高額な初期費用が必要であり、空室や価格下落といったリスクも伴います。

ETFは、複数の株式に分散投資できる投資信託の一種で、リスクを抑えながら世界中の市場に投資できる点が特徴です。

不動産投資と同様に、ETFも安定したリターンを狙えますが、為替変動や市場リスクなどに注意が必要です。

完全FIREではなく「サイドFIRE」で経済的自由に近づく方法

完全なFIREを目指すのが難しい場合でも、投資収益を活用して生活費を補う「サイドFIRE」は現実的な目標となるかもしれません。

新NISAを活用すれば、柔軟な働き方や投資を組み合わせたライフスタイルが実現しやすくなります。

こちらでは、サイドFIREを達成するための考え方や運用方法について詳しく解説します。

(1)サイドFIREとは?労働収入を活用して生活を補う方法

サイドFIREとは、投資収益と労働収入を組み合わせて生活費をまかない、経済的自由を部分的に実現するライフスタイルです。

例えば、副業で月5万円の収入を得れば、年間60万円を補うことができます。

これは4%ルールに基づくと、必要な資産額を約1500万円(60万円 ÷ 0.04)減らせる計算です。

さらに、フリーランスやリモートワークといった柔軟な働き方を取り入れれば、自由な時間を確保しつつ収入を維持しやすくなります。

投資収益だけに頼らないため、生活の安定性も高まります。

(2)サイドFIREを実現するための新NISA活用法

新NISAをうまく活用すれば、サイドFIREの実現に近づけます。

例えば、新NISAで築いた2000万円を年利5%で運用すると、月8万〜10万円の収益が見込めます。

この収益を生活費の一部に充てれば、労働収入の負担を減らすことが可能です。

また、固定費の削減や副業収入の確保を組み合わせることで、資産形成のスピードが早まり、より安定したサイドFIREを目指せるでしょう。

新NISAを始めるために知っておきたい基本ステップ

FIREを目指すうえで、新NISAを活用した資産形成は大きな助けとなります。

ただし、新NISAを始めるには証券会社の選定から口座開設、商品選びまで、基本的な流れを正しく理解することが必要です。

以下では、初心者でも迷わず始められる具体的なステップを解説します。

(1)新NISA口座を開設するまでの流れ

1.証券会社を選ぶ

手数料が安く、取り扱い商品の種類が豊富な証券会社を選びましょう。

楽天証券やSBI証券など、初心者向けのサポートが充実している会社が人気です。

2.必要な書類を準備する

マイナンバーカードまたは通知カード、身分証明書(運転免許証など)を用意してください。

オンラインでの提出が可能です。

3.口座開設手続き

証券会社の公式サイトから新NISA口座開設の申請を行います。

必要事項を入力し、書類をアップロードするだけで手続きが完了します。

通常、審査には1〜2週間程度かかります。

(2)初心者向け!最初に選ぶべき投資信託のポイント

新NISAで投資を始める際には、投資信託の選び方が資産形成の結果に大きく影響します。

初心者が失敗しないためには、以下の3つのポイントを押さえましょう。

1.分散投資型を選ぶ

全世界株式や米国株式インデックスファンドは、幅広い市場に分散投資ができ、リスクを抑えながら安定的な成長を狙えます。

長期運用では、このような分散型ファンドがリターンを高める効果が期待できます。

2.低コストの商品を選ぶ

分散投資型の商品を選ぶ際には、信託報酬が低いものを重視しましょう。

例えば、信託報酬が0.1〜0.3%程度の商品は長期運用に適しています。

手数料の違いは、最終的なリターンに大きく影響します。

3.目標に合った商品を選ぶ

FIREを目指すなら、長期的な成長を見込める全世界株式や米国株式のインデックスファンドが適しています。

一方で、リスクを抑えたい場合は、バランス型ファンドや国内債券を選ぶことで安定性を重視した運用が可能です。

自分の目標やリスク許容度を考慮して商品を選びましょう。

(3)非課税枠を活用した後の資産管理のポイント

新NISAでは、投資した資産を期限なく非課税で運用できるため、長期的な資産形成に適しています。

一方で、枠を使い切った後の資産形成や既存資産の管理についても計画を立てる必要があります。

以下のポイントを参考に、自分に合った運用プランを検討しましょう。

1.特定口座への移行

新NISAの非課税枠をすべて埋めた場合、特定口座での追加投資を検討できます。

特定口座では運用益に課税されますが、新NISAの資産と組み合わせることで資産全体の成長を目指せます。

2.iDeCoへの移行も選択肢に

新NISAの非課税枠を使い切った場合、老後資金の積立にiDeCoを取り入れる選択肢があります。

iDeCoは、掛金が所得控除の対象となるため、節税効果が高い制度です。

特に、老後資金をしっかり準備したい方には有効な方法ですが、60歳まで引き出せないという制約があります。

そのため、特定口座との併用や、生活資金とのバランスを考慮した運用が求められます。

3.売却と再投資の検討

市場状況やライフステージに応じて、新NISAの資産を一部売却し、再投資や生活費に充てる方法も選択肢となります。

資産のリバランスを行うことで、目標に合わせた運用を続けやすくなります。

新NISAの期限がなく、収益に税金がかからない制度を活かしながら、枠を使い切った後の資産運用にも計画性を持つことで、より安定した資産形成が可能になります。

まとめ

新NISAは、経済的自由を目指す方々にとって非常に心強い制度です。

特に、一人暮らしのFIREには現実的な可能性があり、長期運用によって大きな資産形成を期待できます。

ただし、ファミリー世帯や短期間でのFIREを目指す場合には、新NISAだけでなくiDeCoや不動産投資、ETFの活用も視野に入れることが重要です。

新NISAの非課税枠を最大限活用するには、ドルコスト平均法による積立や分散型ファンドの選択など、計画的な投資戦略が不可欠です。

また、完全FIREが難しい場合でも、サイドFIREを選ぶことで、現実的な範囲で経済的自由を実現できます。

新NISAをきっかけに資産形成を始め、未来の選択肢を広げてみませんか?

小さな一歩から経済的自由への道が始まります。