今からでもNISAを始めても遅くない理由

2024年度より新NISAがスタートし約1年半ほど過ぎました。

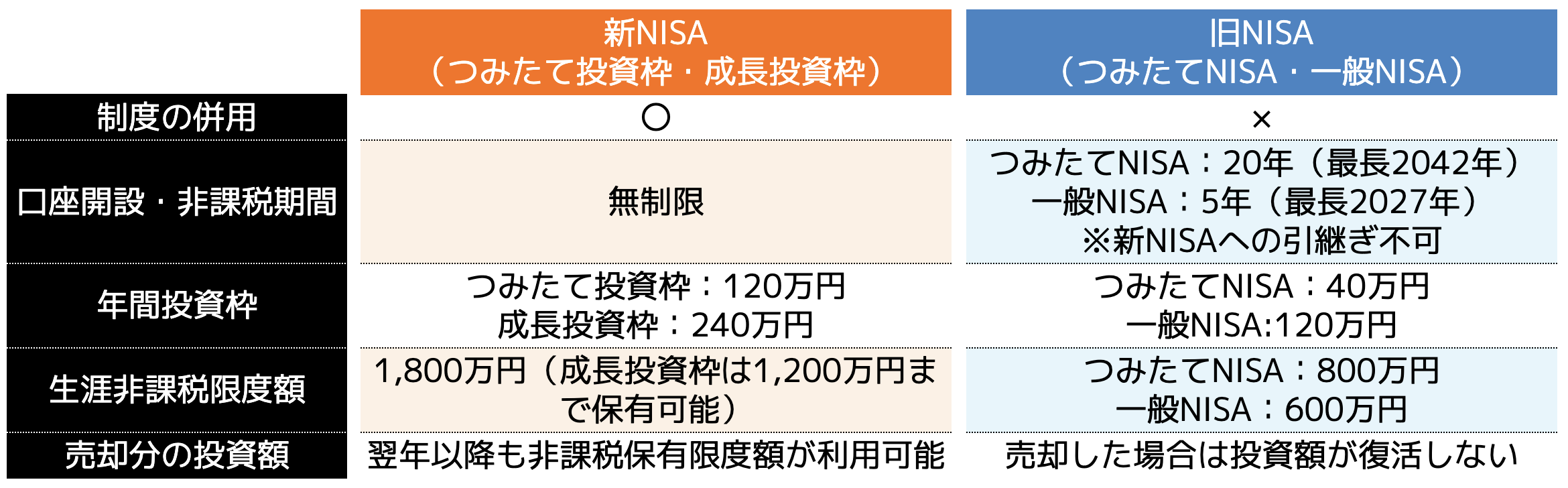

以前はつみたてNISAや一般NISAとして運用されていましたが、新NISAでは大幅な制度変更により、より投資への自由度が高まっているのです。

ここでは、今からでもNISAを始めても遅くない理由を2点紹介します。

非課税保有期間の無制限化されたため

2024年から新NISA制度がスタートし、非課税保有期間が無制限化されたことで、今からでもNISAを始めるメリットが大きくなりました。

従来のNISAでは最長5年や20年といった期限があり、運用期間の制約が課題でした。しかし、新制度では投資した資産を非課税のまま長期的に保有できるため、時間をかけて資産を育てることが可能です。

新NISAと旧NISAの制度の違いを以下の表にまとめました。

新NISAの非課税期間の無制限化により、投資初心者や中長期で資産形成を目指す人にとって、始めるタイミングを気にする必要がなくなりました。

さらに、投資額の上限も拡大されたため、少額からコツコツと投資を続けることができ、長期的な資産形成を目指すうえで非常に有利です。今からでも十分に恩恵を受けられるため、NISAはいつ始めても遅くないと考えられています。

そもそも長期運用のため

NISAは、長期的な資産形成を目的とした制度であり、そもそも長期間の運用を前提としています。そのため、投資を始めるタイミングが遅く感じても問題ありません。

むしろ、早めに始めることで投資期間が長くなり、複利効果を最大限に活用できるため、資産形成の効率が向上します。

複利効果とは、投資で得た利益を元本に加え、その合計額に対して再び利息や収益が発生する仕組みのことです。

例えば最初に10万円を年利5%で運用した場合、1年後には10.5万円になります。次の年は、この10.5万円に対して5%の利息がつき、約11.03万円になります。

この複利効果により長期運用するほど利益が大きくなりやすくなるため、将来的に大きな資産を築くことも可能です。

さらに非課税保有期間が無制限となり、時間をかけて資産を育てられる環境が整いました。これにより、短期的な市場変動に一喜一憂せず、じっくりと投資成果を待つことができます。

NISAを始める前に知っておきたい基礎知識

ここでは初心者の方がNISAを始める前に知っておきたい基礎知識を3点紹介します。

(2)NISAで投資できる商品

(3)非課税枠の再利用ができる

ひとつずつ確認してから始めましょう。

(1)NISAにはつみたて投資枠と成長投資枠がある

NISAには「つみたて投資枠」と「成長投資枠」があります。

つみたて投資枠は、長期的な資産形成を目的としており、毎月少額をコツコツ積み立てていく仕組みです。

一方、成長投資枠は、株式やETFなど比較的リスクが高いがリターンも期待できる商品に投資できる枠です。短期から中期の資産運用を考える際に適しています。

またつみたて投資枠では1年間で120万円、成長投資枠は240万円万円と上限が設けられています。

併用することも可能なので、これらの枠を上手に使い分け、自分の投資目的やリスク許容度に合った運用を心がけることが大切です。

(2)NISAで投資できる商品

つみたて投資枠では、長期・積立・分散投資に適した商品が対象です。具体的には、一定の基準を満たした投資信託やETF(上場投資信託)が中心で、リスクを抑えながらコツコツと資産形成を目指す方向けです。

一方、成長投資枠では、より幅広い商品に投資が可能です。国内株式、外国株式、ETF、REIT(不動産投資信託)など、成長性を重視した商品が含まれ、短期から中期でリターンを狙うことができます。

成長投資枠だけに投資すると、高いリターンを狙うことができますが、NISAは元本が保証されていないため、損失も大きくなる可能性があります。

そのため、つみたて投資枠でリスクを抑えつつ、成長投資枠でリターンを狙うなど、うまく組み合わせるようにしましょう。

(3)非課税枠の再利用ができる

2024年からの新NISA制度では、従来と異なり売却して空いた非課税枠を再度利用できるようになりました。

投資商品を売却した際、その分の非課税投資枠が復活し、他の商品へ新たに投資することが可能です。たとえば、50万円分の株式を売却すれば、その50万円分の非課税枠が再び使えるようになります。

ただし、以下の3点に注意しましょう。

・復活する非課税枠は売却額(時価)ではなく購入額(簿価)

・非課税枠が再利用可能となるのは翌年以降

・非課税枠が復活しても年間投資枠360万円以上は投資できない

たとえば、50万円で購入した株式を売却時に100万円で手放しても、復活するのは購入額(簿価)の50万円分です。

さらに売却して非課税枠を再利用できるのは翌年以降であり、売却した年にすぐ枠が復活するわけではありません。

加えて、非課税枠が復活したとしても、新NISAの年間投資上限額である360万円を超えて投資することはできないため、枠を効率的に使う計画を立てるようにしましょう。

NISAではどれくらい増える

気になるのはNISAでどれくらい資産が増えるのかという点です。ここではNISAでの資産増加シミュレーションを紹介します。

金融庁のデータでは利回り5%前後

金融庁のデータによると、長期運用を前提とした場合、年利回り5%前後が一つの目安となっています。

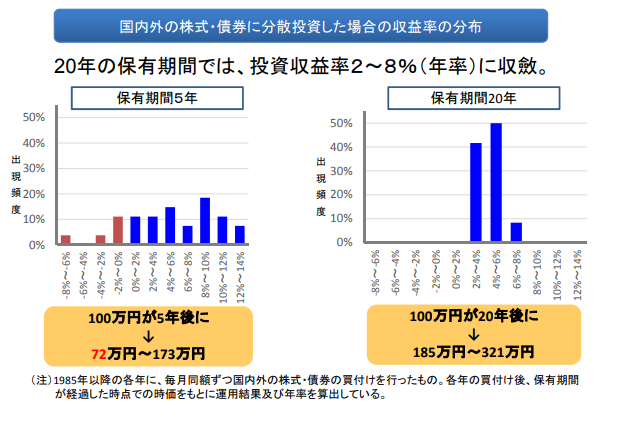

平成29年に金融庁が発表した「つみたてNISAについて」を確認すると、国内外の株式・債権などに分散投資を行い、20年運用すると利回りは2%〜8%に集約すると公表しています。

もちろん、実際の運用成績は商品や市場環境により異なりますが、平均5%の利回りでも長期的には大きな資産形成が可能です。

ただし、上図を見てお分かりになる通り、保有期間5年では利回りに大きなバラつきがあり、なおかつ元本割れする可能性もあることがわかります。

つまり短期間の運用では利回り5%ではなく、マイナスになることもあるということです。長期運用すれば利回りが安定するので、20年の運用期間は一つの目安と考えられるでしょう。

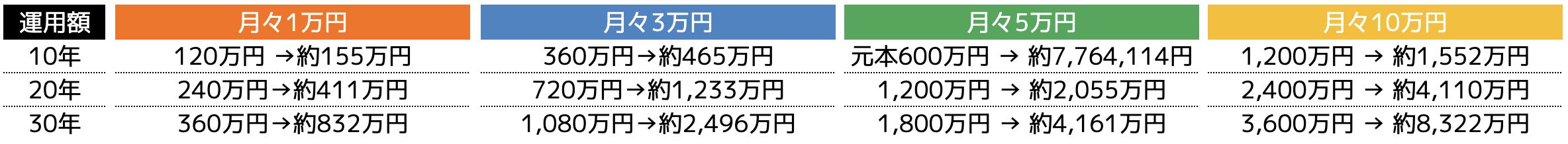

運用額別資産シミュレーションを紹介

ここでは運用額別資産シミュレーションを紹介します。(利回り5%)と仮定

上記のシミュレーションを見てわかる通り運用期間が長くなるほど、元本に対する増加幅が大きくなります。

特に30年という長期間では、元本の2倍以上に資産が成長するケースが多く、複利効果の大きさがよくわかることでしょう。

ただし、投資する銘柄によって利回りは変動するため、上記のシミュレーションは目安程度としておきましょう。

抑えておきたいNISAの注意点

NISAは資産運用の中でも安定性が高く、長期運用するほど複利効果が大きくなります。しかし、注意しなければいけない点も3点あります。

(2)損益通算・繰越控除ができない

(3)投資枠の配分や売却タイミングを自分で決める必要がある

この点を把握しないまま運用すると失敗する可能性も高まるため、ひとつずつ確認しておきましょう。

(1)元本は保証されていない

NISAは元本が保証されていないため、場合によっては損失が生じる可能性があります。

NISA口座を通じて購入する商品は、投資信託、株式、ETFなどの金融商品であり、これらは市場リスクや信用リスクが伴います。

購入した株式や投資信託の価格は、経済動向や企業業績、市場の流動性などに影響を受け、元本割れが発生する可能性がある点は理解しておかなければいけません。

利益が出ていたのにも関わらず、経済指標などによってマイナスになることもあるということです。

特に株式や高リスク型の投資信託は大きな値動きをすることもあります。NISAは税制上の特典を提供しますが、投資のリスクそのものは変わらないため、許容損失額を決めて運用することが大切です。

許容損失額とは、自分の資産運用において、許容できる最大の損失額を指します。万が一大きな損失が生じてしまい、生活にも支障をきたすと本末転倒です。

自分の総資産に対して、損失をどれだけ受け入れられるかを考えてからはじめましょう。

(2)損益通算・繰越控除ができない

NISA口座で発生した損失は、損益通算・繰越控除の対象外となるため注意しましょう。

通常、株式や投資信託などの投資で損失が発生した場合、その損失を他の資産(例えば、同一年内に得た利益)と相殺して税額を軽減する損益通算や、翌年以降に繰り越して税負担を軽減できる損失繰越控除が認められています。

しかしNISAの場合は対象外です。NISA口座内で損失が発生した場合、その損失を他の課税口座(一般口座や特定口座)で得た利益と相殺することができません。

さらに、NISA内で損失を出しても、その損失を翌年以降に繰り越して税額を減らすこともできないのです。

NISA口座内での運用は利益確定後の税制優遇を享受するために長期的な視点で運用することが基本となります。

特に短期的な投資で損失が発生するリスクを考慮し、損益通算を活用したい場合は、他の課税口座と併用する方が望ましいでしょう。

(3)投資枠の配分や売却タイミングを自分で決める必要がある

NISAの枠の配分や、売却タイミングを全て自分で決定する必要がある点に注意しましょう。

つみたて投資枠では、積立方式で定期的に投資を行うことが基本ですが、その積立金額や商品選択については投資家が自由に決めます。

成長投資枠は、どのタイミングで購入・売却するかを自分で管理し、リスクを調整する必要があります。特に、売却タイミングや利益確定のタイミングを誤ると、非課税のメリットを最大限に活かせない可能性もあるため、慎重に判断することが求められます。

このように初心者にとっては判断が難しい点がNISAには存在するのです。不安な方は、専門家に相談し、投資戦略を決めて利益確定や損切りのタイミングをあらかじめ考慮しておくことをおすすめします。

NISA初心者が投資で失敗しないためには

最後に、NISA初心者が投資で失敗しないためのポイントを4点紹介します。

(2)分散投資でリスクを抑える

(3)余裕を持った資金で運用する

(4)専門家に相談してから始める

ひとつずつ確認しておきましょう。

(1)投資期間を決める

NISAを活用して投資を始める際に重要なポイントの一つが、投資期間をしっかりと決めることです。

投資期間を明確に設定しないまま投資を始めてしまうと、相場が下落した際に焦って売却してしまったり、利益が出た途端に売却してしまったりするリスクがあります。

さらにゴールを設定していないと運用のモチベーションを維持することもできず、途中で辞めてしまうことにもなりかねません。

NISAは目的に合わせて期間を設定するところからスタートします。

例えば老後資金であれば、20年〜30年ほどの長期投資となり、教育資金であれば、10〜15年の中長期投資が一般的です。

もちろん自分の年齢や子供の年齢から逆算して決めるのがベストですが、期間を短くして目標額を高くすると、一月当たりの運用額が高額になる可能性があります。

まずはどれくらいの期間を運用するかを事前に決め、見合った金額で始めるようにしましょう。

(2)分散投資でリスクを抑える

分散投資とは、異なる資産や銘柄に投資を分けることで、リスクを低減する手法です。

特定の商品や銘柄に集中して投資すると、その資産が値下がりした際に損失が大きくなりますが、分散投資を行うことで、一部の資産が値下がりしても他の資産が値上がりすることでカバーできる可能性があります。

特定の株式や投資信託に資金を集中させるのはリスクが高く、市場の変動や個別企業の業績悪化が原因で大きな損失につながるリスクも高まることでしょう。

日本株だけでなく、米国株や新興国株を含めることで、地政学リスクや経済リスクを分散できます。

また、株式だけでなく、債券やリート(不動産投資信託)など異なる種類の資産を組み合わせることで、特定資産の急落リスクを抑えます。

このように分散投資を意識してリスクを分散させることで、損失を最小限に抑えながら資産を増やしていけるようになるのです。

(3)余裕を持った資金で運用する

NISAを活用して投資を始める際、初心者が特に注意すべきポイントの一つが、余裕を持った資金で運用することです。

投資は、利益を狙うと同時にリスクを伴うものであり、資金計画を誤ると生活に支障をきたす可能性もあります。

資金に余裕がないと急な出費に対応できなくなったりしてNISAから出金せざるを得ないことにもなりかねず、将来的に大きな資産に増やすチャンスを失うことにもなりかねません。

また、初心者の方は余裕がない資金で投資していると、市場の下落時に精神的な負担が大きくなり、不安から焦って売却してしまうケースが多く見られます。

このように資金に余裕がないと、さまざまなリスクに対処できなくなるため、無理のない金額で始めましょう。

一般的には、最低3〜6ヶ月分の生活費を貯金として確保しておけば、収入が減ったり急な支出が発生しても、この資金があれば生活が成り立つと考えられています。

そのうえで月々の収入と支出を把握し、余剰資金の10〜20%を上限として投資に回すのが望ましいです。

余剰金が十分にない方は、生活費や固定費を見直し、無理なく継続できる積立額を設定するところからスタートすることをおすすめします。

(4)専門家に相談してから始める

初心者がNISAでの失敗を防ぐための最大のポイントが、ファイナンシャルプランナーなどの専門家に相談してから運用をスタートすることです。

投資は自己責任で行うべきですが、知識や経験が乏しい状態で判断すると、思わぬリスクを背負うことになります。そこで、投資のプロである専門家の意見を取り入れることで、より合理的な判断が可能となるのです。

特に初心者がNISAを始めると「投資商品選びの難しさ」「運用方針の決定」「リスク管理の知識不足」という課題に直面します。

これらを自己解決しようとすると、さらに問題が深刻化したり、誤った知識を身に付けてしまうことにもなりかねません。

ココザスはファイナンシャルプランナーとして、NISAをはじめとした投資や資産運用のサポートを行っております。

また、お客様の資産状況や家族構成、将来的なライフプランから適切な投資計画のアドバイスもしています。

さらに余剰金作りのための、家計の見直しから保険やローンなどについての相談も承っております。

投資の基礎知識から運用方法、リスクなど、初心者でも1からスタートできるように、さまざまな視点からアドバイスを行うので、ぜひ一度お問い合わせ下さいませ。

まとめ

NISAは2024年から新制度が始まり、非課税保有期間が無制限となるなどの変更がありました。これにより、長期運用を前提とした投資に適しており、今からでも始める価値があります。

NISAで投資できる商品には、つみたて枠の投資信託やETF、成長枠の株式やREITがあります。新NISAでは非課税枠の再利用が可能ですが、売却額ではなく購入額が基準であり、翌年以降に復活します。また、元本保証がないことや、損益通算・繰越控除ができない点に注意が必要です。

初心者が失敗しないためには、投資期間を決め、分散投資を意識し、余裕を持った資金で運用することが大切です。

不安な場合はファイナンシャルプランナーなどの専門家に相談しながら始めるとリスクを抑えられるため、これからNISAを始める方はぜひご相談下さいませ。