終身保険ってどんな保険?

まずは終身保険がどのような保険なのかについておさらいしておきましょう。

そのうえで、終身保険のメリット・デメリットやおすすめな人の特徴について解説します。

終身保険とは

終身保険(しゅうしんほけん)とは、被保険者(保険がかけられている人)が死亡したり、高度障害を負ったりした場合などに保険金が支払われる生命保険の一種です。

加入時の保険料で一生涯にわたって死亡保障を得ることができる点が大きな特徴です。

また解約時には加入年数等に応じて解約返戻金を受け取ることができるため、貯蓄性のある保険として、老後資金や教育資金づくりのために活用されることもあります。

終身保険の払込期間

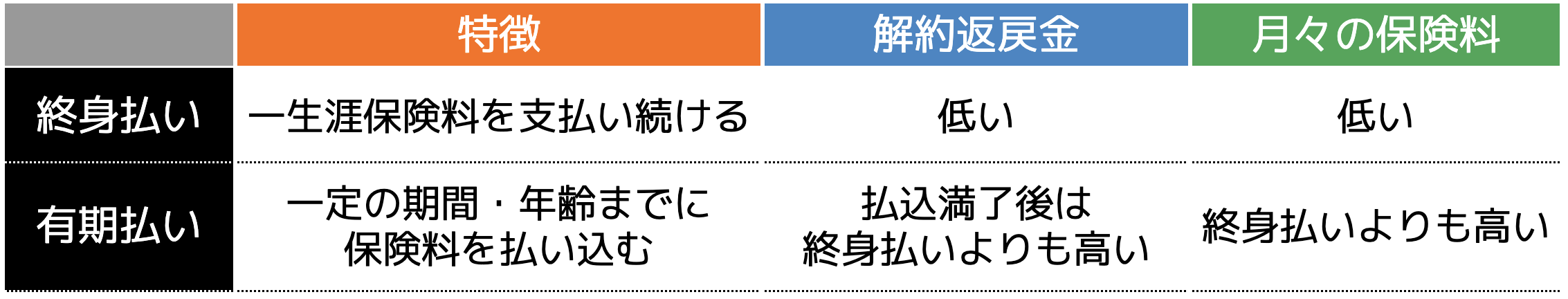

終身保険の払込期間には、生きて契約している限り支払い続ける「終身払い(しゅうしんばらい)」と、あらかじめ定めた年齢や期間までに支払い終える「有期払い(ゆうきばらい)」があります。

月々の保険料の負担が小さいのは終身払いですが、保険料の総額が最後になるまでわからないため、長生きすればするほど有期払いよりも多くの保険料を支払う可能性があります。

一方で有期払いにすると月々の保険料は高くなりますが、保険料払込期間が短いほど保険会社が運用できる金額が早期に積み上がるため、解約返戻金の返戻率も高くなる傾向にあります。

終身保険に加入する目的や家計の状況に応じて、払込期間を決めるとよいでしょう。

終身保険と定期保険との違い

定期保険と終身保険との主な違いは「保険料」「保険期間」「解約返戻金の有無」です。

定期保険の保険料は終身保険と比べて割安ですが、更新するたびに上がっていくことが一般的です。

支払った保険料は基本的に積み立てられることのない掛け捨てで、解約返戻金はありません。

また保険期間があらかじめ定められているため、子育て期間中など、一定期間だけ手厚い保障を受けたいという方に向いています。

終身保険の3つメリット

終身保険に加入するメリットは、主に以下の3つです。

(2)保険料が変わらない

(3)貯蓄性がある

それぞれの利点について見ていきましょう。

(1)一生涯にわたって保障が得られる

終身保険の最大のメリットは、やはり一生涯の保障を得ることができる点です。

定期保険のように満期がないため、被保険者が何歳で死亡したとしても、受取人は保険会社から死亡保険金を受け取ることができます。

一生涯にわたり、まとまったお金を家族に残せるという安心感を得られるのは終身保険の最大の魅力といえるでしょう。

(2)保険料が変わらない

一般的に定期型の生命保険では、満期時に更新を行うたびに保険料が上がっていきます。

一方で終身保険には更新がないため、契約内容を変更しない限り、保険料が変わることはありません。

特に年齢が若いうちに終身保険に加入すると、安い保険料で一生涯の保障を得ることができます。

(3)貯蓄性がある

終身保険は掛け捨てではなく貯蓄性のある保険で、解約した場合には解約返戻金を受け取ることができる点も大きなメリットです。

契約内容や保険料の払い方にもよりますが、解約返戻金は契約してからの期間が長くなるほどまとまった金額になります。

保険料の払込期間が終了したあとは、解約返戻金が払込保険料総額を上回ることもあり、老後の資産形成や大きな出費の備えにもなります。

終身保険の3つのデメリット

終身保険にはメリットだけでなく、以下のデメリットも存在します。

(2)払込期間が長い

(3)中途解約した場合に損をする可能性がある

それぞれの欠点について詳しく見ていきましょう。

(1)保険料が割高

終身保険は一生涯にわたって保障が続くので、被保険者が亡くなれば、生命保険会社にとって死亡保険金を必ず支払わなければならない義務が発生します。

そのため、掛け捨てタイプの定期保険と比べて保険料が割高です。

確実に保険金がおりるという意味では安心ですが、加入を検討する際は保険料に見合った保障内容かどうかをしっかりと確認する必要があります。

(2)払込期間が長い

終身保険の支払いは、よほど経済的に余裕があるケースを除いて、ほとんどの方が月払いや年払いを選び長期間にわたって保険料を支払っていくことになります。

一般的に払込期間が長いと保険料も安くなりますが、長期の保険料の支払いは家計的な負担が重く感じてしまうこともあるでしょう。

(3)中途解約した場合に損をする可能性がある

保険料払込期間中の解約は多くの場合、解約返戻金がそれまでに払い込んだ保険料総額を下回る金額となってしまいます。

特に早期解約は返戻金がまったくないか、あってもごく僅かになります。

終身保険を中途解約すると、解約返戻金が元本割れするというデメリットは覚えておく必要があるでしょう。

【終身保険】商品種類ごとのメリット・デメリット

生命保険の終身保険にはさまざまな種類があり、各々にメリットとデメリットがあります。

ここでは、積立利率変動型終身保険、低解約返戻金型終身保険、外貨建て終身保険、変額終身保険、終身型の医療保険の5つのタイプについて、それぞれの特徴を詳しく解説していきます。

(1)積立利率変動型終身保険のメリット・デメリット

・金利上昇で返戻金や死亡保険金が増加する可能性がある

・インフレに対応できる

・金利が低下すると、返戻金や死亡保険金が減少するリスクがある

・通常の終身保険より保険料が高めに設定されている

積立利率変動型終身保険は、市場金利に応じて保険利率が見直される保険です。

金利が高いときは、解約したときに戻ってくるお金や、亡くなったときに受け取るお金が増えます。

しかし、金利が低いときは、反対にお金が減ってしまうリスクがあります。

最低保証利率があるとはいえ、期待したリターンが得られないケースもあるため、注意が必要です。

(2)低解約返戻金型終身保険のメリット・デメリット

・保険料が安く、長期的な視点で考えるとお得である

・保険料払込期間が終了すると解約返戻金が増加し、払込保険料総額を上回ることがある

・保険料払込期間中に解約すると、払込保険料総額を大きく下回る可能性がある

・解約による損失が大きいため、一度契約すると保険の見直しが難しくなる

低解約返戻金型終身保険は、保険料払込期間中の解約返戻金を低く抑えることで、保険料を割安に設定した終身保険です。

長期間保険を続けるつもりの人に向いていますが、途中で解約すると大きく損をする可能性が高くなっています。

そのため、低解約返戻金型終身保険を選ぶ際は、長期的な視点で計画的に加入することが重要です。

(3)外貨建て終身保険のメリット・デメリット

・為替レート(円安)によっては、高いリターンが期待できる

・海外の高金利で運用されるため、保険料が割安になることがある

・円高では返戻金が減少してしまう為替リスクがある

・円での支払い・受け取りに為替手数料がかかる

外貨建て終身保険は、日本円ではなく外貨(主に米ドルやユーロ、豪ドル)で保険料を支払うタイプの終身保険です。

この保険は外貨で運用されるため、為替レートの変動によって保険金や解約返戻金の額が変動します。

円安の時には高いリターンが期待できる一方で、円高の時にはリターンが減少するリスクを考えなければなりません。

外国の経済状況や為替レートの変動に影響を受けますので、リスクとリターンのバランスを考えることが必要です。

(4)変額終身保険のメリット・デメリット

・インフレ傾向で株式相場が上昇すれば、受け取る保険金も増加する可能性がある

・保険と投資の両方の機能を持つため、資産運用の一環としても利用できる

・投資リスクがあり、運用次第で資産が減少するおそれがある

・運用実績が悪化すると、払込保険料の総額を下回る可能性がある

変額終身保険は、保険料を株式や債券などで運用し、その運用成果に応じて解約返戻金や死亡保険金が変動する終身保険です。

運用がうまくいけば、解約返戻金や死亡保険金が増える可能性がありますが、運用がうまくいかないと減ってしまうリスクもあります。

投資の知識がある人や、リスクを取ってでもリターンを狙いたい人に向いている商品といえます。

(5)終身型の医療保険のメリット・デメリット

・一度契約すれば、年齢や健康状態に関わらず一生涯の医療保障が受けられる

・保険料が一定であるため、将来的な保険料の上昇を心配する必要がない

・長期間の支払いが必要で、保険料が高くなる傾向がある

・定期型の医療保険と比較して保険料が割高になる

終身型の医療保険は、一生涯にわたって医療保証を受けられる保険です。

将来の医療費に対する不安を軽減できますが、保険料が高めに設定されていることが多く、若いうちから加入すると長期間にわたって割高な保険料を支払う必要があります。

将来の医療費に備えたい人にとってはおすすめですが、その分保険料の負担も考慮しなければなりません。

終身保険がおすすめな人の特徴

終身保険への加入がおすすめな方は、主に以下の項目に当てはまる方です。

(2)老後資金を用意したい人

(3)自身の葬儀費用などを準備したい人

終身保険がおすすめな人の特徴を深掘りしていきます。

(1)計画的に貯蓄をすることが苦手な人

計画的にコツコツと貯蓄することが苦手な方や無駄遣いが多い方などは、自動的に毎月保険料を積み立てていく生命保険の活用が向いています。

終身保険は長期間にわたって払い込みを続けることで、資産性の高い解約返戻金として積み立てられ、まとまったお金を家族に遺すことができます。

貯蓄が苦手な人にとって終身保険の活用は、将来のための大きな資金を用意するうえで心強い助けとなるでしょう。

(2)老後資金を用意したい人

近年では老後2,000万円問題などを背景に、公的年金のみに頼って老後生活を安心して送ることが容易ではなくなってきました。

そのため老後の生活資金を積み立てる手段としても、終身保険は有用です。

終身保険は保障機能だけでなく貯蓄性も備えている保険ですので、老後の資産形成に有効な金融商品であるといえます。

(3)自身の葬儀費用などを準備したい人

日本消費者協会「第12回 葬儀に関するアンケート調査報告書」によると、葬儀費用の平均額は161万9,000円といわれており、遺された家族が葬儀費用の工面で悩むケースも少なくありません。

自分の葬儀費用を準備しておきたいといった場合、終身保険への加入がおすすめです。

途中で解約さえしなければ必ず保険金を受け取れるので、遺族の負担を和らげることができます。

参考|日本消費者協会「第12回 葬儀に関するアンケート調査報告書」

参考|考える葬儀屋さんのブログ「日本消費者協会 第12回「葬儀についてのアンケート調査」はここがおかしい」

終身保険がおすすめできない人の特徴

終身保険への加入がおすすめできない方は、主に以下の項目に当てはまる方です。

(2)長期間の保険料の支払いに自信がない人

(3)定期的に保険を見直したい人

終身保険がおすすめできない理由について、それぞれ詳しく見ていきましょう。

(1)一定期間だけ保障を持ちたい人

一定期間のみ保障が欲しいという方は、終身保険よりも定期保険のほうが適しているでしょう。

終身保険は一生涯にわたって保障を持てるのがメリットですが、逆にいえば一時期だけ保障が欲しいという場合には不向きです。

保障期間が短いほど保険料も安くなるため、一定期間の保障を求めている人は定期保険を検討することをおすすめします。

(2)途中で解約する可能性が高い人

収入が安定しないなど途中で解約する可能性がある場合は、終身保険への加入はおすすめできません。

先述のとおり保険料の払い込みを終える前に途中解約してしまうと、ほとんどのケースで解約返戻金が払込保険料総額より少ない金額になってしまいます。

長期間の保険料の支払いに自信がない人は、他の保険や方法を検討してみるのもよいかもしれません。

(3)定期的に保険を見直したい人

終身保険の活用は長期にわたって契約を継続させることが前提となっているため、一度加入すると見直しがしにくいという性質があります。

必要な保障額はライフステージや家庭の環境によって変化することがありますが、とはいえ終身保険を中途解約してしまうと、解約返戻金が元本割れするリスクが高まります。

このようなことから、終身保険は定期的に保険を見直したい人には向いていないといえるでしょう。

まとめ

この記事では終身保険の特徴やメリット・デメリット、終身保険がおすすめな人について解説しました。

終身保険は掛け捨ての定期保険と比べて「保険料が割高」「中途解約をすると解約控除がかかる」などのデメリットがあります。

しかしながら「計画的に貯蓄をすることが苦手」「まとまった老後資金を用意したい」といった人は、終身保険の必要性が高いため加入がおすすめできる人であるといえます。

実際に終身保険を選ぶとなれば、払込期間や保険金額などさまざまな要素を考えなければならず、ひとりでは難しい作業に感じるかもしれません。

自分がどのような保険に加入すべきなのか、保障内容の選び方がよくわからないといった場合は、お金のプロであるFP(ファイナンシャルプランナー)などに相談してみることをおすすめします。

生命保険の相談は信頼できるパートナーに

これから保険加入を検討されている方やすでに保険に加入済の方でも、今のあなたに最適な保険をご提案します。

特徴(1)個人のライフプランにあった保険を提案できる

FP会社が保険代理店をやることで様々な知識をもとにした提案・サポートが可能です。

特徴(2)他社と比較して保険料を安く提案することができる

保障内容は同じでも他社より安い保険料で加入できるということが多くあります。

定期的に保障内容の見直しだけでなく、保険料の確認・見直しをおすすめしています。

特徴(3)ご相談は何回でも無料です

大切なお金や保障のことなので、正しく理解しご納得できるまで何度でもご相談可能です。

相談料はいただきませんし、押し売りも一切いたしませんのでご安心ください。

・自分で加入している保険の内容が分からない時

・ライフステージの変化があった時

・生命保険の更新時期がくる時

・保険料が家計の負担になってきた時

・住宅を購入した時

・退職をした時

お客様自身が加入している保険の内容を把握できていることが非常に大切です。

「生命保険の知識がないから相談しても良いのかな?」とご相談をためらってしまう方もいらっしゃいますが、必要な知識や情報はしっかりと提供してまいります。

安心して、気軽にお問い合わせください。