そもそも投資信託とは

投資信託は投資家などから集めたお金を資産として、投資の専門家が投資家に代わって投資運用する金融商品のことを指します。

金融商品に当たるため証券会社や金融機関などで取り扱われていますが、投資信託にも複数の商品があることから運用方針や投資対象が違います。

投資信託を始める際には何気なく投資信託商品を選ぶのではなく、アクティブ運用とパッシブ運用の違いなどについても理解しておきましょう。

投資信託のアクティブ運用とは

アクティブ運用では運用目標であるベンチマークを上回るように運用することを目的としており、ベンチマークよりも高い運用成果を出すために、投資先の銘柄を頻繁に入れ替えや売買を行います。

アクティブ運用では将来性が高く成長が期待される投資対象に投資をおこなうグロース投資、現在の企業価値などが投資取引価格と比べて割安である場合に投資をおこなうバリュー投資の2種類がアクティブ運用での採用が多いです。

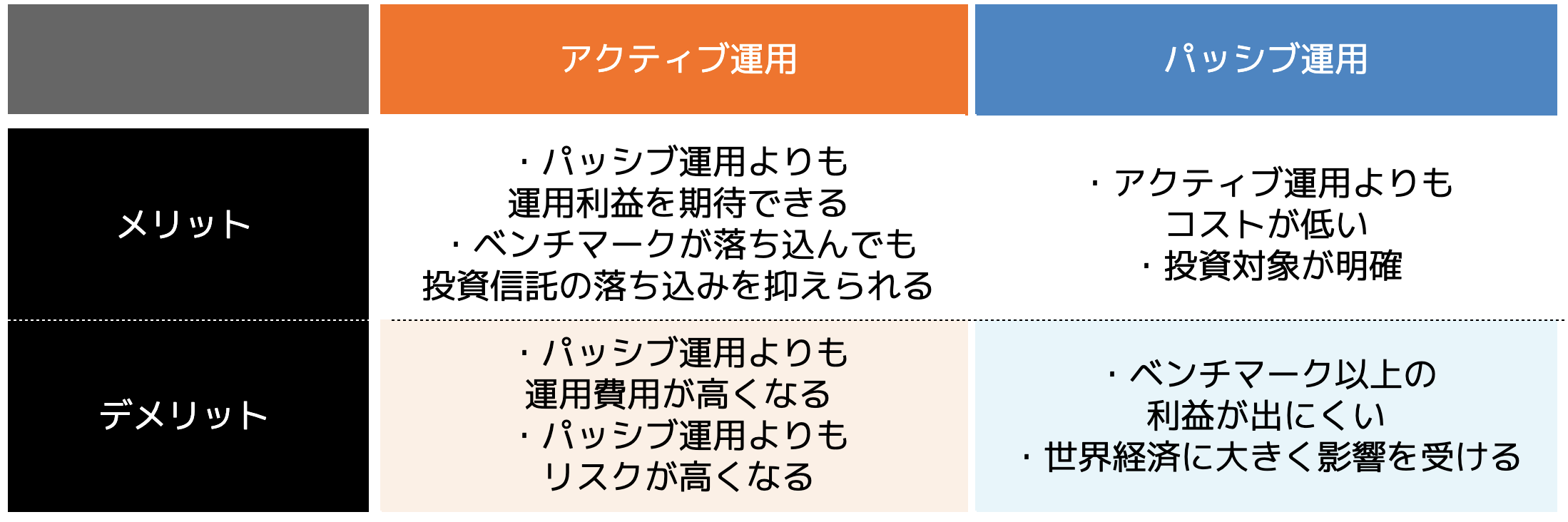

アクティブ運用のメリット

・ベンチマークが落ち込んでも投資信託の落ち込みを抑えられる

ベンチマークよりも上回る運用成果を目指しているため、ベンチマークよりもはるかに大きな運用利益が期待できます。

特に将来性を期待して投資するグロース投資をした企業が想定通りか、想定以上の成長をした際には投資額が数倍になるケースも珍しくありません。

アクティブ運用ではファンドマネジャーなどの専門家が戦略を考えて投資先を選択していることから、ベンチマークが落ち込んでも大きく投資信託金額が落ち込まないように抑えてくれます。

パッシブ運用よりも運用成果が大きくなるだけでなく、短期間でも利益が出る可能性が高いのが特徴です。

アクティブ運用のデメリット

・パッシブ運用よりもリスクが高くなる

アクティブ運用ではベンチマークよりも高い運用成果を目指しているため、ベンチマークに連動した動きをするパッシブ運用よりも運用費用が高くなります。

ベンチマークよりも高い運用成果を出すためには、ファンドマネジャーなどの専門家が独自に戦略を練る必要があることから、パッシブ運用よりも人件費が高くなることが原因です。

また、ベンチマークよりも高い運用成果を出すために銘柄の入れ替えや売買などを積極的にしますが、これは安定感の面から考えれば低くなってしまいハイリスクハイリターンの運用になります。

ベンチマークと連動していないため、ベンチマークが好調で全体的に資産価値などが高くなっていても、アクティブ運用では大きな損失を出す可能性があることは理解しておきましょう。

投資信託のパッシブ運用とは

パッシブ運用では投資信託商品ごとにベンチマークと呼ばれる運用目標を設定して、ベンチマークと同じような動きを目指します。

ベンチマークには日経平均株価などが挙げられることから、比較的安定した動きをするのが特徴です。

パッシブ運用では運用方針で定めたベンチマークを構成している銘柄をすべて購入する完全法、ベンチマークを構成する銘柄からいくつかをピックアップしてさらにベンチマークに沿った運用を目指すサンプル法の2種類の採用が多いです。

パッシブ運用のメリット

・投資対象が明確

パッシブ運用ではアクティブ運用のように専門家が利益が出るように投資戦略を立てる必要がなく、ベンチマークに合うように機械的に運用することからヒューマンコストがあまり必要ではありません。

また、パッシブ運用では投資対象が明確になっているため、投資対象が今後どのように値動きがしていくかが分かりやすいです。

投資対象と値動きが分かりやすいということは予測が立てやすく、状況の変化なども判断ができるため安定感が比較的高いといえるでしょう。

とりあえず難しいことは分からないけれど、投資信託を始めてみようと考えているならパッシブ運用が適しています。

パッシブ運用のデメリット

・世界経済に大きく影響を受ける

パッシブ運用ではベンチマークに近い動きをするのを目標として運用することから、ベンチマーク以上に利益を出しにくいため短期間での投資ではなく、長期間での投資となるため注意してください。

ベンチマークの動きに近づけるためベンチマークが成長すれば運用成果も大きくなり、ベンチマークが落ち込めば運用成果も小さくなります。

また、市場の平均利回りや日経平均株価などがベンチマークとして設定されれば、世界経済が不景気になれば全体的な利益も下がるので注意しなければなりません。

基本的にはパッシブ運用を選択すれば短期間での大きな利益は見込めないので、長期間にわたって資産を増やしていく認識が大切です。

アクティブ運用とパッシブ運用がそれぞれ向いている人とは

アクティブ運用とパッシブ運用にはそれぞれメリットとデメリットがあることを説明してきましたが、具体的にどのような考え方がマッチするかについては判断が難しいところです。

一般的にはアクティブ運用の方が短期間で高い運用成績を出せることから、多少のリスクは覚悟のうえで大きな利益を手に入れたい人はアクティブ運用が向いています。

一方で、パッシブ運用ではベンチマークに似た動きを目指すことから安定感があるため、今すぐに大きな利益が欲しいわけではなく長期間で少しずつ利益を手にしたい人には向いているでしょう。

ただし、投資信託は一度アクティブ運用とパッシブ運用を選んだ後でも変更は何回でもできることから、最初は初心者でも分かりやすいパッシブ運用で慣れてきたらアクティブ運用に切り替えるなどもありです。

アクティブ運用とパッシブ運用の割合は?

アクティブ運用とパッシブ運用をどのくらいの割合で投資信託をするかは個人に選択ができるため、安定感を求めているのであればパッシブ運用の割合を高くして、大きな運用成果を求めているならアクティブ運用の割合を高くしてください。

どちらの運用方法が優れていて劣っているわけではなく、個人でどれくらいのリスクなら背負っても問題ないと考えるかが大きな違いです。

投資信託のリスクとは

投資信託はさまざまなリスクがあることは理解してから行動するのが大切であり、実際に投資信託のリスクを理解せずに始めて後悔するケースは珍しくありません。

リスクの種類はさまざまですが、1番理解しておくべきリスクは元本保証がされていない銘柄もあることです。

元本保証とは最初に投資した金額が保証されている状態であり、どれだけ投資成果が悪くなっても例えば10万円を投資しているなら10万円を下回ることはありません。

しかし、投資信託の銘柄次第では元本保証がされていないため、10万円を投資したとしても8万円しか最終的に手元に戻ってこない可能性もあります。

どうしても元本を下回るのが嫌なら元本保証がされている銘柄を選択する必要がありますが、元本保証されている銘柄では運用成果が出にくいデメリットもあることから、利益とリスクのバランスを考えながら選択してください。

詳しく投資信託について知りたいならセミナーに参加してみよう

ココザスでは定期的にオンラインでセミナーを開催しているため、投資信託についてもっと詳しく知りたい方はぜひ参加してみてください。

投資信託をするためには正しい知識を身に着けて、単純に投資家として資金を提供するのではなく、投資信託の商品ごとの特徴について理解して自分がやりたい投資信託にマッチしているかの判断が大切です。

投資を検討している初心者の方でも分かりやすいように投資信託について説明をするので、これから投資信託を始めることを検討している方には特におすすめといえます。

参加費用は期間限定無料であり時間帯も夕方から夜にかけて開催するため、都合の良い日時に合わせて申し込みをしてください。

まとめ

投資信託のアクティブ運用とパッシブ運用の違いについて解説してきました。

メリット・デメリットを改めておさらいしてみましょう。

投資信託自体は少しの資金から誰でも簡単に始めることができますが、実際にはどのような内容でどうやって運用をしていくかをはっきりと理解している人は少数です。

アクティブ運用とパッシブ運用の2つだけを比較してみても、運用方針や運用成果の目指している部分が違うことから自分が思っていたのと違う動きをすることもあります。

自分の性格や資産形成の考え方に合わせて投資信託を選ばなければいけませんが、どうしても判断ができないのであればセミナーなどに参加してみてください。

投資信託はベンチマークの動きなどによって運用方法が決まることから、世界経済の影響をアクティブ運用でもパッシブ運用でも受けることは理解しておきましょう。

大切なお金に関する相談は信頼できるパートナーに

あなたに合う資産形成方法をFP(ファイナンシャルプランナー)に相談して、不安点をなくして投資の第一歩を踏み出してみませんか?

ココザスでは家計の見直しから、資産形成のご相談、投資信託に関する不明点の解消まで様々なご相談に無料で対応しております。

「自分にはどんな投資が合うんだろう?」「老後資金の準備で投資信託を活用したいけれど、いくら必要なのかな?」など…

気になることがございましたら、お気軽にご相談ください。