不動産投資に確定申告は必要か

結論、不動産投資の確定申告は必要です。

理由としては、給料以外に20万円以上の収入があれば、確定申告をしないといけない決まりがあるためです。

サラリーマンだからしなくて良いという理由はなく、給料以外に20万円以上の収入があれば誰でも年に一度確定申告を行う必要があります。

確定申告の期間は毎年の2月16日〜3月15日前後であることが大半で、この期間中に申告します。

もちろん収入といっても、家賃収入だけでなく不動産投資で得た収入の総利益に対して確定申告が必要です。

単純に家賃収入×12ヶ月分を申告すれば済むものでもありません。

逆に経費と言われる、不動産投資のために使ったお金を利益から引く必要もあります。

つまりいくら使ったかを把握しておかないといけないのです。

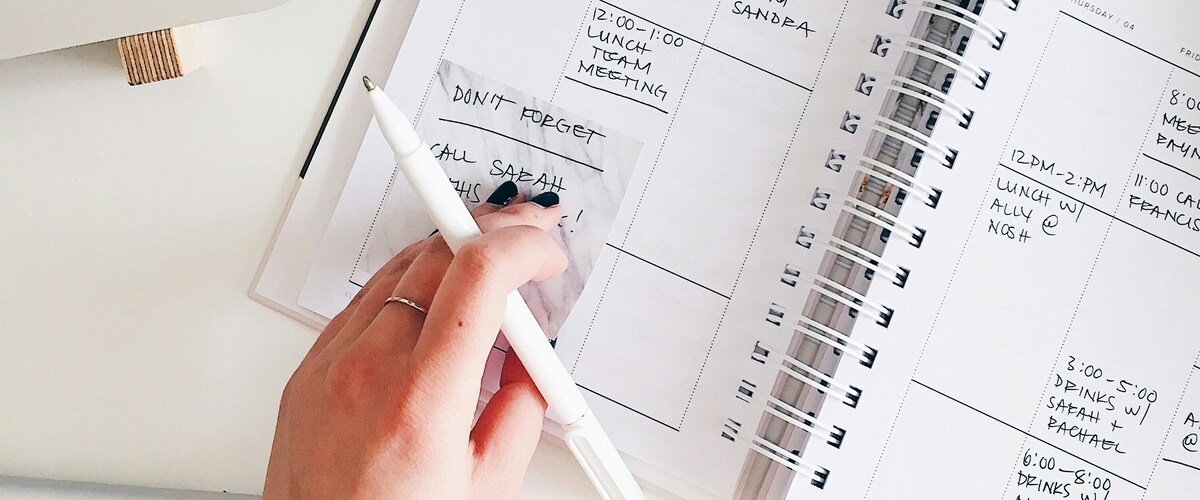

その為、収支を計算をしやすいように領収書などを集めておくのが一般的です。

確定申告は言葉こそ難しいですが、税務署に行けばサポートしてもらえるので、今まで確定申告をしたことがない人でも行えるので安心してください。

税理士に相談して依頼をすることも可能ですし、不動産投資の規模が小さければ、あなた自身で確定申告を行うのもいい選択肢でしょう。

もし確定申告をしなければ…

納税しなかったことに対する罰則で課税、つまりペナルティが課せられます。

ひどい場合は刑事罰もありえます。

確定申告は本来、1年間の収入を計算して税金を納めるためのものなので、つまり確定申告をしないということは、納税をしない脱税と同じことです。

そのため国も課税や刑事罰という重い罰則を課すのです。

もちろん「知らなかった」や「忘れていた」ということもあるでしょう。

しかし納税は国民の義務である以上、そんな簡単には済まないこともあります。

絶対に罰則になるとは限りませんが、できる限り最悪な状況にならない為にも、きちんと確定申告については理解しておくことが大事です。

その方が後々あなたの不動産所得の節税にも繋げやすくなります。

確定申告をすることで節税になるのはもちろんですが、会社員での給料と合わせることになるので、税金を多く払いすぎている場合は還付金がもらえることもあります。

確定申告は面倒な手続きのイメージがありますが、把握してうまく活用すれば、節税や還付金の受け取りにつながり、得することにもなります。

確定申告について理解し、税金をきちんと払うようにしましょう。

不動産所得の申告例

不動産所得の計算はこのとおりです。

収入-経費

収入から経費を引いたものが不動産所得になり、その金額を確定申告で提出します。

とはいえ、家賃収入だけが不動産所得ではありません。

不動産投資の収入の例は下記のとおりです。

・共益費等の収入

・礼金

・更新料

これらの収入を全て合わせて不動産所得を計算する必要があります。

不動産所得は家賃収入だけど勘違いしやすいので注意しましょう。

また、上記以外にも他での収入がある場合は他の収入も見落とさないようにしておきましょう。

次に経費となる支出例はこのとおりです。

・修繕積立費

・仲介手数料

・減価償却費

他にも経費として認められるものもあるので、どれが経費になるかは事前に把握しておきましょう。

経費計上しても良いか分からない費用については独自で判断せず、税理士に確認をしてください。

確定申告はやり方で税金が変わる

確定申告にはやり方が2種類あります。

「白色申告」と「青色申告」があり、どちらを選択するかで節税効果も大きく変わるのが特徴です。

違いはこのとおりです。

| 白色申告 | 青色申告 | |

|---|---|---|

| 書類作成 | シンプル | 複雑 |

| 申告 | 必要なし | 必要 |

| 控除 | なし | 最大65万円 |

簡単にまとめると、白色申告は簡単に申告ができる分、控除がありません。

対して青色申告は複雑になる分、最大で65万円の控除が受けられるようになるのです。

そして青色申告にした場合の課税計算式も変化します。

計算式はこのとおりです。

(収入-経費)×税率-控除額

このように控除が増えるので、税額も下がります。

なので、少しでも節税効果が高い青色申告を行うのがおすすめです。

やり方は複雑とはいえ、それだけで節税になるのでやらない理由はないでしょう。

不動産投資を始めるということは、利益を得るのが目的のはず。

少しでも利益を最大化させるためには、節税は切っても切れないものになるので、少しでも節税効果が見込めるものが最適です。

不動産投資の青色申告はサラリーマンでもできる

青色申告は難しそうに感じるかもしれませんが、実はそんなことはありません。

手続きを済ませればサラリーマンでも可能です。

ただし注意点があります。

青色で申告を希望する場合は、その年の3月15日までに申請を行う必要があります。

例えば、2022年分を青色で確定申告したい場合は、2023年の3月15日までに申請しなければいけません。

もし、2023年に不動産投資を開始して、初年度から確定申告する場合は、開業日から2ヶ月以内に「青色申告承認申請書」を提出しましょう。

しかし青色申告にも控除額により2種類あるので違いを把握しておく必要があります。

控除額の違いはこのとおりです。

(2)55万円

(3)65万円

10万円控除の場合は比較的シンプルな手続きです。

簡単に言うと、書類は単式簿記といわれる1回の取引を計算する方法なので、会計の知識は不要になります。

対して55万円・65万円の控除の場合は複雑になります。

書類に関しては、複式簿記といわれる、取引を複数の勘定科目に記載する方式で会計の知識が必要になるのです。

しかも控除額が大きい55万円・65万円の場合は申請するにも条件が必要になります。

条件はこのとおりです。

5棟10室以上の所有が条件

つまり、5つの物件か10部屋以上の不動産を投資家として所有していなければなりません。

そのためどちらかというと、不動産投資の初心者向けというよりは、慣れてきた方向けの申請枠になります。

不動産投資を少しずつ始めて、広げていくと考える人の方が多いでしょう。

なので、まずは控除額が小さい10万円の青色申告からスタートさせるのがおすすめです。

とはいえ、確定申告に難しさは感じるものの、不動産投資はサラリーマンとの相性が抜群なのです。

というのも不動産投資をしている人の約40%がサラリーマンといわれるほど人気で、手間がかからず投資ができることが理由です。

不動産投資の規模によっては税理士も必要になる

確定申告で青色を選択する方が節税にもなりますが、その分計算も複雑になります。

投資の規模によっては税理士も必要です。

特に65万円も控除がある青色申告の場合は、それなりに所有する不動産も数が多いのが条件になっています。

となると収入と経費、そして控除などの計算が複雑になるでしょう。

これをあなた1人で、しかも仕事をしながら書類等を作成するとなるとかなり大変です。

仮に間違っていたりすれば、納税額や還付金の額も変わるのでかなり面倒になります。

だからこそ間違いを減らし、あなたの負担を少なくするためにも税理士が必要になるでしょう。

もちろん、所有している不動産が少なくあなた自身でできそうな場合は、無理に税理士に頼む必要はありません。

税理士に頼むかどうかは、不動産投資の状況を含めて決めるのが最適解です。

まずは不動産投資の全体について知ろう

ここまでで、不動産投資を行う場合はサラリーマンでも確定申告が必要なことが分かりました。

しかし、不動産投資についてもっと理解を深めていくと利益を出しやすくなるのは事実です。

浅い知識よりも深い知識をもって不動産投資を行う方が、運用成績は確実に良くなります。

物件の選び方が分からずに「あまり利益が出ない物件を購入してしまい失敗した…」ということも避けられます。

そこでぜひ参加いただきたいのが、ココザスが実施しているマンション投資セミナーです。

投資初心者でも分かりやすく、不動産投資の基礎から学べるセミナーになっており、業者や物件を選ぶポイントを学ぶことができます。

ココザスは投資販売店ではなく、お客様に最適な投資商品をご提案させていただくのが役目のため、販売するためのポジショントークは一切ありませんのでご安心ください。

本当に資産形成になる、最適な物件を見つけるための知識をお伝えします。

1〜2分で参加を申し込めるので、ぜひチェックしてください。

不動産投資における確定申告の手続きの流れ

不動産投資を行う場合、確定申告は避けて通ることができません。

以下に、不動産投資における確定申告の手続きを5のステップで解説します。

(2)申告書の作成

(3)申告書の提出

(4)納税と還付金の受け取り

(5)確認と保管

それでは、詳細をみていきましょう。

(1) 必要書類の準備

収入や経費を証明する書類(家賃収入の明細、管理費や修繕費の領収書など)を集めましょう。

また、控除を受けるための証明書(火災保険料控除証明書など)も準備してください。

家賃収入の明細は毎月の収入を確認するために、管理費や修繕費の領収書は経費として計上するために必要です。

さらに、火災保険料控除証明書などの控除証明書は、税の負担を軽減するために必ず準備しておきましょう。

(2)申告書の作成

必要書類が揃ったら、次に申告書を作成します。

申告書は国税庁のウェブサイトからダウンロードするか、税務署で入手できます。

以下のポイントに注意して作成しましょう。

・経費の計上: 管理費、修繕費、火災保険料などの経費を適切に計上します

・控除の適用: 各種控除を適用し、税負担を軽減します

・添付書類の確認: 必要な添付書類が全て揃っているか確認します

不動産投資をされている方は、確定申告書(B)を利用してください。

また最近では、会計ソフトを利用することで、簡単に申告書を作成できます。

(3)申告書の提出

作成した申告書を税務署に提出します。

提出方法には「e-Tax(電子申告)」「郵送」「税務署への持参」の3つがあります。

・郵送:必要書類を封筒に入れて郵送することで、税務署に足を運ぶ手間が省けます

・税務署への持参:待ち時間が発生する場合もありますが、直接担当者に確認してもらえるという利点があります

(4)納税と還付の受け取り

申告の結果、納税が必要となった場合は、指定された方法で税金を納めます。

納付方法には、窓口納付、口座引き落とし、クレジットカードなどがあります。

自分に合った方法を選びましょう。

還付がある場合は、指定した口座に還付金が振り込まれます。

申告書に記載した口座情報が正確であることを確認し、振り込みを待ちましょう。

(5) 確認と保管

必要書類の提出や税金の支払い後は、税務署からの通知や還付金の振り込みを確認しましょう。

申告書や関連書類は、後日確認のために保管しておくことが重要です。

税務署からの通知には、申告内容に関する重要な情報が含まれているため、必ず目を通してください。

申告書や関連書類は、少なくとも5年間は保管しておくことが推奨されています。

これにより、後日確認が必要になった場合にもスムーズに対応できます。

不動産投資における確定申告の必要書類

不動産投資をしている方が確定申告を行う際には、以下の書類が必要です。

なお必要書類に関して不明点があれば、税理士に相談することをおすすめします。

(1) 不動産取得時の書類

・売渡精算書: 不動産取得時の費用の詳細を示す明細書。初年度のみ必要

(2)収入に関する書類

・家賃送金明細書: 賃貸管理会社を経由して収入を得ている場合に必要。通帳の履歴でも代用可能

・源泉徴収票: 所得税が差し引かれた金額を示す書類。給与や年金と家賃収入を合算する際に使用

(3)税金に関する書類

・都市計画税通知書: 都市計画税の納付通知書

・登録免許税、不動産取得税、印紙税の納付書:これらも経費として計上可能

(4)経費に関する書類

・管理費や修繕費の領収書: 管理費や修繕費に関する領収書や請求書

・譲渡対価証明書: 不動産の建物と土地の割合を示す書類で、減価償却を算出する際に必要

(5)控除に関する書類

・医療費控除に関する書類: 医療費控除を受けるための領収書など

・寄付金の領収書: 控除対象となる寄付金の領収書

まとめ

確定申告はサラリーマンでも給料以外に20万円の収入があれば行わなくてはいけません。

サラリーマンだからという理由は関係なく、収入があれば1年に1回必要な作業になります。

とはいえ確定申告は難しそうなイメージがありますが、そこまで難しくはありません。

むしろ、きちんと内容を理解して活用することで、不動産投資で得た利益の節税にもなるのです。

申告方法も白色申告と青色申告の2種類ありますが、少しでも節税するなら青色申告が最適です。

ですが、不動産投資で得る利益を最大化するには、確定申告の知識だけではなく不動産投資に対する知識も必要です。

不動産投資の知識が深ければ、利益を得るのに最適な物件を選びやすくなります。

そのため、不動産投資について学ぶのも大切になってきます。

正しい知識を学び不動産投資を始めてみましょう。

不動産投資のご相談はココザスへ

ココザスは投資用不動産の販売店ではなく、資産形成に対するコンサルティングが主な事業です。

お金のプロでもあるFP(ファイナンシャルプランナー)も多数在籍しています。

毎月の相談件数は340件以上。

不動産業者ではない第三者なので、物件価格が適正かどうかを客観的に判断できるため、第三者ならではの視点で不動産投資に関するアドバイスを行います。

何度でも無料でご相談できます

大切なお金のことだからこそ、納得して取り組むべきだと考えているためご相談料はいただきません。

ご相談は何度でも無料で対応しております。

また押し売りも一切いたしませんので、安心してご相談ください。