減価償却とは

減価償却(げんかしょうきゃく)とは、固定資産の購入費用を使用可能期間にわたって、分割して費用計上し会計処理していくことです。

事業などの業務のために用いられる建物やそれに付随する設備、機械装置や器具備品などの固定資産は、一般的に時の経過等によってその価値が減っていきます。

こういった資産を「減価償却資産(げんかしょうきゃくしさん)」といい、これらは減価償却の対象になります。

減価償却資産は消耗品とは違い、基本的に一度に経費計上することはできません。

モノによって異なる償却期間として定められた複数年にわたり費用を計上していきます。

このことを減価償却と言います。

減価償却できる資産

有形・無形を問わず、時の経過等により価値が減っていくモノが減価償却の対象です。

固定資産には耐用年数が1年以上かつ取得価格が10万円以上の資産で、事業に使用し、販売目的ではないモノという条件があります。

主なモノは下記の通りです。

・車両

・機械や装置

・生物(牛、鳥、豚、りんご樹、茶樹など)

・パソコン

・ソフトウェア

・特許権

・商標権 など

減価償却できない資産

時の経過等により価値が減っていくものは減価償却の対象という話をしました。

減価償却できないモノは、時の経過により価値が減らない(下がらない)モノになります。

代表的なモノが土地です。

その他に減価償却できないものは、借地権や骨董品、美術品などがあります。

土地は市況によって上下はありますが、会計上、何年経っても価値は落ちないと考えるため減価償却は行いません。

不動産において一戸建てやマンションを購入する場合は土地と建物をセットで購入しますが、減価償却費を計算する際には経年劣化する建物と、資産価値を失わない土地は別々に計算する必要があります。

このポイントを抑えておきましょう。

減価償却の計算方法

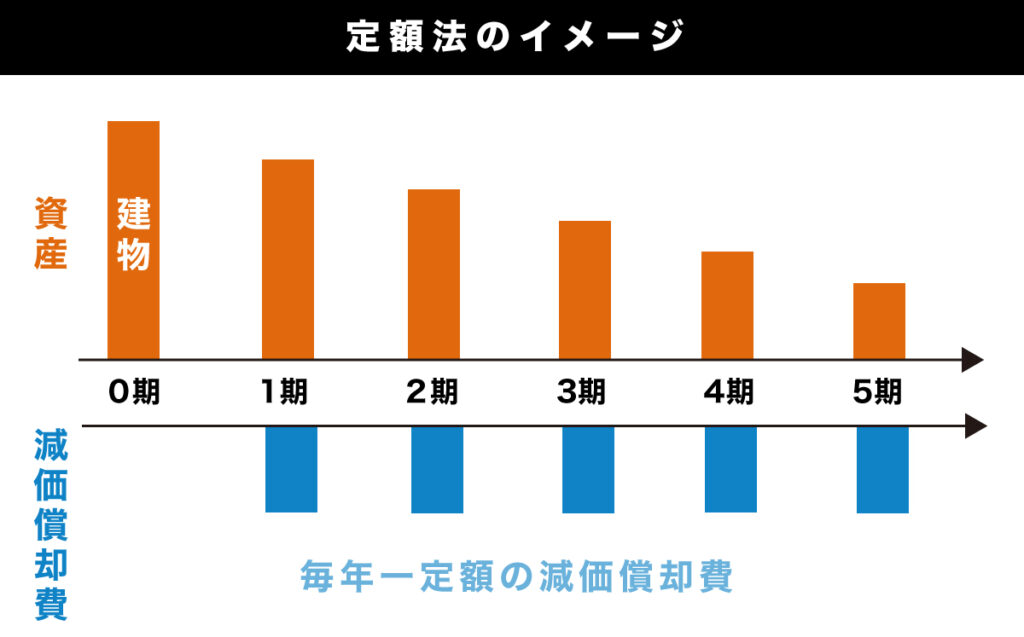

減価償却には「定額法(ていがくほう)」と「定率法(ていりつほう)」の2種類があります。

定額法(ていがくほう)

名前の通り、毎年同じ額を減価償却費として計上する方法です。

減価償却の総額を使用可能期間で割るという、非常に分かりやすい計算式です。

不動産(建物)については、特段の届出がない限り毎年一定額を償却する「定額法」を採用しています。

※ 本記事では、シミュレーションにも定額法を使用していきます

取得価額×定額法の償却率

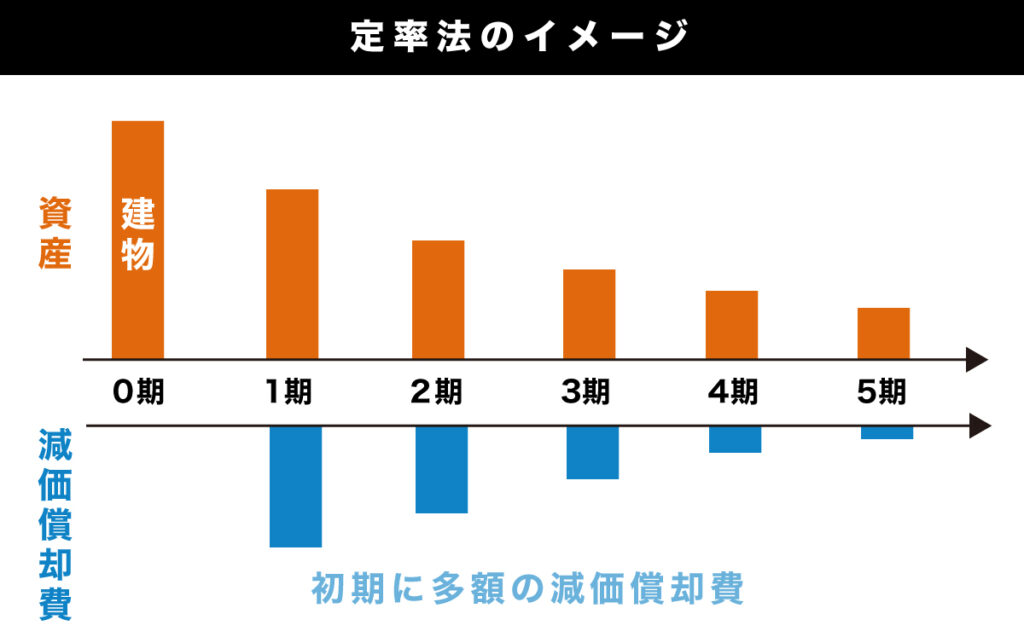

定率法(ていりつほう)

まだ減価償却費として計上されていない未償却残高から、毎期同じ割合で減価償却費を計上していく方法です。

定率法で減価償却をすると、年々減価償却費が減っていきます。

その結果、減価償却費で圧縮された利益額が増え、税負担が大きくなります。

未償却残高×定率法の償却率

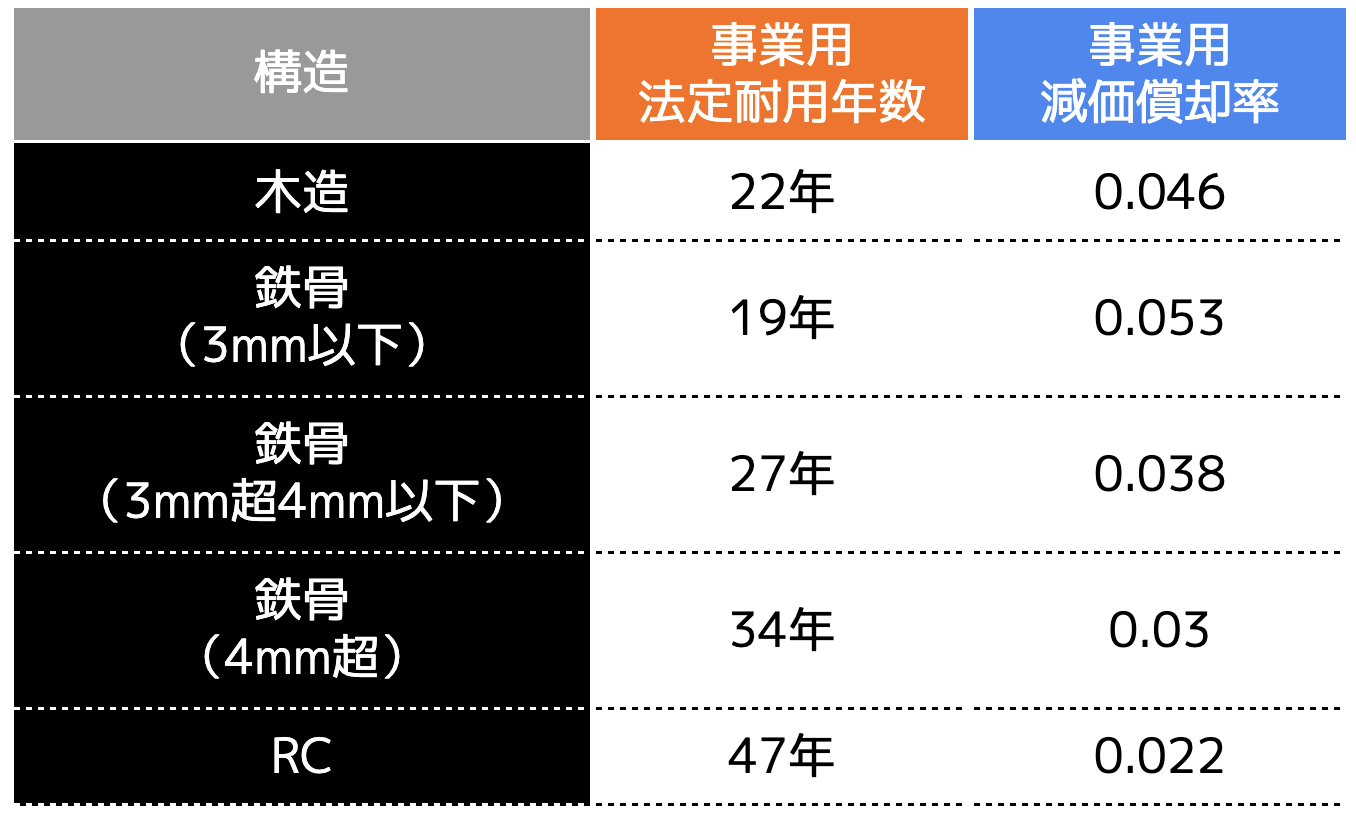

不動産の構造別減価償却期間の解説

減価償却は、資産の種類ごとに指定された耐用年数に従って計算されます。

耐用年数は資産を何年使用できるかという観点から判断され、不動産の場合はRC、鉄骨、木造などの構造物ごとに定められます。

また、実際の計算では、耐用年数に応じた減価償却率を使用しています。

耐用年数は国税庁「主な減価償却資産の耐用年数表」から確認することができます。

また、償却率は国税庁「減価償却資産の償却率等表」を参考にしてください。

ここでは1億円の建物を購入した場合、種類の違い別で減価償却費をシミュレーションしてみましょう。

耐用年数 :47年

定額法の償却率:0.022

減価償却 :1億円×0.022=220万円

耐用年数 :34年

定額法の償却率:0.030

減価償却 :1億円×0.030=300万円

耐用年数 :22年

定額法の償却率:0.046

減価償却 :1億円×0.046=460万円

上記金額は、毎年減価償却費として計上され、家賃収入等から控除できます。

取得時に1億円を支払いましたが、2年目以降は実費の支払いがなくても経費計上できるので、うまく使えば年間の税額を抑えることができます。

参考|国税庁「主な減価償却資産の耐用年数表」

参考|国税庁「減価償却資産の償却率等表」

不動産減価償却費のシミュレーション

減価償却費は、資産としての建物の価値に応じて決定されます。

このため、新築、中古、築年数の異なる建物では、減価償却費の計算方法が異なります。

新築不動産の減価償却費シミュレーション

建物価格×減価償却率

減価償却率:0.046

計算式 :物件価格×0.046

物件価格が1億円とすると「1億円×0.046」となり、460万円が減価償却費として計上できます。

耐用年数内の中古不動産の減価償却をシミュレートする

減価償却率の計算は、残存耐用年数が重要です。

耐用年数は次の計算式を用います。

(法定耐用年数-築年数)+(築年数×0.2)

法定耐用年数 :47年未満

耐用年数の計算式:(47年-20年)+(20年×0.2)=31年

上記の通り、耐用年数は31年になります。

耐用年数31年の減価償却率は0.033なので、この不動産を1億円で購入した場合は、毎年1億円×0.033=330万円を計上することになります。

耐用年数を過ぎた老朽化不動産の減価償却シミュレーション

すでに法定耐用年数を越えてしまっている物件の場合は、下記の計算式になります。

法定耐用年数×0.2

法定耐用年数:47年

計算式 :47×0.2=9年

上記の通り、9年で償却できることになります。

マンションの減価償却費は?シミュレーションで説明

分譲マンションでも減価償却費の計算方法は基本的に同じです。

新しいケースと使用されたケースのシミュレーションを実行してみましょう。

新築マンションの減価償却費シミュレーション

構造 :RC造(耐用年数47年、減価償却率0.022)

設備の耐用年数:15年(減価償却率0.067)

上記を前提とすると、減価償却費は以下のように計算されます。

減価償却費は「年間110.5万円」になります。

建物:3,500万円×0.022=77万円/年

設備:500万円×0.067=33.5万円/年

合計:110.5万円/年

中古マンションの減価償却費シミュレーション

設備の耐用年数:5年(減価償却率0.2)

これを前提とすると、減価償却費は以下のように計算されます。

減価償却費は「年間107.6万円」です。

建物:1,700万円×0.028=47.6万円/年

設備:300万円×0.2=60万円/年

合計:107.6万円

電気・ガス・水道など各種設備の減価償却費は建物とは別に計算

一般住宅における電気、ガス、上下水道などの各種設備の耐用年数は「15年」として計算されます。

不動産(建物)の耐用年数とは異なりますので、別途計算する必要がありますのでご注意ください。

不動産減価償却を利用した節税ポイント

所得税や法人税の軽減を目的として不動産投資を行う場合、減価償却費の活用は欠かせません。

ここからは、減価償却を利用した節税のポイントを簡単に説明します。

建物価格のより大きなシェアを得る

不動産を購入する場合、不動産価格は土地価格と建物価格の合計です。

ただし、減価償却費は建物の価値についてのみ考慮されます。

そのため、減価償却費を増やすためには、建物価格の高い物件を購入する必要があります。

一方、不動産価格を決める売主にとって、建物価格と土地価格の配分はさほど重要ではありません。

例えば、不動産を1億円で売却した場合、建物の割合が3,000万円でも4,000万円でも大差ありません。

そのため、不動産を購入する際には、売主と交渉して建物の割合を増やすことで、年間の減価償却費を増やせる可能性があります。

例えば、築10年のRC建物の耐用年数は39年で、減価償却率は 0.026です。

上記物件の建物価格が3,000万円の場合、減価償却費は78万円/年ですが、4,000万円を得ることができれば、104万円/年を計上することができます。

不動産価格が似ていても、節税目的で不動産を購入する場合は建物価格の大きさを確認しましょう。

耐用年数の短い不動産を選ぶ

減価償却費は減価償却率によって大きく異なります。

また減価償却率は、購入時の建物の耐用年数によって異なります。

購入する不動産に耐用年数の短い物件を選ぶことで、毎年計上できる減価償却費を増やすことができます。

例えば、同じ1億円の物件を取得しても、築10年の鉄骨造と築30年の重量鉄骨の建物では、耐用年数や減価償却率、減価償却費が異なります。

保有する不動産からの収入を不動産収入として計算し、費用を控除してマイナスの場合は、そのマイナス分を給与所得などその他の収入からの損益に計上することができます。

例えば、年間家賃収入が1,000万円で、減価償却費などの諸費用が1,700万円の場合、その年の不動産収入は700万円の赤字となります。

また収入から差し引くことができます。

特に築古木造物件は節税効果が高いので、節税目的の方におすすめです。

ただし、高収率での運用が難しいため、利用場所や利用方法の工夫が必要です。

例えば、一戸建ての民泊経営や民泊経営は、節税効果が高く収益性の高い不動産投資として人気を集めています。

賃貸経営では帳簿上の赤字が重要

減価償却費も経費の1つなので、家賃収入から利益を圧縮できます。

初年度から5年くらいは減価償却費が大きいので、会計は赤字になります。

賃貸物件の運用においては、減価償却費を活用し、赤字期に十分なキャッシュフローを確保することが重要です。

減価償却期間中は、ローンの早期返済と修繕積立金の積み立てが必要です。

賃貸物件の管理では、減価償却費のシミュレーションを行い、税負担やローン返済の変化を確認しましょう。

まとめ

本記事では不動産投資における減価償却費の計算方法の基本を解説しました。

不動産購入は減価償却のシミュレーションが重要になります。

減価償却費については、2年目以降は実費支出がなくても費用として計上できます。

毎年計上できる減価償却費は、取得する物件の構造や築年数によって大きく異なりますので、物件を取得する前に必ず把握しておきましょう。

不動産投資のご相談はココザスへ

ココザスは投資用不動産の販売店ではなく、資産形成に対するコンサルティングが主な事業です。

お金のプロでもあるFP(ファイナンシャルプランナー)も多数在籍しています。

毎月の相談件数は340件以上。

不動産業者ではない第三者なので、物件価格が適正かどうかを客観的に判断できるため、第三者ならではの視点で不動産投資に関するアドバイスを行います。

・まだ勉強を始めたばかりだけれど、情報が多すぎて分からない…

・どのように物件を選定したら良いのか知りたい

・失敗しないためにはどうすれば良いのか悩む…

・業者選定をどうすれば良いの知りたい

何度でも無料でご相談できます

大切なお金のことだからこそ、納得して取り組むべきだと考えているためご相談料はいただきません。

ご相談は何度でも無料で対応しております。

また押し売りも一切いたしませんので、安心してご相談ください。