生命保険の死亡保障の平均はいくら?

あなたの同年代の世帯では、死亡保障をどれくらい準備しているのでしょうか?

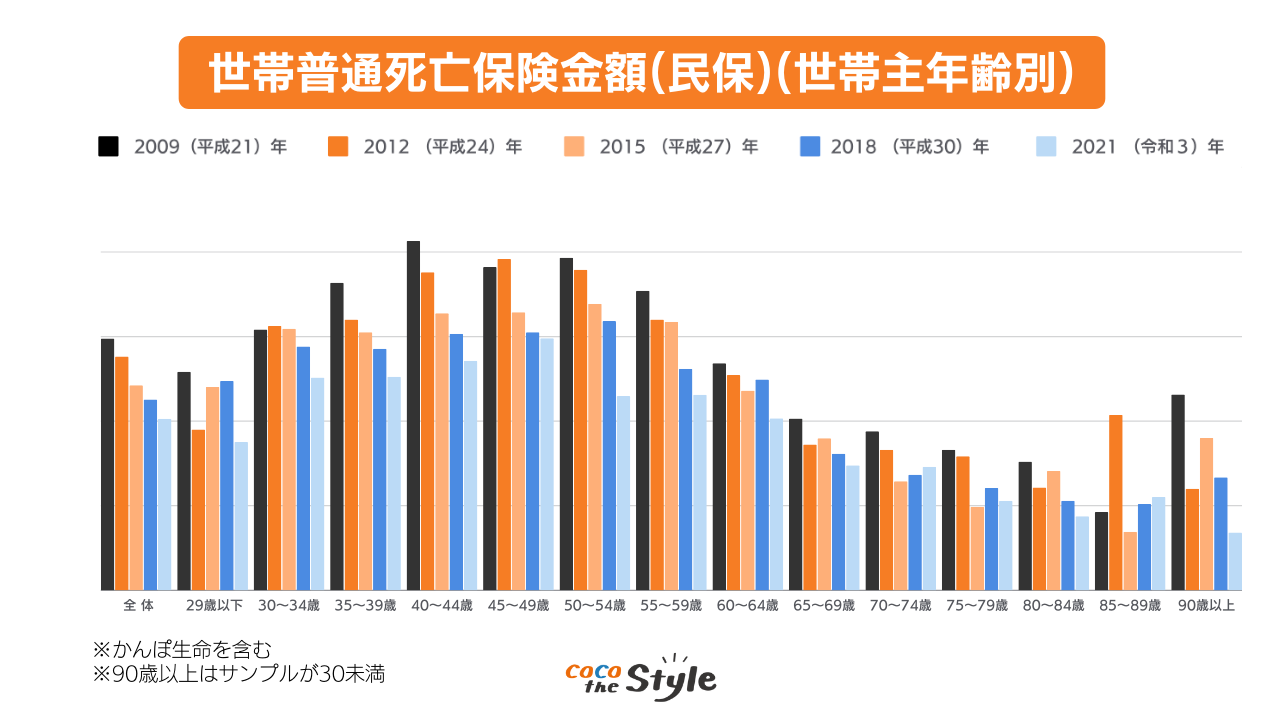

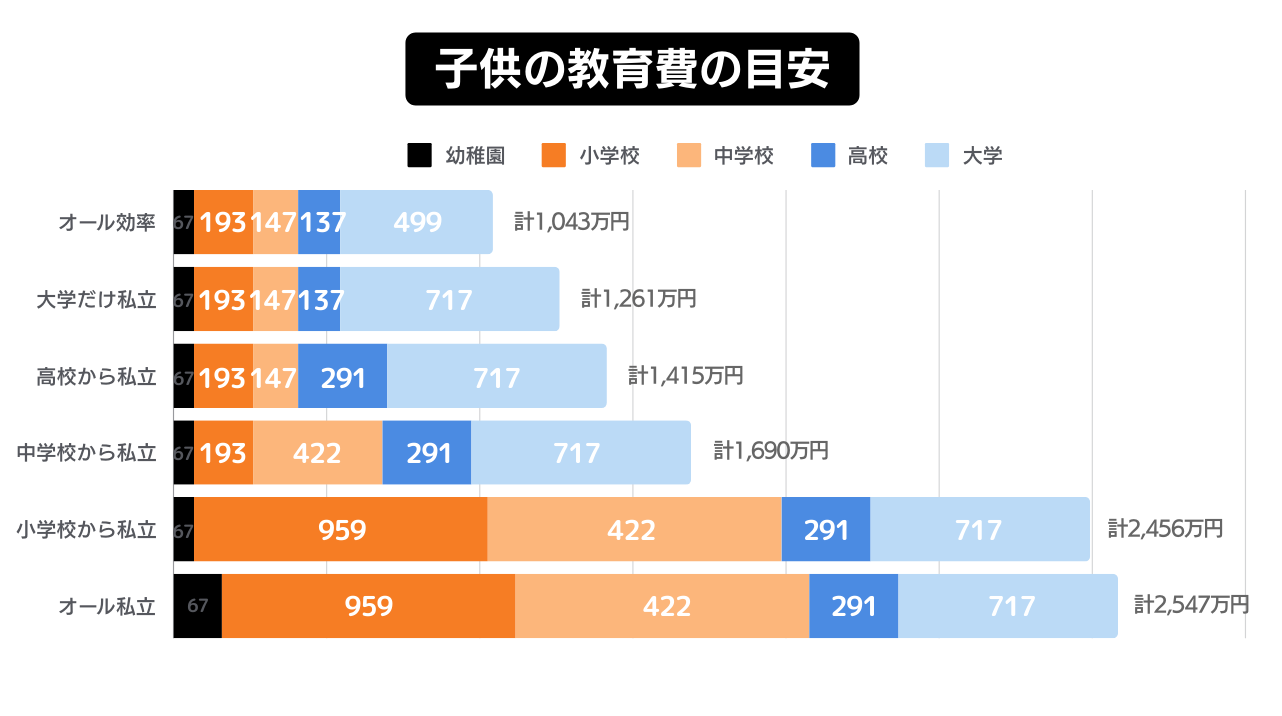

以下は、世帯主年齢別の死亡保険金額を表したグラフです。

引用|生命保険文化センター「2021年度生命保険に関する全国実態調査」を元に弊社にて作成

直近の2021年度を各年代で比較すると、45〜49歳が2,837万円と最も多く、ここから年齢が上がるにつれて死亡保険金額が少なくなっていることがわかります。

これは、45〜49歳は子どもが高校〜大学と最もお金がかかる年齢であり、学費のために死亡保障を厚くしていることが要因と言えそうです。

一方で55歳以降は子どもも社会人となり、学費や子どもの衣食住費がなくなることで死亡保障が減額しているようです。

このように、必要な死亡保障額は年齢と共に変化していきます。

老後まで同じ死亡保障額を用意するよりも、必要に応じて増額、減額して行く方が保険料も最小限で済み経済的です。

世帯年収別の死亡保障額

次に、世帯年収別の死亡保障額を確認してみましょう。

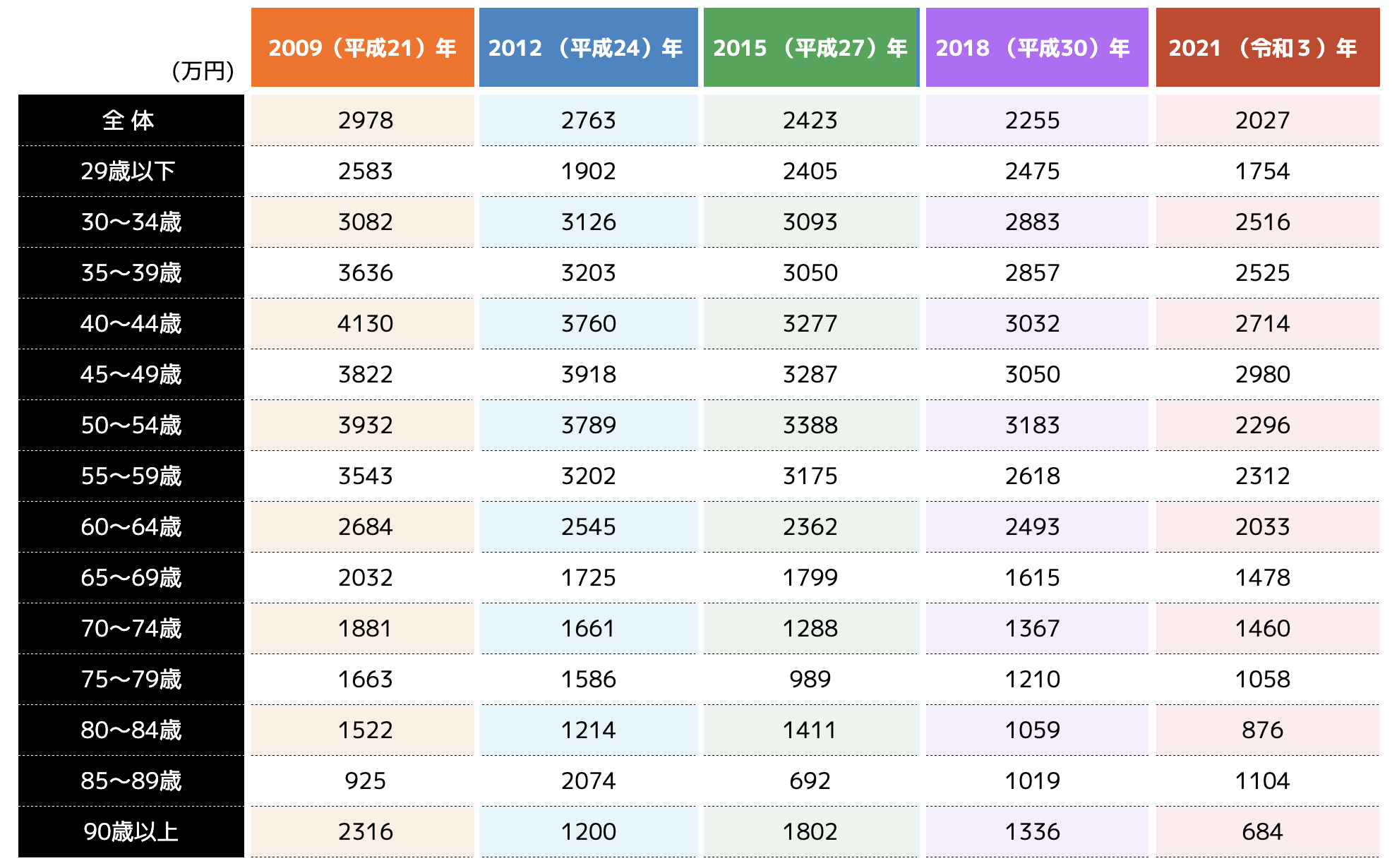

以下は世帯主年収別の死亡保険金額を表したグラフです。

引用|生命保険文化センター「2021年度生命保険に関する全国実態調査」を元に弊社にて作成

このグラフから、年収が上がるに連れて死亡保険金額も上昇していることがわかります。

年収が上がると、住む場所や子どもの教育環境などの水準が上がりやすくなります。

特に若いうちに保険に入った場合は、年収が上がるにつれて知らぬ間に生活水準が高くなり、いざという時に死亡保障が足りなくなっていることも考えられます。

反対に都市部から地方へ移住した場合などは、生活費が少なくなり死亡保障を減額できる場合もあります。

結婚、子どもの誕生、引っ越しなどの変化があった場合には保険の死亡保障を考え直しましょう。

また一度保険を組んでからも定期的に見直しをしておくと安心です。

あなたにとって最適な必要な死亡保障を考えよう

死亡保障の目安についてご紹介しましたが、一律に「この年齢の方はこの金額の死亡保障があれば大丈夫」ということではなく、必要な死亡保障の金額は加入者の性別、年齢、家族の状況によって異なります。

ここからはあなたにとって最適な死亡保障の考え方をご紹介します。

死亡保障を考える上では、以下の3つの備えておくべきお金をカバーできるように考えることが大切です。

(2)子どもの教育費

(3)葬儀費用

では、1つずつ詳しく解説していきます。

備えておくべきお金(1)残された家族の生活費

もしものことがあった場合に備えておきたいお金の一つ目は、残された家族の生活費です。

世帯主が亡くなった場合、残された家族が今まで通りに生活するためにお金を残しておく必要があります。

ただし、残しておくお金は片働きの場合と共働きの場合で大きく異なります。

片働きで妻が専業主婦である場合には、夫が亡くなると収入が途絶えてしまいますので、保障は厚くしておきましょう。

一方で共働きの場合、妻が先に亡くなった場合には夫が家事、育児を背負うことになります。

家事、育児の委託費なども考慮した上で、妻にも死亡保障をかけておく方が安心です。

また住居費については、持ち家で団体信用生命保険付きの住宅ローンを契約している場合、契約者が亡くなるとその後のローンの支払いはなくなります。

そのため、この場合は住宅費について考えておく必要はありません。

また国民年金の被保険者が亡くなった場合には、遺族年金がもらえます。

国民年金からの遺族基礎年金の計算方法は下記のとおりです。

777,800円+子の加算額

777,800円+2人目以降の子の加算額

※ 3人目以降の子の加算額 各74,600円

参考|日本年金機構「遺族基礎年金(受給要件・対象者・年金額)」

また厚生年金保険の被保険者である場合には、上記の遺族基礎年金に加えて遺族厚生年金を受け取れる場合がありますので、確認しておきましょう。

備えておくべきお金(2)子どもの教育費

もしものことがあった場合に備えておきたいお金の二つ目は、子どもの教育費です。

子どもが幼いうちに世帯主が亡くなった場合に十分な教育費がなければ、子どもが進学できなくなる可能性があります。

死亡保障が十分になかったことで、子どもが将来を諦めざるを得ないのはあまりにも悲しいことです。

そのため、今後子どもにかかる教育費を見積もっておく必要があります。

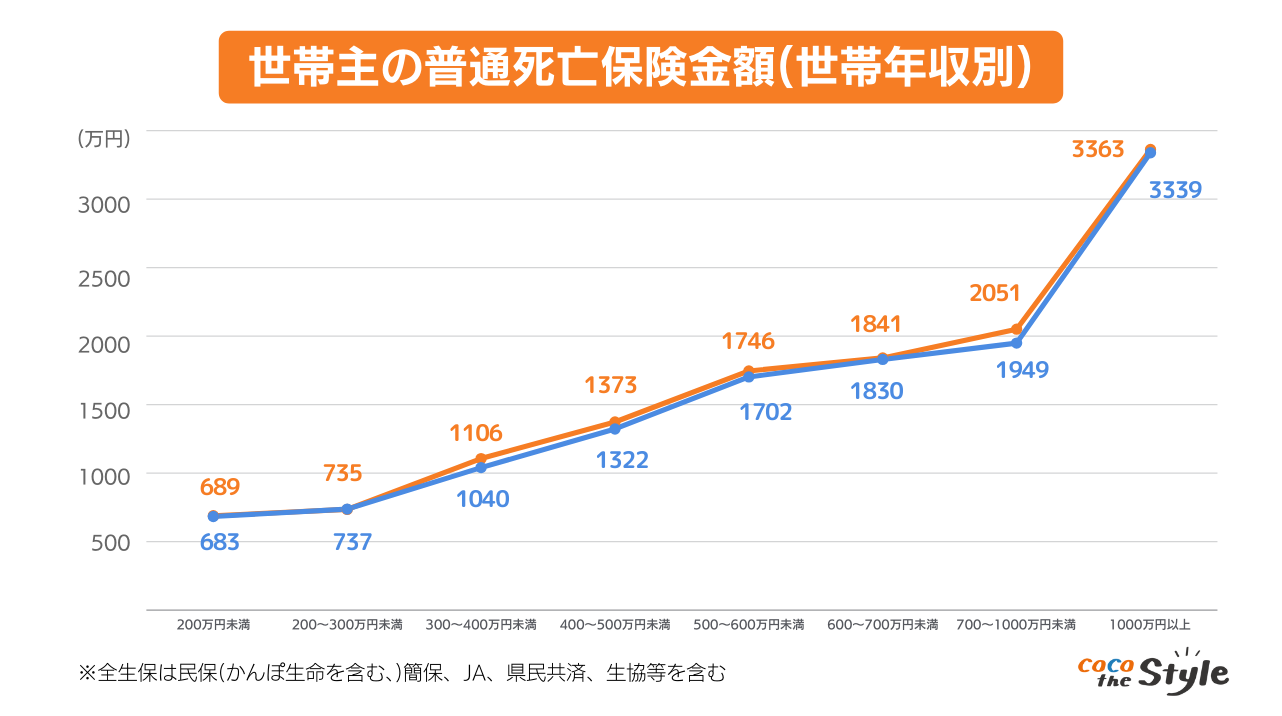

以下は、子どもの教育費の目安を表したグラフです。

引用|金融広報中央委員会 知るぽると「子どもの教育費、どう準備する?」を元に弊社にて作成

大学卒業まで、最低でも約1,000万円かかることがわかります。

学費以外にも子どもの食費や塾代、下宿の費用なども見積もっておきましょう。

また既に子どもが社会人である、もしくはあと数年で社会人になる予定の場合は、子どもが扶養を抜けた後に子どもにかかるお金を死亡保障から減らすことができます。

死亡保障額が少なくなれば払う保険料が減り、家計の負担を減らすことができますので、保障内容を見直してみましょう。

備えておくべきお金(3)葬儀費用

もしものことがあった場合に備えておきたいお金の三つ目は、葬儀費用です。

人が亡くなると、お通夜、葬儀、相続手続きなどで悲しむ間もないほど忙しくなります。

そんな際に慌てなくていいように、葬儀費用についても考えておきましょう。

鎌倉新書「第5回お葬式に関する全国調査(2022年)」によると、2022年の葬儀の平均額は110万円でした。

ただこの金額はコロナ禍の影響もあり過去最少だったため、余裕を持って200万円ほどは用意しておきたいところです。

またお墓を用意する場合は別途費用がかかりますので、確認しておきましょう。

また銀行預金は名義人が亡くなると、遺産相続手続きが完了するまで一旦凍結されてしまいます。

葬儀費用はすぐに必要になりますが、名義人の預金から出金できないため別の名義で用意しておく方が安心です。

まとめ

この記事では、死亡保障の平均と考え方を解説しました。

死亡保障は多額であれば安心ですが、保険金額が増えれば増えるほど保険料が家計を圧迫してしまいます。

あなたの家族状況に合わせて死亡保障を考え、ライフスタイルの変化に合わせて定期的に見直すことが大切です。

生命保険の相談は信頼できるパートナーに

これから保険加入を検討されている方やすでに保険に加入済の方でも、今のあなたに最適な保険をご提案します。

特徴(1)個人のライフプランにあった保険を提案できる

FP会社が保険代理店をやることで様々な知識をもとにした提案・サポートが可能です。

特徴(2)他社と比較して保険料を安く提案することができる

保障内容は同じでも他社より安い保険料で加入できるということが多くあります。

定期的に保障内容の見直しだけでなく、保険料の確認・見直しをおすすめしています。

特徴(3)ご相談は何回でも無料です

大切なお金や保障のことなので、正しく理解しご納得できるまで何度でもご相談可能です。

相談料はいただきませんし、押し売りも一切いたしませんのでご安心ください。

・自分で加入している保険の内容が分からない時

・ライフステージの変化があった時

・生命保険の更新時期がくる時

・保険料が家計の負担になってきた時

・住宅を購入した時

・退職をした時

お客様自身が加入している保険の内容を把握できていることが非常に大切です。

「生命保険の知識がないから相談しても良いのかな?」とご相談をためらってしまう方もいらっしゃいますが、必要な知識や情報はしっかりと提供してまいります。

安心して、気軽にお問い合わせください。