【1,000万円を貯金している人の割合とは? 】年代・世帯・収入別に解説

貯金1,000万円を目指す上で、「1,000万円貯金している人ってどんな人なんだろう?」という疑問がわきませんか?最初に1,000万円貯金している人の年代や性別、世帯収入に関してまとめます。

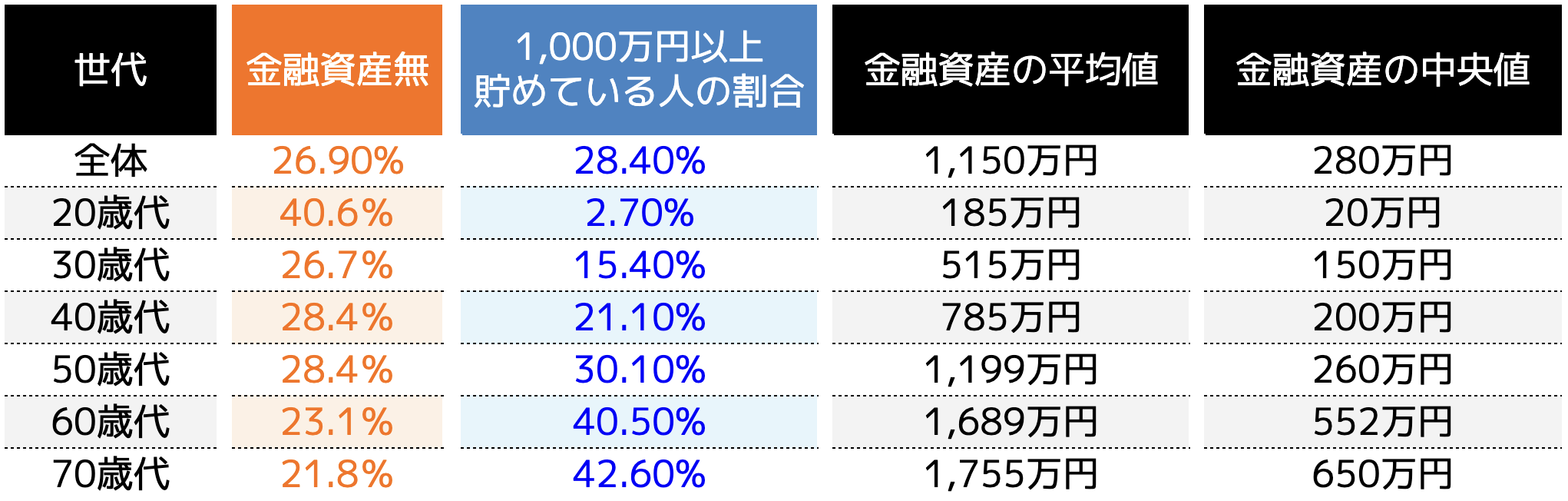

年代別・1,000万円の貯金がある人の割合

1,000万円以上の貯金を持つ人の割合は年代によって大きく異なります。年齢が上がるにつれ、貯金額も増え、その割合も高くなる傾向があります。

ここでは、各年代における1,000万円以上の金融資産を保有する人々の割合について詳しく見ていきましょう。

まずは下記表で俯瞰的に確認してみてください。

引用|金融広報中央委員会「家計の金融行動に関する世論調査[総世帯](令和4年)」をもとに弊社作成

全体の概観

全体として、1,000万円以上の金融資産を持つ人の割合は28.4%です。平均金融資産は1150万円、中央値は280万円となっています。

貯金が1,000万円を超えるのは難しい?

表から貯金が1,000万円を超えるのは50代です。(平均値:1,199万円)。しかし、1,000万円以上貯めている人の割合においては50代でも30.1%と半分にも満たない数字です。これは貯金が大きい一部の人が平均値を大きく押し上げていることが考えられます。このことは表より貯金が全く無い人が一定数いることからも明らかで、貯金額のより実態に近い数字は平均値よりは中央値(丁度真ん中の人の貯金額。例えば1001人の統計値であれば、中央の501人目の貯金額)であるといえます。

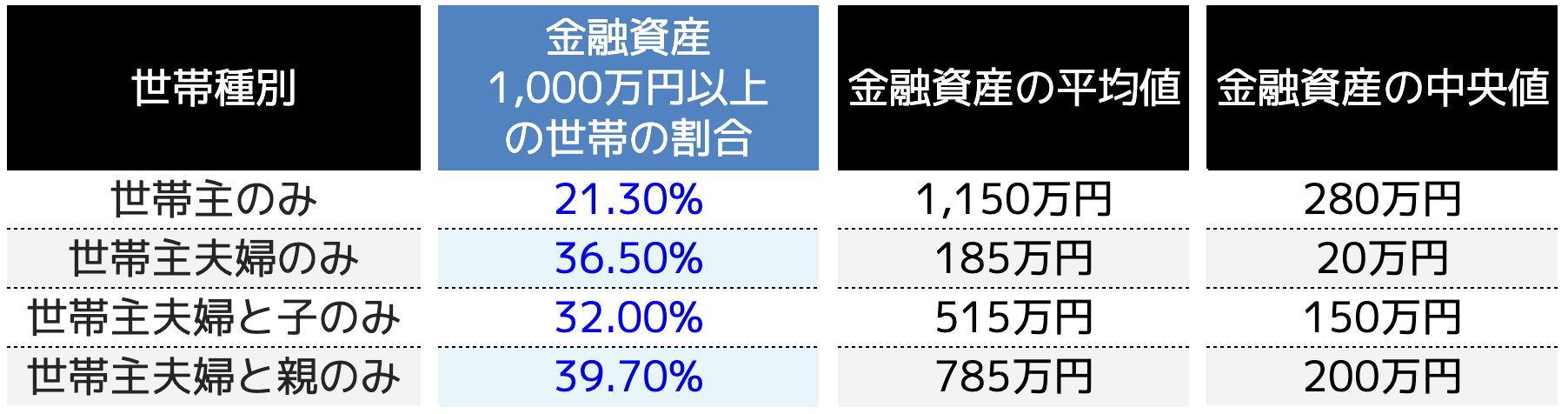

【共働きがやっぱり有利?】世帯別・1,000万円の貯金がある人の割合

(参考)家計の金融行動に関する世論調査[総世帯](令和4年)から、日本の世帯における金融資産の状況が明らかになります。ここでは、世帯タイプ別で見たときの1,000万円以上の貯金を持つ世帯の割合に着目します。

引用|金融広報中央委員会「家計の金融行動に関する世論調査[総世帯](令和4年)」をもとに弊社作成

このタイプでは、約21.3%の世帯が1,000万円以上の金融資産を保有しています。これは比較的少数で、このような世帯で大きな貯蓄を持つことは珍しいと言えるでしょう。

・世帯主夫婦のみの世帯

このカテゴリーでは、約36.5%の世帯が1,000万円以上の金融資産を有しており、明らかに世帯主のみの世帯よりも高い割合を示しています。

・世帯主夫婦と子供のみの世帯

このグループでは、約32.0%の世帯が1,000万円を超える貯金を持っています。

・世帯主夫婦と親のみの世帯

最も注目すべきはこのカテゴリーで、約39.7%の世帯が1,000万円以上の貯金を保有しています。これは他のカテゴリーと比較しても最も高い割合です。

これらのデータから、共働きや複数世代での共同生活が貯金を増やすのに有利であることが示唆されます。特に、親世代と共に生活する世帯は、貯金額面で他のタイプの世帯よりも優位に立っているようです。

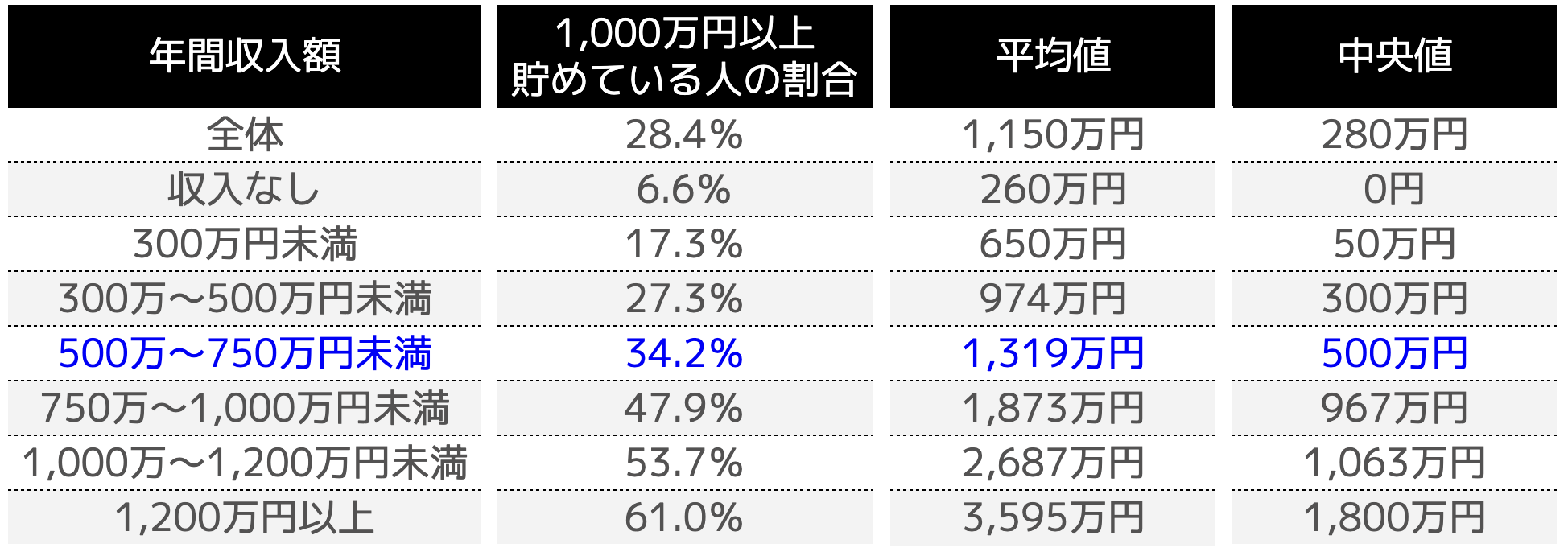

【年収500万以上必要?】収入別・1,000万円の貯金がある人の割合

1,000万円以上の貯金を持つ日本人は、年収によって大きく異なります。

引用|金融広報中央委員会「家計の金融行動に関する世論調査[総世帯](令和4年)」をもとに弊社作成

全体では、28.4%の人が1,000万円以上の金融資産を持っていることが分かりました。平均的には1150万円、中央値は280万円です。

興味深いのは、収入がない層でも、1,000万円以上貯めている人の割合が6.6%もいることです。これは、年収が全くないにもかかわらず、相当の貯蓄をしていることを意味します。

年収が300万円未満の層では、1,000万円以上貯めている人の割合は17.3%、平均値は650万円、中央値は50万円となっています。このデータは、低収入でも一定の貯蓄が可能であることを示唆しています。

次に、年収300万〜500万円未満の層を見ると、1,000万円以上貯めている人の割合は27.3%、平均値は974万円、中央値は300万円です。

さらに年収が上がると、500万~750万円未満では34.2%、750万~1,000万円未満では47.9%、1,000万~1,200万円未満では53.7%、そして1,200万円以上の層では61.0%が1,000万円以上の貯蓄を達成しています。

このデータは、年収が上がるにつれて、貯蓄額や貯めている人の割合も増える傾向にあることを明確に示しています。しかしながら、年収が低い層でも1,000万円以上の貯金を実現している例が存在することから、貯金は年収だけでなく個々の努力や工夫によっても達成可能であることがわかります。重要なのは、効率的な資産形成に取り組むための適切な考え方とポイントを押さえることです。

20代で貯金1,000万円は達成可能?【データやポイントを解説】

家計の金融行動に関する世論調査[総世帯](令和4年)を見ると、全体の平均年収は445万円(中央値380万円)であり、20歳代の平均年収は約274万円(中央値250万円)です。

また、同世論調査から、20歳代の平均貯金額は185万円(中央値20万円)です。

20代で1,000万円を貯蓄することは可能か?

22歳で年収300万円、現在の保有資産100万円と仮定した場合、1,000万円を達成するためには8年間で900万円を貯める必要があります。これは月に約9万4,000円を積み立てることに相当します。

しかしながら、年収250万円の場合、手取りは約17〜18万円程度ですから、これの約半分を貯蓄に回すのは容易ではありません。

20代で貯蓄を成功させる3つの考え方

20歳代で貯蓄を成功させる具体的な手法・考え方は以下の3つです。

1:無意識に貯蓄できる仕組みの構築

天引きなどを利用して、給与から自動的に貯蓄額が引かれるシステムを利用することが効果的です。

2:大きな出費の見直し

特に固定費の見直しは貯蓄に大きく影響します。携帯料金の削減や食費の管理などが効果的です。

3:複利の理解

複利運用により、少ない金額でも長期的に見れば大きな資産形成が可能です。運用商品選びでは、リスクとリターンのバランスを考慮する必要があります。

20代で1,000万円の貯蓄を目指すには、現実的な目標設定と計画的な取り組みが必要です。支出の削減、収入の増加、資産運用の3つの方法をバランスよく取り入れ、無意識に貯蓄ができる仕組みを作ることが成功の鍵となります。早い段階からの取り組みと継続が、貯蓄目標達成への道を開きます。

1,000万円を貯金するための具体的なコツ7選

1,000万円を貯金するための具体的なコツは以下の7つです。

(2)先取貯金をする

(3)節約・固定費の見直しをする【大きな支出は特に見直し】

(4)資産運用をする【複利の効果は絶大!】

(5)無理せず・余剰資金で貯める【健康第一!】

(6)家計簿をつける【アプリが便利!】

(7)貯金用口座を開設する【生活用口座とは分ける!】

順番に丁寧に解説しますので、ご自身に合うものからまずは始めてみてください。

(1)目標・期限を設定する

1,000万円を貯金するための最初のステップは、明確な目標と期限を設定することです。目標設定は、ただ「1,000万円貯めたい」と思うのではなく、「子どもたちが望む進路を選べるように15年で1,000万円」とか、「30年後の老後に海外旅行を楽しむために1,000万円」など、具体的な理由と期限を決めることが重要です。

この方法で目標を設定すると、あなたはただ貯金をするのではなく、具体的な目的のために貯金をすることになります。この目的がはっきりしていると、必要な金額をどのくらいの期間で貯めるべきかを計算することができ、毎月どのくらいの金額を貯金するかを逆算することが可能になります。

たとえば、28歳の人が38歳までの10年間で1,000万円を貯める計画を立てた場合、年間100万円、月に換算すると約8万3千円を貯金する必要があります。または、社会人になって約20年、月に約4万円(年間50万円)の貯蓄が継続できれば、1,000万円は達成可能と言えます。

このように、貯金の期限を明確にすることは、目標達成のための効果的なコツです。目的と目標金額を事前に決めておくと、貯金を切り崩すことに躊躇うようになり、貯金計画の成功率が高まります。しかし、将来は不確実な要素も多く、具体的な目標がすぐに決められないこともあります。そのような場合は、「手取りの30%を毎月貯金する」などのより一般的な目標を設定し、必要な時に具体的な使い道を考えるのが良いでしょう。

(2)先取り貯金をする

先取り貯金は、給料が入金された際に、まず貯金用の口座に一定額を移しておく方法です。この方法では、貯金部分を「支出済み」とみなし、残った金額のみで生活します。こうすることで、毎月確実に貯金額が増えていきます。

先取り貯金を実践するためのポイントを5つ紹介します。

1:給与の入金直後に貯金

給料が入金されたら、直ちに決められた金額を貯金用口座に移します。これは、給与の中から先に貯金をすることで、残りの金額だけで月間の家計を管理します。

2:自動貯金システムの利用

勤務先の財形貯蓄制度や銀行の定額自動入金サービスを活用すると良いです。これにより、一度設定すれば自動で毎月一定額が貯金口座に移されます。

3:アクセスしにくい貯金口座の選択

貯金用の口座は、ATMが近くにない金融機関を選ぶ、または通帳やキャッシュカードを持ち歩かないなど、敢えて手を出しにくい状況を作ります。

4:目標設定とシミュレーション

いくら、いつまでに貯めるかを明確にし、それに基づいて必要な貯金額を逆算します。

5:定期預金や財形貯蓄の活用

すぐに引き出せないような定期預金や、給与から自動で天引きされる財形貯蓄制度を利用すると効果的です。

先取り貯金を実践することで、毎月の固定費のように貯金が可能となり、目標とする1,000万円の貯金に向けて着実に進むことができます。また、先に貯金してしまうことで、「余ったお金を貯金する」という不安定な状況を避け、より計画的な貯蓄が可能になります。

先取り貯金は、長期的な資産形成にも有効で、NISAやiDeCoなどの制度を利用することも推奨されます。これらの制度については後のセクションで詳しく解説します。

(3)節約・固定費の見直しをする【大きな支出は特に見直し】

貯金を増やすための更なる大きなステップは、支出を見直すことです。特に、毎月の固定費は、見直しによって大きな節約効果が期待できます。以下は、効果的な節約と固定費見直しの方法を6つ紹介します。

1:明確な予算設定

まず、食費や趣味にかける費用など、毎月の予算を設定しましょう。予算内で収まるよう意識することで、無駄遣いを減らし、節約につながります。

2:衝動買いの抑制

ネットショッピングでの衝動買いを防ぐためには、カートに入れた商品を一晩置いて考える時間を設けるなど、ルールを作ることが効果的です。

3:固定費の見直し

毎月の固定費、例えば家賃、保険料、スマホ代、サブスクの料金などを見直しましょう。「より安いプランはないか」「必要なサービスかどうか」を検討し、不要なものは削減します。

4:格安SIMへの切り替え

例えば、スマホの料金を格安SIMプランに変更することで、毎月の通信費を大幅に節約できます。

5:電気・ガス代の節約

電力会社を変更することで、電気やガス代を節約することも可能です。

6:サブスクリプションサービスの見直し

不要なサブスクリプションサービスは解約し、必要なものだけに絞ることで、毎月の支出を減らせます。

このように、固定費の見直しにより無駄な支出を削減し、貯金に回すことが可能になります。節約を始める際には、このようなコツを活用して効率的に貯金額を増やしましょう。

(4)資産運用をする【複利の効果は絶大!】

1,000万円の貯金達成を目指す際、資産運用の取り組みは重要な戦略の一つです。貯金のみに依存するより、資産運用を併用することで、より効率的に目標額に到達する可能性が高まります。特に「複利の効果」を活用することが、この戦略の鍵を握ります。

複利とは、利益を再投資し、その利益からさらに利益を得ることを指します。この雪だるま式の効果は、投資期間が長いほど顕著になります。そのため、早期に資産運用を始めることが推奨されます。

複利の例を挙げると、100万円を年利5%で運用した場合、20年後には約265万円に成長します。これは単利の場合の200万円と比較して65万円の差があり、投資額が大きくなればなるほど、この差は大きくなります。

また、資産運用を始める際は、少額からでもスタートできます。例えば、毎月の貯金から一部を資産運用に回すことを考慮してみましょう。こうすることで、リスクを分散しながら、徐々に財産を増やしていくことが可能です。

このように資産運用は、単に貯金するだけよりも効率的に資金を増やす手段ですが、リスクも伴います。したがって、余裕資金を使い、リスク管理をしながら慎重に進めることが肝心です。初心者には、NISAやiDeCo(個人型確定拠出年金)のような税制優遇を受けられる運用方法がおすすめです。NISAは少額投資非課税制度で、特定の金融商品の利益に対して税金がかからない制度です。2024年からは非課税保有期間が無期限化され、より利用しやすくなりました。

(5)無理せず・余剰資金で貯める【健康第一!】

1,000万円という貯蓄目標を達成するためには、健全な財務管理が不可欠です。しかし、この過程で最も重要なのは、「無理なく、健康を維持しながら貯金する」ことです。

ストレスフリーな貯金の重要性

過度な節約や厳しい予算管理は、ストレスの蓄積につながり、貯金の継続を困難にすることがあります。これは、長期的な目標達成の障害となるだけでなく、思わぬ散財の原因にもなりかねません。したがって、貯金は無理なく、ストレスを適度に解消しながら行うことが肝要です。たとえ小額でも、「継続は力なり」ということわざが示すように、長期間にわたってコツコツと貯蓄を続けることが成功への鍵です。

健康は最大の資産

「体が資本」という言葉が示すように、健康は財務計画の中でも重要な役割を果たします。健康であれば、より長く安定して収入を得ることができます。現代では、健康寿命の延長に伴い、70歳まで働くことが可能な企業も増えています。これは、健康であれば貯蓄期間が長くなり、目標達成が現実的になることを意味します。

医療費の節約

健康を維持することは、通院費や治療費の節約にもつながります。不幸にも病気になると、治療にかかる費用は貯金を大きく圧迫する可能性があります。これを防ぐためにも、日頃から健康管理を心がけることが重要です。

生活習慣の見直し

特に40代以降は、体力の衰えや体の変化によって健康問題が起こりやすくなります。そのため、バランスの良い食事、規則正しい生活、定期的な運動を心がけることが肝要です。これらは単に健康を維持するだけでなく、貯金を無理なく続けるための基盤を作ります。

結論として、1,000万円を貯金するための道は、金銭的な計画だけではなく、健康を維持し、無理のない生活を送ることが大切です。健康な体と心があれば、貯金の目標達成はより容易に、そして何よりも楽しくなることでしょう。

(6)家計簿をつける【アプリが便利!】

1,000万円の貯金を目指す旅には、最初の一歩として家計簿をつけることが非常に重要です。家計簿をつけることで、自分の収入に対しての支出が明確になり、どの部分で節約が可能かが見えてきます。これは、計画的にお金を貯めるための基礎となります。

給料日や月初など、お金の流れを区切りやすいタイミングで家計簿を始めることがおすすめですが、実際には「始めようと思った時がベストタイミング」です。まずは1ヶ月、継続して家計簿をつけることから始めましょう。

家計簿をつけることで、固定費や変動費を把握し、節約できる部分や見直すべき固定費(例えば、利用頻度が下がったサブスクの整理や光熱費の契約見直し)が明らかになります。

家計簿アプリの利用

家計簿をつける際、手書きでの記入は面倒で、つい忘れがちになることも。そんな時、家計簿アプリの利用が便利です。アプリを使えば、日常の支出を簡単に管理でき、食費や交通費などの分類も容易になります。さらに、毎月の支出の変化を一目で確認できるので、お金の流れを把握しやすくなります。

最近の家計簿アプリには、レシートを撮影するだけで金額を自動で記録してくれる機能が搭載されているものもあり、これは特に忙しい方や、手軽に管理を始めたい方におすすめです。

家計簿で収支を把握する

1,000万円貯金を目指す上で、家計簿を通じて毎月の収支を正確に把握することが不可欠です。日常のお金の使い方が把握できれば、節約すべき部分を見極め、無駄遣いを防ぐことができます。

家計簿をつける際は、細かすぎる仕訳よりも、大まかなグループ分け(例:「食費」「水道光熱費」「趣味・交際費」)で管理するのが継続しやすくなります。

また、多くのスマートフォン家計簿アプリが登場しており、中には銀行口座やクレジットカードと連携し、自動的に仕訳してくれるものもあります。例えば、「B/43(ビーヨンサン)」や「Oliveフレキシブルペイ」のようなアプリは、使用した金額が自動的に反映され、家計管理をさらに簡単にします。

これらのアプリを活用することで、自分に合った方法で、毎月の収支を把握し、1,000万円の貯金目標に向けて確実に進むことができるでしょう。

(7)貯金用口座を開設する【生活用口座とは分ける!】

貯金を成功させるためには、その方法に賢く取り組むことが不可欠です。その中でも特に重要なのが、「貯金専用の口座を作ること」。なぜなら、生活費用とは別の貯金用口座を設けることで、貯金への取り組みがぐっと容易になるからです。

では、どのようにして貯金用口座を最大限活用するのか。まず、毎月の給与が入ると同時に、一定額を貯金用口座に自動で移動させます。これを「先取り貯金」と呼びます。給料日になったら、すぐに貯金分を移動させ、その後は触らないようにしましょう。これにより、貯金が支払いの一部として無意識に使われるリスクを避けることができます。

さらに、貯金用口座を利用するうえで考慮すべき点があります。それは、銀行選びです。なるべく高い金利を提供する銀行を選ぶことで、貯金の成長を助けることができます。特に、一般的なメガバンクや都市銀行よりも、ネット銀行の方が金利が高い傾向にあります。

また、勤務先が提供している「財形貯蓄」のような制度を活用するのも一つの方法です。この制度を利用すると、毎月の給与やボーナスから自動的に一定金額が貯金されます。これに加えて、「自動積立定期預金」や「自動入金サービス」を利用することで、貯金の自動化を実現できます。

【実践!】貯金1,000万円するための具体的なシミュレーションを紹介

現在26歳、貯金100万円、年収400万円の人が 1,000万円貯めるシミュレーションをしてみましょう。

ここではシミュレーションに金融庁「資産運用シミュレーション」を使用します。

毎月の積立金額を7万円、つみたてNISAで年利5%で運用できた場合、9年で約952万円となり、貯金の100万円とあわせると1,000万円を超えます。

シミュレーションをする上で大切なポイントは以下の3点です。

2:年利何パーセントでの運用を想定するか(上の例では5%)

3:何年積み立てるか(上の例では9年)

節約でしっかりと毎月の積立資金を確保し、NISAなどのお得な投資手法を効果的に活用し、地道にコツコツと積み立てていきましょう。

NISAに関してはこちらのサイトをぜひ一読ください。

貯金1,000万円を超えたらどうする?【おすすめは資産運用】

貯金が1,000万円を超えたらどうすべきでしょうか?

おすすめは資産運用です。1,000万円を超えていないときも、もちろんおすすめなのですが、1,000万円を超えてからの資産運用は元本の大きさや福利効果もあり、単に貯金を続けるよりも、お金を効率的に増やす可能性を秘めています。適切に運用することで資産増加はもちろん、インフレ対策にもなります。

ただし、元本保証がないため、運用に失敗するとお金が減るリスクもあります。そのため、余裕資金での資産運用が推奨されます。

投資初心者におすすめの選択肢は以下の2つです。

1:NISA

少額投資非課税制度。株式や投資信託への投資で税金が非課税。

2:iDeCo

個人型確定拠出年金。所得控除利用可能。

NISAやiDeCoに関して、詳しくはこちらの記事をご覧ください。

もちろん、預貯金が1,000万円に到達する前でも、資産運用を始めることは可能です。資産運用を始める際は、リスク許容度を考慮し、失っても生活に支障が出ない程度の金額から始めることが重要です。投資初心者は、リスクを抑えた運用方法から入ることが推奨されます。一般的には、生活費の3〜6ヶ月分を預貯金として保持し、それ以外の資金を資産運用に回すと良いでしょう。

一方で預貯金が1,000万円を超えた際の注意点として金融機関の元本保証の仕組みがあります。預金保険制度は金融機関一つあたり元本1,000万円までとその利息を保障します。そのため、貯金がこの額を超えた場合は、投資や他の銀行口座への分散を検討することが大切です。

このように、貯金が1,000万円を超えたら、資産運用を通じてより効率的にお金を増やす道を模索するのが賢明です。ただし、運用にはリスクが伴うため、自身の財務状況とリスク許容度を考慮した上で慎重に進めることが重要です。

まとめ【若いうちから長期で貯めよう!】

本記事を通じて、1,000万円を貯金するための具体的なコツや手法をご紹介しました。若いうちからの貯金と資産運用は、安定した将来への大切な一歩です。

まず、1,000万円を貯金している人の割合を年代、世帯、収入別に見てきました。これにより、共働き世帯や年収500万円以上の方が有利であることがわかりますが、これはあくまで一つの目安です。大切なのは、自身のライフスタイルに合わせた貯金計画を立てることです。

特に若い20代でも、明確な目標と計画があれば1,000万円の貯金は十分可能です。重要なのは、目標を設定し、先取り貯金でコツコツと積み上げること。また、節約や固定費の見直しを行い、無理なく余剰資金で貯めることも重要です。家計簿の活用や貯金専用の口座を開設することで、より計画的に貯金を進められます。

さらに、単に貯金するだけでなく、資産運用による複利の効果を活用することが大切です。1,000万円を達成した後も、その資産を有効に活用してさらなる安定と成長を目指しましょう。

1,000万円貯金することは、決して遠い夢ではありません。今から計画を立て、実行に移していけば、若いうちから長期的な財産形成が可能です。もし不明点があれば、ぜひココザスへ相談をお待ちしています。一緒に、賢く資産を形成していきましょう!