30代の平均貯金額は?独身と夫婦のパターン別に紹介

ここからは、30代の平均貯金額を紹介します。

参考にするのは、金融広報中央委員会が令和2年に調査した「家計の金融行動に関する世論調査」のデータ。

このデータでは、年代ごとの金融資産保有額の平均と中央値を知ることができます。

独身・夫婦別に紹介しますので、あなたの貯金額と比べてみましょう。

独身の場合の30代の平均貯金額

![金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査]」](https://cocozas.jp/cocozas-nw/wp-content/uploads/2024/06/COCO-the-Style-img-33.png)

引用|金融広報中央委員会「家計の金融行動に関する世論調査[単身世帯調査]」を参考に弊社作成

上記の表を見ると、独身の30代の金融資産保有額の平均は484万円です。

ただ分布割合で見ると、実際に400万〜500万円保有している割合は6.6%。

この「平均」という値には飛び抜けて多い金額も含まれているため、実態より高い値になってしまいます。

そこで参考にしたいのが、より実態に近い値の「中央値」です。

独身の場合の中央値は206万円。

約200万円の貯金があれば平均的と言えそうです。

夫婦2人以上の場合の平均貯金額

![引用|金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査]」を参考に弊社作成](https://cocozas.jp/cocozas-nw/wp-content/uploads/2024/06/COCO-the-Style-img-32.png)

引用|金融広報中央委員会「家計の金融行動に関する世論調査[二人以上世帯調査]」を参考に弊社作成

上記の表を確認すると、夫婦2人以上世帯の30代の金融資産保有額の平均は644万円。

ただ分布割合で見ると、500万〜700万円保有している割合は12.3%です。

より実態に近い値の「中央値」を見てみましょう。

夫婦2人以上の場合の中央値は423万円です。

まずは400万円を目指して資産形成を行いたいですね。

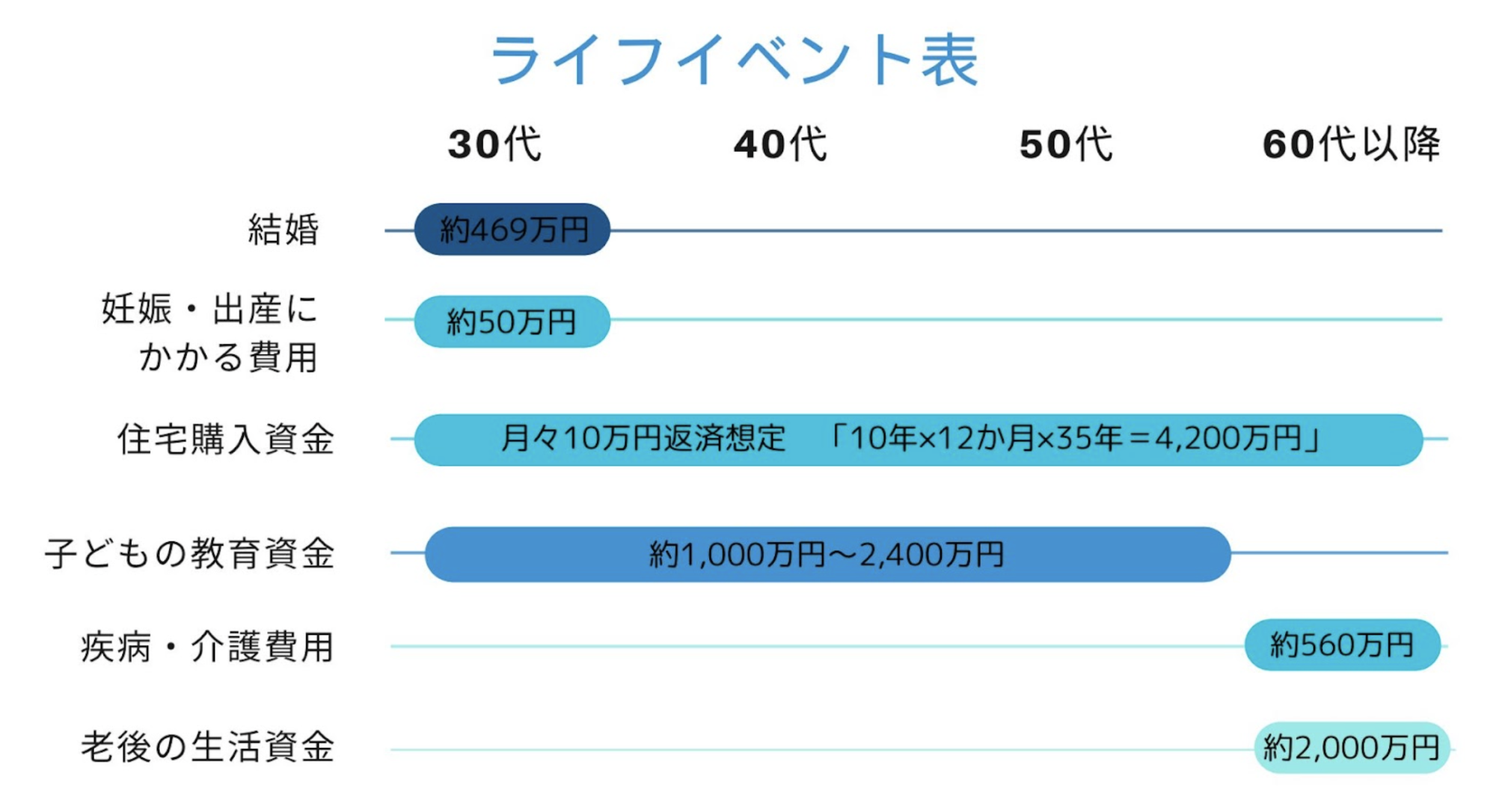

知っておきたい!これから必要になるお金

では、30代にこれから必要となるお金はいくらでしょうか?

ここからは、ライフイベントごとにかかる費用を紹介します。

あらかじめ費用がわかっていれば、逆算してコツコツ貯金することができます。

将来「お金が足りない!」と慌てないために、まずはこれからかかるお金をシュミレーションしてみましょう。

(1)結婚にかかる費用の平均額

約469万円

結婚にかかる費用のうち、大きな割合を占めるのが結婚式の費用です。

「ゼクシィ結婚トレンド調査」によると、結婚式の平均費用は292万円。

ですが、ご祝儀により相殺することができますので、実際の負担額は低くなります。

ご祝儀の平均金額は176.8万円ですので、実質負担額は115万円程度です。

ただ、海外挙式の場合は招待数が減りご祝儀が期待できませんので、気をつけておきましょう。

参考|ブライダル総研「結婚トレンド調査」

(2)子供の教育資金の平均額

全て公立の場合:約544万円

全て私立の場合:約1,830万円

▼大学

国立の場合:約242万円(※1)

私立(文系)の場合:約397万円(※2)

私立(理系)の場合:約541万円(※2)

参考※1|文部科学省「国立大学等の授業料その他の費用に関する省令」

参考※2|文部科学省「2019年度 学生納付金調査結果」

「子供1人育てるのに1,000万円かかる」とも言われますが、進学先によっても大きく変わるのが教育費。

ただ、今は3〜5歳までの保育料が無料になるほか、就学支援金制度によって高校の授業料が軽減されるなどの支援も拡充されています。

「実は支援があるのに、知らずに全額負担していた!」という事態にならないために、教育に関する情報はしっかりチェックしておきましょう。

(3)住宅購入資金の平均額

建売住宅:約3,495万円

マンション:約4,545万円

参考|生命保険文化センター「住宅の購入価格(「フラット35」利用者) ※全国」

「人生で最も大きい買い物」と言われるマイホーム。

マイホームを購入する際は住宅ローンを組む方も多いでしょう。

住宅ローンの平均契約金額は約4,000万円。

4,000万円を35年ローンで組んだ場合の月々の返済額は約10万円です。

定年になると収入が減少することもあるため、60歳頃には住宅ローンが完済できるよう、計画的に繰上げ返済を行いたいですね。

どの項目も大きなお金が必要になります。

ただ、教育費も住宅ローンも一括で支払うわけではないため、しっかりと計画を立てておけば諦めることはありません。

貯金は早く始めるほど、月々の貯金額の負担が少なく済みます。

まずは支出を見直し、少額でもコツコツと貯金を始めましょう。

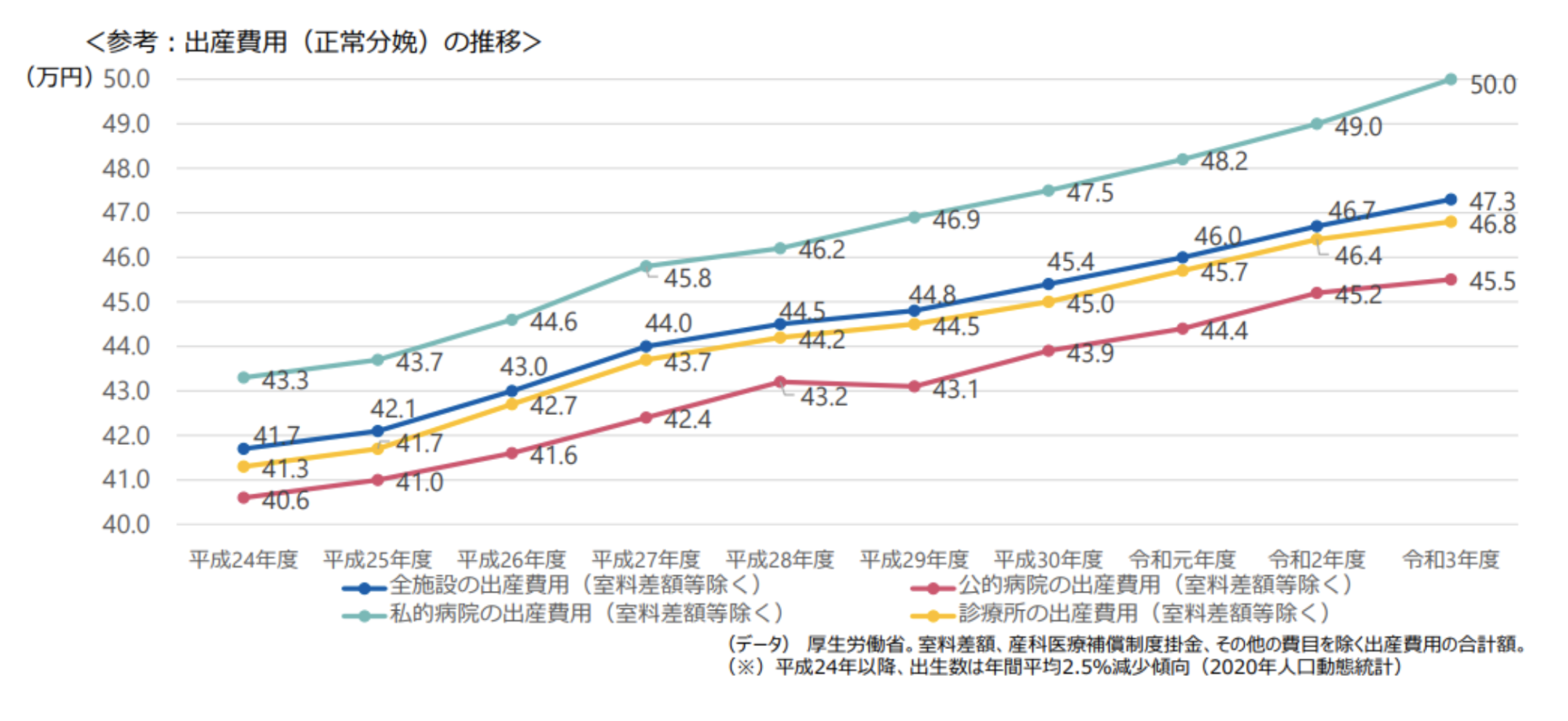

(4)妊娠・出産にかかる費用の平均額

約50万円

30代になると結婚して子供が生まれる方も多くなります。

出産費用の平均値は令和3年度で50万円。

そのうち妊娠4ヵ月以上の方が令和5年4月以降に出産した場合は、出産育児一時金が50万円が支給されるため、自己負担額は0円になる可能性が高いです。

各施設の出産費用を見てみると、以下の図の通り50万円以下となっています。

引用|厚生労働省「医療保険制度改革について」

出産育児一時金は年々支給額が増加しておりますが、打ち切りにならないという保障はないため、資金は用意しておいた方がよいでしょう。

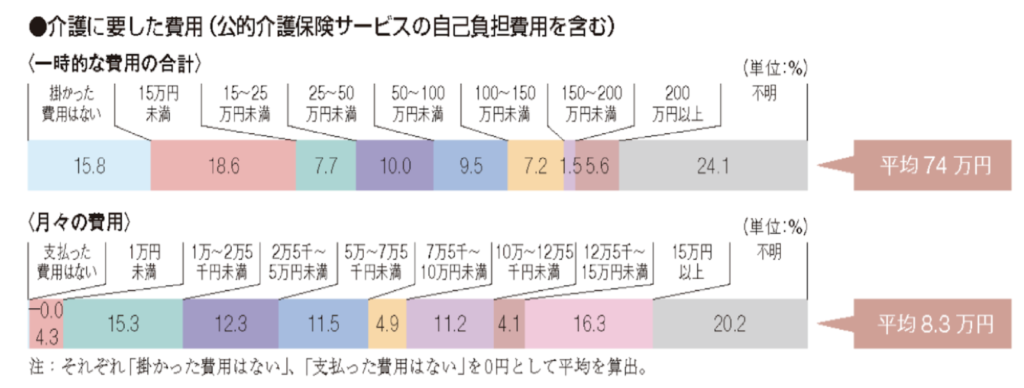

(5)疾病・介護費用の平均額

366.8万円~818.2万円

高齢になると介護施設や老人ホームなどに入所する方が増えます。また施設が満員となっていることから在宅で介護する方も多いです。

公益財団法人生命保険センターの調査によると、月々の介護費用は在宅の場合は4.8万円、施設の場合は12.2万円です。平均介護期間が5年1か月であるため、疾病・介護費用の平均額は292.8万円〜744.2万円となります。

さらに介護するためのバリアフリー工事やベッドの購入費などの費用は平均すると、以下の画像の通り約74万円となることがわかります。

参考|公益財団法人 生命保険保険 センター「介護にはどれくらいの費用・期間がかかる?」

トータルすると、介護費用は非常に大きな金額がかかります。老後に備えて貯めておかないと子供に介護資金を出してしまうことにもなりかねないため、30代から計画的に貯めておきましょう。

(6)老後の生活に必要な費用の平均額

1,122万円~1,684万円

退職後の老後は収入が無くなる世帯も多く、貯蓄を切り崩して生活することになったり、年金を充てに生計を立てる方が多いです。しかし実際は公的年金だけでは支出額をカバーできないことが問題視されています。

夫婦二人以上の世帯の平均消費額は、令和5年度で1世帯当たり282,969円となっている一方で、公的年金支給額額が224,482円となっていることから、毎月58,487円不足する計算です。

さらに日本の平均寿命は厚生労働省の「令和4 年簡易生命表の概況」によると、男性で81.05歳、女性が87.09歳となっており、定年を65歳と仮定すると、老後は16年〜22年間と想定されます。

また日本は世界一の長寿国として、100歳まで長生きする方も多いです。その期間を生活していくためには、約2,000万円近く不足することから、老後2,000万円問題とも呼ばれています。

老後2,000万円問題は一時、コロナ渦の10万円定額給付金や年金生活支援給付金によって社会保障給付と特別収入が改善され、不足が55万円までとなりました。

しかし近年の円安による物価高によって平均支出額が増えたことにより、再度老後資金が不足すると懸念されています。

また公的年金の支給額もいつ減額されるかわからないため、今のうちから老後資金を用意しておく必要があります。

参考|総務省総当局「家計調査(二人以上の世帯)2023年(令和5年)9月分」

参考|日本年金機構「令和5年4月分からの年金額等について」

参考|厚生労働省「令和4年簡易生命表の概況」

(7)緊急予備資金

病気やケガ、冠婚葬祭、家具家電の買い替えなど、想定外の出費が発生する場合もあるため、緊急予備資金として生活費の半年分を貯蓄しておくと安心できます。

病気などは保険で対応できるものの、葬儀にかかる総額は2022年度平均110.7万円と簡単にねん出できる金額ではありません。

さらに近年ではITやAIの発展により、家電の価格も高額となっており、物価高によって家具の値段も高くなっているため、イレギュラーな出費に耐えられるように貯金を用意しておきましょう。

30代におすすめ!賢く貯金・積み立てする方法3選

30代以降はさまざまな費用が発生してしまうため、今のうちから貯蓄しておく必要があります。しかし貯蓄だけでは老後資金や介護資金などをカバーしきれないことも想定されます。

そのためここでは将来に必要な資金を賢く貯められる3つの方法を紹介します。

(2)iDeCo

(3)投資信託

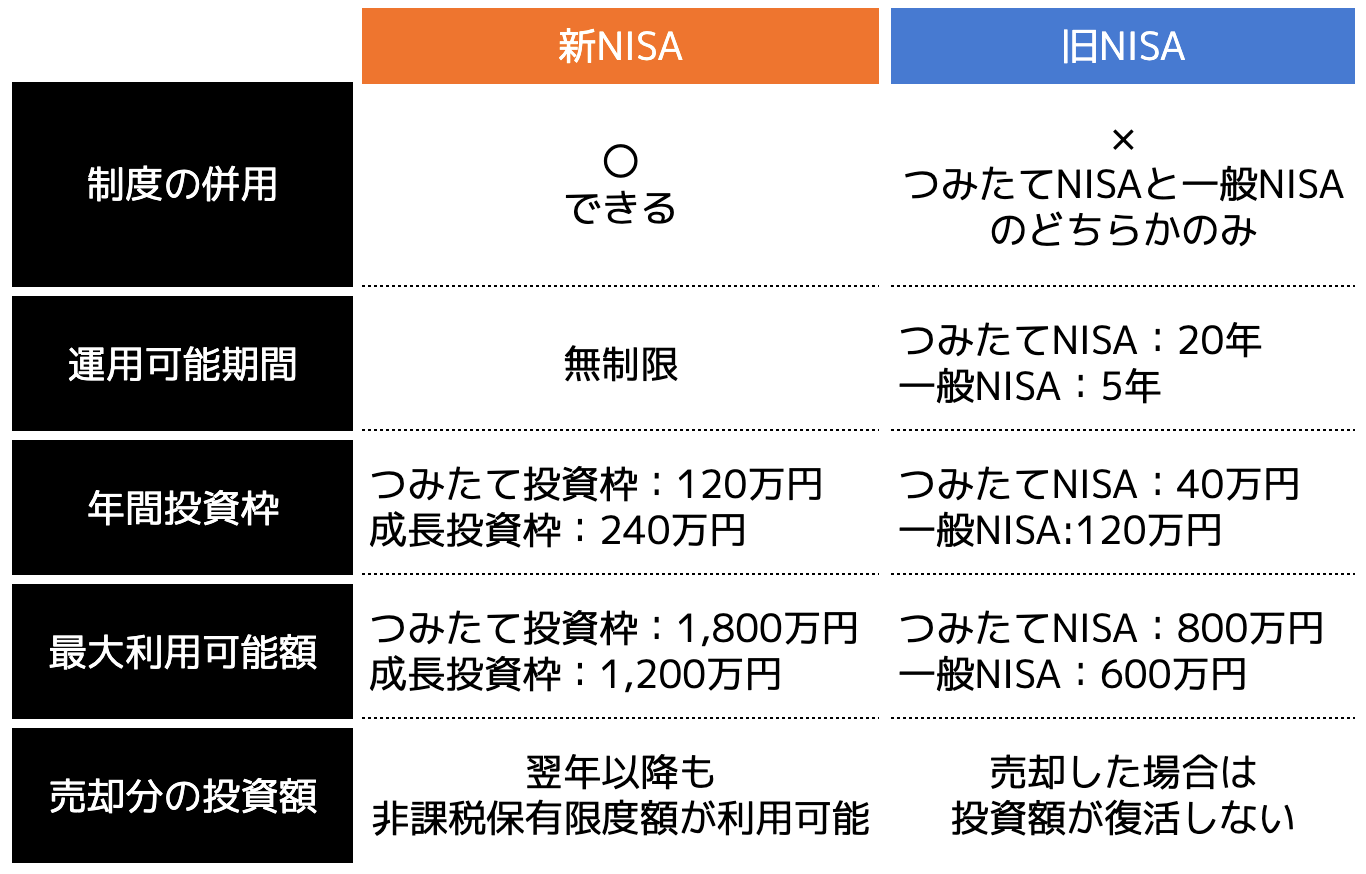

(1)新NISA

2023年現在運用できる「つみたてNISA」と「一般NISA」が、2024年1月より「新NISA」へ切り替わります。

NISAとは少額投資非課税制度の一種で、運用益は非課税となりながら資産運用を行うことができます。口座から毎月資金が引き落とされ、金融商品を買い付ける仕組みです。

つみたてNISAでは年間40万円で20年間、一般NISAは120万円を5年間運用できました。しかし新NISAでは以下の表の通り運用可能枠が増えます。

従来より大きな金額を運用することができるため、より多くの資金にすることが可能となります。

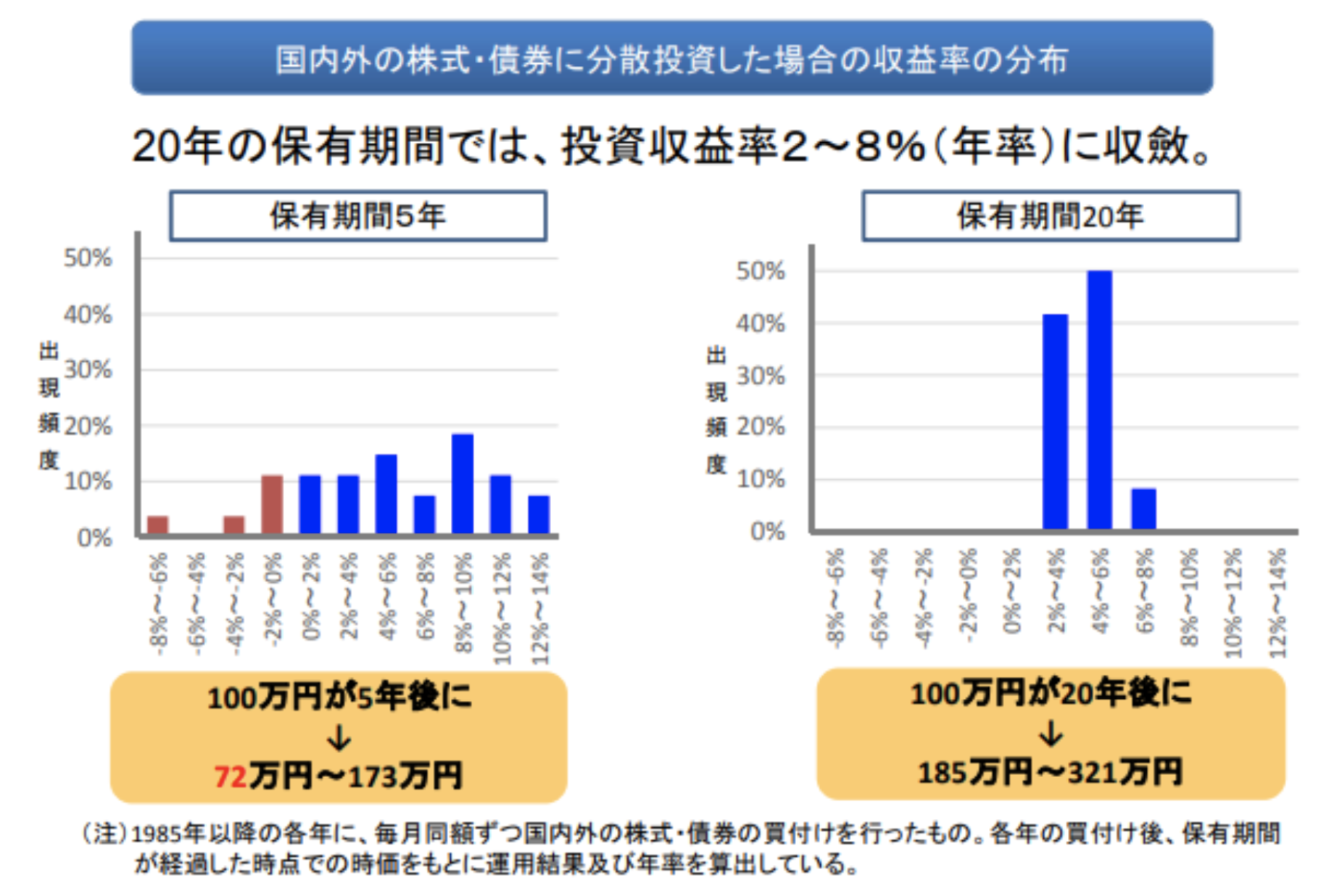

平均利回りも旧NISAでは20年間の長期運用を行うことで、おおよそ2%〜8%に集約されることから、安定して資金を増やすことができる積立方法です。

参考|金融庁「つみたてNISAについて」

しかし保有期間が5年ほどの短期間では元本割れする可能性もあるため、長期間運用するという意識が重要です。

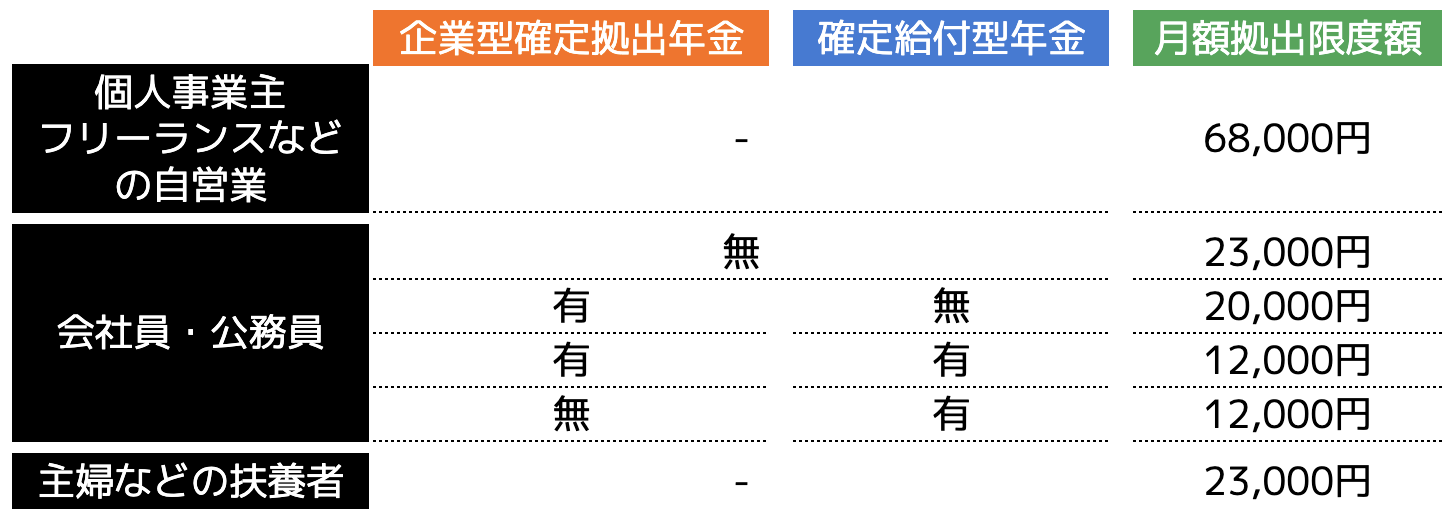

(2)iDeCo

iDeCoとは個人型確定拠出年金のことで、私的年金制度の一つです。自ら掛金を設定(最低5,000円から)し、運営管理機関が選定する運用商品の中から投資商品を購入し続ける仕組みです。

iDeCoは運用益が非課税となるだけでなく、毎月の掛金は所得控除されます。そのため節税しながら資産運用できる方法として人気が高いです。

ただし、原則60歳までは引き出すことができないため、30代で加入する場合は、「無理のない掛金であること」と「支払続けられる資金力」が求められます。

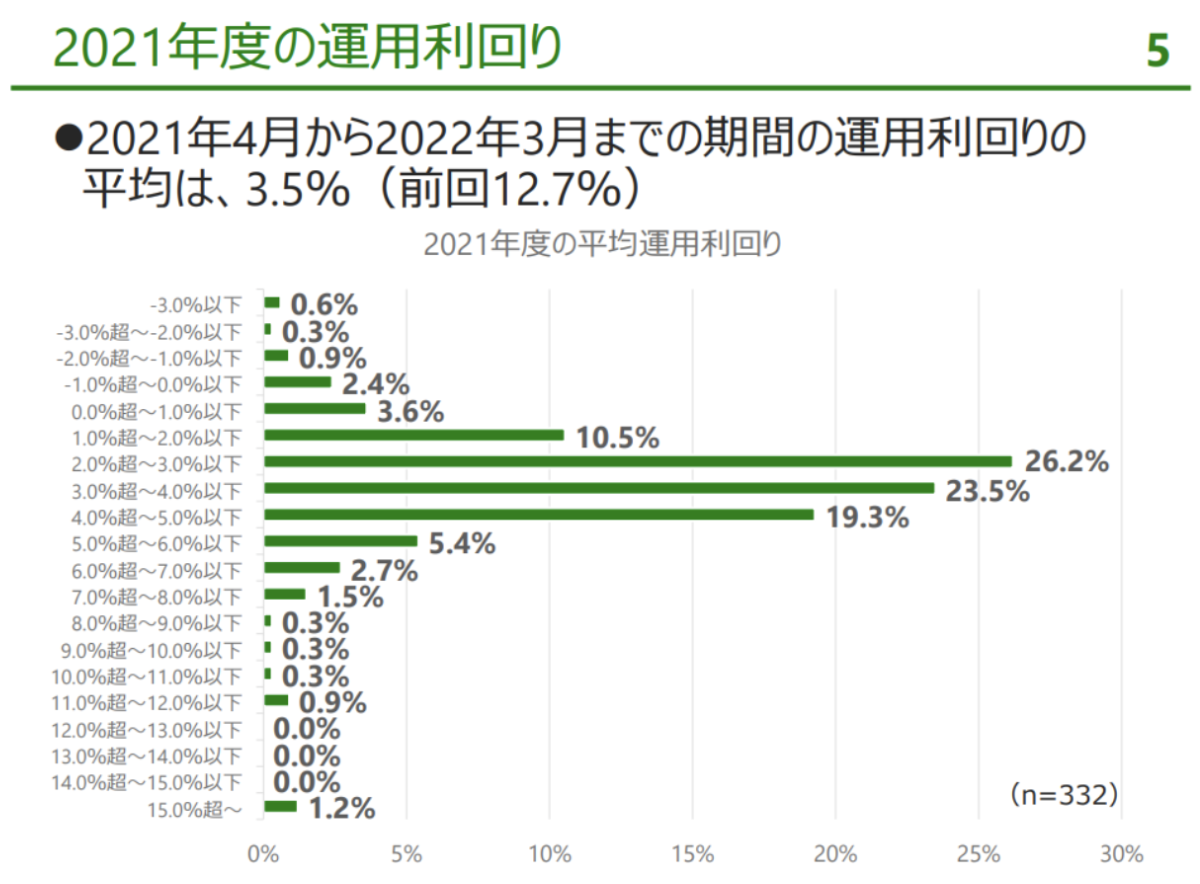

iDeCoの利回りは企業年金連合会が発表した「確定拠出年金に関する実態調査|統計資料」によると、2021年度の利回りは2%〜5%前後となります。

そのためつみたてNISA同様、安定した運用方法であることがわかります。一方で元本割れする可能性もあるため、掛金額には注意しなければいけません。

また勤務先や職業によって、毎月の掛金の上限額が設けられているため、事前に掛金の設定をしてから始めるようにしましょう。

参考|企業年金連合会「確定拠出年金実態調査結果」

(3)投資信託

投資信託は、不特定多数の投資家から専門家が資金を集め、株式や債券などに投資して得られる利益を投資家へ分配する方法です。

専門家が投資先の選定と運用を行ってくれるため、30代の投資経験がない人でも安心して始めることが可能です。

また近年では100円から始められる証券会社も増えてきたため、「投資を始めてみたい」という方におすすめな投資方法です。

投資信託は、平均利回りが5%前後となりますが、運用商品によっては10%近い銘柄もあります。

一方で専門家の運用が失敗すると元本割れする可能性もあるため、「専門家であるからという理由で多額の資金を預ける」と失敗することにもなりかねないため注意して始めましょう。

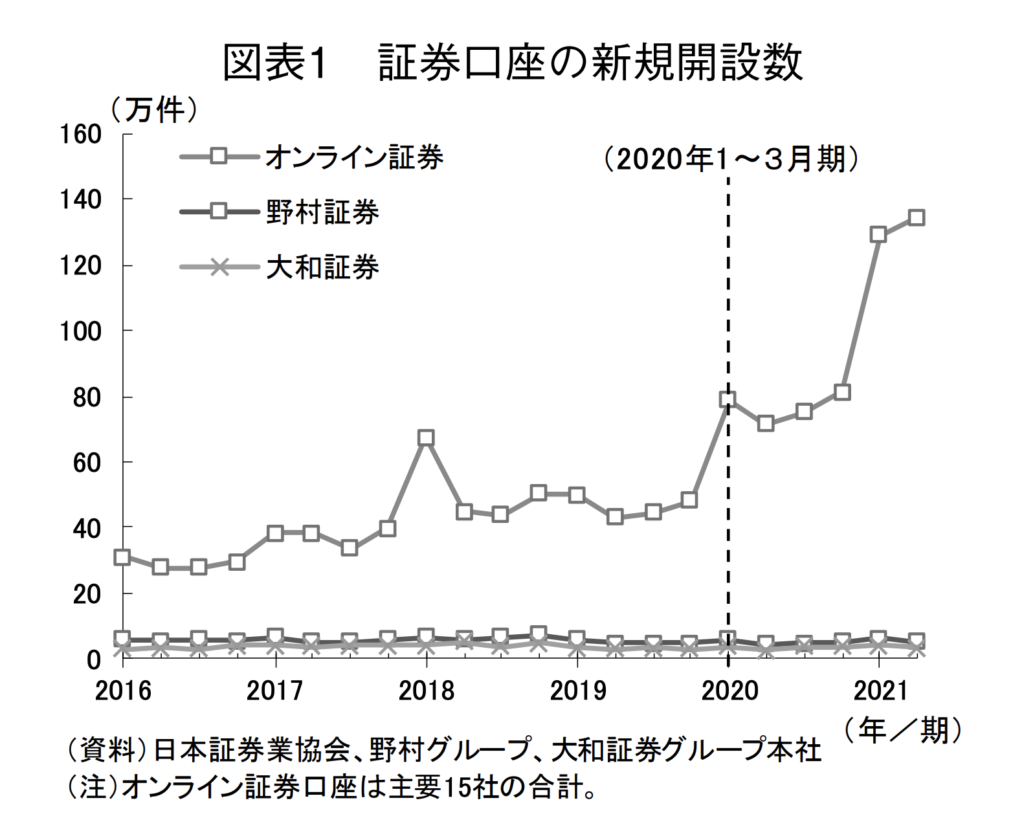

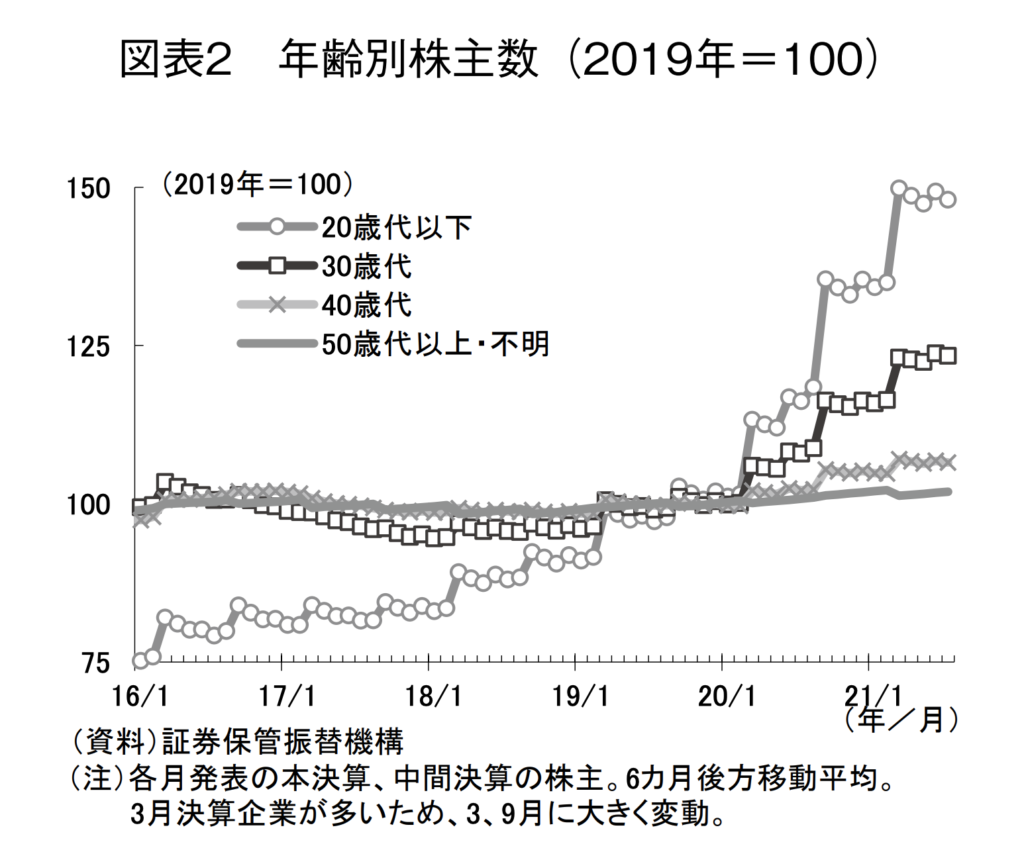

若い世代で投資ブーム!?長期投資を始めよう

ここ最近、資産運用を始める人が増えていることを知っていますか?

以下は、近年の証券口座の新規開設数と年齢別の株主数を表したデータです。

引用元|季刊 個人金融 2021 秋「新型コロナ禍の下での若年層のオンライン投資の拡大」

20代、30代の株主数が大きく増えており、特にネット証券での口座開設が増えていることがわかります。

InstagramなどのSNSで、ネット証券の広告を見たことがあるという方も多いのではないでしょうか。

他にもポイントで投資ができる仕組みも普及してきています。

「投資」というと、「損をすることがある」や「価格が変動する」などの怖いイメージがあるかもしれません。

たしかに毎日価格が変動する以上、損失が出ている日もあるでしょう。

ですが、約20〜30年間行う「長期投資」であれば、損失を抑えながら預金利率以上に資産を増やせる可能性があります。

30代はまだまだ時間の余裕があるため、長期投資に向いています。

さらに長期投資に向いたiDeCoやつみたてNISAといった制度を使うことで、節税効果も期待できます。

投資商品は多岐にわたり、商品を選ぶのも一苦労ですが、iDeCoやつみたてNISAは金融庁が厳選した商品の中から選ぶことができ安心です。

また、投資は少額からでもスタートできます。

まずは証券口座の開設から、一歩踏み出してみましょう。

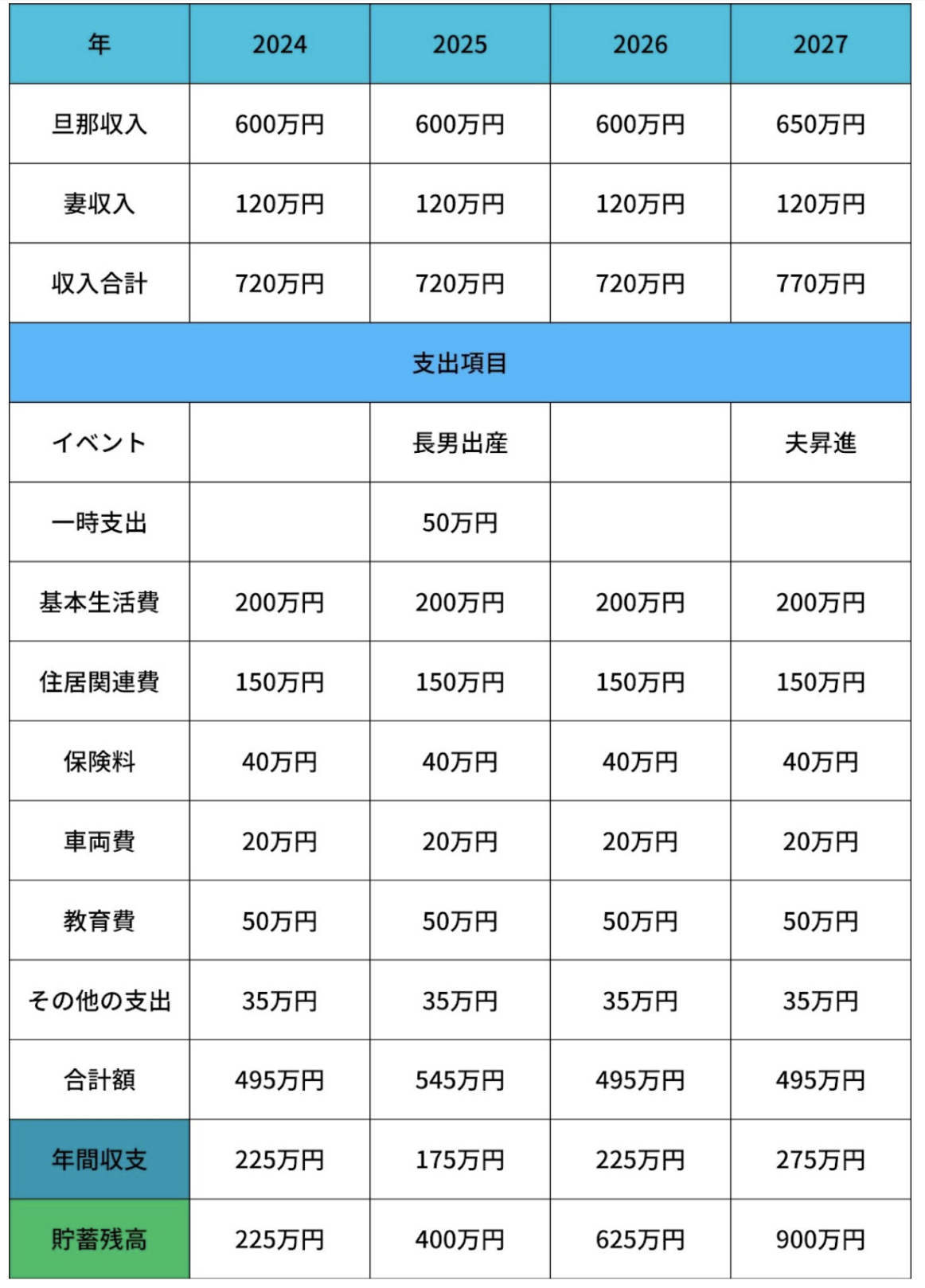

30代貯金を効率的に進めるにはライフプランニング

30代になると結婚や出産など家庭を持つ方が増え、ライフプランを考え直すタイミングでもあります。ライフプランニングとは「一生涯における人生設計」のことです。

具体的には出産や住宅の購入、老後資金など、人生で必要なお金や生活環境などを事前に想定し、長い人生を過ごすためのスケジュール計画を組むことです。

30代ライフプランニングを行っておくと、早い段階から今の収入や支出を見直す機会となり、よりお金や時間に余裕が生まれることにも繋がります。

ライフプランニングは以下の3つの表を作成します。

ライフイベント表

年代によって起こりうるイベントをまとめ、必要な費用を書き出します。いつどれくらいの費用が必要になるのかがわかるようになります。

キャッシュフロー表

将来の収支を予測する表です。現在の収入から支出額を差し引き、余剰金がいくらになるのかを想定することができます。

イベントごとにかかる費用を想定したり、収入が増える想定などをキャッシュフロー表に反映させることで、毎年の貯蓄残高などを想定することが可能です。

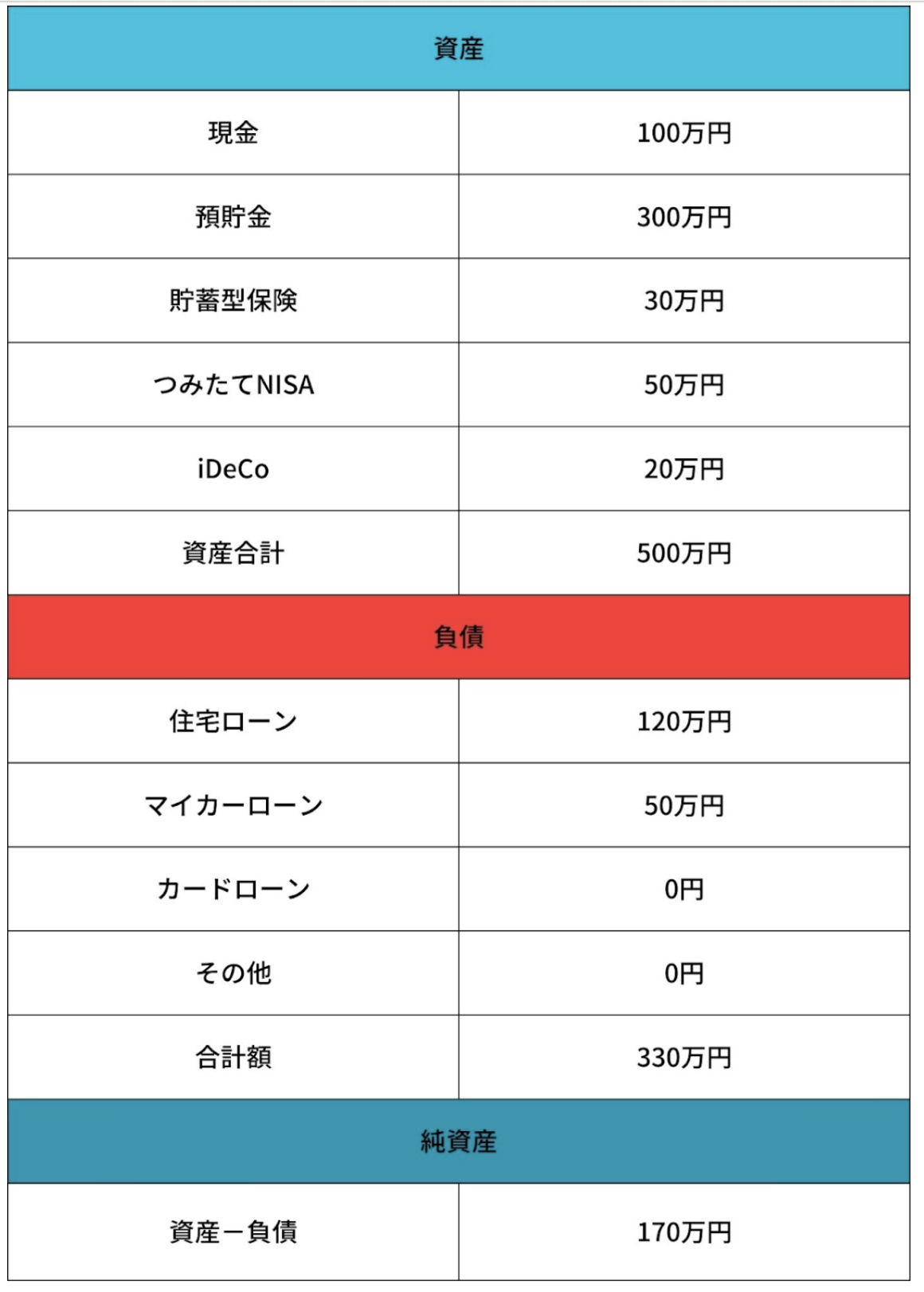

バランスシート表

現時点での「資産」と「負債」の状況を書き出したものです。純資産がプラスであれば現状は問題ないありません。負債額の方が大きくなってしまった場合は即座に対処を検討しなければいけません。

ライフプランニングは3つのシート表を作成し、現在と将来のお金について見直しします。「このままでは貯蓄ができない」「将来のお金が足りない」と察知することができます。

ライフプランニングを行う際は、数字を間違えてしまうと将来お金が不足することにもつながりかねないため、ファイナンシャルプランナーなどの専門家に相談することが大切です。

ファイナンシャルプランナーはお客様の家計の見直しや、貯蓄方法の提案などを行ってくれます。

30代は支出額が大きくなることから転職を考える方も多いですが、近年では資産形成を始める方も増えています。

ファイナンシャルプランナーでは資産形成についての相談も承っているため、ぜひ無料相談してみると良いでしょう。

お金を働かせて自由を手にする「FIRE」という選択肢

あなたは「FIRE(ファイア)」という言葉を聞いたことがありますか?

FIREとは、「Financial Independent Retire Early」の頭文字を取ったもので、訳すと「経済的自立と早期リタイア」という意味。

欧米で話題となった考え方で、最近では「日本版FIRE」の本を書店でよく見かけるようになりました。

FIREは「投資で利益を出し、元本には手をつけずに利益のみで生活をする」ことを目指すもの。

この考え方は、特に1981年〜1996年生まれのミレニアル世代に支持されており、FIREを目指して貯金を始めている若い世代も少なくないようです。

バブル崩壊、就職氷河期など金銭的に苦労したミレニアル世代は「お金で苦労したくない」という思いが強いようです。

では、いったいどうすればFIREを実現することができるのでしょうか。

FIREするには「年間支出の25倍」の資産が必要と言われています。

例えば年間支出が月20万円×12ヶ月=240万円なら、FIREするために必要な資産は6,000万円。

また、この6,000万円は預金で貯めるのではなく、株や投資信託に投資し、その運用益で生活することを前提としています。

今ではさまざまな「FIRE」の指南書が販売されていますが、ほとんどが「米国株」での運用を勧めています。

ただ生活しながら6,000万円も貯金するのは至難の業。

そこで目指す方が多いのが「サイドFIRE」という生活スタイルです。

「FIRE」は今勤めている会社を退職して完全な自由を手にすることが目的でしたが、「サイドFIRE」ではフルタイムからパートタイム・フリーランスなどに切り替えて働く時間を減らし、労働と自由を両立させることを目標とします。

例えば3,000万円を貯めて「サイドFIRE」を達成できた場合、運用益で月10万円の収入が得られるため、今まで月20万円稼いでいた仕事を辞めて、月10万円のパートに切り替えても生活を維持することができます。

労働時間を削減することができれば、子供との時間も増えますし、趣味に打ち込むこともできます。

またうまくいけば元本は減らないため、老後もこの4%の運用益で生活することができます。

ただし、相場は変動するため、毎年4%を確保できるとは限りません。

相場が下がった時に生活に困らないよう「緊急用貯金」を準備しておくことも必要です。

ミレニアル世代に支持されるFIREという考え方。

達成できれば人生をより楽しむことができるでしょう。

まとめ

この記事では、30代の貯金額とこれから必要になるお金について紹介しました。

・独身の場合:206万円

・夫婦2人以上の場合:423万円

・結婚に必要な資金:約469万円

・子供の教育資金

全て公立の場合:約959万円

全て私立の場合:約2,405万円

・住宅資金

土地付き注文住宅:約4,397万円

建売住宅:約3,495万円

マンション:約4,545万円

またFIREや効率の良い資産形成を目指して、資産運用を行う方が増えてきていることを紹介しました。

2022年度から高校の家庭科で資産運用の授業が始まるなど、投資はこれからより身近なものになってくるでしょう。

初心者にとっては投資は複雑に感じることもありますので、不安な場合はぜひ身近なファイナンシャルプランナーに相談してみましょう。