貯金がない家庭はどれくらいいる?

そもそも貯金がない家庭はどれくらいいるのでしょうか。

ここでは年代別と世代別に分けて紹介します。

年代別での貯金がない割合

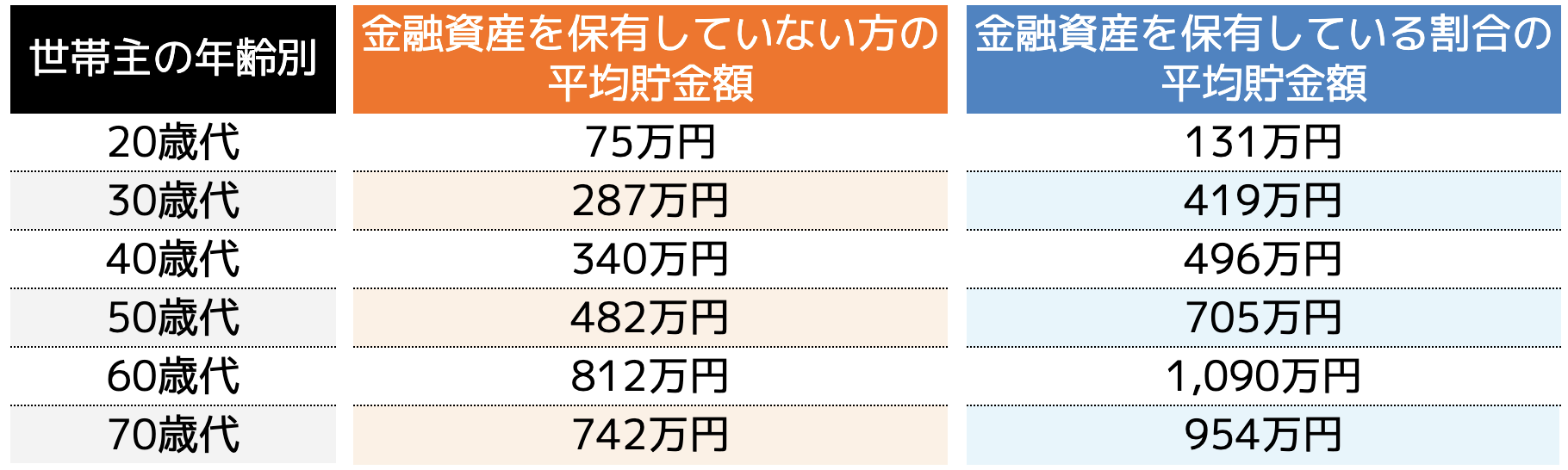

金融広報中央委員会の「家計の金融行動に関する世論調査[総世帯](令和5年)」によると、金融資産を保有している割合と保有していない割合は以下の表のとおりです。

](https://cocozas.jp/cocozas-nw/wp-content/uploads/2024/12/スクリーンショット-2024-12-09-21.04.35.png)

見て分かるとおり、20代でも約6割ほどの方が金融資産を保有していることがわかります。

年齢が高まるにつれて、金融資産を保有する割合も増える傾向にあります。

とはいえ金融資産を保有していないから貯金がないというわけではありません。

以下の表は世帯年齢別の平均貯金額です。

金融資産を保有している方の方が貯金額が高くなる傾向にありますが、金融資産を保有していない方でも貯金はあることがわかります。

自分の年代と比較してみましょう。

世帯別での貯金がない割合

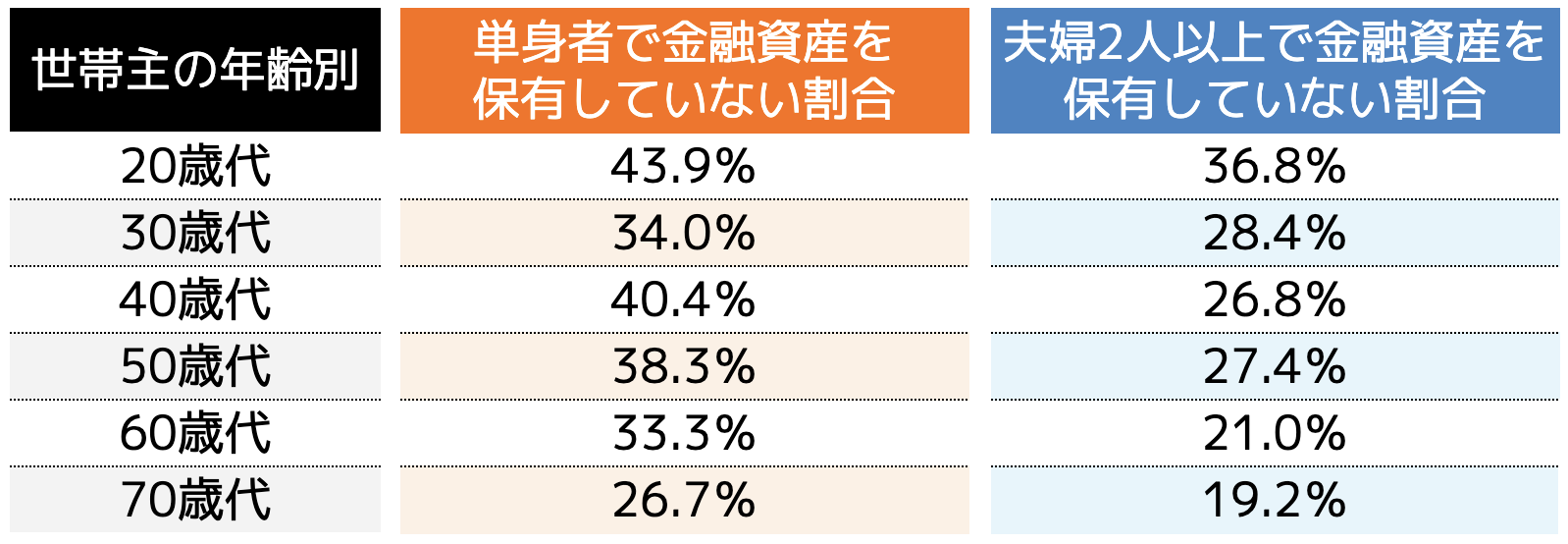

つぎに、単身者と夫婦2人以上での貯金額を比較してみましょう。

世帯数が異なると、支出と収入に違いが生じるため、貯金額にも差額が生じます。

まずは、世帯別の金融資産を保有していない割合は以下の表のとおりです。

単身者の方が、金融資産を保有していない割合が多いことがわかります。

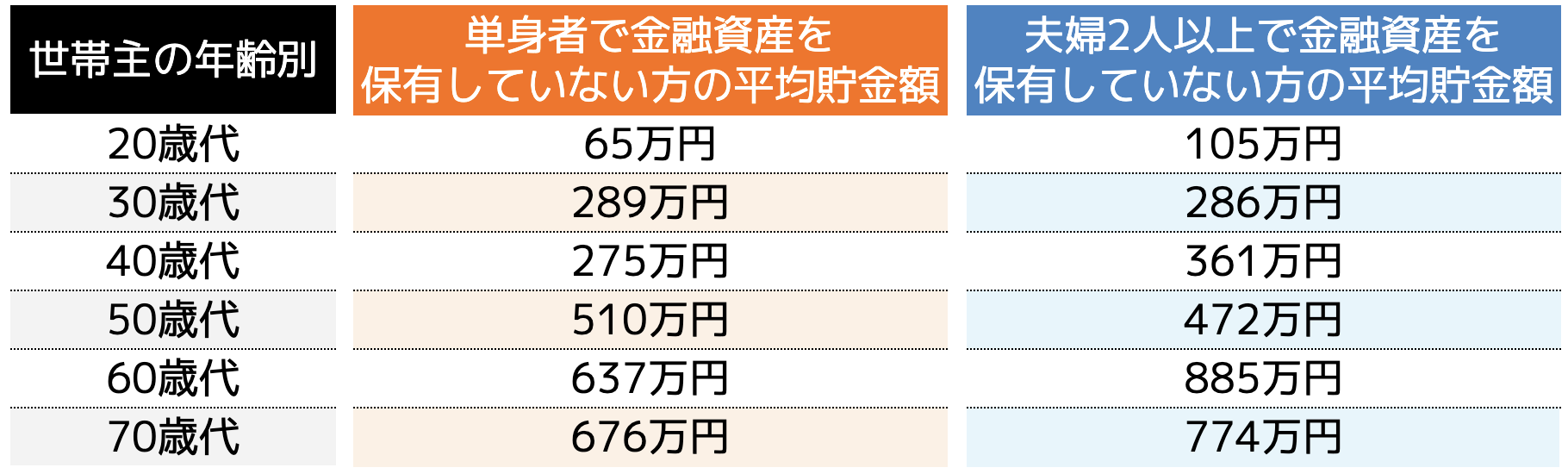

先ほどと同様に、貯金額についても比較してみましょう。

以下の表は単身者と夫婦2人以上で分けた年齢別平均貯金額です。

世帯別でみると、金融資産を保有していないにも関わらず、夫婦2人以上の世帯の方が平均貯金額が多い傾向にあります。

この背景には、単身者は自由にお金を使える点や、共働き世帯が増加していることに比例して、収入も増え、貯金額も多くなっていることが考えられます。

貯金がない家庭の理由・特徴

平均貯金額を紹介しましたが、比較してみていかがでしたでしょうか。

貯金が平均以下だった家庭は、もちろん「収入が少ない」「子供が多く支出が嵩んでいる」などさまざまな理由が考えられます。

そもそも貯金がない家庭には以下のような特徴があるので、該当する方は今後お金がたまらない可能性もあるので十分注意が必要です。

2:貯金目標を立てていない

3:無駄遣いが多い

上記の特徴に該当していないか、一つずつチェックしていきましょう。

1:収支を把握できていない

貯金がない家庭は、月々の収支を把握できていない傾向にあります。

毎月の給与収入額などは把握されている家庭は多いですが、支出額に関しては網羅しておらず、どの項目にいくら支払っているのか分かっていない人も多いです。

電気代や水道代などは、明細が出るのである程度把握しているという方がいても、食費や日用品の額をなんとなくの金額でしかわかっていないという方もいらっしゃるのではないでしょうか。

どの支出項目を削減できるか判断できないままとなるため、うまく貯金ができず、いつの間にかお金がないという状況につながります。

2:貯金目標を立てていない

貯金目標を立てていない方は、貯金ができない傾向にあります。

月々の目標を立てないと、貯金への意識が低くなるうえ、無駄な浪費が増えてしまいかねません。

貯金がしっかりできている人は、単月だけでなく、数年後の目標貯金額も決めている傾向にあります。

もちろん収入が多い家庭であるほど貯金額は多い傾向にありますが、中間層の収入の世帯でも毎月十分貯金ができています。

それらの理由としては、計画性のある貯金目標を立て、支出を抑え、お金の管理を徹底しているためです。

貯金目標を立てない家庭は、貯金ができていないケースが多いです。

3:無駄遣いが多い

当然ながら無駄遣いが多い家庭は貯金ができない傾向にあります。

つい無駄な買い物が多かったり、外食ばかりしている家庭は、支出も嵩むことからお金が貯まりにくいです。

特にお金の管理ができていない人は、無駄遣いが多くなる傾向にあります。ボーナスや臨時収入が入ったときに旅行に使ったり、家電や家具など高額な商品に使っていると貯金ができないことでしょう。

とはいえ全く使わないと満足度が低下してしまうことから、予算を決めて使う、貯金に回したあとで贅沢するなど、計画性を持つことが大切です。

貯金がない家庭に起こるリスク

貯金がないと、家族に起こるリスクに対処できず、不安を抱きながら生活することにもなりかねません。

ここでは貯金がない家庭に起こるリスクを3つ紹介します。

2:理想のライフイベントを送れない

3:常に不安を持ちながら生活する

貯金がない方は、危機感をもっておくべきなので、一つずつ確認しておきましょう。

1:将来への備えができない

貯金がないと老後の生活資金や子供の教育資金など、将来の備えができません。

老後は年金だけでは生活することが困難になると言われています。

問題視されている老後2,000万円問題は、定年後の20年〜30年間の老後資金が公的年金では賄うことができず、約2,000万円近くショートすると金融審議会が発表した件です。

この問題は未だ解決されておらず、近年の物価高によってさらにショートする金額が増える可能性もあるでしょう。

また、子供も大学に進学するとなると、多額の入学資金が必要になります。

大学費用は入学する大学によって異なるものの、国立大学であれば300万円〜350万円前後、私立大学であれば400万円〜600万円ほどの納入額となります。

お金がないからという理由で、子供に進学を諦めさせたり、老後の生活資金が不足するなど、将来に対応できないなどのリスクにつながる可能性があるのです。

2:理想のライフイベントを送れない

貯金がない方は、理想のライフイベントを送れない可能性があります。

多くの人は、「マイホームが欲しい」「退職後にやりたいことがある」など、理想のライフイベントを持ち合わせているのではないでしょうか。

しかし、何をするにもお金がかかることが多いため、貯金がないとやりたいこともできなくなる可能性も高いです。

3:常に不安を持ちながら生活する

お金がない方は、常に不安を持ちながら生活することにもつながりかねません。

家具家電を買い替えることになったり、冠婚葬祭などイレギュラーな支出が発生した際、対処できなくなる可能性も高いためです。

お金の余裕が心の余裕という言葉があるとおり、経済的な安定があると心の不安もなくなり、幸福度が高まる方も多いです。

しかし、貯金がないと何か出費が発生した時に対処できないなどのリスクが伴うため、不安を抱きながら生活する可能性もあるでしょう。

確実に進める貯金を増やす方法

ではどのような方法で貯金を行えばよいのでしょうか。

ここでは貯金を増やす方法を3つのステップに分けて紹介します。

2:将来かかるお金を把握する

3:資産運用でお金を増やしていく

ひとつずつ確認して取り組んでみましょう。

1:家計簿を付けて支出を見直す

まずは、毎月どれくらい支出しているのかを把握するために、家計簿を付けるようにしましょう。

家計簿を付けることで、どの項目にいくら支出しているのかわかり、お金の流れが見える化されます。

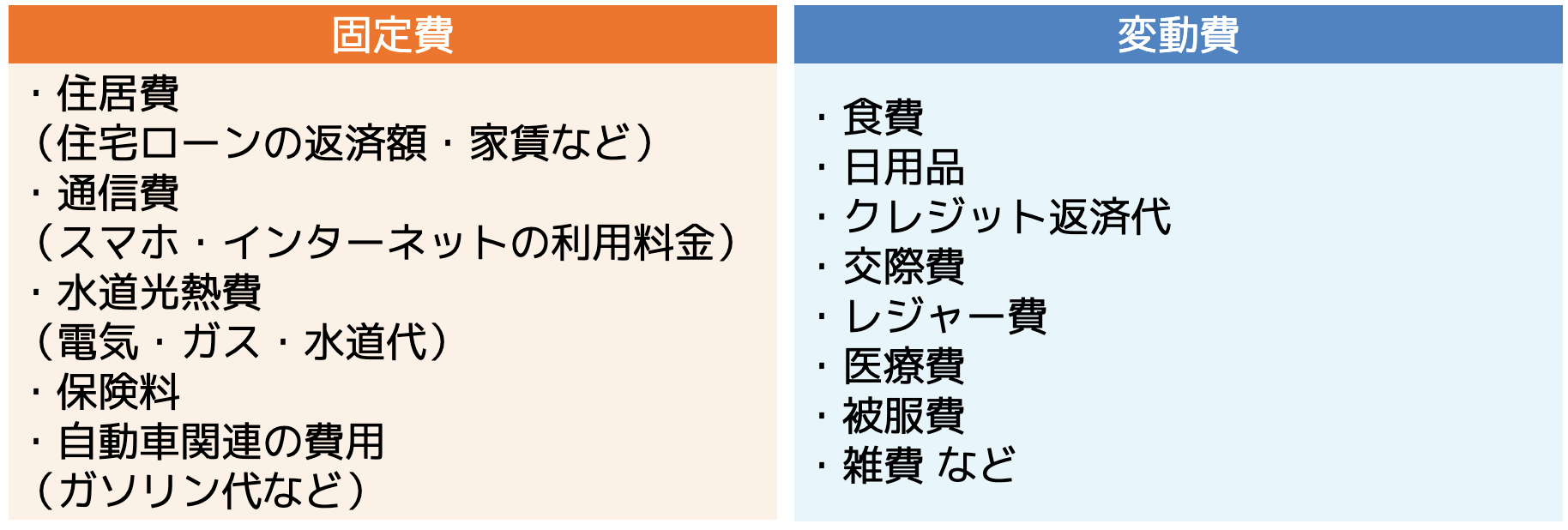

一般的には以下の表のとおり「固定費」と「変動費」に分けてまとめることが多いです。

これらの費用をまとめ、家計簿を付けて節約できる費用を見つけます。

注意しなければいけないのは、家計簿を付け続けることです。

家計の支出は月ごとによって変動します。毎月節約できている効果がモチベーションにもつながるので、何年も付け続けることが大切です。

2:将来かかるお金を把握する

次に将来かかるお金を把握します。

貯金をする際は、目標を設定しておくことで、モチベーションの維持につながります。

しかし、どれくらい貯金すればよいか分からない方は、将来かかるお金を目標とした方がよいでしょう。

子供の教育資金や老後資金、趣味や旅行に費やす資金など、ひとそれぞれ必要な金額は異なります。

これらの金額を全て算出しておけば目標貯金額を設定することが可能です。

とはいえ、将来かかるお金がいくらになるのか分からない方も多いので、ファイナンシャルプランナーなどの専門家に相談しておくことをおすすめします。

3:資産運用でお金を増やしていく

節約だけでは大きな金額を貯金するのが困難なため、資産運用などでお金を増やしていくことをおすすめします。

先ほどもお伝えしたとおり夫婦2人以上の世帯では、金融資産を保有している世帯の方が、貯金額が大きい傾向にあります。

節約だけでは、月々数千円〜数万円程度しか貯金できません。

資産運用であれば、運用額に応じて大きな利益にすることも可能です。

資産運用初心者の方にとっては、多少抵抗あるかもしれませんが、老後資金や子供の教育資金などを考慮すると、長期運用して利益を増やしていた方が効果的です。

おすすめな資産運用方法3選

ここでは初心者の方におすすめな資産運用方法を3つ紹介します。

2:iDeCo

3:投資信託

上記の資産運用方法は、比較的ほったらかしでも運用できるため、仕事をしている方でも始めやすい方法です。

ひとつずつ紹介するのでチェックしておきましょう。

1:新NISA

・少額から始めたい人

・非課税で運用したい人

・長期間の運用ができる人

新NISAとは、毎月積立投資をする際に利用できる少額投資非課税制度のことです。

毎月一定額を引き落として投資信託やETFなどの金融商品を買い付けて資産を増やしていく方法です。

本来、資産運用や投資で得た利益に対し、20.315%の税率をかけた税金が課せられますが、新NISAで発生した利益は非課税となるメリットがあります。

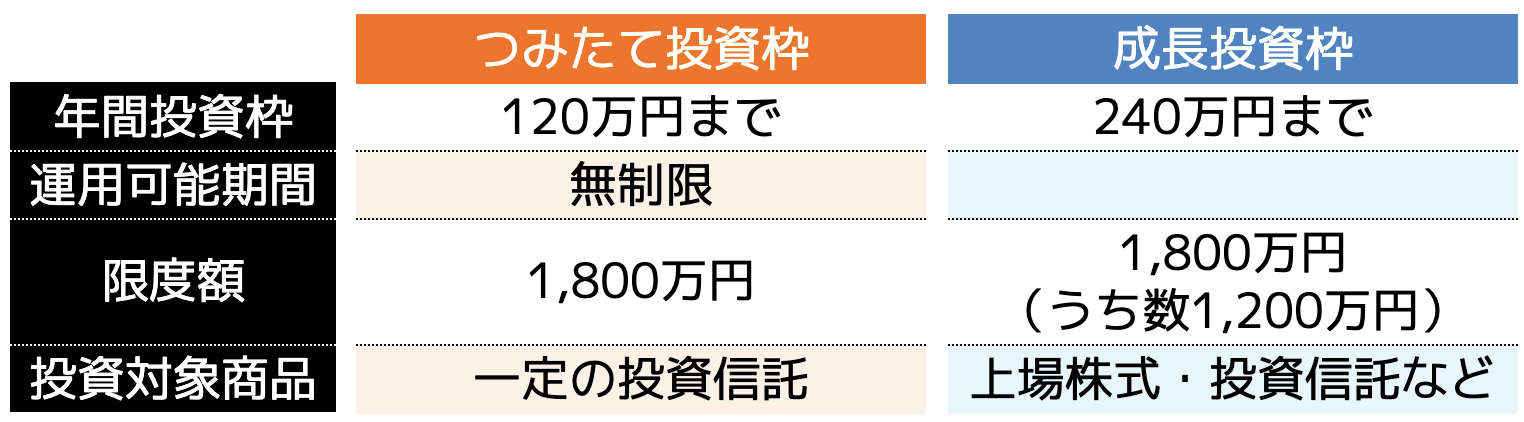

新NISAは1年間で360万円(つみたて投資枠:120万円・成長投資枠:240万円)まで運用することができるため、自分の資金力に合わせて運用することが可能です。

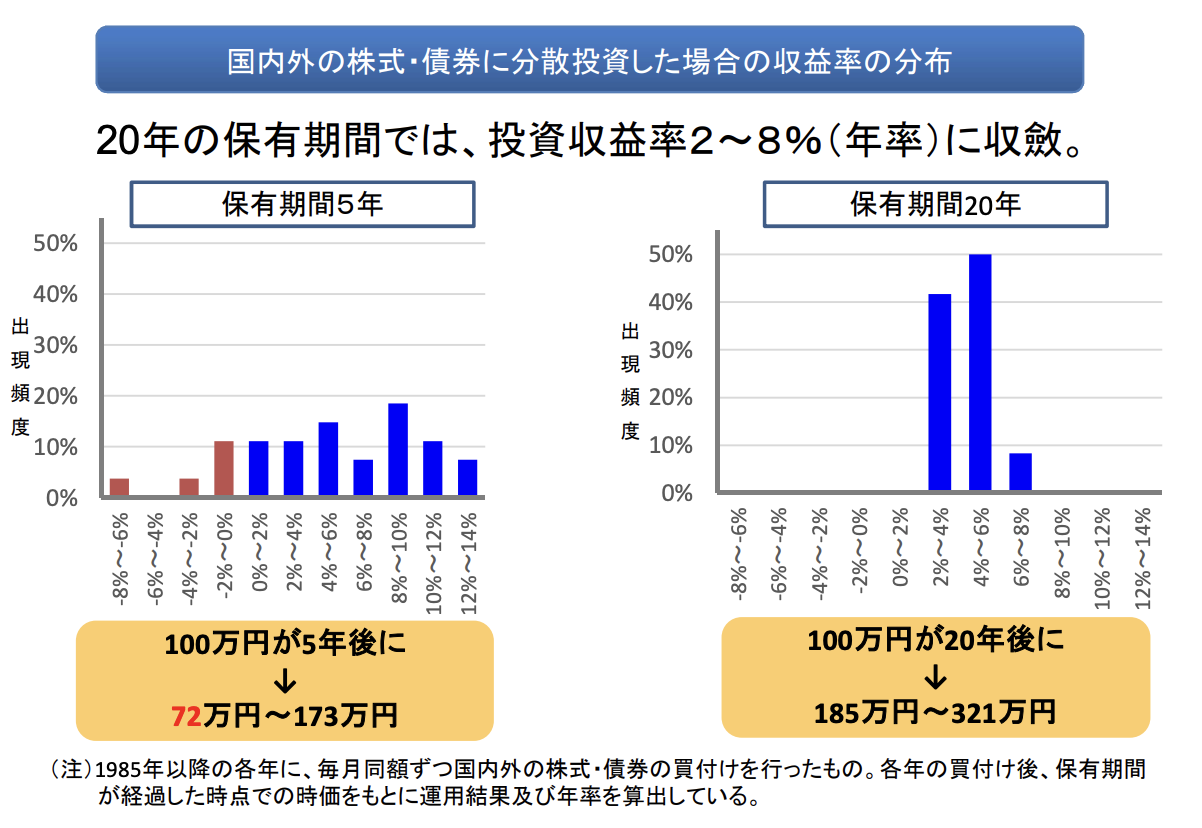

また、平成29年に金融庁が発表した「つみたてNISAについて」を確認すると、20年間の長期保有することで元本割れするリスクがなくなると公表しています。

利回りも20年以上の長期投資を行えば2%〜6%ほどに集約されるため、安定して資産を増やしていくことが可能な方法です。

ただし、元本割れするリスクもあるため、無理のない金額で運用することが大切です。

2:iDeCo

・節税しながら運用したい人

・月々5,000円以上運用できる人

・長期間(60歳まで)運用できる人

iDeCoとは個人型確定拠出年金のことを指します。

国民年金と厚生年金などとは異なり、私的年金の一つであるため、加入も任意なうえに掛金も一定額まで自由に決めることができるという特徴があります。

毎月一定額を運営管理機関が選定する運用商品の中から購入し続け、資産を増やしていきます。

月々5,000円から始められるため、収入が低い方でも家計の見直しを行えばiDeCoで運用することができるでしょう。

iDeCoは毎月の掛金が所得控除の対象となるため、節税しながら運用できます。加えて新NISA同様、運用利益は非課税です。

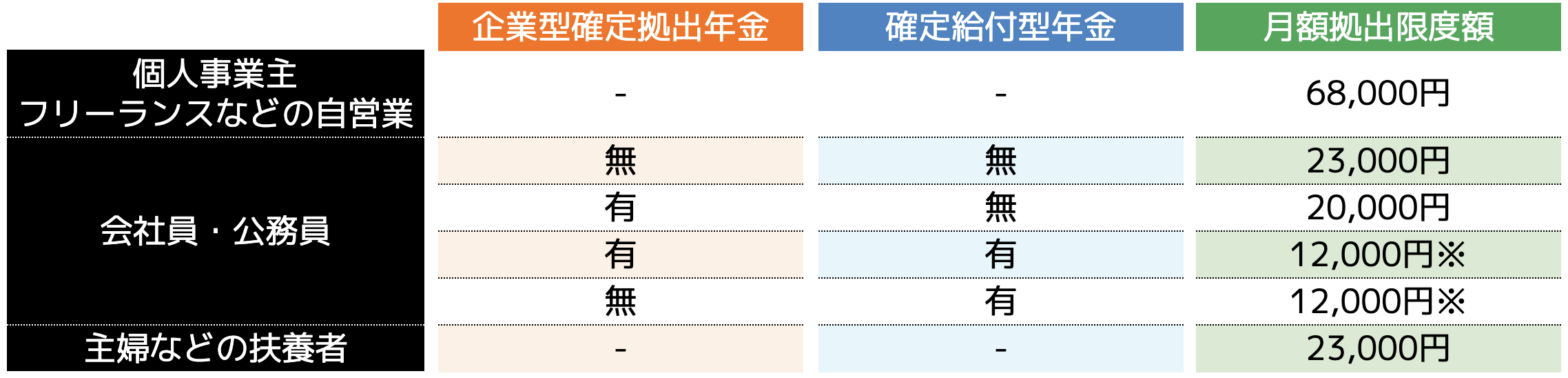

ただし、運用できる金額は以下の表のとおり、職業や勤務先によって以下の表のとおり上限が定められているため注意が必要です。

※2024年12月から会社員の月額拠出限度額が12,000円から20,000円まで引き上げられます。

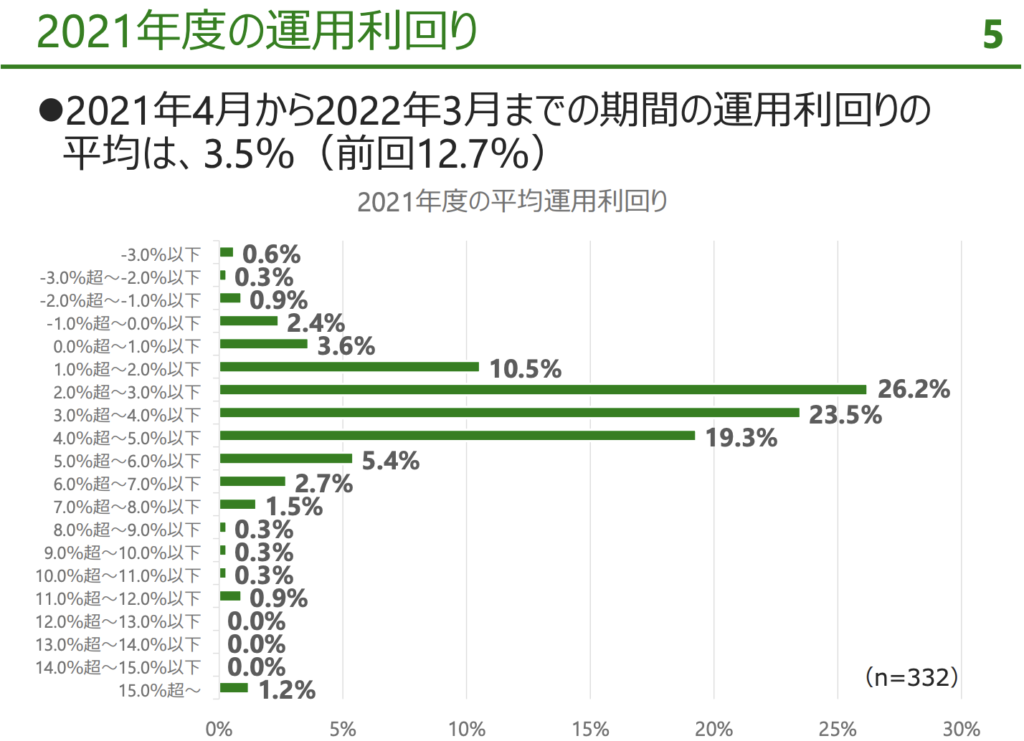

iDeCoの平均利回りは3.5%程度です。

出典|企業年金連合会「確定拠出年金に関する実態調査|統計資料」

新NISAと比較すると、利回りは多少落ちるケースがありますが、節税効果が高いです。

ただし、iDeCoは原則60歳まで引き出すことができないため、長期間運用できる方に向いています。

3:投資信託

・少額から始めたい人

・専門家に任せたい人

・多少リスクを取っても増やしたい人

投資信託は、専門家であるファンドが複数の投資家から資金を集め、株式や債券などに投資し、運用して得られる利益を投資家へ還元する方法です。

投資の専門家が運用を行ってくれるため、投資経験がない方でもはじめやすい特徴があります。

投資信託は100円からスタートすることもできれば、最低購入株数が設けられている場合もあります。自分の資金力に合わせて運用できるのも、投資信託の特徴でもあります。

投資信託の利回りは5%前後が平均ですが、10%を超える銘柄もあります。

利回りが高いため、定期預金と比べて大きく増やすことができますが、ファンドに一任したとしても株価や金利などが暴落してしまうと損失が生じる可能性もあります。

そのため、資金に余裕がある方におすすめな資産運用方法です。

まとめ

貯金がまったくない家庭もありますが、平均すると各家庭数百万円ほどの貯金があります。

もちろん世代や世帯によって異なるため、本記事で紹介した平均貯金額と比較してみましょう。

ただし、平均貯金額を超えていたとしても、子供の教育資金や老後資金などには十分不足しています。

そのため、ファイナンシャルプランナーなどの専門家に相談し、家計の見直しから資産運用方法などのサポートを受けるようにしましょう。