副業にならない収入はいくらまで?気になる上限を解説

副業に対するルールは、法律と会社の就業規則の両面から考える必要があります。

「副業をしてはいけない」と漠然と考えている方も多いかもしれませんが、実際はその線引きが曖昧なケースも少なくありません。

まずは副業の基本的な考え方について紹介します。

副業の定義は法律上定めがない

そもそも「副業」という言葉には、法律上の明確な定義がありません。

労働基準法などの法律では「副業」そのものを直接規定しているわけではなく、あくまで会社の就業規則や内規によって判断されるのが一般的です。

そのため、「これは副業かどうか」の判断は、会社によって基準が異なる可能性があります。

例えば、同じような収入でもある会社では問題視されず、別の会社では処分の対象となることもあります。

副業にならない収入の目安は年間20万円以下

税務上の副業に該当する目安としてよく使われるのが「年間20万円以下の雑所得」という基準です。

これは、給与所得とは別に得た副収入が年間20万円以下であれば、確定申告が不要になるという所得税のルールに基づいたものです。

ただし、これは「税務上の話」であり、会社が「副業とみなすかどうか」とは別問題です。

仮に年間の副収入が10万円程度でも、営利目的で継続的に活動していれば、副業と見なされる可能性もあります。

会社によっては副業を禁止している場合もある

副業の可否は、勤務先の就業規則によって大きく左右されます。

たとえ収入が少額でも、「社外活動を原則禁止」としている会社では、違反すれば懲戒処分の対象となるおそれがあります。

本来副業には法律的な制約はなく、会社員でも本業以外の時間は自由に副業を行うことができます。

厚生労働省の「副業・兼業の促進に関するガイドライン」でも、労働時間外の時間の使い方は労働者の自由とされています。

しかし、本業の仕事に支障を及ぼす程度の副業をしていると、企業側としては禁止せざるを得ないケースも考えられることでしょう。

一方で、近年では副業を解禁・推奨する企業も増えています。

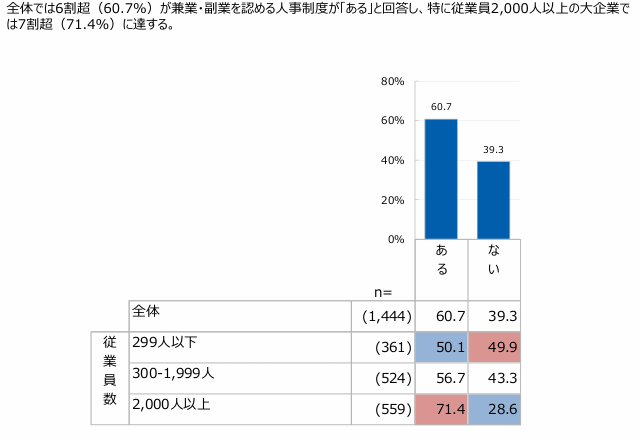

株式会社インディードリクルートパートナーズが発表した兼業・副業に関する動向調査2024年によると、副業を認める制度がある企業数は、以下の画像のとおり、約6割超でした。

大手企業になるほど、副業を認めていることが分かりますが、中小企業などでは未だ半数の企業が副業を認めていないのが現状です。

勤務先は副業OK?会社の副業規定をチェックする方法

副業を許可している会社でも、内容・時間・収入に関するルールが細かく定められている場合があります。

思わぬトラブルを避けるためにも、以下の方法で自分の会社の就業規則をしっかり確認しておきましょう。

就業規則を確認する

最も基本となるのが「就業規則」の確認です。

就業規則は、労働時間や賃金、服務規律など、従業員の働き方に関するルールをまとめたもので、多くの企業では副業についての方針もここに記載されています。

就業規則は、従業員であれば誰でも閲覧できる旨が労働基準法で定められており、社内イントラネットや人事部・総務部などで確認できる場合が多いです。

「副業」「兼業」「社外活動」などのキーワードで該当項目を探してみましょう。

禁止事項を調べる

就業規則の中で確認しておくべき項目が「禁止事項」です。

副業が全面禁止されている会社もあれば、競合他社での勤務や会社の信用を損なう行為に限定して禁止しているケースもあります。

例えば、「業務に支障がでる副業は禁止」「会社の機密情報を扱う副業は禁止」など、具体的な内容が定められている場合もあるため、条文をよく読んでチェックしましょう。

また、副業を行う上で「事前に会社への申告が必要」と定めている企業もあります。

このような場合、無断で副業を始めると就業規則違反となり、処分の対象になるおそれがあります。

服務規程(服務規律)を確認する

就業規則とあわせて確認しておきたいのが「服務規程(服務規律)」です。

ここには、社員として求められる行動規範や企業への忠誠義務、業務専念義務などが記されています。

例えば、「勤務時間中は業務に専念すること」「企業イメージを損なう行為は禁止」などの条項があり、これらに違反すると副業そのものが問題視されることもあります。

副業が「就業時間外で、会社に迷惑をかけず、企業の利益に反しない内容」であるかを総合的に判断するためにも、服務規程のチェックは行いましょう。

事前に副業規則を確認しておくべきポイント

- 就業規則:「副業」「兼業」「社外活動」などのキーワードで該当項目を探す

- 禁止事項:副業全面禁止や業務支障・機密情報扱いなど具体的に定められている場合がある

- 服務規程:就業時間外で会社に迷惑をかけず、企業の利益に反しない内容かを、就業規則とあわせて確認

実は副業扱いされにくい!収入の具体例まとめ

ここでは副業に該当しにくい収入の具体例を紹介します。

実際は就業規則などを確認する必要があるので、例として参考にしてください。

株式・投資信託の配当金・売却益

株式や投資信託など、金融商品から得られる配当金や売却益は「資産運用による収入」とされ、副業とは見なされないのが一般的です。

これらの収入は「働いて得た対価」ではなく、自己資金の運用結果であるため、企業の副業規定に抵触しにくいと考えられます。

ただし、短期売買を頻繁に行うデイトレードなどは、会社によっては営利目的の活動と判断される場合もあるため、念のため確認しておくと安心です。

フリマアプリでの不用品販売収入

メルカリやラクマなどのフリマアプリを使って、不用品を売って得た収入も、基本的には副業にはあたりません。

家庭内の不用品を処分する目的で、一時的に売却した場合には、営利目的とはされないためです。

ただし、仕入れた商品を継続的に転売して利益を出す行為は、営利性・反復性が認められ、副業として扱われる可能性があるため注意が必要です。

ポイントサイトやアンケートモニター

ポイントサイトやアンケートモニターで得られる報酬も、比較的少額かつ一時的な収入が多いため、副業とは見なされにくい収入の1つです。

ただし、報酬額が増えたり、継続的に高額の収入を得るようになると、会社から「副業」と判断される可能性もあるため、注意が必要です。

不動産収入(賃貸収入)

所有している不動産からの家賃収入なども、基本的には資産運用の一環として扱われ、副業とはされないケースが一般的です。

ただし、複数の物件を所有し、本格的に賃貸業を営んでいるような場合には「事業的規模」と判断され、副業扱いされる可能性もあるため、会社規定の確認が必要です。

事業的規模にみなされるかどうかを判断する基準の1つが「5棟10室基準」です。

アパート・マンションなど貸室が10室以上、または貸家などの棟数が5棟以上

このどちらかを満たすと、「事業的規模」とされるのが一般的です。

公務員については、国家公務員法および地方公務員法により、原則として副業が禁止されています。

不動産収入も例外ではなく、事前に所属長の許可を得なければ賃貸収入を得ることはできません。

具体的には、次のような基準があります。

→ 一般的には許可不要とされることが多い

・相続等により不動産を取得し、営利目的で貸し出す場合

→ 原則、所属機関の許可が必要

・不動産経営を継続的に行う場合(複数物件、管理会社との契約など)

→ 許可されない可能性が高く、懲戒処分の対象になることも

公務員の方は、「5棟10室未満」であっても、継続的な賃貸収入がある場合は、「副業」として扱われ、所属長の許可が必要になるケースが多いのです。

したがって、公務員の方が不動産収入を得る場合は、「事業性があるかどうか」に関わらず、まずは勤務先に必ず相談することが重要です。

親族間の贈与や保険金の受け取り

親からの贈与や生命保険金の受取などは、そもそも労働によって得た対価ではなく、「一時所得」や「非課税所得」として扱われるため、副業には該当しません。

このような収入は、たとえ高額であっても会社の副業規定には通常抵触しないため、安心して受け取ることができます。

ただし、税制上の手続き(贈与税など)が必要なケースはありますので注意しましょう。

「これって副業?」よくある誤解と注意点

「これは副業にならないだろう」「税金さえ払えば問題ない」。

そんな認識から思わぬトラブルに発展するケースも多いです。

ここでは、副業とみなされるかどうかに関して、特に誤解されがちなポイントを解説します。

確定申告すると副業はバレる?

「確定申告をすると会社に副業がバレる」と不安に思う人も多いですが、確定申告自体が直接バレる原因になることはありません。

ただし、住民税の徴収方法によって副業が発覚することがあります。

具体的には、副業収入の住民税が「特別徴収(会社経由で徴収)」になると、本業の給与と合算された金額が会社に通知されるため、給与と合わない住民税額により副業が疑われることがあるのです。

これを防ぐには、住民税を「普通徴収(自分で納付)」に設定する必要があります。

- 確定申告自体が直接バレる原因になることはない

- 住民税を普通徴収(自分で納付)に設定で防ぐ

- 住民税の徴収方法によって副業が発覚する可能性がある

- 給与と合わない住民税額により副業が疑われることがある

継続性・反復性・営利性のある収入は副業扱いになることも

会社側が副業と判断するかどうかは金額だけでなく、活動の継続性・反復性・営利性によって決まるケースが多いです。

たとえば、月に数千円程度でも定期的に転売を行っている、ブログやYouTubeで収益化している、クラウドワークスなどで継続的に業務を受けている場合などは、営利活動と見なされる可能性が高く、副業と判断されることがあります。

副業禁止企業で行うと処分を受けることがある

副業を明確に禁止している企業で無断で収入を得ていた場合、たとえ少額でも就業規則違反となり、懲戒処分(けん責、減給、出勤停止、懲戒解雇など)の対象になる可能性があります。

公務員や、金融・医療・インフラ関連の職種では、副業に対して厳格な姿勢をとっている場合が多く、収入の性質や業種によっては「信用失墜行為」と判断されることもあります。

無断で副業を行っていたことで、減給や出勤停止、最悪の場合は解雇につながる事例もあるため、必ず事前に確認し、許可を得ることが重要です。

資産運用は副業にならないことが多い

株式投資や投資信託、NISA・iDeCoなどの資産運用による収益は、基本的に副業とはみなされません。あくまで自己資産を運用して得た利益であり、「働いて得た対価」ではないためです。

ただし、デイトレードなどを日中に繰り返し行っていたり、仮想通貨の取引にのめり込んで業務に支障をきたすようなケースでは、会社から問題視される可能性もあります。

また、公務員の場合は投資によって収入を得ること自体は認められていても、勤務時間中の売買や職務専念義務に違反する行為は処分対象となる可能性があるため、十分に注意しましょう。

資産運用による収益は自己資産を運用して得た利益であるため、副業に該当しないケースが多い

副業禁止でもできる!おすすめの資産運用法

資産運用は副業に該当しないケースが多い上、安定した資産を積み上げることができます。

ここではおすすめな資産運用方法を5つ紹介します。

・iDeCo

・投資信託 ・株式投資

・REIT

自分に合った資産運用方法を見つけてみましょう。

NISA

運用益が非課税

長期運用により元本割れリスクが低減

NISA(少額投資非課税制度)は、投資によって得られる利益が非課税となるため、資産を効率的に増やすための強力な仕組みです。

毎月の積立や一括での投資を通じて、NISAでは長期間にわたって複利の効果を享受できるのが大きな魅力です。

運用によって得た利益は非課税で再投資できるため、資産は着実に増えていきます。

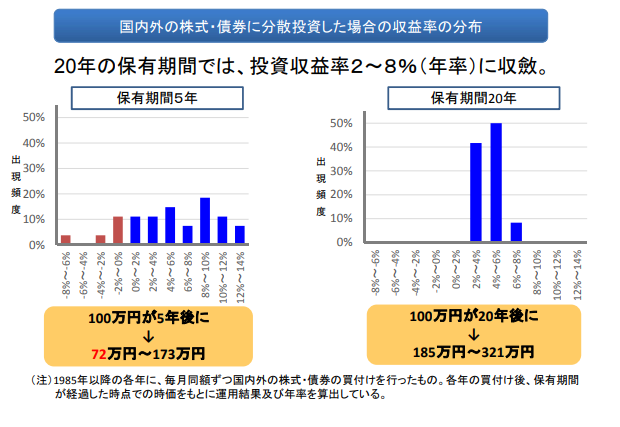

金融庁が発表した「つみたてNISAに関する調査(平成29年)」によれば、20年間保有し続けた場合の年平均利回りは2%〜8%に落ち着いており、長期投資の有効性が確認されています。

さらに、分散投資を取り入れることでリスクを分散でき、元本割れの可能性を抑えながら資産価値を安定的に維持することが期待されます。

NISAには「つみたて投資枠」と「成長投資枠」の2つの枠が用意されており、これらを併用することで年間最大360万円までの非課税投資が可能です。

資金を計画的に振り分けながらNISAを活用すれば、リスクを抑えつつ税制の優遇措置を最大限に活かした効率的な資産運用が実現できます。

iDeCo

節税効果を享受できる

掛金が高額にならないため負担が少ない

副業制限がある会社にお勤めの方でも、iDeCo(個人型確定拠出年金)なら安心して始められます。

iDeCoは副業ではなく「老後資金のための私的年金制度」であり、運用益や節税メリットが得られるのに、会社の就業規則に抵触する心配がありません。

iDeCoは、自分で掛金を積み立てながら資産を増やす制度で、掛金は全額が所得控除の対象になります。

つまり、税金の支払いを減らしながら将来のためにお金を増やせるという、極めて効率の良い制度です。

加えて、運用で得られた利益にも税金がかからないのが魅力です。

掛金の上限は職業により異なりますが、会社員や公務員であれば月額23,000円まで、個人事業主なら最大で月額68,000円まで拠出可能です。

例えば2,000万円の資産がある方であれば、生活に負担をかけずに活用でき、働かずに得られる副収入のような効果を期待できます。

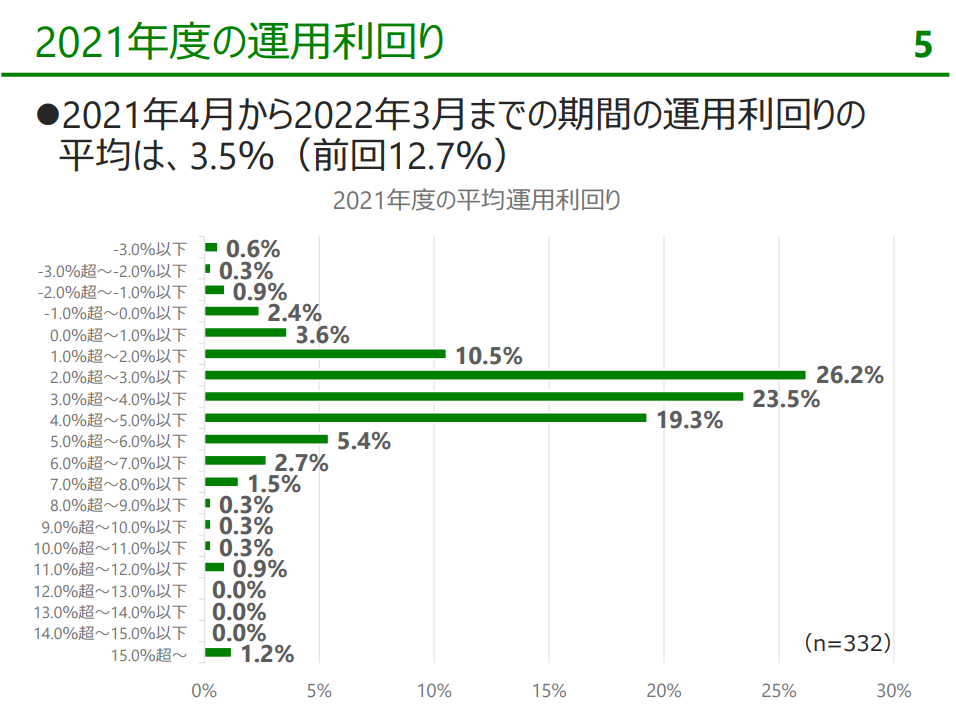

企業年金連合会の調査(2021年度)によると、iDeCoの平均利回りは3.5%と安定しており、元本割れの可能性も4.2%と、比較的低水準です。

リスクを抑えながら運用できる点も、堅実な資産形成を目指す方に支持される理由です。

ただし、iDeCoは原則として60歳になるまで資金の引き出しができないため、「長期的に使う予定のない資金」を活用することが前提となる資産運用方法です。

投資信託

少額から投資可能

専門家に運用を一任できる

投資信託は、複数の投資家から資金を集めて1つのファンドにまとめ、専門の運用プロが株式や債券などに分散投資を行う金融商品です。

副業が制限されている方でも、投資信託なら労働を伴わない収入源として資産運用が可能です。

自分で銘柄選びや市場チェックをしなくても、プロに運用を任せられるため手間がかかりません。

資産の一部を効率よく運用に回したい方に最適です。

また、少額から投資できるのも大きな魅力で、証券会社によっては100円から積立が可能です。

ある程度まとまった資産がある場合は、投資信託を活用して資金を小分けにし、さまざまな分野に分散投資することでリスクを抑えつつ安定的な資産成長が期待できます。

ただし、投資信託は元本保証がないため、相場の変動によっては元本割れのリスクがあります。

無理のない範囲で資金を配分し、長期的な視点で運用することが重要です。

余剰資金を複数の投資信託に分散して投資すれば、専門家の知見を活かしながら副業のような働き方をせずに、リスクとリターンのバランスをとった資産運用が実現できます。

株式投資

大きなリターンに期待できる

配当金によって収入が安定する

株式投資は、企業の成長に資金を投じ、その成果を株価の上昇(値上がり益)や配当金として受け取る方法です。

うまくタイミングを見て株を購入し、値上がりしたところで売却できれば、他の投資よりも大きなリターンを狙うことができます。

さらに、株を保有し続けることで、定期的に配当金を得られるため、安定した収入源の1つにもなります。

配当利回りの高い銘柄を組み合わせれば、ある程度の資産規模でも年間数十万円から数百万円の不労所得を目指せるでしょう。

ただし、株価は変動が大きいため、短期的に損失がでるリスクもあります。

銘柄選びや分散投資、マーケットの理解が求められるため、無理のない範囲で資金管理を行うことが重要です。

長期的にじっくり学びながら銘柄を保有すれば、将来的には配当収入だけで生活の一部をまかなえる可能性もあります。

働かずに副業収入を得たい方、あるいは副業禁止でも安心してできる資産運用を探している方にとって、株式投資は非常に魅力的な選択肢です。

REIT

専門家が不動産を運用するので手間がかからない

定期的な分配金がもらえる

少額から投資できて流動性も高い

REITは、多くの投資家から集めた資金で不動産を購入・運用し、その賃貸収入や売却益を投資家に分配する金融商品です。

自ら不動産を管理する手間がなく、専門家が運用を担当するため、手軽に不動産投資のメリットを享受できます。

REITは株式と同様に証券市場で売買できるため、流動性が高く、必要に応じて売却して資金化しやすいのも特徴です。

さらに、分配金(配当金に相当)が定期的に支払われるため、安定した収入源としても期待できます。

複数のREITに分散投資することでリスクを抑えつつ、年間数十万円から数百万円の分配金収入を得ることも可能です。

ただし、不動産市場の動向や経済環境によっては分配金や価格が変動するリスクがあるため、リスク管理をしっかり行い、無理のない範囲で投資することが大切です。

副業禁止の環境でも安心して始められ、働かずに資産からの収入を増やしたい方にとって、REIT投資は魅力的な選択肢と言えるでしょう。

資産運用を始める際の注意点

資産運用は副業とは異なり、基本的には労働を伴わない収入源として認識されていますが、安心して始めるためには注意すべきポイントが3点あるので紹介します。

例外的に副業と判断されるケースもある

専門家に相談してから始める

1つずつ確認しておきましょう。

勤務先に確認しておく

副業のことを聞きにくいと思う方も多いですが、必ず勤務先に確認しておきましょう。

勤務先の就業規則や副業規定は会社によって異なります。

資産運用は一般的に副業には含まれませんが、念のため自分の勤務先でどう扱われるか確認しておくことが大切です。

特に利益の受け取り方や取引の形態によっては判断が変わる場合もあるため、トラブル回避のためにも事前の確認は欠かせません。

例外的に副業と判断されるケースもある

資産運用であっても、例外的に副業と判断されるケースもあるため注意しましょう。

通常の投資運用は副業とみなされませんが、頻繁な売買や証券取引で労働的な手間が増えたり、会社の業務と競合するような投資活動が行われる場合には、副業と判断されるケースもあります。

また、運用を代行する仕事やコンサルティングなど、実際に労働が発生する場合は副業に該当しますので注意しましょう。

専門家に相談してから始める

資産運用を始める際は、必ずファイナンシャルプランナーなどの専門家に相談しておきましょう。

資産運用はリスク管理が重要です。

税務や法的な側面も複雑なことがあるため、始める前にファイナンシャルプランナーや税理士、投資の専門家に相談することをおすすめします。

専門家のアドバイスを受けることで、自分の状況に合った最適な運用方法やリスクの回避策を見つけられ、安心して資産運用をスタートできます。

ココザスはファイナンシャルプランナーとして、投資や資産運用のサポートを行っております。

また、お客様の資産状況や家族構成、将来的なライフプランから適切な投資計画のアドバイスもしています。

さらに税金アドバイスや余剰金作りのための家計の見直し、保険やローンなどについての相談も承っておりますので、ぜひ一度ご相談下さいませ。

まとめ

法律上は副業の明確な定義はありませんが、会社の就業規則が副業の可否や範囲を決めるため、まずは自分の勤務先の規定を必ず確認することが大切です。

年間20万円以下の副収入が税務上の目安となりますが、継続性や営利性によっては副業とみなされる場合もありますので注意しましょう。

一方、株式投資や投資信託、iDeCoやNISA、REITなどの資産運用は、働かずに資産から得る収入として副業に該当しにくく、副業禁止の会社でも取り組みやすいおすすめの方法です。

ただし、運用にはリスクが伴うため、無理のない範囲で長期的に続けることが重要です。

また、例外的に副業と判断されるケースもあるため、不安がある場合は必ず勤務先に確認し、専門家に相談してから始めることをおすすめします。