実家暮らしの生活費の内訳はいくら?

実家暮らしの社会人の生活費の内訳をまずは考えてみましょう。

始めに、一人暮らしの生活費の内訳を参考に考えてみます。

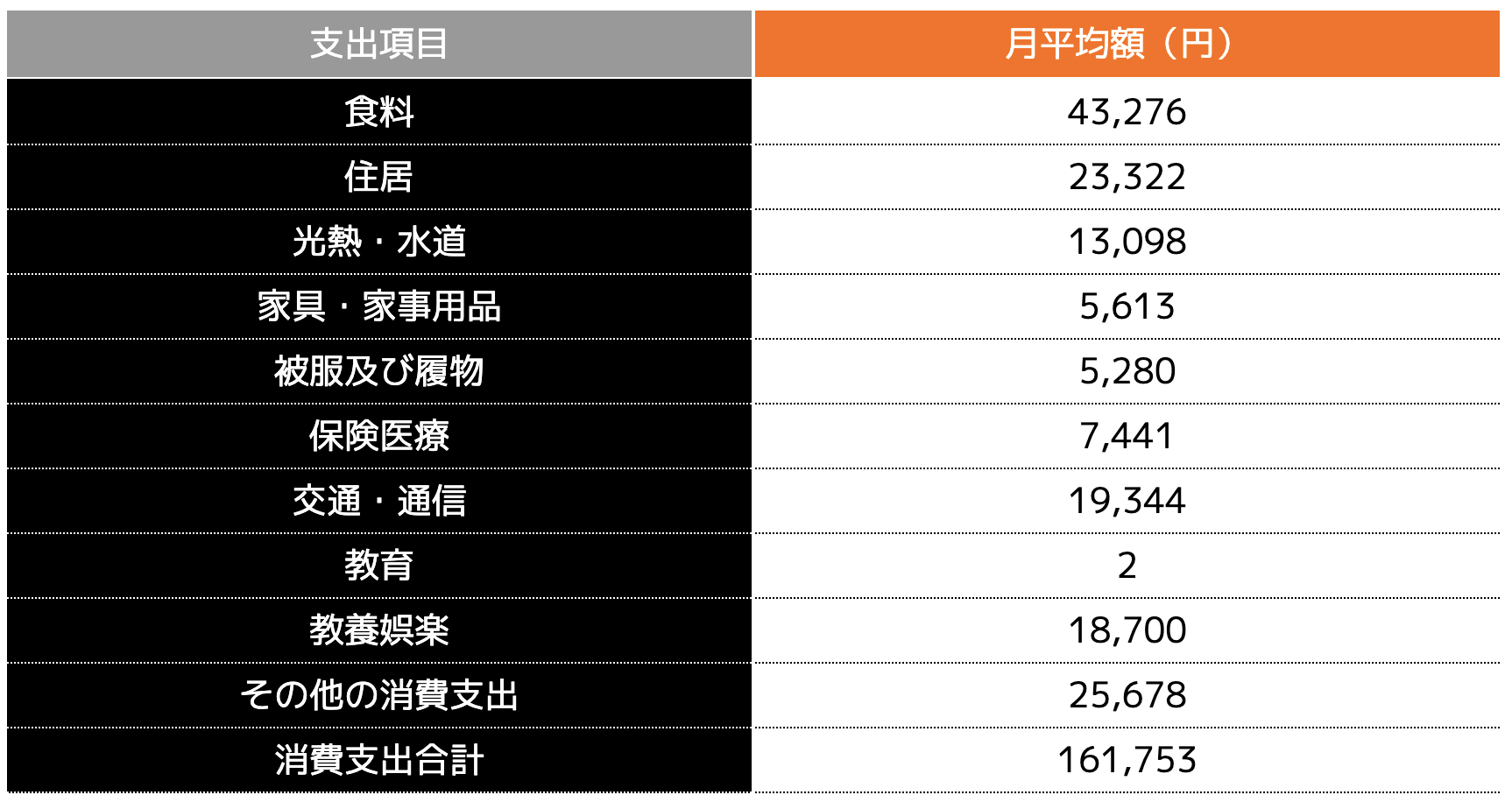

以下は、一人暮らしの生活費の内訳です。

引用|家計調査報告書「統計局」

一人暮らしの支出は上記のとおりとなります。

一方で、実家暮らしの場合は、上記項目のうち「住居」「家具・家事用品」などは、すでに存在するものを使用するため継続的な支出は発生しないと考えられます。

また、「食料」の項目も実家でまとめて購入するため、多くの場合一人暮らしより金額は低くなると考えられます。

同様に、「光熱・水道」なども同様に、家族と共用利用となるため、一人当たりの消費金額は少なくなると言えるでしょう。

これらを踏まえて、実家暮らしの場合の社会人の生活費の金額と内訳は以下のように算出することができます。

上記の計算結果より、実家暮らしをすることで生活費を約8万円弱に抑えられる可能性があります。

これは、一人暮らしの支出金額の約半額であり、その浮いたお金は、貯蓄や投資、実家への生活費としての援助に回すことができると言えるでしょう。

実家暮らしで実家に入れるお金はいくら?

実家暮らしの人は、実家に生活費をいくら入れるべきなのでしょうか?

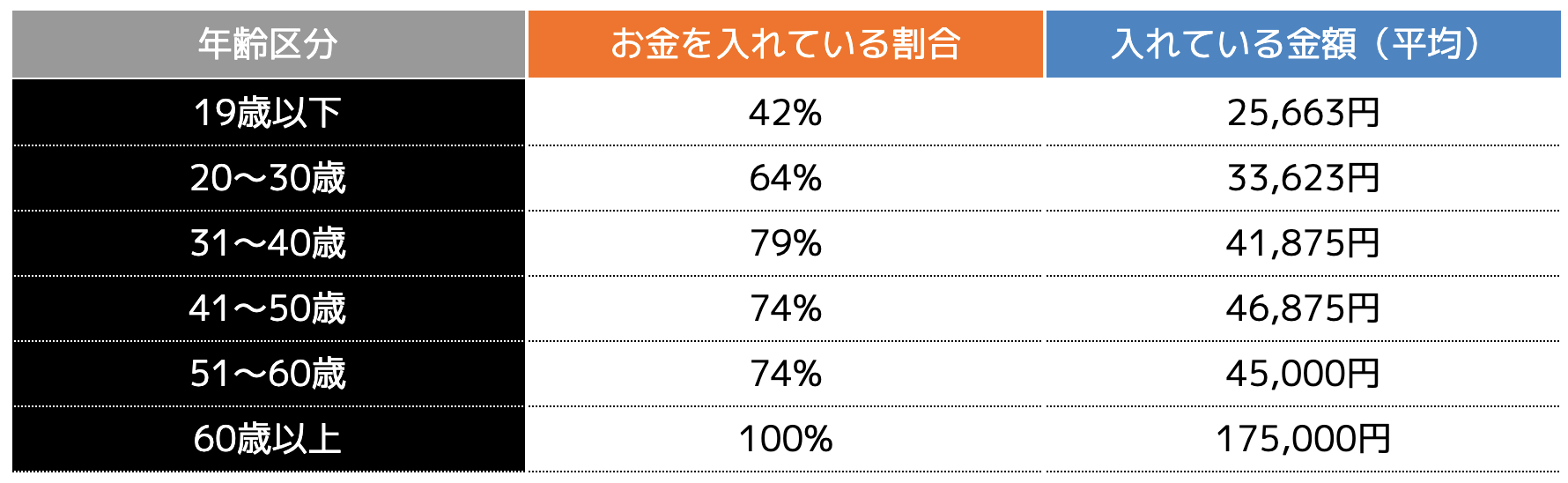

保険マンモス株式会社が2022年3月に実家暮らしをしている男女500人を対象に調査した結果、以下の2つのことがわかりました。

・実家暮らしの人が実家に入れるお金の平均額は約4万円

具体的なアンケート結果としては、年齢別に次のような結果が得られました。

この結果からは、年齢が上がるほど実家に生活費を入れる割合が高くなること、合わせて実家に入れる金額も増加することがわかります。

平均すると、前述のとおり、約8割程度の人が実家にお金を入れており、平均金額4万円程度という結果になりました。

<実家暮らし社会人が家に入れるお金の目安はどうする?>

実家暮らしの社会人が家に生活費として入れるお金は毎月の給料のどの程度を目安にすべきなのでしょうか?

結論としては、家に入れるお金の目安は手取りの2割程度を参考にしましょう。

具体的には、家に入れる平均金額が約4万円と紹介しましたが、給料の手取りが約20万円であれば、2割が4万円となる計算になります。

なお、手取り金額は職種や年齢、性別によっても変動があるため、あくまで目安として捉えた上で、以下で紹介する内容を踏まえて、金額を設定すると良いでしょう。

・実家で生活することで、どの程度の金銭的負担があるかを親に確認する

・毎月の生活費や貯蓄額を把握し、どの程度支払えるかを算出する

1ヶ月間の食費・光熱費・水道代などの固定費や変動費でいくら支出しているかを親に確認し、世帯人数等で割って計算することで一人当たりの金額を算出することができます。

また、家に入れるお金の金額目安は、約2割程度と紹介しました。

上記で算出した金額と実際に支払える金額を比較した上で、実際にいくら支払えるかを計算し、親に相談することが大切です。

なお、実家暮らしで家にお金を入れる際には、以下のポイントに気をつけた上で実施することをおすすめします。

・金額は少なすぎないこと

・金額は必ず親と相談すること

・親が「いらない」と断っても少額でも入れること

・貯蓄や投資に回すお金を残すこと

円滑な実家暮らしを過ごすため、将来一人暮らしをすることになった際の資産形成のために、実家暮らしをしていたとしても、お金に関するある程度のリテラシーを身につけるために行動することが大切です。

実家暮らしで生活費を実家に入れるメリット

実家暮らしの社会人が生活費を実家に入れるメリットについて、詳しく紹介します。

具体的には、メリットは大きく6つあります。

(2)親への感謝の表現

(3)自立心の向上

(4)生活コストの抑制

(5)貯蓄の増加

(6)将来の資金計画(投資)の基盤作り

(1)家族関係の円滑化

実家暮らしで生活費を実家に入れることで、家族との信頼関係を強化できます。

親に対して「自分も家計を支える一員である」という姿勢を示すことで、家族からの評価が高まり、家庭内の摩擦を減らすことができます。

また、経済的な負担を一部でも共有することで、親のストレスを軽減し、家族全体の雰囲気が良くなることが多いです。

これにより、実家暮らしのメリットを活かしつつ、家族との関係をより円満に保つことができます。

(2)親への感謝の表現

生活費を実家に入れることは、親への感謝の気持ちを具体的な行動で示す手段でもあります。

特に、家賃や食費、水道光熱費など、実家暮らしで浮いているコストを考慮すると、親が負担している金額は決して小さくありません。

それらの支出を一部でも補うことで、親の負担を軽減し、育ててもらったことへの感謝を表現することができます。

このように少額であったとしても、親子の絆をさらに深めることにも繋がります

(3)自立心の向上

実家暮らしは一人暮らしに比べて生活コストが抑えられる一方、生活費を入れることで経済的自立の意識を養うことができます。

家にお金を入れることで、生活費の一部を自分で賄う責任感が生まれ、金銭管理のスキルが身につきます。

実家にお金を入れる行動は、親に依存するだけではなく、成人として自分の役割を果たす第一歩と考えられます

(4)生活コストの抑制

実家にお金を入れつつも、一人暮らしに比べると総合的な生活コストは大幅に抑えられます。

例えば、一人暮らしでは家賃や食費、水道光熱費だけで毎月約10万円以上がかかるケースが多いですが、実家暮らしではそれらの負担が減少します。

生活費を入れたとしても、月3~4万円程度で済むことが一般的で、その差額分を貯金や自己投資に回すことができるのが大きなメリットです。

また、自身で支出管理を行う習慣が身につくことで、一人暮らしを始めた後でも、生活コストを抑えた生活が可能になります。

(5)貯蓄の増加

実家暮らしで生活費を入れる一方で、一人暮らしに比べて出費が少ないため、貯金をする余裕が生まれます。

例えば、毎月一定額を家に入れつつも、それ以上に節約できた分を貯蓄に回すことで、結婚資金や住宅購入、将来の独立資金など、人生の大きなイベントに備えることが可能です。

このように、実家暮らしでありながらもしっかりと貯金を積み重ねることが、将来の経済的な安定につながります。

(6)将来の資金計画(投資)の基盤作り

生活費を入れることで、毎月一定額を支出する習慣が身につき、将来の資金計画を立てるための土台が築かれます。

例えば、家に入れるお金をベースにして、将来の一人暮らしや家庭を持つ際の予算管理に役立てることができます。

生活費の管理ができるようになれば、収入と支出のバランスを保ちながら、計画的に資金を運用する力が養われます。

特に、資産運用の資金を支出の少ない実家暮らしのタイミングで構築しておくことで、将来に向けた準備が可能となります。

実家暮らしで効率よく貯金するポイント

実家暮らしで比較的生活費に余裕がある場合、より効率よくお金を貯める生活を送るためのステップを5つ厳選してご紹介していきます。

(1)収支を把握して家計の見直しをする

(2)先取り貯蓄(積立貯金や財形貯蓄制度の活用など)を行う

(3)目的別に口座や支払い方法を分けて管理する

〜お金を”増やす”編〜

(1)副業などで収入源を増やす

(2)iDeCoやNISA、ふるさと納税などの各種制度を活用する

(1)収支を把握して家計の見直しする

まず、実践すべきこととして、家計の収支を把握して、生活コストを見直すことから始めましょう。

収入額と支出額を把握できていなければ、貯蓄に回せるお金がいくらなのかを理解することはできません。

一方で、収入は把握できていても支出額がいくら程度かを把握できている人は意外と多くはありません。

まずは、ざっくりで構わないので現在の家計の収支を家計簿などを使って把握することから始めましょう。

支出の項目を把握する上では、前述した固定費/変動費の項目リストを参考に、毎月何に、どのくらいのお金を使っているかを記録するようにしましょう。

また、把握する上では、次のポイントを確認しておきましょう。

・支出額の大きな項目を優先的に記録する

・一円単位ではなくざっくりした金額を記録する

ある程度の支出額の記録ができた場合は、節約できそうな項目を確認していきます。具体的な確認ポイントは、次のとおりです。

・食費が高い → 自炊やマイボトルなどを活用して、コンビニの利用などを控える

・住居費が高い → 家賃の安い場所へ引っ越す、ローンの借り換えをする

・水道光熱費が高い → 料金が安い事業者への乗り換える、節電家電の買い替える

・通信費が高い → 格安SIMなどへ乗り換える など

節約する上では、固定費(毎月必ず支払う金額)を優先的に見直すことで、一度の見直しで節約効果を長期間に渡って得ることができるためおすすめです。

固定費は、上記で挙げた例以外にも、保険の契約内容を見直す、使用していない定期購入品やサブスクリプションサービス(動画や音楽サービスなど)を見直すことが該当します。

貯金を始めようとする際は、改めて現在利用しているサービスが本当に必要かどうかを整理するきっかけとして、活用すると良いでしょう。

(2)先取り貯蓄(積立貯金や財形貯蓄制度の活用など)を行う

貯金をする上では、強制的にお金を貯める仕組みを作ってしまうことがおすすめです。

例えば、銀行における積立貯金や所属企業における財形貯蓄制度などを活用することです。

これらの仕組みや制度を活用することで、毎月決まった日に給与振込口座から自動的に貯蓄用口座へお金が振り込まれるため、自分で毎回手続きを行うことなく貯金をすることができます。

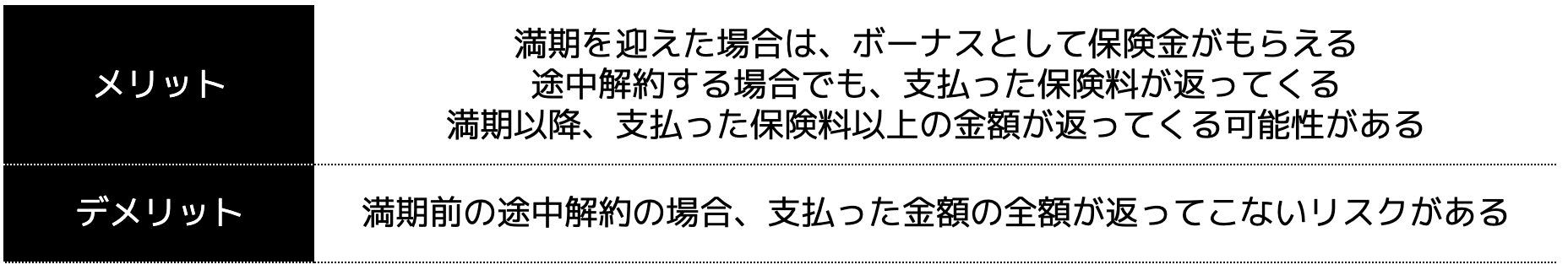

また、満期保険金や解約返戻金のある貯蓄型保険(「個人年金保険」や「養老保険」など)を活用するのもおすすめです。

これらの保険加入は、毎月の保険料が貯蓄として積み立てられることになるため、実質貯金と同じ役割を果たしてくれます。また、保険料の支払いは、クレジットカード払いや自動引き落としであることがほとんどのため、手間なくお金を貯めることにつながります。

<貯蓄型保険のメリット・デメリット>

いずれの方法においても、毎回自分自身でお金を貯める行動をするより、何もしなくてもお金が積み立てられる(貯金される)仕組みを作っておくことが大切です。

(3)目的別に口座や支払い方法を分けて管理する

将来のお金の使い道などの目的に応じて、複数の金融機関の口座を活用することもおすすめです。

ひとつの口座にお金をまとめてしまっている場合、日常生活の中でついついお金を使ってしまい、貯金ができなくなってしまうことがあります。

そこで、銀行口座を用途に応じて使い分けておくことで、貯金用口座の金額が毎月更新されることによってモチベーションの維持などにつながります。

最近では、多くの金融機関では「自動振込予約」の設定が可能なため、最初の一度だけ設定することで給与口座から自動的にその他の口座へ資産を分散することができます。

日常使い用の口座と貯蓄用口座の2種類を使い分けるのがおすすめの方法です。

また、クレジットカードや電子マネーなどを支払いで活用している方も多いかもしれません。

現金以外の支払い方法を選択する場合、支払い用途に応じて複数のクレジットカードなどを使い分けると良いでしょう。

例えば、固定費である家賃や水道光熱費、保険料などはAクレジットカード、変動費である食費や日用品費などはBクレジットカードなどと使い分けることで、毎月の利用金額の変動が明細を確認することで一目瞭然となります。

さらに、ポイント還元率の高いクレジットカードなどを利用することで、普段の買い物などをお得にすることも可能です。

(4)副業などで収入源を増やす

時間や体力的に余裕のある場合は、副業等で複数の収入源を持つことで世帯年収を増やすこともおすすめです。

貯金を行うためには、①収入を増やすこと、②支出を減らすことのいずれかの方法しかありません。

勤務先での昇格や昇給を通じて給与を上げる方法もありますが、副業という選択肢を通じて収入を増やすことも比較的簡単に取り組むことができるためおすすめです。

例えば、比較的簡単に取り組める副業としては、次のようなものが挙げられます。

・クラウドソーシングサイトで事務作業などを業務委託する

・ポイントサイトでアンケート回答などでポイントを貯める

・中古店や量販店で購入したものを高く転売する(せどり)

一方で、副業をする上で注意が必要なことは、在庫リスクを抱えるもの「せどり(転売)」、損失リスクがあるもの「株式投資・FX仮想通貨」などへ取り組む場合は、慎重に情報を集めた上で判断が必要です。

決して、SNSやネット上にある「誰でも月100万円稼げる…」といった甘い言葉には騙されないようにしましょう。

(5)iDeCoやNISA、ふるさと納税などの各種制度を活用する

最後は、お金を増やす、支出を減らすの両方のメリットがある各種制度を活用することです。

例えば、以下に該当する方は所得控除を受けることで納める税金が安くなります。

・保険に加入している人:生命保険料控除、地震保険料控除

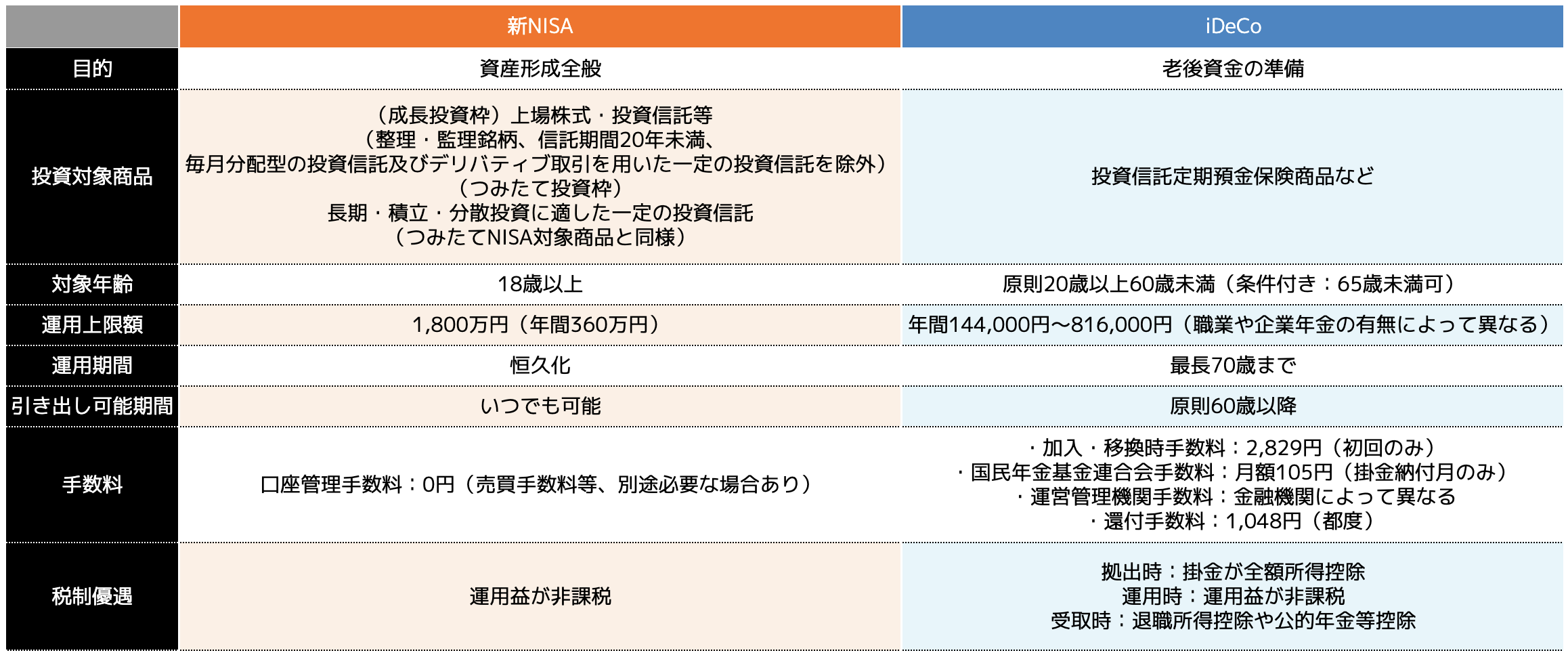

また、節税効果かつ地域の特産品を得ることができる「ふるさと納税」、個人で効率よく老後資金を形成できる「個人型確定拠出年金(iDeCo)」、「新NISA」などもお金を貯めるために活用をおすすめできる制度です。

本記事では各制度の詳細な説明は省略いたしますが、気になった方は別の記事等を参考にして取り組んでみるとよいでしょう。

<参考:新NISAとiDeCo比較表>

効率よく貯金するために専門家への相談も選択肢の1つ

ここまで効率よくお金を貯める具体的なロードマップについてご紹介してきました。

しかし、一人で家計管理や節約を始める自信がない、具体的に何から始めたらいいかわからない、手っ取り早く家計管理や問題点を把握したいと思う方もいるかもしれません。

そんな時は、お金の専門家であるファイナンシャルプランナーへ相談することをおすすめします。

ここでは、ファイナンシャルプランナーの特徴やおすすめの相談先を紹介します。

(1)ファイナンシャルプランナーが解決できること

ファイナンシャルプランナー(以下、FP)とは、家計のホームドクター、お金のかかりつけ医とも呼ばれています。

その理由は、FPの相談範囲が、資産形成、保険、ローン、教育資金、老後資金、相続などと幅広い分野に及ぶためです。

具体的な相談のタイミングの一例は、以下のとおりです。

・子育てを始めるとき

・貯蓄の効率をあげたいとき

・老後のことを考えはじめたとき

・健康が気になったとき

・資産の活用方法で悩んだとき

・固定費を見直したいとき

つまり、FPは生活する上でのお金に関する問題を総合的に解決し、相談者が目指す生活を実現できるようサポートをしてくれると言えるでしょう。

実際にFPに相談することで解決できる代表的なものを、以下に5つご紹介します。

・教育資金などの個別イベントのシミュレーション

・生命保険の見直し

・iDeCoやNISA等の優遇制度や資産運用の提案

・家計管理における助言・提案

※FPが解決できないこと※

FPは、お金に関する幅広い相談に乗ってもらえるメリットがあります。

一方で、税金の制度の説明はできるが、具体的な税額の算出などの業務はできません。

また、資産運用や生命保険に関する相談をした場合、具体的な個別商品の契約までできないことがあります。

前者は「税理士」の独占業務であり、後者は「生命保険募集人」などの別途登録等が必要になるため、相談したFPによっては解決できない場合があるため注意が必要です。

(2)お金の専門家ーココザス株式会社ー

ココザス株式会社は、FP相談満足度、サポート満足度などで高い評価を獲得している独立系FPが所属する資産形成コンサルルティング会社です。

以下に当てはまる人は、一度無料セミナーや相談問い合わせをしてみることをオススメします。

・自分に合ったFPがわからない

・数多くいるFPから選ぶのがめんどくさい

・まずはFPへライフプランの相談をしたい

特徴(1)金融の有資格者であるプロのコンサルタントが対応

相談者に寄り添った最適な提案を可能にするため、金融関連の有資格者が多数在籍しています。

また、資格を保有するだけではなく、著名なイベントや講演会など多数の登壇実績を有しており、最新の専門性の習得及び相談実績の蓄積があるコンサルタントが対応してくれます。

特徴(2)お金の悩みを網羅的に相談・解決

単なる相談事業ではなく、ライフデザイン事業として資産形成・テンショック・住宅・不動産領域までと幅広く一社で解決することができます。

お金に関する相談を複数のFPや企業に相談するとなると非常に手間がかかりますが、ココザスではワンストップでお金の悩みを相談・解決することができます。

特徴(3)長期的なフォロー体制

相談者の人生をともに考えるパートナーという仕組みのもと、単発ではなく初回相談から継続的なアフターフォロー体制を構築しています。

中長期的なフォローが行われることで、実際のシミュレーションとライフプランに乖離が発生した場合など、迅速に対応することができ、安心して対応することができます。

短期的な会社の利益ではなく、本当に相談者に寄り添っていないとできない対応です。

まとめ

本記事では、実家暮らしにおける生活費の分担やその重要性について詳しく解説しました。

実家に生活費を入れることで、家族との関係を円滑にし、経済的な自立心を養うことができます。

また、実家にいる間に貯金や将来の資金計画を進めることもできるため、今後のライフイベントに備えるための有効な手段です。

今回紹介した生活費の目安や分担のポイントを参考に、家族との話し合いを通じて無理のない金額を決定し、家族と円満に暮らすための準備を整えましょう。

また、浮いたお金で将来の貯蓄や投資などを必ず実施しておくことが、重要になります。

「実家にどれくらいの生活費を入れたらよいか分からない」「適切な金額の目安を知りたい」という方は、専門のアドバイザーや家計相談サービスに相談するのも1つの方法です。

「生活費の抑え方がわからない」「ライフプランに応じた支出や資産運用について知りたい」という方は、専門のアドバイザーである、ココザス株式会社へお問い合わせください。

ぜひ、お金のプロに相談することで安心した生活を送ることができます。