人生設計ができない人の特徴

人生設計ができない人の特徴はさまざま挙げられますが、主に以下の3つの特徴に該当する方です。

(2)楽観的に人生を考えている

(3)他力本願で責任感が低い

自分が該当しているか、1つずつチェックしてみましょう。

(1)現状のお金の流れが把握ができていない

人生設計ができない人の多くは、現状のお金の流れを把握できていない傾向にあります。

毎月の収入を理解している方は多いですが、どの項目にいくら支出しているかわからず、気が付けば給与前に貯蓄が無くなっているという方もいらっしゃることでしょう。

人生設計では、毎月お金の管理を行い、将来必要となる、結婚資金や子どもの教育費用を貯めて行く計画を立てます。

しかし、現状のお金の流れを把握していない人は、毎月の貯蓄が苦手であったり、将来かかるであろうお金についての計画を持ち合わせていないため、人生設計を組み立てられない方も多いです。

(2)楽観的に人生を考えている

人生を楽観的に考えている人は、「なんとかなる精神」が強く、人生設計ができない傾向にあります。

もちろん楽観的が悪いというわけではありませんが、人生設計では「いつのタイミングで、どのようなイベントが発生し、いくらお金が必要となるのか」という未来図を想定します。

なんとかなるで解決できないほど、多額のお金が必要となるイベントが多数あるため、人生設計を組み立てることが困難になります。

特に楽観的な人は、計画というより体感で物事を決めることが多いため、人生設計を組み立てても計画とおりに動かない傾向にあるでしょう。

(3)他力本願で責任感が低い

他力本願で責任感が低い人は、人生設計が立てられない方が多いです。

特に人に頼って生活してきた人は、自分に対する責任感も低く、人生設計を経ててもうまくいかなかった場合、他人のせいにしてしまう傾向にあります。

大人になってまでも親に頼っていたり、仕事でうまくいかなかった時は、上司などのせいにしたりする方が該当するケースが多いです。

一方で、責任感があり、自分の力で問題を打破できる人は、計画性も持ち合わせているため人生設計がうまくいきます。

もちろん責任感などは個人差があるうえ、育ってきた環境によって培うものです。しかし割合的に他力本願な人は、人生設計が立てられないことが多く見受けられます。

正しい人生設計を行う手順

ここでは正しい人生設計を行う手順を紹介します。

(2)やりたいことの優先順位を決めて項目分けする

(3)必要なお金のシミュレーションを行う

(4)具体的な期限と行動計画、キャッシュフローを決める

人生設計ができない人の特徴に該当していても、「いざやってみるとできた」という方も多くいらっしゃいます。1つずつしっかり理解して組み立てていきましょう。

(1)将来やりたいことを書き出してみる

はじめに将来やりたいことを書き出してみることからはじめましょう。例えば以下のようなケースが挙げられます。

・マイホームを購入する

・家族で海外旅行に行きたい

・外車に乗りたい

・犬と猫を飼いたい

・子どもの頃の夢だった仕事へ転職したい

やりたいことは、人それぞれです。まずは実現可能であるかを判断する前に、一度書き出してみるましょう。

(2)やりたいことの優先順位を決めて項目分けする

次にやりたいことの優先順位を決め、項目分けを行っていきます。やりたいことの多くはお金がかかります。

すぐに全てやれるとは限らないため、「家庭」「趣味」「仕事」などの項目に分け、優先順位を決めていきます。

優先順位を決めると、目標となる金額やスケジュールなどを組むことができ、計画的に達成できるようになります。

例えば、「30歳までに結婚するために必要な結婚費用を、毎月5万円ずつ貯める」、「40歳で外車を買うために、1,000万円を今から貯める」などです。

お金のシミュレーションは次の項で計画しますが、優先順位を決めないと何から手を付けるべきか分からなくなるため、必ず設定しましょう。

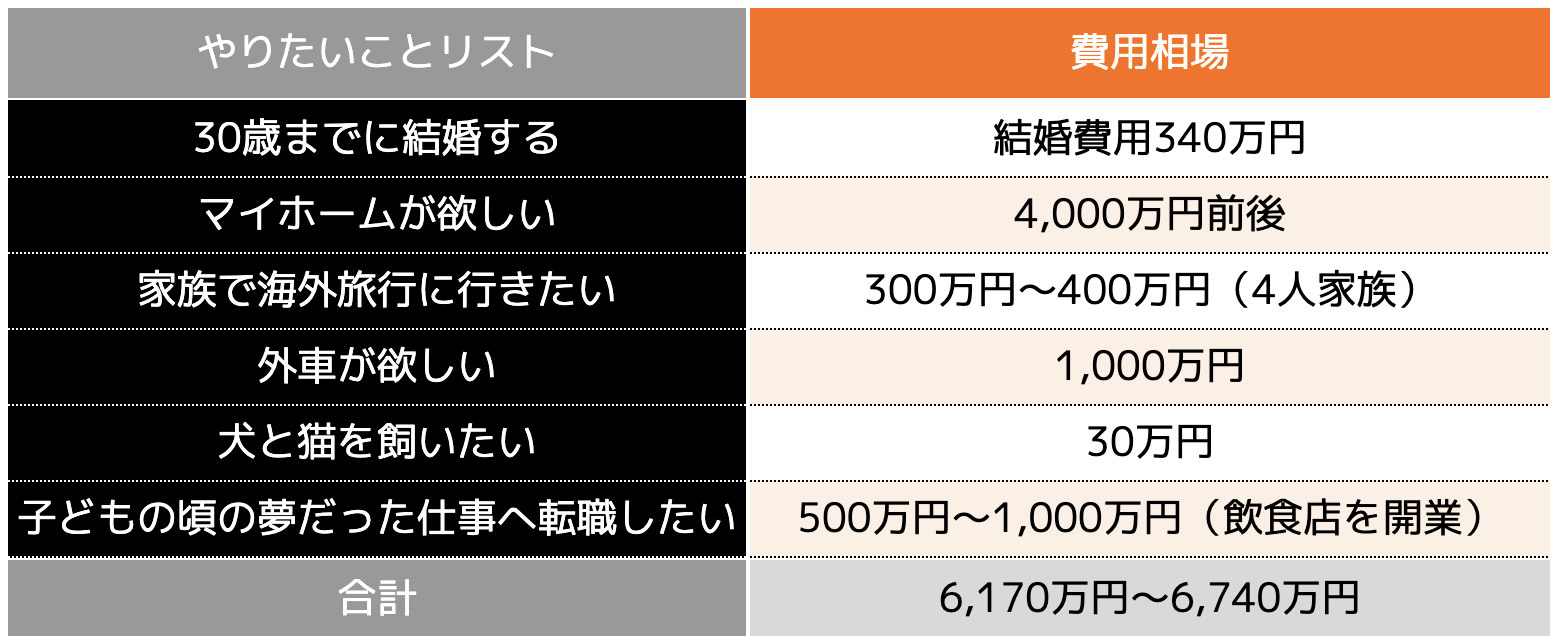

(3)必要なお金のシミュレーションを行う

次にやりたいことに必要なお金のシミュレーションを行います。やりたいことリストによってかかるお金は異なりますが、一例を挙げると以下のようになります。

事前にどれくらいのお金が必要なのかを把握することで、現実的に実現できるのかの判断にも役立ちます。

ネットや専門業者などへヒアリングし、必要なお金の金額を想定しましょう。

(4)具体的な期限と行動計画、キャッシュフローを決める

最後に、「いつまでにどのような計画でお金を貯めていくのか」を決めていきます。貯蓄だけで進めるのであれば、毎月いくら貯金するのか、資産形成ならいくら運用するのかを決めます。

しかし、このような計画を建てる際は、より現実的で具体性が求められます。

「おおよそこれくらいだろう」と曖昧に計画すると、途中でキャッシュフローにズレが生じる可能性も高く、そもそも現実味のない計画である場合も多いです。

そのため、専門家に相談しながら人生設計を建てるのが最も理想的であり、現実性が高い計画になります。

人生設計の書き方

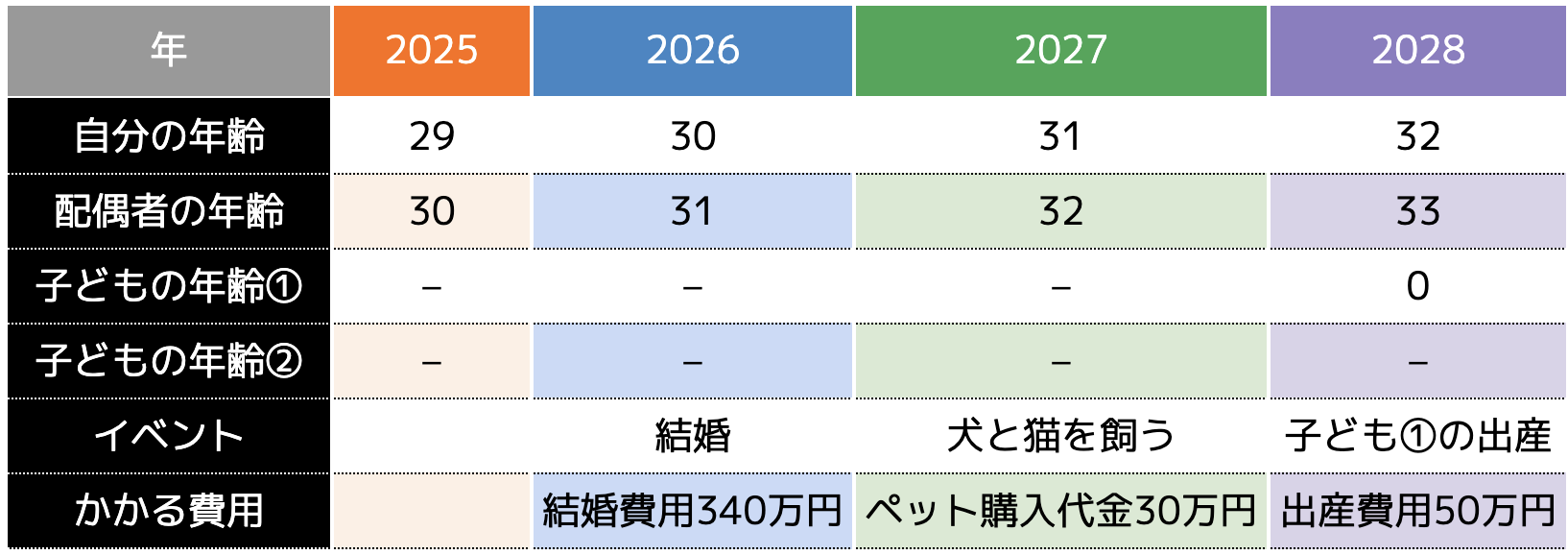

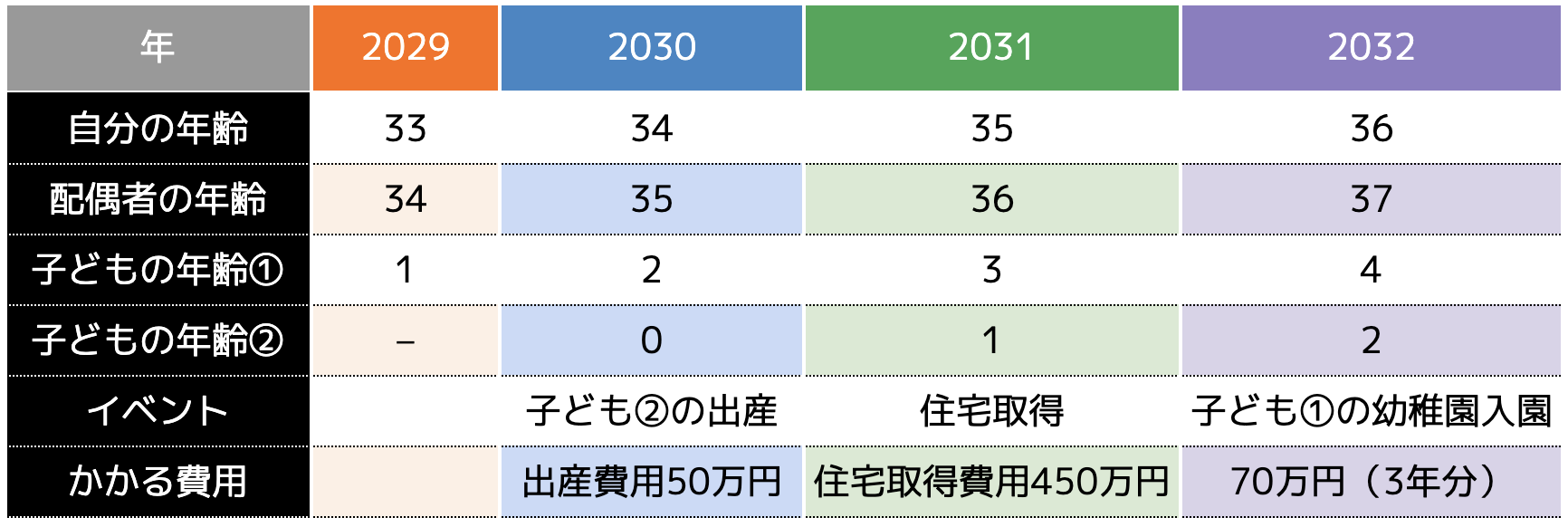

人生設計の書き方は、ノートやエクセル、スマホアプリなどの表を用いて作成します。書き方は人それぞれですが、手順としては以下の4ステップに分けて記載していきます。

(2)縦軸に「家族構成・イベント、必要なお金」の欄を作る

(3)西暦に対応した家族の年齢を記入する

(4)イベントの欄の下に、必要なお金を記入する

<人生設計の書き方例>

上記のように、時間軸とイベント、必要なお金を一目で見えるようにすることで、人生設計が作成できます。

ファイナンシャルプランナーへ相談する3つのメリット

人生設計が作成できた後は、ファイナンシャルプランナーに相談しましょう。ファイナンシャルプランナーとは、お金の悩みやライフプランの相談、保険や住宅などに関するアドバイザーです。

人生設計ができた後は、一度専門家に見せることで以下の3つのメリットにつながります。

(2)ライフステージに合わせた支出額を把握できる

(3)具体的にお金を貯めることができる

1つずつ紹介します。

(1)一緒に人生設計を行ってくれる

ファイナンシャルプランナーは一緒に人生設計を行ってくれます。人生設計が完成しても、この計画が現実的であるのか不安に思う方も多いでしょう。

1から一緒に作成してくれることはもちろん、お客様が考えた人生設計が正しいのか、または、やりたいことに必要なお金が貯められる計画なのかなどの見直しも行ってくれます。

人生設計は、自分の夢や期待を込めて作成される方も多いですが、現実的に可能であるのかを判断するのは難しいです。

ファイナンシャルプランナーは数多くの人生設計のサポートを行ってきた実績もあるため、計画どおりに進められるのかを見極めてくれます。

相談すれば、確実性のある人生設計を立てることができるでしょう。

(2)ライフステージに合わせた支出額を把握できる

ファイナンシャルプランナーに相談すれば、ライフステージに合わせた支出額を把握することが可能です。

30代では結婚や出産費用がかかりますが、40代になると住宅や子どもの教育費用などがかかってきます。

年代によって必要なお金の項目はもちろん、金額も違ってくるため、早い段階から貯蓄や資産形成で貯めておかなければいけません。

しかしいくら貯めればよいかわからないと、人生設計も崩れてしまいます。ファイナンシャルプランナーへ相談すれば、具体的な支出額を教えてもらうことができ、計画どおりに進めることができます。

(3)具体的にお金を貯めることができる

ファイナンシャルプランナーは人生設計のサポートをしてくれるのはもちろん、お金に関するスペシャリストでもあります。

貯蓄だけではやりたいことには到底届かないという方もいらっしゃることでしょう。資産形成を始めてお金を増やす方もいらっしゃいますが、正しい運用を行わないと損失が生じて損をすることにもなりかねません。

ファイナンシャルプランナーは、お客様の資産状況などから適切な資産形成方法を提案してくれるため、より確実性を高めてお金を貯めることができます。

ココザスではお客様の人生設計に合わせた資産形成方法をご提案しております。やりたいことを成し遂げるための資産形成はもちろん、ライフステージに合わせたお金の管理方法など、さまざまな面からお客様の生活をサポートいたします。

また、人生設計ができないから手伝ってほしいという方も、1からサポートさせて頂きます。

「これから将来のことを考えたい!」という方は、ぜひ一度ご相談くださいませ。

まとめ

人生設計ができない人は、楽観的で責任感がない傾向にあります。しかし、正しい手順で行えば、誰しもが設計することが可能です。

また、設計しても管理してもらわないと途中でやめてしまうという方は、ファイナンシャルプランナーなどの専門家に相談してみましょう。

1から人生設計の作成をサポートを行ってくれるうえ、現実味のある人生設計の作成ができるようになります。