家計簿を付ける前のステップ

家計簿を付ける前に、以下の4つのステップを確認します。

(2)家計簿を付けるスケジュールを決める

(3)家計簿の支出項目を確認する

(4)作成方法を決める

すぐに家計簿の作成を始めようとすると、途中で何を作成しているかわからなくなってしまうため、1つずつ確認していきましょう。

(1)家計簿を付ける目的を決める

はじめに家計簿を付ける目的について決めるようにしましょう。目的を決めることで家計簿の具体的な活用にもつながり、長続きさせるモチベーションの向上につながります。

例えば「節約できる支出項目を見つけるために付ける」「毎月の余剰金を確認するために付ける」などの目的を設定することで、より支出額の削減や収支のチェックのために用いるものと意識することになります。

とりあえず、という理由で家計簿の作成を始めてしまうと「何のためにつけているのかわからなくなる」「めんどくさいからやめてしまおう」ということにつながる可能性も高まるため、明確な目的を設定しましょう。

また毎月の目標などを設定すると、「達成感」が満たされ、家計簿を付けるのが楽しくなります。

「今月は10万円の貯蓄をできるように節約しよう」「1年間で100万円節約しよう」など月初や月末に目標を設定しておくと、より達成時は家計簿を付けるのが楽しくなり、長続きにつながります。

(2)家計簿を付けるスケジュールを決める

目的の設定が完了した後は、家計簿を付けるスケジュールを決めておきましょう。月末にまとめて付けると、集計する量が多くなってしまうため、1週間や2週間分をまとめるのもおすすめです。

もちろんスケジュールは自身の好きな日程で行ってもかまいません。あらかじめ「この日は家計簿を付ける日」と設定しておくのをおすすめします。

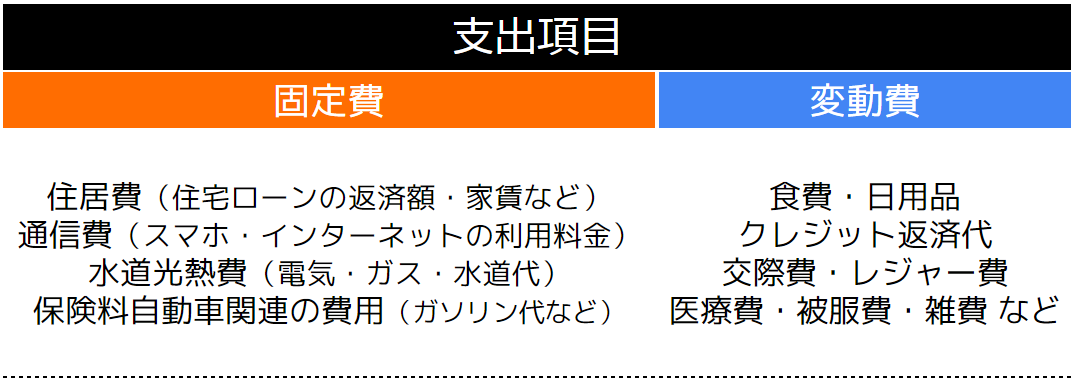

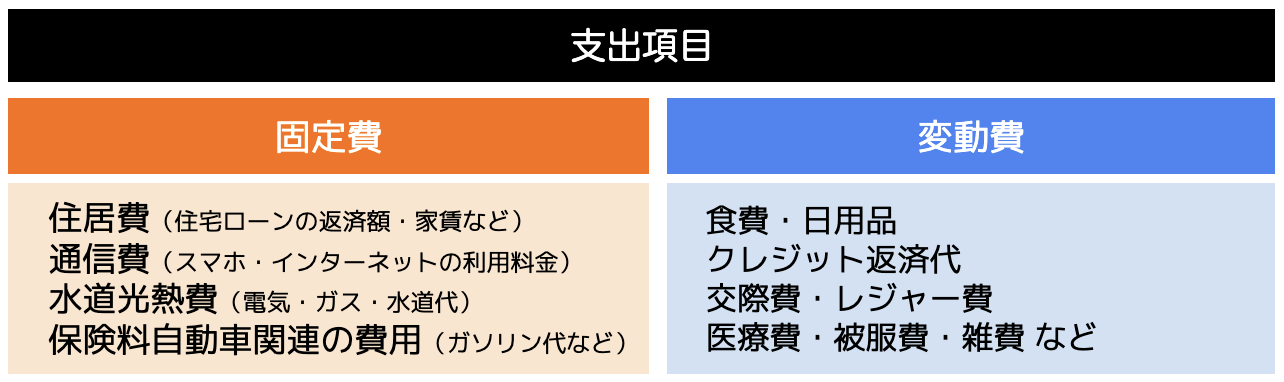

(3)家計簿の支出項目を確認する

続いて支出項目を確認していきます。支出項目は収入項目と異なり、数が多いためある程度まとめなければいけません。

支出項目ごとに家計簿に記載していくと、ページに収まりきらない可能性も高くなるうえ、面倒となります。そのためある程度まとめるようにしましょう。

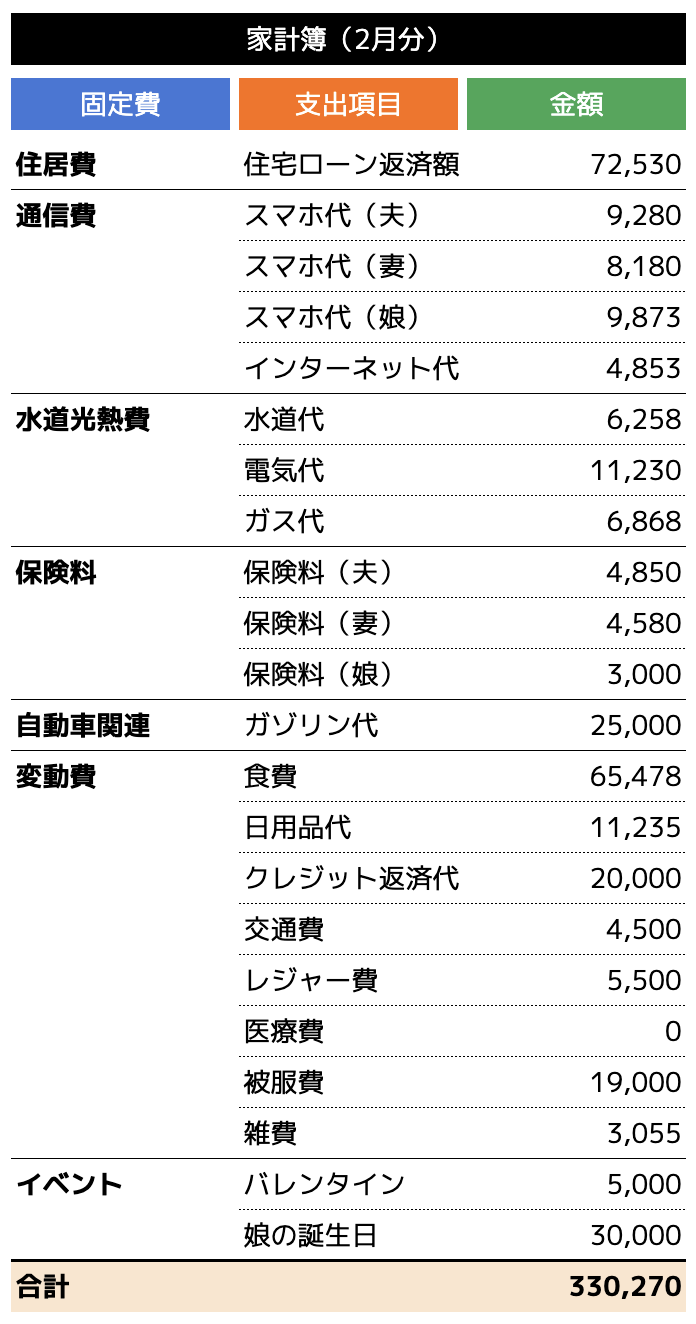

一般的には以下の表のとおり「固定費」と「変動費」に分けてまとめることが多いです。

固定費は名前のとおり、ある程度支出額が一定の項目を指します。変動費は月によって支出額が変わる項目です。支出額を分かりやすくするためにも、2つの項目に分けておきましょう。

上記の項目の他にも、イベントや冠婚葬祭などでお金を使うタイミングがあります。支払った金額を忘れないように領収書やレシートを保管しておきましょう。

(4)作成方法を決める

続いては作成方法を決めていきます。主に4つの方法が挙げられます。

白紙のノートなどを購入し、自分で一から作成する方法です。

線を引いたりする必要があるため、手間がかかってしまいますが、オリジナルに作れます。

2:ノートを購入して記載する

家計簿専用のノートを購入して記載する方法です。

支出項目などが多い方は、記載できる項目が自分の支出に合ったノートを見つける必要があります。

3:エクセルやグーグルドキュメントなどを利用する

パソコンを利用して作成する方法です。簡単に作成できるため、ラクに家計簿を付けることができます。

ただしエクセルは有料ソフトである点に注意してください。

4:スマホアプリなどで作成する

家計簿のアプリをダウンロードして作成する方法です。

無料のタイプもあるため、コストをかけずに家計簿を付けることができます。

家計簿の作成方法を4つ紹介しましたが、どの方法で作成しても問題ありません。手軽に作成したいという方はスマホやエクセルなどがおすすめです。

一方でスマホなどの操作が苦手という方は、ノートなどで作成してもよいでしょう。家計簿は長続きしなくてはいけないため、「記入しやすい」「見やすい」という点から作成方法を選ぶようにしましょう。

家計簿の付け方

4つのステップが完了した後は、実際に家計簿を付けていきます。主な手順は以下のとおりです。

(2)収入を記載する

(3)収支を把握する

それぞれ1つずつ確認していきましょう。

(1)支出項目を全て記載する

先ほどまとめた支出項目を全て記載していきます。記載する際は項目漏れがないように何度もチェックしましょう。

最初に付けた家計簿の支出項目を間違えてしまうと、そのまま何か月も記入漏れが続いてしまうリスクが高まるためです。

(2)収入を記載する

続いては収入を記載していきます。給与収入だけの方は、給与明細で確認します。副業や投資で利益がある方は、収入を合算しましょう。

※ 収入額の記入例(グーグルドキュメントで作成)

(3)収支を把握する

最後は、支出額から収入を差し引いた収支を計算します。エクセルやグーグルドキュメントであれば、関数を使って計算することができます。

ノートなどを使って手書きで作成する場合は、計算ミスしないように注意しましょう。

家計簿を続けるコツとは

家計簿は続けるのが面倒になる方も多いです。途中でやめてしまうと、お金の管理ができなくなるだけでなく、お金に対する意識も低くなってしまいます。そのため家計簿は長続きさせた方が良いでしょう。

しかし「長続きしない」という方もいらっしゃるため、ここでは家計簿を続ける3つのコツについて紹介します。

(2)できるだけシンプルにする

(3)作成日時を決めておく

これから家計簿を作る人だけでなく、一度途中でやめてしまった人も確認していきましょう。

(1)結果を出すことでモチベーションが高まる

家計簿は毎月目標を設定し、結果を出して達成するとモチベーションが高まるため、長続きしやすくなります。

例えば「今月は節約して、先月より支出額を5万円抑える」「外食を抑えて食費を2万円減らす」などの目標を決めておき、達成すると貯蓄できる金額が増えることになります。

その結果家計簿を付けるのが楽しくなる方も多いです。さらに節約によって貯蓄が増えると、心の余裕が生まれたりする方も多いです。

そのため家計簿を付ける際は、目標を設定して達成することが長続きさせるコツでもあります。

(2)できるだけシンプルにする

家計簿はできるだけシンプルにしておくと長続きする傾向にあります。もちろん自分の好きなデザインにしても問題ありません。

しかし記入項目が多い家計簿や、パッと見ても支出と収入がわかりにくい家計簿は「記入するのが面倒」と感じてしまう要因にもなりかねず、辞めてしまうことにもなりかねません。

おしゃれなデザインのアプリやノートもたくさんありますが、記入しにくいものでは長続きしなくなります。そのためシンプルで使いやすい家計簿を選ぶようにしましょう、

(3)作成日時を決めておく

家計簿は月末や月初など、作成日時を決めておくことをおすすめします。作成日を決めないと、後回しになってしまい、そのまま記入しなくなる人も多いです。

また家計簿の作成をする際は、1週間や2週間毎に支出額をまとめておくと、より付けやすくなるでしょう。

特に家庭を持っている方は、支出項目も多くなってしまいます。数が増えてから月末に家計簿を付けるとなると、集計などに時間がかかってしまい、嫌になってしまう人も多いため、複数回に分けて作成日時を決めておきましょう。

家計簿を作った後の3つの役割とは

家計簿は作って終わりではありません。毎月の収支を確認できるようになりますが、その他にも活用方法が3つあります。

(2)早い段階からお金に対する考えが付く

(3)将来必要なお金が分かる

うまく活用するためにも、上記の3点を1つずつ確認していきましょう。

(1)節約すべき項目が見つかる

家計簿を付けることで、節約すべき項目を見つけることができます。支出額が大きい項目であれば、確認して節約の対策が取れるため、毎月の余剰金を増やすことにもつながります。

しかし家計簿は専門家に見せた方が良いです。自分で項目を確認し、節約しようとすると、「食費」や「日用品」などに目が行きがちです。

しかしファイナンシャルプランナーなどの専門家は、支出額が大きい固定費の削減方法なども提案してくれます。そのため節約できる金額も大きくなるメリットが挙げられます。

ココザスではファイナンシャルプランナーとして、お客様の家計の見直しを行っております。

「支出額が大きい固定費や抑えたい」「食費や日用品以外にも抑えられる項目はある?」という相談も多く、お客様に合った節約方法を紹介させていただきます。

実際に成果が出て毎月の貯蓄額が増えたという声も頂いておりますので、ぜひ一度ご相談くださいませ。

(2)早い段階からお金に対する考えが付く

家計簿を付けておけば、お金に対する意識が高まる傾向にあります。日本では「年金受給問題」や「老後資金」など、将来のお金に対する問題は改善されていません。

年金だけでは生活できない可能性も高いため、早い段階から将来のお金に対して対策を打っておく必要があります。

家計簿を付けておけば、毎月や年間の収支を確認することができ、「このままではお金が足りない」という事態を早期に察知することにもつながります。

(3)将来必要なお金が分かる

家計簿を付け始めると、将来お金が必要となるタイミングを想定することができます。お金に対する意識の向上によって、「いつまでにいくら必要なのか」を事前に察知される方も多いです。

そのため、将来お金が不足するという可能性も低くなり、生活の安定にもつながります。

しかし、誰しもが家計簿を作っただけでお金に対する意識が高まるわけではありません。人によっては収支だけを意識しており、十分に活用できていない人も多いです。

そのため、家計簿を作った後は、ファイナンシャルプランナーなどの専門家にチェックしてもらい、将来どれくらい不足するのかを計算してもらうことをおすすめします。

またファイナンシャルプランナーであれば不足額の計算だけでなく、資産形成や投資などで増やす方法を提案してくれます。効率よくお金が増えれば、より生活の安定にもつながるため、ぜひ活用してみましょう。

まとめ

家計簿を付ける前に、目的やスケジュール、支出項目を決めておきましょう。事前に決めておくことで、よりスムーズに作成することができます。

また家計簿を長続きさせるためにも、目標を設定し、結果を意識した内容にするのが好ましいです。

さらにファイナンシャルプランナーなどの専門家に見せることで、より効果的に活用することもできるでしょう。