固定費を節約する方法6選

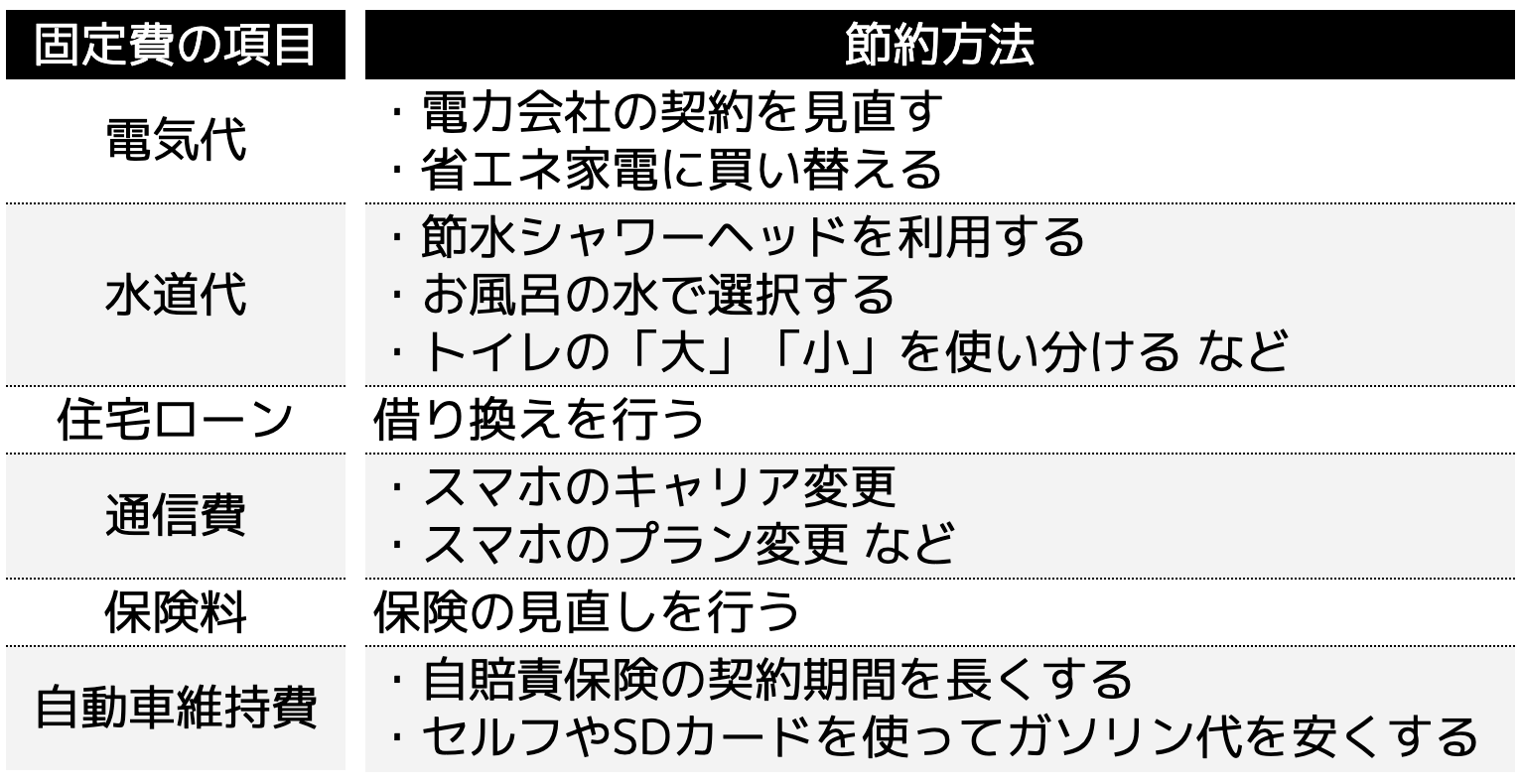

固定費を節約する方法は以下の表のとおりです。

1つずつどのような節約方法なのか、確認しておきましょう。

電気の節約方法

電気の節約方法は「電力会社の契約を見直す」「省エネ家電に買い替える」の2方法あります。

- 電力会社の契約を見直す

現在の電力会社の契約を見直しすることで、電気代を抑えることも可能です。供給される電気量を抑えたり、お得なプランなどに加入すれば、電気代の節約にもなります。

また電力会社を切り替えたりすることでも、節約になる場合もあります。切り替えはインターネットから申込するだけで可能です。一般的には、切り替えする電力会社が現在の解約手続きなどを行ってくれます。

ただし、電力会社を切り替える際は、事務手数料や解約違約金などの費用が掛かる場合もあります。その費用も含めて節約になるのかをチェックしてから検討しましょう。

- 省エネ家電に買い替える

使用している家電を省エネ家電に切り替えることで、電気代の節約ができます。現在の家電は省エネ製品が多く、古い家電を使っている人は高い電気代を支払っている可能性も高いです。

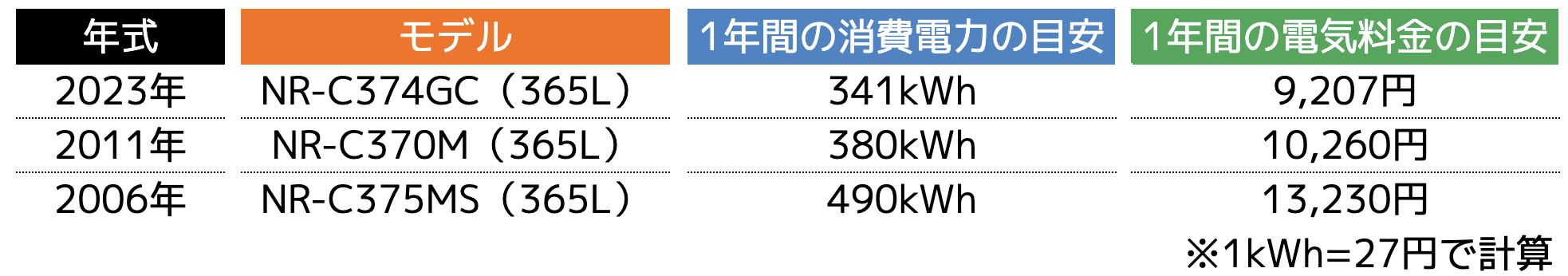

以下の表は、パナソニックの冷蔵庫の年式別年間の電気代の比較表です。

もちろん、消費電力は各家庭によって異なりますが、省エネ家電であるほど抑えることができるため、電気料金の節約になります。

消費電力は、各メーカーだけでなく製品によっても異なるため、買い替え時にチェックしましょう。

水道代の節約方法

水道代は水道会社の切り替えなどはできないため、「節水」を心がけることが大切です。節水方法は主に以下の方法が挙げられます。

・節水シャワーヘッドを利用する

・お風呂の残り湯を洗濯に回す

・トイレの水を流す際は、「大」と「小」を使い分ける

・食器洗い機を取り入れて節水を行う

・水の出しっぱなしをやめる

例えばシャワーを15分間出しっぱなしにした場合、約180リットルの水を使用することになります。東京水道局の水道代が1リットル0.24円であるため、15分で43円の水道代がかかります。

一か月で計算すると、1,320円となりますが、家族4人で計算すると、5,280円になることが想定できます。

しかし節水シャワーヘッドは、おおよそ30%〜50%ほど水量を減らすことができるため、1か月で1,500円〜2,500円ほどの節水になります。

もちろん水道局によって水道代が異なり、シャワーヘッドによって節水量に違いがあるため、上記の節約になるとは言い切れませんが、普段から節水を心がければ、大きな金額の節約が可能となるでしょう。

住宅ローンの節約方法

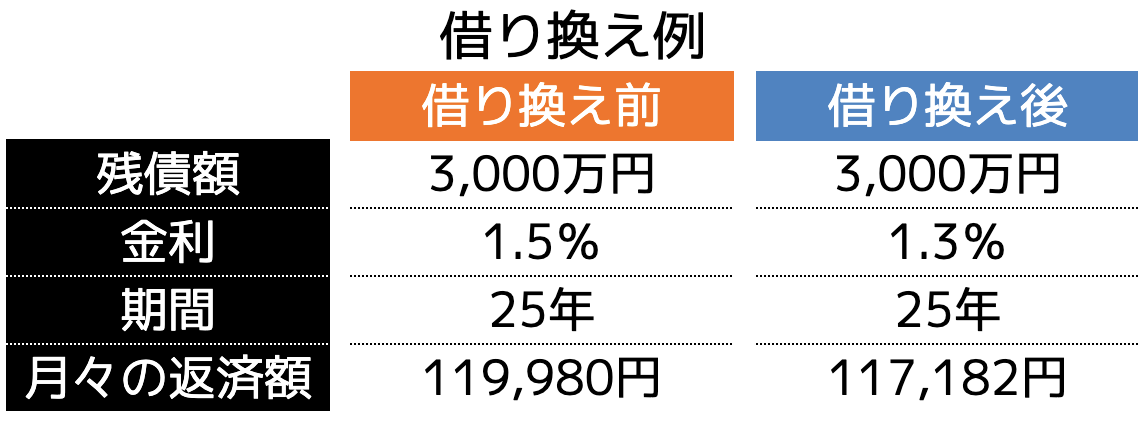

住宅ローンがある人は、「借り換え」を行えば、月々の返済額を節約することができます。借り換えとは、現ざおのローンを返済して別の金融機関で新たな住宅ローンを借りることです。

借り換えすることによって現行のローンの金利より低い金利で借りることができれば、返済額も圧縮されます。

上記の例では、金利が0.2%下がったことにより、月々約2,000円の返済額を圧縮できることが分かります。25年という期間で考えると約60万円近くの節約になります。

とはいえ、住宅ローンの借り換え時は、諸費用の手数料が数十万円かかるケースが多いです。そのため一概に借り換えればよいというわけではなく、諸費用なども含めてメリットがあるのかを見極める必要があります。

通信費の節約方法

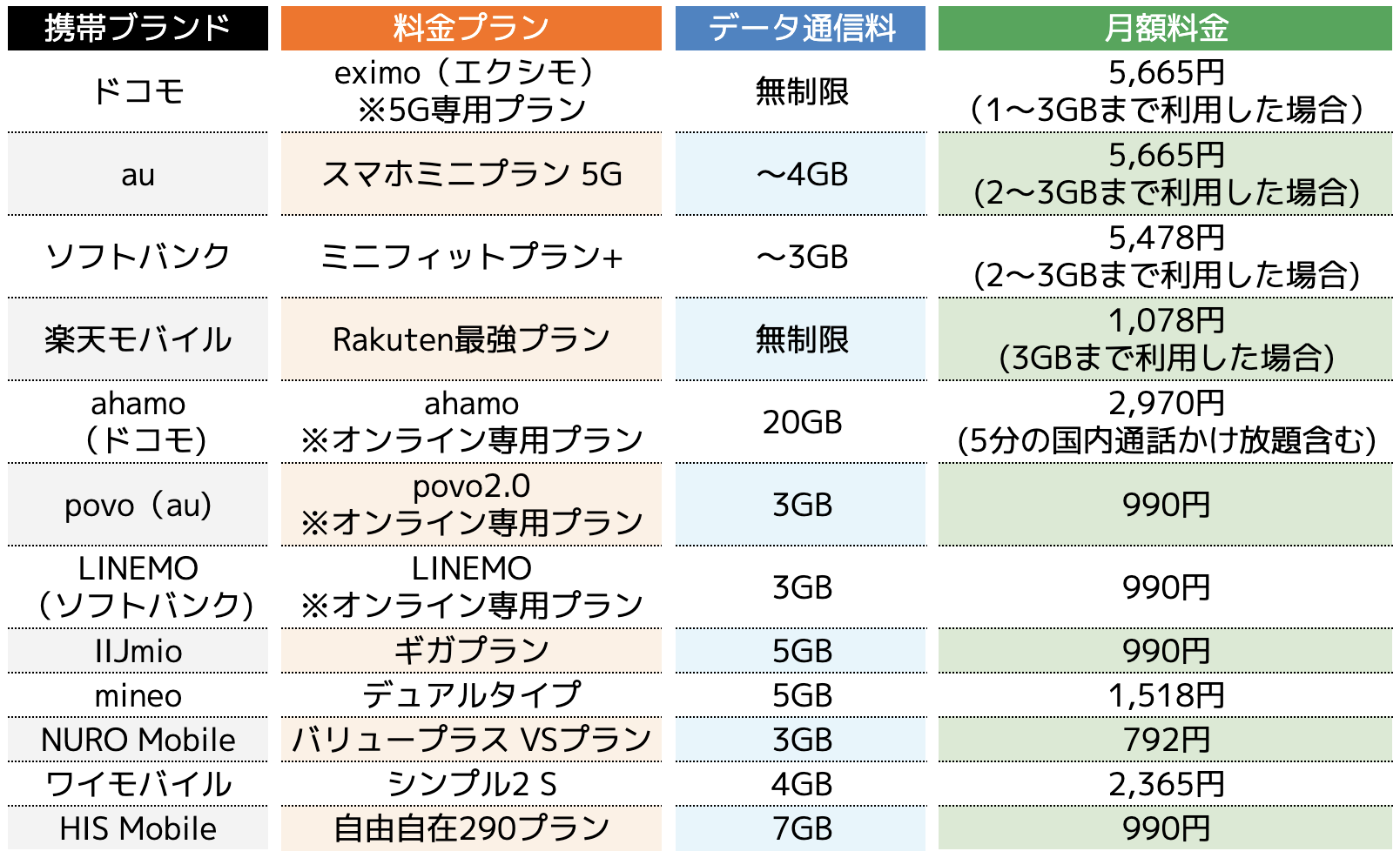

スマホやインターネットなどの通信費は、キャリアやプランを変更することで節約することが可能です。

大手キャリアである、ドコモ・au・ソフトバンクではなく、楽天やワイモバイルなど格安スマホも増えています。

また、ドコモでは「ahamo」、ソフトバンクでは「LINEMO」、auでは「povo」など、大手キャリアの中でも格安専用プランが提供されているため、現在のスマホ代から安くなるプランを検討してみても良いでしょう。

一例として、以下の表にデータ通信量3GBを基準として音声通話対応プランを比較しました。

上記の中には通話料や通話オプションなどは含まれていません。なおかつ事務手数料や初期費用、端末代なども含まれていないため、あくまで月額料金で比較した場合のものと認識しましょう。

保険料の節約方法

保険料の節約は「見直しする」ことで可能です。医療保険や生命保険、がん保険や火災保険など、複数の保険に加入されている方も多いのではないでしょうか。

保険に加入するほど、負担する保険料は増えてしまい、節約はおろか生活が圧迫される可能性も高まります。そのため、自分に合った保険を見直しするようにしましょう。

保険を見直しする際は、「優先事項を決める」「重複していないかをチェックする」ことから始めます。

一般的には、生命保険や火災保険など、トラブルが起きた時に損失が大きいものを優先します。

万が一家計の主収入である夫が無くなると、残された家族の生活も難しくなるため、生命保険は必須です。しかし十分な貯蓄があるのであれば、生命保険の優先順位を低くしたり、加入するプランを変えて保険料を抑えるなどの方法も取ることができます。

その他にも保険の見直し方はさまざまあります。個人事業主やフリーランスの方は、公的医療保険だけでは病気・ケガの際の収入減をカバーできなくなるため、医療保険や収入保障保険の優先順位が高くなります。

さらに、知らぬ間に複数の保険に加入しており、保障内容が重複しているケースも多いです。

ライフスタイルやライフステージの変化によって、必要な保険は変わってきます。自分にあった保険を見直しすることで、保険料を大きく節約することも可能です。

自動車維持費の節約方法

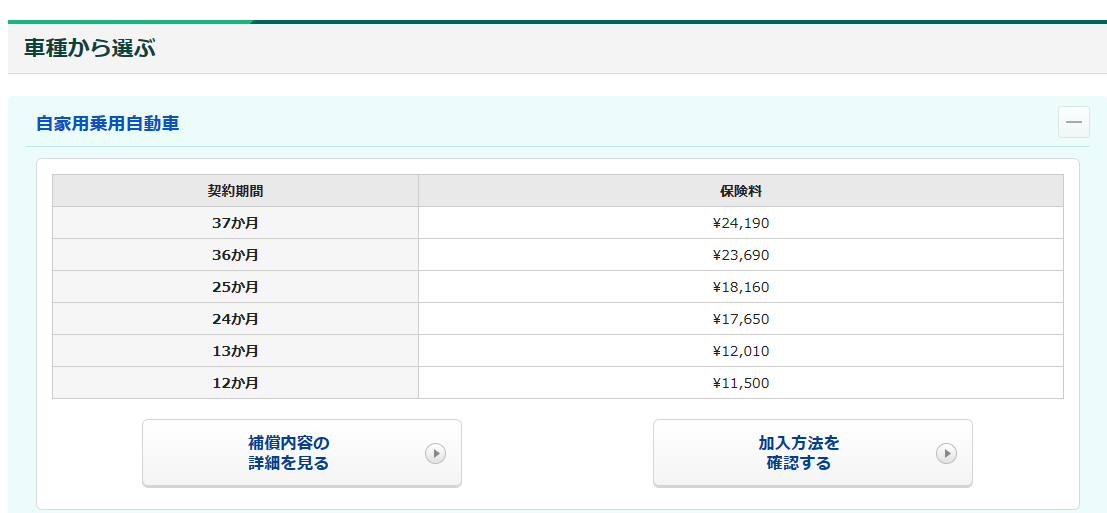

自動車の維持費も節約することが可能です。例えば自賠責保険は、長期契約を結ぶと総支払額が安くなります。

三井住友海上の自賠責保険を例にすると、37カ月24,190円に対して12カ月11,500円で、1カ月換算にすると304円の節約になることが分かります。(下図参照)

引用|三井住友海上 「自賠責保険料|個人のお客さま」

任意で加入している自動車保険も、必要以上の保証・特約がついているようなら見直しをすると固定費の節約につながるでしょう。

また、ガソリン代もセルフサービスを利用したり、クレジットカードでポイントを貯めたりするなどの方法も有効です。

1年以上無事故無違反であれば、自動車安全運転センターが発行する「SDカード」を取得することができます。ENEOSであれば、ガソリンが会員価格になる優遇も受けることができ、自動車維持費を節約することが可能です。

その他にも使える節約術

固定費の節約方法を紹介しましたが、その他にも使える節約術はさまざまあります。ここでは以下の3つの節約術を紹介します。

・食費・日用品代の支出額を把握する

・無駄なサブスクリプションを解約する

・ふるさと納税で所得税を抑える

自分も使える節約術であるのか、確認してみましょう。

食費・日用品代の支出額を把握する

食費や日用品代などの変動費は、始めに現状の支出額を把握し、節約できる項目を見つけていくことで、出ていくお金を抑えることが可能です。

変動費とは、月々によって金額が変わる項目のことです。一般的には以下の項目が変動費に該当します。

・食費

・日用品

・交際費

・レジャー費

・医療費

・被服費

・雑費

上記の項目ごとに支払っている金額をまとめ、ノートやメモに残すことで、お金の流れが見える化ができるようになります。

いわゆる「家計簿」などを作ることで、具体的にどの項目をいくら削減できるのかを検討することが可能です。

ただ節約を意識するだけでは、どれくらいの金額を抑えられているのかが分かりません。しかし家計簿を付けておけば、節約できた金額が明確となり、節約するモチベーションの維持にもつながるため、まずは変動費の把握を行ってみましょう。

無駄なサブスクリプションを解約する

使っていないサブスクリプションがあれば、解約しましょう。サブスクリプションは定められた期間の利用権利に料金を支払うモデルのサービスのことです。

代表的なサブスクリプションを上げると以下の項目が当てはまります。

・YouTube Premium

・Amazonプライム

・Netflix

・Hulu

・Spotify Premium

・LINE Music

・Amazonプライム

・Kindle Unlimited

・dマガジン

・U-NEXT など

上記の項目のサブスクリプションをしている方は、本当に必要なのかをチェックしてみましょう。

例えば動画配信サービスであれば、Amazonプライムやネットフリックス、Huluなどが挙げられます。提供している動画が異なるため、別々に加入されている方も多いです。

しかし、複数に加入していると、その分月々の支払額も高額となってしまうため、本当に見る動画サービスだけを残し、不要なものは解約しましょう。

ふるさと納税で所得税を抑える

ふるさとの納税を利用すれば、所得税・住民税の節税につながります。ふるさと納税とは、選んだ自治体に寄付することで返礼品をもらうことができ、なおかつ所得控除ができる制度です。

所得税や住民税の課税対象額を圧縮することができるため、納税額を抑えられる方法として人気があります。

ふるさと納税は、自己負担額2,000円を除く寄付金が課税対象額から控除されますが、各人の年収に合わせて控除できる上限額が定められています。

さとふるの「ふるさと納税の控除上限額(限度額)が分かるシミュレーション&早見表 | ふるさと納税サイト」を利用すれば、控除上限額を算出することができるため、利用してから計算してみることをおすすめします。

固定費を節約する際の注意点

固定費の節約方法を紹介しましたが、注意しなければいけない点が3つあります。

・比較したうえで検討する

・利便性が下がらないようにする

・ファイナンシャルプランナーに相談する

1つずつ確認しておきましょう。

比較したうえで検討する

当然ながら、固定費を削減する際は比較してから検討しましょう。「安くなる」という憶測だけで切り替えるのではなく、金額を見て確認してから判断する必要があります。

例えば通信費であれば、スマホのキャリアを変更すれば安くなるケースがある一方で、違約金や端末代が発生すると、トータルの金額が高くなる可能性もあります。

また、住宅ローンの金利が安くなることで、月々の返済額を抑えることができる一方で、事務手数料や登記費用、印紙代金などさまざまな費用が掛かります。

結果、固定費の削減をしようとしたけど、「ほとんど変わらなかった」「むしろ増えた」という事例も少なくありません。

そのため、固定費を削減する際は、初めに金額の比較を行っておくことが大切です。

利便性が下がらないようにする

固定費の削減をする際は、利便性の低下にも注意です。使い勝手が悪く、「やっぱり前に戻そう」となると、さまざまな手数料や違約金が発生する可能性も高くなるでしょう。

特にスマホのキャリアを変更する時には、データ通信量などに注意しなければいけません。普段使っているデータ通信量から大幅に下がったプランに加入すると、ネット環境が遅く、使い勝手が悪いということにもなりかねません。

何度もキャリアを変更したり、プランの変更をすると、さまざまな手数料がかかってしまい、結果節約にならなかった事例も多いです。そのため、利便性に注意してから固定費の削減を行いましょう。

ファイナンシャルプランナーに相談する

ファイナンシャルプランナーに相談すれば、具体的な固定費削減方法を提案してくれるため、自ら比較する必要もなくなります。

ファイナンシャルプランナーはお金に関するスペシャリスト。生活や住宅、貯金や資産形成など、さまざまな分野のアドバイザーであり、節約方法なども提案してくれます。

具体的に、相談すればどのようなメリットがあるのでしょうか。次の項で詳しく紹介します。

ファイナンシャルプランナーに相談する3つのメリットとは

ファイナンシャルプランナーに相談するメリットは以下の3点挙げられます。

・具体的な節約額が分かる

・固定費だけでなく変動費などの節約方法も分かる

・お金を増やす方法を提案してくれる

相談を検討している方は、1つずつ確認しておきましょう。

具体的な節約額が分かる

ファイナンシャルプランナーに相談すれば、具体的に固定費の節約金額を教えてもらうことが可能です。

例えば住宅ローンの借り換えを検討している場合、各行に必要な書類を何枚も用意して金利の相談を行わなければいけず、手間がかかります。

また、住宅ローンに知見がない方は、「金利が0.1%下がります」と言われても、どれくらいの返済額が圧縮されるのか分からない方も多いのではないでしょうか?

しかしファイナンシャルプランナーに相談すれば、必要書類さえ渡してしまえば、金融機関へ相談を行ってくれるうえ、月々の返済額と必要な手数料なども比較してくれます。

固定費だけでなく変動費などの節約方法も分かる

ファイナンシャルプランナーに相談すれば、固定費だけでなく変動費の節約方法を紹介してくれます。

ファイナンシャルプランナーはさまざまな家庭の変動費を確認しています。家計簿を提出すれば、どの項目の金額が平均より大きいのかを即座に判断してくれるでしょう。

その経験からベストな節約方法を提案してくれるため、より大きな節約が可能となります。

お金を増やす方法を提案してくれる

節約方法だけでなく、お金を増やす資産形成や投資についても紹介してくれます。固定費を節約しても、大きな金額を圧縮できない可能性もあります。

しかし、資産形成などを行えば、効率よくお金を増やすことができるため、節約しつつも、多少贅沢な生活ができたり、将来使えるお金を確保できたりします。

とはいえ、初心者の方からすると資産形成には抵抗がある人もいらっしゃることでしょう。ファイナンシャルプランナーはお金のスペシャリストであるため、資産形成にも強い特徴があります。

初心者の方でも資産を増やせる方法や基礎知識など、さまざまなサポートを行ってくれるため、安心して始めることができます。

ココザスはファイナンシャルプランナーとして、固定費や変動費の削減はもちろん、資産形成の運用サポートや具体的な節税方法の提案を行っております。

これまで数多くの方のサポートを行ってきており、資産を増やせた方も多くいらっしゃいます。相談料も無料ですので、ぜひ一度お問い合わせくださいませ。

まとめ

本記事では固定費の節約方法を6つ紹介しましたが、他にも節約方法はたくさんあります。しかし、正しい比較を行わないと、支出額が増えてしまう可能性もあるため注意が必要です。

ファイナンシャルプランナーに相談すれば、固定費だけでなく、変動費の節約サポートを行ってくれます。

さらにお金を増やす資産形成のアドバイスももらえるため、ぜひ一度ご相談くださいませ。